Навигация

Кредит как источник финансовых ресурсов

1. Кредит как источник финансовых ресурсов.

Когда у предприятия возникает потребность в дополнительных источниках финансирования, оно обращается в банк. Чаще всего это связано с временными трудностями в обеспечении текущей предпринимательской деятельности. Как правило, средств не хватает на оплату счетов, налогов, на выдачу заработной платы и т. д. И тем более у предприятия появляется необходимость получить средства в банке, когда речь идет о крупных вложениях в новое строительство, в новую технологию, в перспективные ценные бумаги.

Если собственный капитал позволяет обеспечить финансовую устойчивость и независимость, то банковский кредит дает возможность маневра ресурсами, ускоряет оборот капитала, не отвлекает собственные средства на погашение долгов.

2. Условия выдачи кредита.

Финансовое обеспечение предпринимательской деятельности выражается в получении краткосрочных и долгосрочных ссуд. За займами обращаются в банковские учреждения, преимущественно в тот банк, в котором предприятие имеет расчетный счет и который осуществляет для предприятия расчеты и кассовые операции.

Для того, чтобы стать клиентом банка, в частности, для открытия счета, требуются следующие документы.

2 нотариально заверенные карточки с подписью должностных лиц предприятия (руководителя и главного бухгалтера).

Протокол собрания учредителей.

Временное свидетельство о регистрации.

Устав.

Заявка на регистрацию.

Справка их налоговой инспекции о размерах внебюджетных фондов, за которые данное предприятие должно платить.

После представления этих документов руководитель или главный бухгалтер заполняют стандартное заявление на открытие счета и обслуживание. Однако, обращение в банк за кредитом не всегда гарантирует его получение. Выдача кредита - ответственная банковская операция.

Для определения надежности клиента ведется расчет показателей: рентабельности, оборачиваемости оборотных средств, ликвидности, суммы кредиторской задолженности. Эти расчеты снижают риск как для банка, так и для самого клиента.

Существуют определенные условия выдачи кредита.

Кредит должен носить целевой характер.

Определение срочности.

Возможность возврата суммы и процента.

Банк в договоре о кредите может поставить условие об изменении процента.

В кредитном договоре обязательно должна быть указана валюта, в которой получают и возвращают средства.

В договоре о выдаче кредита определяется обязательство, что сумму кредита возвращает получивший деньги.

Различают кредиты: краткосрочные (от нескольких дней до полугода), среднесрочные (от года до 2-х - 3-х лет), долгосрочные (до 8, 10, 15 лет).

Особенно велик спрос на краткосрочные кредиты. Оформление краткосрочных ссуд сводится к тому, что банк определяет уровень платежеспособности и ликвидности предприятия, составляет кредитный договор и выдает ссуду. Обеспеченность краткосрочных ссуд предполагает, что у предприятия - заемщика есть в наличии товарно-материальные ценности, отгруженная продукция, ценные бумаги и др.

Получение среднесрочных займов требует специального залога. В качестве залога используются товарно-материальные ценности, складские помещения, товары, готовая продукция высокого качества.

Долгосрочные кредиты обеспечиваются недвижимостью. Долгосрочные займы связаны с техническим переоснащением, строительством, реконструкцией. Ссуды, выдаваемые на эти цели, называются ипотеками. Под залог идет все имущество предприятия, включая уставной фонд.

Получая кредит, предприятие стремится не перейти границу допустимого, то есть своих возможностей по погашению кредита. Существует несколько коэффициентов, определяющих платежеспособность фирмы.

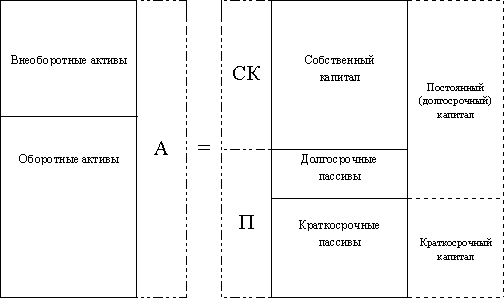

К1 = собственный капитал / весь капитал.

К2 = заемный капитал / весь капитал = 1 - К1.

К3 = (заемный капитал / собственный капитал) * 100 %.

Весь капитал = собственный + заемный.

Для К1 и К2 существует определенный норматив: 40 - 50 % (причем в США - 60 %, в Японии - 80 %).

Процент банка - плата за кредит, а также за получение денег предприятием в точно назначенный срок.

Лекция 7.

Кредит бывает:

государственный;

банковский;

коммерческий.

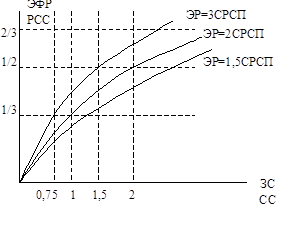

3. Эффект финансового рычага.

| Предприятие А | Предприятие Б | |

| Сумма вложения, т. р., в том числе: | 1000 | 1000 |

| собственный капитал | 1000 | 500 |

| заемные средства | - | 500 |

| рентабельность | 20 % | 20 % |

| прибыль | 200 | 200 |

| % за кредит (15 %), т. р. | - | 75 |

| налогооблагаемая прибыль | 200 | 125 |

| рентабельность собственных средств | 20 % | 25 % |

Найдем рентабельность собственных средств для обоих предприятий.

rсоб.А = (200 / 1000) * 100 % = 20 %

rсоб.Б = (125 / 500) * 100 % = 25 %

Эффект финансового рычага = rсоб.Б - rсоб.А = 25 % - 20 % = 5 %.

Эффект финансового рычага работает в условиях краткосрочного кредита.

Операции с ценными бумагами.

План.

Виды ценных бумаг.

Доходы по ценным бумагам.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

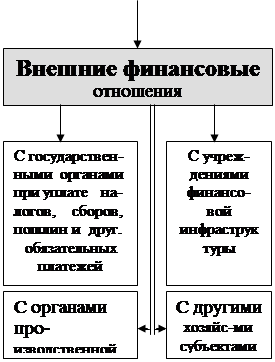

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев