Навигация

Анализ ликвидности и платежеспособности

2.6 Анализ ликвидности и платежеспособности

предприятия

В условиях массовой неплатежеспособности и применения по многим предприятиям процедур банкротства объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и ликвидности и степени ликвидности предприятия.

Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита.

Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легко реализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы.

Ликвидность и платежеспособность как экономические категории не тождественны, но на практике они тесно взаимосвязаны между собой.

Ликвидность предприятия отражает платежеспособность по долговым обязательствам. Неспособность предприятия погасить свои долговые обязательства перед кредиторами и бюджетом приводит его к банкротству. Основаниями для признания предприятия банкротом является не только невыполнение им в течение нескольких месяцев своих обязательств перед бюджетом, но и невыполнение требований юридических и физических лиц, имеющих к нему финансовые или имущественные претензии.

Улучшение платежеспособности предприятия неразрывно связано с политикой управления оборотным капиталом, которая нацелена на минимизацию финансовых обязательств.

Иными словами, прибыль — долгосрочная цель, но в краткосрочном плане даже прибыльное предприятие может стать банкротом из-за отсутствия денежных средств.

Для оценки платежеспособности и ликвидности могут быть использованы следующие основные приемы:

- структурный анализ изменений активных и пассивных платежей баланса, т.е. анализ ликвидности баланса;

- расчет финансовых коэффициентов ликвидности;

- анализ движения денежных средств за отчетный период.

При анализе ликвидности баланса проводиться сравнение активов, сгруппированных по степени их ликвидности, с обязательствами, по пассиву сгруппированными по срокам их погашения. Расчет и анализ коэффициентов ликвидности позволяет выявить степень обеспеченности текущих обязательств ликвидными средствами. Главная цель анализа движения денежных потоков — оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и платежей.

2.6.1 Оценка ликвидности баланса.

Главная задача оценки ликвидности баланса — определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа актив и пассив баланса группируются:

Рисунок 4. Группировка статей актива и пассива для анализа ликвидности баланса

При определении ликвидности баланса группы актива и пассива сопоставляются между собой (рисунок 4). По показателям бухгалтерского баланса соотношения между активом и пассивом могут быть представлены в следующем виде. Условия абсолютной ликвидности баланса:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

Необходимым условием абсолютной ликвидности баланса является выполнение следующих условий:

А1 > П1

А2 > П2

А3 > П3.

Выполнение неравенства А4 < П4 носит так называемый балансирующий характер : его выполнение свидетельствует о наличии у предприятия собственных оборотных средств (Ес= Ис-F). Если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Сопоставление А1 – П1 и А2 – П2 позволяет выявить текущую ликвидность предприятия, что свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Сравнение А3 –П3 отражает перспективную ликвидность. На её основе прогнозируется долгосрочная ориентировочная платежеспособность.

Анализ ликвидности баланса проводится с помощью аналитической таблицы 9, по данным которой делают вывод , что баланс предприятия соответствует (или не соответствует) всем критериям абсолютной ликвидности. Предприятие полностью на начало и конец года покрывает все свои обязательства по любому виду пассивов. При изучении баланса следует обратить внимание на такой показатель как чистый оборотный капитал, или чистые оборотные средства. Изменение уровня ликвидности определяется по изменению абсолютного показателя чистого оборотного капитала. Он составляет величину, оставшуюся после погашения всех краткосрочных обязательств.

Анализ ликвидности баланса предприятия Таблица 9.

| Актив | На начало года, т.р. | На конец года, т.р. | Пассив | На начало года, т.р. | На конец года, т.р. | Платежный излишек(+)/ недостаток(-) | Процент покрытия обязательств | ||

| На начало, т.р. | На конец, т.р. | На начало, т.р. | На конец, т.р. | ||||||

| Наиболее ликвидные активы, А1 | 284,96 | 192,36 | Наиболее срочные пассивы, П1 | 683,02 | 995,78 | -398,06 | -803,42 | 41,72% | 19,32% |

| Быстро реализуемые активы, А2 | 643,65 | 1147,1 | Краткосрочные пассивы, П2 | 0 | 0 | 643,65 | 1147,1 | - | - |

| Медленно реализуемые активы, А3 | 150,79 | 349,04 | Долгосрочные пассивы, П3 | 0 | 0 | 150,79 | 349,04 | - | - |

| Трудно реализуемые активы, А4 | 17,28 | 351,4 | Постоянные пассивы, П4 | 413,66 | 1044,1 | -396,38 | -692,72 | 4,18% | 33,66% |

| Баланс | 1096,7 | 2039,9 | Баланс | 1096,7 | 2039,9 | - | - | - | - |

По данным таблицы 9 можно сделать вывод, что баланс предприятия считается абсолютно платежеспособным (ликвидным), так как выполняются все четыре условия. Выполнение первых трех неравенств, влечет выполнение и четвертого. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости – наличия у предприятия оборотных средств.

Наиболее значимые в стоимости всех активов организации быстрореализуемые активы. Их стоимость на конец года составила 1147,1 тысяч рублей. В пассиве баланса наиболее весомыми являются постоянные пассивы.

Теоретически, недостаток средств по одной группе активов компенсируется избытком по другой, но на практике менее ликвидные средства не могут заменить более ликвидные.

При заполнении таблицы 9 руководствуются методикой группировки средств бухгалтерского баланса на следующие группы:

А1-наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения.

А2-быстрореализуемые активы. Дебиторская задолженность и прочие активы.

А3-медленнореализуемые активы. К ним относятся статьи из раздела II баланса «Оборотные активы».

А4-труднореализуемые активы. Это статьи раздела I баланса «Внеоборотные активы».

Группировка пассивов происходит по степени срочности их возврата:

П1- наиболее краткосрочные обязательства. К ним относятся статьи «Кредиторская задолженность».

П2- краткосрочные пассивы. Статьи «Заемных средств».

П3- долгосрочные пассивы. Долгосрочные пассивы и заемные средства.

П4- постоянные пассивы. Статьи раздела I баланса «Капитал и резервы».

При определении ликвидности баланса группы актива и пассива сопоставляются между собой.

По показателям бухгалтерского баланса соотношение между активами и пассивами могут быть представлены в следующем виде:

Табл.10: Соотношение между активами и пассивами бухгалтерского баланса

| На начало периода | На конец периода | ||||

| А1 | < | П1 | А1 | < | П1 |

| А2 | > | П2 | А2 | > | П2 |

| А3 | > | П3 | А3 | > | П3 |

| А4 | < | П4 | А4 | < | П4 |

Для определения ликвидности баланса группы актива и пассива сопоставляются между собой. На основании этого были сделаны следующие выводы:

· сопоставление А1 > П1 отражает соотношение текущих платежей и поступлений, предприятию не удастся поправить свою платежеспособность;

· не соблюдение соотношения А2 > П2 показывает тенденцию умения текущей ликвидности в недалеком будущем;.

Похожие работы

... тыс.руб. По данным таблицы 3.17 можно сказать следующее: в ходе проведенных мероприятий дополнительное поступление денежных средств составит 161,60 тыс.руб. Заключение Финансовые результаты деятельности предприятия характеризуются показателями полученной прибыли и уровня рентабельности. Важнейшими среди них являются показатели прибыли, которая в условиях рыночной экономики создает основу ...

... для привлечения временно свободных ресурсов и удовлетворению потребностей клиента при проведении банковских операций, направленная на получение прибыли[38]. 2 Анализ коммерческой деятельности ООО «Хоум Кредит энд Финанс Банк» 2.1 Особенности работы коммерческого банка с физическими лицами Ключевой задачей маркетинга вообще, и в банковской сфере, в особенности, является исследование рынка. ...

... и значительно ниже предельного нормативного значения. Следовательно деятельность ОАО «Мордовспирт» спиртзавод «Ковылкинский» характеризуется как не устойчивая, предприятие находится на грани банкротства. 2.2 Анализ организации управления финансовой деятельностью в ОАО «Мордовспирт» филиал-спиртзавод «Ковылкинский» Финансовая деятельность является составной частью функционирования любого ...

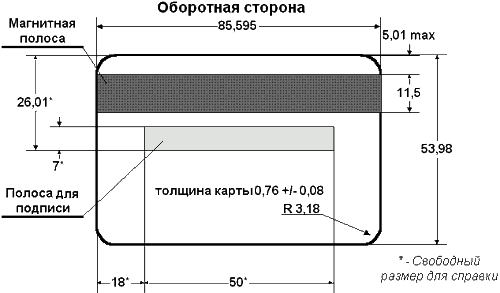

... А вот если увеличилась рентабельность, тогда вывод о повышении эффективности производства справедлив 3. ТЕХНИКО-ЭКОНОМИЧЕСКИЕ МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ООО «ЛИКТОР» ЗА СЧЁТ ПРИМЕНЕНИЯ СИСТЕМЫ ДИСКОНТА 3.1 Описание предлагаемого мероприятия – внедрение системы дисконтных карт Первые 500 работоспособных дисконтных бесконтактных чип-карт были выпущены на одном из ...

0 комментариев