Навигация

Анализ финансовой устойчивости в относительных показателях

2.5 Анализ финансовой устойчивости в относительных показателях.

Одна из основных характеристик финансово-экономического состояния предприятия - степень зависимости от кредиторов и инвесторов. Владельцы предприятия заинтересованы в минимизации собственного капитала в финансовой структуре организации. Заемщики оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства.

Финансовая устойчивость предприятия характеризуется состоянием собственных средств и анализируя с помощью системы финансовых коэффициентов. Информационной базой для расчета таких коэффициентов являются абсолютные показатели актива и пассива баланса.

Анализ проводится по средствам расчета и сравнения получаемых значений коэффициентов с установленными базисными величинами, а также изучения динамики их изменений за определенный период.

Базисными величинами могут быть:

· значение показателей за прошлый период;

· среднеотраслевые значения показателей;

· значение показателей конкурентов;

· теоретически обоснованные или установленные с помощью экспертного опроса оптимальные или критические значения относительных показателей.

· оценка финансовой устойчивости предприятия проводиться с помощью достаточно большого количества относительных финансовых коэффициентов (табл.7).

Расчет и анализ относительных коэффициентов (показателей) существенно дополняет оценку абсолютных показателей финансовой устойчивости предприятия ( таблица 8).

Таблица 7

Финансовые коэффициенты,

применяемые для оценки финансовой устойчивости предприятия.

| Коэффициент | Что показывает | Как расчитывается | Комментарий |

| 1. Коэффициент автономии | Характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия. | Ка=Ис/В Отношение общей суммы всех средств предприятия к источникам собственных средств. | Минимальное пороговое значение на уровне 0,5. Превышение указывает на увеличение финансовой независимости, расширение возможности привлечения средств со стороны. |

| 2. Коэффициент соотношения заемных и собственных средств | Сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств. | Кзс=Кт+Кt/ИсОтношение всех обязательств к собственным средствам. | Кзс<0,7. Превышение указанной границы означает, зависимость предприятия от высших источников средств, потерю финансовой устойчивости (автономности). |

| 3. Коэффициент обеспеченности собственными средствами | Наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Критерий для определения неплатежеспособности (банкротства) предприятия | Ко=Ес/Rа=(Ис-F)/Ra Отношение собственных оборотных средств к общей величине оборотных средств предприятия. | Ко≥0,1, чем выше показатель (0,5) тем лучше финансовое состояние предприятия, тем больше у него возможностей провидения независимой финансовой политики. |

| 4. Коэффициент маневренности | Способность предприятия поддержать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. | Км=Ес/Ис Отношение собственных оборотных средств к общей величине собственных средств (собственный капитал предприятия). | 0,2-0,5 Чем ближе значение показателя к верхней границе, тем больше возможности финансового маневра управления. |

| 5. Коэффициент соотношения мобильных и иммоболизованых средств | Сколько внеоборотных средств приходиться на 1 руб. оборотных активов. | Км/И=Ra/F отношение оборотных средств к необоротным активам. | Чем выше значение показателя. Тем больше средств предприятие вкладывает в оборотные активы. |

| 6. Коэффициент имущества производственного назначения | Долю имущества производственного назначения в общей стоимости всех средств предприятия | Кпми=Z+F/B Отношение разности оборотных средств и краткосрочных пассивов к итогу баланса. | Снижение показателей свидетельствует о том, что предприятие испытывает финансовые затруднения |

| 7. Коэффициент прогноза банкротства | Доля чистых оборотных активов в стоимости всех средств предприятия | Кпб=Ra-Kt/B Отношение разности оборотных средств и краткосрочных пассивов к итогу баланса | Снижение показателей свидетельствует о том, что предприятие испытывает финансовые затруднения. |

Таблица 8

Расчет и анализ относительных коэффициентов финансовой устойчивости

| Показатель | На начало года | На конец года | Абсолютное изменения (+,-) | Темп роста, % | |

| 1. Имущество предприятия, руб. (В) | 1096,68 | 2039,9 | 943,22 | 186,01% | |

| 2. Источники собственных средств (капитал и резервы), руб. (Ис) | 413,66 | 1044,12 | 630,46 | 252,41% | |

| 3. Краткоср. Пассивы, руб. (Кt) | 683,02 | 995,78 | 312,76 | 145,79% | |

| 4.Долгоср. пассивы, руб.(Кт) | 0 | 0 | 0 | - | |

| 5. Итого заемных ср-в (Кt+Кт) | 683,02 | 995,78 | 312,76 | 145,79% | |

| 6. Внеоборотные активы, руб. (F) | 17,28 | 351,4 | 334,12 | 2033,56% | |

| 7. Оборотные активы, руб. (Ra) | 1079,4 | 1688,5 | 609,1 | 156,43% | |

| 8. Запасы и затраты, руб. (Z) | 150,79 | 349,04 | 198,25 | 231,47% | |

| 9. Собств. Обор. Ср-ва, руб. (Ес) [2-6] | 396,38 | 692,72 | 296,34 | 174,76% | |

| Коэффициент | Интервал оптимальных значений | На нач. года | На кон. года | Абсолютные изменения (+,-) | Темп роста, % |

| 10. Автономии (Ка) [2:1] | >0.5 | 0,377 | 0,512 | 0,135 | 135,70% |

| 11. Соотношения заемных. и собственных ресурсов (Кз/с) [5:2] | <0.7 | 1,651 | 0,954 | -0,697 | 57,76% |

| 12. Обеспеченности собственными средствами (Ко) [9:7] | >0.1 | 0,367 | 0,410 | 0,043 | 111,72% |

| 13. Маневренности (Км) [9:2] | >0.2-0.5 | 0,958 | 0,663 | -0,295 | 69,24% |

| 14. Соотношения мобил-х и иммобилизован-х ср-в (Км/и) [7:6] | — | 62,465 | 4,805 | -57,660 | 7,69% |

| 15. Имущества производственного назначения (Кп.им) [(6+8):1] | >0.5 | 0,153 | 0,343 | 0,190 | 224,05% |

| 17. Прогноза банкротства (Кпб) [(7-3):1] | — | 0,361 | 0,340 | -0,022 | 93,95% |

На основании таблицы 8 можно сделать вывод, что финансово независимо, значение коэффициента автономии (Ка) соответствует оптимальному значению. На конец отчетного периода его значение выросло на 35,70%.

Увеличился имущественный потенциал предприятия на 86,01%.

Высокое значение коэффициента маневренности (Км) показывает то, что у предприятия есть возможность финансового маневра. Уменьшение коэффициента мобильных и иммобилизованных средств (на 92,31% Км\им) и связано это с тем, что предприятие вкладывает средства во внеоборотные активы.

Коэффициент обеспеченности собственными средствами (Ко) достаточно вырос (на 11,72%), что показывает незначительную возможность проведения независимой финансовой политики, т. е. у предприятия есть достаточно собственных оборотных средств, необходимых для его финансовой устойчивости.

Похожие работы

... тыс.руб. По данным таблицы 3.17 можно сказать следующее: в ходе проведенных мероприятий дополнительное поступление денежных средств составит 161,60 тыс.руб. Заключение Финансовые результаты деятельности предприятия характеризуются показателями полученной прибыли и уровня рентабельности. Важнейшими среди них являются показатели прибыли, которая в условиях рыночной экономики создает основу ...

... для привлечения временно свободных ресурсов и удовлетворению потребностей клиента при проведении банковских операций, направленная на получение прибыли[38]. 2 Анализ коммерческой деятельности ООО «Хоум Кредит энд Финанс Банк» 2.1 Особенности работы коммерческого банка с физическими лицами Ключевой задачей маркетинга вообще, и в банковской сфере, в особенности, является исследование рынка. ...

... и значительно ниже предельного нормативного значения. Следовательно деятельность ОАО «Мордовспирт» спиртзавод «Ковылкинский» характеризуется как не устойчивая, предприятие находится на грани банкротства. 2.2 Анализ организации управления финансовой деятельностью в ОАО «Мордовспирт» филиал-спиртзавод «Ковылкинский» Финансовая деятельность является составной частью функционирования любого ...

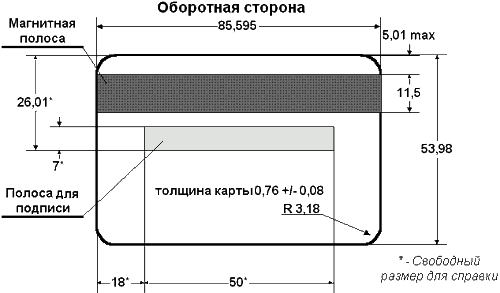

... А вот если увеличилась рентабельность, тогда вывод о повышении эффективности производства справедлив 3. ТЕХНИКО-ЭКОНОМИЧЕСКИЕ МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ООО «ЛИКТОР» ЗА СЧЁТ ПРИМЕНЕНИЯ СИСТЕМЫ ДИСКОНТА 3.1 Описание предлагаемого мероприятия – внедрение системы дисконтных карт Первые 500 работоспособных дисконтных бесконтактных чип-карт были выпущены на одном из ...

0 комментариев