Навигация

Анализ работы электронных систем расчетов

2. Анализ работы электронных систем расчетов

2.1 Организация электронного документооборота в банке

В российской федерации электронные расчеты стали внедряться сразу в двух звеньях системы безналичных платежей: во взаимоотношении коммерческих банков со своей клиентурой (банк-клиент) и в межбанковских расчетах (банк-банк). Межбанковские электронные расчеты могут осуществляться как на основе корреспондентских счетов, так и через различные финансовые институты (ими могут быть клиринговые учреждения, фондовые и валютные биржи).

Договор на расчетно-кассовое обслуживание с использованием документов в электронной форме представляет собой разновидность договора банковского счета и предусматривает осуществление безналичных расчетов с использованием различных документов (в том числе и расчетных) не только в бумажной, но и в электронной форме. Поэтому помимо прав и обязанностей, традиционных для договора банковского счета, этот договор содержит ряд дополнительных условий, отражающих специфику электронных платежей. Предметом его является деятельность банка по оказанию своему клиенту услуг по осуществлению безналичных платежей с использованием в ряде случаев расчетно-кассовых документов в электронной форме.

Банки пока отказываются целиком переходить на электронный документооборот. Поэтому в таком договоре специально оговариваются те виды документов, которые будут передаваться в электронной форме. Как правило, ими являются платежные поручения и выписки из счета клиента. Все остальные расчетно-кассовые документы составляются на бумажных носителях, передаются и обрабатываются традиционным способом. Обычно договор предусматривает возможность расширения круга расчетных документов в электронной форме.

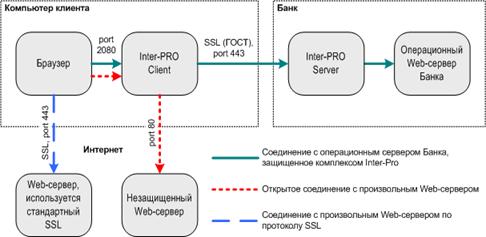

Для того, чтобы производить электронные платежи, "банк должен обладать правом на эксплуатацию и распространения соответствующего программного обеспечения, иметь компьютеры, модемы, другую технику, отвечающую определенным требованиям, в достаточном количестве; предоставить клиенту программное обеспечение и научить пользоваться им, передать ему ключи для шифрования, передать и зарегистрировать у него открытые ключи подписей операционистов банка, которые будут работать со счетом клиента; зарегистрировать открытые ключи подписей должностных лиц клиента, уполномоченных распоряжаться счетом; согласовать с клиентом систему паролей для экстренного приостановления операций по счету, которые будут использоваться в телефонограммах, и т.п." /5/

На клиента также возлагается выполнение ряда требований организационно – технического характера. Он обязан располагать компьютерами, модемами и другими техническими устройствами в достаточном количестве и с определенными техническими характеристиками; после установки программного обеспечения создать ключи электронных подписей директора и главного бухгалтера, передать банку и зарегистрировать открытые ключи подписей операционистов банка; выполнить ряд других обязанностей сторон по обеспечению безопасности электронных платежей. Учитывая, что электронная передача средств всегда сопряжена с повышенным риском хищения денег, такие договоры должны предусматривать комплекс обязанностей сторон по обеспечению безопасности платежей. Например, стороны договора обязаны строго соблюдать инструкцию по эксплуатации программного обеспечения; содержать компьютеры, на которых установлено программное обеспечение, в охраняемых опечатываемых служебных помещениях; не допускать появления компьютерных вирусов; хранить в тайне информацию о системе паролей для уведомления банка об ошибках в совершении электронных платежей по телефону, о секретных ключах подписей должностных лиц банка и клиента, ключей шифрования; периодически менять ключи подписей должностных лиц. Помимо этого клиент обязан немедленно сообщать банку по телефону обо всех неправильно произведенных операциях (ошибках); о случаях, когда электронно-цифровая подпись банка воспринимается ими как фальшивая; о потере контроля над носителем секретного ключа, а банк обязан немедленно приостанавливать операции по счету клиента при получении от него указанной выше информации и т.п., а также не производить конкретной расчетной операции по документу клиента, электронно-цифровая подпись по которому воспринимается как фальшивая. /7/

Для формирования практики электронного финансового документооборота большое значение имеет система распределения рисков, т.е. определение степени ответственности сторон расчетных отношений.

Следует отметить, что нарушения правил совершения расчетных операций, которые могут быть допущены банками при совершении электронных платежей, аналогичны тем, которые допускаются ими при «бумажных» расчетах: несвоевременное или неправильное зачисление (или списание) средств на счет (со счета) владельца, неисполнение или не надлежащее исполнение поручения клиента о совершении платежа в пользу получателя средств ввиду утери расчетных документов или по иным причинам и т.п. За совершение этих и других нарушений банки могут быть привлечены к ответственности в форме возмещения убытков или уплаты неустойки.

Особенность электронной системы расчетов в том, что она создает дополнительные условия и обстоятельства, способствующие появлению нарушений правил совершения расчетных операций и соответственно убытков у сторон расчетных отношений. Очень часто эти убытки возникают без вины участников безналичного оборота. Поэтому в этой сфере платежного оборота на первое место выходит проблема распределения убытков без учета вины, а не привлечение к ответственности участников правоотношений. В существующих договорах о совершении платежей в электронном виде, об осуществлении электронного документооборота, очень большое внимание, как правило уделяется детальному определению той стороны правоотношения, которая обязана возмещать убытки других участников договора при конкретных обстоятельствах.

Среди специфических причин ненадлежащего выполнения договорных обязательств и появления по этой причине убытков в хозяйственной сфере участников электронных расчетов следует назвать: сбои в работе техники; недостатки программного обеспечения; нарушение сторонами требований безопасности электронных расчетов, в том числе потеря контроля над носителями секретного ключа электронной подписи; компьютерное мошенничество.

Если клиент не смог передать платежное поручение в электронной форме из-за неполадок собственного компьютера, все убытки, возникающие в связи с этим, он должен нести сам. Естественно, в договоре с банком для этого случая должна быть предусмотрена возможность отмены на определенный срок ( например, на срок ремонта компьютера) электронной передачи и замены ее обычным бумажным документооборотом либо арендой комплектом техники у банка. Если клиент не смог передать платежное поручение в электронной форме из-за неполадок в компьютерной сети банка (т.е. банк не смог принять платежное поручение клиента), убытки за это должны возлагаться на банк.

Аналогичный подход применим и к случаю, когда расчетная операция не могла быть своевременно осуществлена в результате сбоя в компьютерной сети корреспондента банка-плательщика. Последний должен возместить своему клиенту возникшие в результате этого убытки, а затем вправе взыскать уплаченное в порядке регресса со своего корреспондента. С целью избежать в таких случаях увеличения размера убытков, договоры об электронных платежах должны также предусматривать возможность замены электронного документа бумажным. А механизм взыскания убытков должен быть по согласованию сторон максимально упрощен.

Еще одной причиной ошибок в процессе электронного перевода средств могут стать недостатки используемого программного обеспечения. Одним из возможных путей повышения качества программного обеспечения могло бы стать введение обязательной государственной сертификации на весь программный комплекс.

Недостатки программного обеспечения могут привести к невозможности зашифровать (расшифровать) информацию о платежах; к тому, что ЭЦП одной из сторон ошибочно будет восприниматься программой проверки как фальшивая; к появлению возможности подделки ЭЦП и т.п.

Логика подсказывает, что все возникающие в результате этого убытки надо возлагать на организацию – разработчика программного обеспечения. Однако для этого необходимо, во первых, доказать, что именно недостатки программного обеспечения стали причиной появления убытков, а во вторых, иметь соответствующие правовые основания для предъявления иска к разработчику (например, договор с ним).

На данной проблеме имеет смысл остановиться подробнее. Претензии к разработчику можно предъявить в рамках норм Закона «О защите прав потребителей», который действует в настоящее время в редакции Федерального закона от 09.01.96 № 2-ФЗ. Однако для признания у программного обеспечения как у товара существенного недостатка необходимо проведение экспертизы, что потребует существенных денежных средств, наличия квалифицированных экспертов и определенного времени, а также подготовленности судей, которые в состоянии были бы рассмотреть такой иск и принять по нему объективное решение. Следует признать, что отечественная правоохранительная система к проведению подобных мероприятий пока не подготовлена. Прежде всего следует начать с формирования экспертной базы, причем она должна быть независимой и от разработчиков и от банков.

Пока же, если в процессе осуществления электронных расчетов ЭЦП одой из сторон будет восприниматься другой стороной как фальшивая, для рассмотрения возникшего конфликта образуется согласительная комиссия из представителей спорящих сторон и разработчика программного обеспечения (например, в пакете документации к СКЗИ «Верба-О» имеется методика проведения таких проверок с участием разработчика). При проверке документа с фальшивой цифровой подписью согласительная комиссия должна сначала проверить целостность программного обеспечения у каждой из сторон договора, а затем – подлинность подписей под спорным документом.

Проблема привлечения изготовителя программного обеспечения к ответственности решается в заключаемых на практике договорах по разному. Может быть предусмотрено, например, что при возникновении у банка или клиента убытков из-за недостатков программного обеспечения банк обязан предъявить иск к разработчику. Это юридически вполне обосновано: для того, чтобы организовать расчеты в электронной форме банк должен заключить с разработчиком соответствующий договор, который дает банку право, во-первых, самому пользоваться программой, во-вторых, распространять ее среди своих клиентов, включающихся в электронный документооборот, а в-третьих, предъявлять разработчику соответствующие претензии. В этой ситуации у клиента нет прямого договора с изготовителем программы, поэтому он не в состоянии сам предъявить к нему иск. Зато клиент имеет право взыскать возникшие у него убытки с банка, который в порядке регресса возвращает уплаченные им суммы с организации – разработчика программного обеспечения.

Необходимо особо рассмотреть принципы распределения убытков, возникших в результате компьютерного мошенничества при невыясненных обстоятельствах. Дело в том, что любое программное обеспечение вне зависимости от вида и степени защиты, может быть изменено квалифицированным специалистами и использовано в противоправных целях. На сегодняшний день не существует абсолютно надежных способов защиты от несанкционированного вмешательства в систему электронных расчетов. По факту хищения денежных средств путем компьютерного мошенничества должно быть возбуждено уголовное дело и произведено расследование. Но не всегда оно может дать положительные результаты, а значит, не всегда можно найти преступника, который будет обязан возместить эти убытки, и не всегда такой преступник окажется в состоянии это сделать. В этих условиях несправедливо бы возлагать обязанность возмещать убытки от компьютерного мошенничества только на потерпевшую сторону. Все организации, включающиеся в систему электронных платежей, в равной степени извлекают из этого выгоды, которые с ней связаны. Поэтому было бы справедливо в равной степени возложить на них обязанность совместно нести убытки, возникшие в результате компьютерного мошенничества, совершенного при не выясненных обстоятельствах. Такой подход следует признать наиболее целесообразным и нормативно закрепить. Он будет способствовать проявлению равной предосторожности со стороны всех участников безналичных расчетов, предотвращению случаев возникновения этих убытков./5/

Похожие работы

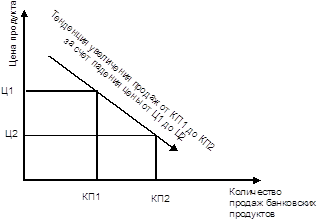

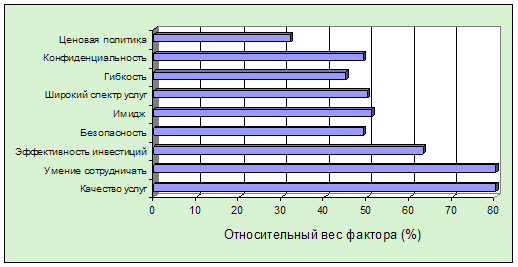

... 2003 года). В 2005 году рентабельность активов банковского сектора достигла 1,3 процента. [15] ГЛАВА 3. ПУТИ ЭФФЕКТИВНОЙ АКТИВИЗАЦИИ СЕКТОРА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ 3.1 ОБЩИЕ ПУТИ РЕШЕНИЯ АКТИВИЗАЦИИ БАНКОВСКОГО РЫНКА УСЛУГ Для устойчивого инновационного развития экономики Республики Беларусь сфера услуг является наиболее доступным и естественным обеспечением. Увеличение ...

... планеты при условии единой стандартизации или наличия отдельных пакетов договоров между операторами связи, банковскими и финансовыми структурами. По данным консалтинговой компании GPS, 38% пользователей готовы осуществить платежи при помощи мобильных телефонов. К сожалению, эта современная Интернет-технология обслуживания частных клиентов российскими банками пока почти не освоена. Однако следует ...

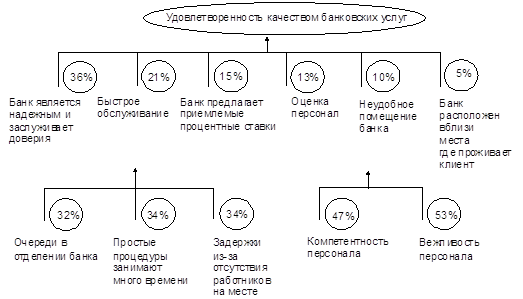

... со времени установления беременности и в период кормления ребенка грудью к выполнению всех видов работ, связанных с использованием ПЭВМ, не допускаются. Выводы и предложения В первой части дипломной работы рассмотрены теоретические основы менеджмента банковских услуг: понятие и классификация банковских услуг; маркетинговый подход к менеджменту банковских услуг; качество банковских услуг ...

... , а другие нетрадиционные для банка услуги. СВОЙСТВА БАНКОВСКИХ УСЛУГ: не могут быть произведены про запас, носят производительный характер, объектом банковских услуг выступает капитал, охватывают активные и пассивные операции, не являются монополией только банка, могут относиться к небанковским операциям. Эволюция ...

0 комментариев