Навигация

Кредитный договор и организация кредитования

1.6 Кредитный договор и организация кредитования.

Согласно ГК РФ кредитный договор является разновидностью договора займа. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Кредитный договор должен быть заключен в письменной форме.

Современный кредитный договор, как правило, содержит следующие разделы:

I. Общие положения.

II. Права и обязанности заемщика.

III. Права и обязанности банка.

IV. Ответственность сторон.

V. Порядок разрешения споров.

VI. Срок действия договора.

VII. Юридические адреса сторон.

Предприятие-заемщик может предусматривать для себя в кредитном договоре следующие права :

- требовать от банка предоставления кредита в объемах и в сроки, предусмотренные договором;

- обратиться в банк с необходимыми обоснованиями и расчетами для внесения изменений в условия договора;

- досрочно погасить задолженность по ссуде (полностью или частично);

- расторгнуть договор при несоблюдении банком его условий или по своим экономическим соображениям;

- требовать пролонгации срока договора по объективным причинам, также снижения процентной ставки в связи со снижением ставки рефинансирования ЦБ РФ или при изменении экономических условий своей дальности;

-переуступать или передавать целиком или частично свои права и обязательства по кредитному договору;

-производить уплату кредитом процентов за пользование и осуществлять погашение кредита с любого иного своего счета, в том числе открытого в другом банке.

Банк имеет право:

1.производить проверку обеспечения выданного кредита, в том числе на месте (у заемщика), и целевого использования кредита;

2.прекращать выдачу новых ссуд и предъявлять ко взысканию ранее выданные при нарушении заемщиком условий кредитного договора, а также при выявлении случаев недостоверности отчетности, запущенности в бухгалтерском учете, неоднократной задержки уплаты процентов за кредит; ухудшении его финансового состояния;

3.взимать с заемщика при пролонгации кредита соответствующее комиссионное вознаграждение и требовать документальное обоснование причин пролонгации договора;

4.переуступать полностью или частично с согласия (или без согласия) заемщика свои права по договору одному или нескольким банкам или иным кредитным учреждениям (правопреемникам);

5.пересматривать в одностороннем порядке процентные ставки за пользование кредитом в случае изменения уровня процентной ставки ЦБ РФ, нормы обязательных резервов, депонируемых коммерческими банками в ЦБ РФ, уровня инфляции национальной валюты;

6.производить начисление и взыскание компенсации за неиспользованный кредит (в случае официального отказа заемщика от кредита или его части в течение срока действия договора).

Заемщик обязуется :

-использовать выданный кредит на цели, предусмотренные в договоре;

-возвратить предоставленный кредит в обусловленный договором срок;-своевременно уплачивать банку проценты за пользование кредитом (либо предоставить банку право взыскивать своим распоряжением со счета заемщика денежные средства в счет погашения задолженности по кредиту и начисленным процентам);

-предоставить банку право в день наступления очередных платежей по кредиту и начисленным процентам использовать всю выручку, оставшуюся на его счете после осуществления первоочередных платежей по действующему законодательству, на оплату расчетного документа (распоряжения) банка;

- своевременно представлять баланс и другие документы, необходимые банку для осуществления контроля за ссудой;

- обеспечить достоверность представляемых в банк данных для получения кредита и последующего контроля за его использованием;

- предоставлять кредитору доступ к первичным отчетным и бухгалтерским документам по его требованию по вопросам, касающимся выданного кредита;

- допускать представителей банка во все свои помещения для осуществления контроля за выполнением своих обязательств по кредитному договору и договору залога;

- представлять кредитору сведения о всех полученных и планируемых к получению у третьих лиц кредитах;

- заблаговременно информировать банк о предстоящем изменении организационно-правовой формы или другой реорганизации;

- при реорганизации или ликвидации незамедлительно погасить задолженность по кредиту с полной оплатой процентов независимо от договорного срока погашения кредита.

Заключение кредитных договоров проходит несколько этапов.

1. Формирование содержания кредитного договора клиентом-заемщиком (вид кредита, сумма, срок, обеспечение и т.д.).

2. Рассмотрение банком представленного клиентом проекта кредитного договора и составление заключения о возможности предоставления кредита вообще и об условиях его предоставления в частности (при положительном решении вопроса).

На этом этапе банки определяют:

а) кредитоспособность потенциальных заемщиков, т.е. способность их своевременно вернуть ссуду. Проверка кредитоспособности является предпосылкой заключения кредитного договора. Банк в процессе этой работы реализует предоставленное ему рыночными условиями хозяйствования право на выбор субъекта кредитной сделки, сообразуясь со своими экономическими интересами;

б) свои возможности предоставить кредит хозорганам в требуемых ими суммах исходя из имеющихся в наличии кредитных ресурсов, возможностей их увеличения за счет своей депозитной и процентной политики, привлечения межбанковских кредитов, рефинансирования в ЦБ РФ и т.д.

3. Совместная корректировка кредитного договора клиентом и банком до достижения взаимоприемлемого варианта и представления его на рассмотрение юристов.

4. Подписание кредитного договора обеими сторонами, т.е. придание ему силы юридического документа.

За подписанием кредитного договора следует предоставление хозоргану кредита в установленные сроки и в объеме, предусмотренном в договоре, а затем последующий контроль банка за соблюдением условий кредитного договора, но главным образом за своевременным возвратом выданного кредита.

Заемщики - юридические лица, не выполняющие своих обязательств по своевременному возврату банковских ссуд, могут быть признаны неплатежеспособными/банкротами/.

Для получения кредита предприятие должно представить в обслуживающее его учреждение банка следующие документы.

1. Заявление-ходатайство на выдачу ссуды (в нем указываются сумма, цель и срок испрашиваемого кредита).

2. Технико-экономическое обоснование потребности в кредите (позволяет судить об эффективности ссуды, реальных сроках окупаемости затрат и, следовательно, сроках возврата кредита).

2а. План доходов и расходов (бизнес-план) на квартал, год.

3. Копии контрактов или иных документов, подтверждающих цель кредита в соответствии с технико-экономическим обоснованием и возможность его погашения.

4. Квоты и лицензии на ведение лицензируемой деятельности.

5. Балансы: годовой и на последнюю отчетную дату (они используются для определения платеже- и кредитоспособности клиента), заверенные ГНИ.

6.Отчет о финансовых результатах и другие приложения к балансу.

7. Проект кредитного договора (по принятой в данном банке форме).

8. Договор залога или договор гарантии, или договор поручительства. В зависимости от выбранной по согласованию с банком формы обеспечения возвратности кредита они прилагаются к кредитному договору.

9. Выписки об оборотах по расчетному счету за последние 3-6 месяцев и план-прогноз потоков денежных средств на период пользования кредитом.

10. Справка о полученных заемных средствах в других банках (указываются банк-кредитор, сумма взятого кредита, форма его обеспечения и срок погашения).

11. Справка об уведомлении налогового органа о своем намерении открыть в банке ссудный счет.

Все предъявленные клиентом банку документы на получение ссуды тщательно изучаются банком и анализируются. В процессе их анализа банком оцениваются статус заемщика, его финансовое положение и кредитоспособность, объект кредитования, конечный экономический или социальный эффект от кредитования объекта, статус и платежеспособность организации-поручителя, возможность возврата ссуды в срок и уплаты процентов по ней. Результатом всей проведенной работы является заключение специалиста банка на выдачу кредита, на основании которого выносится решение кредитного комитета о предоставлении заемщику кредита, согласно которому ссуда выдается с простого ссудного счета и зачисляется на расчетный счет предприятия-заемщика или направляется непосредственно на оплату предъявленных к счету расчетно-денежных документов.

Одновременно с кредитной заявкой предприятие-заемщик должно представить в банк свой устав и баланс, нотариально заверенные, а также другую статотчетность, позволяющую вместе с балансом судить о его платежеспособности и доходности, копии учредительного договора, свидетельства о регистрации, карточку с образцами подписей первых лиц и печати предприятия, справку об уведомлении ГНИ о намерении открыть ссудный счет.

При наличии в банке свободных ресурсов и положительных результатов анализа представленной документации на получение кредита клиенту предлагается оформить кредитный договор. Ссуда выдается с простого ссудного счета и платежным поручением перечисляется на расчетный счет заемщика, открытый в другом учреждении банка. Заемщик должен позаботиться о своевременном погашении кредита путем перечисления средств в банк-кредитор со своего расчетного счета.

В целях урегулирования отношений с последним, банк-кредитор должен заключить с ним специальное соглашение, позволяющее ему в безакцептном порядке выставлять требования-поручения на бесспорное списание средств с расчетного счета заемщика. А заемщик должен заключить с банком, где открыт его основной расчетный счет, дополнительное соглашение к договору на расчетно-кассовое обслуживание, предоставив в нем ему право принимать от других банков-кредиторов требования-поручения на бесспорное списание средств с его расчетного счета в погашение полученных ссуд и процентов по ним.

2.Особенности кредитования в Кабардино-Балкарском ОСБ 8631

Похожие работы

... Урванского района; материалы Центра занятости населения Урванского района; данные сборников, монографий, материалы конференций по вопросам анализа и оценки качества жизни. Глава 1. Система показателей уровня жизни населения на примере муниципального образования "Урванский район" 1.1 Сущность понятия "уровень жизни" и "качество жизни" населения Термин "уровень жизни" неразрывно связан ...

... небанковских институтов. Все эти проблемы существенным образом тормозят развитие кредитной системы России в ее скорейшем приближении к состоянию кредитных систем промышленно развитых стран. ГЛАВА II. РОЛЬ ЦЕНТРАЛЬНОГО БАНКА В РЕГУЛИРОВАНИИ КРЕДИТНОЙ СИСТЕМЫ §1. Центральный банк России: история создания, место в современной экономике Центральный банк Российской Федерации (Банк России ...

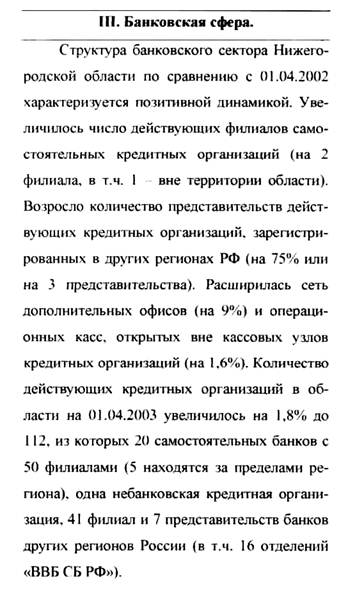

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

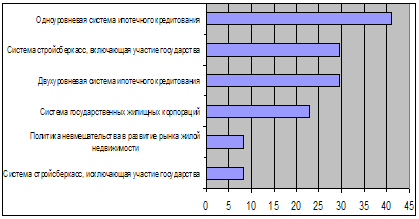

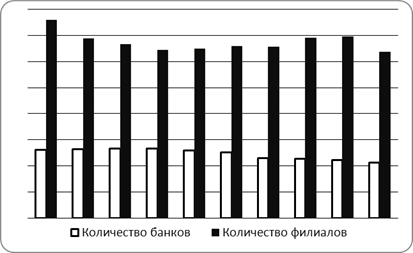

... . Имеются различные виды трастов, находящихся в управлении банков: завещательный, прижизненный, страховой, корпоративный, институциональный, коммунальный. [3, c.84] 3. КОММЕРЧЕСКИЕ БАНКИ В СОВРЕМЕННОЙ РОССИЙСКОЙ ЭКОНОМИКЕ 3.1 Тенденции развития российской банковской системы Банковская система один из важнейших секторов экономики. Ее задачей является трансформация накоплений и сбережений ...

0 комментариев