Навигация

Анализ финансовых результатов банка

3.3 Анализ финансовых результатов банка

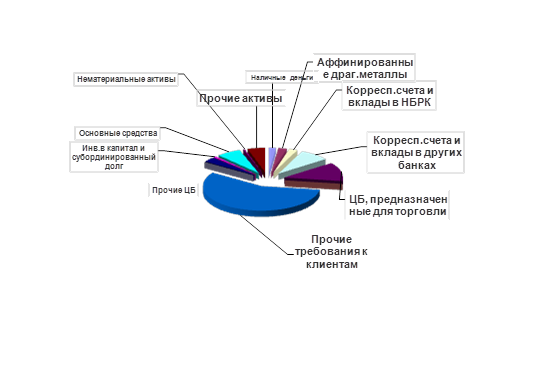

Деятельность коммерческого банка представляет собой совокупность пассивных операций посредством которых образуются банковские ресурсы, активных операций по использованию этих ресурсов с целью получения доходов.

Баланс коммерческого банка – это сводная итоговая таблица, в которой отображены обобщенные статьи, характеризующие пассивные и активные операции за определенную дату. В этой таблице наглядно представлены два раздела: актив и пассив, между которыми должно существовать равенство.

Бухгалтерский баланс – это группировка хозяйственных средств и источников их образования в денежном выражении на определенную дату. В балансе коммерческого банка активы и пассивы группируются по содержанию и располагаются в соответствии с общепринятым в мировой практике главным принципом его построения: статьи по активу расположены в соответствии с последовательным уменьшением их ликвидности (возможности быстрого превращения в форму наличных денежных средств), статьи по пассиву – с уменьшением востребования средств (т.е. по порядку очередности выполнения обязательств банка).

Анализ данных баланса дает комплексную характеристику деятельности банка за определенный период. Анализ баланса позволяет увидеть ликвидность, надежность, рентабельность и другие стороны деятельности банка, рассчитываются на основе структурного анализа. Структурный анализ осуществляется в виде объединения отдельных позиций баланса в необходимые (подходящие) группы для последовательного сравнения. Деление операций на пассивные, формирующие и мобилизующие источник банковских ресурсов, и активные, размещающие эти ресурсы, определяет содержание структурного анализа.

Основные его составляющие:

- анализ состава и структуры активных и пассивных операций;

- анализ состава и структура доходов и расходов.

Главная задача проведения структурного анализа – оптимизация структуры активных и пассивных операций в целях максимизации прибыли, обеспечения ликвидности банка.

Наиболее широко распространена в мировой практике группировка статей баланса на четыре группы:

- кассовые активы (наличность, резервы в НацБанке РК, средства на корреспондентском счете), средства на счетах других коммерческих банков, ценные бумаги, сданные на инкассо-все, что составляет «первичные резервы»;

- вложения в ценные бумаги. Часть этих активов может быть оперативно обращена в кассовую наличность с небольшим риском потерь, поэтому по существу представляет «вторичные резервы». Сюда же относят краткосрочные кредиты, сроком погашения до 30 дней, краткосрочные коммерческие векселя первоклассных заемщиков, реализуемые на денежном рынке;

- кредиты, выданные предприятиям, организациям а также индивидуальным заемщикам, другим коммерческим банкам. По этим активам банки несут риски по своевременному погашению и превращению их в первоклассные ликвидные средства, поэтому они считаются малоликвидными;

- капиталовложения: инвестирование средств в движимое и недвижимое имущество, создание филиалов и т.п. – неликвидные средства.

Консолидированный баланс Костанайского филиала АО “Банк Каспийский” за период с 2006-2009 г.г. представлена в таблице 5.

Таблица 5 Консолидированный баланс банка (тыс. тенге)

| На 1.01.2006 | На 1.01.2007 | На 1.01.2008 | 1 квартал 2009 г. | |

| 1 | 2 | 3 | 4 | 5 |

| Актив | ||||

| 1. Касса | 75 | 2465 | 21211 | 2258 |

| 2. Корреспондентский счет в НацБанке | 1434 | 40749 | 186239 | 20716 |

| 3. Кредиты | 77792 | 587043 | 373046 | 246800 |

| 4. Отвлеченные средства | 13259 | 113042 | 107432 | 160 |

| 5. Оборудование и имущество | 1363 | 29065 | 59038 | 14396 |

| Прочие активы | 10531 | 213879 | 336425 | 124782 |

| Баланс | 104454 | 98293 | 1083391 | 409112 |

| Пассив | ||||

| 7. Фонды и резервы банка | 4072 | 80511 | 80310 | 11053 |

| 8. Прибыль | 13259 | 113042 | 78397 | - |

| 9. Обязательства перед клиентами | 30429 | 62020 | 537946 | 206633 |

| 10. Ресурсы приобретенные | 36587 | 209605 | 58252 | 2008 |

| 11. Межбанковские расчеты | 18993 | 1200 | - | 20197 |

| 12. Прочие пассивы | 1114 | 509115 | 328486 | 169229 |

| Баланс | 104454 | 986293 | 1083391 | 409112 |

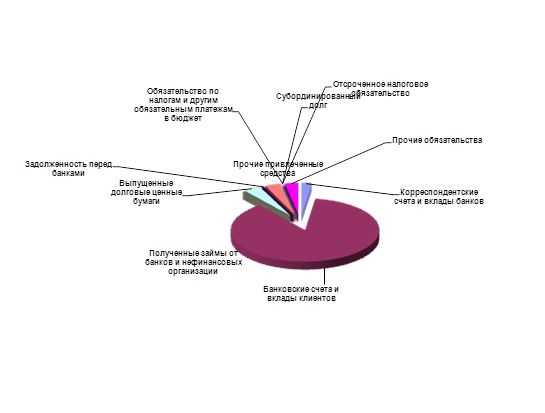

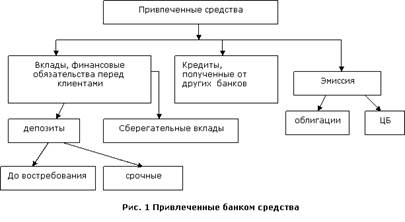

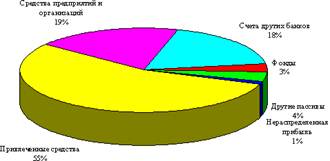

В состав обязательств входят все привлеченные банком средства сторонних предприятий, организаций, граждан, которые учитываются в пассиве на соответствующих счетах, а так же 50% гарантий, выданных банком.

Минимально допустимое значение норматива П1 установлено для коммерческих банков, созданных на основе ранее действовавших учреждений специализированных банков, независимо от способа формирования капитала – в соотношении 1:25 (0,04).

Норматив показывает, в какой минимальной доле должны быть обеспечены капиталом банка в ликвидной форме обязательства банка перед вкладчиком и всеми кредиторами, но без учета того, в какие активы вложены привлеченные средства.

Соблюдение этого норматива обеспечивает минимально необходимый уровень ликвидности банка.

Одновременно нормативом П1 устанавливается ограничение на общую величину средств, которые могут быть привлечены банком в качестве кредитных ресурсов, а сама эта величина ставится в зависимость от размера капитала банка .

В 2006 году банк выполняет данный норматив. Это означает, что обязательства банка перед вкладчиками и всеми кредиторами обеспечены достаточным количеством капитал банка в ликвидной форме.

На 1.01.2007 г. данный норматив не может быть рассчитан, т.к. капитал банка имеет отрицательную величину.

Деятельность банка в определенной степени характеризуется структурным показателем соотношения работающих активов (кредиты предприятиям, организациям, населению и вложения в ценные бумаги) и общей суммы активов:

П2 = Работающие активы

Активы

Значение показателя П2 для коммерческих банков, созданных на основе ранее действовавших специализированных банков рекомендуется поддержать на уровне не ниже 0,2.

На 1.01.2007 П2 = 373046 = 0,3

1083391

На 1.01.2008 П2 = 246800 = 0,6

409112

Банк в обоих периодах выполняет этот норматив, следовательно в сумме всех своих активов он имеет необходимую долю активов, приносящих доход.

Представляет интерес также структурный показатель соотношения суммы ликвидных активов банка и суммы обязательств по счетам клиентов

П3 = Ликвидные активы

Обязательства банка по счетам клиента

При расчете этого показателя к активам банка в ликвидной форме относят денежные средства в кассе банка, средства на счетах предприятий и организаций, средства на счетах у иностранных банков, средства на корреспондентском счете банка, приобретенные банком, и другие платежи в пользу банка, подлежащие погашению в течение ближайших 30 дней.

В состав обязательств по счетам клиентов входят остатки средств на расчетных, текущих счетах предприятий, организаций граждан, вклады, депозиты, межбанковские кредиты с истекающим сроком погашения до 30 дней, а также гарантии, выданные банком со сроком их исполнения в течение ближайших 30 дней. Национальный банк рекомендует для коммерческих банков, созданных на основе ранее действовавших специализированных банков поддерживать значение этого показателя на уровне 0,2.

Нормативом устанавливается минимально допустимый уровень обеспечения обязательств банка, подлежащих выполнению в самые сжатые сроки (от нескольких дней до одного месяца), денежными средствами, помещенными в ликвидные активы.

Следующая таблица позволяет определить, какое количество средств банка находится в определенной степени ликвидности на 1.01.2008 г.

Таблица 6 Адекватность капитала (тыс. тенге)

| На 1.01.2008 | |

| Капитал первого уровня: Акционерный капитал Дополнительный капитал Фонд, резервы и нераспределенная прибыль прошлого года Минус: Собственные акции, выкупленные у акционеров Нематериальные активы Убытки Превышение текущих доходов над расходами Несформированные провизии Участие в капитале других юридических лиц Износ МБП | 16908 0 3393 0 250 72627 0 116579 0 2060 |

| Итого капитал первого уровня | -171215 |

| Капитал второго уровня: Прибыль текущего года Превышение текущих доходов над расходами Переоценка основных средств и ценных бумаг | 0 0 9720 |

| Итого капитал второго уровня | 9720 |

| Собственный капитал (К1+К2) | -161495 |

| Активы баланса 1 группа риска (степень риска 0%) Касса и приравненные к ней средства Драгоценные металлы Средства на счетах в банках и клиринговых палатах Средства в фонде регулирования кредитных ресурсов Государственные ценные бумаги Кредиты, предоставленные Правительству РК Кредиты под гарантию Правительства РК | 2258 0 303 0 0 0 1420 |

| Итого | 3981 |

| 2 группа риска (степень риска 100%) Кредиты, предоставленные другим банкам Предоставленный финансовый лизинг Здания, сооружения и др. основные оборотные средства банка (за минимум необходимых статей) Прочие кредиты юридическим и физическим лицам Просроченная задолженность Финансирование кап. вложений Депозиты в тенге, размещенные в других банках Средства на счетах в банках | 0 0 19349 63920 183558 0 0 0 |

| Итого | 266687 |

Из таблицы 6 видно, что сумма несформированных провизии на покрытие убытков от кредитной деятельности вызвала наличие у банка отрицательного капитал – 161495 тыс. тенге [43, c. 64].

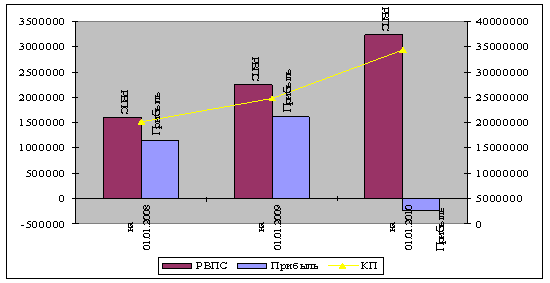

Доходы банка за 2008 год получены в сумме 883429 тыс. тенге (по плану рекапитализации 512008 тыс. тенге), расходы 852495 тыс. тенге (345000 тыс. тенге), прибыль 30934 тыс. тенге (142008 тыс. тенге).

Наибольший удельный вес в общей сумме доходов приходится на доходы от валютно-обменных операций – 37,8% на процентные доходы – 78,9% от комиссий по расчетно-кассовому обслуживанию – 20,9% от размещения в государственные ценные бумаги – 3,5 по прочим операционным доходам – 18,9%.

Не планируемые доходы составили 95,690 тыс. тенге. Из них:

- реализация основных средств и малоценного инвентаря – 64,031 тыс. тенге;

- поступление долгов, списанных как безнадежные – 31,659 тыс. тенге.

Непредвиденные убытки получены в размере 2638 тыс. тенге, в том числе потери от реализации основных средств в сумме 521 тыс. тенге, штрафы уплаченные – 2067 тыс. тенге.

В общих расходах формирование провизии составило 15,6%.

Наибольший удельный вес в расходах занимают расходы по обеспечению деятельности банка 43,8%, из которых на расходы по оплате труда и обязательным отчислениям приходится 19,7%. Процентные расходы составили 6,7% в общих расходах банка, потери по дилинговым операциям 25,2% в том числе отрицательная курсовая разница 3,3%.

Уровень доходов и расходов за отчетный период сложился примерно на уровне 2006 года.

Перерасход связан с выплатой пособий по сокращению штатов, расходов на усиление охраны, ремонту помещений в филиалах, увеличению арендной платы. Полученная прибыль Банка в размере 30934 тыс. тенге не облагалась подоходным налогом и направлена в резервный фонд.

В соответствии с действующим законодательством РК и уставом Банка независимо от результатов его деятельности предусмотрена выплата дивидендов по привилегированным акциям. Эта сумма составила 2305 тыс. тенге. Источник выплаты дивидендов – нераспределенная прибыль прошлых лет. Выполнение индивидуальных показателей за 2008 год.

В соответствии с Программой перехода на международные стандарты, НБРК установлены нашему Банку индивидуальные показатели (приведенные в таблице 7):

Таблица 7 Индивидуальные показатели банка за 2008 г

| Коэффициенты | План НБРК | Факт |

| К1 | 0,06 | 0,332 |

| К2 | 0,12 | 0,500 |

| КОС | 0,1 | 0,018 |

| К5 | 0,5 | 0,357 |

Банком выполнены все требования в части адекватности капитал, ликвидности и норматива вложений в основные средства. Ежедневная контроль за соблюдение нормативов позволяет Банку поддерживать текущую ликвидность своего баланса и иметь репутацию финансово-устойчивого, стабильного и надежного банка.

За 2008 год филиалами по балансу получено 360058 тыс. тенге доходов (41,8) от общих доходов банка. По сравнению с соответствующим периодом прошлого года доходы, полученные филиалами, увеличились в 1,4 раза (за 2006г.-256644 тыс. тенге). Филиалами за 2008 год получено 60939 тыс. тенге прибыли, создано 14979 тыс. тенге провизии на покрытие убытков от кредитной деятельности (в 2007 году получено прибыли – 35953 тыс. тенге, создано 29019 тыс. тенге провизии). Основная сумма доходов получена филиалами в г.г. Астана, Костанай, Уральск, Тараз.

Филиалы в г.г. Актюбинск, Аркалык, Кзыл-Орда, Кокшетау завершили отчетный год с фактическими убытками в связи с включением в расходы непроцентных расходов будущих периодов и созданием провизии.

В условиях нестабильности экономической ситуации в республике и в соответствии с требованиями Национального Банка Головным Банком существенно ограничены права филиалов в вопросах кредитования, приобретения основных средств, размещение активов и оплаты труда. Для каждого филиала установлен индивидуальный уровень рентабельности. За отчетный период в связи с убыточной деятельностью Банком закрыты 2 филиала и 6 расчетно-кассовых отдела. Сокращенно в связи с ликвидацией филиалов и РКО 53 штатные единицы.

Целью деятельности коммерческого банка является получение максимальной прибыли при соблюдении достаточного уровня надежности и ликвидности.

Заключение

На основании проведенного в работе исследования по теме «Кредитная политика коммерческого банка» можно сделать следующие выводы. Кредитные операции являются одним из самых важных и значимых направлений в банковской деятельности. Но вместе с тем кредитование является довольно сложным процессом, и поэтому четкая организация управления кредитными операциями позволит банку оперативно реагировать на изменения показателей ссудного рынка. Это даст руководству банка найти наиболее приемлемое соотношение «доходность – риск». Поэтому важным моментом в управлении кредитной деятельности является и изучение кредитных рисков. Для этого необходимо определить все виды рисков, которым подвержен портфель ссуд банка и проводить мониторинг и планирование кредитов, чтобы вовремя определить повышение риска и воспользоваться различными методами для его снижения.

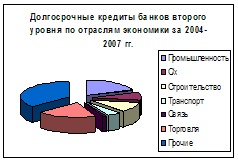

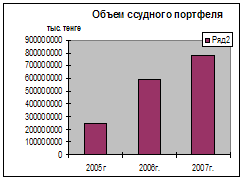

Анализ кредитной деятельности КФ АО «Банк Каспийский» за 2006-2009 годы показал, что банк вовремя реагировал на внешние изменения в кредитной сфере, проводил политику снижения риска, для чего изменил структуру выданных кредитов с увеличением доли более надежных кредитозаемщков – предприятий и органов местной и региональной власти. Неоднозначно можно оценить структуру кредитов по срокам. Доля долгосрочных кредитов снизилась за год с 4,1% в 2006 до 0,6% в 2007 году. Это связано с низкой доходностью долгосрочных вложений. С позиции коммерческого банка такое соотношение является выгодным, так как доходность по долгосрочным кредитам ниже, а риск выше. Кроме этого, для долгосрочных вложений нужны и долгосрочные ресурсы, которых у банков просто нет. Но, с другой стороны, в масштабах страны такое соотношение краткосрочных и долгосрочных вложений свидетельствует о том, что банки не вкладывают инвестиции в развитие новых технологий, модернизацию мощностей предприятий и т.п. для такой деятельности нужны гарантии государства, которых нет. Но все-таки присутствие таких кредитов свидетельствует о том, что банк работает на перспективу, вкладывая средства в проекты, которые в будущем могут принести доход, покрывающий издержки в настоящее время.

Кроме этого банк отреагировал на снижение процентной ставки по кредитам увеличением общего объема кредитных вложений, что позволило не только поддержать доходность кредитных операций, но увеличить сумму полученных процентов по кредитам на 22 млрд. тг.

На основании проведенного анализа кредитозаемщиков банка можно сделать вывод о том, что в практике нельзя использовать какой-либо один метод для определения уровня кредитоспособности заемщика. Необходимо воспользоваться комплексом методов, которые дадут свои оценки заемщиков. И потом, на основании полученных данных, решать вопрос о возможности предоставления кредита. Кроме этого, банк должен проводить такой анализ не только при выдаче кредита, но и в течении всего процесса взаимоотношений банка с заемщиком.

Не всегда определяющим моментом в положительном решении о выдаче кредита имеет коэффициентная и рейтинговая оценка заемщика. Важным моментом является репутация заемщика, его платежная дисциплина и, в большей степени, его взаимоотношения с банком-кредитором.

Кроме сказанного выше, анализ кредитной деятельности АО «Банк Каспийский» показал некоторые моменты, которые были упущены руководством банка. Так, у банка нет четко сформированной кредитной политики. Существующее положение о кредитовании отражает только сам процесс кредитования, но не дает определенные направления кредитной деятельности. Кроме этого в банке не используются полностью возможности различных оценок кредитоспособности заемщика, что показал анализ двух заемщиков.

Возможным выходом может являться установление лимитов кредитования по кредитным инспекторам, в пределах которых они могли бы сами решать вопрос о выдаче кредита. Если заявка превышает эту сумму, то после анализе ее инспектор должен обратиться к высшему руководству с обоснованием возможной выдачи кредита.

Кроме этого в банке необходимо разработать технологию работы с просроченными кредитами, потому что если возникнет такая задолженность, банк будет к этому просто не готов.

Можно также применять метод сложных процентов при выдаче кредита, что позволит банку сохранить свои средства, а заемщику снизить издержки.

Применение простого процента тоже может быть различно для разных заемщиков. Использование ставки «кэп» дает определенные гарантии заемщику и может быть в следующий раз определяющим моментом для выбора им банка для получения кредита.

В целом нужно сказать, что в банке просто необходима четкая организация управления кредитными операциями, которая позволит снизить рискованность ссудных операций и проводить кредитную политику банка во взаимодействии с другими операциями банка.

Список использованных источников

1. «Указания Национального Банка Республики Казахстан по составлению годового финансового отчета банками второго уровня Республики Казахстан за 1996 год» от 5 января 1997 года № 126, утвержденные Постановлением Правления Национального Банка Республики Казахстан.

2. Положение «О пруденциальных нормативах» от 29 февраля 1996 года №53 Утвержденное Постановлением Правления Национального Банка Республики Казахстан.

3. Изменения и дополнения к Положению «О пруденциальных нормативах», утвержденные Постановлением Правления Национального Банка Р.К.от 31 июля 1996 года №181.

4. Положение « О экономических нормативах», утвержденное Правлением

Национального Банка Р.К. от 28 марта 1995 года.

5. Положение «О порядке классификации ссудного портфеля банками Р.К.»

От 23 декабря 1994 года №23 утвержденное Управлением Национального Банка Р.К.

6. Положение «О классификации ссудного портфеля и порядке формирования резервов для покрытия убытков от кредитной деятельности банками второго уровня Р.К.» утвержденное Постановлением Правления Национального Банка Р.К. от 20 июля 1995 года №76.

7. Изменение и дополнение в Положении «О классификации ссудного портфеля и порядке формирования резервов для покрытия убытков от кредитной деятельности банками второго уровня Р.К.»утвержденные Постановлением Правления Национального Банка Р.К. от 11 декабря 1996 года №289.

8. «Правила применения банками метода начисления при определении результатов финансово-хозяйственной деятельности банков Р.К.»утвержденные Постановлением Правления Национального Банка Р.К. от 24 января 1996 года №11.

9. «Правила краткосрочного кредитования Р.К.» Алматы.: Бастау, 1994.

10. Постановление Кабинета Министров Р.К. О передаче неплатежеспособных предприятий в государственный Реабилитационный банк» от12 мая 1995 года №656.

11. Банковское дело. Мировая экономика. – М.: Наука, 1993.

12. Банковское дело. Под редакцией Колесникова В.И. Кроливецкий Л.Г. - М.: Экономикс, 1995.

13. Банковское дело. Бабичевой Ю.А. – М.: Республика, 1994.

14. Банковское дело. Лаврушина О.И. – М.: Республика, 1992.

15. Большой экономический словарь. Азирилияна А.Н. – М.: Республика, 1994.

16. Долан Эдвин Дж. Деньги, банки и денежно-кредитная политика. - С-Петербург.: Элит, 1994.

17. Жуков Е.Ф. Банки и банковские операции. - М.: Наука, 1997.

18. Жуков Е.Ф. Общая теория денег и кредита. – М.: Экономикс, 1995.

19. Миловидов В.Д. Современное банковское дело: опыт США. М-1992 год.

20. Организация и планирование кредита. Лаврушина О.И. – М.: Республика, 1991.

21. Пономарев В.А. Анализ балансов капиталистических коммерческих банков. – М.: Республика, 1982.

22. Усоскин В.М. Современный коммерческий банк. Управление и операции. - М.: Наука, 2000.

23. Финансы и кредит СССР. Коламина Е.В. - М.: Наука, 1984.

24. Ширинская Е.Б. Операции коммерческих банков и зарубежный опыт. – М.: Гелан, 1993.

25. Казахстан. Ежегодный профиль страны. Алматы.: Бастау, 2006.

26. Статистический ежегодник Казахстана Алматы.: Бастау, 2006.

27. Бертисбаева Ш «Роль банковской системы в стабилизации экономики Финансы Казахстана 1997 год. № 10 с.73.

28. Бертисбаева Ш. «Мониторинг финансового состояния банка» Финансы Казахстана 2006 год. №2 с.68.

29. Сейткасимов А. «Роль ликвидности в управлении банком» // Финансы Казахстана 2006 год. №1 с.74.

30. Панорама №12. 26 марта, 1996 год. С.7

31. Казахстанская правда 4 сентября 1997 год с.4

32. Финансовая отчетность Костанайского филиала АО «Банк Каспийский» за 2006-2007 годы.

33. Коробов Ю.И. и др. Банковский портфель с.1-3. - М.: Наука, 1994.

34. Андросов Е.А. Финансовая отчетность банка. - М.: Наука,1996.

35. Тараханова Л.А. «Бухгалтерский учет в коммерческих банках. - М.: Наука,1996.

36. Козлова Е.П. Бухгалтерский учет в банках. - М.: Гелан, 1996.

37. Носкова И.Я. Финансовые и валютные операции в банках. - М.: Наука, 1996.

38. Жуков Е.Ф. Трастовые и факторинговые операции в банках. М-1996 год.

39. Колесников В.И. Банковское дело. - М.: Гелан, 1996.

40. Парфенов Р.К., Порфенова Д.А. Операционная техника и учет в коммерческих банках. - М.: Гелан, 1997.

41. Ширинская Е.П. Операции коммерческих банков. М.Финансы и статистика. - М.: Гелан, 1995.

42. Горемыкин В.А. Лизинг. - М.: Наука, 1997.

43. Черкасов Е.А. Финансовый анализ в коммерческих банках. - М.: Республика, 1995.

44. Озиус М. Путкам В. Банковское дело и финансовое управление рисками.Всемирный банк, - Вашингтон.: Фаир, 1992.

45. Питер С.Роуз. Банковский менеджмент. - М.: Дего Лтд., 1995.

46. Брук Н. Банковское дело и финансирование инвестиции .Том-1,2,3,4 Всемирный банк. - Вашингтон.: Фаир, 1995.

47. Банковское дело / Сейткасимова Г.С. - Алматы.: Бастау, 1996.

48. Общая теория денег и кредита / Сейткасимова Г.С. - Алматы.: Кисл, 2006.

49. Международные стандарты бухгалтерского учета.- М.: МИК, 1994.

50. Деньги, кредит, банк. Сейткасимова Г.С. - Алматы.: Кисл, 1996.

Приложение А

Гарантийное письмо

_______________

(номер, дата)

(наименование и адрес организации – гаранта)

(наименование ссудополучателя – юридического или физического лица)

(наименование и адрес банка ссудополучателя)

гарантируем погашение ссуд, выданных и имеющих быть выданными в период до ________________ года нашим учреждением банка указанному ссудополучателю на ____________________________________________

(какие цели)

в сумме __________ и проценты начисленные за пользование ссудой.

При невозврате ссудополучателем указанных ссуд и процентов по ним в обусловленный в кредитном договоре с банком срок предоставляем право банку без предварительного предупреждения, самостоятельно взыскать в погашение каждой неоплаченной ссуды и процентов по ней своим распоряжением с нашего счета №______ в ________ учреждении банка или обратить взыскание на другие ценности нам принадлежащие.

Действие гарантии прекращается после полного погашения настоящей ссуды и процентов по ней.

Гарантийное письмо составлено в двух экземплярах для банка, где открыт счет гаранта и _____________ учреждения банка, обслуживающего заемщика.

Руководитель организации (подпись)

Главный бухгалтер (подпись)

«______»______________________________ ____________ .г.

отметка банка, обслуживающего гаранта о принятии гарантии:

Гарантийное письмо №_________ от ________________ г.

принято________________________________________________

Руководитель банка (подпись)

Главный бухгалтер (подпись)

м.п.

Приложение Б

Поручительство.

По обязательству ____________________________________________(Ф.И.О. заемщика, его адрес)

Я, гр._____________ , являющийся заемщиком в случае невыполнения

гр. __________________________________________________________

(Ф.И.О. заемщика, родственные отношения)

своего обязательства по своевременному возврату ссуды в сумме _____

тенге, полученной ___________________________________________

(в каком банке назначена ссуда)

обязуюсь по требованию_____________________________ банка погашать платежи по ссуде и начисленные проценты в сроки и в размерах, установленных обязательством заемщика адрес ______________________

(место постоянного жительства поручителя)

место работы _________________________________________________

(наименование предприятия, организации, адрес)

При изменении места работы или места жительства обязуюсь в трехдневный срок сообщить банку, выдавшему ссуду, новый адрес места работы или места жительства.

Поручитель

Поручителем предъявлен ____________________________________

(паспорт или др. документ его заменяющий)

серия и номер паспорта или др. документа его заменяющего)

от «________» ______________________________ г. выданный _________________________________________________________________

(кем выдан документ, место выдачи)

Год и место рождения поручителя________________________________

«______»_______________________ г.

Я, государственный нотариус___________________ нотариальной конторы, свидетельствую подлинность подписи гр.___________________

(Ф.И.О. подписавшего) которая сделана в моем присутствии. Личность подписавшего документ установлена.

Зарегистрировано в реестре за №____________________________

Взыскано государственной пошлины________________________ тенге.

Государственный нотариус (подпись)

Приложение В

Расчет проверки обеспечения ссуд по совокупности материальных запасов производственных затрат на _____________________ г.

наименование предприятия ________________________

наименование учреждения банка____________________________

(тыс. тенге)

| Сумма | |

| 1. Запасы и затраты по остаточной балансовой стоимости включая товары отгруженные, сданные работы и услуги, в пределах установленных сроков (если применяются расчеты платежными требованиями, требованиями – поручениями) 2. Не принимаются к кредитованию: - ТМЦ в пути свыше сроков, установленных для кредитования; - ТМЦ и продукция условия хранения которых не обеспечивают их сохранность; - ТМЦ и продукция независимо от срока хранения, которые не могут быть использованы или не пользуются спросом потребителей; - ТМЦ хранящиеся без движения более года; - Удорожание себестоимости продукции, относящееся к остаткам незавершенного производства готовой продукции. 3. Кредиторская задолженность, относящаяся к кредитуемым ценностям и затратам. 4. Фактическое наличие собственных источников формирования оборотных средств, но не менее сумм, предусмотренных в расчете потребности ссуд. 5. Ссуды на временное восполнение недостатка собственных оборотных средств. 6. Итого обеспечения (стр. 1-2-3-4-5) 7. Задолженность по ссуде 8. Результат проверки обеспечения - излишек – (стр.6-стр.7) - недостаток – (стр. 7-стр.6) 9. Подлежит взысканию недостаток обеспечения с расчетного счета 10. Может быть выдана ссуда под излишек обеспечения |

Экономист банка (подпись)

Утверждаю:

Руководитель учреждения банка (подпись)

«________»______________________________ г.

Приложение Г

Кредитный договорГород «________»______________________ г.

(наименование учреждения банка)

в лице _____________________________________________________

(Ф.И.О.руководителя, должность)

действующего на основании ___________________________ банка

(устава, доверенности)

именуемый в дальнейшем Банк с одной стороны, и __________________________________________________________________

(полное наименование заемщика)

в лице _______________________________________________________

(Ф.И.О. руководителя, должность)

действующего на основании ____________________________________

(документ, подтверждающий полномочия лица, подписавшего договор)

именуемый в дальнейшем Заемщик, с другой стороны, подписали настоящий договор о следующем:

I. Обязательства банка

1. Предоставить заемщику ссуду:

- в сумме ____________ тыс тенге на срок до _____________ года

для ________________________________________________________________

(целевое назначение ссуды)

- со взиманием ежемесячно за пользование ссудой процентов в твердом размере _________ процентов годовых за срочную и за необеспеченную возвратом задолженность по ссуде в размере ________ процентов

- со взиманием _________ процентов от суммы предоставленной ссуды в размере ________ тыс. тенге одновременно с ее получением либо в сроки, ___________________________________________________________

(указать сроки и суммы)

- при каждом платеже по основному долгу, при этом при первом платеже уплачиваются проценты, начисленные со дня выдачи ссуды по день погашения первого платежа. При недостаточности средств на счете плательщика для погашения очередного платежа т процентов по ссуде в первую очередь уплачиваются сумма начисленных процентов;

- со взиманием процентов по плавающей ставке, устанавливаемой первоначально в размере __________ процентов годовых с изменением процентной ставки в зависимости от изменения стоимости кредитных ресурсов и финансового состояния заемщика.

2. Ссуда предоставляется единовременно в полной сумме или:

- частями (указать сроки выдачи и суммы);

- ежедневно

- периодически

- по мере необходимости.

3. Выдача ссуды осуществляется путем (указать конкретную форму):

- оплаты платежных документов поставщиков со ссудного или спецссудного счетов;

- оплаты платежных поручений заемщика в адрес поставщика (возможно после предъявления банку соответствующих документов, подтверждающих отгрузку либо готовность в отгрузке ТМЦ);

- перечисления средств со ссудного счета на счет №720 при выставлении аккредитивов;

- перечисления средств со ссудного счета на счет №722 «Лимитированные чековые книжки» с последующей оплатой с этого счета чеков из чековой книжки заемщика;

- перечисление суммы ссуды на расчетный счет заемщика;

- выдачи заемщику наличных денег (при выдаче ссуды для расчетов с гражданами);

- перечисления суммы ссуды на счет, указанный заемщиком в письменном ходатайстве;

- другим путем.

4. Периодически один раз ______________ перечислять со спец счета заемщика (по каким дням недели)

на его расчетный счет сумму поступивших в составе выручки валовых доходов в соответствии с предоставленным заемщиком расчетом.

II. Обязательства заемщика.

Похожие работы

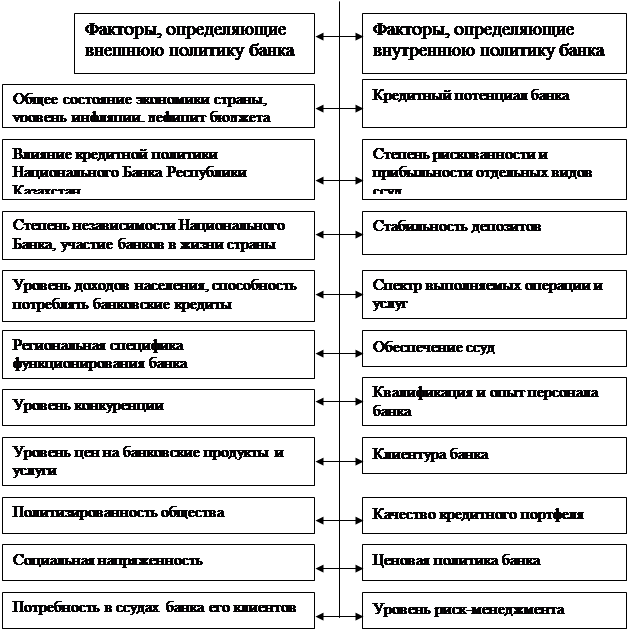

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

... потенциал меньшей величины позволяет обеспечить высокие темпы относительного прироста, но в максимальной степени подвержен влияниям негативных внешних и внутренних факторов.[24, С.12] Условия формирования и использования кредитного потенциала коммерческих банков в целом являются сложными и противоречивыми. Состояние кредитного потенциала коммерческих банков обусловливалось рядом факторов: ...

0 комментариев