Навигация

Создание нового банковского продукта с целью модернизации потребительского кредитования

3.2 Создание нового банковского продукта с целью модернизации потребительского кредитования

Для увеличения спроса на потребительский кредит и уменьшения невозвратов создается новый банковский продукт. Для создания нового банковского продукта, следует проанализировать рынок банковских продуктов и услуг, а также предпочтения клиентов. При рассмотрении рынка потребительского кредитования выявилась такая тенденция, что в основном покупают в кредит крупную бытовую технику, мебель и мобильные телефоны, а самые распространённые суммы кредитов – от 5 до 15 тысяч рублей. Исходя из анализов зависимости невозвратов кредита, было выявлено, что самыми благонадежными клиентами являются люди, работающие в бюджетной сфере. Это объясняется тем, что бюджетная сфера очень значима для страны и тесно связана с государством, в результате чего имеет поддержку от государства. Работники бюджетной сферы имеют постоянный доход и стабильность. Цель создания банковского продукта – привлечение данного слоя населения за счет выгодных для них условий, для того, чтобы банк снизил уровень невозвратности потребительских кредитов.

Данный продукт основан на сотрудничестве банка и крупных магазинов бытовой техники, в которых сотрудники банка будут предоставлять экспресс-кредит «Бюджетный». Эта услуга будет отличаться низкой процентной ставкой 21 % годовых (в силу того, что банк будет уверен в заемщике) и «прозрачной схемой» расчетов (без комиссий и страховок), что в настоящее время особенно актуально и необходимо.

Условия кредита:

Цель: покупка аудио-, видео-, бытовой техники.

Где можно получить: в магазинах бытовой техники, которые являются партнерами банка

Кто может получить: Кредиты предоставляются гражданам Российской Федерации в возрасте от 21 года до достижения пенсионного возраста с постоянной пропиской (регистрацией) на территории по месту оформления кредита, работающие в бюджетной сфере; постоянное место работы: стаж на последнем месте работы — не менее 6-ти месяцев.

Минимальная сумма:3000 рублей

Максимальная сумма: 100000 рублей.

Срок: от 3 месяцев до 36 месяцев, с правом досрочного погашения кредита по истечению половины срока погашения кредита.

Метод платежей: аннуитетный платеж

Обеспечение: не требуется

Комиссия за выдачу кредита: отсутствует

Срок рассмотрения заявки:30 минут

Первоначальный взнос:0%

Процентная ставка:20%

Документы, необходимые для получения кредита:

· паспорт;

· второй документ на выбор:

-заграничный паспорт;-водительское удостоверение;-свидетельство государственного пенсионного страхования;-свидетельство о постановке на учет в налоговом органе физического лица (ИНН);

-военный билет .

· заверенная работодателем копия трудовой книжки;

· справка формы 2НДФЛ.

Стаж работы: На текущем месте работы – не менее 6 месяцев на дату предоставления документов на рассмотрение кредита.

Этот вид кредита отличается от обычных потребительских экспресс-кредитов требованием большего количества документов, но это обуславливается достаточно низкой ставкой процента, по сравнению с другими банками.

Пример получения экспресс-кредита «Бюджетный» в магазине бытовой техники:

Учитель Иванова Н.Н. обратилась с просьбой о предоставлении экспресс-кредита на покупку стиральной машины Bosh WLX 20462стоимостью 17890 рублей. Соотрудник банка, который консультирует клиентов этого магазина сообщил условия кредитования. Всех документов у гражданки Ивановой Н.Н. на руках не было, поэтому в этот же день она не смогла оформить кредит. Но большого труда не составило собрать требующиеся документы и прийти в магазин на следующий день, так как банк предоставляет действительно большие льготы и низкую процентную ставку, по сравнению с остальными экспресс-кредитами. Так как первоначальный взнос в данном банковском продукте отсутствует, то клиент берет кредит на всю стоимость стиральной машинки – 17890 рублей, под 20% годовых по методу аннуитетных платежей. Иванова Н.Н. сомневается на какой срок взять кредит, чтобы ежемесячные выплаты были менее заметны для ее бюджета. Банковский сотрудник объясняет принцип начисления процентов данного метода, рассматривая два варианта: срок в 8 месяцев и в 18 месяцев.

1)Если срок 8 месяцев (Таблица 4):

Величина аннуитетного платежа кредит определяется по формуле:

Pmt = pV * rate / [ 1 – (1 / (1 + rate) )n ]

Pmt =[17890* ((20/12)/100)]/[1-(1/1+((20/12)/100)) 8]=2406 рублей в месяц

Таблица 4.График ежемесячного погашения части кредита и расчет процентов кредита при использовании метода аннуитетных платежей, если срок кредита 8 месяцев

| № платежа | Задолженность по кредиту | Платеж по процентам (цена кредита) | Платежи кредита | Общий платеж |

| 1 | 17890 | 298,226 | 2107,8 | 2460 |

| 2 | 15782,2 | 263,08 | 2142,9 | 2460 |

| 3 | 13639,3 | 227,4 | 2178,6 | 2460 |

| 4 | 114606, | 191,05 | 2214,9 | 2460 |

| 5 | 9245,7 | 154,12 | 2251,8 | 2460 |

| 6 | 6993,9 | 116,09 | 2289,9 | 2460 |

| 7 | 4703,9 | 78,41 | 2327,5 | 2460 |

| 8 | 2376,4 | 39,614 | 2376,4 | 2460 |

| Итого | 0 | 1368,05 | 17890 | 2460 |

(Разработано автором)

При сроке 8 месяцев Иванова Н.Н. платит каждый месяц по 2460 рублей и стоимость кредита ей обходится в 1368,05 рублей.

2)если срок кредита составляет 18 месяцев (Таблица 5):

Pmt =[17890* ((20/12)/100)]/[1-(1/1+((20/12)/100)) 18]=1158,64 рублей в месяц.

Таблица 5.График ежемесячного погашения части кредита и расчет процентов кредита при использовании метода аннуитетных платежей, если срок кредита 18 месяцев

| № платежа | Задолженность по кредиту | Платеж по процентам (цена кредита) | Платежи кредита | Общий платеж |

| 1 | 17890 | 298,226 | 860,41 | 1158,64 |

| 2 | 17029,59 | 283,88 | 874,76 | 1158,64 |

| 3 | 16154,83 | 269,3 | 889,34 | 1158,64 |

| 4 | 15265,49 | 254,475 | 904,165 | 1158,64 |

| 5 | 14361,325 | 239,403 | 919,237 | 1158,64 |

| 6 | 13442,088 | 224,079 | 934,561 | 1158,64 |

| 7 | 12507,527 | 08,5 | 950,14 | 1158,64 |

| 8 | 11557,387 | 192,66 | 965,98 | 1158,64 |

| 9 | 10591,4 | 176,56 | 98,08 | 1158,64 |

| 10 | 9609,32 | 160,187 | 998,45 | 1158,64 |

| 11 | 8610,86 | 14,54 | 1015,097 | 1158,64 |

| 12 | 7595,76 | 126,62 | 1032,0 | 1158,64 |

| 13 | 6563,74 | 109,42 | 109,22 | 1158,64 |

| 14 | 5514,52 | 91,9 | 1066,7 | 1158,64 |

| 15 | 4447,8 | 74,145 | 1084,5 | 1158,64 |

| 16 | 336,3 | 56,066 | 1102,6 | 1158,64 |

| 17 | 2260,7 | 37,69 | 1120,96 | 1158,64 |

| 18 | 1139,75 | 18,99 | 1139,75 | 1158,64 |

| Итого | 0 | 2965,48 | 17890 | 1158,64 |

При сроке 18 месяцев Иванова Н.Н. платит ежемесячно 1158,64 рублей и цена кредита составляет 2965,48.

Если рассуждать с точки зрения, что нет желания переплачивать, то тогда следует выбрать срок 8 месяцев, но так как Иванова Н.Н. желает как можно меньше ежемесячные выплаты, то выбирается срок в 18 месяцев. Разница между выплатами в 1301.36 рублей, а при заработной плате 15600 рублей, это немалые деньги. Через 30 минут Иванова Н.Н. приобретает стиральную машину, и каждый месяц приезжает в магазин или в банк для оплаты кредита.

Некоторые люди считают, что покупка товаров в кредит – это вынужденная мера, но для торговых фирм и банков предоставление таких кредитов – весьма выгодная операция, так как она расширяет рынок сбыта товаров и повышает норму прибыли за счёт высоких процентов по ссудам.

Многие экономисты и банкиры объясняют этот высокий уровень по потребительским ссудам большим моральным риском и высокими издержками, связанными с изучением платёжеспособности такого рода заёмщиков. Но так как данный продукт рассчитан на такой круг людей, который внушает доверие, то и процентные ставки ниже, т.к. риск уменьшается. Для получения лучших результатов, продукт следует «раскрутить» во всех бюджетных организациях с целью осведомления.

Заключение

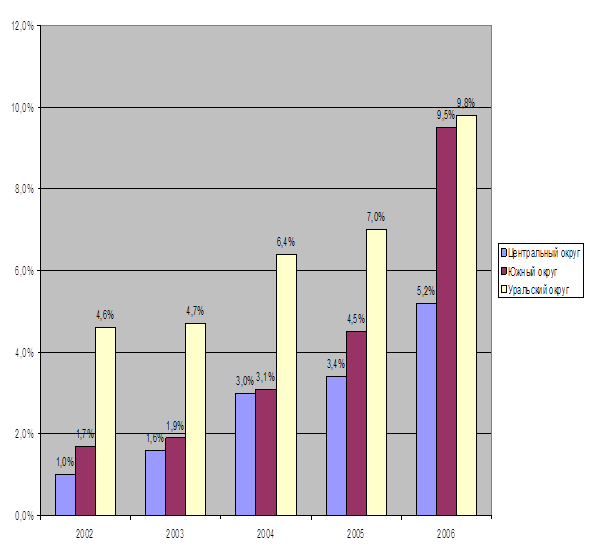

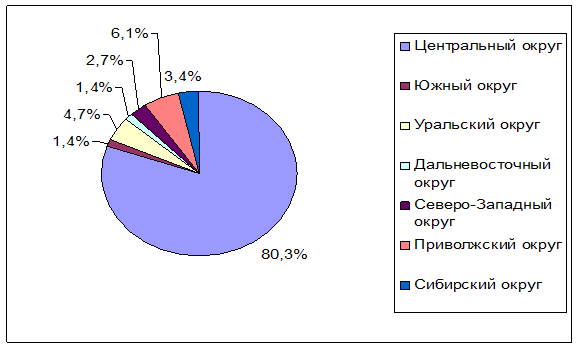

На сегодняшний день потребительское кредитование охватило всю территории нашей страны. Что говорит о том, что розничный банковский сегмент развивается не локально, а охватывает масштабы всей страны.

Проводя анализ развития потребительского кредитования в России можно выделить положительные и отрицательные черты.

К положительным можно отнести:

– получение банками стабильно высокой прибыли;

– увеличение объема продаж торговыми организациями и автосалонами;

– увеличение покупательской платежеспособности;

– увеличение клиентской базы, как для банков, так и для торговых организаций;

К отрицательным:

– повышенные риски невозвратности денежных средств, для банков;

– значительные переплаты за товар, который покупает клиент;

Рынок потребительского кредитования в последнее время стремительно развивался, ежегодно удваивая объемы выдаваемых ссуд. Во времена кредитного бума банки зачастую компенсировали принимаемые риски массой выданных займов. Сегодня наблюдается иная тенденция: количество выдаваемых кредитов сокращается, а каждого заемщика банки тщательно проверяют. Для того, чтобы получить достоверную информацию, необходимо создать Объединенное бюро кредитных историй.

Для развития программ банкам необходимо:

– снижение процентных ставок, как фактор повышения спроса;

– страхование финансовых рисков под возможные потери;

– создание кредитных бюро на всей территории России;

– развитие технологий банковской инфраструктуры.

Таким образом, для усовершенствования системы потребительского кредитования необходимо: реформировать законодательную базу, возможно, переход от краткосрочных долгосрочным инструментам, это позволит снизить процентную ставку, увеличить доверие к банкам, а также создание БКИ. Так как некоторые люди берут новые кредиты, чтобы погасить старые, то при наличии БКИ будет возможно получение достоверной информации о платежеспособности потребителя. В случае неплатежеспособности выдача будет приостановлена, это позволит снизить уровень невозврата кредитов.

Список литературы: 1. Федеральный Закон от 30.12.2004 N 218-ФЗ "О кредитных историях» (принят ГД ФС РФ 22.12.2004).

2. Федеральный Закон «О банках и банковской деятельности» (от 02.12.1990 №395-1).

3. Все кредиты России. Большая кредитная энциклопедия; издательство Русинвест, 2006г.

4. Вишневский А.А.,Потребительский кредит: особые формы правовой защиты интересов потребителя. Опыт зарубежных стран // Юридическая работа в кредитной организации; №2, 2005.

5. Гарбузов А.К. Финансово-кредитный словарь, том II,Москва, «Финансы и Статистика», 2005г.

6. Горшков Г., Потребительское кредитование: тенденции и практика // Банковское дело в Москве; №1(121),2008г.

7. Дертинг Ш., Бунт потребительских кредитов. Навсегда. // Эксперт; №35(435)б 20.12.2009 г.

8. Дяченко О., Кредитная рулетка// Банковское обозрение; №3 (59), март 2010.

9. Дяченко О. О пользе глобальной унификации// Банковское обозрение; Спец. обозрение, №3 (57), март 2004.

10. Жуков А., Правительство и ЦБ указали путь банкам до 2011 г.//Деловая прессa; 11.04.2010.,№12(289).

11. Иванова C., Банки опережают развитие народного хозяйства // Банковское обозрение, Региональный обзор, №1, январь 2010.

12. Иванов О. Деньги и кредит. Современные проблемы кредитной системы в России;12.10.2009.,№34.

13. Колесников Е. Потребительские кредиты: «За» и «против». Издательство АСТ Астрель–СПб, 2006г.

14. Банковское дело. (Под ред. Проф. Лаврушина О.И.). «Финансы и Статистика», 2003.

15. Лаврушин О.И., Организация и планирование кредита, М., «Финансы и Статистика», 1991 г.

16. Луговой А.В. Невозврат потребительского кредита. Бухучет №2, 2009г.

17. Ратманский В. Все ли вы знаете о своем кредите?// «Вечерняя Москва». Режим доступа- http://www.pavelmedvedev.ru/position/articles/2009-07 (13.07.2009)

18. Виноградова Л. Кредит не роскошь, а норма жизни.// РБК. Кредит. Режим доступа- http://www.credits.ru/consumer/articles/ (10.10.2009)

19. Сущность потребительского кредита. «Credit.ru». Режим доступа- http://www.credit.ru/publication/1180(19.01.2010)

20. Казаков М. Ставки по потребительским кредитам могут снизиться.// РБК. Кредит. Режим доступа- http://credit.rbc.ru/recommendation/potreb/2009/04/23/7231 (23.12.2009)

21. Рейтинг банков потребительского кредитования.//РБК. Рейтинги. Режим доступа- http://rating.rbc.ru/article.shtml?2007/08/15/315964

22. Анализ рынка потребительского кредитования в России. «Credit.ru». Режим доступа- http://www.credit.ru/publication (19.01.2010)

23. Трушина Н. Прогнозы развития потребительского кредитования на 2009 год.// Кредиты. РБК. Режим доступа- http://credit.rbc.ru/recommendation/potreb/2009/01/16/ (16.01.20010)

24. Трушина Н. Рынок потребительского кредитования вернется к докризисным показателям//РБК. Кредит. Режим доступа - http://credit.rbc.ru/recommendation/potreb /2009/04/14/717 (14.04.2010)

25. Агентство финансовой статистики StatBanker.ru представляет обзор влияния кризиса на структуру резервов банков РФ по кредитам населению. Режим доступа - http://statbanker.ru/news/53.shtm

26. Цена кредита. Как составить расчет процентов за кредит и узнать его стоимость. Режим доступа - http://www.bankirsha.com/how-calculate-cost-of-credit.html (17.12.2009)

Приложение №1

Лучшие потребительские кредитные программы

| Банк, предлагающий программу | Рейтинг кредитных программ |

| Русский Стандарт (Банк Русский Стандарт) | 74 |

| Ситибанк | 62 |

| ВТБ 24 | 59 |

| Инвестторгбанк | 58 |

| Русфинанс ООО | 57 |

| Россельхозбанк | 55 |

| СБЕРБАНК РОССИИ | 54 |

| Уралсиб | 51 |

| Альфа-банк | 51 |

| БИНБАНК | 49 |

| Сосьете Женераль Восток | 47 |

| КМБ БАНК | 47 |

| Запсибкомбанк | 46 |

| Траст (Национальный Банк Траст ОАО) | 45 |

| ТатФондБанк | 44 |

| Русь-Банк | 43 |

| Банк Москвы | 42 |

| НОМОС-БАНК | 42 |

| Московский Кредитный Банк | 42 |

| Первый Чешско-Российский банк | 41 |

| ОТП Банк (ранее Инвестсбербанк) | 40 |

| МДМ-банк | 39 |

| Ак Барс | 37 |

| Ренессанс Капитал | 37 |

| Зенит (Банк Зенит ОАО) | 35 |

| Юниаструм Банк | 35 |

| Райффайзенбанк | 25 |

| Кредит Европа Банк | 21 |

| Возрождение | 17 |

| Русфинанс Банк | 12 |

| Джии Мани Банк | 11 |

| ХКФ БАНК (Хоум Кредит энд Финанс Банк) | 6 |

Приложение №2

Не является договором

Похожие работы

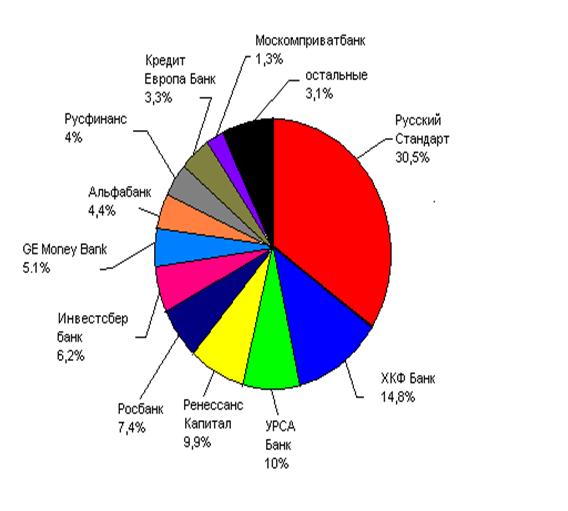

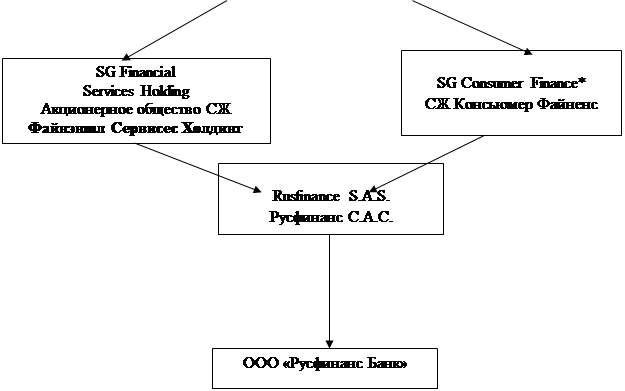

... образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 2.2 Анализ потребительского кредитования на примере ООО «Русфинанс банк» Русфинанс Банк – один из лидеров рынка, предлагающий наиболее полный спектр услуг в сфере потребительского кредитования. На территории России ...

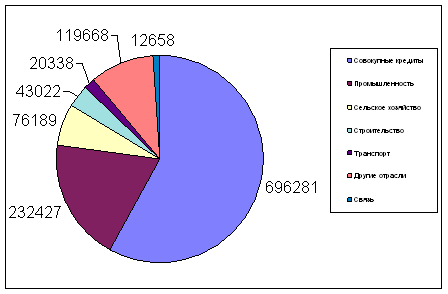

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

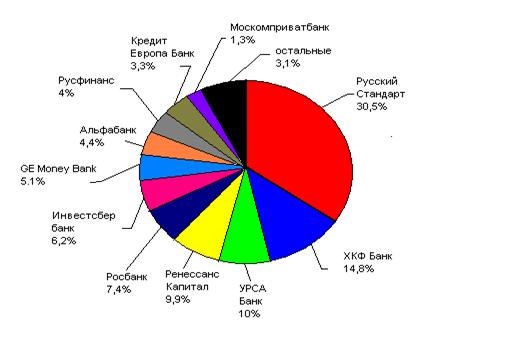

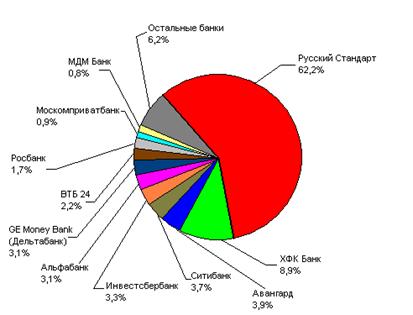

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

... кредита; средств, мобилизированных банком во временное пользование путем выпуска долговых ценных бумаг и т.д. 2. Организационно - экономическая деятельность по организации потребительского кредитования, рассмотренные на материалах ООО КБ "Мегаполис" Цель: Ознакомление с деятельности кредитно – финансового учреждения для изучения процесса организации потребительского кредитования и ...

0 комментариев