Навигация

Оформление потребительского кредита (на примере Сбербанка РФ)

2.2 Оформление потребительского кредита (на примере Сбербанка РФ)

1)Подготовительный этап

Самый важный и ответственный этап во всей процедуре. От того насколько тщательно заемщик к нему подойдет, будет зависеть успех всего предприятия. В зависимости от целевой направленности желаемого кредита, возможны различные варианты действий.

Во-первых, нужно подумать о необходимости кредита и о наличии средств для его погашения. При покупке товара потребитель не только получает товар, но и несет определенные обязанности. А несоблюдение данных обязательств может грозить не только штрафными санкциями, но даже и уголовной ответственностью.

Во-вторых, определиться, где можно взять потребительский кредит. Товарный потребительский кредит чаще всего берется непосредственно в магазине (торговом центре), где продается желаемый товар. Разные магазины сотрудничают с разными банками, так что в данном случае покупатель и будущий заемщик в большинстве случаев выбирает магазин, а уже после этого узнаёт, с какими банками данный магазин сотрудничает. Это не всегда бывает выгодно для заемщиков. Гораздо выгоднее сначала изучить предложения нескольких банков, выбрать наиболее приемлемое, узнать с какими магазинами данный банк сотрудничает и если среди этого списка есть магазин, в котором продается желаемый товар, поехать за кредитом именно туда. Однако следует учитывать, что у разных магазинов могут быть разные цены на один и тот же товар, а также то, что данный способ отнимает больше времени, хотя с развитием информационных технологий сбор интересующих вас данных стал более быстрым и удобным. В настоящее время каждый банк имеет собственное представительство в интернете. На сайте банка потребитель может найти все его кредитные программы, адреса его магазинов-партнеров, телефоны горячей линии и много другой полезной информации. потребительский кредит заемщик

В- третьих, если потребитель не планирует брать кредит в вышеперечисленных организациях, а будет обращаться за деньгами в банк, необходимо выяснить, не принадлежит ли он к одной из социально-возрастных групп населения, которые могут получить кредит на более выгодных условиях. Например, мать-одиночка, работающий пенсионер, учащийся, молодая семья и т.д. Такие кредиты обычно более выгодные по своим условиям[15].

В-четвертых, если покупатель не принадлежит к такой особой социальной группе, но уже имели дело с потребительскими кредитами и успешно выполнили все обязательства по нему, имеет смысл обратиться в тот же банк. При повторном обращении заемщики чаще всего имею ряд значительных преимуществ: более низкая процентная ставка, отсутствие платы комиссионных за выдачу кредита, упрощенная процедура получения кредита и большая вероятность его предоставления.

В-пятых, необходимо подумать о целевом назначении кредита. Чаще целевые кредиты более выгодны, чем кредиты нецелевые.

В-шестых, необходимо изучить как можно больше предложений различных банков, проанализировать и сравнить их между собой. Для этого очень удобно воспользоваться интернетом. Как уже писалось выше, практически любой банк имеет свой собственный сайт, на котором подробно описаны все программы кредитования, требования к заемщику. Следует выбирать наиболее подходящую вам кредитную программу.

В-седьмых, необходимо подумать над тем, какой вид обеспечения потребитель в состоянии предоставить. Банка больше всего интересует недвижимость, дорогостоящее имущество или поручительства третьих лиц. Поэтому ему нужно приготовить все необходимые документы, подтверждающие права на собственность. Также оцените его платежеспособность, это поможет определиться с суммой и сроком кредита.

2)Подача предварительной заявкиЧтобы начать процедуру получения кредита, нужно подать предварительную заявку на предоставления кредита. Сделать это можно непосредственно в банке или оставить заявку на сайте банка. В течение нескольких часов или даже раньше вам дадут ответ и сообщат, на каких условиях вам смогут предоставить кредит и какие документы вам необходимо будут предоставить.

3)Собеседование в банке и предоставление документов.

При обращении клиента в Банк за получением кредита уполномоченный сотрудник кредитующего подразделения (кредитный инспектор) разъясняет ему условия и порядок предоставления кредита, выясняет у клиента цель, на которую испрашивается кредит, знакомит с перечнем документов, которые будут необходимы для получения кредита. Рассмотрение заявки заемщика, поступившей в банк, всегда начинается с рассмотрения документов. В них содержатся основные сведения о заемщике и испрашиваемом кредите: размер, вид, цель, срок, возможное обеспечение. В то же время для заемщиков, имеющих постоянные кредитные отношения с банком, перечень предоставляемых для кредитования документов может быть банком сокращен.

Для получения кредита Заемщик представляет следующие документы:

· заявление-анкету (см. Приложение №2);

· паспорт Заемщика, его Поручителя и/или Залогодателя (предъявляются);

· документы, подтверждающие финансовое состояние заемщика и его Поручителя:

¾ для работающих - справку предприятия, на котором работает Заемщик и его Поручитель за последние 6 месяцев по форме 2-НДФЛ. Лица, в указанный период времени принятые на новое место работы в порядке перевода, предоставляют справки по форме 2-НДФЛ с настоящего и предыдущего места работы; Если доход подтверждается справкой (справками) по форме 2-НДФЛ, дополнительно предоставляется выписка из трудовой книжки или копия трудовой книжки, заверенная предприятием;

¾ для пенсионеров – справку о размере назначенной пенсии из отделения Пенсионного Фонда РФ и/или другого государственного органа, выплачивающего пенсию, по используемым ими формам. Если пенсионер получает пенсию через Банк, справка не представляется.

¾ для граждан, занимающихся предпринимательской деятельностью без образования юридического лица, либо частной практикой, либо имеющих иной источник доходов, разрешенный законодательством:

- свидетельство ПБОЮЛ о регистрации в Едином государственной реестре индивидуальных предпринимателей (ЕГРИП) или лицензию частного нотариуса, или удостоверение адвоката (предъявляются);

- подлинник (предъявляется) или нотариально удостоверенную копию разрешения (лицензии) на занятие отдельными видами деятельности, если они подлежат лицензированию в соответствии с действующим законодательством;

- налоговую декларацию (для ПБОЮЛ, уплачивающих налоги в соответствии с главой 26.1 "Система налогообложения для сельскохозяйственных товаропроизводителей (Единый сельскохозяйственный налог)", главой 26.2 НК РФ "Упрощенная система налогообложения", главой 26.3 НК РФ "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности” и физических лиц, уплачивающих налоги в соответствии с главой 23 НК РФ "Налог на доходы физических лиц");

- справку по форме 2 НДФЛ (для физических лиц, уплату налогов за которых осуществляют налоговые агенты);

- книгу учета доходов и расходов (для ПБОЮЛ, уплачивающих налоги в соответствии с главой 26.2 НК РФ);

· документы по предоставляемому залогу;

· при необходимости кредитный инспектор может запросить иные документы, такие как:

¾ книжку по расчетам за коммунальные услуги, квартплату;

¾ документы, подтверждающие доходы по вкладам в банках;

¾ другие документы, подтверждающие доходы клиента.

4)Проверка достоверности предоставленных документов банком и изучение кредитоспособности заемщика

Схема изучения кредитоспособности заемщика каждый банк вырабатывает самостоятельно. Кредитный инспектор производит проверку предоставленных клиентом документов и сведений, указанных в документах и анкете; определяет платежеспособность клиента и максимально возможный размер кредита. При проверке сведений кредитный инспектор выясняет с помощью единой базы данных кредитную историю заемщика и размер задолженности по ранее полученным кредитам (если в БКИ есть данные об этом заемщике); направляет запросы в учреждения, предоставлявшие ему ранее кредиты. Кредитующее подразделение направляет пакет документов юридической службе и службе безопасности Банка. Юридическая служба анализирует представленные документы с точки зрения правильности оформления и соответствия действующему законодательству. Служба безопасности проводит проверку паспортных данных (данных удостоверения личности), места жительства, места работы заемщика и сведений, указанных в анкете. По результатам проверки и анализа документов юридическая служба и служба безопасности составляют письменные заключения, которые передаются в кредитующее подразделение.

Кредитный инспектор Сбербанка РФ определяет платежеспособность заемщика на основании вышеуказанных документов. При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и анкете (подоходный налог, взносы, алименты, компенсация ущерба, погашение задолженности и уплата процентов по другим кредитам, сумма обязательств по предоставленным поручительствам, выплаты в погашение стоимости приобретенных в рассрочку товаров и др.). Для этой цели каждое обязательство по предоставленному поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству.

Платежеспособность заемщика определяется по формуле:

Р = Дч * K*t , где

Дч - среднемесячный доход (чистый) за 6 месяцев за вычетом всех обязательных платежей;

К - коэффициент в зависимости от величины Дч:

К = 0,5 при Дч в сумме до 45 000 рублей (или эквивалента этой суммы в иностранной валюте) (включительно);

К = 0,7 при Дч в сумме свыше 45 000 рублей (или эквивалента этой суммы в иностранной валюте)

t - срок кредитования (в мес.).

Максимальный размер предоставляемого кредита (Ѕр ) определяется исходя из платежеспособности Заемщика (Р):

Sp= P/(1+(1+t)*r/2*12*100

Полученная величина корректируется в сторону уменьшения с учетом: предоставленного обеспечения возврата кредита, остатка задолженности по предоставляемым поручительствам, кредитной истории, поданной в Банк кредитной заявки на получение кредита и др.

Предоставленное обеспечение влияет на максимальную величину кредита для Заемщика следующим образом.

Если совокупное обеспечение (О=Дч*К*t) меньше величины платежеспособности Заемщика (Р), то максимальный размер кредита (Sо) определяется исходя из совокупного обеспечения(О):

S0=O/(1+(1+t)*r/2*12*100

Если совокупное обеспечение (О) больше величины платежеспособности Заемщика (Р), то максимальный размер кредита (Р) определяется на основе платежеспособности Заемщика.

Доход в эквиваленте определяется следующим образом:

Если в течение предполагаемого срока кредита (при дифференцированных платежах) заемщик вступает в пенсионный возраст, то его платежеспособность определяется следующим образом:

Р= Дч1*К1* t1+Дч2*К2* t2, где

Дч1 - среднемесячный доход, рассчитанный аналогично Дч,

t1 - период кредитования (в месяцах), приходящийся на трудоспособный возраст заемщика,

Дч2 - среднемесячный доход пенсионера (ввиду отсутствия документального подтверждения размера будущей пенсии заемщика, принимается равным размеру базовой части трудовой пенсии (с учетом индексации), установленной Федеральным законом от 17.12.2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации»,

t2 – период кредитования (в месяцах), приходящийся на пенсионный возраст заемщика, К1 и К2 – коэффициенты, аналогичные К, в зависимости от величин Дч1 и Дч2.

Месяц вступления заемщика в пенсионный возраст необходимо относить к трудоспособному периоду.

В целях расчета:

· используются календарные месяцы;

· часть месяца, в котором Заемщик подал кредитную заявку, начиная от даты ее подачи и заканчивая последним днем этого месяца (включительно), при расчете не учитывается;

· последний месяц периода кредитования учитывается как полный.

Для отдельных категорий заемщиков, вступающих в пенсионный возраст в течение предполагаемого срока кредита, но получающих в связи со своей профессиональной деятельностью постоянный доход, не являющийся пенсионными выплатами, или порядок пенсионного обеспечения которых отличается от общеустановленного в соответствии с отдельными нормами действующего законодательства РФ, значения (Дч2), (tl) и (t2) устанавливаются с учетом указанных норм. Факт распространения действия соответствующих норм законодательства РФ на конкретного заемщика определяется с учетом мнения Юридического подразделения.

5)Принятие решения по поводу предоставления потребительского кредита.

6) Заключение кредитного договора.

При принятии положительного решения кредитный инспектор вносит соответствующую информацию в единую базу данных индивидуальных заемщиков и приступает к оформлению документов.

Одновременно с оформлением кредитного договора, графика погашения кредита и срочного обязательства кредитный инспектор оформляет также в зависимости от вида обеспечения:

· договор поручительства

· договор залога

В договоре залога указываются: предмет залога и его оценка, существо, размер и сроки исполнения обязательств по кредитному договору, у какой из сторон находится заложенное имущество, адрес нахождения предмета залога.

Особое место среди кредитных документов принадлежит кредитному договору, регулирующему весь комплекс взаимоотношений банка с клиентом. Как правовой документ кредитный договор должен соответствовать весьма жестким требованиям по оформлению, структуре, четкости формулировок. Именно поэтому оправданно существование типовых форм кредитных договоров применительно к различным видам кредитов. В выработке наиболее приемлемых структур кредитного договора и формулировок всех его пунктов активное участие должны принимать юристы. Их участие необходимо также при внесении изменений или дополнений в договор. Основываясь на типовой форме, банки обычно разрабатывают собственные варианты кредитных договоров. Их может быть несколько, причем основное их отличие друг от друга сводится, как правило, к тому или иному механизму обеспечения погашения кредита.

Договор поручительства оформляется аналогично кредитному договору.

Кредитный инспектор визирует подписанные заемщиком кредитный договор и график погашения кредита и направляет их на подпись руководителю банка или другому уполномоченному лицу.

Выдача кредита в рублях производится, в соответствии с условиями кредитного договора, как наличными деньгами, так и в безналичном порядке путем:

· зачисления на счет заемщика по вкладу до востребования;

· зачисления на счет пластиковой карточки заемщика;

· оплаты счетов торговых и других организаций;

· перечисления на счета гражданам-предпринимателям.

Выдача кредита в иностранной валюте производится только в безналичном порядке зачислением на счет по вкладу до востребования или счет пластиковой карточки заемщика, что должно быть предусмотрено в кредитном договоре.

Банк должен следить за финансовым состоянием заемщика и при его ухудшении продать залог, потребовать оплаты долга гарантом и т.д.

7) Погашение задолженности по кредиту.

2.3 Порядок погашения кредита и уплаты процентов

Каждый банк самостоятельно устанавливает порядок погашения кредита. Но можно выделить общие положения, которыми пользуется большая часть банков.

Банк предоставляет заемщику кредит путем зачисления его суммы на текущий счет. За пользование кредитом заемщик ежемесячно уплачивает банку проценты. Плановое погашение кредита осуществляется ежемесячно с даты, указанной в графике платежей. При этом каждый такой платеж указывается банком в графике платежей и состоит из части основного долга, процентов, начисленных за пользованием кредитом, а так же плат и комиссий, предусмотренных кредитным договором и тарифами.

Расчет процентов кредита может производиться тремя методами:

1.Ежемесячный возврат части кредита с уплатой процентов (дифференцированный платеж);

Похожие работы

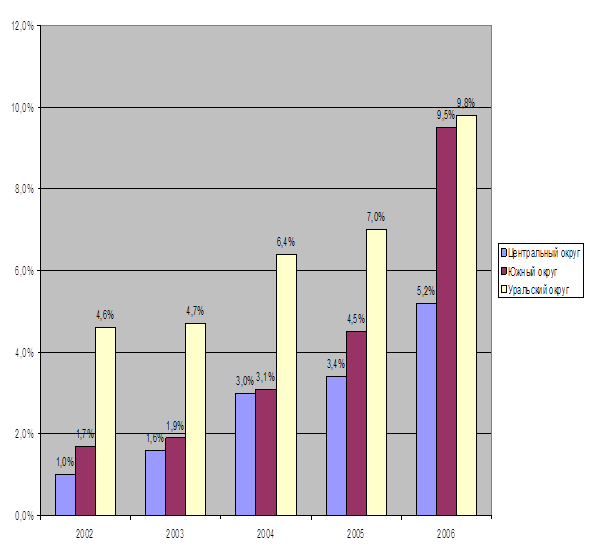

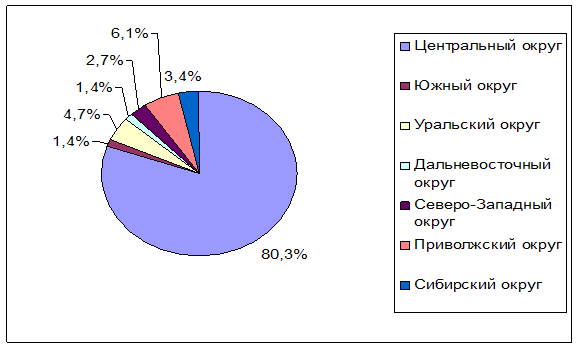

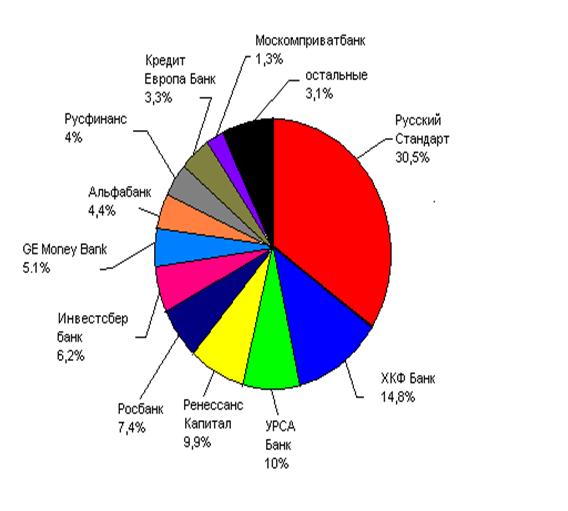

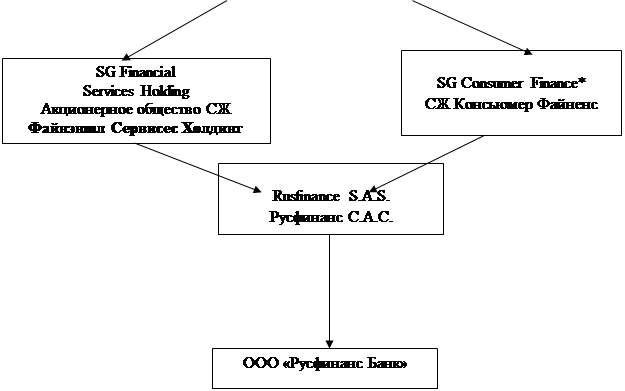

... образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 2.2 Анализ потребительского кредитования на примере ООО «Русфинанс банк» Русфинанс Банк – один из лидеров рынка, предлагающий наиболее полный спектр услуг в сфере потребительского кредитования. На территории России ...

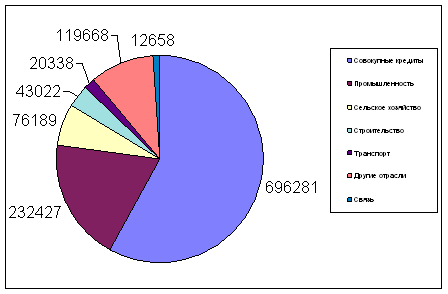

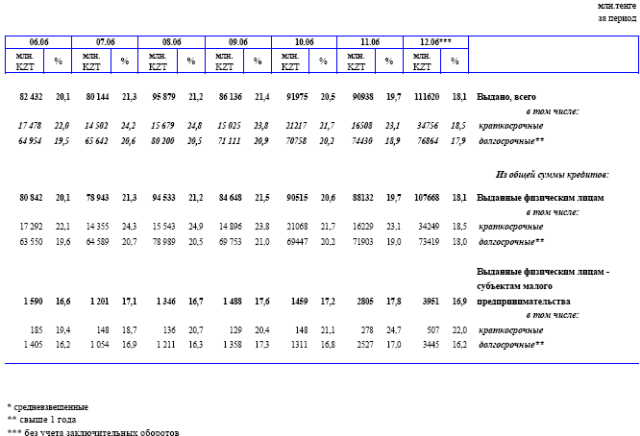

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

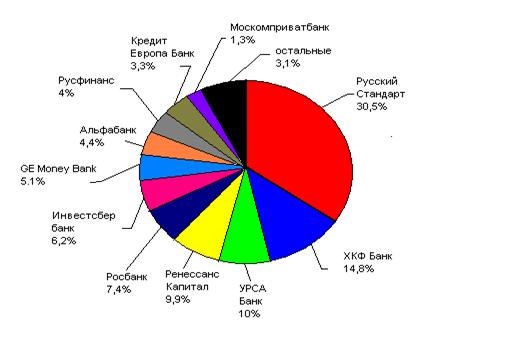

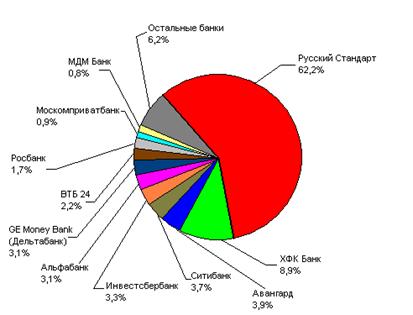

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

... кредита; средств, мобилизированных банком во временное пользование путем выпуска долговых ценных бумаг и т.д. 2. Организационно - экономическая деятельность по организации потребительского кредитования, рассмотренные на материалах ООО КБ "Мегаполис" Цель: Ознакомление с деятельности кредитно – финансового учреждения для изучения процесса организации потребительского кредитования и ...

0 комментариев