Навигация

Правовое регулирование операций предоставления и погашения кредитов в РФ

1.3 Правовое регулирование операций предоставления и погашения кредитов в РФ

Основным законодательным актом, содержащим правовые нормы о банковском кредитовании, является Гражданский кодекс РФ (ст.819-821, а также статьи о договоре займа 807-819). Также нормы, посвященные банковскому кредитованию, содержатся в «Законе о банках и банковской деятельности » и Законе « О Центральном банке РФ».

Несмотря на наличие соответствующих законодательных норм и большого количества подзаконных нормативных актов, посвященных вопросам банковского кредитования, процесс реального кредитования в каждом конкретном банке регулируется в основном локальными правовыми актами, к числу которых относятся, прежде всего, Правила кредитования данного банка, Положение о кредитном комитете, должностные инструкции соответствующих работников коммерческого банка.

При выдаче кредита заключается кредитный договор. В соответствии с ГК РФ (п.1. ст.819) по кредитному договору банк или иная кредитная организация обязуются предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Ст. 820 ГК РФ предусматривает письменную форму кредитного договора, отсутствие которой делает договор ничтожным.

Ст.33 Закона «О банках и банковской деятельности» посвящена способам обеспечения возврата кредитов. В соответствии с данной статьей, кредиты, предоставляемые банком, могут обеспечиваться залогом недвижимого и движимого имущества, в том числе государственных и иных ценных бумаг, банковскими гарантиями и иными способами, предусмотренными федеральными законами или договором.

При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом.

В соответствии с законом «О Центральном Банке РФ» (ст.61), Банк России в целях обеспечения устойчивости кредитных организаций может устанавливать им обязательные нормативы, в том числе максимальный размер риска на одного заемщика или группу связанных заемщиков; максимальный размер крупных кредитных рисков; максимальный размер риска на одного кредитора.

В соответствии со ст.819 ГК РФ, банковское кредитование осуществляется путем передачи денежных средств. Обычно такая передача осуществляется в безналичной форме, но в некоторых случаях возможно и предоставление кредита наличными.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется уплатить полученную денежную сумму и уплатить проценты на нее (ст.819 ГК РФ).

Статья 821 ГК РФ предусматривает, что кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

В соответствии со ст.34 ГК РФ, кредит должен быть возвращен. Кредитная организация может предпринять все предусмотренные законодательством меры по возврату кредита. В частности, она вправе обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве) в отношении должников, не возвращающих кредит в установленные сроки и тем самым не выполняющие взятые на себя обязательства.

Таким образом, системный анализ нормативных правовых актов, изучение методики определения платёжеспособности, выявление правовых проблем в области кредитования позволят усовершенствовать действующее законодательство и могут гарантировать защиту прав и интересов потребителей, возникающих между банками и физическими лицами по вопросу предоставления банками кредитов физическим лицам и их возврата.

2. Рынок потребительского кредитования в России и порядок кредитования физических лиц коммерческими банками

2.1 Анализ российского рынка потребительского кредитования

В последние годы объемы кредитов физическим лицам постоянно удваивались (на 1 января 2008 года - 2,97 трлн. рублей, на 1 января 2009 года, объём выданных населению кредитов составлял 3,7 триллиона рублей). Но мировой финансовый кризис потребовал от российских банков внимательнее отнестись к розничному кредитованию, особенно к потребительскому, поэтому уже в январе 2010 года, объём выданных населению кредитов составлял 3,3 триллиона рублей [25].

Потребительское кредитование становится одним из приоритетных направлений розничного бизнеса, поскольку его основой являются короткие деньги и диверсификация рисков невозвратов за счет распределения маленьких кредитов на большое количество заемщиков. Банкротство одного крупного корпоративного клиента для банка можно приравнять к банкротству сотен тысяч заемщиков - физических лиц. А последнее - менее вероятно.

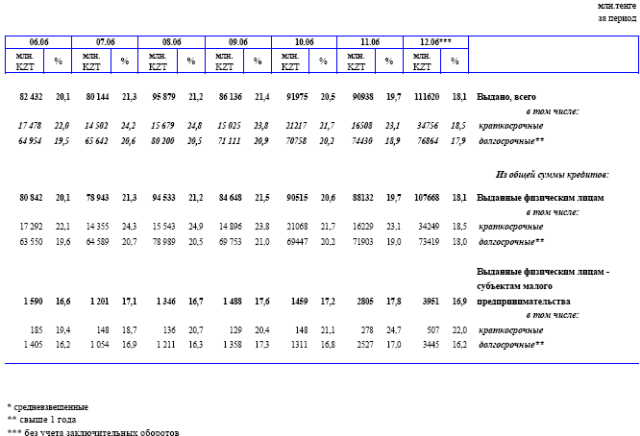

В связи со значительными банковскими рисками сохраняются высокие ставки по потребительским кредитам. Так, в 2009 году средневзвешенные ставки по потребительским кредитам в рублях составили порядка 20% (по всем срокам), по кредитам в евро – около 13%. По данным, в настоящий момент средняя ставка по потребительским кредитам (товарное кредитование) в России составляет порядка 24-29% (в отдельных случаях ставки достигают уровня 50-60% годовых). Помимо этих ставок по стандартным кредитным продуктам в магазинах действуют акции банков с более низкой тарифной. В настоящее время для российского кредитного рынка характерна устойчивая тенденция к снижению ставок по потребительским кредитам, в перспективе ставки также будут снижаться. Основными факторами, стимулирующими снижение ставок, выступают рост конкуренции и необходимость развития партнерских программ.

В настоящее время на рынке потребительского кредитования в России представлены следующие основные типы кредитов:

• Стандартный банковский кредит. Данный тип кредитов является наилучшим вариантом в том случае, когда быстрота предоставления кредита не играет решающей роли. Среди различных кредитных предложений ставки по стандартным банковским кредитам наиболее низки. В настоящее время средняя ставка составляет 10-13% в валюте и 18% в рублях, при этом ставки характеризуются устойчивой тенденцией к снижению. Иллюстрацией тенденции к снижению ставок может, в частности, выступать недавнее решение Промсвязьбанка о снижении ставок по кредитам на неотложные нужды с 18 до 17% в рублях и с 13 до 12% в валюте, а также увеличении максимального срока кредита с трех до пяти лет. Кроме того, банк упростил процедуру получения кредита, вместо справки 2-НДФЛ теперь к рассмотрению принимаются справки от работодателей.

• Экспресс-кредиты. Основными преимуществами кредитов данного типа выступают краткие сроки и простота оформления по сравнению со стандартными банковскими кредитами. Хотя в действительности экспресс–кредит не такой уж быстрый - заявки банк рассматривает до двух рабочих дней. Сумма кредита может составить до 200 тыс. рублей под 22% годовых. Существенным недостатком экспресс-кредитов является значительное количество невозвратов в связи с отсутствием у банков возможности для достаточно пристальной проверки заемщиков при выдаче кредита. Доля невозвратов по экспресс-кредитам, по неофициальным данным, может достигать 15%. Вследствие большого числа невозвратов банки, занимающиеся экспресс-кредитами, склонны существенно завышать процентную ставку – она может достигать 60-70% в год. У экспресс-кредитов есть и еще один недостаток – они жестко привязаны к определенным товарам. Пользуясь экспресс-кредитом, покупатель фактически лишается возможности выбора, в отличие от владельца кредитной карты, который может потратить кредитную линию банка на любой понравившийся ему продукт. Несмотря на популярность и весьма широкое распространение экспресс-кредитов на российском рынке в настоящее время, эксперты полагают, что уже в ближайшем будущем предпочтения потребителей сместятся в сторону кредитных карт, и скоро эпоха экспресс-кредитов закончится.

• Кредитные карты. Этот тип кредитов предоставляет пользователю наиболее быструю и удобную возможность получения наличных денежных средств. Эксперты прогнозируют в ближайшей временной перспективе стабильный рост популярности кредитных карт. Важным преимуществом кредитных карт по отношению к другим типам потребительских кредитов является возможность приобретения товаров и услуг, которые могут не продаваться в кредит. Стоимость годового обслуживания кредитной карты в среднем составляет 30 долларов США, за эти деньги пользователь получает кредитный лимит, который можно использовать в любое удобное время и практически в любом месте. Получить кредитную карту сегодня возможно гораздо быстрее, чем экспресс-кредит. В частности, моментальные кредитные карты Visa Instant Issue выдают Дельтабанк, Альфа-банк и ряд других банков. Величина процентных ставок по кредитным картам в среднем по рынку составляет 25%. Отличительной особенностью кредитных карт является то, что их эмитенты, в отличие от банков, занимающихся экспресс-кредитами, уже сейчас заинтересованы в создании долгосрочных отношений с частными лицами и не преподносят своим клиентам неприятных сюрпризов – цифры в их рекламе обычно совпадают с действительным положением дел.

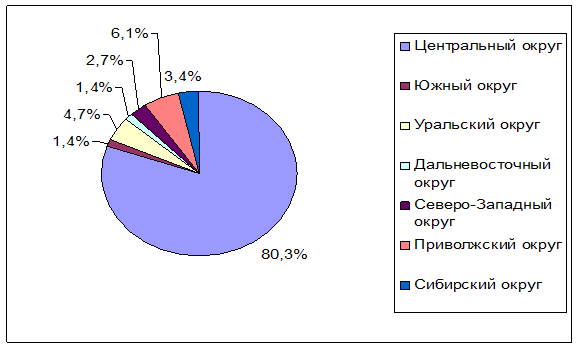

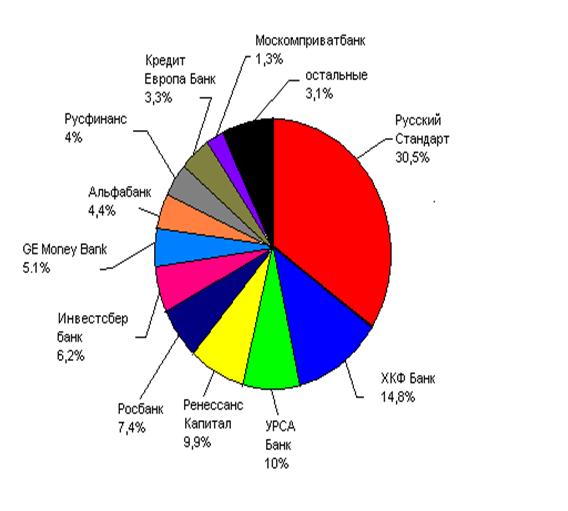

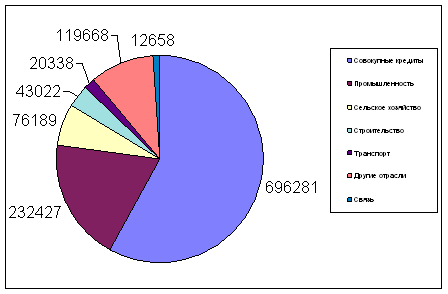

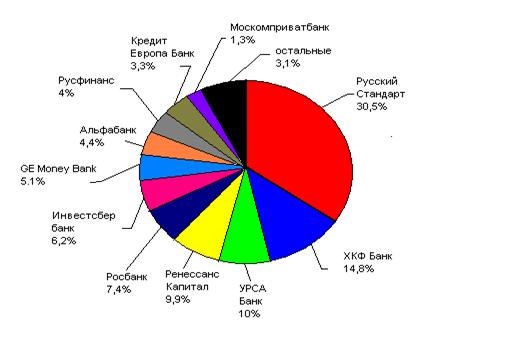

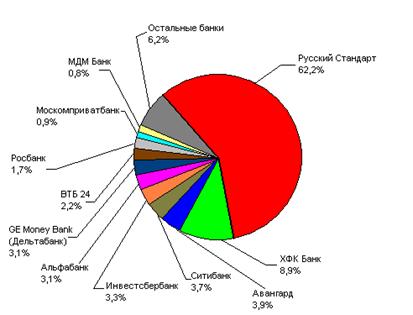

На сегодняшний день на российском рынке потребительского кредитования представлено порядка 100 игроков, при этом 5-7 банков занимают доминирующее положение. Лидером потребительского кредитования остаётся Сбербанк (37,1 миллиарда долларов, или 34,2%от всех выданных населению кредитов). Далее в десятке лидеров следуют ВТБ24 (10,6 миллиарда долларов, или 9,8%от всех выданных населению кредитов), Росбанк (3,3 миллиарда долларов, или 3,1%от всех выданных населению кредитов), Русфинанс (2,5 миллиарда долларов, или 2,3%от всех выданных населению кредитов), Райффайзен (2,3 миллиарда долларов, или 2,1%от всех выданных населению кредитов), Уралсиб (2,2 миллиарда долларов, или 2,0%от всех выданных населению кредитов), Банк Москвы (2,2 миллиарда долларов, или 2,0%от всех выданных населению кредитов), Россельхозбанк (2,2 миллиарда долларов, или 2,0%от всех выданных населению кредитов), МДМ банк (2,1 миллиарда долларов, или 2,0%от всех выданных населению кредитов), Русский Стандарт (2,1 миллиарда долларов, или 1,9%от всех выданных населению кредитов).В сегменте экспресс-кредитования лидирует банк «Русский стандарт». Всего же экспресс-кредитованием в России занимается 30-40 банков. Крупнейшими игроками на этом рынке являются: банк «Русский стандарт», «Первое ОВК» (Росбанк), Банк Москвы, МДМ-банк, «дочка» Societe Generale в РФ - компания «РусФинанс» и Дельтабанк. На первые пять банков приходится около 70 % всего рынка товарного кредитования [Приложение №1].

На российском рынке действуют дочерние структуры зарубежных банков, в частности в конце 2009 года в числе лидеров находились австрийский Raiffeisenbank и чешский Home Credit and Finance Bank. По прогнозам экспертов, в ближайшем будущем можно ожидать прихода на российский рынок значительного числа западных банков и финансовых компаний, что окажет значительное влияние на соотношение сил на рынке. Активы и прибыль банков, специализирующихся на потребительском кредитовании, растут быстрыми темпами. В частности, по итогам 2009 года банк «Русский стандарт» нарастил активы на 165,5% - до 41,333 млрд. рублей, активы Дельтабанка выросли на 90%, до 2,385 млрд. рублей. В 2009 году банк «Русский стандарт» увеличил объем предоставленных населению кредитов в 4 раза по сравнению с 2008 годом - до 1,44 млрд. долларов США, Дельтабанк - почти в 8 раз, до 110 млн. долларов США. Единоличным лидером на рынке потребительского кредитования многие годы остается Сбербанк, на который приходится более 45% выданных потребительских кредитов. Выдав в 2009 году 470 млрд. рублей, он более чем в пять раз опередил своего ближайшего преследователя банк «Русский стандарт».

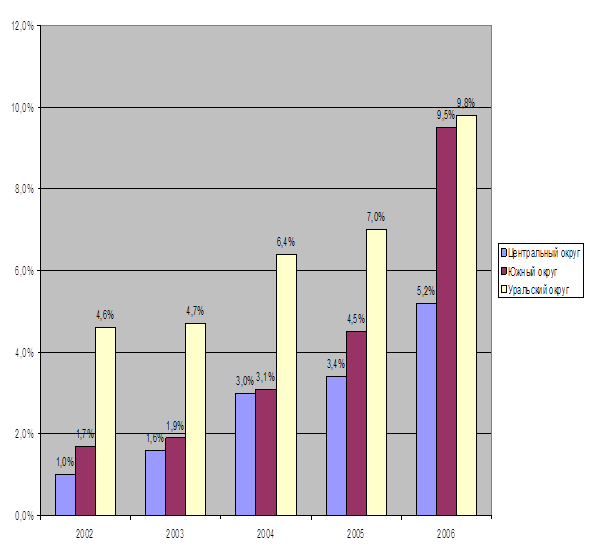

Конкуренция на российском рынке потребительского кредитования вынуждает банки снижать ставки по кредитам, увеличивать их сроки и упрощать процедуру выдачи. Однако, несмотря на большие перспективы рынка, банкиры отмечают, что возможности конкуренции за счет снижения процентных ставок практически исчерпаны. Приоритетными методами привлечения клиентов в ближайшем будущем станут улучшение качества обслуживания и дополнительные сервисы. На рынке потребительского кредитования появляются новые игроки. В частности, всерьез заняться потребительским кредитованием решили Внешторгбанк и Международный московский банк. Важнейшим стимулом развития рынка потребительского кредитования является расширение рынка розничных услуг. Именно с этим фактором в значительной мере связана географическая экспансия крупных банков в российские регионы и расширения сети продвижения услуг в тех регионах, где банки действуют достаточно давно. Развитие розничного рынка активно подталкивает банки к совершенствованию технологической базы, расширению спектра предлагаемых продуктов, повышению качества управления и обслуживания клиентов.

Программы потребительского кредитования на примере Сбербанка России:

1) кредит на неотложные нужды.Сумма кредита — определяется банком исходя из платежеспособности заемщика и предоставленного обеспечения. При определении суммы кредита дополнительно к доходу заемщика банк учитывает доход по одному месту работы или пенсию супруга или супруги. Максимальный суммарный остаток задолженности по кредитам заемщика на цели личного потребления может составлять не более 500 тыс. рублей.

Срок кредита — до 3 лет.

Процентная ставка по кредиту — 19% годовых в рублях.

При принятии банком в качестве обеспечения только поручительств физических лиц (без другого обеспечения кредиты до 300 тыс. рублей выдаются под поручительство одного физического лица; от 300 тыс. руб. — двух платежеспособных физических лиц.

Минимальная сумма кредита — 15 тыс. рублей (или эквивалент этой суммы в иностранной валюте).

Варианты обеспечения по кредиту

-поручительств граждан РФ, имеющих постоянный источник дохода;

-поручительство юридических лиц.

2)доверительный кредит.Срок кредита — до 3 лет.

Процентная ставка — 20% годовых в рублях.

Сумма кредита зависит от длительности кредитной истории.

-от 6 месяцев до 1 года — до 200 тыс. рублей

-от 1 до 3 лет — до 400 тыс. рублей

-свыше 3 лет — до 500 тыс. рублей

Обязательные условия

-наличие положительной кредитной истории;

-отсутствие у заемщика задолженности перед банком по этому виду кредита.

Срок рассмотрения заявки — не более 3 рабочих дней с момента предоставления Заемщиком полного пакета документов

3)пенсионный кредит.Срок кредита

В случае, ели в расчет платежеспособности работающего пенсионера принимается его доход по месту работы и пенсия, максимальный срок кредита может составлять до 2 лет;

В случае, если расчет платежеспособности производится исходя из пенсии заемщика, максимальный срок кредита может составлять до 3 лет, при этом в расчет платежеспособности может приниматься доход супруги(а) по одному месту работы (пенсия).

Процентная ставка — 19% годовых в рублях.

Сумма кредита — определяется банком исходя из платежеспособности заемщика и предоставленного обеспечения. Максимальный суммарный остаток задолженности по кредитам заемщика на цели личного потребления может составлять не более 500 тыс. рублей.

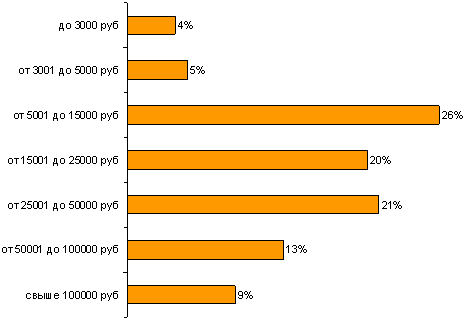

Самая востребованная сумма кредита у жителей РФ составляет от 5 до 15 тысяч рублей. Именно столько брали у банка 26% респондентов. 41% опрошенных брали кредит на суммы от 15 до 50 тысяч. Суммы займа менее 5 тысяч рублей интересны лишь 9 % населения РФ, столько же респондентов готовы брать в кредит 100 и более тысяч в национальной валюте.

Рис.1 Суммы кредитования (программа Excel)

Однако говорить о социальном расслоении жителей страны на основе сумм, которые они берут в кредит, ещё рано. Условия предоставления кредитов банками, процентные ставки, социально-демографический портрет заёмщика существенно накладывают отпечаток на его потребительскую активность и готовность выплачивать кредит. Что именно покупают соотечественники в кредит – лучше объясняет разделение запрашиваемых в банках сумм.

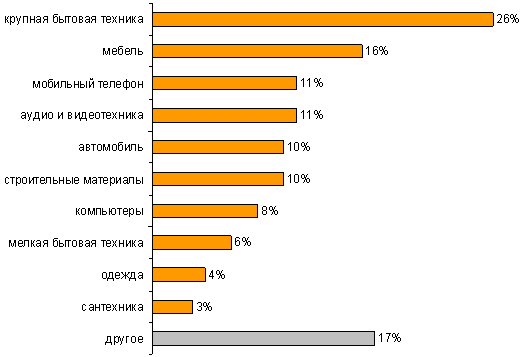

Рис. 2 Что покупают в кредит россияне (программа Excel)

Как показывают исследования, в покупке бытовой техники в кредит в большей степени заинтересованы неработающие домохозяйки. Аудио- видеоаппаратура, средства связи и компьютеры «здесь и сейчас» нужны молодёжи. А автомобили, мебель, стройматериалы и крупные бытовые приборы приобретаются на долгий срок кредитоспособными гражданами, имеющими стабильный доход. Это отчасти обусловлено требованиями банков к оформлению кредитов, однако процент отказов банковскими работниками в выдаче кредита невелик и общей тенденции не меняет.

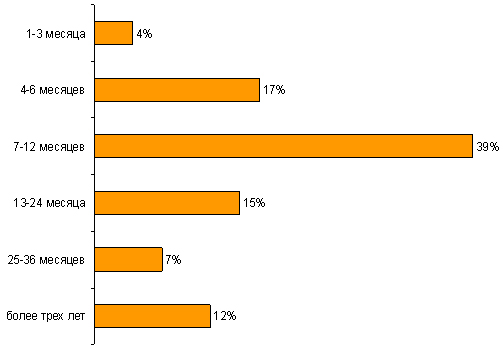

Самый популярный срок кредитования – от 7 до 12 месяцев. Именно его выбирает 39% россиян. Меньше всего россияне желают связывать себя займами на срок менее 3 месяцев (4%) и до 3 лет (7%). Долгосрочные кредиты готовы выплачивать 12% респондентов.

Рис.3 Сроки погашения потребительского кредита (программа Excel)

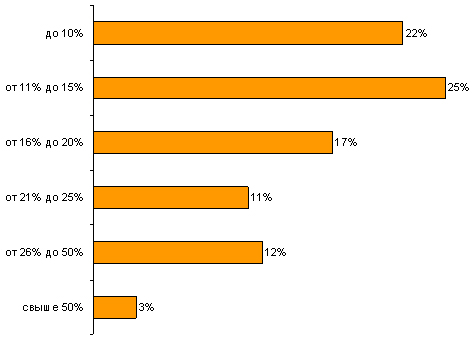

Отказ от долгосрочного кредита, как правило, объясняется неуверенностью в завтрашнем дне и нежеланием на длительный срок попадать «в долговую яму». Подобные настроения примерно в равной степени распространены как среди людей с высоким доходом, так и малообеспеченных граждан. Разница в том, что первые рассчитывают накопить недостающее, либо взять кредит чуть позже на меньшую сумму, вторые предпочитают не рисковать. Длительность погашения кредита напрямую зависит от суммы и, соответственно, доли среднемесячного бюджета, необходимого для его оплаты. До 20% дохода готовы отдавать банку 64% опрошенных. От 25% до 50% среднемесячного бюджета намерены выплачивать 12% россиян. Причём число таковых среди сельских жителей превышает общероссийские данные почти вдвое (21%) и свидетельствует о росте кредитного потенциала страны не только в крупных городах, но и в регионах.

Рис. 4 Доля среднемесячного бюджета гражданина, расходуемая на погашение кредита(программа Excel)

Согласно данным Центрального банка РФ на 2009 год, в виде потребительских кредитов физическим лицам выдано свыше 3 трлн. рублей. Как показывает практика, клиентами банка чаще всего становится наиболее молодая и активная часть населения со средним доходом и выше. Желание приобрести что-либо здесь и сейчас побуждает их к оформлению потребительских займов, с которыми большинство из них старается рассчитаться досрочно. Нередко они готовы отдавать за раз большие суммы, нежели это заложено в договоре. Суммы подобных кредитов, как правило, невелики и сопоставимы с реальными доходами этой части населения.

Таким образом, можно отметить ключевые показатели рынка потребительского кредитования в России:

· 42% процента россиян живут в кредит;

· чаще других потребительские кредиты берут жители РФ в возрасте 25 – 44 лет;

· наиболее распространено потребительское кредитование в Сибирском федеральном округе, где услугой воспользовались 54% жителей;

· в основном покупают в кредит крупную бытовую технику, мебель и мобильные телефоны;

· самые распространённые суммы кредитов – от 5 до 15 тысяч рублей.

· каждый четвёртый россиянин на погашение кредита расходует от 10 до 15 процентов своего бюджета;

· большая часть потребительских кредитов выплачивается менее чем за год.

Похожие работы

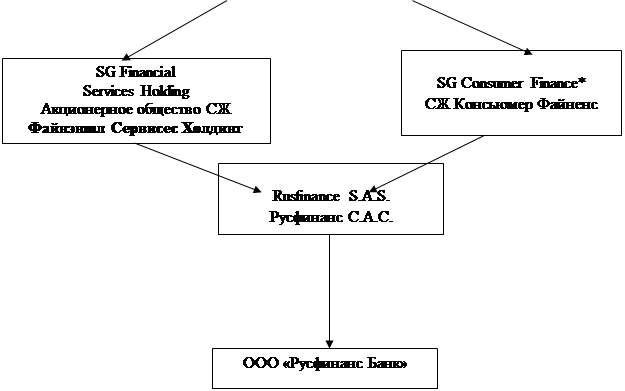

... образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 2.2 Анализ потребительского кредитования на примере ООО «Русфинанс банк» Русфинанс Банк – один из лидеров рынка, предлагающий наиболее полный спектр услуг в сфере потребительского кредитования. На территории России ...

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

... кредита; средств, мобилизированных банком во временное пользование путем выпуска долговых ценных бумаг и т.д. 2. Организационно - экономическая деятельность по организации потребительского кредитования, рассмотренные на материалах ООО КБ "Мегаполис" Цель: Ознакомление с деятельности кредитно – финансового учреждения для изучения процесса организации потребительского кредитования и ...

0 комментариев