Навигация

Расчет налоговой нагрузки РГ УП "Усть-Джегутинский ДРСУч"

2.3 Расчет налоговой нагрузки РГ УП "Усть-Джегутинский ДРСУч"

Организация налогового планирования, а также состав мероприятий по его осуществлению напрямую связаны с налоговой нагрузкой, определяемой по его осуществлению напрямую связаны с налоговой нагрузкой, определяемой по доле доходов, которая уплачивается государству в форме налогов и платежей налогового характера.

Доказано, что при увеличении налоговой нагрузки на налогоплательщика эффективность налоговой системы сначала повышается и достигается своего максимума, а затем начинается резко снижаться. Зависимость между усилением налогового гнета и суммой поступающих в государственную казну налогов вывел профессор А. Лаффер в начале второй половины ХХ в.[25]. Необоснованное увеличение налогового бремени, согласно А. Лафферу, является первопричиной развития теневого сектора экономики. Именно А.Лаффер обосновал, что снижение налоговой нагрузки стимулирует предпринимательскую деятельность, развивает инициативу и предприимчивость.

Мировой опыт налогообложения показывает, что изъятие у налогоплательщика до 30-40% дохода - вот та черта, за пределами которой начинается процесс сокращения сбережений, а тем самым и инвестиций в экономику. Если же ставки налогов и их число достигают такого уровня, что у налогоплательщика изымается более 40-50% его доходов, то это полностью ликвидирует стимулы к предпринимательской инициативе и расширению производства [14].

В связи с этим как на государственном уровне, так и в конкретной организации существует заинтересованность в численном определении тяжести налогового бремени. Однако здесь нет единой методики и единственно верной цифры налоговой нагрузки в стране. По некоторым данным, налоги в России составляют около 30% ВВП (28%). Выражается такое мнение, что, повышая собираемость налогов, бремя нужно снижать.

Налоговая нагрузка на экономику - это доля налогов в валовом внутреннем продукте (ВВП). Этот показатель определяется как отношение величины всех поступивших в госбюджет налогов к ВВП. Экономический смысл его состоит в том, что он показывает, какая часть ВВП перераспределяется с помощью налогов. Это наиболее широко используемая методика не только в России, но и в зарубежных странах. Самой низкой налоговая нагрузка оказалась в России в 1994г.-19%, а в 1997г.- 21,4% ВВП. Однако анализируемый уровень налоговой нагрузки определен без учета страховых взносов во внебюджетные фонды, величина которых очень существенна. С 2001г. эти взносы входят в состав единого социального налога и соответственно в состав совокупной налоговой нагрузки. Приведенные цифры вовсе не означают, что в России налоговое бремя легче, чем в высокоразвитых странах с рыночной экономикой. В России имеется значительная задолженность налогоплательщиков во все уровни бюджетной системы и внебюджетные фонды и возможная оценка налоговой нагрузки по начислениям находится в пределах 38-41% [15].

Методика, предложенная Министерством финансов РФ [20].

В методологии налогового планирования существует разные методики определения налоговой нагрузки на хозяйствующие субъекты. Различие их проявляется в толковании таких ключевых моментов, как количество налогов, включаемых в расчет налоговой нагрузки, а также определение интегрального показателя, с которым соотносится сумма налогов. Так, департаментом налоговой политики Минфина РФ разработана собственная методика. Тяжесть налогового бремени, по этой методике, принято оценивать отношением всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации (в %).

НН =Н/В * 100%, (1)

где: НН- показатель налоговой нагрузки в %; Н- сумма всех начисленных налогов; В- выручка от реализации, включая выручку от прочей реализации.

По данным за 2001г. уровень налоговых платежей у строительных предприятий составил 29,1- 32,6%, у торговых организаций - 27,2 - 39,8%,у транспортных организаций 28,5 - 47,6%. Соглашаясь с тем, что этот показатель выявляет долю налогов в выручке от реализации, отметим, что он вряд ли характеризует хоть в какой-то мере влияние налогов на финансовое состояние предприятия, так как не учитывает структуру налогов в выручке. Для эффективного экономического анализа нужен показатель, который увязывал бы уровень налоговой нагрузки и показатель экономической активности предприятия.

Методика М.Н.Крейниной [20].

В основе этого подхода - сопоставление налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого они уплачиваются, имеет свой критерий оценки тяжести налогового бремени. Данный подход также отрицает общепринятое мнение, что налоги, включаемые в себестоимость, выгодны предприятию, так как уменьшают прибыль и соответственно сумму налога на прибыль. Аргументируется это тем, что за снижение прибыли "расплачивается" как само предприятие, получая меньше свободных средств, так и бюджет, получающий меньшие суммы налога.

Общий знаменатель, к которому в соответствии с данным подходом можно привести сумму всех налогов - прибыль предприятия.

Предлагается исходить из ситуации, когда предприятие вообще не платит налогов, и сравнивать эту с реальной. Таким образом, определяется тяжесть налогового бремени.

Вводим следующие обозначения:

В- выручка от реализации (с6ебестоимость+прибыль);

Ср - затраты на производство реализованной продукции без учета налогов;

Пч - фактическая прибыль, остающая в распоряжении предприятия за вычетом налогов, уплачиваемых за счет нее.

Налоговое бремя рассчитывается по формуле

(В-Ср-Пч) /(В-Ср)*100% (2)

Или

(В-Ср-Пч) /Пч*100% (3)

Эта формула показывает, во сколько раз суммарная величина уплаченных налогов отличается от прибыли, остающейся в распоряжении предприятия.

Основные положения данного подхода следующие:

НДС и акцизы не принимаются к рассмотрению как налоги, влияющие на величину прибыли предприятия. Для оценки налогового бремени по НДС и акцизам нужно их соотносить либо с кредиторской задолженностью, либо с валютой баланса. Сумму налогов надо соотносить с источниками уплаты. Общий знаменатель, к которому приводятся все налоги,- прибыль предприятия.

Данная методика представляется эффективным средством анализа воздействия прямых налогов на финансовое состояние предприятия, но очевидно недооценка влияния косвенных налогов, НДС и акцизов. Эти налоги оказывают влияние на величину прибыли предприятия, но степень их влияния не так очевидна. Поэтому необходима иная методика.

В теории решение вопроса об оценке воздействия косвенных налогов на величину налоговой нагрузки организации найдено. Известно, что косвенные налоги легко перелагаемы. Предприятие, уплачивающее налог, включает его в цену товаров, работ, услуг, тем самым перекладывая его на потребителей. Однако предприятие может увеличивать цену товара лишь до тех пор, пока это позволяет платежеспособный спрос. Если же цена, включающая налог, окажется слишком высокой, то спрос сократится: часть покупателей переключится на товары других производителей, часть - на товары-заменители. Таким образом, чтобы удержать потребителей, предприятию приходится, сохраняя уровень цен, уменьшать свою прибыль на сумму налога. Косвенные налоги влияют на цену продукции, а следовательно, и на спрос. Бремя косвенных налогов ложится на продавцов и на покупателей в зависимости от характера спроса. При эластичном спросе на товар большую часть косвенного налога вынужден нести продавец, потому что, увеличив цену, он может потерять своих покупателей, а при неэластичном спросе продавец имеет возможность переложить основную часть налога на потребителя, так как величина спроса слабо зависит от цены

Методика Е.А.Кировой [20].

Оригинальный подход содержится в работах д.э.н. Е.А.Кировой. Она отмечает, что применять выручку от реализации продукции как базу для исчисления налоговой нагрузки на предприятие недостаточно корректно. Прежде всего предлагается различать абсолютную и относительную нагрузку.

Абсолютная налоговая нагрузка - это налоги и страховые взносы, подлежащие перечислению в бюджет во внебюджетные фонды, т.е. абсолютная величина налоговых обязательств хозяйствующих субъектов. В этот показатель включается фактически внесенные в бюджет налоговые платежи и перечисленные во внебюджетные фонды обязательные страховые взносы, а также недоимка по данным платежам.

В расчет абсолютной налоговой нагрузки не включается налог на доходы физических лиц, поскольку плательщиками этого налога являются физические лица, а предприятия только перечисляют данные платежи в бюджет, исполняя обязанности налогового агента.

Страховые взносы во внебюджетные фонды (Пенсионный фонд России), уплачиваемые субъектами предпринимательства, являются обязательными платежами, платежи в ФСС и ФОМС имеют налоговый характер (входят в состав ЕСН) поэтому учитываются при исчислении налогового бремени.

Косвенные налоги, считает Е.А.Кирова, повышают налоговую нагрузку организации. Реальным носителем их является конечный потребитель производимой продукции. Уплата предприятиями косвенных налогов приводит к увеличению цены продукции и сокращению спроса, отвлечению оборотных средств предприятия.

Однако абсолютная налоговая нагрузка не отражает напряженность налоговых обязательств, поэтому Е.А. Кирова предлагает использовать показатель относительный налоговой нагрузки. Под этим понимается отношение абсолютной налоговой нагрузки к вновь созданной стоимости, т.е доля налогов и страховых взносов, включая недоимку, во вновь созданной стоимости.

Источником уплаты налоговых платежей, как и в предыдущих методика, признается добавленная стоимость. Добавленная стоимость - стоимость товара и услуг за вычетом промежуточного потребления, т.е. за вычетом потребления ради последующего производства. В состав добавленной стоимости включаются амортизационные отчисления. Поэтому при исчислении налоговой нагрузки к добавленной стоимости не учитывается объективное различие доли амортизации в ее объеме. Например, при одинаковой напряженности налоговых обязательств на фондоемких предприятиях и в сфере кредитно-банковских услуг или малого бизнеса расчет налоговой нагрузки к добавленной стоимости является не вполне объективным и не совсем корректным. С целью исключения влияния амортизационных сумм на величину налоговой нагрузки предлагается фискальные изъятия соизмерять с вновь созданной стоимостью. Вновь созданная стоимость определяется путем вычета из добавленной стоимости амортизации.

ВСС=В-МЗ-А+ВД-ВР, (4)

Или

ВСС=ОТ+СО+П+НП, (5)

где: ВСС - вновь созданная стоимость; В- выручка от реализации товаров, продукции, работ услуг; МЗ- материальные затраты; А- амортизация; ВД- внереализационные доходы; ВР - внереализационные расходы (без учета налоговых платежей); ОТ- оплата труда; П - прибыль организации; НП - налоговые платежи; СО - отчисления в социальные фонды.

Относительную налоговую нагрузку (НН) можно определить по следующей формуле

НН= (НП+СО) / (ОТ+СО+П+НП)*100% (6)

Подход Е.А.Кировой не учитывается показатели фондоемкости, материалоемкости производства продукции при определении налоговой нагрузки.

Достоинства методики заключается в том, что она позволяет сравнивать налоговую нагрузку на конкретные организации, а также на индивидуальных предпринимателей, независимо от их отраслевой принадлежности. Налоговые платежи соотносятся именно с вновь созданной стоимостью, а налоговое брея оценивается относительно источника уплаты налогов - вновь созданной стоимости.

Методика М.И.Литвина [20].

Показатель налоговой нагрузки связан с числом налогов и других обязательных платежей, структура налогов на предприятии. механизмом взимания налогов. Показатель налоговой нагрузки на предприятие можно рассчитывать по формуле

Т= SТ / ТV*100%, (7)

где SТ - сумма налогов; ТV - сумма источника средств для уплаты.

В общую сумму налогов включаются все уплачиваемые налоги: НДС, акцизы, подоходный налог (НДФЛ), взносы во внебюджетные фонды и т.д. В качестве аргумента для такого охвата выдвигается тезис о том, то все перечисленные налоги выплачиваются за счет денежных поступлений, а степень их переложения непостоянна.

Предлагается наряду с общим показателем налоговой нагрузки использовать частные показатели и рассматривать их соотношение по названным выше группам доходов. Общим показателем для всех налогов М.И.Литвина предлагает использовать добавленную стоимость;

ДС= валовой доход - материальные затраты.

Этот показатель сопоставим с валовым внутренним продуктом, на основе которого исчисляется макроэкономическая нагрузка.

В результате анализа налоговой нагрузки на предприятие по группам доходов и источников уплаты налогов получаются любопытные, а главное, практически полезные показатели. Например, после проведения анализа некого предприятия "х" можно будет сказать, что налоги 40% созданной стоимости и 76% распределяемой прибыли, в каждом рубле созданной продукции зарплата составляет 20 коп., амортизация - 26 коп., чистая прибыль - 5 коп., внереализационные потери 7 коп., налоги - 40 коп.,

С помощью этих показателей М.И.Литвин предлагает определять оптимальную налоговую нагрузку в зависимости от типа предприятия и его отраслевой принадлежности.

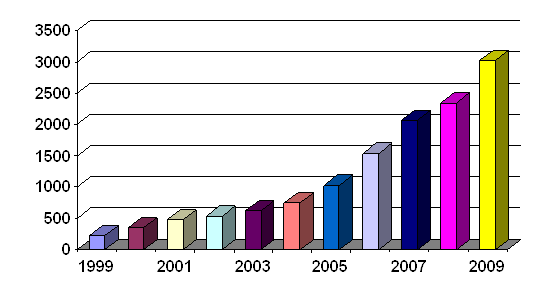

Таблица10 Исходные данные для расчета налоговой нагрузки

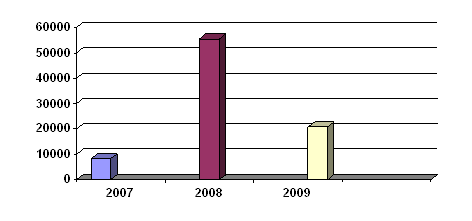

| Показатель | обозначение | 2007г. | 2008г. | 2009г. |

| Выручка от реализации | Вн | 9696 | 65522 | 24523 |

| В том числе | 1479 | 9995 | 3741 | |

| Выручка без НДС | В | 8217 | 55527 | 20782 |

| Затраты (без налогов) | Ср | 8150 | 54810 | 20203 |

| В том числе | ||||

| Субподряд | 21697 | 5255 | ||

| Стоимость товара | ||||

| ГСМ | 15414 | 3412 | 1897 | |

| Заработная плата | От | 2670 | 4347 | 3960 |

| Амортизация | А | 439 | 743 | 443 |

| НДС по приобретенным товарам, работам, услугам | 9061 | 1991 | ||

| Налоговые платежи и социальные отчисления | ||||

| В том числе | ||||

| Страховые взносы в Пенсионный фонд | 534 | 869 | 792 | |

| ЕСН (к уплате) | 37 | 130 | 40 | |

| НДФЛ | 300 | 531 | 486 | |

| Платежи по социальному страхованию от несчастных случаев и профессиональных заболеваний | 11 | 18 | 17 | |

| Транспортный налог | ||||

| Налог на имущество организаций | 54 | 69 | 67 | |

| Прибыль до налогообложения | П | 31 | 485 | 446 |

| Налог на прибыль | 7 | 136 | 89 | |

| Чистая прибыль | Пч | 24 | 349 | 357 |

| Сумма материальных затрат | Мз | 3473 | 23551 | 6078 |

| Сумма налогов и социальных отчислений (без НДС) | Н | 1005 | 1767 | 923 |

| НДС к уплате в бюджет | 773 | 1466 | 1648 | |

| Сумма налогов ( с НДС) | Нп | 2709 | 12656 | 1715 |

| Сумма налогов (с НДС и НДФЛ) | Нл | 3015 | 13186 | 220 |

Расчет налоговой нагрузки

Таблица 11

| Показатель | Формула | 2007г. | 2008г. | 2009г. |

| Методика, Министерства Финансов РФ | Н/В | 12% | 3% | 4% |

| Методика М.Н.Крейниной | (В- Ср- Пч)/(В-Ср) | 64% | 51% | 38% |

| Методика Е.А.Кировой | НП/(ОТ+НП+П) | 50% | 72% | 28% |

| Методика М.И.Литвина | НЛ/(Вн-МЗ) | 48% | 31% | 12% |

ГЛАВА 3. Пути оптимизации налоговых платежей

Похожие работы

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

0 комментариев