Навигация

Виды и показатели кредитования юридических лиц Южным Торговым Банком

2.3 Виды и показатели кредитования юридических лиц Южным Торговым Банком

Одной из важнейших задач Банка в области управления кредитными рисками является обеспечение финансовой устойчивости и минимизация потерь Банка при проведении активных операций. Контроль и регулирование уровня риска кредитного портфеля осуществляется путем планирования его величины на определенный период. Первостепенная цель Банка в управлении кредитными рисками - проведение активных операций с наименьшей степенью риска. При формировании резерва под кредитные риски Банк руководствуется требованиями Банка России, внутренними нормативными документами и политиками, решениями коллегиальных органов управления.

Управление рисками в банке ориентируется как на идентификацию факторов влияющих на снижение рисков диверсификационных эффектов, так и факторов повышающих степень риска, которые возникают, к примеру, вследствие сознательной или несознательной концентрации кредитной деятельности в определенных отраслях и (или) регионах.

Политика банка в области анализа и контроля за рисками банковской деятельности строится на принципе прогнозирования и предположений развития ситуаций по каждой операции, связанной с размещением денежных средств, и прогнозировании возможной величины соответствующих рисков.

Опираясь на принцип поэтапности разработанной стратегии, для достижения поставленных целей Банком в каждой точке прогнозирования производится анализ нескольких моделей кредитных портфелей.

Принятый путь долгосрочного прогноза использования различных моделей кредитования и интегрирования управления рисками, позволяет повысить эффективность капитала за счет возможных компенсирующих операций, что максимально обеспечивает интересы клиентов банка.

С целью минимизации кредитного риска банком осуществляются следующие мероприятия и процедуры: инвестиции осуществляются на основании решений Кредитного комитета после детального изучения бизнеса клиента - потенциального заемщика, его финансового положения и кредитоспособности с учетом его отраслевой принадлежности, кредитной истории, а также качества обеспечения возвратности кредита. Советом директоров и правлением банка устанавливаются лимиты кредитования отдельных категорий заемщиков, отраслей, лимиты на кредитные продукты, а кредитным комитетом устанавливаются лимиты на конкретного заемщика или группы взаимосвязанных заемщиков. Банком разработаны нормативные документы (методики), регламентирующие определение финансового состояния заемщика и категории качества, предоставляемого ему кредитного продукта, включение конкретной ссуды в портфель однородных ссуд. Эти методики позволяют существенно повысить оперативность и точность рискового планирования и значительно снизить вероятность возникновения кредитных рисков.

В целях минимизации процентного риска банком проводится политика сопоставимости сроков привлечения и размещения средств с учетом существующих тенденций изменения процентной ставки по тем или иным финансовым инструментам. Соглашения банка с клиентами на привлечение и размещение средств предусматривают возможность банка пересмотреть ставку привлечения (размещения) ресурсов в зависимости от ситуации, складывающейся на финансовых рынках и конкурентной среды.

Система контроля за процентным риском предусматривает непрерывность оценки влияния процентного риска на каждый продукт и вид операционной деятельности. Службами банка отслеживается концентрация процентного риска во всех основных сферах деятельности банка, при этом учитывается мультивалютность операций, проводимых банком. Для управления этим риском используются различные аналитические инструменты: GAP-анализ, метод выявления несоответствий, анализ сроков погашения активов и обязательств. Ежемесячно банком проводится стресс-тестирование процентного риска с целью определения его уровня, угрожающего функционированию банка.

Банк осуществляет следующие виды кредитования юридических лиц.

· предоставление возобновляемых кредитов;

· овердрафты;

· предоставление кредитов на покупку векселей;

· предоставление гарантий;

· лизинговые операции.

Для получения кредита заемщики должны предоставить следующие документы:

1.Заявка на получение кредита, которая содержит следующие данные

цель кредита;

размер кредита;

вид и срок ссуды;

обеспечение;

планируемые источники погашения.

2. Нотариально заверенные:

Учредительный договор (нотариально не заверяется, если открыт расчетный счет в ОАО АБ «Южный Торговый Банк»);

Устав (нотариально не заверяется, если открыт расчетный счет в ОАО АБ «Южный Торговый Банк»);

копия свидетельства о государственной регистрации (нотариально не заверяется, если открыт расчетный счет в ОАО АБ «Южный Торговый Банк»);

карточка образцов подписей и печати (форма 0401026) если нет расчетного счета в ОАО АБ «Южный Торговый Банк»;

копия свидетельства ИМНС о постановке на учет (нотариально не заверяется, если открыт расчетный счет в ОАО АБ «Южный Торговый Банк»);

выписка из реестра о составе акционеров (для акционерных обществ).

3. Без нотариального заверения:

копии паспортов учредителей, директора, главного бухгалтера;

документ об избрании (назначении) первого лица на должность (документ, подтверждающий полномочия лица на ведение переговоров и подписание документов);

справка о составе акционеров и их доли в уставном фонде (выписка из реестра акционеров) для открытых (закрытых) акционерных обществ;

копия договоров на расчетно-кассовое обслуживание для составления дополнительного соглашения о возможности предоставления права безакцептного списания денежных средств с расчетного счета;

протокол собрания коллегиального органа о получении кредита в ОАО АБ «Южный Торговый Банк» в сумме и на срок с указанием целей кредитования и передачу в залог имущества в обеспечение исполнения обязательств по получаемому кредиту.

4. Бухгалтерская отчетность в полном объеме:

бухгалтерский баланс на 3 последние отчетные даты, заверенные налоговым органом по месту регистрации;

приложения (отчет о прибылях и убытках, отчет о движении денежных средств) к бухгалтерскому балансу на 3 последние отчетные даты;

аудиторское заключение (если таковое имеется);

расшифровки на дату кредитования структуры дебиторской, кредиторской задолженности, сроки их погашения; остатков товарно-материальных ценностей; полученных кредитов и займов с приложением копий кредитных договоров, договоров обеспечения и справки о фактическом остатке ссудной задолженности;

справка о выданных поручительствах с приложением копий договоров поручительства (на дату кредитования);

справка ИМНС о наличии/отсутствии просроченных платежей в бюджет на дату кредитования);

справка ИМНС о счетах открытых в банках (на дату кредитования);

справки из банков, обслуживающих расчетные счета, о наличии/отсутствии картотеки на счете; об оборотах денежных средств по расчетному счету за последние 4 месяца; о наличии/отсутствии ссудной задолженности;

план-прогноз поступлений денежных средств на расчетные счета Заемщика на период действия кредитного договора.

5. Технико-экономическое обоснование:

содержание хозяйственной операции, на которую запрашивается кредит;

объемы приобретаемых на средства кредита товаров, подлежащих реализации для завершения кредитуемой операции;

прогноз финансирования, содержащий оценку будущих продаж, расходов, издержек на производство продукции (товаров, услуг), дебиторской задолженности, оборачиваемости запасов;

расчет окупаемости проекта кредитования, включающий в себя:

полный подсчет затрат по осуществлению проекта с выделением в составе предполагаемых вложений собственных средств Заемщика и запрашиваемых заемных средств;

подсчет суммы конечной реализации Заемщиком продукции (товаров, услуг);

итоговый финансовый результат от осуществления проекта с указанием сумм, необходимых для полного погашения задолженности Заемщика перед Банком по кредиту и уплаты процентов за кредит, сумм уплачиваемых налогов всех видов и итоговой прибыли Заемщика.

6. Следующие документы к ТЭО:

договор на первоначальную покупку ценностей со всеми требуемыми приложениями и дополнениями (номенклатура, цена, количество, сроки и график поставки, форма расчетов);

другие договоры обеспечивающего характера;

необходимые разрешительные документы (сертификаты лицензии);

договоры по конечной реализации Заемщиком продукции (товаров, услуг), предполагаемых по данной операции со всеми требуемыми дополнениями и приложениями.

Документы по залогу должны подтверждать:

право собственности Залогодателя на предмет залога (в случае передачи товарных остатков - счета, платежные поручения, счета-фактуры на сумму и номенклатуру товара передаваемого в залог);

согласие собственника недвижимого имущества, находящегося в хозяйственном ведении;

согласие собственника имущества на залог права аренды или иного права на него и отсутствие каких-либо ограничений на распоряжение залоговым имуществом, в т.ч. арестов и запретов на предмет залога;

отсутствие прав третьих лиц на закладываемое имущество и ограничений в режиме использования.

Доходы от кредитования Банком юридических лиц в 2006 году представлены в таблице 2.8.

Таблица 2.8 Доходы Банка от кредитования юридических лиц в 2006 году

| Наименование статей | Символы | Суммы в рублях от операций | ||

| в рублях | в ин.валюте и драг. металлах | Всего | ||

| 2 | 3 | 4 | 5 | 6 |

| 1. Проценты, полученные по предоставленным кредитам | ||||

| 1. Проценты, полученные по предоставленным кредитам (срочным) | ||||

| Коммерческим организациям, находящимся в федеральной собственности | 11106 | 9,890.41 | 0.00 | 9,890.41 |

| Некоммерческим организациям, находящимся в федеральной собственности | 11107 | 0.00 | 0.00 | 0.00 |

| Коммерческим организациям, находящимся в государственной (кроме федеральной) собственности | 11109 | 572,273.97 | 0.00 | 572,273.97 |

| Некоммерческим организациям, находящимся в государственной (кроме федеральной) собственности | 11110 | 0.00 | 0.00 | 0.00 |

| Негосударственным коммерческим организациям | 11112 | 89,845,096.84 | 788,603.84 | 90,633,700.68 |

| Негосударственным некоммерческим организациям | 11113 | 314,293.15 | 0.00 | 314,293.15 |

| Индивидуальным предпринимателям | 11114 | 10,644,238.11 | 7,407,659.56 | 18,051,897.67 |

| Юридическим лицам - нерезидентам | 11116 | 0.00 | 0.00 | 0.00 |

| 2. Проценты, полученные за кредиты, не уплаченные в срок (за просроченные) | ||||

| Коммерческими организациями, находящимися в федеральной собственности | 11206 | 0.00 | 0.00 | 0.00 |

| Некоммерческими организациями, находящимися в федеральной собственности | 11207 | 0.00 | 0.00 | 0.00 |

| Коммерческими организациями, находящимися в государственной (кроме федеральной) собственности | 11209 | 0.00 | 0.00 | 0.00 |

| Некоммерческими организациями, находящимися в государственной (кроме федеральной) собственности | 11210 | 0.00 | 0.00 | 0.00 |

| Негосударственными коммерческими организациями | 11212 | 899.40 | 0.00 | 899.40 |

| Негосударственными некоммерческими организациями | 11213 | 0.00 | 0.00 | 0.00 |

| Индивидуальными предпринимателями | 11214 | 0.00 | 0.00 | 0.00 |

| Юридическими лицами - нерезидентами | 11216 | 0.00 | 0.00 | 0.00 |

| 3. Полученные просроченные проценты от: | ||||

| Коммерческих организаций, находящихся в федеральной собственности | 11306 | 0.00 | 0.00 | 0.00 |

| Некоммерческих организаций, находящихся в федеральной собственности | 11307 | 0.00 | 0.00 | 0.00 |

| Коммерческих организаций, находящихся в государственной (кроме федеральной) собственности | 11309 | 0.00 | 0.00 | 0.00 |

| Некоммерческих организаций, находящихся в государственной (кроме федеральной) собственности | 11310 | 0.00 | 0.00 | 0.00 |

| Негосударственных коммерческих организаций | 11312 | 897,246.15 | 0.00 | 897,246.15 |

| Негосударственных некоммерческих организаций | 11313 | 0.00 | 0.00 | 0.00 |

| Индивидуальных предпринимателей | 11314 | 128,915.84 | 0.00 | 128,915.84 |

| Юридических лиц - нерезидентов | 11316 | 0.00 | 0.00 | 0.00 |

Таким образом, подавляющее большинство доходов Банк получил за счет кредитования частных коммерческих организаций (82,7%) и индивидуальных предпринимателей (16,47%). Просроченные проценты Банк получал, также в основном за счет индивидуальных предпринимателей и коммерческих организаций.

Исходя из операций, совершавшихся Банком в 2006 году, основные виды кредитных рисков по степени значимости были распределены по следующим направлениям:

Таблица 2.9 Распределение кредитного риска по качеству срочной ссудной и приравненной к ней задолженности по состоянию на 01.01.2007 г.

| Категория качества | Ссудная задолженность, тыс. руб. | Доля в ост. ссуд., % | Сформированный резерв, тыс. руб. | Доля в сформ. рез., % |

| Первая | 461326 | 36% | 0 | 0% |

| Вторая | 699788 | 55% | 5811 | 23% |

| Третья | 83469 | 7% | 15503 | 62% |

| Четвертая | 19500 | 2% | 3572 | 15% |

| Пятая | 0 | 0 | 0 | 0 |

| Итого: | 1264083 | 100% | 24886 | 100% |

Основная доля кредитного риска банка сосредоточена по срочной ссудной и приравненной к ней задолженности 2-ой категории качества (55% от общего объема ссудной и приравненной к ней задолженности) с объемом сформированного резерва в размере 5811 тыс.руб. (23% от объема сформированного резерва по срочной задолженности).

Уровень покрытия срочной задолженности резервами составил по итогам 2006 года – 1,97%.

Таблица 2.10 Распределение реализованного кредитного риска (просроченная задолженность) по категориям качества по состоянию на 01.01.2007 г.

| Категория качества | Ссудная задолженность, тыс. руб. | Доля, % | Сформированный резерв, тыс. руб. | Доля, % |

| Первая | 0 | 0% | 0 | 0% |

| Вторая | 29 | 0,1% | 1 | 0,004% |

| Третья | 0 | 0% | 0 | 0% |

| Четвертая | 0 | 0% | 0 | 0% |

| Пятая | 27516 | 99,9% | 27516 | 99,996% |

| Итого: | 27545 | 100% | 27517 | 100% |

В течение 2006 года уровень реализованного кредитного риска значительно не увеличился. Доля просроченной задолженности в общем объеме ссудной и приравненной к ней задолженности составила 2,2% (по состоянию на 01.01.2006 г. – 2,1%).Отраслевые риски в течение 2006 года и по состоянию на 01.01.2007 г. были распределены по следующим направлениям (таблица 2.11):

Таблица 2.11 Отраслевые кредитные риски Банка в 2006 году

| Отрасль (вид экономической деятельности) | Выдано ссуд, тыс. руб. | Доля, % | Остаток задолженности, тыс. руб. | Доля, % |

| Сельское хозяйство | 129800 | 3,3% | 93265 | 8,3% |

| Обрабатывающие производства | 72085 | 1,8% | 17025 | 1,5% |

| Производство и распределение электроэнергии, газа и воды | 5000 | 0,1% | 0 | 0% |

| Строительство | 39500 | 1% | 29500 | 2,6% |

| Торговля и общественное питание | 3101047 | 78,4% | 521479 | 46,4 |

| Транспорт и связь | 5431 | 0,1% | 1263 | 0,1% |

| Прочие отрасли | 366283 | 9,3% | 224314 | 19,9% |

| Физические лица | 235495 | 6% | 238894 | 21,2% |

| Итого: | 3954641 | 100% | 1127918 | 100% |

Из таблицы 2.11 видно, что отраслевые кредитные риски банка концентрируются в сфере торговли и общественного питания, прочие отрасли, а также в области потребительского кредитования. Концентрация кредитного риска банка в сферах промышленного производства, сельского хозяйства, строительной и транспортной отраслях незначительна. Концентрация отраслевых кредитных рисков обусловлена клиентской базой банка и экономикой региона.

Похожие работы

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

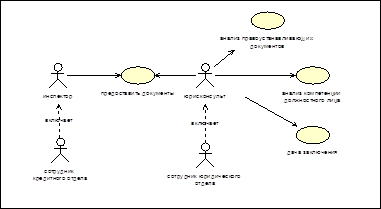

... Рис. 14 Формирование отчета После нажатия ok система формирует отчет юридического отдела за определенный период времени (рисунок 15). Рис. 15 Отчет 3.4 Тестирование автоматизированной системы правового сопровождения кредитования юридических лиц При создании любого программного обеспечения одним из основных этапов является этап тестирования. На данном этапе согласно сформулированным ...

... при этом возможно предоставление отсрочки погашения основного долга. Преимущества кредитов Банка «Первомайский» для малого и среднего бизнеса являются: Особой формой кредитования юридических лиц и индивидуальных предпринимателей, зарегистрированных в Краснодарском крае, является микрокредитование, которое предоставляется на пополнение оборотного капитала и приобретение основных средств. Целями ...

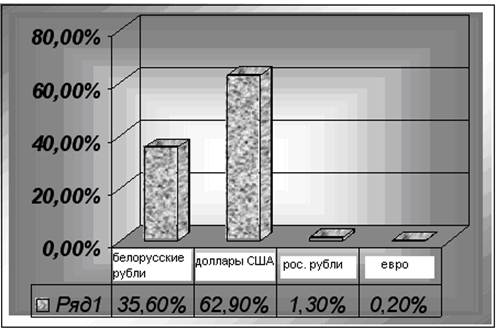

... годовых. Снижение стоимости кредитов будет способствовать расширению спроса на кредиты и увеличению их доступности для субъектов хозяйствования всех форм собственности. 1.2 Виды кредитования юридических лиц и организация кредитного процесса в АСБ «Беларусбанк» Кредиты, предоставляемые коммерческими банками юридическим лицам, можно классифицировать: - по целевой направленности – ...

0 комментариев