Навигация

Аналіз управління дебіторською заборгованістю і грошовими коштами підприємства

2.3 Аналіз управління дебіторською заборгованістю і грошовими коштами підприємства

ВАТ «Київпромстройсервіс» займається реалізацією наборів столярних виробів і пиломатеріалів. Набори купують у виробників за закупівельною ціною, що дорівнює 100 грн. Після цього на них наносять логотип та назву фірми-замовника і продають останнім за новою ціною. Річний обсяг реалізації становить 13000 наборів. Витрати на утримання запасів становлять близько 20% від їх обсягу, а витрати на проведення переговорів та налагодження обладнання для нанесення нових надписів на вироби – 500 грн. Замовлення надходять і виконуються рівномірно протягом року. Визначимо оптимальний обсяг замовлення.

Оскільки мають місце рівномірні постачання та збут продукції, для визначення оптимального обсягу замовлення можна використати модель Баумоля. Витрати на проведення переговорів та налагодження обладнання фактично є витратами на організацію замовлення, тому згідно з формулою (1.2) оптимальний обсяг замовлення становитиме:

Отже, при річному обсязі реалізації 13000 наборів підприємству з метою мінімізації витрат, пов’язаних з утриманням запасів, доцільно замовляти і купувати для остаточної обробки й реалізації набори в кількості 806 шт. в одному замовленні. Таких замовлень по 806 шт. протягом року при рівномірному постачанні буде здійснено: 13000 : 806 » 16. Тобто приблизно раз на півтора місяці підприємство купуватиме для обробки 806 наборів.

Якщо для переналагодження обладнання та виконання інших робіт, пов’язаних із виконанням чергового замовлення, необхідно приблизно один тиждень (протягом тижня продається у середньому: 13000 : 52 = 250 наборів), підприємству варто замовляти нову партію наборів при залишку запасів на складі 250 шт.

У разі, якщо підприємство з метою зменшення ризиків формує страховий запас на рівні 150 наборів (обсяг страхового запасу підприємство встановлює самостійно, враховуючи можливі збої в постачанні, нерівномірний збут тощо), кількість наборів на складі з урахуванням оптимального обсягу запасів буде коливатись в інтервалі {150, 150 + 806}, а середній рівень запасів визначатиметься кількістю (150 + 806) : 2 = 478 наборів. Обсяг запасів, що відповідає точці замовлення, становитиме: 150 + 250 = 400 наборів (рис. 2.4), максимальний обсяг запасів: 150 + 806 = 956 наборів.

Рис. 2.4 Коливання залишку запасів на складі підприємства

У 2007 році для виготовлення будівельно-монтажної оснастки та нестандартного обладнання для промислових підприємств та організацій ВАТ «Київпромстройсервіс» планує закуповувати сировину на умовах комерційного кредиту. Строк кредитування – 45 днів. При сплаті за сировину протягом перших 10 днів надається знижка 2%. Підприємству необхідно закупити сировини на суму 200000 грн., очікувати надходження коштів для розрахунків за неї через 45 днів і розглядати можливість розрахуватись зі знижкою за рахунок банківського кредиту (ставка кредитування – 12% річних).

У таких умовах необхідним є прийняття управлінського рішення щодо вибору варіанту більш прийнятного для підприємства: розрахуватись вчасно власними коштами чи протягом перших 10 днів за рахунок банківського кредиту. Вигода від знижки дорівнює: 200000 × 0,02 = 4000 грн., оскільки оплата за сировину протягом пільгового періоду становить 98% її вартості, тобто: 200000 × 0,98 = 196000 грн.

При розрахунках банківським кредитом підприємству треба взяти позику на 35 днів, тому що знижку можна отримати лише при розрахунках протягом перших 10 днів, а кошти на підприємство надійдуть через 45 днів. Проценти за кредит становлять 196000 × 0,12 × (35 : 365) = 2255 грн. Чиста вигода від знижки дорівнює: 4000 – 2255 = 1745 грн.

Отже, ВАТ «Київпромстройсервіс» доцільно отримати кредит у банку і розрахуватись за сировину протягом пільгового періоду зі знижкою.

Підприємство вважає за потрібне на початку 2007 року поповнити запаси сировини для виготовлення металоформ, оснастки та товарної арматури для виробництва залізобетонних конструкцій на суму 100000 грн. Постачальник пропонує придбати сировини у 1,5 рази більше зі знижкою 5%. Річні витрати на утримання запасів становлять близько 20% їх вартості. Придбана надлишкова сировина не буде використана для виробництва продукції протягом кварталу. Визначимо, чи доцільно ВАТ «Київпромстройсервіс» створювати надлишкові запаси сировини.

Отже, підприємству пропонують придбати сировини на суму:100000 × 1,5 = 150000 грн. Вигода від придбання сировини зі знижкою становить:150000 × 0,05 = 7500 грн. Вартість утримання протягом кварталу додаткових запасів дорівнює: 50000 × 0,2 × 3 : 12 = 2500 грн.

За рахунок створення надлишкових запасів можна заощадити: 7500 – 2500 = 5000 грн., тому підприємству доцільно скористатись пропозицією постачальника і придбати сировини на суму 150000 грн., або з урахуванням знижки – на суму: 150000 × 0,95 = 142500 грн.

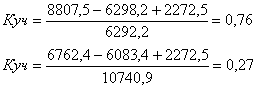

ВАТ «Київпромстройсервіс» реалізує будівельно-монтажну оснастку та нестандартне обладнання промисловим підприємствам та організаціям на умовах комерційного кредиту. Річні обсяги реалізації та ціна реалізації продукції однакові для обох видів продукції. Порівняємо виручку від реалізації в кредит будівельно-монтажної оснастки і нестандартного обладнання за 2006 рік.

Умови комерційного кредиту наступні:

- для будівельно-монтажної оснастки: «2/10 net 30», 65% покупців здійснюють оплату протягом перших 10 днів, 35% – в період 10-30 днів;

- для нестандартного обладнання: «3/15 net 45», 60% покупців здійснюють оплату протягом перших 15 днів, 40% – в період 15-45 днів.

65% покупців будівельно-монтажної оснастки сплачують 98% коштів за придбану продукцію, оскільки купують її зі знижкою 2%, 35% покупців сплачують 100% вартості. Якщо прийняти річну виручку від реалізації продукції за 1, то реальне надходження коштів від реалізації будівельно-монтажної оснастки протягом року становить: 0,65 × 0,98 + 0,35 × 1 = 0,987, або 98,7% виручки.

60% покупців нестандартного обладнання сплачують 97% коштів за придбану продукцію, оскільки купують її зі знижкою 3%, 40% покупців сплачують 100% вартості. Якщо прийняти річну виручку від реалізації продукції за 1, то реальне надходження коштів від реалізації нестандартного обладнання протягом року дорівнює: 0,6 × 0,97 + 0,4 × 1 =0,982, або 98,2% виручки.

Отже, кошти, отримані ВАТ «Київпромстройсервіс» протягом 2006 року від реалізації будівельно-монтажної оснастки в кредит, у 0,987 : 0,982 = 1,005 рази, або на 0,5%, перевищують кошти, отримані від реалізації нестандартного обладнання.

Тобто, якщо річні обсяги реалізації становлять, наприклад, 1 млн. грн., річна вигода від реалізації будівельно-монтажної оснастки порівняно з реалізацією нестандартного обладнання становитиме: 1000000 × 0,005 = 5000 грн.

ВАТ «Київпромстройсервіс» реалізує металеві броньовані двері на умовах комерційного кредиту. 50% покупців виступають позичальниками 2-го класу, 20% – 3-го і 30% – 4-го класу. Річна виручка від реалізації металевих броньованих дверей становить 5000000 грн. За рахунок кредитування покупців 5-го класу обсяг реалізації у 2007 році планується збільшити на 25%. Визначимо, як при цьому зростуть чисті надходження підприємства.

Якщо для розрахунків використовувати максимальні ризики неповернення для покупців різних класів (таблиця 1.1), середній ризик неповернення у результаті реалізації продукції позичальникам 2-4-го класів становитиме: 0,5 × 0,005 + 0,2 × 0,01 + 0,3 × 0,02 = 0,0045, або 0,45%.

Чисті надходження коштів дорівнюватимуть 100% – 0,45% = 99,55% виручки, або 5000000 × 0,9955 = 4977500 грн.

Збільшення виручки на 25%, або на: 5000000 × 0,25 = 1250000 грн., у результаті кредитування покупців 5-го класу означає, що покупці цього класу складатимуть 25 : 125 = 0,2; покупці 2-го класу – 50 : 125 = 0,4; 3-го – 20 : 125 = 0,16; 4-го – 30 : 125 = 0,24 загальної чисельності покупців. Середній ризик неповернення у цьому випадку становитиме: 0,4 × 0,005 + 0,16 × 0,01 + 0,24 × 0,02 + 0,2 × 0,05 = 0,0184, або 1,84%.

Чисті надходження коштів з урахуванням ризику неповернення будуть такими: 100% – 1,84% = 98,16% виручки, або 6250000 × 0,9816 = 6135000 грн.

Отже, при зростанні обсягів реалізації на 1250000 грн. чисті надходження коштів зростуть на: 6135000 – 4977500 = 1157500 грн.

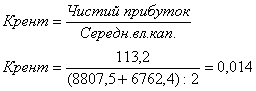

Використовуючи модель Міллера – Орра, розрахуємо інтервал коливань залишку грошових коштів на рахунку ВАТ «Київпромстройсервіс» та точку повернення.

Дохідність високоліквідних цінних паперів підприємства – 11,7% річних, середні витрати, пов’язані з придбанням чи продажем одного цінного папера, – 10 грн., дисперсія D одноденного коливання залишку грошових коштів на рахунку – 8410000 грн.2. Мінімальний залишок коштів на рахунку підприємство встановило на рівні 20000 грн.

Згідно з моделлю Міллера – Орра (формули (1.6)-(1.8)) інтервал між верхньою та нижньою межами коливання залишку грошових коштів на рахунку, при якому мінімізуються сумарні витрати на утримання грошових коштів, дорівнює:

.

.

Середню величину залишку СЗ та точку повернення Р, що визначає рівень, відносно якого залишок на рахунку може збільшуватись і зменшуватись у певних межах, визначимо з виразів:

![]() ;

;

![]() .

.

Враховуючи те, що транзакційні витрати (Вт) у розрахунку на один цінний папір становлять 10 грн., дохідність високоліквідних цінних паперів фактично визначає альтернативні витрати, які в розрахунку на день становлять: Ва = 11,7 : 365 = 0,032%, дисперсія одноденного чистого потоку грошових коштів D = 8410000 грн.2, мінімальний залишок коштів на рахунку МЗ = 20000 грн., отримаємо:

I = 3(3 × 10 × 8410000 : (4 × 0,00032))1/3 = 9238 грн.;

Р = 9238 : 3 + 20000 = 23079 грн.;

СЗ = (4 × 23079 – 20000) : 3 = 24106 грн..

При зростанні залишку коштів на рахунку до максимального рівня, що визначається величиною МЗ + I = 20000 + 9238 = 29238 грн., необхідно придбати цінні папери на суму МЗ + I – Р = 29238 – 23079 = 6159 грн. з тим, щоб залишок коштів знизився до точки повернення. При зниженні залишку коштів на рахунку до мінімального рівня потрібно продати цінні папери на суму: Р – МЗ = 23079 – 20000 = 3079 грн., щоб поповнити запас грошових коштів до рівня, що визначається точкою повернення.

Таким чином, результати застосування моделі Міллера – Орра і моделі Баумоля в практиці фінансового менеджменту, слугують орієнтиром при формуванні стратегії управління грошовими коштами та визначенні, виходячи з практичних міркувань і досвіду фінансової діяльності, основних параметрів грошового потоку ВАТ «Київпромстройсервіс».

Розділ 3б Шляхи удосконалення процесу управління оборотними активами ВАТ «Київпромстройсервіс»

Похожие работы

... з метою зниження ймовірного ризику та отримання найвищого прибутку. Головною метою діяльності підприємства є створення конкурентоспроможної продукції з високими споживчими якостями. РОЗДІЛ ІІ. АНАЛІЗ УПРАВЛІННЯ ОБОРОТНИМИ АКТИВАМИ НА ПІДПРИЄМСТВІ 2.1 Організаційно – економічна характеристика ТОВ «Автосервіс» Підприємство створено для здійснення підприємницької діяльності учасників з метою ...

... грошових активів. 6. Побудова ефективних систем контролю за грошовими активами підприємства. РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ УПРАВЛІННЯ АКТИВАМИ ВАТ «ІНТЕРПАЙП НТЗ» У 2003 -2007 РОКАХ 2.1 Характеристика діяльності ВАТ „Інтерпайп НТЗ” ВАТ „Інтерпайп Нижньодніпровський трубопрокатний завод” (м. Дніпропетровськ) - є провідним підприємством України по виробництву сталевих труб та суці ...

... інтегрального показника на 0,33 свідчить про неефективне використання оборотного капіталу тепловозоремонтного заводу у 2008 році. РОЗДІЛ 3 НАПРЯМКИ ВДОСКОНАЛЕННЯ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ 3.1 Напрямки підвищення ефективності використання оборотного капіталу підприємства Для досягнення максимально ефективного рівня використання оборотним капіталом ВАТ “Полтавський ТРЗ” ...

... ічних та організаційних методів управління здебільшого забезпечує достатньо ефективне господарювання. РОЗДІЛ 2. ОЦІНКА ТА АНАЛІЗ РЕЗУЛЬТАТИВНОСТІ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА «КОМТЕКС» 2.1 Управління виробничими запасами та запасами готової продукції на підприємстві У процесі фінансово-господарської діяльності підприємству необхідно мати певну суму грошових коштів для ...

0 комментариев