Навигация

Вдосконалення системи управління оборотним капіталом

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ОСНОВИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ

1.1 Суть і економічна природа оборотного капіталу

1.2 Система управління оборотним капіталом підприємства

1.3 Нормування як метод управління оборотним капіталом

2 ОЦІНКА ВПЛИВУ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ НА ФІНАНСОВИЙ СТАН ВАТ "Полтавский тепловозоремонтний завод"

2.1 Загальна характеристика фінансово-економічної діяльності підприємства

2.2 Аналіз структури, стану та ефективності використання оборотного капіталу ВАТ ПОЛТАВСЬКИЙ “ТРЗ”

2.3 Аналіз впливу управління оборотним капіталом на фінансовий стан підприємства

РОЗДІЛ 3 НАПРЯМКИ ВДОСКОНАЛЕННЯ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ ВАТ ПОЛТАВСЬКИЙ “ТРЗ”

3.1 Напрямки підвищення ефективності використання оборотного капіталу підприємства

3.2 Оптимізація обсягу та структури капіталу підприємства ВАТ ПОЛТАВСЬКИЙ “ТРЗ”

3.3 Оптимізація джерел формування капіталу

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Актуальність теми. Останнім часом в умовах становлення ринкових відносин в незалежній Україні загальний фінансовий стан та інвестиційна діяльність як приватизованих, так і державних підприємств значно погіршилися. Лише за минуле десятиріччя обсяг матеріальних запасів на вітчизняних промислових підприємствах зменшився більше, ніж на 1/3, грошових коштів та відвантаженої продукції – на 6 і 11% відповідно, величина дебіторської заборгованості зросла більше, ніж в 1,5 рази.

Зростання обсягів дебіторської заборгованості нібито свідчить про поліпшення збуту продукції, прискорення обертання оборотних активів, але це відбувається на фоні скорочення матеріальних запасів, тобто на фоні зменшення обсягів виробництва продукції. Скорочення залишків коштів свідчить не стільки про високий рівень управління грошовими потоками, скільки про гострий дефіцит цих коштів, зумовлений інфляцією, кризою неплатежів, недосконалою податковою політикою.

Наведені дані говорять про те, що українські підприємства опинилися в скрутній фінансовій ситуації через загальноекономічну кризу, дефіцит фінансових ресурсів, низьку купівельну спроможність суб’єктів господарювання та інші фактори.

Вагомим резервом в напрямку покращення діяльності підприємств є підвищення ефективності використання їх оборотного капіталу, який займає значну питому вагу в структурі активів підприємств. Важлива роль у реалізації поставлених завдань належить економічному аналізу як одній із функцій управління.

Про актуальність теми дипломної роботи свідчить і те, що підприємсництво в Україні потребує сучасного теоретичного, методологічного та методичного забезпечення управління оборотним капіталом, наукових рекомендацій щодо процесів формування та використання оборотних активів підприємств.

Суттєвий внесок у вивчення проблем управління оборотними активами підприємств зробили В. Ковальов, Є. Стоянова, О. Єфімова, І. Бланк, Джеймс Ван Хорн та інші науковці.

Питанням аналізу і управління оборотним капіталом підприємства, які завжди відрізнялися великою кількістю проблем, в спеціальній науковій літературі приділено багато уваги. Певний внесок у вирішення окремих проблем, пов’язаних з розробкою методологічних, організаційних, інформаційних аспектів розвитку економічного аналізу у цілому, і аналізу оборотного капіталу зокрема, зробили такі вчені як М.І.Баканов, С.Б.Барнгольц, О.М.Бірман, П.І.Верба, П.М.Жевтяк, І.І.Каракоз, А.М.Кузьмінський, Н.С.Лісіциан, Б.І.Майданчик, В.Л.Перламутров, М.А.Пессель, В.І.Самборський, В.В.Сопко, В.І.Стражев, В.М.Суторміна, В.М.Федосов, М.Г.Чумаченко, А.Д.Шеремет, В.В.Шокун. Однак теоретичні положення, викладені у цих роботах, і практичні висновки, зроблені в них на основі узагальнення фактичного матеріалу, показують, що ряд теоретичних питань у галузі аналізу оборотного капіталу підприємств окремих галузей економіки і практики управління ними в сучасних ринкових умовах ще недостатньо досліджені і потребують додаткового вивчення.

Актуальність і важливість питань удосконалення аналізу оборотного капіталу, недостатня теоретична і практична розробленість даної проблеми і її велике значення для фінансово-господарської діяльності підприємств в сучасних ринкових умовах господарювання, відсутність конкретних вітчизняних методичних розробок у сфері управління оборотним капіталом підприємств окремих галузей економіки обумовили вибір теми, мету і послідовність наукового дослідження.

Незважаючи на значну кількість публікацій, що освітлюють окремі аспекти проблем управління оборотним капіталом, дослідження цього процесу, його сутності, особливостей, факторів, що впливають на здійснення управління поточними активами підприємства вимагають подальшої розробки.

Актуальність і важливість питань управління оборотним капіталом і велике значення цього процесу для фінансово-господарської діяльності підприємств в сучасних ринкових умовах господарювання обумовили вибір теми, мету і послідовність наукового дослідження.

Мета дипломної роботи полягає в здійсненні економіко-теоретичного аналізу сутності управління оборотни капіталом підприємства, виявленні внутрішніх резервів підвищення ефективності цього процесу та розробці пропозицій щодо оптимізації формування оборотних активів підприємства та поліпшення їх використання.

Відповідно до цієї мети в ході дослідження вирішувалися такі завдання:

1) визначити економічну сутність оборотного капіталу через узагальнення політекономічного, управлінського та фінансового аспектів;

2) вивчити механізм управління оборотним капіталом на підприємстві;

3) вивчити прийоми та методи фінансового аналізу оборотного капіталу підприємств з урахуванням впливу його обсягів і структури на фінансовий стан підприємства;

4) проаналізувати оборотний капітал в розрізі окремих оборотних активів та в порівнянні з поточними зобов’язаннями підприємства – об’єкту дослідження, виявити на основі результатів аналізу тенденції у зміні основних показників стану та використанння оборотного капіталу підприємства;

5) розробити заходи, спрямовані на оптимізацію обсягів та структури оборотних активів підприємства; оптимізацію джерел фінансування оборотного капіталу; прискорення оборотності запасів, грошових активів, дебіторської заборгованості та інших оборотних засобів; зростання рівня рентабельності оборотних активів з метою підвищення ефективності управління оборотним капіталом та в кінцевому результаті поліпшення фінансового та майнового стану підприємства.

Теоретичною і методологічною базою дослідження стали роботи вітчизняних і зарубіжних вчених-економістів, діалектичний метод пізнання, а також конкретно-економічні методи – економічного і статистичного аналізу, групування, аналітичного порівняння та інші.

РОЗДІЛ 1 ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ОСНОВИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ 1.1 Суть і економічна природа оборотного капіталу

На сучасному етапі економічного розвитку, в умовах ринкових відносин в Україні необхідно приділяти увагу організації управління оборотним капіталом промислових підприємств. Фінансова діяльність підприємства тісно пов’язана з формуванням і використанням оборотного капіталу. Йому належить особливе місце у структурі капіталу підприємства і від якості управління ним залежить безперервність процесу виробництва та реалізації продукції, ліквідність підприємства, його платоспроможність і рентабельність.

Проблеми управління оборотним капіталом потребують попереднього розгляду економічної сутності поняття “оборотний капітал”, яке з одного боку, має визначити сутність такого управління в сучасних умовах господарювання, а з іншого – його значення для забезпечення ефективного функціонування вітчизняних підприємств.

Аналіз останніх досліджень і публікацій. В сучасній літературі проблеми управління оборотним капіталом на промислових підприємствах розглядаються багатьма вітчизняними та зарубіжними вченими: Арутюнов Ю.А., Бланк І.О., Білик М.Д., Поддєрьогін А.М., Володькина М.В., Джейм К. Ван Хорн, Бригхем Є.Ф.,Черг Ф. Ли, Холт Р.Н. та ін.[1-23]. У результаті дослідження економічної літератури було виявлено, що існує багато визначень поняття ”оборотний капітал”. Виділено декілька підходів до визначення цієї категорії: грошові кошти, вкладені до оборотних виробничих фондів і фондів обігу [1-5]; мобільні активи, які використовуються і реалізуються протягом року або операційного циклу [6-13]; авансована вартість [16-23].

Невирішені частини загальної проблеми. Результат аналізу останніх досліджень та публікацій свідчить, що існує безліч підходів до визначення категорії оборотний капітал, але потрібно відзначити, що в сучасній економічній теорії немає його однозначного тлумачення.

Мета статті. Розглянути різні підходи сучасних науковців до визначення економічної сутності оборотного капіталу. Систематизувати їх та визначити однозначне тлумачення даної економічної категорії.

Виклад основного матеріалу. В сучасній економічній теорії та практиці існує багато різних підходів до визначення економічної сутності оборотного капіталу та зустрічаються різні поняття пов`язані з ним. Це такі, як оборотні активи, оборотні кошти, оборотні засоби, чистий оборотний капітал, брутто-оборотний капітал, короткострокові активи, поточні активи.

Поняття “оборотний капітал” та “оборотні активи” ототожнюються багатьма економістами і використовуються як синоніми. Як економічна категорія, оборотний капітал виражає відносини купівлі-продажу грошових коштів, які на ринку виступають своєрідним товаром. Придбання такого товару підприємцем означає появу фінансових ресурсів для авансування оборотних активів, які на відміну від капіталу мають натурально-речову форму і повністю споживаються в одному торговельно-комерційному циклі.

Хибність ототожнення оборотного капіталу з оборотними активами викликана тим, що авансований в оборотні активи капітал приймає їх натурально-речову форму і тільки по закінченню операційного циклу використання оборотних активів повертається в тому ж обсязі і формі. Але оборотний капітал на відміну від активів не споживається і не витрачається, а лише авансується, аби повернутися після закінчення кожного свого обороту в тій же формі для наступного авансування. Та все ж капіталом стають не всі авансовані в оборотні активи грошові кошти, а тільки ті, що забезпечують економічний, соціальний або екологічний ефект.

Можна зробити висновок, що оборотні активи й оборотний капітал є двома категоріями, які характеризують одні й ті ж об`єкти: грошові кошти, короткострокові фінансові вкладення, дебіторську заборгованість і запаси.

Деякі автори ототожнюють оборотні активи з оборотними коштами [1, 17, 19, 21-23]. Ми вважаємо, що оборотні активи ширше поняття оборотних коштів. Оскільки загальноприйнятий поділ оборотних коштів на оборотні фонди та фонди обігу не враховує такої складової господарських засобів підприємства як короткострокові фінансові вкладення. Так, науковці [9, 18, 19, 20] до оборотних активів відносять грошові кошти, короткострокові фінансові інвестиції, рахунки до отримання, запаси сировини та готової продукції.

Розглянемо різні підходи наукових дослідників до визначення оборотного капіталу та інших понять, пов’язаних з ним. На базі вивченого матеріалу можна виділити три підходи до тлумачення сутності оборотного капіталу.

Перша група економістів вважає, що оборотний капітал має грошову природу, виконує функцію платіжного обслуговування кругообігу та визначає його як грошові кошти, авансовані для утворення оборотних виробничих фондів і фондів обігу. На думку Роштейна Л.О., “оборотні кошти – це грошові кошти, що знаходяться в розпорядженні об'єднання для створення запасів сировини, матеріалів і інших матеріальних цінностей” [1, с.61]. На нашу думку, представлене визначення є не зовсім коректним, оскільки запаси сировини, матеріалів, інших матеріальних цінностей та дебіторська заборгованість, як і грошові кошти включаються до складу оборотних коштів.

Зелгавілс І.В. визначає оборотний капітал як “грошові кошти й мобільні активи, які перетворяться в грошові кошти впродовж одного виробничого циклу, що забезпечує безперервність виробничого процесу виробництва й обороту та отримання прибутку” [30]. До такої точки зору схиляються Парфаняк П.О., Усатов І.А. [3; 4].

Аналогічне визначення поняття “оборотні активи” представлено Зві Боді та Робертом Мертоном: “….суми грошових коштів компанії та всі інші статті балансу, які протягом року передбачається перетворити в гроші” [5, с. 114]. Автори різницю між поточними активами та поточними зобов’язаннями називають чистим оборотним капіталом.

Друга група економістів визначають оборотний капітал як мобільні активи, які використовуються і реалізуються підприємством протягом року або операційного циклу. Крейніна М.Н. вважає, що оборотні активи – це мобільна частина майна підприємства, тобто вся вартість тих оборотних активів, які при нормальних умовах роботи протягом року (або навіть більш коротшого періоду в межах року) перетворюються в грошові кошти в результаті отримання виручки від реалізації, обігу цінних паперів і т.п. [6, с. 35]. У даному визначенні акцентується увага на терміну використання оборотних активів, але грошові кошти не розглядаються як складова оборотних активів.

Брейлі Р. та Майєрс С. застосовують поняття “оборотні активи”, “короткострокові активи”, “поточні активи” [7, с. 740]. На їх думку, поточні активи (короткострокові активи, оборотні активи) - це такі активи, які компанія в найближчому майбутньому збирається перетворити в грошові кошти [7, с. 744]. На нашу думку, представлене визначення є не зовсім коректним, оскільки грошові кошти також не включені до складу оборотних активів.

Вітчизняний економіст Білик М. Д. надає таке визначення [8, с.161]: “оборотні активи виробничого підприємства - група мобільних активів із періодом використання до одного року, що безпосередньо обслуговують операційну діяльність підприємства і внаслідок високого рівня їх ліквідності мають забезпечувати його платоспроможність за поточними фінансовими зобов'язаннями”. В розглянутому визначенні показано економічний зміст оборотних активів та акцентована увага на необхідності узгодження їх обсягів з поточними зобов'язаннями. Ми вважаємо такий підхід виправданим, але запаси, які входять до складу мобільних активів, відносяться до менш ліквідних активів, тому в загальному обсязі мобільні активи не можна відносити до високоліквідних.

Також в сучасних умовах господарювання оборотні активи приймають участь не тільки у операційній діяльності підприємств, а і в інвестиційній і фінансовій. Білик М.Д. також характеризує поняття валові оборотні активи “...весь обсяг оборотних активів незалежно від джерел фінансування” та чисті оборотні активи “...різниця між валовою сумою активів та загальною сумою поточних зобов’язань” [8, с.162]. Володькіна М.В. дає таке трактування досліджуваній економічній категорії: “оборотний капітал – це частина активів підприємства, яка включає оборотні кошти та короткострокові фінансові інвестиції” [9]. Але це визначення розглядає тільки склад оборотних активів, а не відображає економічну суть оборотного капіталу і не розкриває повного його значення.

Ковальов В.В. вважає, що оборотний капітал “належить до мобільних активів підприємства, які є грошовими коштами або можуть бути перетворені в них протягом року або одного виробничого циклу” [10, с.330]. До аналогічної точки зору схиляється і Русак Н.А. [11]. Це визначення досить точно відображає суть оборотного капіталу, проте воно не розкриває економічної природи даної категорії.

Холт Р.Н. оборотний капітал визначає як “активи, які можуть бути переведені в готівку протягом одного року” [12]. Таке формулювання, на нашу думку, є дуже невизначеним, оскільки не відображає суті досліджуваної категорії.

Відомий сучасний економіст Бланк І.О. трактує оборотні (поточні) активи як сукупність майнових цінностей підприємства, що обслуговують поточний господарський процес і повністю споживаються протягом одного операційного циклу [13, с.62]. У даному визначенні чітко надано економічний зміст оборотних активів.

Поряд з визначенням терміна “оборотні кошти” у літературних джерелах існують визначення в законодавчих актах України. Так, у відповідності до Положення (стандарту) бухгалтерського обліку “Баланс”, оборотні активи – це грошові кошти і їх еквіваленти, а також інші активи, призначені для реалізації або споживання протягом операційного циклу або протягом дванадцяти місяців з дати балансу [14]. Згідно з Господарським кодексом України оборотними коштами є сировина, паливо, матеріали, малоцінні й швидкозношувані предмети, інше майно виробничого й невиробничого призначення, що відноситься по законодавству до оборотних коштів [15].

Третя група економістів визначає оборотний капітал як авансовану вартість. На відміну від розглянутих вище визначень, тут підкреслюється, по-перше, рухомий відновлюваний характер вартості, яка лише авансується й повертається після кожного кругообігу в грошовій формі. По-друге, у характеристиці оборотного капіталу як авансованої вартості підкреслюється, що створений додатковий продукт до оборотного капіталу не відноситься. За таким підходом: “оборотний капітал – фінансові ресурси, вкладені в об'єкти, використання яких здійснюється фірмою або в рамках одного відтворювального циклу, або в рамках відносно короткого періоду часу” [16].

Поддєрьогін А.М. об`єднує терміни “оборотний капітал” і “оборотні кошти”. В його редакції “оборотний капітал (оборотні кошти) – це кошти, авансовані в оборотні виробничі фонди й у фонди обігу для забезпечення безперервності процесу виробництва, реалізації продукції та отримання прибутку” [17]. Ми вважаємо це визначення найбільш виправданим. Воно розкриває суть та економічну природу оборотного капіталу. Але не можна ототожнювати поняття оборотний капітал та оборотні кошти. Як вже відзначалося оборотні кошти не включають короткострокові фінансові вкладення. Ченг Ф. Лі та Джозеф І.Фіннерті використовують термін “оборотний капітал”. Під ним розуміють відображені в доларах поточні активи організації, які включають грошові кошти, цінні папери, що легко реалізуються, товарно-матеріальні запаси та дебіторську заборгованість [18, с. 479].

Розглядаючи це визначення, слід зауважити, що у ньому показано оборотний капітал з позиції вкладення коштів у складові оборотних активів і, тим самим, підкреслено сутність поняття “капітал” як економічної категорії. Джейм К. Ван Хорн, Джон М.Вахович розуміють під сутністю поняття оборотний капітал - чистий оборотний капітал (net working capital) та брутто-оборотний капітал (gross working capital) [19, с. 287-288]. На думку авторів, бухгалтера, використовуючи поняття “ оборотний капітал” мають на увазі “чистий оборотний капітал” (net working capital), який представляє різницю між оборотними (поточними) активами і поточними зобов`язаннями. На відміну від бухгалтерів, фінансові аналітики під оборотним капіталом розуміють оборотні активи (оборотні кошти, поточні активи) тобто брутто-оборотний капітал (gross working capital), який визначається як інвестиції підприємства в оборотні активи, такі як грошові кошти, ринкові цінні папери, дебіторську заборгованість, товарно-матеріальні запаси. Як бачимо, представлене визначення також відображає напрями використання фінансових ресурсів підприємства, але, не розкриває основних рис оборотних активів.

Аналогічною до представлених точок зору Ченгом Ф. Лі, Джозефом І.Фіннерті, Джеймом К. Ван Хорном та Джоном М.Ваховичем щодо економічної сутності “оборотного капіталу” є думку Є. Бригхема: “оборотний капітал – інвестиція фірми у короткострокові активи – готівку, ліквідні цінні папери, товарно-матеріальні запаси і рахунки дебіторських заборгованостей” [20, с. 734]. Як бачимо, у даному визначенні також не розкрито основні риси оборотних активів, але акцентовано увагу на тому, що оборотний капітал відображає вкладення коштів підприємства в оборотні активи.

Ермасова Н.Б. об`єднує поняття “оборотні кошти” і “поточні активи”, і дає наступне визначення “оборотні кошти (поточні активи) - засоби інвестовані підприємством в поточні операції в час кожного операційного циклу” [21, с.78]. Таке визначення вважається більш загальним і не дає точної характеристики оборотним коштам.

Аналогічне визначення дає Смагін В.Н: “оборотні кошти - кошти, які інвестуються підприємством у свої поточні операції” [22, с.71]. Також не визначена сутність та економічна природа оборотних коштів.

Арутюнов Ю.А. вважає, що “оборотний капітал – це інвестиції в поточні активи, які називають також оборотними коштами. Особливістю оборотного капіталу є те, що він не витрачається, не споживається, а авансується, що припускає повернення коштів після кожного виробничого циклу або кругообігу, що включає виробництво продукції, її реалізацію, одержання виручки” [23, с.137]. У своєму визначенні автор точно характеризує економічну природу оборотного капіталу, але як вже визначалося до складу оборотних коштів не включаються короткострокові фінансові інвестиції. Тому більш виправданим було б таке визначення: оборотний капітал – інвестиції в оборотні активи.

Таким чином виявлено, що в економічній літературі існують різні підходи до визначення суті оборотного капіталу. Ці підходи узагальнено у таблиці 1.

Таблиця 1.1

Підходи до визначення суті оборотного капіталу

| Підхід | Автор | Визначення |

| I.Грошові ресурси, вкладені до оборотних виробничих фондів і фондів обігу для забезпечення безперервного виробництва і реалізації виробленої продукції | Роштейна Л.О. | Оборотні кошти – це грошові кошти, що знаходяться в розпорядженні об'єднання для створення запасів сировини, матеріалів і інших матеріальних цінностей [1, с. 61]. |

| Зелгавілс І.В., Парфаняк П.О., Усатов І.А. | Оборотний капітал - грошові кошти й мобільні активи, які перетворяться в грошові кошти впродовж одного виробничого циклу, що забезпечує безперервність виробничого процесу виробництва й обороту та отримання прибутку [2; 3; 4]. | |

| Зві Боді, Роберт Мертон | Оборотні активи - сума грошових коштів компанії та всі інші статті балансу, які протягом року передбачається перетворити в гроші [5, с. 114]. | |

| II. Активи, які на протязі одного виробничого циклу або одного календарного року можуть бути перетворені в гроші | Крейніна М.Н. | Оборотні активи – це мобільна частина майна підприємства, тобто вся вартість тих оборотних активів, які при нормальних умовах роботи протягом року (або навіть більш коротшого періоду в межах року) перетворюються в грошові кошти в результаті отримання виручки від реалізації, обігу цінних паперів і т.п. [6, с. 35] |

| Брейлі Р., Майєрс С. | Поточні активи (короткострокові активи, оборотні активи) - це такі активи, які компанія в найближчому майбутньому збирається перетворити в грошові кошти [7, с. 744]. | |

| Білик М. Д | Оборотні активи - група мобільних активів із періодом використання до одного року, що безпосередньо обслуговують операційну діяльність підприємства і внаслідок високого рівня їх ліквідності мають забезпечувати його платоспроможність за поточними фінансовими зобов'язаннями[8, с.161]. | |

| Володькіна М.В. | Оборотний капітал – це частина активів підприємства, яка включає оборотні кошти та короткострокові фінансові інвестиції [9]. | |

| Ковальов В.В., Русак Н.А. | Оборотний капітал належить до мобільних активів підприємства, які є грошовими коштами або можуть бути перетворені в них протягом року або одного виробничого циклу [10; 11]. | |

| Холт Р.Н. | Оборотний капітал - активи, які можуть бути переведені в готівку протягом одного року” [12]. | |

| Бланк І.О. | Оборотні (поточні) активи - сукупність майнових цінностей підприємства, що обслуговують поточний господарський процес і повністю споживаються протягом одного операційного циклу [13, с.62] | |

| III. Авансована вартість у оборотні виробничі фонди і фонди обігу. | Ільєнкова С.Д. | Оборотний капітал – фінансові ресурси, вкладені в об'єкти, використання яких здійснюється фірмою або в рамках одного відтворювального циклу, або в рамках відносно короткого періоду часу [16]. |

| Поддєрьогін А.М. | Оборотний капітал (оборотні кошти) – це кошти, авансовані в оборотні виробничі фонди й у фонди обігу для забезпечення безперервності процесу виробництва, реалізації продукції та отримання прибутку [17]. | |

| Ченг Ф. Лі, Джозеф І.Фіннерті | Оборотний капітал - відображені в доларах поточні активи організації, які включають грошові кошти, цінні папери, що легко реалізуються, товарно-матеріальні запаси та дебіторську заборгованість [18, с. 479]. | |

| Джейм К. Ван Хорн,Джон М.Вахович | Оборотний капітал - чистий оборотний капітал та брутто-оборотний капітал [19, с. 287-288]. | |

| Брігхема Є. | Оборотний капітал – інвестиція фірми у короткострокові активи – готівку, ліквідні цінні папери, товарно-матеріальні запаси і рахунки дебіторських заборгованостей [20, с. 734]. | |

| Ермасова Н.Б. | Оборотні кошти (поточні активи) - засоби інвестовані підприємством в поточні операції в час кожного операційного циклу [21, с.78]. | |

| Смагін В.Н | Оборотні кошти - кошти, які інвестуються підприємством у свої поточні операції [22, с.71]. | |

| Арутюнов Ю.А | Оборотний капітал – це інвестиції в поточні активи, які називають також оборотними коштами. Особливістю оборотного капіталу є те, що він не витрачається, не споживається, а авансується, що припускає повернення коштів після кожного виробничого циклу або кругообігу, що включає виробництво продукції, її реалізацію, одержання виручки [23, с.137]. |

На підставі проведеного аналізу та узагальнення наукових підходів до визначення сутності оборотного капіталу його можна визначити таким чином. Оборотний капітал – це авансована вартість в елементи оборотних виробничих фондів і фондів обігу на рік чи операційний цикл для забезпечення безперервного процесу виробництва та реалізації продукції з метою досягнення достатнього рівня прибутковості підприємства.

Цим підкреслено, по-перше, вартісну природу оборотного капіталу, по-друге, визначається термін авансування вартості, по-третє, виділяється речове втілення оборотного капіталу – оборотні виробничі фонди і фонди обігу, по-четверте, визначається мета авансування – досягнення достатнього рівня прибутковості.

1.2 Система управління оборотним капіталом підприємстваОборотні активи – це складова частина економічних ресурсів підприємства. За рахунок оборотного капіталу на підприємстві формується велика кількість елементів активів, що потребують індивідуалізації управління.

Управління оборотними активами підприємства визначає необхідність в їх класифікації. Оборотні активи класифікуються за такими основними ознаками:(таблиця 1.2)

Таблиця 1.2

Класифікація оборотних активів підприємства

| № | Ознаки | Види оборотних активів |

| 1 | За характером фінансових джерел формування | 1. Валові оборотні активи. 2. Чисті оборотні активи. 3. Власні оборотні активи |

| 2 | За видами | 1. Запаси сировини, матеріалів, напівфабрикатів. 2. Запаси готової продукції. 3.Дебіторська заборгованість. 4. Грошові активи. 5. Інші види оборотних активів |

| 3 | За характером участі в операційному процесі | 1. Оборотні активи, що обслуговують виробничий цикл підприємства. 2. Оборотні активи, що обслуговують фінансовий цикл підприємства |

| 4 | За періодом функціонування | 1. Постійна частина оборотних активів. 2. Змінна частина оборотних активів |

| 5 | За характером фінансових джерел формування | валові, чисті та власні оборотні активи |

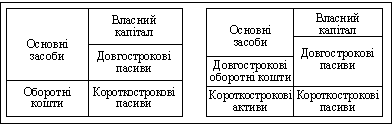

Валові оборотні активи характеризують загальний їх обсяг, сформований за рахунок як власного, так і позикового капіталу.

Чисті оборотні активи характеризують ту частину їх обсягу, що сформована за рахунок власного і довгострокового позикового капіталу.

Суму чистих оборотних активів розраховують за такою формулою:

ЧОА = ОА – КФЗ, де

ЧОА – сума чистих оборотних активів підприємства;

ОА – сума валових оборотних активів підприємства;

КФЗ – короткострокові поточні фінансові зобов’язання підприємства.

Власні оборотні активи характеризують ту їх частину, що сформована за рахунок власного капіталу підприємства.

Суму власних оборотних активів підприємства розраховують за формулою:

ВОА = ОА – ДПК – КФЗ, де

ВОА – сума власних оборотних активів підприємства;

ОА – сума валових оборотних активів підприємства;

ДПК – довгостроковий позиковий капітал, інвестований в оборотні активи підприємства;

КФЗ – короткострокові (поточні) фінансові зобов’язання підприємства.

Якщо підприємство не використовує довгостроковий позиковий капітал для фінансування оборотних коштів, то суми власних і чистих оборотних активів співпадають.

За видами оборотних активів виділяються:

а) запаси сировини, матеріалів і напівфабрикатів, які характеризують обсяг вхідних матеріальних потоків у формі запасів, що забезпечують виробничу діяльність підприємства;

б) запаси готової продукції, які характеризують обсяг вихідних матеріальних потоків у формі запасів виготовленої продукції, призначеної для реалізації. На практиці до цього виду оборотних активів відносять також обсяг незавершеного виробництва;

в) дебіторська заборгованість характеризує суму заборгованості на користь підприємства, яка представлена фінансовими зобов’язаннями юридичних і фізичних осіб за розрахунками за товари, роботи, послуги, видані аванси тощо;

г) до грошових активів відносять залишки коштів у національній та іноземній валюті та суму короткострокових фінансових вкладень, що розглядаються як форма інвестиційного використання тимчасово вільного залишку грошових активів;

д) інші види оборотних активів, до яких належать оборотні активи, не включені до складу вищерозглянутих видів, наприклад, витрати майбутніх періодів тощо.

За характером участі в операційному процесі оборотні активи класифікуються наступним чином:

а) оборотні активи, що обслуговують виробничий цикл підприємства: запаси сировини, матеріалів і напівфабрикатів; обсяг незавершеного виробництва, запаси готової продукції;

б) оборотні активи, що обслуговують фінансовий цикл підприємства, характеризують дебіторську заборгованість.

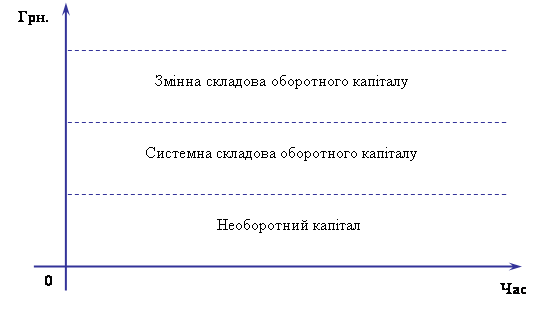

4. За періодом функціонування оборотні активи поділяються наступним чином:

а) постійна частина оборотних активів представляє собою незнижувальний мінімум оборотних активів, необхідний підприємству для здійснення операційної діяльності;

б) змінна частина оборотних активів, що пов’язана із сезонним зростанням обсягу виробництва і реалізацією продукції, необхідністю формування в окремі періоди господарської діяльності підприємства запасів товарно-матеріальних цінностей сезонного збереження, дострокового завезення та цільового призначення. У складі даного виду оборотних активів виділяють максимальну і середню їх частини.

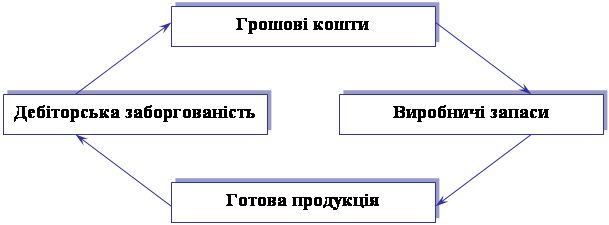

Управління оборотними активами підприємства пов’язане з конкретними особливостями формування його операційного циклу. Операційний цикл представляє собою період повного обороту всієї суми оборотних активів, у процесі якого відбувається зміна окремих їх видів.

Рух оборотних активів підприємства в процесі операційного циклу проходить чотири основних стадії, послідовно змінюючи свої форми.

На першій стадії грошові активи (у формі короткострокових фінансових вкладень) використовуються для придбання сировини та матеріалів, тобто вхідних запасів матеріальних оборотних активів.

На другій стадії вхідні запаси матеріальних оборотних активів у результаті безпосередньої виробничої діяльності перетворюються в запаси готової продукції.

На третій стадії запаси готової продукції реалізуються споживачам і до настання їх оплати перетворюються в дебіторську заборгованість.

На четвертій стадії дебіторська заборгованість знову трансформується в грошові активи, частина яких до їх виробничої потреби може зберігатися у формі високоліквідних короткострокових фінансових вкладень.

Найважливішою характеристикою операційного циклу, що суттєво впливає на обсяг, структуру й ефективність використання оборотних активів, є його тривалість. Вона включає час від моменту витрати підприємством коштів на придбання вхідних запасів матеріальних оборотних активів до надходження грошей від дебіторів за реалізовану їм продукцію.

Формула, за якою розраховується тривалість операційного циклу підприємства, має такий вигляд:

ТОЦ = ПОга + ПОмз + ПОгп + ПОдз + ПОнв, де

ТОЦ – тривалість операційного циклу підприємства, в днях;

ПОга – період обороту середнього залишку грошових активів, включаючи в них короткострокові фінансові вкладення в днях;

ПОмз – тривалість обороту запасів сировини, матеріалів та інших матеріальних факторів виробництва у складі оборотних активів, у днях;

ПОгп – тривалість обороту запасів готової продукції, у днях;

ПОдз – тривалість оплаченої дебіторської заборгованості, у днях;

ПОнв – тривалість обороту незавершеного виробництва, у днях.

У процесі управління оборотними активами в рамках операційного циклу виділяють дві основні його складові:

1) виробничий цикл підприємства;

2) фінансовий цикл або цикл грошового обігу підприємства.

Виробничий цикл підприємства характеризує період повного обороту матеріальних елементів оборотних активів, що використовуються для обслуговування виробничого процесу, починаючи з моменту надходження сировини, матеріалів і напівфабрикатів на підприємство та закінчуючи моментом відвантаження виготовленої з них готової продукції покупцям.

Тривалість виробничого циклу підприємства визначається за такою формулою:

ТВЦ = ПОсм + ПОнз + ПОгп, де

ТВЦ – тривалість виробничого циклу підприємства, у днях;

ПОсм – період обороту середнього запасу сировини, матеріалів і напівфабрикатів, у днях;

ПОнз – період обороту середнього обсягу незавершеного виробництва, в днях;

ПОгп – період обороту середнього запасу готової продукції, у днях.

Фінансовий цикл або цикл грошового обігу підприємства представляє собою період повного обороту коштів, інвестованих в оборотні активи, починаючи з моменту погашення кредиторської заборгованості за отриману сировину, матеріали й напівфабрикати та закінчуючи оплаченою дебіторською заборгованістю за поставлену готову продукцію.

Тривалість фінансового циклу або циклу грошового обігу підприємства визначається за такою формулою:

ТФЦ = ТВЦ + ПОдз – ПОкз, де

ТФЦ – тривалість фінансового циклу або циклу грошового обігу підприємства, у днях;

ТВЦ –тривалість виробничого циклу підприємства, у днях;

ПОдз – середній період обороту дебіторської заборгованості, у днях;

ПОкз – середній період обороту кредиторської заборгованості, у днях;

Обсяг оборотного капіталу, який використовується в операційному процесі, різні види активів, що формуються за рахунок даного капіталу, визначна його роль у прискоренні обороту капіталу й забезпеченні постійної платоспроможності підприємства, а також ряд інших умов визначають складність задач, пов’язаних з управлінням оборотними активами. Механізм реалізації комплексу цих завдань відображається у системі управління оборотними активами, що розробляється на підприємстві.

Управління оборотними активами – це складний процес. Його складність залежить від таких умов, як:

- обсяг оборотного капіталу, що використовується в операційному процесі;

- різні види активів, що формуються за рахунок обсягу оборотного капіталу;

- прискорення обороту капіталу і забезпечення постійної платоспроможності підприємства тощо.

Система управління оборотними активами представляє собою частину загальної фінансової стратегії підприємства, що полягає у формуванні необхідного обсягу і складу оборотних активів, раціоналізації й оптимізації структури джерел їх фінансування.

Система управління оборотними активами підприємства розробляється за такими основними етапами:

1. Аналіз оборотних активів підприємства у попередньому періоді.

2. Визначення принципових підходів щодо формування оборотних активів підприємства.

3. Оптимізація обсягу оборотних активів.

4. Оптимізація співвідношення постійної та змінної частин оборотних активів.

5. Забезпечення необхідної ліквідності оборотних активів.

6. Забезпечення підвищення рентабельності оборотних активів.

7. Забезпечення мінімізації втрат оборотних активів у процесі їх використання.

8. Формування принципів, що визначають фінансування окремих видів оборотних активів.

9. Оптимізація структури джерел фінансування оборотних активів.

Аналіз оборотних активів підприємства в попередньому періоді

включає п’ять етапів.

На першому етапі аналізу розглядається динаміка загального обсягу оборотних активів підприємства; темпи зміни середньої їх суми в зіставленні з темпами зміни обсягу реалізації продукції і середньої суми всіх активів; динаміка питомої ваги оборотних активів у загальній сумі активів підприємства.

На другому етапі аналізу розглядається динаміка складу оборотних активів підприємства в розрізі основних їх видів: запасів сировини, матеріалів і напівфабрикатів; запасів готової продукції; дебіторської заборгованості; залишків грошових активів. На даному етапі аналізу розраховуються та вивчаються темпи зміни суми кожного із цих видів оборотних активів у зіставленні з темпами зміни обсягу виробництва й реалізації продукції; розглядається динаміка питомої ваги основних видів оборотних активів у загальній їх сумі. Аналіз складу оборотних активів підприємства за окремими їх видами дозволяє оцінити рівень ліквідності.

На третьому етапі аналізу вивчається оборотність окремих видів оборотних активів у загальній їх сумі. Цей аналіз проводиться з використанням показників – коефіцієнта оборотності та періоду обороту оборотних активів. На даному етапі аналізу встановлюється загальна тривалість і структура операційного, виробничого й фінансового циклів підприємства; досліджуються основні фактори, що впливають на тривалість цих циклів.

На четвертому етапі визначається рентабельність оборотних активів, досліджуються фактори, що її формують. У процесі аналізу використовуються коефіцієнт рентабельності оборотних активів, а також модель компанії “Дюпон”, яка щодо даного виду активів має вигляд:

Роа = Ррп х Ооа, де

Роа – рентабельність оборотних активів;

Ррп – рентабельність реалізації продукції;

Ооа – оборотність оборотних активів.

На п’ятому етапі аналізу розглядається склад основних джерел фінансування оборотних активів – динаміка їх суми та питомої ваги в загальному обсязі фінансових засобів, інвестованих у ці активи; визначається рівень фінансового ризику, що генерується сформованою структурою джерел фінансування оборотних активів.

Результати аналізу дозволяють визначити загальний рівень ефективності управління оборотними активами на підприємстві та виявити основні напрями його підвищення в майбутньому періоді.

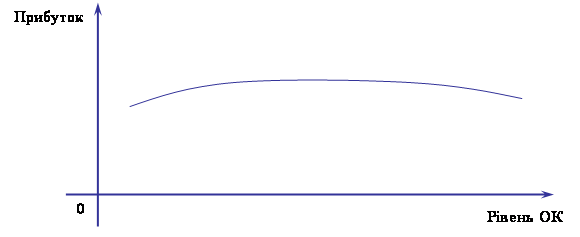

Визначення принципових підходів щодо формування оборотних активів підприємства. На даному етапі аналіз відображає загальну ідеологію фінансового управління підприємством із позицій прийнятного співвідношення рівня прибутковості та ризику фінансової діяльності. Оборотні активи визначають вибір визначеного типу політики їх формування.

З наукової точки зору виділяються три принципові підходи щодо формування оборотних активів підприємства – консервативний, помірний і агресивний.

Консервативний підхід передбачає повне забезпечення поточної потреби в усіх видах оборотних активів, що забезпечують нормальний хід операційної діяльності; створює високі розміри їх резервів на випадок непередбачених складнощів у забезпеченні підприємства сировиною та матеріалами, погіршення внутрішніх умов виробництва продукції, затримки оплати дебіторської заборгованості, активізації попиту покупців тощо. Такий підхід гарантує мінімізацію операційних і фінансових ризиків, але негативно впливає на ефективність використання оборотних активів – їх оборотність і рівень рентабельності.

Помірний підхід спрямований на забезпечення повного задоволення поточної потреби в усіх видах оборотних активів і створення нормальних страхових їх розмірів на випадок збоїв у ході операційної діяльності підприємства. При такому підході забезпечується оптимальне співвідношення між рівнем ризику та рівнем ефективності використання фінансових ресурсів.

Агресивний підхід полягає в мінімізації усіх форм страхових резервів за окремими видами оборотних активів. При відсутності збоїв у ході операційної діяльності він забезпечує найбільш високий рівень ефективності їх використання. Проте будь-які збої в ході операційної діяльності призводять до суттєвих фінансових втрат через скорочення обсягу виробництва та реалізації продукції.

Отже, вищеназвані принципові підходи щодо формування оборотних активів підприємства, відображуючи різні співвідношення рівня ефективності їх використання і ризику, у кінцевому рахунку визначають суму цих активів і їх рівень відносно обсягу операційної діяльності.

Оптимізація обсягу оборотних активів. Така оптимізація повинна виходити з вибраного підходу щодо формування оборотних активів, забезпечуючи заданий рівень співвідношення ефективності їх використання і ризику. Процес оптимізації обсягу оборотних активів складається з трьох основних етапів.

Перший етап. За результатами аналізу оборотних активів у попередньому періоді визначається система заходів щодо реалізації резервів, спрямованих на скорочення тривалості операційного, а в його рамках – виробничого та фінансового циклів підприємства. При цьому скорочення тривалості окремих циклів не повинно призводити до зниження обсягів виробництва та реалізації продукції.

Другий етап. На основі вибраного підходу до формування оборотних активів, запланованого обсягу виробництва й реалізації окремих видів продукції та розкритих резервів скорочення тривалості операційного циклу оптимізується обсяг і рівень окремих видів цих активів. Засобом такої оптимізації виступає нормування періоду їх обороту та суми.

Третій етап. На даному етапі визначається загальний обсяг оборотних активів підприємства на наступний період:

ОАп = ЗСп + ЗГп + ДЗп + ГАп + Пп , де

ОАд – загальний обсяг оборотних активів підприємства на кінець аналізованого наступного періоду;

ЗСп – сума запасів сировини та матеріалів на кінець наступного періоду;

ЗГп – сума запасів готової продукції на кінець наступного періоду з включенням до неї обсягу незавершеного виробництва;

ДЗп – сума дебіторської заборгованості на кінець наступного періоду;

ГАп – сума грошових активів на кінець наступного періоду;

Пп – сума інших видів оборотних активів на кінець наступного періоду.

Оптимізація співвідношення постійної та змінної частин оборотних активів. Сезонні особливості суттєво впливають на обсяг потреби в окремих видах оборотних активів для здійснення операційної діяльності. Так, наприклад, на підприємствах ряду галузей агропромислового комплексу закупівля сировини здійснюються протягом лише визначених сезонів, що визначає підвищену потребу в оборотних активах у цей період, у формі запасів сировини. На підприємствах окремих галузей є можливість переробляти сировину лише протягом "сезону переробки" з наступною рівномірною реалізацією продукції, що визначає в такі періоди підвищену потребу в оборотних активах, у формі запасів готової продукції. Коливання в розмірах потреби в окремих видах оборотних активів можуть бути викликані й сезонними особливостями попиту на продукцію підприємства. Тому у процесі управління оборотними активами варто визначати їх сезонну потребу, що складає різницю між максимальною та мінімальною потребою в них протягом року.

Оптимізація співвідношення постійної та змінної частин оборотних активів здійснюється за чотирма етапами.

На першому етапі за результатами аналізу щомісячної динаміки рівня оборотних активів у днях обороту або в сумі за ряд попередніх років будується графік їх середньої "сезонної хвилі".

В окремих випадках він може бути конкретизований за окремими видами оборотних активів.

На другому етапі за результатами графіка "сезонної хвилі" розраховуються коефіцієнти мінімального й максимального рівнів оборотних активів щодо середнього їх рівня.

На третьому етапі визначається сума постійної частини оборотних активів за такою формулою:

![]() , де

, де

ОАпост. – сума постійної частини оборотних активів у наступному періоді;

ОАп – середня сума оборотних активів підприємства у наступному періоді;

Кмін. – коефіцієнт мінімального рівня оборотних активів.

На четвертому етапі визначається максимальна та середня сума змінної частини оборотних активів у наступному періоді. Розрахунки здійснюються за такими формулами:

ОАПмакс. – максимальна сума змінної частини оборотних активів у наступному періоді;

ОАПсеред. – середня сума змінної частини оборотних активів у наступному періоді;

ОАПост. – сума постійної частини оборотних активів у наступному періоді;

Кмакс. – коефіцієнт максимального рівня оборотних активів;

Кмін. – коефіцієнт мінімального рівня оборотних активів.

Таким чином, основою управління оборотністю й вибору конкретних джерел фінансування оборотних активів є співвідношення постійної та змінної їх частин.

Забезпечення необхідної ліквідності оборотних активів. Усі види оборотних активів тією або іншою мірою є ліквідними, крім витрат майбутніх періодів і безнадійної дебіторської заборгованості. Загальний рівень ліквідності повинен забезпечувати необхідний рівень платоспроможності підприємства за поточними фінансовими зобов'язаннями. З цією метою з урахуванням обсягу й графіка майбутнього платіжного обороту повинна бути визначена частина оборотних активів у формі коштів, високо- і середньоліквідних активів.

Забезпечення підвищення рентабельності оборотних активів. Оборотні активи повинні приносити визначений прибуток при їх використанні у виробничо-збутовій діяльності підприємства. Водночас окремі види оборотних активів можуть приносити підприємству прямий прибуток у процесі фінансової діяльності у формі відсотків і дивідендів. Тому складовою частиною розроблюваної політики є забезпечення своєчасного використання тимчасово вільного залишку грошових активів для формування ефективного портфеля короткострокових фінансових вкладень.

Забезпечення мінімізації втрат оборотних активів у процесі їх використання. Усі види оборотних активів певною мірою схильні до ризику втрат. Наприклад, грошові активи схильні до ризику інфляційних втрат; короткострокові фінансові вкладення – до ризику втрат частини доходу в зв’язку з несприятливою кон’юнктурою фінансового ринку, а також ризику втрат від інфляції; дебіторська заборгованість – до ризику неповернення або невчасного повернення, а також ризику інфляційного; запаси товарно-матеріальних цінностей – до втрат від природних збитків тощо. Тому управління оборотними активами повинно бути спрямоване на мінімізацію ризику їх втрат, особливо в інфляційних умовах.

Формування принципів, що визначають фінансування

окремих видів оборотних активів. Виходячи із загальних принципів фінансування активів, що визначають формування структури та вартості капіталу, слід конкретизувати принципи фінансування окремих видів і складових частин оборотних активів. Залежно від фінансового менталітету менеджерів сформовані принципи можуть визначати широкий діапазон підходів до фінансування оборотних активів – від консервативного до агресивного.

Оптимізація структури джерел фінансування оборотних активів. На основі раніше визначених принципів фінансування у процесі розробки системи управління оборотними активами формуються підходи до вибору конкретної структури джерел фінансування, їх приросту з урахуванням тривалості окремих стадій фінансового циклу й оцінки вартості залучення окремих видів капіталу.

На управління оборотними активами здійснює вплив система розроблених на підприємстві фінансових нормативів. Основними з таких нормативів є:

• норматив власних оборотних активів підприємства;

• система нормативів оборотності основних видів оборотних активів і тривалості операційного циклу в цілому;

• система коефіцієнтів ліквідності оборотних активів;

• нормативне співвідношення окремих джерел фінансування оборотних активів та інші.

Цілі та характер використання окремих видів оборотних активів мають суттєві відмінні риси. Тому на підприємствах з великим обсягом щодо використання оборотних активів розробляється система управління окремими їх видами:

1) запасами товарно-матеріальних цінностей;

2) дебіторською заборгованістю;

3) грошовими активами, до яких також прирівнюються й короткострокові фінансові вкладення як форма тимчасового використання вільного залишку грошових активів.

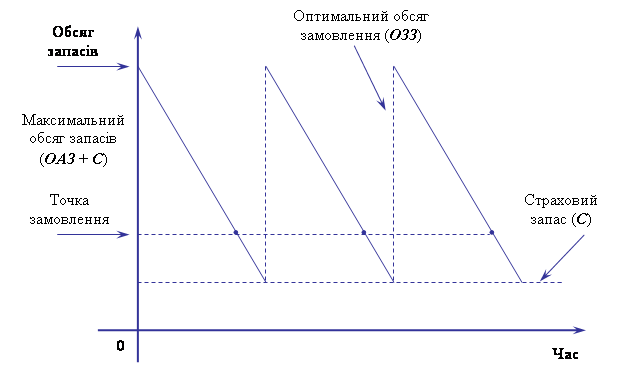

1.3 Нормування як метод управління оборотним капіталомПотреба в оборотних коштах визначається шляхом їх нормування, що являє собою встановлення оптимальної величини оборотних коштів, необхідних для організації і здійснення нормальної господарської діяльності підприємства. А це, на нашу думку, значно підвищує ефективність управління оборотними активами.

В основу визначення потреби в оборотних коштах для основної діяльності покладаються планові показники виробництва продукції підприємства і планових витрат на виробництво і реалізацію продукції. Визначається також потреба підприємства в оборотних коштах для підсобних і допоміжних виробництв, житлово-комунальних і інших непромислових господарств, що не функціонують на самостійному балансі, і для капітального ремонту, здійснюваного господарським способом.

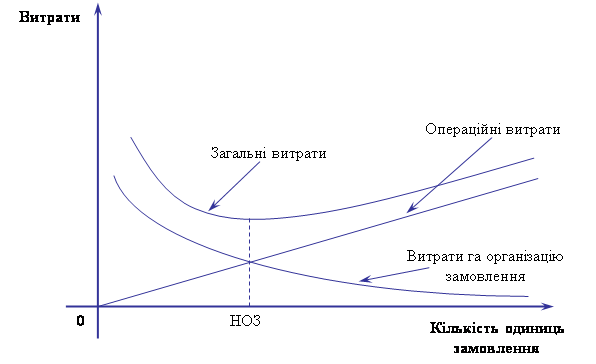

На практиці застосовуються наступні основні методи нормування оборотних коштів: метод прямого розрахунку, аналітичний (дослідно-статистичний) метод і коефіцієнтний метод.

Метод прямого розрахунку є найбільш точним, обґрунтованим, але разом з тим досить трудомістким, оскільки він потребує високої кваліфікації економістів, залучення до нормування працівників багатьох служб підприємства. Він заснований на визначенні науково обґрунтованих норм запасу за окремими елементами оборотних коштів.

Аналітичний (дослідно-статистичний) метод застосовується в тому випадку, коли в плановому періоді не передбачено істотних змін в умовах роботи підприємства в порівнянні з попереднім. У цьому випадку розрахунок нормативу оборотних коштів здійснюється агреговано, з огляду на співвідношення між темпами росту обсягу виробництва і розміром нормованих оборотних коштів у попередньому періоді. При аналізі наявних оборотних коштів їхні фактичні запаси коректуються, зайві виключаються.

Коефіцієнтний метод заснований на визначенні нового нормативу на базі нормативу попереднього періоду шляхом внесення в нього виправлень з урахуванням зміни умов виробництва, постачання, реалізації продукції, розрахунків, що здійснюють вплив на швидкість обертання оборотних коштів. За залежними від обсягів виробництва елементами оборотних коштів (сировина, матеріали, незавершене виробництво, готова продукція на складі) потреба планується виходячи з розмірів їх у базисному році, темпів зростання виробництва і можливого прискорення оборотності оборотних коштів. За елементами оборотних коштів, що не залежать від обсягу діяльності (запасні частини, малоцінні і швидкозношувані предмети, витрати майбутніх періодів) планова потреба визначається на рівні їх средньофактичних залишків.

Формування раціональної структури джерел фінансових ресурсів підприємства для фінансування необхідного обсягу його оборотного капіталу та забезпечення бажаного рівня доходів є одним із найважливіших завдань управління оборотним капіталом та фінансового менеджменту підприємства в цілому.

Будь-яке підприємство для фінансування своєї діяльності потребує достатнього обсягу фінансування. Управління фінансуванням оборотних активів підприємства підкорене цілям забезпечення необхідної потреби в них відповідними фінансовими ресурсами та оптимізації структури джерел формування цих ресурсів. З урахуванням цієї мети на підприємстві розробляється політика фінансування оборотних активів.

Політика фінансування оборотних активів являє собою частину загальної політики управління його оборотними активами, що полягає в оптимізації обсягу та складу фінансових джерел їх формування з позицій забезпечення ефективного використання власного капіталу та достатнього рівня фінансової стійкості підприємства.

Нормування оборотних коштів у незавершеному виробництві і витратах майбутніх періодів

Незавершене виробництво — один з найважливіших напрямків авансування оборотних коштів. Його питома вага в промисловості перевищує 20 % загальної вартості оборотних коштів. Незавершеним виробництвом уважають незавершене виготовлення продукції на всіх стадіях виробничого процесу з моменту першої операції і до здачі готової продукції на склад. Його обсяг залежить від типу виробництва, тривалості виробничого циклу, розподілу витрат протягом виробничого циклу (обсяг незавершеного виробництва зростає. якщо більше витрат здійснюється на початку виробничого циклу).

Норматив оборотних коштів для незавершеного виробництва визначається з формули:

Н = З • Д • К,

де 3 — одноденні витрати за планом IV кварталу, тис. грн.;

Д—тривалість виробничого циклу, днів;

К — коефіцієнт зростання витрат.

Норма оборотних коштів для незавершеного виробництва визначається множенням тривалості виробничого циклу на коефіцієнт зростання витрат.

Одноденні витрати обчислюються діленням витрат на випуск валової продукції (за виробничою собівартістю) у IV кварталі планового року на 90.

Тривалість виробничого циклу визначається на основі даних технологічних карт та інших планових нормативів виробництва. Вона складається із часу, витраченого на обробку деталей (технологічний запас), транспортування деталей від одного робочого місця до іншого і передачі готової продукції на склад (транспортний запас), перебування виробів між окремими операціями (оборотний запас), а також зі страхового запасу оброблених деталей. Якщо кількість виробів у незавершеному виробництві велика, а тривалість виробничого циклу в днях для різних виробів суттєво різниться, слід об'єднати продукцію в групи, а потім на цій підставі визначити середньозважений показник. Його величину розраховують, виходячи з частини окремих видів або груп виробів у загальному обсязі продукції, що випускається, за плановою собівартістю

До фінансового планування слід підходити як до процесу оцінки майбутніх фінансових потреб, визначення того, як проводилося попереднє фінансування і на які потреби витрачалися кошти. За допомогою фінансового планування і контролю можна оцінити, чи відповідають цілям підприємства існуючі прийоми фінансування і те, як витрачаються кошти. Прийоми фінансового планування дають змогу визначити, коли і які саме кошти потрібні. Існуюча методика фінансового планування (нормування) оборотних коштів має суттєвий недолік: для детального аналізу і планування пропонувалися уніфіковані нормативні коефіцієнти і показники, визначені експериментальним шляхом, які не враховували всієї сукупності факторів, що впливають на господарську діяльність конкретного сервісного підприємства. Проте, нормативи є корисними тільки у тому випадку, якщо вони сприяють удосконаленню управління виробничою діяльністю підприємства, і тому методика встановлення нормативних витрат повинна визначатися самим підприємством, а не вищестоящими організаціями.

РОЗДІЛ 2 ОЦІНКА ВПЛИВУ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ НА ФІНАНСОВИЙ СТАН ВАТ ПОЛТАВСЬКИЙ “ТРЗ” 2.1 Загальна характеристика фінансово-економічної діяльності підприємства

ВАТ Полтавський “ТРЗ” заснований у 1871 році, як головні паровозні майстерні Харківсько-Миколаївської залізниці. За 130 років існування підприємство двічі ґрунтовно реконструювалося, цілком було відновлене після Великої Вітчизняної війни. З 1963 року, після реконструкції, завод перейшов на ремонт тепловозів. За роки роботи на Полтавському тепловозоремонтному заводі було відремонтовано понад 34000 паровозів і тепловозів для залізниць колишнього Радянського Союзу, для країн Європи і Азії.

Форма власності на підприємстві змінювалася кілька разів: на початку своєї історії завод (майстерні) існував як акціонерне товариство, з 80-х років ХІХ ст. – як власність казни, за радянських часів це було державне підприємство, в 1991 році – орендне підприємство, а з 1 жовтня 1994 року – акціонерне товариство відкритого типу.

Сьогодні тепловозоремонтний завод – надійний діловий партнер галузевих підприємств СНД, Європи, Азії, Монголії та країн Балтії.

ВАТ “ ТРЗ ” спеціалізується на ремонті пасажирських тепловозів ТЕП70, універсальних магістральних тепловозів серії М62, вантажних 2ТЕ116, маневрових ТЕМ7 та ТГМ6.

Великим попитом у залізничників України, Росії, Монголії, країн Балтії користуються запасні частини (зараз це понад 70 найменувань), випуск яких – один з пріоритетних напрямків у розвитку підприємства. Власне ливарне виробництво, механічна обробка заготівок, використання сучасних технологій – складові налагодженого виробництва лиття та подальшої обробки численних запасних частин, призначених для ремонту тепловозів.

ВАТ “Полтавський ТРЗ” створене з метою об’єднання вкладів його учасників для направлення їх на забезпечення матеріального благоустрою та задоволення соціально-економічних потреб працівників.

Основними напрямами діяльності ВАТ “Полтавський ТРЗ” згідно зі Статутом є:

1. Ремонт рухомого складу залізних доріг.

2. Виготовлення запасних частин рухомого складу, агрегатів та іншої продукції для потреб залізничного транспорту.

3. Виготовлення кисню.

4. Виробництво електроенергії, теплової енергії, теплопостачання.

5. Будівництво житла, господарських об’єктів соціально-культурно-побутової сфери, виконання будівельно-монтажних і ремонтно-будівельних робіт.

6. Будівельно-ремонтні, конструкторсько-технологічні розробки, архітектурно-проектні, транспортні та виробничі послуги населенню, підприємцям і підприємствам.

7. Виробництво будівельних матеріалів та інших засобів технічного забезпечення підприємств.

8. Виробництво товарів народного споживання.

9. Виробництво сільськогосподарської продукції.

10. Лізингова та інжинірингова діяльність.

11. Ремонт, технічне обслуговування, заправка і прокат автомобілів.

12. Ремонт, технічне обслуговування, прокат і програмне забезпечення комп’ютерної техніки, послуги та запровадження комп’ютерних технологій та підготовка кадрів для роботи на комп’ютерах.

13. Ремонт, технічне обслуговування, прокат складної побутової техніки, засобів виробництва, технічний сервіс.

ВАТ “Полтавський ТРЗ” має право без обмежень приймати рішення відносно направлень своєї діяльності, здійснювати зовнішньоекономічну діяльність у відповідності до діючого законодавства та зобов’язань по договору купівлі-продажу приватизаційного державного майна орендного підприємства полтавський тепловозоремонтний завод.

ВАТ “Полтавський ТРЗ” є юридичною особою з дня його державної реєстрації. Підприємство має самостійний баланс, розрахунковий, валютний та інші рахунки в банківських установах, печатку зі своїм найменуванням, штампи, фірмові бланки, а також фірмову марку і товарний знак, які затверджуються правлінням заводу і реєструються в торгово-промисловій палаті України, інші реквізити.

ВАТ “Полтавський ТРЗ” у своїй діяльності керується діючим законодавством України, має обов’язки та користується правами, передбаченими Господарським Кодексом України, договором купівлі-продажу приватизаційного майна, Установчим договором, Статутом, а також внутрішніми правилами процедур, регламентами та іншими локальними нормативними документами.

Майно заводу складається з основних засобів та оборотних активів, а також інших цінностей, вартість яких відображається у балансі.

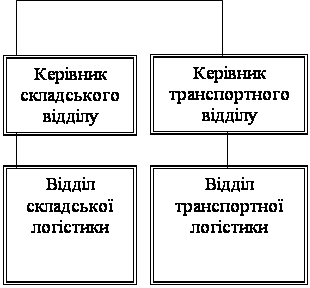

ВАТ “Полтавський ТРЗ” може самостійно продавати, передавати безкоштовно, обмінювати, здавати в оренду юридичним особам і громадянам засоби виробництва й інші матеріальні цінності, відчужувати їх іншим особам і списувати з балансу в порядку, передбаченому Статутом і договором купівлі-продажу приватизованого державного майна.Для забезпечення ефективного господарювання великого значення набуває створення раціональної організаційної структури підприємства.

Структура підприємства – це його внутрішній устрій, який характеризує склад підрозділів та систему зв’язків підпорядкованості і взаємодії між ними.

Організаційна структура заводу побудована у відповідності з потребами ефективного управління всіма галузями виробництва, господарської та адміністративної служби і наведена у додатку А.

Значна частина працівників тепловозоремонтного заводу зайнята обліком, контролем та аналізом. Передусім це апарат бухгалтерії, контрольної та аналітичної служб, які безпосередньо ведуть бухгалтерський облік, виконують контрольну та аналітичну роботу.

Весь апарат облікової служби заводу, як методично так і адміністративно підпорядкований одному керівнику- головному бухгалтеру.

Головний бухгалтер забезпечує раціональну організацію бухгалтерського обліку, контролю та аналізу виробничих процесів, та роботу виконавців. Також в його обов’язки входять організація функціонування апарату, що включає планування робіт, організацію праці, нормування, контроль, розподіл обов’язків, підвищення кваліфікації.

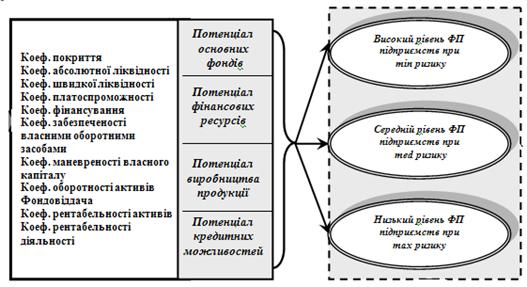

У нових умовах господарювання діяльність кожного господарюючого суб’єкта, в тому числі ВАТ “Полтавський ТРЗ” , є предметом уваги багатьох учасників ринкових відносин, зацікавлених в результатах його діяльності. На основі наявної бухгалтерської інформації всі зацікавлені сторони прагнуть оцінити фінансовий стан підприємства. А для самого підприємства важливо не стільки визначення його фінансового стану, скільки проведення постійної роботи, спрямованої на його поліпшення. З цією метою на заводі аналіз фінансово-господарської діяльності, який передбачає дослідження економіки підприємства, формування діагнозу і найближчих цілей, вироблення шляхів досягнення їх без обліку і з урахуванням резервів виробництва.

Аналіз роботи підприємства передбачає вирішення таких основних комплексів завдань :

1) аналіз фінансового становища підприємства ;

2) аналіз структури майна підприємства та джерел його утворення ;

3) аналіз показників ліквідності підприємства ;

4) аналіз показників фінансової стабільності підприємства ;

5) аналіз показників ефективності виробництва ;

6) аналіз показників кредитоспроможності підприємства ;

Ефективність реалізації цих завдань залежить від постановки аналітичної роботи на підприємстві. Вона передбачає дію над економічними даними (або економічною інформацією) з метою одержання різних проміжних або кінцевих показників аналітичного характеру, які можуть бути використані для розробки та прийняття управлінського рішення. Організаційно аналітичний процес складається з трьох етапів : підготовчого, аналітичної обробки та заключного.

Підготовчий етап аналітичного процесу передбачає комплекс робіт, під час яких здійснюється підготовка різної інформації до аналітичної обробки.

Другим етапом аналітичної роботи є виконання аналітичних розрахунків за допомогою різних методичних і технічних прийомів. Метою аналітичної обробки є розкриття внутрішньої закономірності в економіці господарства. Для цього на підприємстві розроблено систему аналітичних показників.

У процесі аналізу господарської діяльності тепловозоремонтного заводу поряд з бухгалтерською використовується вся сукупність як економічної, так і технічної інформації. Носіями та формами аналітичної інформації виступають облікові реєстри, звітні форми, первинні документи, а також протоколи різних виробничих нарад.

Заключним етапом аналітичного процесу є узагальнення аналітичної інформації. На цьому етапі дають оцінку результату діяльності підприємства, готують висновки, пропозиції, спрямовані на поліпшення роботи.

Велике значення при проведенні аналітичної роботи має складання великої кількості різноманітних аналітичних таблиць, які дають змогу досить повно та оперативно визначати та оцінювати результати роботи підприємства.

Метою проведення аналізу на заводі є одержання показників та узагальнюючих висновків, які можуть бути використані для прийняття управлінського рішення у господарській діяльності.

Для фінансово- економічної характеристики ВАТ “Полтавський ТРЗ” наведемо основні показники діяльності підприємства у додатку Б.

Згідно з даними, наведеними у додатку Б за основними показниками за період з 2006 року по 2008 рік відбулися зміни у структурі майна та капіталу підприємства. Так, середньорічна вартість майна протягом 2006-2008 рр. збільшилась на 40,67% і становила вже у 2008 році 82076,1 тис.грн. Це викликано постійним ростом середньорічної вартості оборотних активів. У 2008 році проти 2007 року середньорічна вартість оборотних активів збільшилась на 9805,4 тис.грн (37,12%), у 2008 року порівняно з 2007 роком – на 5708,8 тис.грн. (27,48%). Зростання середньорічної вартості оборотних активів викликано нарощуванням обсягів реалізації протягом періоду, що аналізується.

Середньорічна вартість основних засобів у 2008 році в порівнянні з 2007 роком зменшилась на 8575,4 тис.грн, або на 29,22%, за рахунок високої зношеності обладнання. У 2008 році проти 2006 року ситуація покращалась – середньорічна вартість основних засобів збільшилась на 5708,8 тис.грн, або на 27,48%, тобто підприємство більш інтенсивно оновлювало свою матеріально-технічну базу, але це значення вартості не досягло рівня 2007 року.

Статутний капітал ВАТ “Полтавський ТРЗ” протягом періоду, що аналізується залишився незмінним.

Звертає на себе увагу і постійне збільшення середньорічної вартості власного капіталу протягом 2006-2008 рр. З 2006 року по 2007 рік середньорічна вартість власного капіталу зросла на 14144,7 тис.грн. (32,98%) за рахунок збільшення середньорічної вартості резервного капіталу на 40745,35 тис.грн та середньорічної вартості нерозподіленого прибутку на 12770,3 тис.грн. При цьому у 2008 році спостерігалась тенденція зменшення як вартості капіталу, так і вартості нерозподіленого прибутку. Ця тенденція є негативною, оскільки свідчить про зменшення обсягів виробництва та про послаблення фінансової стійкості тепловозоремонтного заводу. Це зумовлено економічною кризою, яка відчутно вдарила по підприємству.

Аналізуючи економічні показники діяльності підприємства ми можемо відмітити збільшення валового та чистого доходу від реалізації продукції (товарів, робіт, послуг) за період 2006-2008рр. Валовий дохід з 2006 року по 2008 рік зріс на 77168,2 тис.грн. (137,62%), а чистий дохід на 70235,2 тис.грн., або на 140,41%. У 2007 та у 2008 роках завод отримав замовлення на ремонт локомотивів, тепловозів та виробництво запасних частин для ремонту тепловозів від Монголії, Росії та країн Балтії.

Прибуток від операційної діяльності у 2007 році проти 2008 року збільшився на 8016,8 тис.грн. (198,46%), але у 2008 році в порівнянні з 2007 роком він зменшився на 1074,6 тис.грн., або на 8,1%. Ці зміни були спричинені різким зростанням собівартості продукції у 2008 році на 38163,5 тис.грн. (68,47%) та сум адміністративних витрат, витрат на збут і інших операційних витрат. Треба зазначити, що у 2008 році темпи росту валового доходу відстають від темпів росту собівартості. Так, собівартість зросла на 68,47%, а виручка на 53,27%. Збільшення собівартості продукції викликано різким зростанням обсягів виробництва заводу. Загалом же прибуток від операційної діяльності з 2006 по 2008 рік збільшився на 6942,2 тис.грн. (171,86%).

Чистий прибуток у 2007 році проти 2006 року збільшився на 6795,1 тис.грн. (341,36%) і складав на кінець 2007 року, але у 2008 році порівняно з 2007 роком він зменшився на 3000,3 тис.грн., або на 34,15% за рахунок зростання собівартості та фінансових витрат. За період з 2006 по 2008 роки чистий прибуток збільшився на 190,64% з 1990,6 тис.грн. до 5785,40 тис.грн., що є позитивним для підприємства і свідчить про нарощування обсягів виробництва.

Характеризуючи трудові ресурси тепловозоремонтного заводу слід відмітити, що протягом 2006-2008 років середньооблікова чисельність робітників збільшилась на 44 особи. Фонд оплати праці також зріс на 12743,60 тис.грн. Але необхідно зауважити, що фонд оплати праці за останні 3 роки зростав більшими темпами ніж середньоспискова чисельність робітників, тобто на підприємстві збільшився фонд стимулювання працівників. І як результат, збільшення середньомісячної заробітної плати з 546,29 грн. у 2006 році до 1092,57 грн. (99,99%) у 2008 році. Продуктивність праці також має тенденцію до збільшення. Протягом періоду, що аналізується вона зросла на 36,34 грн. (134,84%), що є свідченням ефективного використання трудових ресурсів.

Аналіз фінансових показників діяльності ВАТ “Полтавський ТРЗ” за 2006-2008 роки показує, що відбувається зниження коефіцієнту фінансової незалежності на 0,073 (9,81%), але він знаходиться в межах нормативу (більше 0,5). Цей показник відображає рівень фінансової незалежності по відношенню до зовнішніх джерел фінансування. Так, у 2006 році він становив 0,744, це означає, що тільки на 25,6% завод фінансується з зовнішніх джерел і на 74,4% - з внутрішніх, але у 2008 році фінансування з зовнішніх джерел вже становить 32,9%, а із внутрішніх – 67,1% і значення цього коефіцієнту становило 0,671.

Коефіцієнт маневрування, який показує яка частина власного капіталу була використана для фінансування поточної діяльності підприємства, за 3 останні роки мав позитивну динаміку. У 2007 році проти 2006 року відбулося його незначне зростання на 0,002, але у 2008 році порівняно з 2007 роком він збільшився на 0,02 і трохи не досягав нормативного значення 0,5. Цей показник становив на кінець 2008 року 0,482, це означає, що 48,2% власних оборотних коштів знаходиться в мобільній формі.

Коефіцієнт забезпеченості оборотних активів власним оборотним капіталом характеризує наявність власних оборотних коштів у господарюючого суб’єкта для забезпечення своєї фінансової сталості і відбиває ступінь стабільності структури власних оборотних коштів. Цей показник має тенденцію до зниження, але значно перевищує нормативне значення 0,1. Так, за період, що аналізується він зменшився на 0,077 (13,44%) і становив на кінець 2006 року 0,573, а на кінець 2008 року 0,496. Це означає, що завод мав у 2006 році у наявності 57,3% власного оборотного капіталу, а у 2008 тільки році 49,6%.

Рентабельність виручки показує доходність підприємства, тобто скільки прибутку припадає на 1 грн. виручки. У 2007 році проти 2006 року рентабельність збільшилась на 6,56% і становила на кінець року 10,11%. Це відбулося за рахунок різкого зростання обсягів реалізації продукції (товарів, робіт, послуг) і як що у 2006 році на 1 грн. виручки припадало 0,03 коп. прибутку, то у 2007 році 10 коп., але у 2008 році ситуація погіршилась і рентабельність зменшилась на 5,77% за рахунок зменшення прибутку. Загалом же рентабельність виручки за період з 2006 по 2008 рік зросла на 0,79% і на кінець 2008 року становила 4,34%, тобто на 1 грн. виручки припадало 0,04 коп. прибутку.

Отже, проаналізувавши основні показники фінансово-господарської діяльності ВАТ “Полтавський ТРЗ”, незважаючи на падіння окремих показників у 2008 році проти 2007 року, в цілому ми можемо відмітити, що діяльність підприємства за період, що аналізується була ефективною. До початку фінансової кризи підприємство працювало стабільно і не мало проблем ні з власним капіталом, ні з оборотними коштами. На січень 2009 року стан підприємства є досить стабільним, але існує тенденція зменшення оборотів виробництва, що призведе у 2009 році до ще більшого зменшення як оборотного капііалу, так і прибутку взагалі.

2.2 Аналіз структури, стану та ефективності використання оборотного капіталуВажливість оборотного капіталу у фінансово-господарській діяльності будь-якого підприємства беззаперечна. Тому зрозуміло, що ефективне управління формуванням оборотного капіталу є необхідною умовою функціонування підприємства на ринку та його виживання в конкурентній боротьбі. Управління оборотним капіталом, прийняття управлінських рішень, пов’язаних з його розміщенням та використанням, неможливе без надійного й достовірного інформаційного забезпечення, всебічного та ґрунтовного аналізу отриманої інформації. Для проведення фінансового аналізу формування, існуючого стану та використання оборотного капіталу, відповідальні за аналітичну роботу (бухгалтерія, фінансовий відділ та інші), мають бути забезпечені відповідною інформацією.

Інформаційною базою для аналізу оборотного капіталу підприємства слугують показники про надходження і витрачання грошових коштів: виписки банку про стан рахунків; платіжні календарі, які складаються фінансовим відділом підприємства, та інші дані бухгалтерського та оперативного обліку; баланс (Ф№1), звіт про фінансові результати (Ф№2) та інші форми бухгалтерської звітності; показники статистичної звітності; відомості, які містяться у фінансовому плані підприємства (баланси доходів і витрат).

Основним джерелом інформації для аналізу оборотного капіталу є бухгалтерський баланс, складений на певну дату. Усі його показники взаємозв'язані між собою. Їх достатність для своєчасної та якісної оцінки оборотного капіталу підприємства залежить від достовірності та дати, на яку складається баланс.

Отже, проведемо аналіз, який передбачає дослідження структури оборотного капіталу ВАТ “Полтавський ТРЗ” за видами активів, що дозволяє оцінити основні тенденції у зміні складу поточних активів. Аналіз складу та структури оборотного капіталу ВАТ “Полтавський ТРЗ” за 2006 – 2008 роки наведено у додатку В.

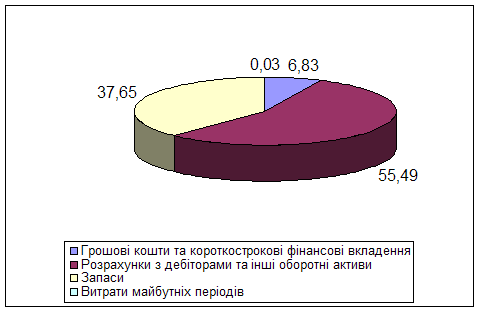

Згідно з даними додатку В у структурі оборотного капіталу тепловозоремонтного заводу переважають розрахунки з дебіторами та інші оборотні активи. Їх питома вага у загальному обсязі оборотного капіталу складає 54,59 %; 65,29 % та 55,49 % відповідно по роках 2006, 2007, 2008.

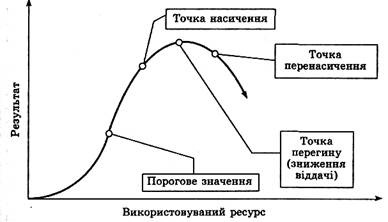

Наочно склад і структуру оборотного капіталу тепловозоремонтного заводу за 2008 рік подано на рис. 2.1

Сума розрахунків з дебіторами в основному складається із заборгованості покупців за товари, векселів одержаних, заборгованості з бюджетом, за виданими авансами та іншої поточної дебіторської заборгованості. Питома вага дебіторської заборгованості за товари є значною і складала у 2006 році – 40,68% питомої ваги загальної вартості оборотного капіталу, у 2007 – 32,86%, у 2008-25,56%.

Слід підкреслити, що протягом періоду з 2006 по 2008 рік спостерігалося поступове скорочення питомої ваги дебіторської заборгованості за товари, роботи, послуги, але це відбувалося за рахунок появи заборгованості з бюджетом та за виданими авансами.

Рис. 2.1 Склад і структура оборотного капіталу ВАТ “Полтавський ТРЗ” за 2008 рік ( у%)

Проаналізуємо структуру оборотного капіталу ВАТ “Полтавський ТРЗ”. Найбільшу частку в оборотному капіталі мають розрахунки з дебіторами – 55,49, запаси мають 37,65%, при цьому частки грошових коштів та витрати майбутніх періодів складають відповідно 6,83% і 0,03%.

Заборгованість же покупців за товари, роботи послуги зростала і становила у 2006 році – 10881,5 тис.грн., у 2007 – 15016,2 тис.грн., у 2008 році проти 2007 відбулося зменшення на 68,5 тис.грн., але вона залишалася досить значною і складала 14947,7 тис.грн. Це свідчить про необачну кредитну політику підприємства щодо покупців та труднощі в реалізації виробленої продукції.

У 2007 році на підприємстві виникла дебіторська заборгованість за виданими авансами у сумі 12594,7 тис.грн., а у 2008 році ця заборгованість досягла 13878,2 тис.грн., хоча питома вага її знизилась з 27,56 % до 23,72 %.

Зростання цієї заборгованості свідчить про відволікання грошових коштів з обороту, тому керівництву заводу потрібно здійснювати постійний контроль за станом розрахунків з замовниками.

Інші статті розрахунків з дебіторами через їх малий розмір мали порівняно незначний вплив на структуру оборотного капіталу.

Питома вага запасів у загальній сумі оборотного капіталу є також значною і складала 44,79%; 33,28%; 37,65% відповідно у 2006, 2007, 2008 роках. Хоча і відбулося зменшення питомої ваги, але вартість запасів збільшилась. Так, у 2007 році проти 2006 запаси збільшилися на 3233,1 тис.грн., у 2008 проти 2006 на 6807,6 тис.грн.

Слід зазначити, що основною складовою частиною запасів є виробничі запаси, незавершене виробництво та готова продукція, що пов’язано з характером діяльності підприємства. Розмір виробничих запасів у 2007 році в порівнянні з 2006 роком збільшився на 1758,2 тис.грн. і складав 6907,1 тис.грн., хоча питома вага зменшилася на 4,14 п.п. У 2008 році проти 2007 відбулося зменшення вартості виробничих запасів на 1756,4 тис.грн., а зниження питомої ваги складало 6,3 п.п. Вартість виробничих запасів у 2008 році складала 5150,7 тис грн., а питома вага у загальному обсязі оборотного капіталу 25,98 %.

Частка незавершеного виробництва у загальному обсязі оборотного капіталу становила 15%, 8,32% та 9,61% відповідно по роках 2006, 2007 та 2008. Протягом періоду, що аналізується відбувалося зменшення обсягів незавершеного виробництва, але у 2008 році проти 2007 ця позиція збільшилася на 1821,3 тис.грн., а питома вага зросла на 1,3 п.п. Зменшення обсягів незавершеного виробництва вплинуло на збільшення обсягів готової продукції.

Обсяг готової продукції за 2006-2008 роки збільшився з 2799,9 тис.грн. до 11227,6 тис.грн. Це свідчить про нагромадження продукції на складі, разом с тим завод несе витрати по зберіганню готової продукції.

Грошові кошти ВАТ “Полтавський ТРЗ” у національній валюті знаходяться на поточному рахунку заводу в установі банку та у касі, в національній валюті - на валютному рахунку у банку. Їх розмір невеликий, тому питома вага найбільш ліквідної частини оборотних активів у їх загальній вартості не перевищує 6,83%. На цей рівень підприємство вийшло протягом 2006 – 2008 років, коли сума грошових коштів збільшилась з 164,5 тис.грн. до 4000,3 тис.грн. У 2008 році з’явилися короткострокові фінансові вкладення (завод придбав акції іншого підприємства за аналогічною сферою діяльності) на суму 122,4 тис.грн. Збільшення частки грошових коштів у складі оборотного капіталу є позитивним показником у фінансово-господарській діяльності ВАТ.

Питома вага витрат майбутніх періодів у вартості оборотного капіталу ВАТ “Полтавський ТРЗ” є незначною і не перевищує 0,03%. У 2006 році розмір витрат майбутніх періодів складав 2,9 тис.грн., у 2007 – 12,5 тис.грн., у 2008 – 19,5 тис.грн.

Отже, у структурі оборотного капіталу ВАТ “Полтавський ТРЗ” за 2006 – 2008 рік відбулись не надто серйозні зміни. Розрахунки з дебіторами та запаси зберегли вагому частку у структурі оборотного капіталу.

2.3 Аналіз впливу управління оборотним капіталом на фінансовий стан підприємства

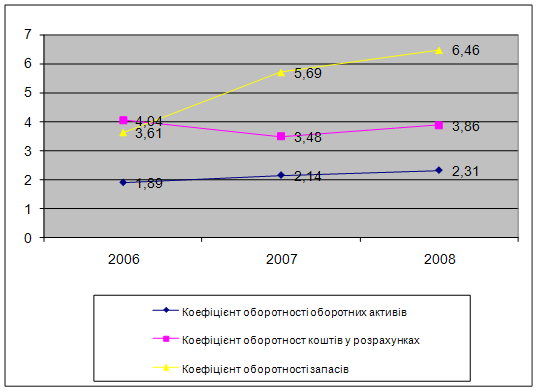

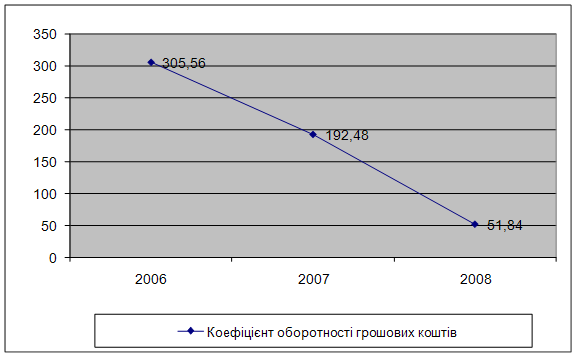

Оборотний капітал – наймобільніший капітал, який постійно перебуває в обороті, і чим швидше він обертається, тим більше приносить прибутку. Для оцінки оборотності оборотного капіталу використовують такі показники:

1) коефіцієнт оборотності оборотних активів;

2) тривалість одного обороту оборотних активів;

3) коефіцієнт закріплення оборотних активів.

Коефіцієнт оборотності дорівнює відношенню чистого доходу від реалізації товарів, робіт, послуг до середньої величини оборотних активів і характеризує, наскільки ефективно використовуються активи з погляду обсягу реалізації:

Коб = ЧД / ОА , (2.1)