Навигация

1.6.3 Кредитный комитет

Основной задачей кредитного комитета является минимизация кредитных рисков банка и обеспечение доходности по операциям кредитования клиентов банка в национальной и иностранной валютах, а также контроль над состоянием ссудного портфеля.

Основными функциями кредитного комитета являются:

· Контроль над кредитными рисками, возникающими в процессе деятельности банка.

· Установление лимитов кредитования на заемщиков, групп лиц, связанных с заемщиком, банки-контрагенты, определение инструментов финансирования, а также лимиты по иным объектам вложения в соответствии с утвержденной кредитной политикой банка;

· Принятие решений о предоставлении кредита или об отказе в его предоставлении заемщикам или группе лиц, связанных с заемщиком на основании экспертных заключений соответствующих структурных подразделений банка.

· Утверждение или изменение (в случае необходимости) в зависимости от степени кредитного риска условий, форм, схем, объемов кредитования.

· Принятие решений о необходимости замены обеспечения по ранее заключенным кредитным договорам и договорам о залоге.

· Установление требований к способам обеспечения возврата кредита и обеспечению иных обязательств.

· Разработка и принятие конкретных решений по качеству ссудного портфеля банка и его эффективному использованию.

· Разработка кредитной стратегии банка на краткосрочный и среднесрочный периоды в соответствии с программой привлечения клиентов.

· Рассмотрение и утверждение проектов, изменений к проектам внутренних положений, регулирующих кредитную деятельность банка.

· Осуществление контроля над исполнением ранее принятых решений заседаний кредитного комитета.

· Предоставление материалов на рассмотрение и принятие решений на правление банка.

· Рассмотрение и утверждение новых проектов и программ, изменений проектов и программ, связанных с развитием кредитной деятельности банка.

· Рассмотрение и утверждение отчетов по фактам нарушений, выявленных в кредитном процессе, а также по вопросам качества и полноты формирования и хранения кредитной документации и кредитного досье заемщика.

Кредитный комитет наделен полномочиями принимать решения по предоставлению кредитов клиентам банка на суммы, цели и сроки, согласно кредитной политике и стратегии банка; утверждению проектов, изменений к проектам внутренних положений, регулирующих кредитную деятельность банка; утверждению проектов, изменений к проектам типовых форм кредитных договоров и других документов, связанных с осуществлением кредитных операций; изменению классификации ссудной задолженности как относящейся к более низкой группе риска, чем это вытекает из формализованных критериев, определенных инструкцией ЦБ РФ № 254-П[1]; изменению параметров кредитования по действующим кредитным договорам (процентная ставка, срок, сумма и т.д.); утверждению кредитных лимитов:

· на банки – корреспонденты;

· на кредитование клиентов;

· на предоставление и выпуск гарантий и аккредитивов (непокрытых);

· на операции по учету, авалированию векселей, покупки иных ценных бумаг;

· на страховые компании;

· на эмитентов ценных бумаг.

А также утверждению отчетов соответствующих структурных подразделений о состоянии кредитного портфеля; согласованию новых проектов и программ, изменений к проектам и программам, связанным с развитием кредитной деятельности банка. В случае необходимости и при недостаточности полномочий в принятии решения, выносить вопросы на рассмотрение Правления Банка и Совета директоров.

1.7 Определение кредитоспособности заемщика

Одним из важных методов оценки кредитного риска является метод оценки кредитоспособности клиента, который осуществляется на основе анализа, направленного на выявление его финансового состояния и его тенденций. Основными источниками информации для оценки кредитного риска заемщика являются: финансовая отчетность, сведения, предоставленные заемщиком, опыт работы с данным клиентом других лиц, схема кредитуемой сделки с технико-экономическим обоснованием получения ссуды, данные инспекции на месте.

Качественный анализ реализуется по этапам: а) изучение репутации заемщика; б) определение цели кредита; в) определение источников погашения основного долга и причитающихся процентов-г) оценка рисков заемщика, принимаемых банком косвенно на себя.

Репутация заемщика изучается весьма тщательно, при этом очень важным является изучение кредитной истории клиента, т.е. прошлого опыта работы с ссудной задолженностью клиента. Внимательно изучаются и сведения, характеризующие деловые и личностные качества индивидуального заемщика. Устанавливаются также факты или отсутствие фактов неплатежей по ссудам, протеста надлежащим образом оформленных векселей и т.д.

Определение кредитоспособности заемщика является неотъемлемой частью работы банка по определению возможности выдачи ссуды. Под анализом кредитоспособности заемщика понимается оценка банком заемщика с точки зрения возможности и целесообразности предоставления ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. С этой целью используют: финансовые коэффициенты, анализ денежного потока, оценку делового риска.

В США для оценки кредитоспособности потенциального заемщика и, следовательно, минимизации кредитного риска используют подход, получивший название 6«С», в основе которого лежат следующие критерии оценки риска:

· репутация клиента — Customer character;

· платежеспособность — Capacity to pay;

· капитал — Capital;

· обеспечение ссуды — Collateral;

· экономическая конъюнктура и ее перспективы — Current business conditions and goodwill.

· контроль - Control

В Великобритании также распространена практика анализа кредитоспособности заемщика, известная под названием «Parts»:

· назначение, цель кредита — Purpose;

· размер ссуды — Amount;

· погашение задолженности — Repayment (основного долга и процентов);

· срок — Term;

· обеспечение ссуды — Security.

Наиболее приемлемыми являются методы оценки кандидата в заемщики Parser и Campary, используемые в английских клиринговых банках, которые позволяют наиболее полно изучить многоплановый характер заемщиков.

Parser расшифровывается следующим образом:

· информация о персоне потенциального заемщика, его репутации —Person;

· обоснование суммы испрашиваемого кредита — Amount;

· возможность погашения — Repayment;

· оценка обеспечения — Security;

· целесообразность кредита — Expediency;

· вознаграждение банка (процентная ставка) за риск предоставления кредита — Remuneratoin.

Campary расшифровывается так:

· репутация заемщика — Character;

· оценка бизнеса заемщика — Ability;

· анализ необходимости обращения за ссудой — Means;

· цель кредита — Purpose;

· обоснование суммы кредита — Amount;

· возможность погашения — Repayment;

· способ страхования кредитного риска — Insurance.

В зарубежной экономической литературе широко используется метод анализа SWOT (S-strong, W- weak, O-opportunities, T-threat), который позволяет выявить сильные и слабые стороны заемщика, его потенциальные возможности и риски. Таким образом, основными целями анализа информации, характеризующей уровень кредитоспособности заемщика, являются:

· определение сильных сторон ситуации заявителя;

· выявление слабых сторон потенциального заемщика;

· определение специфических факторов, являющихся наиболее важными для продолжения успеха заемщика;

· возможные риски при кредитовании.

Анализ банкирами финансовых отчетов клиентов может быть внутренним и внешним. Внешний анализ включает сравнение данного заемщика с другими; внутренний анализ предполагает сравнение различных частей финансовой отчетности друг с другом в течение определенного периода времени в динамике. Внутренний анализ нередко называют анализом коэффициентов. Несмотря на важность для аналитического процесса, финансовые коэффициенты имеют два важных недостатка: 1) не дают информации о том, как протекают операции клиента; 2) представляют прошлую информацию, в то время как кредиты будут предоставляться в будущем. Поэтому аналитику банка приходится работать не только с фактическими данными, но и с оценкой «сложной» информации (взглядов, оценок, прогнозов и т.д.). Кредитная заявка клиента может быть отвергнута, если, скажем, предоставление ссуды будет нарушением кредитной политики банка.

Однако нередко требуется более полный анализ, например, на основе оценки движения денежных средств заемщика, т.е. в процессе анализа денежного потока. Денежный поток — это измеритель способности заемщика покрывать свои расходы и погашать задолженность собственными ресурсами. Подобного рода анализ проводят с использованием отчета о движении денежных средств заемщика.

Составление отчета о движении денежных средств позволяет ответить на следующие вопросы:

· обеспечивает ли заемщик себя денежными средствами для дальнейшего роста финансовых активов;

· является ли рост заемщика столь стремительным, что ему требуется финансирование из внешних источников;

· располагает ли заемщик избыточными средствами для использования их на погашение долга или последующего инвестирования.

Отчет о движении денежных средств заемщика целесообразно использовать для анализа перспектив погашения ссуды.

Важной особенностью кредитования клиентов в индустриально развитых странах Запада является то, что в Центре любого процесса предоставления кредита заемщику (физическому или юридическому лицу) стоит человек. Например, в Германии независимо от вида предоставляемого кредита, т.е. от выдачи потребительского или, скажем, инвестиционного фирменного кредита, заемщик должен представить ряд документов, свидетельствующих о его личных качествах и личной кредитоспособности.

Информация, интересующая немецкий банк при решении вопроса о предоставлении кредита, включает следующие сведения.

1. Характеристика личных свойств предпринимателя: характер, манеры, поведение, внешность, выразительность речи, хобби.

2. Общее образование, квалификация, склад ума, отношение к риску (азартность).

3. Техническая квалификация: ход профессионального развития, опыт.

4. Физическое состояние: состояние здоровья, занятия спортом.

5. Имущество: степень участия в делах предприятия, личное имущество, владение недвижимостью, другие источники дохода.

Наряду с использованием анкет клиентов для анализа их кредитоспособности банки могут получить информацию из местных кредитных бюро. Эту информацию также используют для анализа кредитоспособности клиента. В западных странах закон предусматривает возможность для клиента проверять информацию, которая касается его финансового положения и находится в кредитном бюро. При выявлении ошибки клиент заявляет о ней в бюро для ее исправления. А бюро в свою очередь сообщает об этом всем кредиторам, получившим ошибочную информацию о клиенте.

Необходимо также оценить репутацию заемщика. Один из возможных методов ее оценки — метод кредитного скоринга. Модель проведения скоринга обычно разрабатывается каждым банком самостоятельно, исходя из особенностей, присущих банку и его клиентуры, с учетом характера банковского законодательства и традиций страны. Техника кредитного скоринга была впервые предложена американским экономистом Д. Дюраном в начале 40-х годов для отбора заемщиков по потребительскому кредиту. Д. Дюран выделил группу факторов, позволяющих, по его мнению, с достаточной достоверностью определить степень кредитного риска при предоставлении потребительской ссуды тому или иному заемщику.

Применяя определенные коэффициенты, Д. Дюран определил границу, разделяющую «хороших» и «плохих» клиентов. Клиент, набравший более определенного количества баллов, считался кредитоспособным, а набравший менее — нежелательным для банка.

Метод скоринга позволяет провести экспресс-анализ заявки на кредит в присутствии клиента. Например, во французских банках клиент, обратившийся с просьбой предоставить ему персональную ссуду и заполнивший анкету, может получить ответ о возможности предоставления ссуды в течение нескольких минут.

2.Методики анализа кредитоспособности предприятий

Похожие работы

... В.А. Современная система кредитования в России. - М.: АВС, 2007 29. Миколай М.П. Система оценки кредитоспособности заемщика. - М.: Аскери-асса, 2007. 30. Мурзаев А.П. Курс МВА по финансам. - М.: Альпина, 2008. 31. Нестеренко М.П. Деньги, кредит, банки. - М.: МТ Пресс, 2009. 32. Номоконов И.Т. Финансовый анализ: методы и ошибки. - М.: Финансы и статистика, 2007. 33. Николаев В.Е. Финансы. - ...

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

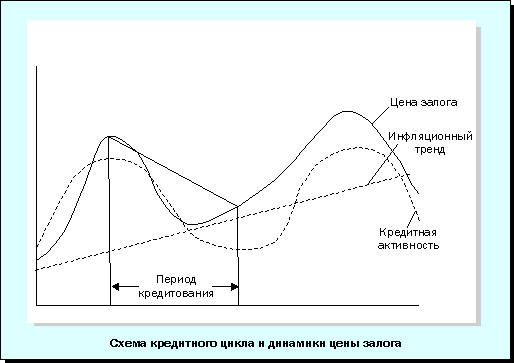

... включает в себя анализ финансовой отчетности заемщика на предмет изменения уровня кредитоспособности, проверку выполнения условий кредитования, проверку залогового обеспечения. Уменьшение рисков потери активов при кредитных операциях достигается путем надлежащим образом оформленного обеспечения и страхования залогов страховыми компаниями с хорошим финансовым положением. Выявление, оценка, ...

... банковских специалистов, которые должны не только владеть основами современного количественного финансового анализа, но и обладать высокой профессиональной интуицией. 2.1. ПУТИ СНИЖЕНИЯ КРЕДИТНЫХ РИСКОВ В СОВРЕМЕННЫХ УСЛОВИЯХ Стратегия управления рисками в коммерческом банке должна основываться на интегрированной структуре, состоящей из обязанностей и функций, которые спускаются от уровня ...

0 комментариев