Навигация

Копия трудовой книжки, заверенная работодателем

4. Копия трудовой книжки, заверенная работодателем.

Владельцы зарплатных банковских карт Русского Банка Развития предоставляют только Паспорт и Дополнительный документ.

Требования к Заемщику и Поручителю

- Гражданство РФ

- Постоянная регистрация (прописка): регион присутствия отделений Банка

- Возраст на момент выдачи кредита – от 21 года

- Возраст на момент погашения кредита:

- Для женщин – до 55 лет (включительно)

- Для мужчин – до 60 лет (включительно)

- Основное место работы: регион присутствия отделений Банка; стаж на последнем месте работы – не менее 3 месяцев, общий стаж работы – не менее 1 года.

В случае соответствия данных Анкеты предоставленным документам сотрудник Банка производит оформление кредитного договора. При получении кредита без поручительства поручительства и не являясь владельцем зарплатной карты Русского Банка Развития Заемщик оплачивает комиссию за открытие ссудного счета (в размере, установленном тарифами Банка).

После подписания всех необходимых документов сумма кредита зачисляется на счет Заемщика и выдается наличными в кассе отделения либо перечисляется на указанный Заемщиком счет.

Сведения, предоставляемые Заемщиком для Анкеты должны точно соответствовать документам, которые Заемщик затем предоставит в Банк.

В случае если Заемщик подал Анкету на бумажном носителе, срок принятия предварительного решения по кредиту увеличивается на 1-2 рабочих дня. Окончательное решение принимается Банком после предоставления Заемщиком всех необходимых документов и личного визита Заемщика в Банк.

Получить кредит «Отличные наличные» Заемщик может во всех отделениях Банка, кроме отделений «Митино» и «Никитский».

Погашение кредита «Отличные наличные». Погашение кредита осуществляется ежемесячными, равными по сумме платежами.

Пример расчета ежемесячного платежа по кредиту представлен в Таблице 3.

Таблица 3

Пример расчета ежемесячного платежа по кредиту

| Сумма кредита (рубли) | Срок кредита | Ежемесячный платеж по кредиту (рубли) | ||

| Без поручителя | С поручителем | |||

| 150 000 | 36 | 6 097,91 | 5 949,80 | |

| 300 000 | 60 | 8 955,77 | 8 636,98 | |

| 1 000 000 | 60 | - | 28 789,93 | |

Расчет является предварительным. Итоговая сумма платежа определяется при заключении кредитного договора.

Денежные средства в погашение задолженности могут быть внесены на счет Заемщика следующим образом:

- наличными через кассы отделений Банка;

- безналичным путем, в том числе через организации, осуществляющие прием и перевод денежных средств физических лиц.

3.3 Перспективы развития рынка потребительского кредитования в РФ

Тарифы по потребительским кредитам устанавливаются кредитными организациями с учетом различных факторов: стоимость привлеченных ресурсов, произведенных затрат, срока предоставления кредита, наличия залога и поручителей и т.д.

Вместе с тем практика предоставления потребительских кредитов зачастую основывается на неконкурентных принципах.

Не являются редкостью случаи введения заемщиков в заблуждение относительно реальной стоимости полученных ими потребительских кредитов.

Реальная стоимость кредита (с учетом всех комиссий и платежей) существенно превышает заявленный в публичной оферте отдельных кредитных организаций процент по кредиту. То есть речь идёт о наличии скрытых комиссий и других дополнительных расходов, о которых заемщик надлежащим образом не информирован. Таким образом, недостаточное раскрытие информации об условиях предоставления кредита вводит в заблуждение заемщиков относительно полной стоимости данной услуги банков.

Используя упомянутую практику, банки могут получать необоснованные преимущества при осуществлении предпринимательской деятельности на рынке банковских услуг, препятствуя выходу на рынок финансовых услуг другим кредитным организациям, готовым на условиях открытости и достоверности осуществлять деятельность по потребительскому кредитованию населения и честно заявлять клиентам полную стоимость услуги потребительского кредитования. При этом такие действия могут причинить убытки другим финансовым организациям.

Вместе с тем закон «О конкуренции» запрещает недобросовестную конкуренцию на рынке финансовых услуг между финансовыми организациями, которая выражается, в том числе, в распространении неточных, недостоверных сведений, способных причинить убытки другим финансовым организациям.

В целом, видится три основных направления решения рассматриваемой проблемы в сфере потребительского кредитования:

- пресечение фактов недобросовестной конкуренции в рамках рассмотрения административных дел о нарушениях антимонопольного законодательства и иных нормативных правовых актов о защите конкуренции на рынке финансовых услуг;

- выработка стандартов раскрытия информации о потребительских кредитах;

- законодательное урегулирование вопросов, связанных с обеспечением надлежащего информирования кредитными организациями населения об условиях предоставления потребительских кредитов.

В настоящее время ФАС России совместно с Банком России разрабатывает рекомендации кредитным организациям по стандартам раскрытия информации при предоставлении потребительских кредитов, направленные на защиту конкуренции на рынке финансовых услуг, повышение прозрачности деятельности кредитных организаций, формирование более полного представления населения об услугах кредитных организаций, повышения доверия к ним.

Кроме того, Минфин России совместно с заинтересованными федеральными органами исполнительной власти и Банком России разрабатывает проект федерального закона «О потребительском кредите», направленного на регулирование отношений, возникающих между потребителями и кредиторами при предоставлении потребительского кредита, установление прав потребителей на получение достоверной информации об условиях потребительского кредита.

Похоже, что участников рынков потребительского кредитования ожидают нелегкие времена. Бизнес, который считался и пока еще считается самым высокодоходным банковским бизнесом в России, может утратить значительную долю своей привлекательности, как для действующих игроков, так и для иностранных инвесторов, которые сейчас прицениваются к национальным банкам.

Неприятности начались почти сразу же после окончания новогодних каникул 2006 года: сначала Банк России опубликовал документ, обязывающий банки раскрывать эффективные процентные ставки по кредитам, составляющие реальную, а не заявленную стоимость заемных средств. А затем появилась информация о том, что Верховный суд признал правомерными претензии Роспотребнадзора о незаконности взимания банками дополнительных комиссий и штрафов при обслуживании кредитов. Правда, это сообщение уже на следующий день было опровергнуто Ассоциацией региональных банков «Россия». В официальном пресс-релизе Ассоциации говорится, что никакого решения по данному вопросу Верховный Суд не принимал. Однако большинство участников рынка склоняется к тому, что нет дыма без огня: вполне возможно, что в недалеком будущем банки действительно лишатся возможности получать дополнительные доходы за счет взимания штрафов и пеней. И уж точно они лишатся дополнительных доходов, проистекающих из-за «накручивания» процентных ставок по кредитам.

В Центробанке дают понять, что требование по раскрытию эффективных ставок при потребительском кредитовании было принято не спонтанно: ситуация, складывающаяся в секторе, вызывала обеспокоенность у российских финансовых властей на протяжении последних трех лет. На сегодняшний день, по оценкам ЦБ, разрыв между реальной и заявленной стоимостью кредитов для инвесторов-частных лиц может составлять десятки процентов, а в некоторых случаях - без малого 100%. Так, при заявленной ставки по потребительским кредитам на уровне 29% реальная ставка может колебаться от 90 до 124% годовых. По кредитным картам разрыв между этими двумя показателями может составлять порядка 25-30%, эффективная ставка по автокредитам почти в два раза может превышать заявленную в договоре.

«Разрушение иллюзий чревато для банков потерей клиентской базы», - говорит аналитик агентства «Рус-рейтинг» Виктория Белозерова. Эксперты считают, что результатом нововведения может стать коррекция ставок в меньшую сторону и одновременно введение новых скрытых комиссий. При этом, по их словам, наиболее сильно могут пострадать банки, активно работающие на рынке экспресс-кредитования, то есть предоставляющие кредиты на целевое приобретение товаров в торговых точках. Именно в этих случаях разрыв между заявленной и эффективной ставкой достигает максимальных значений.

Не исключено, что ужесточение правил игры повлечет за собой не только коррекцию ставок, но и изменение состава игроков на рынке экспресс-кредитования. Многим российским банкам, которые являются здесь лидерами, придется уступить свое место иностранным структурам. Причина проста: последние обладают более совершенной системой скорринга (оценка «качества» заемщика), у них - особенно в том случае, если речь о специализированных розничных банках - накоплен огромный опыт работы именно в сфере экспресс-кредитования. Это значит, что они, в отличие от многих российских банков, будут более эффективно управлять рисками, и не будут кровно нуждаться в том, чтобы «накручивать» ставки по кредитам. Ведь последние зачастую росли потому, что банк стремился с помощью высоких ставок покрыть убытки, причиняемые ему невозвратами и «плохими кредитами».

Неясны в контексте новой ситуации и перспективы рынка кредитных карт. В последние два года он развивался очень динамично, однако теперь над ним тоже собираются тучи, так как эффективные ставки по кредитным картам значительно отличаются от заявленных в договорах показателях. Не так сильно, как это бывает на рынке экспресс-кредитования, но все же. Впрочем, как считает вице-президент Инвестсбербанка Алексей Михайлик, держатели карт вряд ли переживут «кризис доверия» в случае, если узнают, что их «нагревали» по ставкам. «В карточных кредитах главными качествами являются не их стоимость, а скорость выдачи и гарантированность получения»,- поясняет эксперт.

По словам аналитиков, в принципе, то же самое можно справедливо во многих отношениях и для экспресс-кредитования: зачастую человек принимает здесь решение взять кредит под воздействием эмоционального фактора (пришел, увидел, купил). Ему не до того, чтобы просчитывать реальную и эффективную ставку - все, что его волнует в данной ситуации, это возможность получить понравившуюся вещь в максимально короткий срок и с минимальными текущими затратами.

Заключение

В последние несколько лет в России сложились благоприятные условия для развития рынка потребительского кредита. Быстрое наращивание капитала в банковской сфере в связи с действием ряда макроэкономических факторов вызвало проблему размещения средств. Одним из перспективных направлений деятельности банков, когда они вынуждены искать относительно новые сферы применения капитала, является потребительское кредитование.

В заключении необходимо отметить, что в настоящее время потребительское кредитование активно развивается в нашей стране, что положительно сказывается на экономике как банковского сектора, так и экономике России в целом.

Потребительский бум накрыл Россию, банковские кредиты становятся все более популярными и доступными. По данным ЦБ, только за последний год долг среднего россиянина перед банками вырос на 75%

Центробанк опубликовал цифры, о которых стоит задуматься. Россияне набрали кредитов уже на 2 триллиона рублей — это более половины наших сбережений, находящихся на банковских счетах. Еще два-три года такими темпами — и Россия превратится в страну должников. Доходы граждан выросли, все забыли про дефолты и денежные реформы. А благодаря доступным кредитам началось то, что экономисты называют потребительским бумом.

Рано или поздно кредиты надо отдавать, а данные Банка России говорят о том, что все больше россиян не в силах справиться со взятым на себя долговым бременем. Объем просроченных кредитов вырос за год в 2,5 раза!

Список литературы

1. Конституция Российской Федерации – М.: К 65 «Издательство Новая Волна», 1996.

2. Гражданский Кодекс Российской Федерации // Сборник законодательства Российской Федерации (с изменениями и дополнениями на 1.11.2003 года).

3. О залоге: Закон ЦБ РФ от 29.05.1992г. №143-ФЗ // Деньги и кредит. – 2001. №7, С.6-15.

4. О банках и банковской деятельности: Закон ЦБ РФ от 7.08.2001г. №395-Фз (с изменениями и дополнениями) // Деньги и кредит. – 2001. -№9.

5. О Центральном Банке Российской Федерации (Банке России): Закон ЦБ РФ от 10.07.2002. №86-ФЗ // Собрание постановления Правительства РФ.

6. Об обязательных нормативах банков: Инструкция ЦБ РФ от 16.01.2004. №110-И // Вестник Банка России. – 2004. - №11.

7. О порядке формирования и использования резерва на возможные потери по ссудам: Инструкция ЦБ РФ от 30.06.1997. №62-а (с изменениями и дополнениями).

8. О порядке предоставления, размещения кредитными организациями денежных средств и их возврата: Положение ЦБ РФ от 31.08.1998. №54-П. // Деньги и кредит. -1998. -№9.

9. О порядке начисления и уплаты процентов по операциям, связанным с привлечением и размещением денежных средств: Положение ЦБ РФ от 26.07.1998. №39-П.

10. О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации: Положение ЦБ РФ от 9.10.2002. №199-П.

11. Бюллетень банковской статистики за 2001-2006 гг.

12. Банковский портфель-1: Книга банкира. Книга клиента. Книга инвестора. // Авт. Кол. О.Н.Антипова и др. отв. Ред. Ю.И. Коробов, Рубин А.В., В.И. Солдаткин – М.: СОМИНТЭК, 2005.- 569 с.

13. Банковский портфель-2: Книга банковского менеджера. Книга банковского финансиста. Книга банковского юриста // Под ред. Ю.И. Коробова – М.: СОМИНТЭК, 2005.-752 с.

14. Банковское дело / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. -5-е издание, перераб. И доп. – М.: Финансы и статистика, 2003..

15. Банковское дело / Под ред. В.И. Колесникова, Л.П. Кроливецкой – М.: Финансы и статистика. 2001.

16. Банки и банковское дело / Под ред. И.Т. Балабанова. – СПб.: Питер. 2002.

17. Банковское дело: Справочное пособие / Под ред. Ю.А. Бабичевой – М.: Экономика. 2004

18. Банковское дело: Учебник / Под ред. Д-ра экон. наук, проф. Г.Г. Коробовой.-М.: Экономист, 2003.

19. Букато В.И., Головин Ю.В., Львов Ю.И. Банки и банковсие операции в России. – 2-е изд. Перераб. И доп. / Под ред. М.Х. Лапидуса. – М.: Финансы и статистика. 2001.

20. Деньги, кредит, банки / Под ред. Е.Ф. Жукова – М.: Банки и биржи. «Юнити» - 2003.

21. Деньги, кредит, банки / Под ред. Г.Н. Белоглазовой: Учебник. – М.: Юрайт-Издат, 2004.

22. Жемчугов А. Синдицированное кредитование как инструмент мобилизации кредитных ресурсов// Рынок ценных бумаг. - 2000. - № 20.

23. Жуков Е.Ф. Банки и банковские операции: Учебник для вузов. – М.: Банки и биржи, ЮНИТИ. 2004.

24. Иванова Н.И., ГУ ЦБРФ. Формы "скрытого" кредитования // Бухгалтерия и банки. - 2000. - № 6.

25. Колпакова г.м. Финансы. Денежное обращение и кредит: Учебное пособие – М.: Финансы и статистика. 2002.

26. Кредитный риск-менеджмент и моделирование нового актива в портфеле / М. Помазанов // Финансы и кредит. – 2004. - №6.

27. Лаврушин О.И. Деньги, кредит, банки: Учебное пособие / Под ред. О.И. Лаврушина – М.: Финансы и статистика. 2004

28. Мурычев А.В. О путях укрепления ресурсной базы российских коммерческих банков // Деньги и кредит. -2003. -№11.

29. Организация деятельности коммерческих банков: Учебное пособие / Под ред. Роксопова Ю.В. – Хабаровск ХГАЭиП, 2004.

30. Пенкина И. Высокие кредитные риски сдерживают рейтинги Российских банков // Банковское дело. – 2004. - №2.

31. Проблема неопределенности, информации и риска кредитования коммерческими банками / Данилова Т.Н. // Финансы и кредит. – 2004. - №2.

32. Супрунович Е. Управление кредитным риском // Банковское дело. – 2002. - №4.

33. Симановский А.Ю. Резервы на возможные потери по ссудам: международный опыт и некоторые вопросы методологии // Деньги и кредит. – 2004. - №1.

34. Сауляк О.П. Залог как способ обеспечения кредитных обязательств в банковской практике // Финансы и кредит. – 2005. - №6.

35. Сауляк О.П. Вопросы применения поручительства и банковской гарантии как способы обеспечения исполнения кредитных обязательств с участием банков // Финансы и кредит. – 2005. - №1.

36. С чем подошли банки в 2006 году /м М.В. Ключников // Финансы и кредит. – 2006. -№6.

37. Тихомирова Е.В. Кредитные операции коммерческих банков // Деньги и кредит. – 2003. - №9.

38. Тещанская И.В. Огранизация деятельности коммерческого банка: Учебное пособие. – М.: ИНФРА – М, 2001.

39. Финансы, деньги, кредит: Учебник / под ред. О.В. Соколовой – М.: Брист, - 2000.

40. Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004.

Приложение 1

Реквизиты

Коммерческий Банк "Русский Банк Развития" (закрытое акционерное общество)

Адрес: 119021, Москва, ул. Тимура Фрунзе, д. 11, стр. 13-14

Генеральная лицензия: 2179, дата выдачи 04.12.2003

Дата регистрации в Банке России: 28.10.1992, дата выдачи последней

лицензии: 04.12.2003

Основной государственный регистрационный номер: 1037711013295 (04.12.2003)

ИНН: 7744003399, КПП: 775001001

ОКПО: 29310827

К/С: 30101810500000000297 в Отделении № 2 Московского ГТУ Банка России

БИК: 044585297

Устав:

· Дата регистрации последних изменений в устав: 07.02.2006

· Уставный капитал 1 697 000 000 руб., дата регистрации изменения размера уставного капитала в Банке России: 29.12.2005

Лицензии (дата выдачи/последней замены):

· Генеральная лицензия Центрального банка Российской Федерации на осуществление банковских операций № 2179 от 04.12.03.

· Лицензия Центрального банка Российской Федерации на право привлечения во вклады и размещение драгоценных металлов № 2179 от 04.12.03.

· Лицензия профессионального участника рынка ценных бумаг ФСФР России на осуществление депозитарной деятельности № 177-04186-000100 от 20.12.00.

· Лицензия профессионального участника рынка ценных бумаг ФСФР России на осуществление деятельности по управлению ценными бумагами № 177-03661-001000 от 07.12.00.

· Лицензия профессионального участника рынка ценных бумаг ФСФР России на осуществление брокерской деятельности № 177-03454-100000 от 07.12.00.

· Лицензия профессионального участника рынка ценных бумаг ФСФР России на осуществление дилерской деятельности № 177-03557-010000 от 07.12.00.

· Лицензия биржевого посредника Комиссии по товарным биржам при ФСФР России на совершение фьючерсных и опционных сделок в биржевой торговле на территории Российской Федерации № 684 от 23.12.04.

· Уведомление на право выступать перед таможенными органами в качестве гаранта № 25 от 01.06.04.

· Лицензия Центра ФСБ России по лицензированию, сертификации и защите государственной тайны на осуществление предоставления услуг в области шифрования информации № 409 У от 27.01.04.

· Лицензия Центра ФСБ России по лицензированию, сертификации и защите государственной тайны на осуществление распространения шифровальных (криптографических) средств № 408 Р от 27.01.04.

· Лицензия Центра ФСБ России по лицензированию, сертификации и защите государственной тайны на осуществление технического обслуживания шифровальных (криптографических) средств № 407 Х от 27.01.04.

· Лицензия ФСФР России на осуществление деятельности специализированного депозитария инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов № 22-000-1-00061 от 17.05.05.

Приложение 2

Таблица 1

Информация об акционерах Русского Банка Развития

| Наименование | Процентная доля |

| Общество с ограниченной ответственностью «Мединвесттехника» | 18 % |

| Общество с ограниченной ответственностью «Монтажспецавтоматика» | 10,6 % |

| Общество с ограниченной ответственностью «Техэнергокомплекс» | 10,6 % |

| Общество с ограниченной ответственностью «Лексингтон» | 10,5 % |

| Общество с ограниченной ответственностью «Внешагроэкспорт» | 10,5 % |

| Общество с ограниченной ответственностью | 10 % |

| Общество с ограниченной ответственностью | 10 % |

| Закрытое акционерное общество «МПК Автотехника» | 9,8 % |

| Закрытое акционерное общество «Машпромпроект» | 7 % |

| Общество с ограниченной ответственностью «Производственное объединение «Аэродинамика» | 3 % |

[1] Российская банковская энциклопедия / Гл. ред. О. И. Лаврушин. - Москва, 2005. - С. 215-217.

[2] Финансы, денежной обращение, кредит / Под ред. В.К. Сенчалова, А.И. Архипова – М: ООО «ТК Велби», -2002. Стр. 123.

[3] “Общая теория финансов”. Учебник для ВУЗов Л.А. Дробоздина, Ю.Н. Константинова, Л.П. Окунева и др. М., Банки и биржи, 2005. Стр. 146.

[4] Российская банковская энциклопедия / Гл. ред. О. И. Лаврушин. - Москва, 2005. Стр. 178.

[5] Организация деятельности коммерческих банков: Учебное пособие / Под ред. Роксопова Ю.В. – Хабаровск ХГАЭиП, 2004. Стр. 143.

[6] Тещанская И.В. Организация деятельности коммерческого банка: Учебное пособие. – М.: ИНФРА – М, 2001. Стр. 156.

[7] Колпакова г.м. Финансы. Денежное обращение и кредит: Учебное пособие – М.: Финансы и статистика. 2002. Стр. 89-92.

[8] Банковское дело: управление и технологии: Учебник для вузов / Под ред. Проф. А.М. Тавасиева. 0 М.: ЮНИТИ-ДАНА. Единство. 2002. Стр. 123-125.

[9] Ст.1 Федерального закона "О банках и банковской деятельности" от 02.12.90. в редакции от 03.02.96. №17-ФЗ

[10] Тещанская И.В. Огранизация деятельности коммерческого банка: Учебное пособие. – М.: ИНФРА-М, 2001. Стр. 154.

[11] “Общая теория финансов”. Учебник для ВУЗов Л.А. Дробоздина, Ю.Н. Константинова, Л.П. Окунева и др. М., Банки и биржи, 2005 г. Стр. 206.

[12]Деньги, кредит, банки / Под ред. Г.Н. Белоглазовой: Учебник. – М.: Юрайт-Издат, 2004. Стр. 166.

[13] “Общая теория финансов”. Учебник для ВУЗов Л.А. Дробоздина, Ю.Н. Константинова, Л.П. Окунева и др. М., Банки и биржи, 2005 г. Стр. 208.

[14] “Общая теория финансов”. Учебник для ВУЗов Л.А. Дробоздина, Ю.Н. Константинова, Л.П. Окунева и др. М., Банки и биржи, 2005 г. Стр. 210.

[15] Тихомирова Е.В. Кредитные операции коммерческих банков // Деньги и кредит. – 2003. - №9. Стр. 16-18.

[16] Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004. Стр. 122.

[17] Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004. Стр. 124.

[18] Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004. Стр. 126.

[19] Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004. Стр. 128.

[20] Тещанская И.В. Организация деятельности коммерческого банка: Учебное пособие. – М.: ИНФРА – М, 2001. Стр. 162.

[21] Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004. Стр. 132-135.

[22] Российская банковская энциклопедия / Гл. ред. О. И. Лаврушин. - Москва, 2005. Стр. 154.

[23] Колпакова Г.М. Финансы. Денежное обращение и кредит: Учебное пособие – М.: Финансы и статистика. 2002. Стр. 112.

[24] Организация деятельности коммерческих банков: Учебное пособие / Под ред. Роксопова Ю.В. – Хабаровск ХГАЭиП, 2004. Стр. 88.

[25] Жуков Е.Ф. Деньги, кредит, банки. М. “Финансы и статистика”, 1999 г. Ковалева А.М. Финансы. М.: Финансы и статистика. 2005. Стр. 187.

[26] Лаврушин О.И. Деньги, кредит, банки: Учебное пособие / Под ред. О.И. Лаврушина – М.: Финансы и статистика. 2005. Стр. 202-204.

[27] Деньги, кредит, банки / Под ред. Г.Н. Белоглазовой: Учебник. – М.: Юрайт-Издат, 2004. Стр. 176.

[28] Ковалев В.В. Управление финансами: Учебное пособие. – М.: ФБК ПРЕСС, 2004. Ср. 156.

[29] Букато В.И., Головин Ю.В., Львов Ю.И. Банки и банковские операции в России. – 2-е изд. Перераб. И доп. / Под ред. М.Х. Лапидуса. – М.: Финансы и статистика. 2001. Стр. 112.

[30] М.В. Ключников С чем подошли банки в 2006 году .// Финансы и кредит. – 2006. -№6. Стр. 12-14.

[31] Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учебник для вузов. – М.: Высшая школа. 2004. Стр. 193.

[32] Финансы, деньги, кредит: Учебник / под ред. О.В. Соколовой – М.: Брист, - 2005. Стр. 112.

Похожие работы

... , обученный трейдер и доступ к свежим котировкам дают банку возможность размещать на краткосрочной основе часть кредитных ресурсов, которая оказалась не использованной на конец дня. 3. Внедрение новых банковских технологий в России Развитие информационных технологий принципиально меняет условия оказания банковских услуг во всем мире. Все большее количество банков открывает возможности по ...

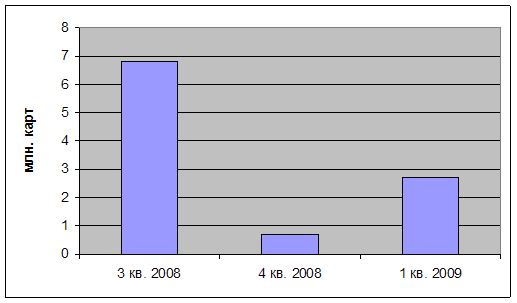

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

... на предстоящие потери. Разработанные мероприятия, способны увеличить объем выданных кредитов и доходы банка, повысить эффективность управления активами кредитной организации. Значения свидетельствуют об улучшении большей половины показателей деятельности ОАО «ОТП Банк» и значительном повышении управленческой эффективности. Таким образом, предполагаемые мероприятия приводят к наиболее выгодному ...

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

0 комментариев