Навигация

Оценка, конструирование и подстройка структурированных продуктов

3.2 Оценка, конструирование и подстройка структурированных продуктов

Поняв, каким образом оформляется структурированный продукт, и для исполнения каких целей инвестора он может служить, можно перейти к вопросу его ценообразования и определения его стоимостной оценки для инвестора, то есть к определению параметров, влияющих на размер взимаемой эмитентом комиссии.

Методологически правильно будет под стоимостью структурированного продукта понимать сумму стоимостей потоков, из которых состоит структурированный продукт. Стоимость же отдельно взятого потока представляет собой сумму денежных средств, которая была бы равноценна причитающимся для исполнения правам и обязательствам. Очевидно, что стоимости всех составляющих продукт потоков зависят от определенных рыночных переменных и постоянно меняются во времени. При финансовом инжиниринге структурированных продуктов необходимо определить несколько параметров, которые определяет потенциальные доходности по продукту и соответственно воздействует на его цену.

Коэффициент участия – представляет собой параметр, который определяет, в какой пропорции будет изменяться доходность по продукту при изменении доходности базового актива. Обычно данный коэффициент определяется в диапазоне от 0% до 100%, и чем ближе он к единице, тем больше выгод получает приобретатель продукта, но и тем большую комиссию он за него платит.

Максимальная доходность по продукту – определяет максимальный размер обязательства, который может возникнуть у эмитента перед инвестором, при возможных рыночных изменениях. И чем выше данный показатель, тем большие риски принимает на себя эмитент, и тем большую комиссию он за это взимает с инвестора.

Оценку любого продукта финансового инжиниринга необходимо проводить для дальнейшего ценообразования по создаваемому продукту: в общем случае эмитент определяет теоретическую стоимость продукта и издержки, которые ему необходимо понести для его создания, и затем к получившейся оценке, фактически, себестоимости, прибавляет соответствующей процент маржи, которую он хочет получить в качестве прибыли при продаже инвестору. При этом, обладая определенными знаниями и представлением об используемых методиках, инвестор может самостоятельно проводить оценку предлагаемых на рынке продуктов, определяю маржу, закладываемую в продукт каждым эмитентом, и выбирая наиболее выгодного для себя контрагента.

Необходимо отметить, что, когда упоминается о принимаемых эмитентом на себя рисках по продукту, подразумеваются риски по конкретному, отдельно взятому продукту. В действительности же инвестиционный банк, являющийся эмитентом, заинтересован в получении прибыли за счет комиссии, получаемой за сведение интересов различных контрагентов, а не в принятии на себя излишних обязательств. Поэтому общей практикой для эмитентов является хеджирование рисков, возникающих в случае продажи структурированного продукта, с целью их передачи третьей стороне. Издержки, которые несет эмитент при передаче рисков, так же должны быть учтены при расчете стоимости продукта, так как эмитент заинтересован в максимальной степени перенести их на инвестора.

Предложение структурированных продуктов не является безусловно прибыльным бизнесом, основанным лишь на взимании комиссии и передаче рисков. Используемые при оценке продуктов математические и

финансовые модели служат опорой для принятия решений, но могут и являться инструментом переложения убытков на будущие более неопределенные периоды, так как эти модели позволяют дать достаточно точную оценку на краткосрочном временном промежутке, но могут допускать неточности при прогнозировании на длинных временных интервалах.

Среди возможных и применяемых методов, моделей и подходов для оценки как деривативов, так и структурированных продуктов, наиболее распространенными являются численные методы (метод Монте-Карло, биномиальный метод), аналитический и рыночный подходы. Первые две категории относятся к теоретическим подходам к оценке, третья – к практическим.

Аналитические модели представляют собой четко выраженные математические формулы и зависимости, в которые необходимо подставить имеющиеся экзогенные переменные, чтобы получить конечный, искомый результат расчета, как, к примеру, премию по опциону в модели Блэка-Шоулза. Отличительной особенностью аналитических методов является их определенность конечного результата, который не меняется от пересчета к пересчету при постоянстве значений вводимых переменных; в численных же моделях, в частности, в методе Монте-Карло, результаты зависят от определенной доли случайности и могут различаться при различных пересчетах. При рыночном подходе к оценке структурированных продуктов используются не теоретические, а реально существующие на рынке цены на финансовые инструменты необходимые для построения структурированного продукта.

При оценке структурированного продукта приходится постоянно акцентировать внимание на его сущности, на том, что он представляет собой определенное сочетание потоков. Оценивая каждый из них в отдельности, можно получить стоимость всего продукта в целом. Разбивая продукт на отдельные финансовые инструменты (производя его декомпозицию), можно выделить два основных класса входящих в него потоков: простой и переменный. Первый представляет собой фиксированный денежный платеж, второй – набор некоторых деривативов, стоимость каждого из которых и необходимо оценить. Суммируя полученные оценки отдельных финансовых инструментов, приходят к стоимостной оценке самого структурированного продукта.

Важной особенностью всех используемых численных методов является предпосылка нейтральности к риску, которая кладется в основу всех дальнейших допущений и расчетов и применяется как в оценке, просто деривативов, так и структурированных продуктов. Отсюда следует, что в численных моделях стоимость оцениваемого инструмента не зависит от ожидаемой его доходности. С одной стороны показатель ожидаемой доходности является чрезвычайно важным, так как именно он и определяет уровень риска, который готов принять на себя инвестор. Однако, учитывая предпосылку нейтральности к риску, предполагается безразличность инвесторов к риску, а значит и ожидаемые ими доходности будут равны безрисковой ставке. Поэтому в численных моделях стоимость дериватива фактически равна дисконтированной по безрисковой ставке стоимости будущих потоков (выплат) по нему. Как уже отмечалось выше, двумя наиболее распространенными численными методами являются метод Монте-Карло и биномиальный метод.

Метод Монте-Карло представляет собой расчет математического ожидания выплат по финансовому инструменту с использованием случайным образом генерируемых переменных, от которых эти выплаты зависят. Затем эти потоки дисконтируются по безрисковой ставке к настоящему моменту времени и суммируются для получения текущего значения стоимости инструмента. Все переменные, определяющие величину выплат по структурированному продукту, являются случайными величинами и обладают определенным распределением, при этом, в общем случае, принято считать, что это распределение является нормальным и стандартное отклонение, как и математическое ожидание их динамики (доходности) может быть оценено на основе исторических данных.

Случайная генерация на основе распределения будущих значений экзогенных переменных позволяет получить несколько сценариев динамики переменных. В каждом из сгенерированных сценариев рассчитывается выплата по структурированному продукту и формируется выборка возможных будущих выплат по нему, из которой рассчитывается сумма дисконтированных по безрисковой ставке их математических ожиданий для определения его текущей стоимости. Очевидно, что данный метод не учитывает возможность досрочного исполнения прав и обязательств по продукту, что ограничивает его применимость для целого ряда финансовых инструментов, однако, он позволяет оценить продукт сразу в целом, не разбивая его на составные части, и используемые предпосылки могут быть более комплексными, чем в аналитических моделях, что увеличивает точность и потенциальные надежности расчетов.

Ограничивающими же моментами в использовании метода Монте- Карло являются различные получаемые результаты при разных симуляциях, при том, что и сама точность этих результатов зависит во многом от количества производимых итераций, увеличение которого влечет за собой гораздо большие временные затраты при проведении расчетов.

Биномиальный метод также относится к численным методам оценки стоимости деривативов и структурированных продуктов и подразумевает построение биномиальных деревьев, которые представляют собой возможные варианты динамики базисных переменных в период от эмиссии продукта до даты его истечения. В каждый отдельно взятый промежуток времени финансовая переменная может либо вырасти, либо упасть на заранее определенное значение. Количество подобных временных промежутков, на которые разделен срок продукта, может быть различным и его увеличение приводит к большей точности модели.

Определив количество периодов разбиения, проводят оценку стоимости продукта в разных узловых точках биномиального дерева. Особенностью является то, что, так как производится оценка текущей стоимости продукта финансового инжиниринга, движение по узлам дерева идет от момента истечения к настоящему моменту времени. Стоит отметить, что название «биномиальный» данный метод имеет в силу того, что в каждый промежуток времени мы предполагаем два варианта динамики переменной, в случае же использования трех вариантов развития событий, мы будем иметь дело с «триномиальной» моделью.

Используя метод Монте-Карло приходится сталкиваться с его ограниченностью и неприменимостью для оценки продуктов и инструментов с возможностью досрочного погашения, применение биномиальной модели позволяет избежать этого недостатка, давая возможность определить текущую стоимость будущей выплаты по продукту в любом узле – моменте времени.

Рыночный подход к оценке структурированных продуктов аналогичен, по используемым принципам, оценке бизнеса рыночным подходом, когда для оценки данного актива используется существующая рыночная стоимость аналогичных активов, которые можно использовать для сравнения по различным параметрам. Это дает возможность достаточно объективно для текущих условий определить, цену которую готовы заплатить инвесторы и принять эмитенты. Снижение количества используемых предпосылок, необходимых в теоретических моделях, позволяет значительно упростить производимые расчеты. Однако воспользоваться данными преимуществами возможно лишь тогда, когда сравнимые аналоги присутствуют на рынке и достаточно ликвидны для возможности, принять их стоимость как действительно рыночную. В силу данного ограничения и в силу того, что найти достаточно схожий продукт зачастую просто невозможно, для качественной оценки необходимо совмещать как рыночный, так и теоретический подходы. И самым главным параметром, который может быть определен на основе рыночного подхода, и далее использован в расчетах по теоретическим моделям, является подразумеваемая волатильность финансового инструмента. Этот показатель можно получить применив теоретические формулы к торгуемым на рынке деривативам, структурированным продуктам, чтобы, используя известные значения других параметров, получить искомый.

Существует несколько особенностей, связанных с оценкой непосредственно структурированных продуктов, которые можно представить в качестве сочетания нескольких финансовых инструментов с генерацией соответствующих потоков платежей. Прежде всего, на практике существует корреляция между активами, которую необходимо учитывать при расчетах. Также важным является внимательное отношение к используемым процентным ставкам – в данном случае существует дополнительная зависимость между сроком обращения актива и процентной ставкой по нему – «временная структура процентных ставок». Очевидно, что достаточно корректная оценка вне зависимости от используемого подхода может быть получена только при использовании релевантных экзогенных переменных, а для большей объективности нельзя ограничиваться лишь одним подходом к оценке, но необходимо использовать все применимые методики в совокупности.

Оценка структурированного продукта является неотъемлемой частью его конструирования, которое и является процессом создания новых идей и обличения их в материальную форму. Изучив потребности потенциального инвестора и определив параметры, которые он ожидает видеть в покупаемом продукте, эмитент может переходить к построению потоков, из которых продукт будет состоять.

Конструирование набора потоков по структурированному продукту начинается с определения переменных, которые будут влиять на величины потоков по нему. Данный этап зависит от того, каких целей хочет достичь инвестор: от каких рисков захеджироваться, в росте или падении какого актива поучаствовать. Затем определяются ключевые, строго фиксированные даты, в которые потоки по продукту будут иметь место. Определяется, будет ли выплата единовременной в момент истечения срока действия продукта или предполагаются промежуточные выплаты. Определив данные два параметра, появляется возможность четко описать условия будущих потоков, установив зависимости между ними и влияющими переменными.

Возможно наложение дополнительных условий на потенциальную доходность структурированного продукта и другие его параметры. Данные условия используются для того, чтобы сделать продукт более привлекательным по цене. Так, включение условий knock-in или knock-out ограничивает количество возможных благоприятных исходов для инвестора, но и снижает стоимость продукта. Это особенно важно, так как комиссия, которую платит инвестор за приобретение продукта, не выражена в стоимости в явном виде, а лишь выражается в параметрах и условиях инвестирования.

Возможна ситуация, когда получившаяся оценка продукта на основе теоретических и рыночных методов по предполагаемым параметрам оказывается слишком высокой, а коэффициент участия соответственно недостаточно привлекательным для инвестора. С одной стороны эмитент заинтересован предоставить инвестору наиболее выгодные условия, чтобы его привлечь, с другой стороны завышение коэффициента участия снижает маржу эмитента при выпуске структурированного продукта и может сделать его даже нерентабельным. Необходимо найти оптимальный баланс между интересами сторон, и это во многом достигается на этапе подстройки структурированного продукта, когда в его параметры вносятся непринципиальные для сторон изменения, которые могут перераспределить экономические выгоды для достижения согласия и заключения договора.

Подстройка структурированного продукта является одной из самых творческих частей его создания, так как количество возможных параметров и способов их изменения достаточно велико. Довольно большая доля всех выпускаемых структурированных продуктов имеет в своем составе опционы, количество и параметры которых и влияют на степень участия продукта в динамике базовых активов. Изменяя условия по опционам, можно соответственным образом влиять и на их стоимость, увеличивая или уменьшая ее. В случае включения в продукт купленных опционов, коэффициент участия увеличивается при снижении стоимости опционов, в случае же включения проданных опционов, коэффициент участия увеличивается при повышении их стоимости. Достигнуть такого влияния на стоимость можно, варьируя экзогенные переменные формулы для определения премии по опциону.

Значительное влияние на премию по опциону оказывает волатильность базового актива. Чем больше ожидаемая волатильность, тем выше будет премия, и, чем меньше ожидаемая волатильность, тем и премия будет меньше. Базовым допущением, используемым при разработке структурированных продуктов, является то, что продукты с покупаемыми опционами выгоднее основывать на низковолатильных активах, а продукты с продаваемыми опционами – на высоковолатильных. Фондовые индексы, являясь агрегированным показателем по определенному рынку, как правило, являются менее волатильными по сравнению с отдельными, входящими в них, финансовыми инструментами, и это приводит к тому, что они чаще используются в структурированных продуктах в качестве базовых активов.

Особое внимание стоит уделять дивидендной доходности базовых активов, так как выплата дивидендов в общем случае снижает стоимость актива, а значит и ограничивает возможности для его роста.

Предполагаемые дивидендные выплаты увеличивают стоимость опционов пут и уменьшает премии по опционам колл.

Возможным инструментом для подстройки структурированного продукта является изменение страйка по включенному опциону – повышая данный параметр, мы делаем премии по опциону колл меньше, так как его внутренняя стоимость уменьшается. Аналогичные действия возможны и с опционом на продажу, когда снижение страйка уменьшает величину премии. Данные действия позволяют встроить (приобрести) больше опционов в структурированный продукт, что увеличивает коэффициент участия.

Так как продукт с гарантией возвратности капитала включает в себя использование депозитов или других низкорискованных инвестиций для основной части вложенных средств, увеличение срока по продукту позволяет уменьшить сумму, направляемую на депозит, и увеличить объем средств, на которые приобретаются опционы. Данные действия позволяют увеличить коэффициент участия, а значит и маркетинговую привлекательность продукта.

Как уже отмечалось, возможны случаи, когда цена исполнения опционов, а в данном случае и выплаты по продукту, зависят не только от показателей в момент истечения (исполнения), но и от их динамики в течения срока «жизни». Это так называемые path-dependent опционы, которые зависят от ценового пути инструмента. Данная характеристика свойственна барьерным, азиатским и look-back опционам. В частности, в последнем случае, чем больше будет вариантов для выбора наилучшей цены, тем больше вероятность получения лучшей доходности. Соответственно увеличение длительности и частоты наблюдений влечет за собой рост стоимости таких опционов и снижение коэффициента участия по структурированному продукту, их использующему. Таким образом, при желании увеличить привлекательность продукта возможно сокращение интервалов наблюдения, что приведет к удешевлению опционов, а значит и к увеличению коэффициента участия.

Заключение

Функционирование финансовой сферы общества в современных условиях обусловлено необходимостью постоянно находить баланс между тремя составляющими параметрами инвестиций в любой актив: рискованность, доходность, ликвидность.

Постоянный поиск новых путей максимизации прибылей и минимизации издержек свойственен не только хозяйственной деятельности, но и финансовому аспекту экономической деятельность.

Постоянно увеличивающиеся объемы циркулирующего в мировой экономике капитала и, в особенности, фиктивной его части, приближают ситуацию на финансовых рынках к условиям совершенной конкуренции, когда прибыли участников минимальны, а продукты, фактически, стандартизированы.

При данном положении вещей необходим постоянный поиск новых идей, которые позволят создать новые продукты, лучше удовлетворяющие потребности субъектов экономики, а значит дающие возможность для извлечения больших прибылей.

Финансовый инжиниринг является этим творческим, новаторским проявлением деятельности профессионалов финансовой сферы. Создание новых продуктов, инструментов, услуг позволяет занимать новые, перспективные ниши рынков, увеличивать доли на существующих.

В дипломной работе рассмотрены продукты и инструменты, которые за последние тридцать лет сумели стать неотъемлемой частью финансового мира. Последовательно, на каждом из рассмотренных примеров, дается представление о сочетании теории, практики и методики в процессе финансового инжиниринга.

Очевидно, что существующий перечень финансовых инструментов и продуктов является открытым и будет непрестанно пополняться новыми изобретениями финансовых инженеров. Эта динамика развития данной сферы обусловлена тем, что постоянно возникающие новые потребности субъектов экономики, связанные с финансами, могут быть с прибылью удовлетворены финансовыми институтами, которые не будут отказываться от возникающих возможностей.

До тех пор, пока в экономической сфере общества будет существовать потенциал для извлечения дополнительных прибылей за счет оптимального соотношения параметров риска, ликвидности и доходности, финансовый инжиниринг будет генерировать новые идеи для сглаживания и использования рыночных несовершенств. Поскольку экономика не является статичной системой, возможности для реализации этих идей будут появляться непрестанно, как с новыми циклическими подъемами, так и с неизбежными циклическими спадами.

Список литературы

Законодательные и нормативные акты

1. Конституция Российской Федерации

2. Гражданский кодекс Российской Федерации

3. Федеральный закон от 26 декабря 1995 г. №208-ФЗ «Об акционерных обществах»

4. Федеральный закон от 22 апреля 1996 г. №39-ФЗ «О рынке ценных бумаг»

5. Федеральный закон от 29 ноября 2001 г. №156-ФЗ «Об инвестиционных фондах»

Книги, монографии, диссертации

6. Баффетт У. Эссе об инвестициях, корпоративных финансах и управлении компаниями. - М.: Альпина Бизнес Букс, 2009. – 472 с. - ISBN 978-5-9614-0986-4

7. Бернстайн П. Против богов. Укрощение риска. – М.: Олимп-Бизнес, 2008 – 400 с. – ISBN 5-9693-0035-7

8. Бернстайн П. Фундаментальные идеи финансового мира: Эволюция. – М.: Альпина Бизнес Букс, 2009 – 256 с. - ISBN 978-5-9614-0972-7

9. Брейли Р., Майерс С. Принципы корпоративных финансов. – М.: Олимп-Бизнес, 2007 – 1008 с. – ISBN 978-5-9693-0089-7

10.Буренин А. Н. Форварды, фьючерсы, опционы, экзотические и погодные производные. – М.: Научно-техническое общество имени академика С. И. Вавилова, 2008 – 512 с. - ISBN 978-5-902189-13-8

11.Вайн С. Опционы: Полный курс для профессионалов / С. Вайн. – 2-е изд., испр. и доп. – М.: Альпина Бизнес Букс, 2007. – 466 с. - ISBN 978- 5-9614-0855-3

12.Воробьева З. А. Финансовый инжиниринг на рынке корпоративных облигаций: дисс. канд. экон. наук / Финансовая Академия при Правительстве РФ. – Москва, 2004

13.Глухов М.Ю. Структурированные финансовые продукты в системе финансового инжиниринга: дисс. канд. экон. Наук / Финансовая Академия при Правительстве РФ. – Москва, 2007

14.Дамодаран А. Инвестиционная оценка. Инструменты и методы оценки любых активов. – М.: Альпина Паблишерз, 2010 – 1344 с. – ISBN 978- 5-9614-1152-2

15.Капелинский Ю. И. Финансовый инжиниринг с использованием ценных бумаг: дисс. канд. экон. наук / Финансовая Академия при Правительстве РФ. – Москва, 1998

16.Конолли К.Б. Покупка и продажа волатильности. – М.: ИК «Аналитика», 2006 – 264 с. – ISBN 5-93855-007-6

17.Кругман П. Возвращение Великой депрессии. – М.: Эксмо, 2009 – 336 с. – ISBN 978-5-699-34222-8

18.Рубцов Б.Б. Современные фондовые рынки: Учебное пособие для вузов. – М.: Альпина Бизнес Букс, 2007 – 928 с. - ISBN 5-9614-0435-8

19.Талеб Н. Черный лебедь. Под знаком непредсказуемости. – М.: КоЛибри, 2009 – 528 с. ISBN 978-5-389-00573-0

20.Фельдман А.Б. Производные финансовые и товарные инструменты: Учебник. – М: Экономика, 2008 – 472 с. - ISBN 978-5-282-02776-1

21.Хейр Л. Рынки ценных бумаг, обеспеченных ипотекой и активами. – М.: Альпина Бизнес Букс, 2007 – 508 с. – ISBN 978-5-9614-0577-4

22.Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. – М.: ИНФРА-М, 2003. – 1028 с. - ISBN 5-16-002595-2

Литература на иностранных языках

23.Banks, Erik; Paul Siegel. The Options Applications Handbook: Hedging and Speculating Techniques for Professional Investors. New York: Wiley, 2007

24.Hull, John. Options, futures and other derivatives. – 4th ed. – Prentice-Hall, 1999

25.Kat, Harry M. Structured equity derivatives: the definitive guide to exotic options and structured notes. – John Wiley & Sons Ltd, 2001

26.Knop, Roberto. Structured Products, A Complete Toolkit to Face Changing Financial Markets. — John Wiley & Sons Ltd., 2002

27.Schroeder Alice. The Snowball: Warren Buffett and the Business of Life – Bantam, 2008. – 976 c. - ISBN 0553805096

Статьи периодической печати

28.Анненская Н. Мнение: Люди и кризис, или как нам реорганизовать инвестбанк // РБК daily – М., 24.12.2008

29.Басманов Е. Новые попытки найти крайних // РБК daily – М., 25.12.2009

30.Басманов Е. Страховщики не верят в рейтинги // РБК daily – М., 09.10.2009

31.Кириллов Р. На кредитной игле // РБК daily – М., 27.01.2009

32.Кокшаров А. Гибридный «Ренессанс» // РБК daily – М., 24.06.2009

33.Котов А. Америка на дне // РБК daily – М., 04.04.2008

34.Котов А. Баланс Обамы // РБК daily – М., 18.06.2009

35.Котов А., Рыбакова М. Новый удар по Moody’s. // РБК daily – М., 24.09.2009

36.Павлов В. Деривативы берут под контроль // РБК daily – М., 19.10.2009

37.Павлов В. Деривативы возьмут «под колпак» // РБК daily – М., 13.08.2009

38.Рапопорт Д. Между спадом и взрывом // Деньги. – М., 10.09.2007 - №35

39.Смородская П. ВТБ борется за ликвидность // РБК daily – М., 04.03.2009

40.Шахов М. BlackRock поднялся на Barclays // РБК daily – М., 27.04.2010

Похожие работы

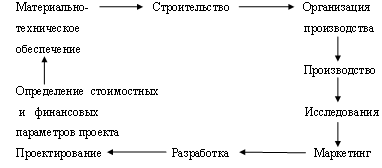

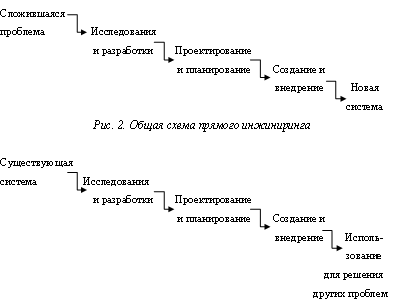

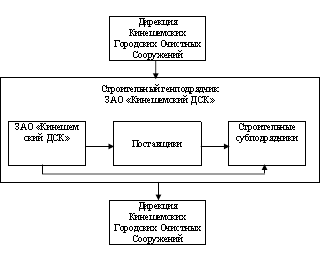

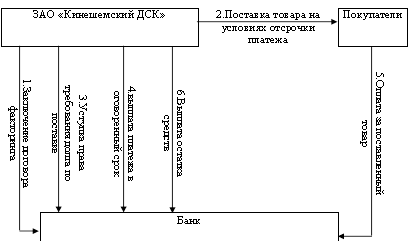

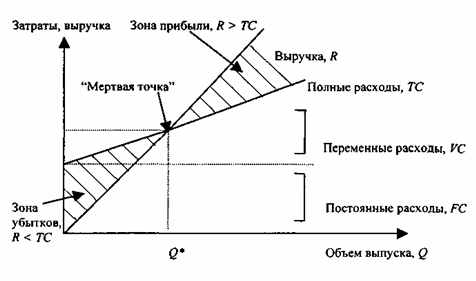

... Правительства Российской Федерации, который должен утвердить основные параметры реализации ФЦП "Жилище" на период 2011-2015 годы. 3.3 Мероприятия по повышению эффективности инжиниринга инвестиционно-строительной деятельности ЗАО "Кинешемский ДСК" В теории и практике рыночной экономики для анализа перспектив платежеспособности важное значение имеют доход и способность зарабатывать, так как ...

... по модели Y, личные выгоды сотрудников должны быть увязаны с достигнутыми результатами. Такая политика связана с вопросами мотивации. О механизмах мотивации персонала к труду будет сказано в разделе «Анализ финансовой политики в управлении трудовыми ресурсами». Следует учёсть, что для достижения успеха в бизнесе бюджет не должен быть чрезмерно завышенным или слишком простым. Обе крайности ...

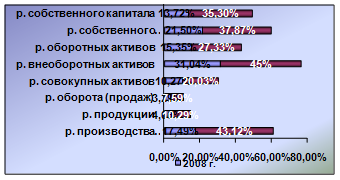

... . Следовательно, финансовая устойчивость предприятия является результатом взаимодействия не только совокупности производственно-экономических факторов, но и всех элементов его финансовых отношений. По выше проведенному анализу финансовой устойчивости предприятия ОАО «Агрокомплекс» за 2004, 2005, 2006 года можно сделать вывод, что предприятие за весь анализируемый период финансово неустойчиво. В ...

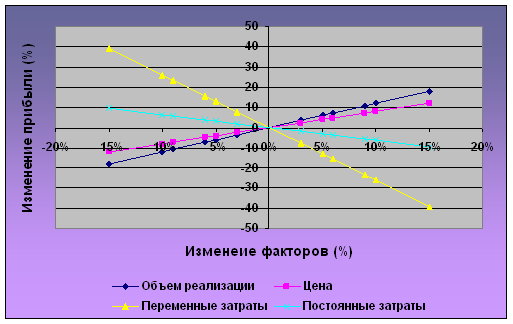

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

0 комментариев