Навигация

Практическое применение методики финансового инжиниринга

Содержание

Введение

1. Теоретические основы финансового инжиниринга

1.1 Концепция, предпосылки и факторы развития и применения финансового инжиниринга

1.2 Производные финансовые инструменты в финансовом инжиниринге

2. Практическое применение продуктов финансового инжиниринга

2.1 Секьюритизация как инструмент управления ликвидностью активов

2.2 Кредитные деривативы как продукт финансового инжиниринга

3. Методика финансового инжиниринга в создании структурированных продуктов

3.1 Основные контрагенты, решаемые задачи и формы структурированных продуктов

3.2 Оценка, конструирование и подстройка структурированных продуктов

Заключение

Список литературы

Введение

Тема финансового инжиниринга последние десятилетия привлекает к себе все больше и больше внимания. И интерес этот особенно обострился в 2000-х годах, когда, после сошедшего на нет бума развивающихся азиатских экономик, и лопнувшего на фондовом рынке пузыря высоких технологий, необходимо было найти новые идеи, способные поддерживать динамичность развития финансового мира. И именно в такие моменты, когда стандартных финансовых инструментов, будь они даже из других стран или из быстрорастущего сектора, становится недостаточно, необходимо предложить новый продукт, который будет способен аккумулировать в своем использовании значительные денежные средства и генерировать удовлетворяющие инвесторов периодические денежные потоки. Искомый продукт был уже к тому моменту разработан и достаточно долгое время применялся, достаточное для того, чтобы в сложившихся обстоятельствах обрести второе рождение. Это была секьюритизация.

Являясь одним из основных изобретений финансовых инженеров, секьюритизация воплощает в себе как преимущества, так и недостатки данного процесса. Перераспределение рисков между участниками рынка, позволяющее одним контрагентам хеджироваться, а другим – получать дополнительный доход, может считаться удачным инструментом финансового мира, до тех пор, пока предпосылки верны, и все риски можно заранее просчитать. Но в тот момент, когда любое негативное изменение внешней к этому процессу среды или используемых допущений затрагивает систему в целом и вызывает «эффект домино», недостатки становятся не только очевидными, но и ощутимыми.

Данная дипломная работа имеет своей целью рассмотреть как можно более широкий круг инструментов, которые можно отнести к продуктам финансового инжиниринга, дать их характеристику и получить понимание их применимости в экономической сфере деятельности современного общества. Дипломная работа разбита на три главы, охватывающие теорию, практику и методику изучаемого вопроса.

В первой, теоретической главе уделено внимание предпосылкам появления и развития финансового инжиниринга, причинам, по которым существование финансовых новаций является обоснованным как для общества в целом, так и для отдельных его субъектов. Также описываются и характеризуются такие производные финансовые инструменты, как опционы, форварды и свопы.

Во второй главе дается представление о целесообразности применения продуктов финансового инжиниринга на примере различных видов кредитных деривативов и процесса секьюритизации активов.

В третьей главе рассматриваются этапы создания структурированных продуктов, являющихся непосредственной сферой приложения творческих способностей финансовых инженеров, и позволяющих применять существующие и создавать новые финансовые инструменты.

Имеющийся на данный момент объем статистической информации, исследований российских специалистов и литературы на иностранных языках дает возможность раскрыть сущность, содержание и принципы функционирования системы финансового инжиниринга, как в целом, так и отдельных ее блоков.

1. Теоретические основы финансового инжиниринга

1.1 Концепция, предпосылки и факторы развития и применения финансового инжиниринга

Какие тенденции свойственны современной мировой экономике и экономикам отдельных стран, какие характеристики однозначно отделяют их от того, что было столетие назад? Отвечая на эти вопросы, мы можем из каждого предположения обоснованно вывести необходимость финансового инжиниринга, который фактически представляет собой создание новых финансовых продуктов, удовлетворяющих спрос на финансовые новации со стороны участников хозяйственного оборота. И это значимо как на микроэкономическом уровне – для предприятий, так и на макроэкономическом – для государства.

Развитие мировой экономики постоянно предлагает нам все новые и новые возможности, но не было бы причин для новых решений, если бы движение это было беспрепятственным. И преодолевая очередной барьер, мы сталкиваемся с очередным вызовом, без обращения которого на свою сторону движение вперед невозможно.

Весь 20 век, с точки зрения экономики, ознаменован, помимо противоборства капиталистической и социалистической системы хозяйствования, непрестанным научно-технического прогрессом, который постоянно стимулировался учеными обеих систем. И если в социалистических странах инновации преследовали цели общества в целом, и государство решало самостоятельно, что и в какой степени финансировать, что и где производить, что и кому потреблять; то в капиталистических странах большинство технологий находили свое применение как на уровне государства, так и на уровне частных компаний. Экономика была нестабильна, и это было положительно для нее, но опасно для отдельных компаний, так как, не успевая за очередной рыночной тенденцией, те рисковали потерять долю рынка или подвергнуться неожиданным финансовым потрясениям.

Последняя четверть 20 века. Изменение политической и экономической ситуации в мире, открытие границ большинства национальных рынков, развитие международных экономических отношений, компьютеризация, развитие информационных технологий, телекоммуникаций – все это вело к тому, что мировая экономика стала единым целым. Все это и по настоящий момент ведет и к глобализации финансовых рынков, так как соединяются экономическая потребность в этом и технические возможности. Мировая экономика дестабилизирована, и это естественное для нее состояние, которое и позволяет ей находиться в непрестанном развитии, проявляющемся в новых достижениях науки и техники, глобализации и повышению среднего уровня жизни по всему миру.

Еще одно событие необычайно повлияло на облик того мира, который мы знаем сейчас, - упразднение Бреттон-Вудской валютной системы. Фактически мы, на уровне домашних хозяйств, компаний, государств, привыкли к плавающим валютным курсам. Но просто привыкнуть – недостаточно, все субъекты экономики должны научиться приспосабливаться к этим условиям и максимально уменьшать риски, возникающие из-за повышения волатильности валютных, товарных, и финансовых рынков. Поиск способов нивелировать опасности, вызванные неопределенностью будущих периодов относительно денежных потоков по тем или иным активам, обязательствам и приводят к использованию финансового инжиниринга.

Но не только проблему неопределенности позволяет решить финансовый инжиниринг, также, инструменты им создаваемые позволяют преодолеть всевозможные барьеры, возникающие в силу регулятивных ограничений, налогов, условий договоров, правил саморегулируемых организаций, транзакционных издержек.

Если рассмотреть предпосылки возникновения финансового инжиниринга с микроэкономической точки зрения, то у любого предприятия есть необходимость постоянно балансировать между доходностью и рискованностью своей деятельности. Как известно, чем более рискованны активы, тем более они потенциально доходны и наоборот. Характерно важным для степени рискованности актива является уровень его ликвидности, в котором она зачастую и проявляется – менее ликвидные активы гораздо более рискованны, так как при неблагоприятном развитии ценовой динамики актива, его реализовать значительно сложнее. Поэтому, фактически, компании должны балансировать в поисках оптимального соотношения ликвидности и доходности. Удачно решать эту проблему опять же помогает финансовый инжиниринг. Предлагая с одной стороны инструменты для облегчения доступа компаний к денежным средствам, с другой стороны – инструменты для получения дополнительно доходности на временно свободные денежные средства. В частности с помощью финансового инжиниринга появилась возможность сделать определенные инструменты ликвиднее – стандартизируя ранее нестандартные инструменты, или наоборот, расчленяя уже существующий инструмент для выделения отдельных его характеристик.

Фактически, мы можем констатировать, что практические усилия специалистов в области финансового инжиниринга сосредоточены на применении инструментов рынка ценных бумаг и производных финансовых инструментов для решения задач предотвращения и снижения риска. Среди самых элементарных инструментов и стратегий управления рисками, доступных как физическим, так и юридическим лицам, можно отметить процентные фьючерсы и опционы, фьючерсы и опционы на акции и фондовые индексы, валютные производные, различные вариации свопов, так же широко применяются стратегии на основе дюрации. Мы видим, что индустрия фондового рынка непрестанно изменяется под воздействием финансового инжиниринга, одновременно помогая ему развиваться.

Говоря об истории формирования и развития рассматриваемой нами сферы, стоит отметить, что инновационные финансовые продукты изначально создаются крупнейшими специализированными финансовыми институтами для удовлетворения потребностей крупных эмитентов и инвесторов. И уже затем эти продукты формируются и переупаковываются таким образом, чтобы появилась возможность для их тиражирования, а значит и предоставления доступа к ним участникам рынка с меньшими инвестиционными возможностями и потребностями в капитале.

Обобщая характерные черты появления и развития финансового инжиниринга, можно констатировать, что мы имеем систему с взаимовлияющими элементами: развитие экономики требует создания новых финансовых инструментов, которые, будучи применимы в хозяйственной деятельности, «усложняют» экономические отношения, что порождает спрос на услуги специалистов финансового инжиниринга. Фактически имеет место циклическое волнообразное движение, свойственное большинству процессов в обществе, в том числе и экономическим. Появление одних инноваций становится основой для формирования потребности в еще не созданных продуктах финансового инжиниринга – и этот процесс непрерывен. Можно констатировать, что сфера практического применения конструирования новых финансовых продуктов постоянно пересекается с факторами развития самой же себя, порождая новые стимулы для творчества.

Следует определить, какие сферы знаний, какие технические возможности, проникающие в финансовую сферу, необходимы для функционирования финансового инжиниринга на уровне, соответствующем возникающим вызовам, проблемам, которые он призван решать. И уже эти знания и возможности будут определять и составлять технологию финансового инжиниринга.

Экономическая теория, основанная на моделях, позволяющих агрегировано оценить действительность со степенью абстракции достаточной, для того чтобы увидеть основные характеристики и закономерности поведения субъектов хозяйствования и оценить тенденции развития общества в целом, необходима для применения и использования технологий финансового инжиниринга. Финансовая теория определяет конкретные области хозяйствования, к которым необходимо приложение финансового инжиниринга, и как он должен быть применен, чтобы с максимальной степенью эффективности удовлетворить потребности в управлении рисками и доходностями. Математические и статистические методы, подкрепленные возможностями компьютерной, телекоммуникационной техники и программного обеспечения позволяют заниматься непосредственным конструированием продуктов финансового инжиниринга с максимальной эффективностью. Фактически получается, что изменения в одной сфере оказывают необычайно большое влияние на другую, преобразую ее до неузнаваемости. Развитие финансового инжиниринга зависит от достижений научного прогресса, как в сфере информационных технологий (расширяя возможный аппарат применяемых для создания новых продуктов инструментов), так и во всех других (как мы уже отмечали, новые возможности приводят к новым вызовам, в том числе и финансовой сфере, где увеличение неопределенности приводит к увеличению рисков, которые финансовый инжиниринг и призван нивелировать).

Мы видим, что технологические достижения, наряду с улучшениями, привносят в хозяйствование новые риски, возникающие в связи с увеличением неопределенности, влекущей за собой повышение волатильности; финансовый инжиниринг, подкрепляемый новыми техническими возможностями, способен предложить новые решения, которые помогают субъектам экономики уменьшить риски несоответствия активов и пассивов по параметрам доходности и ликвидности, что помогает им с большей уверенностью вести свою деятельность, развиваться, а это развитие отдельных субъектов приводит к росту экономики в целом, которому неизменно сопутствуют технологические новации. И процесс начинается заново.

Безусловно, не только новые финансовые продукты становятся основной стабильного развития, но именно они, будучи грамотно применимы, позволяют снизить влияние неопределенностей.

Получается, что финансовый инжиниринг направлен, во-первых, на создание оптимального уровня риска – это проявляется в управлении финансовыми потоками предприятий; во-вторых, на спекуляции и арбитраж – это проявляется в применение стратегий с использованием производных финансовых инструментов; в-третьих, на использование рыночных несовершенств для извлечения прибыли. Довольно распространена точка зрения, что основным стимулом создания финансовых инноваций являются регулятивные ограничения, основанные на принципах скорее командной, чем рыночной экономики. Мертон Миллер, нобелевский лауреат по экономике, сравнивал административные препятствия с песчинкой в ракушке, благодаря которой появляются жемчужины финансовых инноваций, которые позволяют компаниям сохранять деньги, несмотря на введенные государством налоги и ограничения. Если же инструмент остается жизнеспособным и после устранения ограничений, то он может считаться действительно успешным. Как уже упоминалось, помимо налогов и административных барьеров к таким стимулирующим препятствиям можно отнести ограничения, возникающие из договоров, правил саморегулируемых организаций, транзакционные издержки и издержки мониторинга и сбора информации.

Похожие работы

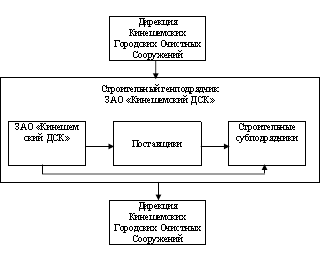

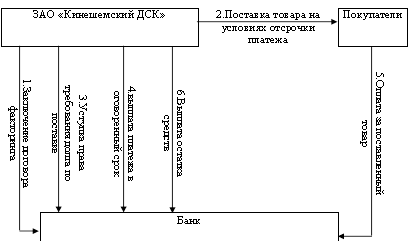

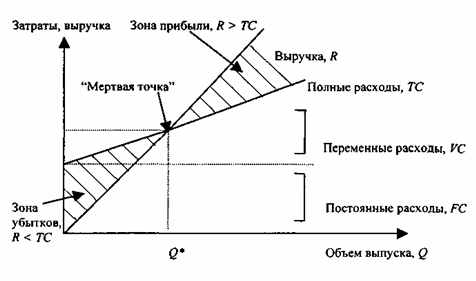

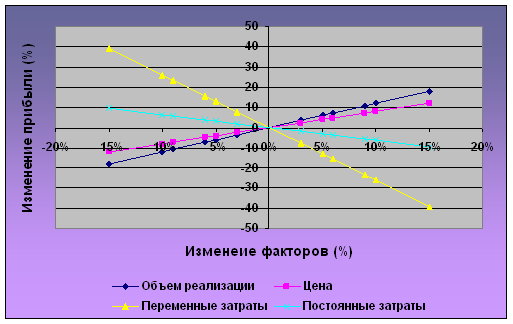

... Правительства Российской Федерации, который должен утвердить основные параметры реализации ФЦП "Жилище" на период 2011-2015 годы. 3.3 Мероприятия по повышению эффективности инжиниринга инвестиционно-строительной деятельности ЗАО "Кинешемский ДСК" В теории и практике рыночной экономики для анализа перспектив платежеспособности важное значение имеют доход и способность зарабатывать, так как ...

... по модели Y, личные выгоды сотрудников должны быть увязаны с достигнутыми результатами. Такая политика связана с вопросами мотивации. О механизмах мотивации персонала к труду будет сказано в разделе «Анализ финансовой политики в управлении трудовыми ресурсами». Следует учёсть, что для достижения успеха в бизнесе бюджет не должен быть чрезмерно завышенным или слишком простым. Обе крайности ...

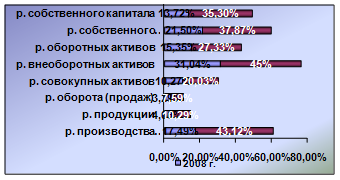

... . Следовательно, финансовая устойчивость предприятия является результатом взаимодействия не только совокупности производственно-экономических факторов, но и всех элементов его финансовых отношений. По выше проведенному анализу финансовой устойчивости предприятия ОАО «Агрокомплекс» за 2004, 2005, 2006 года можно сделать вывод, что предприятие за весь анализируемый период финансово неустойчиво. В ...

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

0 комментариев