Навигация

Опционы

3. Опционы

Опционы интересны тем, что они представляют собой элементарную составляющую финансового инжиниринга. При этом количество разновидностей опционов настолько велико, что их применение ограничивается лишь потребностями сторон, но не механизмами, лежащим в их основе. Постоянно появление новых разновидностей опционов доказывает, что сочетая различные параметры и условия можно добиться выполнения даже самых экзотических запросов.

Опцион – это договор, согласно которому покупатель согласен уплатить некоторую денежную сумму продавцу в обмен на право в некоторый момент времени продать/купить по установленной цене зафиксированное количество единиц определенного актива либо инструмент финансового рынка (индекс).

Фактически опцион характеризуется сочетанием нескольких переменных составляющих: базис (лежащий в основе договора актив), количество единиц базиса, право купить либо продать, цена заключения сделки (цена исполнения) и способ ее определения, момент исполнения сделки, цена договора (премия по опциону). И при совпадении интересов и мнения о справедливости параметров опциона стороны (продавец и покупатель) могут, как воспользоваться уже существующей конструкцией, так и создать собственную, прописывая все условия в договоре.

Стандартные опционы, от которых мы будем отталкиваться в своем исследовании, обладают условно следующими характеристиками (наиболее простыми по каждому свойству): один базисный актив, заранее установленные цена и день (период) исполнения опциона, фиксируемая и уплачиваемая при заключении опциона премия, предоставление либо только права покупки, либо только права продажи.

Опционы, характеристики которых отличаются от условно стандартных, принято относить к разряду экзотических. Понятно, что учитывая свободу контрагентов в выборе параметров при заключении договора, список разновидностей экзотических опционов является открытым и постоянно пополняется.

Прежде, чем перейти к подробному рассмотрению наиболее интересных экзотических опционов, стоит рассмотреть возможные вариации каждой из их характеристик.

Базис: это может быть ценная бумага, индекс, товар или производный финансовый инструмент (при этом как фьючерс или своп, так и другой опцион). Так же довольно распространены опционы, имеющие в своей основе корзину нескольких активов, из которых в момент исполнения выбирается наиболее предпочтительный.

Количество единиц базиса: этот показатель может быть, как стандартизирован и привязан к «лотам», в которых торгуется базис, так и варьироваться в зависимости от предпочтений контрагентов по договору.

Право купить либо продать: стандартный опцион предлагает право осуществить либо первое, либо второе, однако, возможно прописать в договоре условия, когда это право ставится в зависимость от определенных рыночных условий или желаний покупателя.

Цена заключения сделки и способ ее определения: эта характеристика исполнения сделки с базисным активом является той переменной величиной, от нежелательных изменений которой и стремится захеджироваться покупатель опциона, и она может быть определена как цена в момент исполнения, как наибольшая, наименьшая или средняя за период, так и расчетная цена, основанная на определенной формуле, зафиксированной в договоре.

Момент исполнения сделки: возможно исполнение в момент окончания срока действия опциона (европейский опцион), в любой момент в течение срока действия опциона (американский опцион), в один из заранее установленных дней (бермудский опцион), в момент достижения ценой определенного уровня1.

Премия по опциону: это переменная величина, отличительной особенностью которой является строгая зависимость от значений других переменных характеристик опциона. Фактически ее значение определяется в результате математических расчетов, позволяющих определить наиболее вероятную справедливую теоретическую стоимость опциона. Возможны вариации со временем уплаты данной премии: она может быть осуществлена как в момент заключения договора, так и в момент его исполнения.

Возможно огромное количество вариаций сочетания данных параметров. Параметры можно определить таким образом, что покупатель опциона получит наибольшую возможную доходность по базисному активу за период. Однако стоит понимать, что чем больше гарантий и выгод при исполнении получает покупатель опциона, тем большую премию он за него уплатит.

Рассмотрев основные параметры опционного контракта, можно перейти к рассмотрению условий, которые превращают опцион в экзотический.

Возможно использование дополнительных условий исполнения или прекращения опциона. Что приводит нас к такому понятию, как барьерные опционы, которые отличаются тем, что выплата по нему зависит от того, достигла или нет цена базового актива некоторого уровня в течение определенного периода времени2.

Наиболее распространенными разновидностями барьерных опционов являются knock-in и knock-out опционы. В первом случае опцион начинает существовать только в тот момент, когда цена достигает определенного уровня – в частности, выше текущего уровня в случае опциона на покупка, и ниже текущего уровня в случае опциона на продажу. Это снижает расчетную премию по опциону, так как вероятность того, что опцион будет исполнен – уменьшается. Второй вариант (knock-out) так же снижает премию по опциону, так как предполагает, что при достижении ценой базисного актива определенного барьера, опцион прекращает свое существование, - а это опять останется ли цена за барьером в момент предполагаемого исполнения или же вернется обратно – достаточно одного пересечения, конечно, если так прописано в договоре.

Так же в условия контракта может быть включено условие, что если опцион к сроку своего исполнения либо прекратил свое существование, либо даже не начинал его, покупатель опциона либо не получает ничего, либо получает фиксированную сумму денег (компенсацию).

Разновидностью барьерного опциона с менее жесткими условиями является частичный барьерный опцион (partial barrier option), по условиям которого сравнение текущей цены базисного актива с барьерной ценой отслеживается не на постоянной основе в течение срока контракта, а только в течение заранее определенных отрезков времени. Такое условие так же, безусловно, влияет на стоимость опциона.

Перечислим дополнительно несколько разновидностей барьерных опционов, которые накладывают меньше условий, ограничений и соответственно изменяют свою стоимость: мультибарьерный опцион (определяется несколько барьеров, для каждого из которых задается свой уровень выплат), нелинейный барьерный опцион (уровень барьера является не константой, а функцией, зависящей от времени и цены).

Так же довольно распространена следующая разновидность экзотического барьерного опциона: покупателю опциона выплачивается заранее фиксированная денежная сумма (опцион cash-or-nothing), либо поставляется актив (asset-or-nothing) - в случае достижения ценой базисного актива определенного уровня в день исполнения опциона; в противном случае выплата равна нулю.

Не менее интересен опцион lookback, позволяющий своему владельцу приобрести или продать (в зависимости от того, колл это или пут опцион) базисный актив по наиболее благоприятной цене, достигнутой за период. Аналитически выплату по опциону lookback можно выразить следующим образом: по опциону колл max [0; S-min(K)], по опциону пут max[0; max(K) - S], где S – текущая рыночная цена базисного актива на момент исполнения, K – совокупность цен за период обращения опциона. Существует несколько разновидностей подобных опционов: частичный lookback опцион (partial lookback option) – цена отслеживается не за весь срок обращения, а за определенные его периоды, опцион лэддер – выплаты рассчитываются, как и по lookback опциону, но их величина заранее ограничена определенным диапазоном.

Экзотический временной опцион (exotic timing option) – выплаты по нему осуществляются в размере разницы между максимальной величиной цены актива за период и стоимостью актива в момент заключения опционного контракта3. Практически аналогично lookback опциону, но здесь берется разница с ценой в момент начала обращения, в lookback – с ценой в момент исполнения.

Shout опционы дают покупателю право сравнять цену исполнения с текущей ценой базисного актива в любой момент до даты исполнения опциона – с помощью своеобразного «выкрика» новой устраивающей его цены исполнения.

Average rate опционы своей особенностью имеют то, что «текущая цена» базиса по ним в момент исполнения заменяется средним арифметическим цен базисного актива за период его обращения во время действия опционного контракта. В силу того, что изначально биржевая торговля подобными опционами началась на азиатских площадках, более распространенным их названием является азиатский опцион. Данный опцион является одним из наиболее распространенных экзотических в настоящее время, и базисами по нему выступают товары, индексы, валюты, ставки процентов – в общем, весь спектр возможных оснований.

Average strike опционы похожи на азиатские, но в них именно цена исполнения, а не текущая цена, заменяется на среднее арифметическое цен базиса за период обращения опциона.

Geometric average опционы аналогичны average strike опционам, но и используется в них не среднеарифметические значения, а среднегеометрические.

Так же экзотические опционы могут становиться таковыми не по способу определения той или иной цены (исполнения или «текущей»), но и по особенностям выплаты премии. Contingent premium опционы своей особенностью имеют то, что покупатель ничего не платит при их приобретении, а премия по ним выплачивается в момент исполнения. При этом в таком опционе содержится условие, что опцион автоматически исполняется, если цена базисного актива сравняется или превысит цену исполнения в период до даты исполнения контракта. Очевидно, что премия по данному опциону будет выше, чем по стандартному, так как условия его, как и большинства экзотических опционов, более выгодны покупателю.

Chooser опцион интересен тем, что его покупатель имеет право в дату исполнения определить исполнить данный опцион как стандартный колл, либо как стандартный пут.

В стандартном опционе базисом является один единственный актив, цена которого и будет влиять на параметры исполнения, но среди экзотических опционов есть такие, которые базируются на нескольких базисных активах.

Basket опционы образованы рядом базисных активов, каждый из которых взят с определенным весовым коэффициентом, и выплата по которому определяется как разница между текущей стоимостью корзины и ценой исполнения.

Так же экзотические опционы могут быть ориентированы исключительно на валютные курсы. Cross-currency опционы используют в себе сразу три различных валюты: одну, подлежащую поставке, вторую, используемую в качестве валюты цены исполнения, и третью, в которой номинируется цена опциона.

Выплаты по quanto опционам зависят как от цены базисного актива, так и от внешних рисков. Эти опционы основаны на приобретении актива в валюте, отличной от валюты страны покупателя опциона. Существует две разновидности подобных опционов: с фиксированным обменным курсом (опцион исполняется в иностранной валюте, и выплата по нему конвертируется) и с плавающим обменным курсом

Compo опционы представляют собой опционы на иностранные активы, деноминированные либо в валюте покупателя опциона, либо в валюте страны происхождения базисного актива. Исполняются они так же в одной из этих валют.

В любой транзакции, сделке мы имеем две заинтересованные стороны, исключая посредников, - это продавцы и покупатели. Спрос и предложение постоянно взаимодействуют, стимулируя друг друга. Спрос рождает предложение – это очевидная истина, но и предложение нового товара, услуги, может выявить интерес и выгоды, о которых потенциальные покупатели ранее и не задумывались. Если мы будем говорить об этой концепции применительно к финансовым рынкам, то увидим, что продавцами являются эмитенты, а покупателями – инвесторы. При этом под эмитентами здесь подразумеваются как компании реального сектора, выпускающие стандартные ценные бумаги, такие как акции и облигации, так и специализированные финансовые институты: биржи (фактически являются эмитентами стандартизированных, торгуемых фьючерсов и опционов) и инвестиционные банки (свопы, структурированные продукты). А инвесторами могут являться как институциональные инвесторы (страховые компании, инвестиционные и пенсионные фонды), ищущие возможности для оптимизации соотношения риск-доходность своих вложений, так и физические лица и компании реального сектора, готовые инвестировать временно свободные денежные средства, либо пытающиеся избежать дисбаланса в структурах своих активов и пассивов по валюте, срокам, процентным ставкам. Принятие ими решений о применении того или иного финансового инструмента обусловлено множеством факторов, как внутренних, так и внешних.

Обобщая сказанное о внутренних и внешних факторах, влияющих на принятие решений об использовании финансовых инструментов, можно сделать вывод, что необходимость в создании новых их разновидностей возникает вследствие необходимости управлять возросшими финансовыми рисками с одной стороны, и потребности в извлечении дополнительной прибыли от использования законодательных и налоговых различий между странами, возможностей по предсказанию движений валютных курсов, процентных ставок и цен на товары – с другой.

Наглядным примером проявления факторов, стимулирующих появление новых финансовых инструментов и решений, служит сформированный еще в 1988 г. «Список Финнерти», в котором американский ученый Дж. Финнерти отразил финансовые инновации, получившие на тот момент наибольшее распространение. И к этому базовому списку ежегодно добавляются новые и новые инструменты (см. Приложение А).

Похожие работы

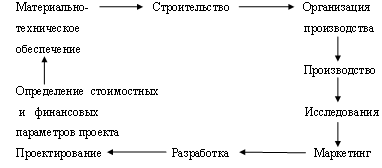

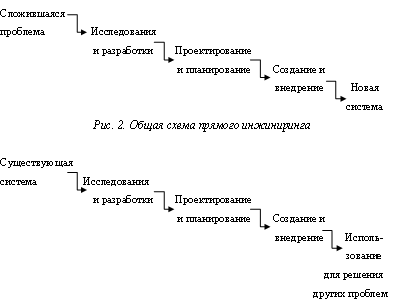

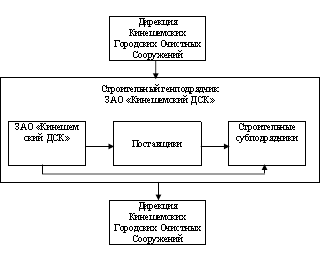

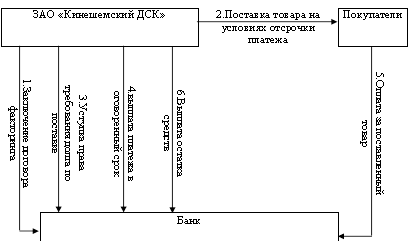

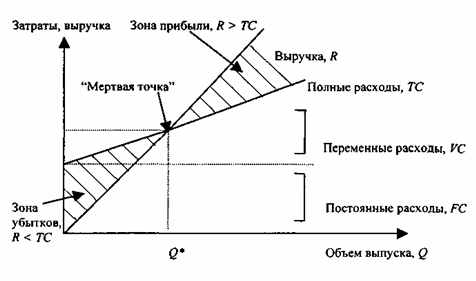

... Правительства Российской Федерации, который должен утвердить основные параметры реализации ФЦП "Жилище" на период 2011-2015 годы. 3.3 Мероприятия по повышению эффективности инжиниринга инвестиционно-строительной деятельности ЗАО "Кинешемский ДСК" В теории и практике рыночной экономики для анализа перспектив платежеспособности важное значение имеют доход и способность зарабатывать, так как ...

... по модели Y, личные выгоды сотрудников должны быть увязаны с достигнутыми результатами. Такая политика связана с вопросами мотивации. О механизмах мотивации персонала к труду будет сказано в разделе «Анализ финансовой политики в управлении трудовыми ресурсами». Следует учёсть, что для достижения успеха в бизнесе бюджет не должен быть чрезмерно завышенным или слишком простым. Обе крайности ...

... . Следовательно, финансовая устойчивость предприятия является результатом взаимодействия не только совокупности производственно-экономических факторов, но и всех элементов его финансовых отношений. По выше проведенному анализу финансовой устойчивости предприятия ОАО «Агрокомплекс» за 2004, 2005, 2006 года можно сделать вывод, что предприятие за весь анализируемый период финансово неустойчиво. В ...

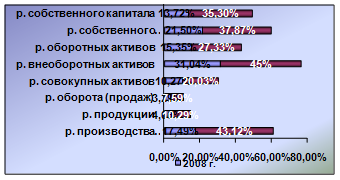

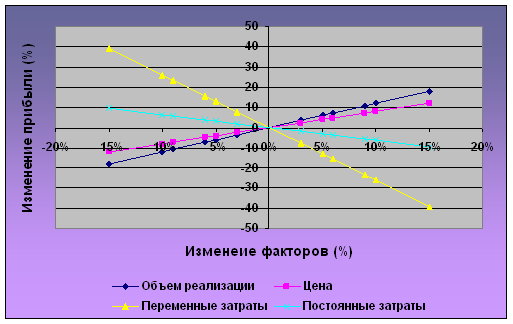

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

0 комментариев