Навигация

Досвід формування податкових систем в ринкових країнах світу

1.3 Досвід формування податкових систем в ринкових країнах світу

Формування системи оподаткування України потребує вивчення досвіду розвинутих країн, податкові системи яких мають багаторічну історію. Досвід нашої країни з даних питань дуже обмежен, тому що в умовах адміністративно-командного соціалізма відносини між державою і підприємством базувались на прямому вилученні значної частини їх доходів в бюджет у вигляді різного рода платежів.

Для визначення шляхів удосконалення системи оподаткування України потрібно досконало вивчити основні риси сучасної податкової системи розвинутих країн, їх еволюцію та причини.

Найбільший внесок в теорію оподаткування здійснил шотландський економіст і філософ Адам Сміт (1723-1790). Він підкреслив, що податки для того, хто їх сплачує – признак ні рабства, а свободи.

В 1776 р. вийшла його книга “Дослідження про природу і причини багатства народів”. В неї він сформолював принципи оподаткування свого часу, але вони діють і нині. До них відносятся чотири основних принципа:

1. принцип справедливості, що затверджує рівномірність розподілу між громадянами пропорційно їх прибуткам;

2. принцип визначеності, що вимагає, щоб сума, спосіб і час платежу були зазделегідь відомі платнику;

3. принцип зручності передбачає, що податок повинен сплачуватись у такий час і спосіб, що є найзручнішими для платника.

4. принцип економії, що полягає в скороченні витрат стягування податку, в раціоналізації системи оподаткування.

На кожному етапі соціально-економічного розвитку принципи оподаткування модіфікувалися в залежності від цілей і функцій, які покладалися на податкову систему. Так, А. Вагнер виділяє вже дев’ять принципів формування податкової системи, розділених на чотири категорії:

1. Фінансові принципи (достатність і дінамічність);

2. Народногосподарські принципи (вибір джерел і видів податків);

3. Принципи справедливості (загальність і рівномірність);

4. Принцип управління системою податків (визначеність, зручність і економічність стягування).

Сучасні принципи оподаткування відображають реалії економічного і політичного стану держав і перебувають в наступному:

1. Рівень податкової ставки повинен встановлюватися з урахуванням можливостей платника податків, тобто рівня прибутків. Принцип цей дотримується далеко не завжди, деякі податки в багатьох країнах розраховують пропорційно.

2. Оподаткування прибутків повинно носити однократний характер.

3. Обов’язковість сплати податків. Податкова система не повинна визивати у платника сумнівів необхідності платежу.

4. Система і процедура виплати податків повинні бути зрозумілими і зручними для платників і для економічних установ, що збирають податки.

5. Податкова система повинна бути гнучкою і легко адаптуватися до змінних соціально-політичних і економічних потреб.

6. Податкова система повинна забезпечувати перерозподіл ВВП і бути ефективним інститутом державної економічної політики.

Але в різних країнах підхід до цієї проблеми відрізняється один від одного:

1. Сучасним податковим системам характерна значна доля надходжень бюджетів в ВНП. На початок 90-х р. вона складала: в США – 30%, Японії – 31, Англії – 37, Канаді – 37, Німеччині – 38, Італії – 40, Франції – 44, Норвегії 48, Данії – 52, Швеції – 61%. Різниця в загальному рівні оподаткування різних країн демонструє існування зв’язку між долею податкових надходжень в ВНП та моделлю ринкової економіки , її масштабами та формами державного регулювання.

Найменьші маштаби перерозподілу державою ВНП характерні для амеріканського варіанту ліберальної ринкової економіки та японської моделі. В США це обумовлено використанням податкової політики як засобу державного регулювання економічних процесів і насамперед як засіб створення сприятливих умов для діяльності промислових підприємств – а це потребує низького рівня податкового тиску.

В Японії невелика доля податків в ВНП являє наслідком того, що податкова політика як метод державного регулювання грає вторинну роль. Головна роль належить іншим методам – державному програмуванню, прямої державної підтримки окремих галузей та підприємств.

Найбільш висока доля податкових надходжень в ВНП характерна для шведського варіанту соціалізма, з присутнім втручанням держави але не в виробництво, а в відносини розподілу. Це обумовлює необхідність аккумулювання в руках держави значної частини ВНП з її подальшим використанням на соціальні потреби.

Більшості країн, в тому числі з соціально орієнтованою економікой характерне помірне оподаткування, яке оптимально об’єднує дві мети: створення сприятливого климату для господарської діяльності (ця мета визначає верхню межу оподаткування) і ефективне рішення соціальних питань – мета нижньої межи оподаткування.

2. Головною характеристикою сучасних податкових систем розвинутих країн являє їх структура. Співвідношення прямих і непрямих податків у різних країнах має свої особливості:

- прямі податки переважають у Голландії, Данії, Люксембурзі, Канаді, Новій Зеландії, Швейцарії, Австрії, США, Японії; підвищення їх ролі відбулося у Великобританії, Німеччині, Фінляндії, Канаді, Японії та США;

- непрямі податки переважають у Норвегії, Франції, Австралії, Італіі, Ірландії, Греції, Іспанії; зростання їх ролі відбулося в Австралії, Італії та особливо в Швеції;

- відносно урівноваженою структурою прямих і непрямих податків характеризуються Норвегія, Італія, Фінляндія і Швеція (Табл. 1.2).

Таблиця 1.2

Частка податкових надходжень у країнах із ринковою економікою, %

| Країни | Особистий прибутковий податок | Податок на прибуток | Внески на соціальне страхування | Податок на споживання | Акцизи | Інші податки | ||

| Робітників і службовців | Підприємців | |||||||

| США | 35,8 | 7,3 | 11,6 | 16,6 | 7,6 | 6,8 | 14,3 | |

| Англія | 28,9 | 11,0 | 6,6 | 10,6 | 16,6 | 12,3 | 14 | |

| Німеччина | 27,4 | 4,7 | 15,9 | 18,8 | 17,0 | 9,4 | 6,8 | |

| Франція | 11,8 | 5,4 | 13,3 | 27,3 | 18,8 | 8,5 | 14,9 | |

| Італія | 26,3 | 10,0 | 6,3 | 23,6 | 14,7 | 10,6 | 8,5 | |

| Канада | 40,8 | 6,8 | 4,3 | 9,7 | 13,9 | 9,9 | 14,6 | |

| Японія | 26,8 | 21,5 | 10,9 | 15,2 | 4,2 | 7,3 | 14,1 | |

Як вважають економісти, на основі еволюції податкових систем різних країн співвідношення прямих та непрямих податків залежить від досконалості механізму стягнення податків; здатності податкових систем звести до мінімуму ухилення від оподаткування; рівня податкової культури; традицій оподаткування; загальної орієнтації на соціальний компроміс, розв’язання найгостріших соціальних проблем.

Загальні тенденції в оподаткуванні реалізуються ще в одному напрямі – із зростанням рівня податкових надходжень частка непрямих податків знижується.

Основний фактор, що визначає співвідношення між прямими та непрямими податками, - це життєвий рівень переважної частини населення. Низький рівень об’єктивно обмежує масштаби податкових надходжень із доходів юридичних і фізичних осіб.

Водночас існує й інший фактор – національні особливості окремих країн, що зумовлюють наявність різних стереотипів щодо тих чи інших податків. Так, у групі розвинутих країн чітко виділяються ті, де частка непрямих податків у загальних податкових надходженнях перебуває у межах 28-35% (Японія, США, Канада), й ті, де ці величини сягають 45-55% (Англія, Німеччина, Італія, Франція).

Отже, можна дати висновок, що співвідношення між прямими та непрямими податками різне не лише у розвинутих країнах і країнах, що розвиваються, а й також у деяких країнах, які входять до тієї чи іншої групи.

Зміна співвідношення між прямими і непрямими податками на користь перших стала також наслідком зростання орієнтованості західних суспільств на соціальний компроміс, що спричинило підпорядкування податкових систем принципу соціальної справедливості. Реалізація цього принципу потребує встановлення оптимальної структури податкової системи, отже, і оптимального співвідношення між прямими і непрямими податками. Адже прямі податки ставлять рівень оподаткування в пряму залежність від рівня доходів, вважаються справедливішими, ніж непрямі, оскільки останні не тільки не залежать від розміру доходів, а й мають регресивний характер. Розвиток прямого оподаткування з високими прогресивними ставками, властивими податковим системам західних країн у 50-60х роках, дав змогу перекласти основний тягар податків на заможні верстви населення і використати акумульовані державою фінансові ресурси для реалізації соціальних програм, державних замовлень капіталовкладень.

Розглянуті вище фактори спричинили еволюцію структури податкових систем розвинутих країн у напрямі зростання ролі прямих податків. Що ж до відмінностей у масштабах використання непрямих податків у сучасних розвинутих країнах, то вони зумовлені іншими причинами, зокрема традиціями використання цих податків. Так, федеральний устрій Німеччини та рівень економічного розвитку забезпечують більш-менш рівномірний процес споживання в усіх землях, тому фіскальна ефективність непрямих податків, особливо їх використання для збалансування місцевих бюджетів, тут досить значна.

Соціально-економічна політика у Франції та Італії спрямована, з одного боку, на стимулювання за допомогою податків господарської діяльності, що зумовлює використання широкого спектра податкових пільг для корпорацій (у США в ході реформи податкової системи у 1986 році більшість пільг було скасовано), а з другого – на розв’язання соціальних проблем. Знову ж таки за допомогою пільг щодо особистого прибуткового оподаткування (у Франції цей податок сплачують лише 52% платників) держава регулює певні соціальні процеси. Оскільки значна частина витрат перекладається на приватні та державні компанії, вони мають подвійний вплив на співвідношення прямих і непрямих податків. По-перше, внески на соціальне забезпечення, що збирають із підприємців, належать до непрямих податків, збільшуючи їхню частину. По-друге, ці внески відносяться на витрати виробництва та обігу, впливаючи на прибутки, що оподатковуються, і зменшуючи їхню частку в податкових надходженнях.

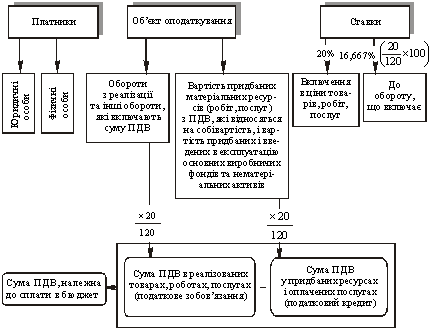

Практика оподаткування у більшості країн світу щодо системи “прямі-непрямі податки” свідчить, що в ній існують два найважливіших податки: прибутковий, в основі якого лежить прогресивне оподаткування громадян та юридичних осіб за сукупністю всіх доходів з усіх джерел як усередині країни, так і за кордоном (прямий податок), і податок на додану вартість (непрямий податок).

Найважливішим питанням теорії і практики оподатковування є питання про податкову межу і її кількісне вираження.

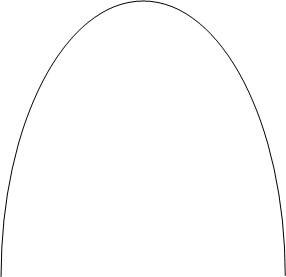

Обґрунтуванням цьому служить так називаний ефект Лаффера - залежність між значеннями податкових ставок і обсягом надходжень податків:

![]() Рівень надходження А

Рівень надходження А

![]()

![]() податків Ra

податків Ra

![]()

![]() Rв В

Rв В

![]()

0% Pa Pв 100%

Ставка податку, %

Рис. 1.1 Основні вузли для аналізу кривої Лаффера- ставка податку дорівнює нулю: надходжень у бюджет немає;

- ставка податку дорівнює 100% : надходжень у бюджет також немає.

- крапка А: при якомусь значенні Ра досягається максимум надходжень у бюджет, Ра - оптимальний рівень ставки податку, Ra - максимальна сума податкових надходжень у бюджет.

Якщо ставка податку буде збільшуватися в порівнянні з Ра, то відбудеться не збільшення, а зменшення суми податкових надходжень у бюджет, тобто Rв < Rа, оскільки при великих ставках податку зменшаться стимули до трудової і підприємницької діяльності.

РОЗДІЛ 2 ХАРАКТЕРИСТИКА ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ

Похожие работы

... ”. Література: 1. Закон України “Про загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими народженням та похованням” від 18. 01. 01 2. Василик О. Д. Податкова система України. Навч. посіб. -К.: ВАТ"Поліграфкнига" 2004 с. 246-247. Загальнообов’язкове державне соціальне страхування в Україні введено з метою покриття витрат ...

... ів, зборів та інших обов`язкових платежів до бюджетів і державних цільових фондів, а також принципи і методи їх стягнення. Принципи побудови податкової системи визначені у ст. 3 Закону України “Про систему оподаткування” від 25.06.1991 №1251-ХІІ зі змінами та доповненнями.: 1. Стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... цих цілей, які переслідує держава, митні збори поділяються на "фіскальні", "протекційні", "антидемпінгові" і "пільгові". В даній курсовій роботі розглядається історія виникнення і формування податкової системи в Україні, її становлення, розвиток, сучасний стан проблеми та недоліки. 1. Історія формування податкової системи України Виникнення податків сягає сивої давнини. В Київській Русі ...

0 комментариев