Навигация

Страхование компанией «Ренессанс»

2. Страхование компанией «Ренессанс»

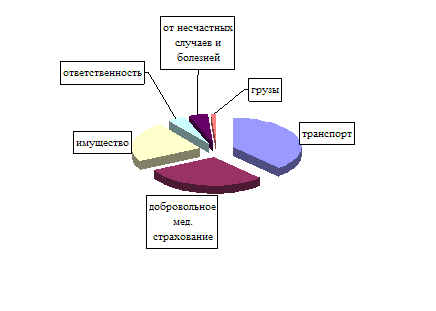

Залицензированные компанией Ренессанс виды страхования:

- страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

- страхование предпринимательских рисков;

- страхование грузов;

- страхование средств наземного транспорта (за исключением средств железнодорожного транспорта);

- страхование гражданской ответственности владельцев средств воздушного транспорта;

- страхование финансовых рисков;

- страхование средств воздушного транспорта;

- страхование средств железнодорожного транспорта;

- страхование средств водного транспорта;

- страхование гражданской ответственности владельцев средств водного транспорта;

- страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг;

- сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных);

- страхование от несчастных случаев и болезней;

- страхование гражданской ответственности за причинение вреда третьим лицам;

- страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

- страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования;

- страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору;

- страхование гражданской ответственности владельцев автотранспортных средств;

- страхование имущества граждан, за исключением транспортных средств;

- страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

- пенсионное страхование;

- медицинское страхование.

В настоящей работе рассмотрим лишь некоторые из предоставляемых «Ренессанс» видов страхования, их правила и условия.

2.1 Общие положения добровольного страхования от несчастных случаев

В соответствии с Правилами добровольного страхования от несчастных случаев, утвержденными Решением Правления ООО “Группа Ренессанс Страхование”01 декабря 1997 г. с изменениями и дополнениями от 31 мая 1998г. и действующим законодательством РФ, Страховщик заключает договоры добровольного страхования от несчастного случая с дееспособными физическими лицами и юридическими лицами любой формы собственности (Страхователем).

Страхователь вправе заключить договор страхования в свою пользу либо в пользу третьего лица (Застрахованный- от 3-х до 75 лет по возрасту), а также назначить для получения страхового обеспечения иное лицо, не являющееся Страхователем и/или Застрахованным по договору (Выгодоприобретатель).

Объект страхования - имущественные интересы Застрахованного, связанные с его жизнью и здоровьем и покрываемые в соответствии с условиями, содержащимися в настоящих Правилах и/или договоре страхования. Не подлежат страхованию и не являются застрахованными лица, требующие постоянного ухода, а также страдающие психическими заболеваниями и/или расстройствами. Действие страхового покрытия прекращается, как только имущественные интересы Застрахованного прекращают быть объектом страхования.

Страховыми случаями признаются следующие события:

1. смерть Застрахованного в результате несчастного случая в период действия договора страхования (выплачивается единовременное страховое обеспечение в размере страховой суммы);

2. телесное повреждение Застрахованного, в результате несчастного случая (выплачивается единовременное страховое обеспечение);

3. временная утрата трудоспособности Застрахованного, в результате несчастного случая (за каждый день нетрудоспособности выплачивается оговоренный в договоре процент страховой суммы);

4. инвалидность Застрахованного в результате несчастного случая (далее - инвалидность Застрахованного) (100% от страховой суммы по 1-ой группе инвалидности; 75% от страховой суммы по 2-ой группе инвалидности; 50% от страховой суммы по 3-ей группе инвалидности).

Договор страхования может быть заключен с ответственностью по одному или сразу нескольким указанным событиям.

События, предусмотренные выше, признаются страховыми случаями, если они произошли в период действия договора страхования и подтверждены документами, выданными компетентными органами в установленном законом порядке (медицинскими учреждениями, МСЭК, судом и другими), а также, если они наступили в течение 1 (одного) года со дня наступления несчастного случая.

Исключения непокрытия страховых случаев- такие же, как названы выше по теории (войны, умышленные действия, убийства, самоубийства, состояние алкогольного опьянения).

Страховая сумма устанавливается в договоре страхования по соглашению сторон. По соглашению сторон договор страхования может быть пересмотрен в части изменения страховой суммы, срока страхования, периодичности уплаты взносов и т. д. Все изменения оформляются по усмотрению Страховщика в виде Дополнений или Изменений к договору страхования либо в порядке составления нового документа в письменном виде.

Размер страховых взносов вычисляется в зависимости от периодичности их уплаты, размера установленной страховой суммы и срока действия договора страхования. Страховой взнос по договору страхования может быть уплачен Страхователем в обозначенные дни единовременно или в рассрочку (ежемесячно, ежеквартально, раз в полгода, ежегодно), наличными денежными средствами или безналичным платежом, почтовым переводом или иным способом, согласованным в договоре страхования, в рублях РФ по банковским реквизитам, указанным в договоре страхования.

Договором страхования может быть предусмотрено предоставление Страхователю льготного срока для уплаты очередного взноса, который в зависимости от порядка и периодичности уплаты страховых взносов может колебаться от одного до двух месяцев.

Если по истечении льготного периода очередной страховой взнос не был уплачен, то Страховщик имеет право приостановить действие договора страхования. При этом, если в период просрочки уплаты страхового взноса наступил страховой случай, Страховщик имеет право либо отказать в выплате, либо предоставить страховое обеспечение за вычетом причитающихся Страховщику задолженностей Страхователя по не уплаченной части страховых взносов.

При страховании в валютном эквиваленте величина страховых взносов определяется по курсу валюты, установленному ЦБ РФ на момент уплаты страхового взноса Договором страхования (полисом) может быть установлен упрощенный порядок определения курса валюты, а именно, может использоваться курс валюты на первое число месяца, в котором произошел страховой случай.

Индексационная оговорка: с тем, чтобы страховая сумма, в пределах которой Страховщик несет ответственность перед Страхователем (Застрахованным), сохранила свое реальное денежное выражение и не подвергалась обесценению, Страховщик, в случае наличия соответствующего соглашения сторон в договоре страхования, обязуется производить перерасчет страховой суммы и, соответственно, страховых взносов, подлежащих уплате, с периодичностью, указанной в договоре, исходя из эквивалента этой суммы в долларах США. Пересчитанная сумма рассчитывается как сумма страхового обеспечения, указанная в договоре страхования, умноженная на коэффициент изменения курса доллара США. Коэффициент изменения курса доллара США рассчитывается как отношение курсов обмена рубля РФ по отношению к доллару США на момент заключения договора страхования и день перерасчета страховой суммы. Обменный курс устанавливается ЦБ РФ.

Договор страхования заключается на годовой основе на любое количество лет, однако, по желанию Страхователя может быть заключен договор краткосрочного страхования (сроком до 1 (одного) года). Период страхования исчисляется с даты вступления договора в силу и заканчивается датой или сроком окончания действия договора, указанными в договоре.

В качестве подтверждения согласованных страховых правоотношений Страхователю выдается договор страхования либо страховой полис с приложением Правил страхования, на основании которых установлены страховые правоотношения. Договор страхования, заключенный со Страхователем - юридическим лицом, оформляется в виде единого документа для всех Застрахованных с приложением списка Застрахованных.

Договор страхования либо страховой полис с приложением Правил страхования, на основании которых установлены страховые правоотношения, вручается Страхователю в течение 14 (четырнадцати) дней после уплаты первого или единовременного страхового взноса, если иное не предусмотрено в условиях договора страхования.

В случае утери договора страхования (полиса) Страхователем (Застрахованным), Страховщик на основании личного заявления Страхователя выдает дубликат документа, после чего утраченный договор (полис) считается недействительным с момента подачи заявления Страхователя и выплаты по нему не производятся. При повторной утрате договора (полиса) Страховщик взыскивает со Страхователя стоимость оформления договора (полиса).

Договор страхования заключается на основе следующей информации: данные, сообщенные Страхователем (Застрахованным) в анкете-заявлении установленной Страховщиком формы; данные, которые могут быть сообщены Страхователем (Застрахованным) дополнительно Страховщику или его представителю в любой форме; при этом все данные о Страхователе (Застрахованном), Выгодоприобретателе, которые стали известны Страховщику от кого бы то ни было в связи с заключением, исполнением и прекращением (расторжением) договора страхования, являются конфиденциальными. Такие данные могут быть использованы исключительно в целях договора страхования и не подлежат разглашению Страховщиком или его представителем, если иное не предусмотрено законодательством Российской Федерации; страхователь (Застрахованный) осведомлены о том, что сообщение Страховщику заведомо ложных или недостоверных сведений о фактах, влияющих на установление степени риска наступления страхового события, предусмотренного в договоре, является основанием для отказа в выплате страхового обеспечения по договору страхования. Если такое обстоятельство будет установлено до даты вступления договора страхования в силу, договор будет считаться недействительным с момента его заключения. Возврат страховых взносов, уплаченных Страхователем, в этом случае не производится.

По договору страхования Страхователь вправе заранее назначить любое лицо в качестве получателя страховой выплаты - Выгодоприобретателя - и впоследствии заменять его по своему усмотрению до наступления страхового случая. Страхователь вправе заменить Выгодоприобретателя, названного в договоре страхования, другим лицом, письменно уведомив об этом Страховщика. Замена Выгодоприобретателя по договору, назначенного с согласия Застрахованного, допускается лишь с согласия последнего; если Выгодоприобретатель не будет назначен, то в случае смерти Застрахованного получателем страховой выплаты будут являться его наследники по закону. Страховая выплата не включается в состав наследуемого имущества.

Договор страхования считается заключенным в момент его подписания Страхователем и Страховщиком или его представителем, если Страхователь - физическое лицо, и если он подписан и скреплен печатями сторон, в случае, если Страхователем является юридическое лицо.

Договор вступает в силу в 00 часов дня, следующего за днем уплаты первого либо единовременного страхового взноса. При безналичных расчетах днем уплаты считается день, следующий за днем зачисления платежа на расчетный счет Страховщика.

В любом случае договор не вступает в силу до момента уплаты первого либо единовременного страхового взноса.

В случае, если к сроку, установленному в договоре страхования, первый или единовременный страховой взнос не были уплачены или были уплачены не полностью, договор страхования считается не действительным и поступившие страховые взносы возвращаются Страхователю.

Действие договора страхования прекращается в случае:

- истечения срока действия договора;

- выполнения Страховщиком своих обязательств по договору страхования в полном объеме;

- по требованию (инициативе) Страховщика - в случае неуплаты Страхователем очередного страхового взноса в установленные договором сроки;

- по требованию (инициативе) Страхователя- в случае нарушения Страховщиком обязанностей;

- по соглашению сторон о намерении досрочно прекратить действие договора страхования с уведомлением друг друга письменно не позднее, чем за 30 (тридцать) дней до даты предполагаемого расторжения;

- смерти Застрахованного по договорам страхования с ответственностью по страховому событию смерть Застрахованного;

- смерти Страхователя - физического лица, заключившего договор страхования в пользу третьего лица (Застрахованного), если Застрахованный или иное лицо не примут на себя обязанности Страхователя по договору страхования;

- ликвидации, реорганизации Страхователя - юридического лица в порядке, установленном действующим законодательством Российской Федерации, если Застрахованный или иное лицо в соответствии с действующим законодательством не приняли на себя обязанности Страхователя по договору страхования;

- принятия судом решения о признании договора страхования недействительным.

В случаях досрочного прекращения действия договора, за исключением случаев расторжения договора страхования в связи со смертью Застрахованного, Страховщик выплачивает Страхователю размер страховых взносов за неистекший период страхования за вычетом расходов Страховщика.

Выплата по случаям временная утрата трудоспособности, осуществляется в размере 0,2% от страховой суммы за каждый день временной утраты трудоспособности, начиная с 10-го дня, если иное не оговорено в договоре страхования, но не более, чем за 50 (пятьдесят) календарных дней в течение 1 (одного) года с момента наступления несчастного случая.

Если Выгодоприобретатель или наследник признан судом виновным в смерти Страхователя (Застрахованного), страховая выплата производится другому Выгодоприобретателю или наследнику. Если Выгодоприобретатель умер, не успев получить страховую выплату по договору страхования, то выплата осуществляется наследникам Выгодоприобретателя.

Выплата может быть произведена представителю Застрахованного (Выгодоприобретателя) по доверенности, оформленной Застрахованным (Выгодоприобретателем) в установленном законодательством Российской Федерации порядке.

Страховая выплата производится в течение 14 (четырнадцати) банковских дней с момента получения всех необходимых документов, а также любых иных письменных документов, могущих быть запрошенных Страховщиком дополнительно в связи с урегулированием требования Страхователя (Застрахованного) либо Выгодоприобретателя.

Страховая выплата производится в рублях или валюте, наличными или на банковский счет Страхователя (Застрахованного), Выгодоприобретателя согласно действующему законодательству Российской Федерации.

Требования по страховой выплате могут быть предъявлены Страховщику в течение 3 (трех) лет со дня наступления страхового случая.

Для получения страховой выплаты Страховщику должны быть представлены следующие документы:

Страхователем (Застрахованным):

- страховой полис, заявление по установленной форме, документы лечебно-профилактического или иного медицинского учреждения, врача, МСЭК, а также любые иные документы, подтверждающие факт наступления страхового события и его степень, документ, удостоверяющий личность;

- в связи с досрочным прекращением договора страхования - полис, заявление по установленной форме и документ, удостоверяющий личность.

Выгодоприобретателем:

- страховой полис, заявление по установленной форме, свидетельство ЗАГСа о смерти Страхователя (Застрахованного) или его нотариально заверенную копию, распоряжение (завещание) Страхователя (Застрахованного) о назначении Выгодоприобретателя страховой выплаты, если оно было составлено отдельно от страхового полиса, документ, удостоверяющий личность.

При наступлении обстоятельств непреодолимой силы (форс-мажор) Страховщик вправе задержать выполнение обязательств по договорам страхования или освобождается от их выполнения.

Расчет страхового обеспечения: в случае смерти выплачивается 100% страховой суммы по смерти; при установлении инвалидности страховое обеспечение выплачивается: за I группу — 100% страховой суммы; за II группу — 75% страховой суммы; за III группу — 50% страховой суммы. В случае травмы страховое обеспечение рассчитывается по «Таблице размеров выплат страхового обеспечения при временной утрате трудоспособности в результате несчастного случая» в зависимости от тяжести травмы.

Коробочные продукты по несчастным случаям (далее- НС): основной смысл коробочных продуктов — это готовый набор страховых сумм. Продукт не требует андеррайтинга (оценки рисков экспертами страховщика).

Плюсы коробочных продуктов: быстрое оформление, идеально подходят для тех, кому надо предоставить полис «для галочки» (участие в соревнованиях по бальным танцам, конному спорту и т.п.). Минусы коробочных продуктов: нельзя выбрать именно те риски, которые нужны, низкие страховые суммы (не покрывающие реальные расходы).

Кому нужно страхование от НС? Продукт предназначен для людей имеющих постоянный средний/высокий доход. В случае смерти застрахованного в результате НС, родственники или близкие люди получают заранее оговоренную сумму, позволяющую на протяжении долгого времени поддерживать имеющийся уровень жизни (страховая сумма, как правило, устанавливается в четырехкратном размере от годового дохода). Стоимость полиса всегда разная (устанавливается андеррайтерами страховой компании по заявлению страхователя).

Риски «Травма», «Временная нетрудоспособность»: продукт предназначен для людей со средним и невысоким доходом. В случае наступления травмы позволяет справиться с последствиями без катастрофических потерь для семейного бюджета. Для получения приемлемого страхового возмещения, необходимо страховаться на достаточные страховые суммы.

Похожие работы

... , что российский страховой рынок не так развит, он представляет интерес для многих потенциальных игроков. 1.4 Экономическое значение посредников при осуществлении сделок по слиянию и поглощению страховых компаний Слияния и поглощения в настоящее время относятся к одному из ключевых аспектов деятельности инвестиционных компаний и банков, предоставляющих консультационные и иные услуги в области ...

... Весь перечень страховых услуг, предоставляемый туристу, определенной страховой компанией подробно изложен в правилах страхования (Приложение А). ГЛАВА 2 РАЗНОВИДНОСТИ И ОСОБЕННОСТИ СТРАХОВАНИЯ В АКТИВНОМ ТУРИЗМЕ 2.1 Понятие об активном, экстремальном и приключенческом туризме Активный туризм - это форма путешествий в слабоизмененной природной среде с использованием активных способов ...

... 26,0811 428,861 624,62 54 168,364 28,1419 426,021 622,527 55 166,89 30,465 422,812 620,167 2.2 Анализ объема страхования рисков в туризме и его структуры в 2006 - 2008 гг. на примере страховой компании "РОСНО" Анализировать объем страхования рисков в туризме на примере российских страховых компаний очень ...

... " подпись, заключив дополнительное соглашение, подтверждающее общую волю сторон по использованию клише при подписании договора, либо включив условие о применении клише в текст договора. ГЛАВА 2 Договор финансовой аренды (лизинга) в системе гражданско – правовых договоров 2.1 Понятие и сущность договора финансовой аренды (лизинга) Необходимость развития лизинга в России становится особенно ...

0 комментариев