Навигация

Факторы, сдерживающие развитие лизинга в России

1.7. Факторы, сдерживающие развитие лизинга в России

Основными препятствиями для развития лизинга в России являются:

Высокие ставки и короткие сроки кредитования. При сохраняющейся в России банковской практике, когда краткосрочные кредиты выгоднее средне- и долгосрочных, получение ссуды на три - четыре года (оптимальный срок погашения кредита на закупку техники лизинговой компанией) весьма проблематично.

Высокий уровень налогов.

Отсутствие значительного стартового капитала для лизинговой компании, т.к., она приобретает оборудование за полную стоимость.

Отсутствие системы информационного обеспечения о предложениях лизинговых услуг.

За рубежом термином “ лизинг ” называются отношения финансовой аренды сроком от 3-х лет. В нашей же стране не создан пока еще благоприятный климат для долгосрочных инвестиций. Необходимо принятие налогового законодательства, предоставляющего льготы банкам, покрывающие их риски, связанные с долгосрочным кредитованием.

Неразвитость инфраструктуры лизингового рынка. Инфраструктура, способствующая развитию лизинг в России должна включать в себя более широкую сеть лизинговых компаний, специализированных консалтинговых фирм и соответствующую систему информационного обеспечения о предложениях лизинговых услуг. Неразвитость инфраструктуры (сложившихся механизмов финансирования, расчетов, минимизация рисков, эффективных маркетинговых и сбытовых структур и т. п.) предъявляет нереально высокие требования к руководителям и служащим лизинговых компаний.

Макроэкономическая и политическая неопределенность обстановки в стране. В настоящее время все правовые отношения, основанные на отсрочке платежа, тормозятся экономической нестабильностью, отсутствием надежной макроэкономической стабилизации и признаков устойчивого роста в экономике, что порождает у хозяйствующих субъектов определенное состояние неуверенности в завтрашнем дне. Между тем, основная идея лизинга состоит в возможности "растянуть " во времени выплату стоимости имущества при сохранении права на приобретения его в собственность по остаточной стоимости. При нынешней экономической ситуации какая организация может позволить себе сегодня ждать возврата средств в течение 5-7 лет (обычный срок финансового лизинга). Именно это обстоятельство в значительной степени сдерживает развитие лизинга в России.

1.8. Налогообложение лизинговых операций

1.8.1. Налогооблажение лизингодателя.

1. Авансовые лизинговые платежи, уплачиваемые лизингополучателем лизингодателю, могут идти на:

аванс поставщику;

таможенные пошлины и сборы;

таможенный НДС;

Дополнительные расходы по сделке облагаются НДС, который подлежит внесению в бюджет лизингодателем в момент поступления аванса и зачету у Лизингополучателя по мере зачета аванса.

2. Лизинговые платежи облагаются НДС по ставке 20%. У лизингополучателя эта сумма идет в зачет, а у лизингодателя эта сумма подлежит уплате в бюджет за минусом НДС, уплаченного при таможенной очистке оборудования.

3. В ходе договора лизинга, лизингодатель уплачивает в бюджет:

НДС

Налог с оборота 4% от лизингового платежа

Налог на имущество 2%

Налог на прибыль 33%.

4. Амортизация может идти с коэффицентом ускорения до 3.

5. Лизингодатель относит на себестоимость проценты за пользование валютным кредитом только в размере 15%, а остальное идет из чистой прибыли.

1.8.2. Налогооблажение лизингополучателя.

1. Лизигновые платежи относятся на себестоимость и облагаются НДС по ставке 20%, который идет в зачет.

2. Авансовые платежи, уплачиваемые лизингополучателем лизингодателю относятся на себестоимость в долях, согласованных с лизингополучателем. При этом в зачет идет НДС, уплаченный вместе с лизинговыми платежами. Авансовые платежи расходуются на таможенные сборы и аванс поставщику оборудования. За счет их учета в виде авансовых лизинговых платежей, они удоражаются на налог с оборота у лизингодателя и на НДС, который в последствии идет в зачет. Данное увеличение платежей, компенсируется тем, что все расходы относятся на себестоимость и в результате, с учетом экономии по налогу на прибыль, лизингополучатель несет меньшие расходы.

3. Кроме договора лизинга, лизингополучатель ведет текущую деятельность. По текущей деятельности он облагается следующими налогами:

разницу приходящего и уходящего НДС

налог с оборота 4% от лизингового платежа

налог на имущество 2%

налог на прибыль 33%

ГЛАВА II. ИСХОДНАЯ СИТУАЦИЯ НА ОАО «ПЕРМСКАЯ ГРЭС».

В данной главе будет рассмотрена исходная ситуация сложившаяся на ОАО «Пермская ГРЭС» в конце 90-х годов, а в третьей главе будет рассмотрено практическое применение лизинга в России на примере поставки и передачи в лизинг питательных насосов для Пермской ГРЭС.

В 1997 году на Пермской ГРЭС было принято почти невыполнимое по тем временам решение о модернизации питательных насосов на 3 блоках по 800 МВт. каждый.

В 1996-1997 годах ситуация в электроэнергетике России была на грани критической отметки, основные фонды изношены, морально устарели, не соответствуя никаким международным нормам как надежности так и экономичности. Специфика работы электростанций такова, что каждые 10-15 лет требуются значительные капитальные вложения на реновацию технологического оборудования в связи с его износом, прежде всего в моральном плане, т.к. в принципе дальнейшее его использование возможно, на что указывает опыт работы многих небольших станций (например, ТЭЦ). Однако это сопряжено с высокой частотой ремонтных работ и крайне неэкономичными показателями в выработке электроэнергии.

Пермская ГРЭС была введена в эксплуатацию в 1985 году (1 блок) и на протяжении лет являлась одной из самых современнейших электростанций в России, кроме того, показатели экономичности были самыми лучшими в России среди электростанций подобного типа. К 1997 году назрела объективная необходимость реновации основных фондов, на обсуждении в Российском акционерном обществе "Единая энергетическая система России" (РАО "ЕЭС России"), которому принадлежит 100% акций Пермской ГРЭС, было принято решение по реновации питательных (бустерных) насосов.

Такое оборудование является крайне специфическим, производится практически по индивидуальным заказам, и не более 5 фирм в мире имеют техническую возможность справиться с данным заказом.

Для выбора производителя был назначен тендер на производство и поставку питательных насосов к трем блокам по 800 МВт. для Пермской ГРЭС. В ходе первоначального сравнения технических параметров и характеристик, предоставленных фирмами производителя, как российскими, так и зарубежными, были выбраны 2 фирмы которые и должны были дать конкретные предложения, включая и ценовые параметры. На основании представленных документов был выбран победитель тендера, которым стала фирма KSB (Германия), как предложившая по совокупности лучшие условия, с ней в 1998 году и был подписан соответствующий Контракт. Общая стоимость контракта составила более 12 млн. долларов США.

Хотя поставка и оплата оборудования была растянута более чем на 2 года, в связи с длительным и трудоемким процессом изготовления насосов, Пермская ГРЭС не могла профинансировать данный проект в полном объеме.

В тех условиях надо было вовремя выполнять условия платежей по контракту. Следует отметить, что реальные денежные платежи по России не превышали 50%, оставшаяся часть платилась товарами. Бартер был основной формой осуществления платежей между предприятиями. Но тем не менее, оплатить более 10 млн. долларов из собственных средств, представлялось нереальным. Банковский кредит российского банка для финансирования данной сделки являлся так же невозможным прежде всего из-за высокой стоимости заемных средств, невозможности предоставить банку достаточной гарантии по возврату кредита и что самое главное нежелательностью российских банков идти на длительное кредитование и отсутствие реальных средств для такого кредитования.

Оставался единственный способ, который был зачастую не совсем выгодным, а именно бартер. Продажа получаемого по бартеру товара в России была сопряжена с тяжелыми реалиями того времени: задержки платежей, высокая инфляция, как следствия высокие потери при конвертации российских рублей в иностранную валюту. В связи со всем вышесказанным было принято решение непосредственной продажи поступающей в счет оплаты электроэнергии товарной продукции зарубеж.

После дефолта в августе 1998 года ситуация в России резко изменилась и после кратковременного спада пошла стабильно в сторону улучшения всех экономических показателей, во многом благодаря более экономически направленной и стабильной политике государства. Так же после дефолта стал невыгоден бартерный расчет, и предприятия стали переходить к денежным формам расчета.

Так к середине 1999 года сложились объективные причины для поиска новых путей финансирования дальнейших поставок насосов и запасных частей к ним.

Не смотря на все усилия со стороны ОАО "Пермская ГРЭС" выполнять платежи вовремя, получалось это далеко не всегда. Исполнив платежи по первым двум поставкам, всего контрактом предусматривалось 4 поставки, в полном объеме и, получив оборудование ОАО "Пермская ГРЭС" стала рассматривать возможности финансирования оставшихся поставок во избежание дальнейших срывов по платежам и исполнению контракта в целом.

Как наиболее предпочтительные рассматривались следующие варианты приобретения оборудования:

За собственные средства;

За счет кредита/займа;

По лизинговой схеме.

ГЛАВА III. ПРАКТИЧЕСКИЕ РЕЗУЛЬТАТЫ И ПРЕИМУЩЕСТВА ИСПОЛЬЗОВАНИЯ ЛИЗИНГА НА ПРИМЕРЕ ОАО «ПЕРМСКАЯ ГРЭС».

В этой главе будут рассмотрены все три метода поставки оборудования.

Похожие работы

... киловатт (Нижнекамская ГЭС, ТЭЦ КАМАЗа, Заинская ГРЭС, Казанская Нижнекамская ТЭЦ), завод электротехнического оборудования, Камский комплекс заводов по производству большегрузных автомобилей, картонно-бумажный комбинат, города Набережные Челны с 510-тысячным населением. АО «Камгэсэнергострой» имеет также значительный опыт в области ликвидации последствий стихийных бедствий и пожаров. Специалисты ...

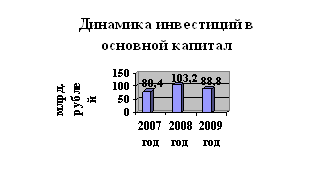

... по реконструкции очистных сооружений оренбургского газохимического комплекса ООО «Оренбурггазпром». Такова сущность и динамика инвестиционных процессов в Оренбургской области. Перейдем к характеристике бизнеса Оренбуржья, как важного субъекта регионального инвестирования. 2.3 Характеристика бизнеса Оренбургской области Бизнес в Оренбургской области представлен самыми различными схемами. ...

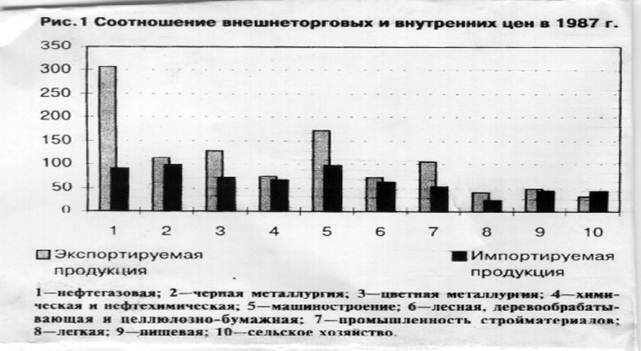

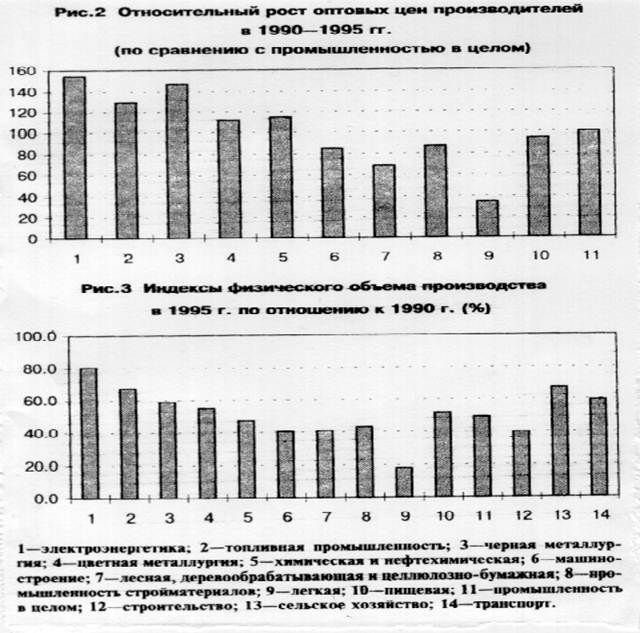

... активно вовлечена в интернационализацию производства. 3. Роль предприятий с иностранными инвестициями в экономике России 3.1. Региональный аспект привлечения иностранных инвестиций Экономика Российской Федерации находится в состоянии экономического кризиса, испытывая острый дефицит накоплений. Частично проблема может быть решена посредством привлечения ...

... рудник и на добычу каменного угля и нефти на Северном Сахалине. Но так как иностранный капитал использовал природные ресурсы хищнически, концессии вскоре были ликвидированы. Восстановление промышленности на Дальнем Востоке было в основном завершено к 1926 г., причем некоторые ее отрасли превысили уровень 1913 г. Успешно восстанавливалось и сельское хозяйство. В период интервенции оно было сильно ...

0 комментариев