Навигация

Необходимость совершенствования методики финансового анализа в условиях реформирования бухгалтерского учёта и бухгалтерской отчётности

1.3 Необходимость совершенствования методики финансового анализа в условиях реформирования бухгалтерского учёта и бухгалтерской отчётности

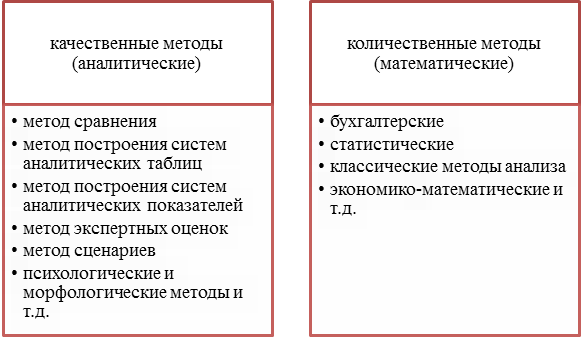

В связи с трансформацией бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации возникает необходимость совершенствования методики финансового анализа, унификации показателей, необходимых для его проведения, разработки новых, более совершенных методов комплексной оценки финансового состояния хозяйственных субъектов.

Финансовое состояние организации (предприятия) представляет собой сложную экономическую категорию, изучению содержания которой посвящены исследования многих современных ученых экономистов. Так, по мнению Г.В. Савицкой [29] финансовое состояние предприятия отражает состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию в тот или иной период времени. В другой работе тот же автор рассматривает финансовое состояние предприятия как категорию, отражающую финансовые отношения субъекта рынка и его способность финансировать свою деятельность на определенную дату.

По мнению Н.П. Любушина [26] под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия может быть нескольких видов - устойчивое, неустойчивое (предкризисное) и кризисное. Главной целью деятельности хозяйствующего субъекта является достижение устойчивого финансового состояния, характерными признаками которого являются:

1) способность своевременно производить платежи;

2) финансировать свою деятельность на расширенной основе;

3) переносить непредвиденные потрясения;

4) сохранять свою платежеспособность при наступлении неблагоприятной экономической конъюнктуры.

Для достижения устойчивого финансового состояния предприятию необходимо обладать оптимальной структурой капитала, организовать его движение таким образом, чтобы обеспечить превышение доходов над расходами с целью сохранения платежеспособности и создания условий для ведения расширенного воспроизводства.

В условиях рынка анализ и оценка финансового состояния организации на основе её финансовой отчётности следует считать одним из направлений финансовой политики. Как отмечает М.В. Романова [28] «... главной задачей на предприятии является переход к управлению финансами на основе анализа финансового состояния с учётом постановки стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их достижения».

Оценка финансового состояния организации - операция неоднозначная. Вместе с тем достоверная и объективная оценка финансового состояния предприятия нужна многим пользователям. Каждый субъект анализа изучает информацию исходя из своих интересов. По мнению А. Д. Шеремета [31] пользователи информации о финансовой деятельности организации подразделяются на две группы. К первой группе пользователей относятся собственники средств предприятия, заимодавцы (банки и прочие), поставщики, клиенты (покупатели), налоговые органы, персонал предприятия и руководство. Вторая группа пользователей финансовой информации - это субъекты анализа, которые хотя непосредственно и не заинтересованы в деятельности предприятия, но должны по договору защищать интересы первой группы пользователей. Это - аудиторские фирмы, консультанты, биржи, юристы, пресса, ассоциации, профсоюзы.

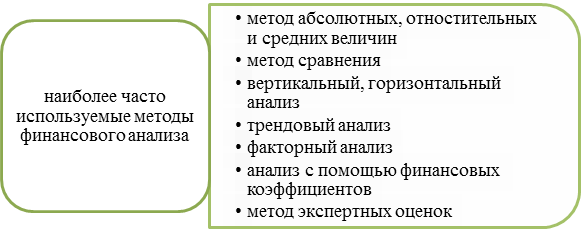

В современной экономической литературе существуют различные подходы и системы показателей, для оценки финансового состояния организации. Так С. М. Бобрович [15] считает, что для оценки финансового состояния надо в основном использовать финансовые коэффициенты, которые группируются следующим образом:

1 Показатели ликвидности.

2 Показатели деловой активности.

3 Показатели рентабельности.

4 Показатели эффективности управления.

Некоторые учёные, например, Р.С. Сайфулин [31] выделяет несколько другие четыре уровня показателей для оценки финансового состояния предприятия:

Уровень 1. Рентабельность.

Уровень 2. Рыночная устойчивость.

Уровень 3. Ликвидность баланса.

Уровень 4. Платежеспособность.

Каждый из уровней включает набор определённых коэффициентов.

Профессор Н.П. Любушин [26] предпочитает менее объёмную схему анализа финансового состояния предприятия, предполагает расчёт следующих групп показателей:

- платежеспособности;

- кредитоспособности;

- финансовой устойчивости.

Методика анализа финансового состояния предприятия А. Д. Шеремета [31] включает в себя больше видов анализа и, по сути, объединяет все предыдущие. По мнению этого экономиста, анализ финансового состояния предприятия должен включать в себя:

1) анализ структуры активов;

2) анализ структуры пассивов;

3) анализ финансовой устойчивости;

4) анализ наличия и достаточности реального собственного капитала;

5) анализ обеспеченности запасов и затрат источниками их формирования;

6) анализ платежеспособности и ликвидности;

7) анализ необходимого прироста собственного капитала.

Профессор Г.В. Поляк [27] отмечает, что анализ финансового состояния предприятия включает последовательное проведение следующих видов анализа:

1 Предварительная (общая) оценка финансового состояния предприятия и изменений его финансовых показателей за отчётный период.

2 Анализ платежеспособности финансовой устойчивости предприятия.

3 Анализ кредитоспособности предприятия и ликвидности его баланса.

4 Анализ финансовых результатов.

5 Анализ использования оборотных активов.

6 Оценка потенциального банкротства предприятия.

Таким образом, методики проведения анализа финансового состояния организации неодинаковы: отличаются виды анализа и порядок их проведения, показатели расчётных таблиц, а также названия коэффициентов и способы их расчёта. Реформирование бухгалтерского учёта и отчётности в соответствие с требованиями МСФО требует разработки унифицированного подхода к методике проведения финансового анализа.

Кроме того, в работах многих экономистов отмечается, что в связи с трансформацией бухгалтерского учёта и отчётности и переходом на международные стандарты немаловажным этапом в анализе финансового состояния предприятия становится оценка потенциального банкротства предприятия.

Необходимость проведение оценки потенциального банкротства предприятия при анализе финансового состояния вызвано самой сущностью рыночных отношений, которые сопряжены с неопределённостью достижения конечных результатов и риском потерь. Одной из весомых причин банкротства является кризисное состояние экономики страны, а также неплатежеспособность российских партнёров, в связи с этим выход российских предприятий на международные рынки является необходимым. Трансформация бухгалтерского учёта и отчётности позволяет российским предприятиям сотрудничать с иностранными партнёрами.

По мнению экономистов Т. Г. Вакуленко [16] и Л. Ф. Фоминой [16] прогнозирование вероятности банкротства предприятия основано на оценке финансового состояния предприятия с использованием различных подходов: официальной методики оценки удовлетворительности структуры баланса, диагностики угрозы банкротства по модели Альтмана, политики антикризисного финансового управления.

Политика антикризисного финансового управления включает диагностику банкротства с помощью проведения финансового анализа с целью выявления угрозы банкротства и разработку мер, обеспечивающих выход предприятия из кризисного состояния. Реализация политики антикризисного управления предприятием предполагает оценку финансового состояния на осмотре совокупности неформальных показателей и критериев. С этой целью в анализе используется группа показателей, по которым судят о возможной угрозе банкротства.

В соответствии, с действующим, законодательством о банкротстве предприятий для диагностики их несостоятельности применяется ограниченный круг показателей:

- коэффициент текущей ликвидности;

- коэффициент обеспеченности собственным оборотным капиталом;

- коэффициент восстановления (утраты) платежеспособности.

Согласно данным правилам предприятие признается неплатежеспособным при наличии одного из следующих условий:

1) коэффициент текущей ликвидности на конец отчетного периода ниже нормативного значения для соответствующей отрасли;

2) коэффициент обеспеченности предприятия собственными оборотными средствами на конец отчетного периода ниже нормативного значения для соответствующей отрасли;

3) коэффициент восстановления (утраты) платежеспособности <1.

По мнению В. Г. Савицкой [29] для диагностики вероятности банкротства

предприятий в современных условиях надо шире использовать подходы, основанные на применении интегральных показателей, рассчитанных с помощью:

- скоринговых моделей;

- многомерного рейтингового анализа;

- мультипликативного дискриминантного анализа и других.

Многомерный сравнительный анализ необходим для комплексной оценки результатов хозяйствования производственных подразделений, предприятий и т.д. Такая задача встает всегда, когда надо дать обобщающую рейтинговую оценку результатам хозяйствования нескольких предприятий. Он основан на методе эвклидовых расстояний, который позволяет учитывать не только абсолютные величины показателей каждого предприятия, но и степень их близости (дальности) до показателей предприятия-эталона. В связи с этим необходимо координаты сравниваемых предприятий выражать в долях соответствующих координат предприятия-эталона, взятого за единицу.

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и других, разработанные с помощью многомерного дискриминантного анализа.

Наиболее широкую известность получила модель Альтмана, которая определяет интегральный показатель угрозы банкротства. В основе расчета лежит пятифакторная модель, представляющая комплексный коэффициентный анализ. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид:

(1) Z= 1,2x1 + 1,4x2 + 3,3x3 + 0,6x4 + х5,

где xl - собственный оборотный капитал/сумма активов;

х2 - нераспределенная прибыль/сумма активов;

хЗ - прибыль до уплаты процентов /сумма активов;

х4 - балансовая стоимость собственного капитала/заемный капитал;

х5 - объем продаж (выручка)/сумма активов.

Константа сравнения - - 2,675.

По мнению Г. В. Савицкой [29] использование такой модели требует больших предосторожностей, так как данная модель не в полной мере подходит для оценки риска банкротства наших субъектов хозяйствования из-за разной методики отражения инфляционных факторов и разной структуры капитала, а также из-за различий в законодательной и информационной базе. Поэтому встаёт необходимость разработки собственных дискриминантных функций для каждой отрасли, которые бы учитывали специфику нашей действительности. Более того, эти функции должны тестироваться каждый год на новых выборках с целью уточнения их дискриминантной силы.

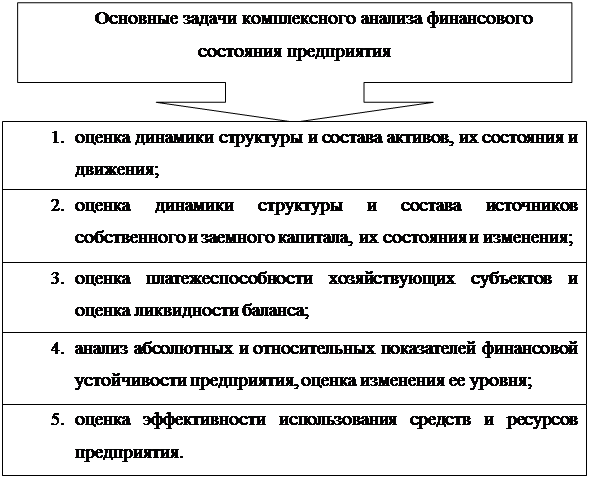

Наряду с оценкой потенциального банкротства предприятия важным направлением совершенствования методики финансового анализа является применение итоговой комплексной оценки финансового состояния.

По мнению экономистов М. И. Баканова и А. Д. Шеремета [14] важное место в системе комплексного экономического анализа занимает обобщающая оценка финансово-хозяйственной деятельности предприятия, представляющая собой итоговый вывод о результатах деятельности на основе качественного и количественного анализа хозяйственных процессов, отражаемых системой показателей. Оценка деятельности объекта проводится на первом этапе комплексного экономического анализа, когда определяются основные направления аналитической работы (предварительная оценка); и на заключительном этапе, когда подводятся итоги анализа (окончательная оценка). Окончательная оценка является важным информационным источником для обоснования и принятия оптимального управленческого решения в конкретной ситуации.

М.И. Баканов и А.Д. Шеремет [14] рассматривают два основных направления проведения комплексной оценки финансового состояния предприятия:

1) сравнительная рейтинговая оценка финансового состояния предприятия;

2) рейтинговая экспресс-оценка финансового состояния.

Методика рейтинговой экспресс оценки финансового состояния предприятия предусматривает расчёт рейтинга предприятия по пяти наиболее важным показателям.

(2) R = 2*К1 + 0,1*К2 + 0,08*КЗ + 0,45*К4 + К5,

где К1 - это коэффициент обеспеченности предприятия собственными оборотными средствами. К1 ≥0,1.

К2 - это коэффициент текущей ликвидности. К2 ≥2.

КЗ - это коэффициент оборачиваемости капитала. КЗ≥2,5.

К4 - это коэффициент эффективности управления. К4 ≥0,44.

К5 - это коэффициент рентабельности предприятия. К4 ≥ 0,2.

Полученный рейтинг надо сравнивать с рейтингом условного удовлетворительного предприятия, который равен 1.

Методика комплексной сравнительной рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия, основанная на теории и методике финансового анализа предприятия не менее важна в условиях рыночных отношений.

Составными этапами методики комплексной сравнительной рейтинговой оценки финансового состояния предприятия являются:

1) сбор и аналитическая обработка исходной информации за оцениваемый период времени;

2) обоснование системы показателей, используемых для рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия, и их классификация, расчет итогового показателя рейтинговой оценки;

3) классификация (ранжирование) предприятий по рейтингу.

Исходные показатели для рейтинговой оценки объединены в четыре группы. В первую группу включены наиболее обобщенные и важные показатели оценки рентабельности хозяйственной деятельности предприятия. Во вторую группу включены показатели оценки эффективности управления предприятием. В третью группу включены показатели оценки деловой активности предприятия. В четвертую группу включены показатели оценки ликвидности и рыночной устойчивости предприятия.

В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния, рентабельности и деловой активности с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. Таким образом, базой отсчета для получения рейтинговой оценки состояния дел предприятия являются не субъективные предположения экспертов, а сложившиеся в реальной рыночной конкуренции наиболее высокие результаты из всей совокупности сравниваемых объектов. Эталоном сравнения как бы является самый удачливый конкурент, у которого все показатели наилучшие.

Такой подход соответствует практике рыночной конкуренции, где каждый самостоятельный товаропроизводитель стремится к тому, чтобы по всем показателям деятельности выглядеть лучшего своего конкурента.

Достоинства предлагаемой методики рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия заключаются в следующем:

Во-первых, предлагаемая методика базируется на комплексном, многомерном подходе к оценке такого сложного явления, как финансовая деятельность предприятия;

Во-вторых, рейтинговая оценка финансовой деятельности предприятия осуществляется на основе данных публичной отчетности предприятия. Для ее получения используются важнейшие показатели финансовой деятельности, применяемые на практике в рыночной экономике;

В-третьих, рейтинговая оценка является сравнительной. Она учитывает реальные достижения всех конкурентов;

В-четвертых, для получения рейтинговой оценки используется гибкий вычислительный алгоритм, реализующий возможности математической модели сравнительной комплексной оценки производственно-хозяйственной деятельности предприятия, прошедший широкую апробацию на практике.

Экономисты Донцова Л. В. и Никифирова Н. Н. [21], учитывая многообразие финансовых процессов, множественность показателей финансового состояния и возникающие в связи с этим сложности в общей оценке финансового положения организации, в своей работе рекомендуют производить комплексную балльную оценку финансового состояния.

Сущность такой методики заключается в классификации организаций по уровню финансового риска, на основе оценки системы показателей финансового состояния, в определённое количество баллов, то есть любая анализируемая организация может быть отнесена к определенному классу в зависимости от «набранного» количества баллов, исходя из фактических значений ее финансовых коэффициентов.

1-й класс - это организации с абсолютной финансовой устойчивостью и абсолютно платежеспособные.

2-й класс - это организации с нормальным финансовым состоянием. Это обычно рентабельные организации.

3-й класс - это организации, финансовое состояние которых можно оценить как среднее.

4-й класс - это организации с неустойчивым финансовым состоянием.

5-й класс - это организации с кризисным финансовым состоянием. Они неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Эти организации убыточны.

Похожие работы

... оборотных средств в покрытии запасов. Характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Традиционно имеет большое значение в анализе финансового состояния предприятий торговли; рекомендуемая нижняя граница показателя в этом случае – 50%. · коэффициент покрытия запасов. Рассчитывается соотнесением величины «нормальных» источников покрытия запасов и ...

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... Коэффициент покрытия активов собственными оборотными средствами Собственный – Внеоборотные капитал__________активы Баланс 0,4 0,4+0,3 Около 0,06 В работе рассмотрены основные действующие методики анализа финансового состояния предприятия, выявлены их положительные и отрицательные стороны. Необходимо отметить, что с точки зрения информационного обеспечения все они ориентированы ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

0 комментариев