Навигация

Фьючерсы это торговля стандартными контрактами

1. Фьючерсы это торговля стандартными контрактами.

2. Обязательным условием фьючерса является гарантированный депозит.

Расчеты между контрагентами осуществляется через клиринговую палату при валютной бирже, которая выступает посредником между сторонами и одновременно гарантом сделки.

Преимуществом фьючерса перед форвардным контрактом является его высокая ликвидность и постоянная котировка на валютной бирже. С помощью фьючерсов экспортеры имеют возможность хеджирования своих операций.

Покупка или продажа валютных фьючерсов позволяет избежать возможных потерь, возникающих в результате колебаний курсов валют по сделкам с клиентами.

Сделки спот по фьючерсам на межбанке проходят все 12 месяцев в году. Открытые позиции по операциям с клиентами (форварды, опционы, свопы) банки обычно хеджируют на фьючерсном биржевом рынке.

На рынке валютных фьючерсов хеджер - тот, кто покупает фьючерсный контракт - получают гарантию, что в случае повышения курса иностранной валюты на рынке спот он сможет купить ее по более выгодному курсу, зафиксированному фьючерсной сделкой. Таким образом, убытки по сделке спот компенсируются хеджером прибылью на фьючерсном валютном рынке при повышении курса иностранной валюты и наоборот. Нужно отметить также одну неписаную закономерность - валютный курс на рынке спот всегда имеет тенденцию сближения с курсом фьючерсного рынка по мере приближения срока исполнения фьючерсного контракта.

С 2003 года в Республике Казахстан стали использоваться для страхования валютного риска валютные фьючерсы – торговля стандартными контрактами. Для защиты банковского портфеля ценных бумаг, приносящих фиксированные доходы, применяются процентные фьючерсы. [29]

Опционный контракт - это стандартный биржевой договор на право купить или продать биржевой актив или фьючерсный контракт по цене исполнения до (или на) установленной (ую) даты (у) с уплатой за это право определенной суммы денег, называемой премией. Опцион имеет следующий смысл:

«купить» опцион - это заключить его на условиях покупателя;

«продать» опцион - это заключить его на условиях продавца.

В деловой практике опционы могут заключаться на любые рыночные активы и фьючерсные контракты. Если опционы заключаются на бирже, то, как и для фьючерсных контрактов, условия их заключения являются стандартизованными по всем параметрам, кроме цены опциона. Биржевые опционы свободно продаются и покупаются, на биржах, основываясь на тех же правилах и механизмах, которые существуют для фьючерсных контрактов.

Обычно в биржевой практике используются два вида опционов:

опцион на покупку (опцион-колл);

опцион на продажу (опцион-пут).

По первому виду опциона его покупатель приобретает право, но не обязательство, купить биржевой актив. По второму виду опциона его покупатель имеет право, а не обязательство, продать этот актив.

Покупатель опциона может быть назван его держателем или владельцем. Продавца опциона часто называют подписчиком или выписывателем. По срокам исполнения опцион может быть двух типов: американский тип, который может быть исполнен в любой момент до окончания срока действия опциона, и европейский тип, который может быть исполнен только на дату окончания срока его действия.

По виду биржевого актива, который лежит в основе опционов, их можно классифицировать на валютные, в основе которых лежит купля-продажа валюты; фондовые, исходным активом которых являются акции, облигации, индексы; и фьючерсные, или опционы на куплю-продажу фьючерсных контрактов.

В отличие от фьючерсного контракта, ценой которого обычно является цена лежащего в его основе биржевого актива, функцию цены опциона выполняет премия, которую покупатель опциона выплачивает его продавцу за свое право выбора: исполнить опцион, если это ему выгодно, или отказаться от его исполнения, если это несет ему убыток. Например, цена фьючерсного контракта на покупку ста акций компании А, есть рыночная цена одной акции через три месяца, а цена опциона на покупку этого же фьючерсного контракта - это премия, которую покупатель опциона выплачивает сейчас его продавцу, составляющая обычно лишь небольшую часть рыночной цены одной акции.

Другое ценностное отличие опциона от фьючерсного контракта состоит в том, что ценовой механизм опциона удваивается. Есть цена опциона - его премия. Но исполнение прав по опциону возможно только по цене самого биржевого актива, т.е. опцион, кроме премии, имеет и свою цену исполнения (по западной терминологии - страйковую цену). Цена исполнения это цена, по которой опционный контракт дает право продать или купить соответствующий биржевой актив. Например, заплатив премию в размере 10 тенге в расчете на одну акцию, покупатель опциона на покупку (колл) получает право в течение трех месяцев купить 100 акций данного вида по цене 1000 тенге за одну акцию (цена исполнения).

Стандартная конструкция биржевого опциона позволяет выбрать не только цену опциона (премию), но и цену его исполнения. Если стоимость фьючерсного контракта есть произведение его цены на стандартное число акций, которое лежит в его основе, например, 100 акций умножить на 100 тенге и общий размер контракта составит в этом случае 10000 тенге, то стоимость опциона на один фьючерсный контракт определяется умножением его премии на стандартное число акций согласно фьючерсному контракту, на который заключен опцион, т.е. например, 0,10 тенге х 100 акций = 10 тенге. Таким образом, покупатель опциона-колл на 1 фьючерсный контракт на 100 акций компании А, заплатив общую премию в размере 10 тенге, получил право до окончания срока действия январского опциона-колла заключить январский контракт на покупку акций по цене 100 тенге за 1 акцию.[14]

Основные преимущества опционов состоят в следующем:

высокая рентабельность операций с опционами - заплатив небольшую премию за опцион в благоприятном случае, получаешь прибыль, которая в процентном отношении к премии составляет сотни процентов. Например, премия за право купить акцию по 100 тенге составила 0,1 тенге. Цена акции возросла на 1 тенге. Реализовав свое право на опцион, т.е. купив акцию за 100 тенге, а затем, продав ее на фондовом рынке по 101 тенге, получаем рентабельность операции, равную 1000% (1 тг.: 0,1 тг. х 100%);

минимизация риска для покупателя опциона величиной премии при возможном получении теоретически неограниченной прибыли. Следует отметить, что в расчете издержек покупателя опциона необходимо обязательно учитывать комиссионные фондовому посреднику и налоги государству, если таковые имеются по опционным (и фьючерсным) контрактам;

опцион предоставляет его покупателю многовариантный выбор стратегий: покупать и продавать опционы с различными ценами' исполнения и сроками поставки во всевозможных комбинациях, работать одновременно на разных опционных рынках, а также одновременно на опционных и фьючерсных рынках, и т.д.;

возможность проводить операции с биржевыми опционами точно так же, как и с фьючерсными контрактами. [14]

Валютный опцион - сделка между покупателем опциона и продавцом валют, которая дает право покупателю опциона покупать или продавать по определенному курсу сумму валюты в течение обусловленного времени за вознаграждение, уплачиваемое продавцу.

Опцион дает право покупателю в заранее установленное время купить определенную сумму иностранной валюты по заранее фиксированному курсу. Эта схема принята в Европе и называется call-option, если опцион существует в пользу потребителя, или put-option, если опцион существует в пользу продавца, т.е. если продавец имеет право продавать иностранную валюту по заранее фиксированному курсу.

Существует американский вариант опциона, когда он фиксируется не на конкретный спрос. Покупатель по этому опциону имеет право воспользоваться им или – в случае более выгодного курса на день платежа – отказаться от него. При этом покупатель опциона заплатит продавцу надбавку (Premium) в день заключения опциона.

Валютные опционы носят спекулятивный характер в отдельных странах они либо запрещены, либо заключаются в ограниченном объеме.

Помимо этого существует система так называемого zero-cost-options или forward-range-contract .

По этой системе экспортер покупает put-option и одновременно продает по другому базисному курсу call-option. Клиент банка сам определяет базисный курс, по которому он хочет ограничить свой риск.

То есть экспортер страхует свой валютный риск путем установления базисного курса. Поэтому каждое движение курса вверх до указанного предела для него выгодно.

Если клиент банка-импортер, то он покупает call-option и продает одновременно put-option по различному базисному курсу. При этом движение курса вниз до расчетного курса put-option для импортера выгодно.

Стоимость заключения валютных опционов всегда выше стоимости сделок на срок. Зато клиент банка оставляет за собой шанс на дополнительную прибыль за счет изменения курса. Такие валютные операции, как опционы, приемлемы лишь для достаточно крупных фирм, на которых работают специалисты по валютным сделкам.

То есть, валютные опционы применяются, если покупатель опциона стремится застраховать себя от риска изменения курса валюты в определенном направлении. Этот риск может быть:

Потенциальным и возникает в случае присуждения фирме контракта на поставку товаров.

Связанным с хеджированием вложения капитала в другой валюте по более привлекательным ставкам.

При торговой сделке, когда экспортер стремится застраховать риск потерь от неблагоприятного изменения валютного курса и одновременно сохранить перспективу выигрыша в случае благоприятной для него динамики курса валюты, в которой заключена сделка.

Валютные опционы применяются, если покупатель опциона стремится застраховать себя от потерь, связанных с изменением курса валюты в определенном направлении. Риск потерь от изменения курса валют может быть нескольких видов.

Потенциальный риск присуждения фирме контракта на поставку товаров.

Например, экспортер и импортер заключили контракт, по которому экспортер обязывался поставить партию товаров импортеру на условиях возобновляемого аккредитива. После поставки части товара экспортер отказался допоставить оставшуюся часть, сославшись на невыполнение импортером условий поставки. Импортер возбудил против своего контрагента судебный процесс, требуя завершить поставку и возместить убытки. Таким образом, экспортер рискует проиграть дело и понести убытки из-за прогнозируемого падения курса валюты цены. Стремясь обезопасить себя от этого риска, экспортер покупает опцион продавца этой валюты и в случае неблагоприятного для себя исхода дела и обесценения иностранной валюты будет иметь возможность продать свою выручку (реализовать опцион) по заранее оговоренному курсу. Если же он выигрывает дело или курс иностранной валюты не уменьшается, то экспортер не реализует опцион, теряя при этом выплаченную продавцу опциона премию, но все равно минимизирует свои убытки.

Хеджирование вложения капитала в другой валюте по более привлекательным ставкам.

Например, в связи с повышением ФРС процентной ставки по доллару инвестор из Германии приобрел, доллары и разместил их на 6-ти месячный депозит в американском банке. Одновременно с этим он покупает опцион продавца этой валюты, т.к. опасается, что за время действия депозитного договора курс доллара может упасть ниже рассчитанного им значения, и он реально понесет убытки. В случае если это произойдет, инвестор реализует опцион и продаст доллары по установленному курсу (выше рыночного), потеряв при этом премию. Если курс доллара не опустится ниже критического уровня, инвестор не реализует опцион и теряет только премию, уплаченную продавцу опциона.

Риск при торговой сделке.

Например, экспортер из Германии сделал следующее: одновременно с заключением контракта купить опцион продавца долларов по курсу 1EUR=1.3960USD на 1 месяц. При этом он заплатил бы премию в размере 3% стоимости опциона:

10000000*3/100= 300 000 долл.США

300 000/1,396= 214 900 евро

10000000/1,396= 7 163 323 евро

На момент платежа по контракту курс доллара к евро составил 1EUR=1.4560USD. Убытки экспортера от сделки вследствие обесценения валюты цены контракта составили (1.4160 - 1.3960) х 7 163 323 = 143 266 евро. Прибыль экспортера при реализации опциона по установленному курсу составила (1.4560 - 1.3960) х 7 163 323 = 429 799 евро. Таким образом, чистая прибыль экспортера с учетом уплаченной при покупке опциона премии составляет 429 799 - 143 266 - 214 900 = 71 633 евро.

Полученная экспортером в приведенном примере дополнительная прибыль реально может иметь место только при благоприятной для него динамики курса валюты, в которой заключена сделка, а также при покупке опциона по выгодному курсу. Если бы, например, на момент совершения платежа рыночный курс доллара точно соответствовал бы курсу в контракте, то экспортер потерпел бы убытки в размере уплаченной при покупке опциона премии.

Кроме опционов на покупку и продажу валют применяются опционы на покупку ценных бумаг. Опцион на покупку ценных бумаг - сделка, при которой покупатель опциона получает право покупать или продавать определенные ценные бумаги по курсу опциона в течение определенного времени, уплатив при этом премию продавцу опциона.

Опцион на покупку ценных бумаг используется тогда, когда инвестор желает застраховаться от падения курса ценных бумаг, в которых он инвестирует свои средства. Например, эмитент ценных бумаг осуществляет продажу акций номиналом 10 долларов по курсу 8 долларов за акцию. Иностранный инвестор, желающий приобрести акции, рассчитывает на повышение их курса через 6 месяцев до 11 долларов. Он может просто приобрести пакет акций по 8 долларов за штуку, но при этом он:

- выводит из оборота значительную сумму

- рискует тем, что курс акций через 6 месяцев окажется ниже того курса, по которому он их приобрел.

Тогда он покупает опцион покупателя этих акций по курсу 9 долларов за акцию сроком на 6 месяцев, уплачивая продавцу опциона премию в размере 50 центов за акцию. Если через 6 месяцев его прогноз сбудется, и рыночный курс акций составит 11 долларов за акцию, инвестор реализует опцион и приобретает акции по курсу опциона 9 долларов. При этом он получает прибыль в размере 11 - 9 - 0.5 = 1.5 долларов на одну акцию. Если же рыночная цена акций через полгода не изменится или составит 8.5 долларов (или меньше), то инвестор не реализует право покупки акций, т.к. при этом его прибыль будет равна нулю. При этом инвестор все же страхует свой риск, т.к. теряет только премию, а не все средства.

Особенностью опциона, как страховой сделки, является риск продавца опциона, который возникает вследствие переноса на него валютного риска экспортера или инвестора. Неправильно рассчитав курс опциона, продавец рискует понести убытки, которые превысят полученную им премию. Поэтому продавец опциона всегда стремится занизить его курс и увеличить премию, что может быть неприемлемым для покупателя.

Для страхования валютного курса в последнее время также используется ряд новых финансовых инструментов: финансовые фьючерсы и финансовые опционы (опционы с ценными бумагами), соглашение о будущей процентной ставке, выпуск ценных бумаг с дополнительными страховыми условиями и др. Эти методы страхования позволяют экспортерам и инвесторам, обремененным конкурентной борьбой на рынках, за определенное вознаграждение передать валютные риски банкам, для которых принятие на себя данных видов рисков является одной из форм получения прибыли. Операции с новыми финансовыми инструментами, как правило, сосредоточены в мировых финансовых центрах в силу того, что законодательство ряда стран сдерживает их применение. Эти методы страхования рисков сегодня очень динамично развиваются и имеют устойчивые тенденции роста. Использование срочных сделок для страхования рисков во внешнеэкономической деятельности позволяет клиентам также точнее оценить окончательную стоимость страхования.

В промышленно развитых странах специализированные экспертные фирмы занимаются профессиональным консультированием инвесторов и экспортеров, предлагая свои рекомендации по оптимальному хеджированию инвестиций и требований в иностранной валюте (когда, на какой срок, в каких валютах). Кроме того, сами банки, располагая штатом аналитиков и прогнозами движения курсов валют активно пытаются предлагать услуги по комплексному управлению клиентскими рисками. Процесс хеджирования оказывает значительное влияние на спрос и предложение на рынке срочных сделок, осуществляя давление на курсы определенных видов валют, особенно в периоды трудно прогнозируемой тенденции развития их курсов.

Еще одним методом управления валютным риском является анализ движения курсов валют. Такой анализ бывает фундаментальным и техническим.

Фундаментальный анализ движения курсов валют основан на предположении, что основные изменения курсов происходят под действием макроэкономических факторов развития экономик стран эмитентов валюты. Аналитики, причисляющие себя к фундаменталистам, внимательно отслеживают на регулярной основе базовые показатели макроэкономического развития отдельных стран и прогнозируют движения курсов валют в долгосрочной перспективе.

Макроэкономические факторы могут влиять только на 3 и 4 тип валюты. Для прогноза движения этих курсов валют обычно анализируются изменения базовых показателей и курса иностранных валют.

Технический анализ основан на положении о том, что макроэкономические показатели в краткосрочной и среднесрочной перспективе мало отражаются на движениях курсов валют. Более того, курсы валют можно с исключительной точностью прогнозировать только с помощью метода технического анализа, основой которого является математическая система.

Технический анализ прослеживает тенденцию колебаний курсов валют и дает сигналы к покупке и продаже.

Заключение

Внешнеэкономическая деятельность коммерческих банков связана с осуществлением банковских операций в тенге и иностранной валюте, с экспортом-импортом товаров и услуг, их реализацией за иностранную валюту на территории Казахстана, со сделками неторгового характера, хозяйствованием нерезидентов внутри страны.

Вся деятельность, которая связана с обращением валюты в банковской системе, регулируется Законом «О валютном регулировании и валютном контроле». Устанавливая основополагающие положения валютного законодательства, Правительство Казахстана возлагает большую часть ответственности на самую высокоорганизованную экономическую систему – банковскую.

Лицензирование деятельности коммерческих банков при осуществлении операций с валютой, позволяет НБ РК и АФН регулировать качество проводимых операций.

Банки и иные кредитные учреждения, получившие лицензии на проведение валютных операций, в том числе банками с участием иностранного капитала и банками, капитал которых полностью принадлежит иностранным участникам, совершают валютные операции различные по характеру и по срокам проведения.

Валютные риски, которые обязательно присутствуют при осуществлении данных видов операций, слишком высоки, и это особенно заметно в условиях нашей экономики. Сильная зависимость состояния нашей валютной сферы от колебания доллара, также создает множество проблем. Многие экономисты пытаются найти выход из создавшейся ситуации, но пока существенных изменений не произошло.

В настоящей работе рассмотрены теоретические основы валютных операций, проблемы их регулирования. Что касается опыта валютного регулирования, то можно с уверенностью отметить, что существующая в настоящее время система валютного регулирования и валютного контроля по своему уровню еще очень несовершенна. Для формирования законченной работающей системы необходимо выполнение ряда стратегических задач. Это и формирование четкой законодательной базы валютного регулирования, и четкое распределение обязанностей всех органов и агентов валютного контроля, и совершенствование информационное обеспечение работы органов и агентов валютного контроля.

Также в работе рассмотрена классификация валютных операций. В соответствии с законом «О валютном регулировании и валютном контроле» все валютные операции делятся на: текущие и операции связанные с движением капитала. Необходимо уточнить, что все валютные операции тесно взаимосвязаны, поэтому очень сложно четко отклассифицировать все операции с иностранной валютой.

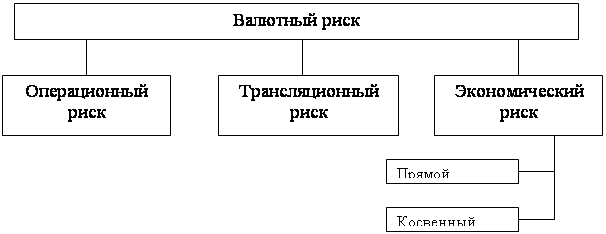

В результате интернационализации рынка банковских операций, созданием транснациональных предприятий и банковских учреждений и диверсификации их деятельности банки постоянно подвергаются валютным рискам, которые представляют собой возможность денежных потерь в результате колебаний валютных курсов.

По анализу внутреннего валютного рынка страны, представленного во второй главе можно сделать следующие основные выводы:

Курс тенге в Казахстане «фиксированный» - то есть Национальный Банк Республики Казахстан удерживает его в определенном коридоре. Курс тенге - это не только экономический инструмент, но и инструмент политический. У инфляции в Республики Казахстан есть валютная составляющая: чем выше курс (тенге девальвирует, слабеет), тем больше давление на инфляцию (выше). Курс тенге имеет привязку к российскому рублю. В этом нет ничего странного: большой торговый оборот, схожая экономика, в обоих странах большие запасы природных ресурсов, а в последнее время еще и таможенный союз.

Тенге будет укрепляться (курс снижаться): на фоне понижения прогнозов аналитиками, текущих заявлений, увеличения форвардного спрэда, увеличения объемов торгов на бирже можно предположить что в ближайший месяц курс снизиться до уровня 142-140. А в среднесрочной перспективе возможно дойдет и до 135-130. Думаю, что резкого скачка курса, как в феврале 2009 года, не произойдет и всё движение будет более плавным.

Противоположным сценарием, при котором ревальвации тенге к доллару США не произойдет, является резкое укрепление курса доллара и падение цен на нефть ниже уровня $60-65 за баррель.

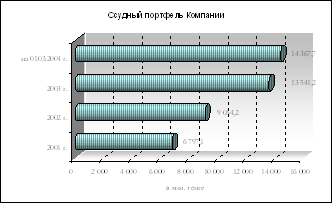

Банк остается лидером на казахстанском рынке по объему ссуд и привлеченным депозитам корпоративным клиентом с долей рынка в 25,9% (рассчитано Банком на основании данных АФН).

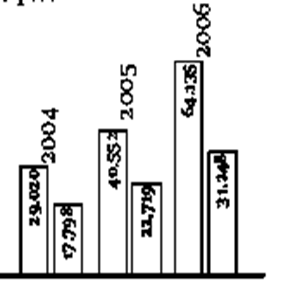

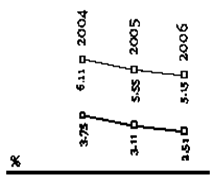

Анализ депозитных валютных операций показал, что увеличение процентной ставки по депозитам на 1% приведет к привлечению дополнительных ресурсов в размере 39,593 млн. тенге, от последующего размещения которых Казком получит дополнительный доход в размере 5,274 млн. тенге.

В результате осуществления конверсионных операций теоретически все участники сделки имеют возможность застраховать свои валютные риски и даже получить дополнительную прибыль в случае благоприятной для них динамики валютного курса. В условиях плавающих валютных курсов фьючерсные котировки валют подвержены значительным и часто непредсказуемым изменениям, что делает задачу правильного прогнозирования валютного курса трудно разрешимой.

С целью осуществления контроля, ограничения и управления валютными рисками Группа используется следующие лимиты валютных позиций:

- по состоянию на конец каждого операционного дня суммарная величина всех длинных (коротких) открытых валютных позиций не должна превышать 20% от собственных средств (капитала) Группы.

По состоянию на конец каждого рабочего дня рассчитываются следующие отчетные показатели:

- совокупная балансовая позиция (суммарная величина чистой балансовой позиции и чистой «спот» позиции с учетом знака позиции);

- совокупная внебалансовая позиция (суммарная величина чистой срочной позиции, чистой опционной позиции и чистой позиции по гарантиям с учетом знака позиции), а также длинных позиций по внебалансовым счета;

- открытая валютная позиция;

- балансирующая позиция в тенге.

Так же можно сказать, что расходы на хеджирование весьма не значительны по сравнению с суммой хеджируемых контрактов. Целью хеджирования является не извлечение дополнительной прибыли, а снижение риска потенциальных потерь. Поэтому эффективность хеджирования можно оценивать только с учетом основной деятельности торговой компании. Хорошо построенная программа хеджирования уменьшает не только риск но и затраты за счет высвобождения ресурсов компании.

Выходом из положения является совершение срочных операций:

1) форвардные валютные операции

2) валютные фьючерсы

3) валютные опционы

4) операции СВОП

Таким образом, в данной дипломной работе изучить теоретические вопросы, касающиеся валютных операций, дана характеристика осуществляемым валютным операциям АО «Казакоммерцбанк», проанализированы данные операции, предложены мероприятия по усовершенствованию страхования валютных операции объекта исследования.

Список используемых источников

1. Наговицин А.Г. Валютная политика. М., 2000

2. Бертаева К.Ж. Валютный рынок и валютные операции. Алматы, Экономика, 2000, 18 с.

3. Доронин И.Г. Новые технологии на валютном рынке.// Деньги и кредит, 2000, №11, 63 с.

4. Байманова Ж.К. Валютный рынок: история и современное состояние, перспективы развития.// Банки Казахстана, 2003, №1, 16 с.

5. www.forextime.ucoz.ru

6. www.BNews.kz АЛМАТЫ. 12 августа.

7. Сейткасимов Г.С. Банковское дело. Астана, 2007.

8. Лаврушин О.И. Банковское дело: Учебник . - 2-е изд., перераб. и доп./ - М.: Финансы и. статистика, 2005.-672с

9. Приложение 1к постановлению Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 30 сентября 2005 года № 358 «Инструкция о нормативных значениях и методике расчетов пруденциальных нормативов для банков второго уровня»

10. Закон Республики Казахстан от 13 июня 2005 года N 57-III «О валютном регулировании и валютном контроле»

11. www.kkb.kz – Официальный сайт АО «Казкоммерцбанк»

12. Носкова И.Я. Международные валютно-кредитные отношения, М., 1995 г., стр.115

13. Майдырова Д.Н. Валютные операции банков. Алматы: АГУ им. Абая, 2002, стр. 51.

14. Бертаева К.Ж. Валютный рынок и валютные операции: Учебное пособие. – Алматы: Экономика, 1999, стр. 62.

15. Голубевич А.Ю. Валютные операции в коммерческих банках Москва: Экономика, 1994г.

16. Закон «О банках и банковской деятельности в Республике Казахстан»// Вестник Национального банка, 1995, №10 1-24 с.

17. Закон «О Национальном Банке Республики Казахстан». //Вестник Нацбанка, №16(16), 29.12.1995, 1-22 с.

18. Положение НБ РК «О порядке лицензирования деятельности, связанной с использованием иностранной валюты» от 24.09.97г. №130. Бюллетень бухгалтера, №26, июнь 1997г.

19. Правила проведения валютных операций в Республике Казахстан № 115

20. www.kazpravda.kz Архив - 29.01.2002

21. www.tumba.kz – Валютное регулирование. О.Белобородова, начальник отдела контроля валютных операций МФ ГУ «Национальный Банк РК»

22. www.nationalbank.kz – официальный сайт Национального банка РК.

23. www.KASE.kz – казахстанская фондовая биржа

24. Business Resource аналитическая служба, по данным Агентства РК по статистике.

25. Консолидированная финансовая отчетность АО «Казкоммерцбанк» за годы, закончившиеся 31 декабря 2009, 2008 и 2007 гг.

26. www.afn.kz – официальный сайт агентства РК по регулированию и надзору финансового рынка и финансовых организаций.

27. Международная торговля валютой. Методический сборник рынка Форекс.: Алматы, 2001, стр. 12.

28. Правила регистрации валютных операций, связанных с движением капитала, утвержденные постановлением Правления национального Банка от 04 июля 2003 г. № 225.

29. Буренин А.И. Рынки производных финансовых инструментов. М., Инфра-М, 1996, 16 с.

30. Инструкция «Об организации обменных операций с наличной иностранной валютой в РК». Постановление НБ РК от 25.07.97г. №295. Нормативная база РК, 34 с.

31. Концепция развития финансового рынка Республики Казахстан

32. Мельников В.Д., Ильясов К.К. Финансы, Алматы, 2001, 379 с.

33. Налоговый кодекс Республики Казахстан. Астана, 2003.

34. Правила регистрации валютных операций, связанных с движением капитала. Постановление Правления НБ РК от 27.10.98, №204. Нормативная база НБ РК, 16с.

35. Приказ/постановление Министерства финансов Республики Казахстан совместно с Национальным Банком Республики Казахстан «Об установлении порядка определения рыночного курса обмена валют» от 23.12.02 г. № 512.

36. Утебаев М. Валютный курс тенге и его воздействие на переходную экономику Казахстана. Алматы, 2006.

Приложение А

Бухгалтерский баланс АО «Казкоммерцбанк» за 2007 – 2009 года. (в млн. тенге)

| Наименование статьи | 31.12.2009 | 31.12.2008 | 31.12.2007 | Изменение | ||

| А | Б | В | А-В | А-Б | Б-В | |

| Активы | ||||||

| Денежные средства и счета в НБ РК | 90,533 | 90,478 | 168,148 | -77,615 | 0,055 | -77,670 |

| Драгоценные металлы | 1,209 | 0,317 | 0,000 | 1,209 | 0,892 | 0,317 |

| Финансовые активы, отражаемые по справедливой стоимости через прибыли и убытки | 114,203 | 58,130 | 188,776 | -74,573 | 56,073 | -130,646 |

| Ссуды, предоставленные банкам | 148,375 | 241,813 | 212,823 | -64,448 | -93,438 | 28,990 |

| Ссуды, предоставленные клиентам | 2160,767 | 2144,782 | 2366,335 | -205,568 | 15,985 | -221,553 |

| Инвестиции, имеющиеся в наличии для продаж | 16,696 | 15,056 | 3,036 | 13,660 | 1,640 | 12,020 |

| Инвестиции, удерживаемые до погашения | 0,943 | 0,776 | 0,375 | 0,568 | 0,167 | 0,401 |

| Инвестиции в зависимые компании | 0,000 | 1,775 | 3,222 | -3,222 | -1,775 | -1,447 |

| Деловая репутация | 2,405 | 2,405 | 2,405 | 0,000 | 0,000 | 0,000 |

| Основные средства и нематериальные активы | 33,971 | 35,465 | 34,259 | -0,288 | -1,494 | 1,206 |

| Прочие активы | 18,771 | 23,808 | 17,853 | 0,918 | -5,037 | 5,955 |

| Итого активы: | 2587,873 | 2614,805 | 2997,232 | -409,359 | -26,932 | -382,427 |

| Обязательства | ||||||

| Ссуды и средства банков | 209,122 | 296,391 | 723,431 | -514,309 | -87,269 | -427,040 |

| Средства клиентов | 1276,464 | 979,453 | 895,083 | 381,381 | 297,011 | 84,370 |

| Финансовые обязательства, отражаемые по справедливой стоимости через прибыль и убытки | 35,991 | 54,339 | 7,730 | 28,261 | -18,348 | 46,609 |

| Выпущенные долговые ценные бумаги | 463,656 | 678,285 | 739,688 | -276,032 | -214,629 | -61,403 |

| Прочие привлеченные средства | 31,172 | 137,324 | 148,934 | -117,762 | -106,152 | -11,610 |

| Прочие резервы | 11,945 | 10,276 | 10,638 | 1,307 | 1,669 | -0,362 |

| Обязательства по отложенному налогу на прибыль | 24,519 | 10,205 | 30,496 | -5,977 | 14,314 | -20,291 |

| Дивиденды к выплате | 0,015 | 0,005 | 0,002 | 0,013 | 0,010 | 0,003 |

| Прочие обязательства | 8,990 | 16,941 | 13,845 | -4,855 | -7,951 | 3,096 |

| Субординированный заем | 136,411 | 117,724 | 108,166 | 28,245 | 18,687 | 9,558 |

| Итого обязательства: | 2198,285 | 2300,943 | 2678,013 | -479,728 | -102,658 | -377,070 |

| Капитал | ||||||

| Уставный капитал | 9,031 | 6,990 | 6,998 | 2,033 | 2,041 | -0,008 |

| Эмиссионный доход | 195,006 | 152,684 | 152,855 | 42,151 | 42,322 | -0,171 |

| Фонд переоценки основных средств | 4,935 | 6,918 | 6,020 | -1,085 | -1,983 | 0,898 |

| Резервы | 180,839 | 146,992 | 140,794 | 40,045 | 33,847 | 6,198 |

| Доля меньшинства | -0,223 | 0,278 | 12,552 | -12,775 | -0,501 | -12,274 |

| Итого капитал: | 389,588 | 313,862 | 319,219 | 70,369 | 75,726 | -5,357 |

| Итого собственный капитал и обязательства | 2587,873 | 2614,805 | 2997,232 | -409,359 | -26,932 | -382,427 |

Приложение Б

Отчет о прибылях и убытках (в млн. тенге)

| Показатели | 2009 | 2008 | 2007 | темп роста, % | |

| 2009 | 2008 | ||||

| Процентные доходы | 372,939 | 380,777 | 316,458 | 97,94 | 120,32 |

| Процентные расходы | -179,737 | -181,265 | -171,762 | 99,16 | 105,53 |

| Чистый процентный доход до формирования резервов на обесценение активов, по которым начисляются проценты | 193,113 | 199,512 | 144,956 | 96,79 | 137,64 |

| Формирование резервов на обесценение активов, по которым начисляются проценты | -193,113 | -150,697 | -69,956 | 128,15 | 215,42 |

| Чистый процентный доход | 0,089 | 48,815 | 74,74 | 0,18 | 65,31 |

| Чистый (убыток)/прибыль по операциям с финансовыми активами и обязательствами | 22,793 | -28,373 | 20,642 | -80,33 | -137,45 |

| Чистый (убыток)/прибыль по операциям с иностранной валютой и драгоценными металлами | -15,022 | 5,617 | -15,464 | -267,44 | -36,32 |

| Доходы по услугам и комиссии полученные | 20,957 | 21,745 | 23,558 | 96,38 | 92,30 |

| Расходы по услугам и комиссии уплаченные | -3,544 | -4,324 | -2,713 | 81,96 | 159,38 |

| Чистый реализованный (убыток)/прибыль от инвестиций, имеющихся в наличии для продажи | -1,026 | -2,038 | 0,119 | 50,34 | -1712,61 |

| Дивиденды полученные | 0,186 | 0,176 | 0,145 | 105,68 | 121,38 |

| Прочие доходы | 34,526 | 9,352 | 6,919 | 369,18 | 135,16 |

| Чистые непроцентные доходы | 58,87 | 2,155 | 33,206 | 2731,79 | 6,49 |

| Операционные доходы | 58,959 | 50,97 | 107,946 | 115,67 | 47,22 |

| Операционные расходы | -30,673 | -34,049 | -31,2 | 90,08 | 109,13 |

| Прибыль до формирования прочих операционных резервов | 28,286 | 16,921 | 76,746 | 167,17 | 22,05 |

| Формирование резервов на обесценение по прочим операциям | -1,472 | -2,718 | -1,238 | 54,16 | 219,55 |

| Восстановление/(формирование) резервов по гарантиям и прочим внебалансовым обязательствам | 0,6 | 0,856 | -3,186 | 70,09 | -26,87 |

| Доля в результате деятельности зависимых компаний | 4,372 | -3,585 | 1,333 | -121,95 | -268,94 |

| Операционная прибыль до налогообложения | 31,786 | 11,474 | 73,655 | 277,03 | 15,58 |

| Экономия/(расходы) по налогу на прибыль | -12763 | 8,69 | -15,904 | -54,64 | |

| Чистая прибыль, относящаяся к: | 19,023 | 20,164 | 57,751 | 94,34 | 34,92 |

| Акционерам простых акций | 17,152 | 18,406 | 46,468 | 93,19 | 39,61 |

| Акционерам привилегированных акций | 2,271 | 3,399 | 9,495 | 66,81 | 35,80 |

| Доля меньшинства | 0,4 | -1,641 | 1,788 | -24,38 | -91,78 |

| Прибыль на акцию (тенге) | 19,023 | 32,01 | 80,85 | 59,43 | 39,59 |

Приложение В

Анализ структуры выпущенных долговых ценных бумаг (млн. тенге)

| Выпущенные долговые ценные бумаги | 2007 г. | 2008 г. | 2009 г. | Изменение за 3 года | ||||

| сумма | % | сумма | % | сумма | % | сумма | % | |

| Еврооблигации Kazkommerts International B.V.: | ||||||||

| Выпущенные в мае 2007 г. с нулевым купоном | 30,075 | 4,07 | - | - | - | - | -30,075 | -4,07 |

| Выпущенные в июле 2007 г. по цене 100% | 26,775 | 3,62 | 33,500 | 4,94 | - | - | -26,775 | -3,62 |

| Выпущенные в ноябре 2004 г. по цене 98,967% | 40,949 | 5,54 | 36,797 | 5,43 | - | - | -40,949 | -5,54 |

| Выпущенные в марте 2006 г. по цене 99,993% | 53,151 | 7,19 | 49,965 | 7,37 | 50,840 | 10,97 | -2,311 | 3,78 |

| Выпущенные в мае 2008 г. по цене 100% | - | - | 27,782 | 4,10 | 34,146 | 7,36 | 34,146 | 7,36 |

| Выпущенные в февраль 2007 г. по цене 99,962% | 84,049 | 11,36 | 61,124 | 9,01 | 42,190 | 9,10 | -41,859 | -2,26 |

| Выпущенные в апреле 2003 г. по цене 97,548% | 41,420 | 5,60 | 40,471 | 5,97 | 51,893 | 11,19 | 10,473 | 5,59 |

| Выпущенные в апреле 2004 г. по цене 99,15% | 47,337 | 6,40 | 46,397 | 6,84 | 38,335 | 8,27 | -9,002 | 1,87 |

| Выпущенные в ноябре 2005 г. по цене 98,32% | 60,150 | 8,13 | 60,395 | 8,90 | 45,350 | 9,78 | -14,800 | 1,65 |

| Выпущенные в ноябре 2006 г. по цене 98,282% | 60,150 | 8,13 | 60,395 | 8,90 | 52,878 | 11,40 | -7,272 | 3,27 |

| Выпущенные в феврале 2007 г. по цене 99,277% | 132,877 | 17,96 | 127,680 | 18,82 | 90,158 | 19,45 | -42,719 | 1,48 |

| Прочие еврооблигации Kazkommerts International B.V. | 59,450 | 8,04 | 59,743 | 8,81 | 32,497 | 7,01 | -26,953 | -1,03 |

| Дисконта по выпущенным долговым ценным бумагам | -6,289 | -0,85 | -3,951 | -0,58 | -3,162 | -0,68 | 3,127 | 0,17 |

| Суммы начисленного вознаграждения по выпущенным долговым ценным бумагам | 19,897 | 2,69 | 18,239 | 2,69 | 13,588 | 2,93 | -6,309 | 0,24 |

| Итого выпущенные еврооблигации Kazkommerts International B.V. | 649,991 | 87,87 | 618,537 | 91,19 | 448,713 | 96,78 | -201,278 | 8,90 |

| Выпущенные векселя и облигации МКБ по цене 88.00%-100.00% | 78,370 | 10,60 | 50,342 | 7,42 | 6,124 | 1,32 | -72,246 | -9,27 |

| Начисленные процентные расходы по выпущенным векселям и облигациям МКБ | 1,198 | 0,16 | 1,326 | 0,20 | 0,647 | 0,14 | -0,551 | -0,02 |

| Выпущенные облигации Moscow Stars B.V. по цене 99.00% | 10,099 | 1,37 | 8,066 | 1,19 | 8,161 | 1,76 | -1,938 | 0,39 |

| Начисленные процентные расходы по выпущенным облигациям Moscow Stars B.V. | 0,030 | - | 0,014 | - | 0,011 | - | -0,019 | - |

| 739,688 | 100,00 | 678,285 | 100,00 | 463,656 | 100,00 | -276,032 | - | |

Приложение Г

Анализ прочих привлеченных средств (млн. тенге)

| Прочие привлеченные средства | 31.12.2007 | 31.12.2008 | 31.12.2009 | Изменение за 3 года | ||||

| сумма | уд.вес | сумма | уд.вес | сумма | уд.вес | сумма | уд.вес | |

| Kazkommerts DPR Company | 113,581 | 76,26 | 111,436 | 81,15 | - | - | -113,581 | -76,26 |

| Moore's Creek | 6,588 | 4,42 | 6,588 | 4,80 | - | - | -6,588 | -4,42 |

| DEG-Deutsche Investitions MBH | 6,207 | 4,17 | 5,471 | 3,98 | 1,291 | 4,14 | -4,916 | -0,03 |

| Societe Generale Financial Corp | 5,593 | 3,76 | 4,704 | 3,43 | 4,656 | 14,94 | -0,937 | 11,18 |

| Финансирование от фонда поддержки развития малого предпринимательства "Даму" | 12,264 | 8,23 | 2,716 | 1,98 | 19,059 | 61,14 | 6,795 | 52,91 |

| Cargill Financial Services Int, USA | - | - | 1,939 | 1,41 | - | - | - | - |

| NLB InterFinanz AG | 1,858 | 1,25 | 1,849 | 1,35 | 2,252 | 7,22 | 0,394 | 5,98 |

| Private Export Funding Corporation | 1,660 | 1,11 | 1,572 | 1,14 | 1,798 | 5,77 | 0,138 | 4,65 |

| Финансирование покупки сельскохозяйственного оборудования, предоставленное Export Development Canada | 0,603 | 0,40 | 0,432 | 0,31 | 0,316 | 1,01 | -0,287 | 0,61 |

| Deere Credit | 0,251 | 0,17 | 0,311 | 0,23 | 0,275 | 0,88 | 0,024 | 0,71 |

| Intesa Soditic Trade Finance LTD | 0,249 | 0,17 | 0,246 | 0,18 | - | - | -0,249 | -0,17 |

| Финансирование, предоставленное Министерством финансов Республики Казахстан и Министерством финансов Киргизской Республики | 0,078 | 0,05 | 0,058 | 0,04 | 0,038 | 0,12 | -0,040 | 0,07 |

| London Forfaiting Company LTD | 1,485 | 4,76 | 1,485 | 4,76 | ||||

| Финансирование, предоставленное Министерством финансов Киргизской Республики | 0,002 | - | 0,002 | - | 0,002 | 0,01 | - | 0,01 |

| 148,934 | 100,00 | 137,324 | 100,00 | 31,172 | 100,00 | -117,762 | 0,00 | |

Приложение Д

Анализ изменений операций с производными финансовыми инструментами (млн.тенге)

| Производные финансовые инструменты | 31.12.2007 | 31.12.2008 | 31.12.2009 | изменение за 3 года | ||||||||

| Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | |||||

| Активы | Обязательства | Активы | Обязательства | Активы | Обязательства | Активы | Обязательства | |||||

| Валютные контракты | ||||||||||||

| Валютный своп | 381,001 | 25,724 | -2,145 | 305,917 | 21,265 | -34,648 | 303,891 | 37,182 | -24,011 | -77,11 | 11,458 | -21,866 |

| Процентный своп | 82,74 | 14,987 | -5,133 | 124,591 | 0,946 | -15,548 | 111,743 | 0,25 | -11,976 | 29,003 | -14,737 | -6,843 |

| Спот | 74,996 | 0,019 | -0,025 | 18,563 | 0,002 | -0,008 | 4,684 | - | - | -70,312 | -0,019 | 0,025 |

| Опцион | - | - | - | 23,227 | 0,163 | - | - | - | - | - | - | - |

| Форвардные контракты | 64,652 | 2,105 | -0,381 | 112,221 | 1,941 | -4,135 | 1,041 | 0,008 | -0,004 | -63,611 | -2,097 | 0,377 |

| Контракты на покупку/продажу ценных бумаг | ||||||||||||

| Своп на ценные бумаги | 0,592 | 0,023 | -0,046 | - | - | - | - | - | - | -0,592 | -0,023 | 0,046 |

| Итого | 42,858 | -7,73 | 24,317 | -54,339 | 37,44 | -35,991 | -18,541 | -46,609 | ||||

Приложение Е

Анализ производных инструментов, удерживаемых в целях хеджирования. (млн.тенге)

| Хеджирование денежных потоков | 31.12.2007 | 31.12.2008 | 31.12.2009 | изменение 2008-2009 | ||||||||

| Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | Номинальная стоимость | Чистая справедливая стоимость (млн. тенге) | |||||

| Активы | Обязательства | Активы | Обязательства | Активы | Обязательства | Активы | Обязательства | |||||

| Валютный своп | - | - | - | 191,476 | 11,952 | -32,216 | - | - | - | -191,48 | -11,952 | 32,216 |

| Процентный своп | - | - | - | 14,132 | 0,043 | -1,618 | 2,524 | 0,011 | -0,0105 | -11,608 | -0,032 | 1,6075 |

| Итого | - | - | 11,995 | -33,834 | 0,011 | -0,0105 | -11,984 | 33,8235 | ||||

Приложение Ж

По состоянию на 31 декабря 2007 г. подверженность Группы валютному риску (млн.тенге)

| Показатели | Тенге | Доллар США | Евро | Российский рубль | Прочая валюта | Всего |

| Денежные средства и счета в НБ РК | 57,840 | 46,588 | 3,465 | 6,171 | 54,084 | 168,148 |

| Финансовые активы, отражаемые по справедливой стоимости | 59,371 | 97,047 | 8,445 | 17,896 | 6,017 | 188,776 |

| Ссуды, предоставленные банкам | 12,968 | 125,370 | 56,086 | 11,527 | 6,872 | 212,823 |

| Ссуды, предоставленные клиентам | 891,041 | 1369,863 | 24,955 | 79,548 | 0,928 | 2366,335 |

| Инвестиции, имеющиеся в наличии для продаж | 3,036 | - | - | - | - | 3,036 |

| Инвестиции, удерживаемые до погашения | 0,317 | - | - | - | 0,058 | 0,375 |

| Инвестиции в зависимые компании | 3,222 | - | - | - | - | 3,222 |

| Деловая репутация | 2,405 | - | - | - | - | 2,405 |

| Основные средства и нематериальные активы | 31,974 | - | - | 2,146 | 0,139 | 34,259 |

| Прочие активы | 9,568 | 3,791 | 1,555 | 2,318 | 0,621 | 17,853 |

| Итого активы | 1071,742 | 1642,659 | 94,506 | 119,606 | 68,719 | 2997,232 |

| Ссуды и средства банков | 31,993 | 576,394 | 22,682 | 14,721 | 77,641 | 723,431 |

| Средства клиентов | 542,353 | 290,241 | 33,372 | 27,808 | 1,309 | 895,083 |

| Финансовые обязательства, отражаемые по справедливой стоимости | 2,831 | 4,861 | - | 0,025 | 0,013 | 7,730 |

| Выпущенные долговые ценные бумаги | - | 363,358 | 194,526 | 57,120 | 124,684 | 739,688 |

| Прочие привлеченные средства | 18,929 | 130,005 | - | - | - | 148,934 |

| Прочие резервы | 7,235 | 2,528 | 0,804 | 0,060 | 0,011 | 10,638 |

| Обязательства по отложенному налогу на прибыль | 30,486 | - | - | - | 0,010 | 30,496 |

| Дивиденды к выплате | - | - | - | - | 0,002 | 0,002 |

| Прочие обязательства | 8,934 | 1,389 | 1,149 | 1,670 | 0,703 | 13,845 |

| Субординированный заем | 28,929 | 79,237 | - | - | - | 108,166 |

| Итого обязательства | 671,690 | 1448,013 | 252,533 | 101,404 | 204,373 | 2678,013 |

| Открытая балансовая позиция | 400,052 | 194,646 | -158,027 | 18,202 | -135,654 |

Приложение З

По состоянию на 31 декабря 2008 г. подверженность Группы валютному риску (млн.тенге)

| Показатели | Тенге | Доллар США | Евро | Российский рубль | Прочая валюта | Всего |

| Денежные средства и счета в НБ РК | 40,444 | 9,627 | 2,723 | 3,599 | 34,085 | 90,478 |

| Драгоценные металлы | - | - | - | - | 0,317 | 0,317 |

| Фин. активы, отражаемые по справедливой стоимости | 35,299 | 3,302 | 9,546 | 5,510 | 4,473 | 58,130 |

| Ссуды, предоставленные банкам | 4,499 | 164,905 | 62,302 | 4,779 | 5,328 | 241,813 |

| Ссуды, предоставленные клиентам | 725,185 | 1340,347 | 12,024 | 66,171 | 1,055 | 2144,782 |

| Инвестиции, имеющиеся в наличии для продаж | 12,209 | 2,847 | - | - | - | 15,056 |

| Инвестиции, удерживаемые до погашения | 0,600 | - | - | - | 0,176 | 0,776 |

| Инвестиции в зависимые компании | 1,775 | - | - | - | - | 1,775 |

| Деловая репутация | 2,405 | - | - | - | - | 2,405 |

| Основные средства и нематериальные активы | 33,572 | - | - | 1,736 | 0,157 | 35,465 |

| Прочие активы | 12,034 | 2,526 | 1,368 | 7,376 | 0,504 | 23,808 |

| Итого активы | 868,022 | 1523,554 | 87,963 | 89,171 | 46,095 | 2614,805 |

| Ссуды и средства банков | 16,512 | 244,090 | 11,211 | 23,847 | 0,731 | 296,391 |

| Средства клиентов | 443,862 | 481,640 | 39,467 | 12,505 | 1,979 | 979,453 |

| Фин.обязательства, отражаемые по справедливой стоимости | 52,306 | 2,033 | - | - | - | 54,339 |

| Выпущенные долговые ценные бумаги | - | 359,271 | 188,535 | 22,727 | 107,752 | 678,285 |

| Прочие привлеченные средства | 9,362 | 127,962 | - | - | - | 137,324 |

| Прочие резервы | 5,379 | 4,322 | 0,351 | 0,221 | 0,003 | 10,276 |

| Обязательства по отложенному налогу на прибыль | 10,196 | - | - | - | 0,009 | 10,205 |

| Дивиденды к выплате | - | - | - | - | 0,005 | 0,005 |

| Прочие обязательства | 13,630 | 2,402 | 0,008 | 0,829 | 0,072 | 16,941 |

| Субординир. заем | 38,139 | 79,585 | - | - | - | 117,724 |

| Итого обязательства | 589,386 | 1301,305 | 239,572 | 60,129 | 110,551 | 2300,943 |

| Открытая балансовая позиция | 278,636 | 222,249 | -151,609 | 29,042 | -64,456 |

Приложение И

По состоянию на 31 декабря 2009 г. подверженность Группы валютному риску млн.тенге

| Показатели | Тенге | Доллар США | Евро | Российский рубль | Прочая валюта | Всего |

| Активы | ||||||

| Денежные средства и счета в НБ РК | 61,450 | 7,753 | 16,345 | 2,913 | 2,072 | 90,533 |

| Драгоценные металлы | - | - | - | - | 1,209 | 1,209 |

| Фин. активы, отражаемые по справедливой стоимости через прибыли и убытки | 91,413 | 0,359 | 10,647 | 5,196 | 6,588 | 114,203 |

| Ссуды, предоставленные банкам | 13,253 | 120,762 | 6,065 | 3,943 | 4,352 | 148,375 |

| Ссуды, предоставленные клиентам | 773,155 | 1338,637 | 10,172 | 37,770 | 1,033 | 2160,767 |

| Инвестиции, имеющиеся в наличии для продаж | 12,262 | 4,434 | - | - | - | 16,696 |

| Инвестиции, удерживаемые до погашения | 0,938 | - | - | - | 0,005 | 0,943 |

| Прочие активы | 3,138 | 0,876 | 0,052 | 5,585 | 0,423 | 10,074 |

| Итого активы | 955,609 | 1472,821 | 43,281 | 55,407 | 15,682 | 2542,800 |

| Обязательства | ||||||

| Ссуды и средства банков | 4,959 | 178,337 | 9,939 | 15,846 | 0,041 | 209,122 |

| Средства клиентов | 632,542 | 549,936 | 75,772 | 14,414 | 3,800 | 1276,464 |

| Фин. обязательства, отражаемые по справедливой стоимости через прибыль и убытки | 30,111 | 5,820 | - | 0,060 | - | 35,991 |

| Выпущенные долговые ценные бумаги | - | 269,783 | 148,576 | 0,254 | 45,043 | 463,656 |

| Прочие привлеченные средства | 19,097 | 12,075 | - | - | - | 31,172 |

| Дивиденды к выплате | - | - | - | - | 0,015 | 0,015 |

| Прочие обязательства | 2,363 | 0,333 | 0,646 | 0,634 | 0,440 | 4,416 |

| Субординир. заем | 31,736 | 104,675 | - | - | - | 136,411 |

| Итого обязательства | 720,808 | 1120,959 | 234,933 | 31,208 | 49,339 | 2157,247 |

| Открытая балансовая позиция | 234,801 | 351,862 | -191,652 | 24,199 | -33,657 |

Похожие работы

ерцбанк». Предметом – валютные операции Банка. В результате проведенного исследования были сделаны следующие выводы: (Слайд 5) Тенге будет укрепляться (курс снижаться): на фоне понижения прогнозов аналитиками, текущих заявлений, увеличения форвардного спрэда, увеличения объемов торгов на бирже можно предположить, что в ближайший квартал курс снизиться до уровня 142-140. А в среднесрочной ...

... и развития, а также увеличение размера выплачиваемых дивидендов, требует постоянного притока денежных средств, одним из основных источников которых является прибыль. 1.2 Показатели доходности и прибыльности коммерческого банка Эффективность банковской деятельности зависит от его способности приносить прибыль, чистый доход. Для оценки способности банка приносить чистый доход используют ...

... . Навыки и опыт персонала должен соответствовать масштабам деятельности Компании. Компетентность персонала придает дополнительную уверенность в правильном управлении валютного риска Компании1. На сегодняшний день, проанализировав крупные банки второго уровня в Республике Казахстан, такие как: Казкоммерцбанк, Народный банк, БанкЦентрКредит, БанкТуранАлем и Цеснабанк, нужно отметить, то, что все ...

... картам, системы "банк-клиент"), повышает качество и быстроту обслуживания, способствует снижению затрат и операционных расходов. 2. Спектр банковских услуг коммерческого банка 2.1 Активные и пассивные операции коммерческого банка В коммерческих банках продукция представляет два основных раздела: услуги по пассивным и по активным операциям. Следовательно, банковский маркетинг является ...

0 комментариев