Навигация

За формою акредитиви поділяються на документарні акредитиви та акредитивні листи

2. За формою акредитиви поділяються на документарні акредитиви та акредитивні листи.

У більшості країн терміни "документарний акредитив " та "комерційний акредитивний лист "– синоніми. Але, наприклад, у Сполучених Штатах Америки, Великобританії та Китаї, а також у закордонних відділеннях найбільших банків Англії та США технологічні процеси та можливості акредитивних листів суттєво відрізняються від запропонованих документарними акредитивами. Розрахунки у формі акредитивних комерційних листів повинні бути погоджені сторонами у контракті купівліпродажу.

Особливість акредитивних комерційних листів у тому, що вони направляються не банку в країні продавця, а безпосередньо бенефіціару. При цьому банк у країні продавця може використовуватися лише як проміжна інстанція. Бенефіціар після відправлення товару та отримання усіх необхідних, передбачених у акредитивному листі, документів може або передати їх банку, вибраному на свій розсуд, або направити для сплати безпосередньо банку, який виписав акредитивний лист.

Суб'єктам господарської діяльності України можна порекомендувати погоджуватися на розрахунки за акредитивними листами лише за умови, якщо акредитивні листи виписуватимуться банкамикореспондентами Національного банку України та іншими першокласними іноземними банками, платоспроможність яких не викликає сумніву, а також з урахуванням того, що така форма розрахунків здійснюватиметься обома сторонами на принципах взаємності. В іншому акредитивні листи відповідають документарним акредитивам. Вони можуть бути, як і акредитиви, відкличними або безвідкличними, підтвердженими, трансферабельними, передбачати право часткової виплати вказаної в акредитивному листі суми. Підтвердження акредитивного листа" може бути здійснене тільки банком, який виписав цей лист, тобто підтвердження не має того змісту, який воно може мати при підтвердженні документарного акредитива банком країниекспортера або якимось іншим банком.

3. За способом повідомлення бенефіціара про відкриття акредитива на його користь акредитиви поділяються на:

а) прямо авізовані та авізовані через авізуючий банк;

б) попередньо авізовані.

Прямо авізовані акредитиви банкемітент* направляє безпосередньо бенефіціару без втручання іншого банку. Бенефіціар у свою чергу повинен звертатися з вимогами до закордонного банку, що його обслуговує. Ця форма авізування має ряд недоліків, характерних при розрахунках. Перш за все бенефіціар не має необхідних умов для контролю справжності акредитива, більше того, це ускладнює процес з'ясування платоспроможності банкуемітента.

Акредитиви, які направляються безпосередньо бенефіціару, тобто без втручання іншого банку, використовуються підробниками документації навіть щодо банків, які є досить надійними та мають досконалу технічну базу. Експортер, котрий бажає захистити себе від подібної практики, повинен вимагати авізований акредитив або підтверджений банком у його власній країні.

Авізований акредитив – це акредитив, за яким банкемітент звертається з дорученням до іншого банку (авізуючого), щоб сповістити бенефіціара про відкриття акредитива без будьякого зобов'язання з боку авізуючого банку.

Акредитив із попереднім авізо – це акредитив, за яким банкемітент звертається з дорученням до іншого банку (авізуючого), щоб попередньо сповістити бенефіціара про відкриття акредитива без будьякого зобов'язання як із боку авізуючого банку, так і з боку банкуемітента.

4. За ступенем гарантованості оплати сум, які мають бути сплачені експортеру, акредитиви поділяються на відкличні та безвідкличні.

Відкличний акредитив – це акредитив, який може бути в будьякий час зміненим або відкликаним (анульованим) банкомемітентом за дорученням імпортера, що доручив банкуемітенту відкрити цей акредитив, без обов'язкового повідомлення бенефіціара.

Оскільки відкличний акредитив не створює додаткових зобов'язань імпортера в частині оплати куплених ним товарів, експортери не вважають його достатньою гарантією і у зовнішньоторговельних розрахунках він використовується досить рідко. У випадку, коли імпортер та експортер усе ж таки дійдуть згоди щодо використання у міжнародних розрахунках відкличного акредитива, останній може бути використаний як інструмент, який завдяки своїй простоті, точності та невеликій вартості порівняно з безвідкличним акредитивом забезпечить:

• платіж у встановлені терміни, роблячи зручнішим управління грошовими ресурсами продавця;

• контролювання банком розпоряд жень продавця, що стосуються документів про відправку товару.

Юридичне зобов'язання банкуемітента, який відкрив безвідкличний акредитив, не може переглядатися у межах встановленого терміну дії без згоди всіх заінтересованих сторін (покупця, його банку та продавця). Встановлюється юридичний зв'язок, з одного боку, між покупцем та банком, а з іншого – між банком та експортером. Однак слід зазначити, що у цій конструкції відсутній прямий зв'язок між покупцем та продавцем. Справді, лише торговельний контракт пов'язує їх та накладає зобов'язання на експортера за поставку товару, а на імпортера – за оплату цього товару.

5. За наявністю або відсутністю підтвердження за акредитивом з боку авізуючого або іншого банку акредитиви поділяються на підтверджені та непідтверджені.

Безвідкличний акредитив може бути авізований бенефіціару через інший банк без будьякої відповідальності з боку авізуючого банку. Разом з тим безвідкличний акредитив за дорученням банкуемітента може бути підтверджений іншим банком (безвідкличний підтверджений акредитив). Банк, який підтвердив акредитив, зобов'язаний перед бенефіціаром своєчасно здійснити обумовлені акредитивом платежі. Тому підтвердженим може бути тільки безвідкличний акредитив.

Таким чином, підтверджений безвідкличний акредитив – це акредитив, за яким банкемітент звертається з проханням до іншого банку (досить часто – до авізуючого банку) взяти безпосередню участь в операції шляхом надання свого власного зобов'язання до безвідкличного зобов'язання банкуемітента. Між продавцем та підтверджуючим банком встановлюється новий юридичний зв'язок, який дає змогу експортеру скористатися двома банківськими зобов'язаннями, які доповнюють одне одного. Підтверджуючий банк зв'язаний із банкомемітентом. Останній повинен здійснити рамбурс на банк, який робить підтвердження, якщо той здійснив платіж. Безвідкличний підтверджений акредитив дає експортеру ту перевагу, що перед ним відповідає не тільки банкемітент, але й банк, який підтвердив акредитив. Останній бере на себе ті ж зобов'язання, що й банкемітент. Якщо акредитив підтверджено іншим банком, експортер отримує додаткові гарантії від деяких ризиків, які не можуть бути забезпечені банкомемітентом (наприклад, ризиків, пов'язаних із забороною в країні імпортера виплати іноземної валюти за торговельним зобов'язанням).

Банки, які підтверджують акредитиви, як правило, страхують себе від зазначених ризиків, вимагаючи при підтвердженні від банкуемітента негайного перерахування коштів у рахунок покриття прийдешніх платежів за акредитивом, а це призводить до заморожування коштів імпортера на період від відкриття акредитива до виплати коштів за ним. Враховуючи це, українським імпортерам доцільно уникати підтверджених акредитивів. За нормальних умов торгівлі підтвердження акредитивів вимагається експортером лише у тому випадку, коли він не дуже довіряє банкуемітенту.

Англійські банки та банки деяких інших держав практикують відкриття у себе безвідкличних акредитивів з одночасним їх підтвердженням. При цьому мається на увазі, що експортер у даному випадку отримує додаткові гарантії, однак таке підтвердження не має нічого спільного з "Уніфікованими правилами" та практикою більшості країн. Відповідно до "Уніфікованих правил" безвідкличний акредитив, підтверджений банкомемітентом, може розглядатися просто як безвідкличний акредитив. Тому якщо український експортер хоче отримати додаткові гарантії за акредитивом, він повинен вказати в контракті, яким банком (своєї або третьої сторони) цей акредитив повинен бути підтверджений.

Якщо уповноважений банк не є кореспондентом банкуемітента, в платіжних умовах контракту доцільно вказувати рамбурсуючий банк, який розташований у країні валюти платежу та є кореспондентом цього уповноваженого банку. При використанні рамбурсних інструкцій акредитив повинен містити інформацію про те, що рамбурс здійснюється згідно з "Уніфікованими правилами" для "BanktoBank" рамбурсів за документарними акредитивами, розробленими та затвердженими Міжнародною торговою палатою, (публікація МТП № 525).

У деяких випадках українські банки можуть підтверджувати акредитиви банківкореспондентів, які мають стабільне фінансове становище та з якими вже є позитивний досвід співпраці у різних галузях банківської діяльності. Такі акредитиви можуть підтверджуватися у межах лімітів та правил, встановлених банком. При цьому під правилами підтвердження акредитивів мається на увазі дотримання таких умов:

· при акредитивах на експорт як виконуючий банк необхідно вказувати уповноважений український банк;

· рамбурсні інструкції повинні передбачати якнайшвидше надання уповноваженому банку Покриття. Тобто банкемітент при відкритті акредитива мусить надати право дебетувати свій рахунок в українському банку, якщо такий є, або право рамбурса на один із банківкореспондентів (з яким український банк має позитивний досвід співробітництва), або повинен перерахувати попередньо валютне покриття;

· при акредитивах на імпорт (для оперативнішого виконання акредитивної операції) українським банкам, при отриманні підтвердження за конкретним акредитивом від зарубіжного банкукореспондента, необхідно керуватися законодавством конкретної країни, яке регулює здійснення експортноімпортних операцій.

Так, згідно з практикою роботи ряду іноземних банків (зокрема швейцарських та англійських) до надання їхнього підтвердження необхідно не тільки депонувати кошти за акредитивом у підтверджуючому іноземному банку, але й підписати заставну угоду. Ліберальнішим стосовно цього є валютне законодавство Німеччини. При взаємодії з найнадійнішими українськими банками такі авторитетні німецькі банки, як Дойчебанк, Комерцбанк у ряді випадків надають своє підтвердження за відкритими українськими банками акредитивами навіть без грошового покриття, що свідчить про досить тісне співробітництво українських та німецьких банків у цьому напрямі. Непідтверджений акредитив – це акредитив, який не містить зазначеного вище зобов'язання. У цьому випадку авізуючий банк обмежується тільки авізуванням експортера щодо відкриття акредитива та платить лише у тому випадку, коли банкемітент (банк імпортера) перерахує йому відповідну суму.

6. За валютою платежу акредитиви поділяються на такі, що сплачуються:

• у національній валюті бенефіціара,

• у національній валюті імпортера,

• у третій валюті.

Якщо за акредитивом платіж передбачено у іншій валюті, ніж валюта, в якій відкрито акредитив, у його умовах повинен чітко зазначитися курс перерахунку з валюти акредитива у валюту платежу, який необхідно використовувати при здійсненні виплат з акредитива.

Похожие работы

... і депонованих грошових коштів у підтверджуючому банку покриті; непокриті; Залежно від наявності інших бенефіціарів переказні (трансферабельні); непереказні; Спеціальні форми акредитиву компенсаційні акредитиви; зустрічні акредитиви; резервні акредитиви (стенд-бай) а) фінансова модель; б) комерційна модель; ві ...

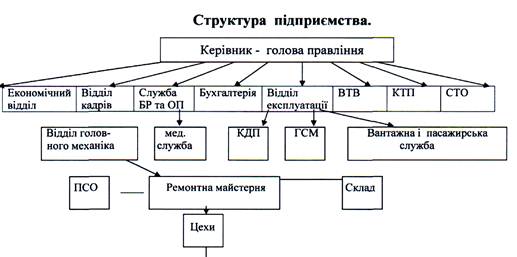

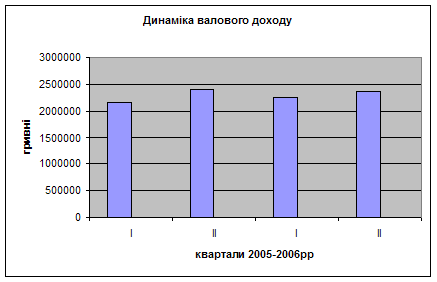

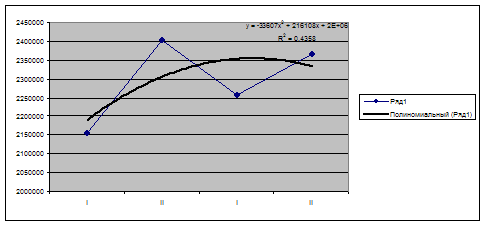

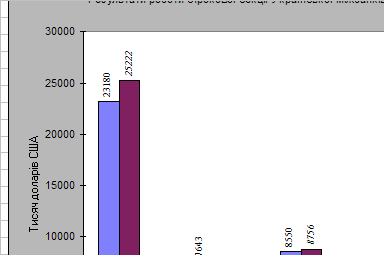

... і зменшились протягом 4 років, що є позитивною тенденцією. У наступному розділі буде проведено розробку заходу з вдосконалення міжнародних розрахунків, які дадуть змогу знизити кредиторську заборгованість. 3.4 Обгрунтування проектних рекомендацій Аналіз діяльності ВАТ „Коломийське АТП” и за ряд років показує значне зростання обсягів експортно-імпортних операцій підприємства у 2003-2006 рр. У ...

... у народному господарстві, правил документообігу, організації банківського контролю за проведенням розрахунків. За часів переходу до ринкових відносин організація безготівкових розрахунків повинна активно сприяти вирішенню таких завдань: 1. удосконалення комерційного розрахунку па підприємстві; 2. підвищення відповідальності підприємств за своєчасне і в повному обсязі здійснення платежів за всіма ...

... міжнародних економічних відносин. Еволюція міжнародних розрахунків відображає розвиток міжнародних відносин, валютних систем, фінансових ринків, у тому числі ринку фінансових послуг. Необхідність міжнародних розрахунків обумовлена міжнародною торгівлею, вивозом капіталу, міграційними процесами та ін. Міжнародні розрахунки здійснюються переважно у безготівковій формі шляхом відповідних записів на ...

0 комментариев