Навигация

Анализ ЭФР при исключении суммы выплат по кредиту из налогооблагаемой прибыли

3.2 Анализ ЭФР при исключении суммы выплат по кредиту из налогооблагаемой прибыли

Ситуация несколько изменяется с эффектом финансового рычага, если при исчислении налогооблагаемой прибыли учитывают финансовые расходы по обслуживанию долга. Тогда за счет налоговой экономии реальная ставка процента за кредиты уменьшается по сравнению с контрактной. Она будет равна: СП (1 – n). В таких случаях ЭФР рекомендуется рассчитывать следующим образом:

ЭФР=[Р(1 – n) – СП (1 – n)] Кз/Кс=(Р – СП)(1 – n)Кз/Пс. (3.1)

Данные приведены в Приложении 2.

В этом случае ЭФР для 1 квартала не изменится.

Для 2 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)/2=12,95%

Рс=40(1-0,3)+ЭФР=28+12,95=40,95%

Проверка: Рс=819/2000=40,95%

Для 3 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)1500/2000=19,43%

Рс=40(1-0,3)+ЭФР=28+19,43=47,43%

Проверка: Рс=948,5/2000=47,43%

Для 4 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)1200/2600=11,95%

Рс=40(1-0,3)+ЭФР=28+11,95=39,95%

Проверка: Рс=1038,8/2600=39,95%

Сравнительный анализ по расчетам ЭФР двумя способами приведен в Таблице 3.2

Таблица 3.2

| квартал | Доля заемного капитала (%) | ЭФР (по формуле 1.1), (%) | Рентабельность собственного капитала (при ЭФР 1.1) , (%) | ЭФР (по формуле 3.1), (%) | Рентабельность собственного капитала (при ЭФР 3.1) , (%) | Отклонение по ЭФР (5-3), и по Рс (6-4) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 кв | 0 | 0 | 28 | 0 | 28 | 0 |

| 2 кв | 33,33 | 12,5 | 40,5 | 12,95 | 40,95 | 0,45 |

| 3 кв | 43,43 | 18,75 | 46,75 | 19,43 | 47,43 | 0,68 |

| 4 кв | 31,58 | 11,54 | 39,54 | 11,95 | 39,95 | 0,41 |

Из таблицы видно, что за счет изменения расчета налогооблагаемой прибыли (налоговая экономия) ЭФР и рентабельность собственного капитала увеличились.

3.3 По факторный анализ изменения ЭФР

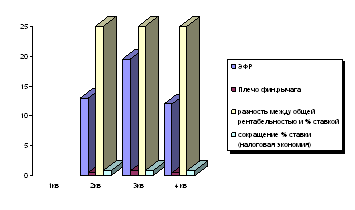

Как показывают приведенные данные, при одинаковом уровне рентабельности совокупного капитала в 40% рентабельность собственного капитала разная, в зависимости от доли заемного капитала. Эффект финансового рычага в случае учета финансовых расходов зависит от трех факторов:

1) разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой;

2) сокращения процентной ставки по причине налоговой экономии;

3) плеча финансового рычага.

Рассчитаем их влияние на основе данных из Приложения 2.

Для 2-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%

3. Влияние плеча финансового рычага:

1000/2000=0,5%

Тогда ЭФР=([1]+[2])*[3]=(25+0,9)*0,5=12,95%

Для 3-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%

3. Влияние плеча финансового рычага:

1500/2000=0,75%

Тогда ЭФР=([1]+[2])*[3]=(25+0,9)*0,75=19,43%

Для 4-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%

3. Влияние плеча финансового рычага

1200/2600=0,75%

Тогда ЭФР=([1]+[2])*[3]=(25+0,9)*0,46=11,95%

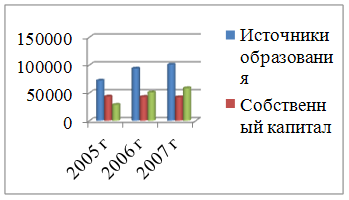

По приведенным расчетам можно заметить, что для ООО «Прованс», ключевым фактором изменения ЭФР является непосредственно плечо финансового рычага, т.е. отношение заемного капитала к собственному. (Таблица 3.3)

Таблица 3.3| Влияние на ЭФР (%) | |||

| факторы | 2кв | 3кв | 4кв |

| разность между общей рентабельностью всего капитала после уплаты налога и контрактной СП. | 25 | 25 | 25 |

| сокращение процентной ставки по причине налоговой экономии | 0,9 | 0,9 | 0,9 |

| плечо финансового рычага | 0,5 | 0,75 | 0,46 |

| ЭФР | 12,95 | 19,43 | 11,95 |

Графически участие факторов

Похожие работы

... меры их противоинфляционной защиты. Процесс управления отдельными видами оборотных активов характеризуется определенными отличительными особенностями. С учетом этих особенностей на предприятиях торговли дифференцируются методы управления тремя основными видами оборотных активов: 1) средствами, авансируемыми в товарные запасы; 2) средствами, отвлекаемыми в дебиторскую задолженность; 3) денежными ...

... процесс воздействия, направленный на более целесообразную организацию управляющей системы для достижения управляемым объектом наилучших экономических показателей. Главная цель совершенствования системы управления акционерным обществом состоит в повышении эффективности производства. Рыночные отношения сделали необходимым образование службы по маркетингу, компьютеризации системы управления АО. ...

... «финансовое лицо»; оценить достигнутые результаты управления финансовой деятельностью предприятия; выявить проблемные зоны в финансовом развитии предприятия и системе управления его финансовой деятельностью. 3. Совершенствование финансовых технологий в стратегическом управлении предприятием 3.1 Использование и внедрение современных финансовых технологий в управлении финансовой стратегии ...

... по области.(см. план антикризисной программы и осуществления реинжиниринга бизнес-процессов и реструктуризации ОАО «КамчатАлко» Приложение табл. 7. Для осуществления антикризисного управления на предприятиях необходимо проводить в соответствие с целями и задачами управленческую структуру,т. е. Проводить реструктуризацию собственно структуры управления. Положительным опытом такой реструктуризации ...

0 комментариев