Навигация

Управление предприятиями торговли

Министерство внешнеэкономических связей и торговли РФ

Московский государственный университет коммерции

Краснодарский филиал

Курсовая работа

по предмету

«Управление предприятиями торговли»

студента 5-го курса факультета менеджмента

5 курс шифр

Место работы:

Адрес:

г. Краснодар

1998 год

Тема.

Управление финансовыми ресурсами предприятия.

План.

I. Сущность и технология финансового менеджмента.

II. Управление финансовыми ресурсами предприятия.

1. Финансовые ресурсы и капитал.

2. Управление активами.

3. Управление капиталом.

4. Управление финансовым состоянием торгового предприятия.

III. Роль финансового менеджмента в системе управления предприятием.

I. Сущность и технология финансового менеджмента.

Менеджмент.

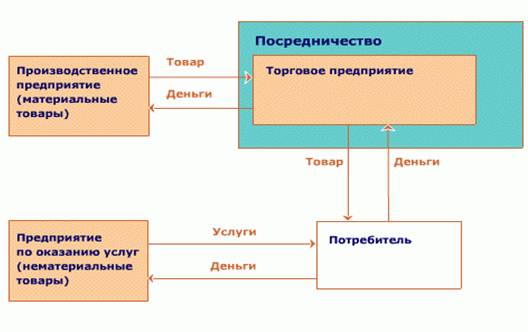

Понятие «менеджмент» можно рассматривать с трех сторон: как систему экономического управления, как орган управления (аппарат управления), как форму предпринимательской деятельности. Менеджмент (англ. management - управление) в общем виде можно определить как систему экономического управления производством, которая включает совокупность принципов, методов, форм и приемов управления. Собственно к менеджменту относятся теория управления и практические образцы эффективного руководства, под которыми понимается искусство управления. Обе части имеют дело с управлением как комплексным и конкретным явлением. Управление –«процесс выработки и осуществления управляющих воздействий». Управляющее воздействие - это воздействие на объект управления, предназначенное для достижения цели управления. Выработка управляющих воздействий включает сбор, передачу и обработку необходимой информации, принятие решений. Осуществление управляющих воздействий охватывает передачу управляющих воздействий и при необходимости преобразование их в форму, непосредственно воспринимаемую объектом управления. Менеджмент во всех своих решениях руководствуется экономическими соображениями. Поэтому любое действие менеджмента - это мероприятие экономического характера.

Финансовый менеджмент как система управления.

Финансовый менеджмент направлен на управление движением финансовых ресурсов и финансовых отношений, возникающих между хозяйствующими субъектами в процессе движения финансовых ресурсов. Ответ на вопрос, как искусно руководить этим движением и отношениями, составляет содержание финансового менеджмента. Финансовый менеджмент представляет собой процесс выработки цели управления финансами и осуществление воздействия на них с помощью методов и рычагов финансового механизма.

Таким образом, финансовый менеджмент включает в себя стратегию и тактику управления. Под стратегией в данном случае понимаются общее направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения поставленной цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии. Тактика - это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор наиболее оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Финансовый менеджмент как система управления состоит из двух подсистем: управляемой подсистемы, или объекта управления, и управляющей подсистемы, или субъекта управления. Схематично это можно представить следующим образом (рис. 1).

Рис. 1. Общая схема финансового менеджмента.

Объектом управления в финансовом менеджменте является совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений между хозяйствующими субъектами и их подразделениями в хозяйственном процессе. Субъект управления - это специальная группа людей (финансовая дирекция как аппарат управления, финансовый менеджер как управляющий), которая посредством различных форм управленческого воздействия осуществляет целенаправленное функционирование объекта.

Во-первых, любой объект управления, любой процесс представляют собой систему. Под системой понимается совокупность взаимодействующих элементов, составляющих целостное образование, финансовая система входит в социально-экономическую систему. Главным свойством социально-экономической системы является то, что в ее основе лежат интересы людей. Совокупность общественных, коллективных и личных интересов влияет на состояние системы и процесс ее развития. Любая система состоит из элементов. Под элементом системы понимается такая подсистема, которая в условиях данного исследования (наблюдения и его цели) представляется неделимой» не подлежит дальнейшему расчленению на составляющие. Следовательно, элемент всегда является структурной частью любой системы. Например, финансовая система в целом в качестве элемента системы включает финансовые фонды (денежные, основные, оборотные фонды, фонды обращения, уставный капитал). Для финансов хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансы структурного подразделения этого субъекта. Для финансов подразделения хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансовые ресурсы.

Каждому элементу присущи различные свойства. Основными свойствами элемента системы являются следующие.

1. Элемент системы выполняет только ему присущую функцию, которая не повторяется другими элементами данной системы.

3. Элемент обладает способностью взаимодействовать с другими элементами и интегрировать с ними. Это является признаком целостности системы.

3. Элемент тесно связан с другими элементами своей системы.

Свойства элементов финансовой системы позволяют вывести общее правило финансового менеджмента: всегда надо стремиться к финансовой устойчивости системы в целом, а не тех или иных ее элементов, подсистем.

Во-вторых, воздействие субъекта на объект управления, т.е. сам процесс управления, может осуществляться только при условии циркулирования определенной информации между управляющей и управляемой подсистемами. Процесс управления независимо от его конкретного содержания всегда предполагает получение, передачу, переработку и использование информации.

В-третьих, финансовая система является сложной, динамичной и открытой системой.

Сложность финансовой системы определяется неоднородностью составляющих элементов, разнохарактерностью связей между ними, структурным разнообразием элементов. Это вызывает многообразие и различие элементов системы, их взаимосвязей, тенденций, изменений состава и состояния системы, множественность критериев их деятельности. Динамичность финансовой системы обусловливается тем, что она находится в постоянно меняющейся величине финансовых ресурсов, расходов, доходов, в колебаниях спроса и предложения на капитал. Это обеспечивает увеличение и углубление связей финансовой системы с внешней средой и усложняет процесс ее управления. Финансовая система является открытой системой, так как она обменивается информацией с внешней средой.

Функции финансового менеджмента.

Функции финансового менеджмента определяют формирование структуры управляющей системы. Различают два основных типа функций финансового менеджмента: функции объекта управления и функции субъекта управления. К функциям объекта управления относятся: организация денежного оборота, снабжение финансовыми средствами и инвестиционными инструментами (ценностями), снабжение основными и оборотными фондами (т.е. оборудованием, сырьем, материально-техническим обеспечением), организация финансовой работы и т.д. Функции субъекта управления представляют собой общий вид деятельности, выражающий направление осуществления воздействия на отношение людей в хозяйственном процессе и в финансовой работе. Эти функции, т.е. конкретный вид управленческой деятельности, последовательно складываются из сбора, систематизации, передачи, хранения информации, выработки и принятия решения, преобразования его в команду. Речь идет о таких функциях, как планирование, прогнозирование или предвидение, организация, регулирование, координирование, стимулирование, контроль.

Планирование в финансовом менеджменте играет существенную роль. Ведь чтобы дать команду, надо составить задание, программу действия, для чего разрабатываются планы финансовых мероприятий, получения доходов, эффективного использования финансовых ресурсов. Функция управления - финансовое планирование - охватывает весь комплекс мероприятий как по выработке плановых заданий, так и по воплощению их в жизнь. Финансовое планирование представляет собой также процесс разработки людьми конкретного плана финансовых мероприятий, т.е. обычный вид деятельности человека. Для того чтобы эта деятельность была успешной, вырабатываются методология и методика разработки финансовых планов.

Прогнозирование (от греч. prognosis - предвидение) в финансовом менеджменте - разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование в отличие от планирования не ставит задачу непосредственно осуществить на практике разработанные прогнозы. Эти прогнозы представляют собой предвидение соответствующих изменений. Особенностью прогнозирования является также альтернативность в построении финансовых показателей и параметров, определяющая вариантность развития финансового состояния объекта управления на основе наметившихся тенденций. Прогнозирование может осуществляться на основе как экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и прямого предвидения изменений. Эти изменения могут возникнуть неожиданно. Управление на основе их предвидения требует выработки у финансового менеджера определенного чутья рыночного механизма и интуиции, а также применения гибких экстренных решений.

Функция организации в финансовом менеджменте сводится к объединению людей, совместно реализующих финансовую программу на базе каких-то правил и процедур. К последним относятся создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

Регулирование (от лат. regulate - подчинение определенному порядку, правилу) в финансовом менеджменте воздействие на объект управления, посредством которого достигается состояние устойчивости финансовой системы в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений от графиков, плановых заданий, установленных норм и нормативов.

Координация (лат. со(n)с, вместе + ordinatio - расположение в порядке) в финансовом менеджменте - согласованность работ всех звеньев системы управления, аппарата управления и специалистов. Координация обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и отдельного работника.

Стимулирование в финансовом менеджменте выражается в побуждении работников финансовой службы к заинтересованности в результатах своего труда. Посредством стимулирования осуществляется управление распределением материальных и духовных ценностей в зависимости от количества и качества затраченного труда.

Контроль в финансовом менеджменте сводится к проверке организации финансовой работы, выполнения финансовых планов и т.п. Посредством контроля собирается информация об использовании финансовых средств и о финансовом состоянии объекта, вскрываются дополнительные резервы и возможности, вносятся изменения в финансовые программы, в организацию финансового менеджмента. Контроль предполагает анализ финансовых результатов. Анализ - часть процесса планирования финансов. Следовательно, финансовый контроль является оборотной стороной финансового планирования и должен рассматриваться как его составная часть - контроль за выполнением финансового плана, за исполнением принятых решений.

Подходы к решению управленческих задач могут быть самыми разнообразными, поэтому финансовый менеджмент обладает многовариантностью. Многовариантность финансового менеджмента означает сочетание стандарта и неординарности финансовых комбинаций, гибкость и неповторимость тех или иных способов действия в конкретной хозяйственной ситуации. Главное в финансовом менеджменте - правильная постановка цели, отвечающая финансовым интересам объекта управления. Финансовый менеджмент весьма динамичен. Эффективность его функционирования во многом зависит от быстроты реакции на изменения условий финансового рынка, финансовой ситуации, финансового состояния объекта управления. Поэтому финансовый менеджмент должен базироваться на знании стандартных приемов управления, на умении быстро и правильно оценивать конкретную финансовую ситуацию, на способности быстро найти хороший, если не единственный, выход из этой ситуации. В финансовом менеджменте готовых рецептов нет и быть не может. Он учит тому, как, зная методы, приемы, способы решения тех или иных хозяйственных задач, добиться ощутимого успеха для конкретного хозяйствующего субъекта.

Финансовый менеджмент как форма предпринимательства.

Финансовый менеджмент как форма предпринимательской деятельности означает, что управление финансовой деятельностью не может быть чисто бюрократическим, административным актом. Речь идет о творческой деятельности, которая активно реагирует на изменения, происходящие в окружающей среде. Финансовый менеджмент как форма предпринимательства предполагает использование научных основ планирования и управления, финансового анализа» нововведения (инноваций).

Как форма предпринимательства финансовый менеджмент может быть выделен в самостоятельный вид деятельности. Эту деятельность выполняют как профессиональные менеджеры, так и финансовые институты (траст-компании и др.). Сущность финансового менеджмента как форма предпринимательства выражается в обмене:

Деньги ----------------Услуги финансового ----------------------------Деньги

менеджмента с приростом

Сферой приложения финансового менеджмента является финансовый рынок. На финансовом рынке проявляются экономические отношения между продавцами и покупателями финансовых (денежных) ресурсов и инвестиционных ценностей, между их стоимостью и потребительной стоимостью. Финансовый рынок состоит из системы рынков: валютного, ценных бумаг, ссудных капиталов, золота. Функционирование финансового рынка создает основу для предпринимательства в области управления движением финансовых ресурсов и финансовыми отношениями. Эффективность применения финансового менеджмента достигается только в комплексной увязке с функционированием, действиями методов и рычагов финансового механизма.

II. Управление финансовыми ресурсами предприятия.

Финансовые ресурсы и капитал.

Финансовые ресурсы хозяйствующего субъекта - денежные средства, имеющиеся в его распоряжении. Финансовые ресурсы направляются на развитие производства (производственно-торгового процесса), содержание и развитие объектов непроизводственной сферы, потребление, а также могут оставаться в резерве.

Капитал.

Финансовые ресурсы, предназначенные для развития производственно-торгового процесса (покупка сырья, товаров и других предметов труда, орудий труда, рабочей силы, прочих элементов производства), представляют собой капитал в его денежной форме. Таким образом, капитал-это часть финансовых ресурсов. Капитал - это деньги, пущенные в оборот и приносящие доходы от этого оборота. Оборот денег осуществляется путем вложения их в предпринимательство, передачи в ссуду, сдачи в наем.

Капитал - это богатство, используемое для его собственного увеличения. Только вложение капитала в хозяйственную деятельность, инвестирование его создают прибыль. Всеобщая формула капитала:

Д-Т-Д1,

где Д - денежные средства, авансированные инвестором;

Т - товар (купленные средства производства, рабочая сила и другие элементы производства);

Д1 - денежные средства, полученные инвестором от продажи товара и включающие в себя реализованный доход (прибыль);

(Д1 —Д) - доход инвестора;

(Д1 —Т) - выручка от продажи товара;

(Д — Т) - затраты инвестора на покупку товара.

В приведенной операции Д — Т — Д1 денежные средства (Д), вкладываемые в производственно-торговый процесс, не затрачиваются окончательно, а лишь авансируются, и после завершения кругооборота они возвращаются вкладчику (инвестору) с дополнительным доходом (Д1). Структурно капитал состоит из денежных фондов. В структуру капитала входят денежные средства, вложенные в основные фонды, нематериальные активы, оборотные фонды, фонды обращения. По форме вложения различают предпринимательский и ссудный капитал.

Предпринимательский капитал.

Предпринимательский капитал представляет собой капитал, вложенный в различные предприятия путем прямых или портфельных инвестиций. Такое вложение капитала осуществляется с целью получения прибыли и прав на управление предприятием (акционерным обществом, товариществом).

Ссудный капитал.

Ссудный капитал - это денежный капитал, предоставленный в ссуду на условиях возвратности и платности, В отличие от предпринимательского ссудный капитал не вкладывается в предприятие, а передается другому предпринимателю (инвестору) во временное пользование с целью получения процента. Ссудный капитал выступает как товар, и его ценой является процент.

Основные фонды (основной капитал).

Основные фонды представляют собой средства труда, которые многократно используются в хозяйственном процессе, не изменяя при этом свою вещественно-натуральную форму. К основным средствам относятся средства труда стоимостью свыше 500 тыс. руб. (с 1 января 1994 г.) за единицу и сроком службы более одного года. Исключение составляют сельскохозяйственные машины и орудия, строительный механизированный инструмент, рабочий и продуктивный скот, которые включаются в основные средства независимо от стоимости. Допускается ежегодная корректировка указанного лимита по состоянию на 1 января на годовой индекс инфляции. Основными средствами не считаются средства труда стоимостью меньше 500тыс. руб. (с 1 января 1994 г.) за единицу и (или) сроком службы меньше года; орудия лова независимо от стоимости и срока службы; спецоснастка независимо от стоимости; спецодежда и спецобувь независимо от стоимости и срока службы и др.

Жизненный цикл основных средств состоит из следующих этапов: поступление - участие в производственном процессе - перемещение внутри предприятия - ремонт - сдача в аренду - инвентаризация - выбытие.

Стоимость основных фондов (за исключением земельных участков) частями, по мере их износа, переносится на стоимость продукции (услуги) и возмещается в процессе ее реализации. Этот процесс называется амортизацией. Денежные суммы, соответствующие снашиванию основных средств, накапливаются в амортизационном фонде. Амортизационный фонд, или денежный фонд возмещения, находится в постоянном движении.

Особенности воспроизводства основных фондов определяются рядом характерных признаков, к которым относятся: постепенный перенос стоимости основных фондов на стоимость изготовленной продукции; движение потребительской стоимости и стоимости; оборот стоимости фондов; частичное воспроизводство стоимости в готовой продукции и ее накопление в денежной форме; возобновление основных фондов в вещественно-натуральной форме через более или менее длительные периоды времени, что создает возможность маневрирования средствами амортизационного фонда (рис. 2).

Рис. 2. Оборот основных средств.

Денежные средства, авансированные на приобретение основных фондов, называются основными средствами (основной капитал). Следует отметить, что вложения денежных средств в фонды осуществляются авансом, поэтому понятие вложенных средств адекватно понятию авансированных средств. В зависимости от целевого назначения, роли и выполняемых функций в производственном процессе основные фонды классифицируются по определенным группам.

Типовая классификация основных производственных фондов включает 12 групп: здания; сооружения; передаточные устройства; машины и оборудование - всего, из них - силовые машины и оборудование» рабочие машины и оборудование, измерительные и регулирующие приборы и устройства и лабораторное оборудование, вычислительная техника, машины и оборудование автоматические; транспортные средства; инструмент; производственный и хозяйственный инвентарь и др., в том числе земельные участки, находящиеся в собственности хозяйствующего субъекта.

Соотношение отдельных видов основных фондов в соответствии с принятой классификацией составляет структуру фондов, которая характеризуется удельным весом стоимости каждой группы в общем объеме производственных основных фондов. В составе основных производственных фондов различаются активная и пассивная части. Активные основные фонды непосредственно воздействуют на продукт, определяют масштабы его производства и уровень производительности труда работников. К ним относятся, прежде всего, машины и оборудование, инструмент. Пассивная часть основных фондов охватывает те из них, которые создают необходимые условия для процесса труда: здания, сооружения, передаточные устройства и т.п. Соотношение между активной и пассивной частями основных фондов зависит от особенностей технологического процесса в отдельных отраслях народного хозяйства и уровня их технической оснащенности. Деление основных фондов на активные и пассивные в определенной мере условно и зависит от специфики функций, выполняемых отраслью.

Нематериальные активы.

Нематериальные активы представляют вложение денежных средств предприятия (его затраты) в нематериальные объекты, используемые в течение долгосрочного периода в хозяйственной деятельности и приносящие доход. Таким образом, нематериальные активы - это стоимость объектов промышленной и интеллектуальной собственности и иных имущественных прав. К нематериальным активам относятся права пользования земельными участками, природными ресурсами, патенты, лицензии, «ноу-хау», программное обеспечение, авторские права, монопольные права и привилегии (включая права на изобретения» патент, лицензию на определенные виды деятельности, промышленные образцы, модели, использование художественно-конструкторских решений», организационные расходы (включая плату за государственную регистрацию предприятия, брокерское место и т.п.), торговые марки, товарные и фирменные знаки, цена фирмы.

По характеру применения нематериальные активы похожи на основные средства. Они используются длительный период, приносят прибыль, и с течением времени большая часть из них теряет свою стоимость. Особенностью нематериальных активов являются отсутствие материально-вещественной структуры, сложность определения стоимости, большая неопределенность при выявлении прибыли от их применения. Оценка нематериальных активов производится по согласованию сторон при их взносе в уставный капитал на основе цен мирового или внутреннего рынка. В стоимость нематериальных активов входят покупная цена, расходы, связанные с приобретением и приведением в состояние готовности этих активов. Стоимость нематериальных активов включается в себестоимость продукции путем начисления износа.

Оборотные средства (оборотный капитал).

При общественном разделении труда продукты труда одних хозяйствующих субъектов являются предметами труда (или средствами) для других хозяйствующих субъектов. Поэтому для обеспечения непрерывности производства и потребления товара необходимо наличие запасов предметов и продуктов труда на каждом из хозяйствующих субъектов и в пути от одного из них к другому.

Запасы предметов труда представляют собой вещественные элементы оборотных фондов. Они состоят из двух частей: предметов труда, еще не вступивших в процесс производства, но уже имеющихся в распоряжении хозяйствующего субъекта, и предметов труда, находящихся в самом процессе производства, которые по мере их обработки превращаются в готовую продукцию. Образование запасов предметов труда требует вложения в них определенных денежных средств. Эти затраты хозяйствующий субъект производит авансом. Авансирование денежных средств для образования каждой из этих частей происходит различными путями и в разное время. Для образования первой части оборотных фондов овеществленные в производственных запасах денежные средства авансируются одновременно с получением в распоряжение хозяйствующего субъекта предметов труда. Вторая часть оборотных фондов, осуществленная в незавершенном производстве, образуется за счет полностью перенесенной на него стоимости предметов труда (сырья), частично перенесенной стоимости основных фондов (амортизации) и части дохода, созданного в производственном процессе (заработной платы, начислений на нее). Последние принимают форму денежных затрат на производство.

Различия между двумя частями оборотных фондов выражаются в том, что средства, вложенные в элементы производственных запасов, являются скрытой частью производственных фондов хозяйствующего субъекта, в то время как средства, включенные в незавершенное производство, предназначены обеспечивать непрерывность и ритмичность непосредственно процесса труда. Следовательно, основным назначением средств, направленных в оборотные производственные фонды, является обеспечение ритмичного процесса производства. В условиях действия товарно-денежных отношений запасы предметов труда выступают, с одной стороны, как совокупность материальных ценностей, а с другой - как воплощение затрат общественного труда в качестве стоимостных фондов - оборотных производственных фондов и фондов обращения.

Оборотные производственные фонды принимают однократное участие в процессе производства, изменяя при этом свою натурально-вещественную форму. Их стоимость полностью переносится на вновь созданный продукт. При этом одни предметы труда (топливо, электроэнергия) полностью потребляются в процессе производства средствами труда и вещественно не входят в продукт труда. При этом они утрачивают свою потребительную стоимость. Другие (сырье) вещественно входят в продукт труда и приобретают в процессе производства такую потребительную форму, в которой они в дальнейшем могут быть использованы. К вещественным элементам оборотных фондов относятся также запасы малоценных и быстроизнашивающихся предметов.

Малоценные и быстроизнашивающиеся предметы - это средства труда стоимостью до 500 тыс. руб. (с I января 1994 г.) за единицу и (или) со сроком службы менее одного года. Хозяйствующим субъектам предоставлено право самим устанавливать стоимость средств труда, относимых к малоценным и быстроизнашивающимся предметам, т.е. нижняя граница - по усмотрению хозяйствующего субъекта, верхняя граница – 500 тыс. руб. К малоценным и быстроизнашивающимся предметам независимо от срока службы и стоимости относятся также орудия лова, бензомоторные пилы, сучкорезы» сплавной трос, сезонные дороги, усы и временные ветки лесовозных дорог, временные здания в лесу, спецодежда и спецобувь, постельные принадлежности. Спецоснастка включается в состав малоценных и быстроизнашивающихся предметов независимо от стоимости.

Жизненный цикл малоценных и быстроизнашивающихся предметов содержит следующие этапы: поступление - эксплуатация - выбытие. Расчет износа малоценных и быстроизнашивающихся предметов производится следующим способом: при передаче малоценных и быстроизнашивающихся предметов со склада в эксплуатацию начисляются 50% износа, при их ликвидации – вторые 50% износа с учетом стоимости лома. Исключением являются предметы стоимостью до одной двадцатой установленного лимита, или до 125 тыс. руб. за единицу. По ним износ не начисляется, и при отпуске в эксплуатацию их стоимость полностью списывается на затраты производства. Может применяться также способ списания малоценных и быстроизнашивающихся предметов в затраты на производство без начисления износа. В этом случае вся стоимость их сразу включается в затраты на производство.

Фонды обращения связаны с обслуживанием процесса обращения товаров. Они включают в себя две относительно самостоятельные группы: готовую продукцию, находящуюся в процессе реализации, я денежные средства (в кассе, в пути, на счетах, в расчетах), фонды обращения не участвуют в образовании стоимости, а являются носителями уже созданной стоимости. Основным назначением фондов обращения служит обеспечение денежными средствами осуществления ритмичного процесса обращения.

Оборотные фонды и фонды обращения - это самостоятельные, отличные друг от друга экономические категории. Их одновременное существование обусловлено тем, что процесс воспроизводства продукта представляет собой органическое единство процесса производства и процесса реализации продукта. Денежные средства, вложенные в оборотные фонды и фонды обращения, называются оборотными средствами (оборотный капитал).

Объединение оборотных фондов и фондов обращения в единую категорию оборотных средств основано на непрерывности движения авансированной стоимости по трем стадиям кругооборота. Вещественные элементы оборотных фондов и фондов обращения не оборачиваются. Они полностью потребляются в производственно-торговом процессе, и хозяйствующий субъект для дальнейшего продолжения производственного процесса должен непрерывно возобновлять в натуре их запасы. Оборотными производственными фондами и фондами обращения они являются только в связи с оборотом их стоимости, который осуществляется посредством движения денежных средств.

В своем движении оборотные средства проходят три стадии: денежную, производительную и товарную.

Первая стадия кругооборота средств является подготовительной. На ней авансируются денежные средства, а затем приобретенные на них производственные запасы.

Производительная стадия представляет собой непосредственный процесс производства. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере стоимости использованных производственных запасов, дополнительно авансируются затраты на заработную плату и связанные с ней расходы, а также перенесенная стоимость производственных основных фондов. Производительная стадия кругооборота фондов заканчивается выпуском готовой продукции, после чего наступает стадия ее реализации.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция) в том же размере, что и на второй стадии. Лишь после того, как товарная форма стоимости произведенной продукции превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции. Остальная ее сумма составляет денежные накопления, которые используются в соответствии с планом их распределения. Часть накоплений (прибыли), предназначенная на расширение оборотных средств, присоединяется к ним и совершает вместе с ними последующие циклы оборота.

Денежная форма, которую принимают оборотные средства на третьей стадии их кругооборота, одновременно является и начальной стадией оборота средств.

Кругооборот оборотных средств происходит по схеме:

Д – Т ... П ... Т1 - Д1,

где Д - денежные средства, авансируемые хозяйствующим субъектом;

Т - средства производства;

П - производство;

Т1 - готовая продукция;

Д1 - денежные средства, полученные от продажи продукции и включающие в себя реализованную прибыль.

Точки (...) означают, что обращение средств прервано, но процесс их кругооборота продолжается в сфере производства.

Уставный капитал.

Экономическая организация любого хозяйствующего субъекта начинается с образования основных и оборотных средств, величина которых отражается в уставе хозяйствующего субъекта и носит название «уставный капитал» («уставный фонд»). Уставный капитал представляет собой сумму вкладов учредителей хозяйствующего субъекта для обеспечения его жизнедеятельности. Его величина соответствует сумме, зафиксированной в учредительных документах, и является неизменной. Увеличение или уменьшение уставного капитала может производиться в установленном порядке (например, по решению Общего собрания) только после перерегистрации хозяйствующего субъекта.

Порядок формирования уставного капитала регулируется законодательством и учредительными документами. В частности, уставный капитал не может быть менее 10 тыс. руб. в акционерном обществе закрытого типа и менее 100 тыс. руб. в акционерном обществе открытого типа.

В качестве вкладов в уставный капитал могут входить:

здания, сооружения, оборудование, другие материальные ценности, ценные бумаги, права пользования землей, водой и другими природными ресурсами, зданиями, сооружениями, оборудованием, иные имущественные права (в том числе на интеллектуальную собственность – «ноу-хау», право на использование изобретений и т.п.), денежные средства в рублях и в валюте. Стоимость вкладов оценивается в рублях совместным решением участников хозяйствующих субъектов и составляет их доли в уставном капитале. Вклад, произведенный в валюте, пересчитывается на рубли по рыночному курсу, котируемому Центральным банком России на день подписания договора о создании хозяйствующего субъекта или на дату, согласованную участниками.

Активы и пассивы хозяйствующего субъекта.

В финансовой деятельности хозяйствующего субъекта различаются активы и пассивы. Активы хозяйствующего субъекта - это совокупность имущественных прав, принадлежащих ему. Сюда входят основные средства, нематериальные активы, оборотные средства. Пассивы хозяйствующего субъекта - это совокупность его долгов и обязательств, состоящих из заемных и привлеченных средств, включая кредиторскую задолженность. К пассивам не относятся дотации, субвенции, собственные средства и другие источники. Субвенция - вид денежного пособия со стороны государства из внебюджетных фондов. Субвенция в отличие от дотации предоставляется на финансирование определенного мероприятия и подлежит возврату в случае нарушения ее целевого использования.

Источники финансовых ресурсов.

Финансовые ресурсы образуются за счет целого ряда источников. По форме права собственности различаются на две группы источников: собственные денежные средства и чужие. Источниками финансовых ресурсов являются: прибыль; амортизационные отчисления; кредитная задолженность, постоянно находящаяся в распоряжении хозяйствующего субъекта; средства, полученные от продажи ценных бумаг; паевые и иные взносы членов трудового коллектива, юридических и физических лиц; кредит и займы; средства от реализации залогового свидетельства, страхового полиса и другие поступления денежных средств (пожертвования, благотворительные взносы и т.п.).

Прибыль.

На хозяйствующем субъекте функционирует целая система прибылей и доходов. Экономическое содержание категорий «прибавочная стоимость» и «прибыль» практически адекватно. Категория «доход» в отличие от категории «прибавочная стоимость» включает в себя доходы на оплату труда. Система прибылей и доходов состоит из прибыли от реализации продукции, прибыли от прочей реализации, доходов по внереализационным операциям (за вычетом доходов по этим операциям), балансовой (валовой) прибыли, чистой прибыли. Кроме того, различают прибыль, облагаемую налогом, и прибыль, не облагаемую налогом (рис. 3).

Неотъемлемым признаком рыночной экономики является появление консолидированной прибыли. Консолидированная прибыль - это прибыль сводная до бухгалтерской отчетности о деятельности и финансовых результатах материнских и дочерних предприятий. Консолидированная бухгалтерская отчетность представляет собой объединение отчетности двух и более хозяйствующих субъектов, находящихся в определенных юридических и финансово-хозяйственных взаимоотношениях. Необходимость консолидации определяется экономической целесообразностью. Предпринимателям выгодно вместо одной крупной фирмы создавать несколько более мелких предприятий, юридически самостоятельных, но экономически взаимосвязанных, так как в этом случае может быть получена экономия на налоговых платежах. Кроме того, в связи с дроблением и ограничением юридической ответственности по обязательствам снижается степень риска в ведении бизнеса, достигается большая мобильность в освоении новых форм вложения капитала и рынков сбыта.

Рис.3. Схема формирования чистой прибыли хозяйствующего субъекта.

Консолидированная отчетность имеет две основные особенности.

1. Она не является отчетностью юридически самостоятельного хозяйствующего субъекта и имеет явно выраженную аналитическую направленность. Цель такой отчетности заключается не в выявлении налогооблагаемой прибыли, а в получении общего представления о деятельности корпоративной семьи хозяйствующих субъектов.

2. Консолидация - это не простое суммирование одноименных статей финансовой отчетности хозяйствующих субъектов корпоративной семьи. В процессе консолидации исключаются любые внутрикорпоративные финансово-хозяйственные операции, и в консолидированной отчетности показываются лишь активы и пассивы, доходы и расходы от операций с третьими лицами,

Прибыль от реализации продукции (товаров, работ, услуг) представляет собой разницу между выручкой от реализации продукции без налога на добавленную стоимость специального налога, акцизов, экспортных тарифов (для экспортной выручки) и затратами на производство и реализацию, включаемыми в себестоимость продукции. Выручка от реализации продукции определяется либо по мере ее оплаты (при безналичных расчетах - по мере поступления денежных средств за товары на счета в учреждения банков, а при расчетах наличными деньгами - по поступлении средств в кассу), либо по мере отгрузки товаров (продукции, работ, услуг) и предъявления покупателю (заказчику) расчетных документов. Метод определения выручки от реализации продукции устанавливается предприятием на длительный срок (ряд лет) исходя из условий хозяйствования и заключенных договоров. Валютная выручка, остающаяся в распоряжении хозяйствующего субъекта и перечисленная на его валютный счет, пересчитывается г рубли по курсу, котируемому Центральным банком России.

В отраслях сферы товарного обращения (торговля, общественное питание, материально-техническое снабжение, заготовки) вместо категории «выручка от реализации продукции» используется категория «товарооборот». Сущность товарооборота составляют экономические отношения, связанные с обменом денежных доходов на товары в порядке купли-продажи. В зарубежной практике зачастую вместо термина «выручка» используется термин «валовой доход». Однако это очень широкая трактовка данного термина. Валовой доход как экономическая категория выражает собой вновь созданную стоимость, или чистую продукцию хозяйствующего субъекта. В практике планирования и учета в торговле под валовым доходом понимается сумма торговых надбавок (скидок); в общественном питании - сумма торговых надбавок (скидок) и наценок.

Себестоимость продукции {работ, услуг) представляет собой стоимостную оценку используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию. Полная характеристика состава всех затрат, входящих в себестоимость, приводится в Положении о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), н о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденном постановлением Правительства РФ от 5 августа 1992 г. № 552. Затраты, входящие в себестоимость, по экономическому содержанию можно сгруппировать по следующим элементам:

материальные затраты (за вычетом стоимости возвратных отходов);

затраты на оплату труда;

отчисления на социальные нужды;

амортизация основных фондов:

прочие затраты.

В свою очередь, материальные затраты включают стоимость:

приобретаемых сырья и материалов, которые входят в состав вырабатываемой продукции (работ, услуг);

покупных материалов, используемых для обеспечения нормального технологического процесса, для упаковки, других производственных нужд (проведение испытаний, ремонт, эксплуатация основных фондов и пр.), запасных частей для ремонта оборудования, инструментов, инвентаря, спецодежды и других малоценных предметов;

покупных комплектующих изделий и полуфабрикатов;

работ и услуг производственного характера, выполняемых сторонними предприятиями, не относящихся к основному виду деятельности. Это выполнение отдельных операций по изготовлению продукции, проведение испытаний для определения качества сырья, контроля за соблюдением технологических процессов, ремонта основных фондов; транспортные услуги сторонних организаций по перевозке грузов внутри предприятия и доставка продукции на склады, до станции (порта, пристани) отправления;

природного сырья (отчисления на воспроизводство минерально-сыръевой базы, на рекультивацию земель, плата за древесину, отпускаемую на корню, плата за воду);

покупной энергии всех видов, расходуемой на производственные и хозяйственные нужды предприятия. Затраты на производство электрической и других видов энергии, вырабатываемой самим предприятием, а также на трансформацию и передачу покупной энергии до мест ее потребления включаются в соответствующие элементы затрат;

потерь от недостачи поступивших материальных ресурсов в пределах норм естественной убыли.

Стоимость материальных ресурсов, отражаемая по элементу «Материальные затраты», формируется исходя из цен их приобретения (без учета налога на добавленную стоимость и специального налога), наценок (надбавок), комиссионных вознаграждений, уплачиваемых снабженческим и внешнеэкономическим организациям, стоимости услуг товарных бирж, включая брокерские услуги, таможенных пошлин, платы за транспортировку, хранение и доставку, осуществляемые сторонними организациями.

Затраты, связанные с доставкой (включая погрузочно-разгрузочные работы) материальных ресурсов транспортом и персоналом предприятия, подлежат включению в соответствующие элементы затрат на производство (затраты на оплату труда, амортизация основных фондов, материальные затраты и др.).

В стоимость материальных ресурсов включаются также затраты хозяйствующего субъекта на приобретение тары и упаковки, полученных от поставщиков материальных ресурсов, за вычетом стоимости этой тары по цене се возможного использования в тех случаях, когда цены на них установлены особо сверх цены на эти ресурсы. В тех случаях, когда стоимость тары, принятой от поставщика с материальным ресурсом, включена в его цену, из общей суммы затрат по его приобретению исключается стоимость тары по цене ее возможного использования или реализации (с учетом затрат на ее ремонт в части материалов). Из затрат на материальные ресурсы, включаемых в себестоимость продукции, исключается стоимость возвратных отходов.

Под возвратными отходами хозяйствующего субъекта понимаются остатки сырья, материалов, полуфабрикатов, теплоносителей и других видов материальных ресурсов, образовавшиеся в процессе производства продукции, утратившие полностью или частично потребительские качества исходного ресурса и в силу этого используемые с повышенными затратами (понижением выхода продукции) или вовсе не используемые по прямому назначению. К возвратным отходам не относятся остатки материальных ресурсов, которые в соответствии с установленной технологией передаются в другие цехи, подразделения в качестве полноценного материала для производства других видов продукции (работ, услуг), а также попутная продукция, перечень которых указан в отраслевых методических рекомендациях по калькуляции себестоимости продукции (работ, услуг).

Возвратные отходы оцениваются по:

пониженной цене исходного материального ресурса (по цене возможного использования), если отходы могут быть использованы для основного производства, но с повышенными затратами, для нужд вспомогательного производства, изготовления предметов ширпотреба или реализованы на сторону;

полной цене исходного материального ресурса, если отходы реализуются на сторону для использования в качестве полноценного ресурса. В элементе «затраты на оплату труда» отражаются затраты на оплату труда основного производственного персонала, включая премии рабочим и служащим за производственные результаты, стимулирующие и компенсирующие выплаты, в том числе компенсации по оплате труда в связи с повышением цен и индексацией доходов в пределах норм, предусмотренных законодательством, компенсации, выплачиваемые в установленных размерах женщинам, находящимся в частично оплачиваемом отпуске по уходу за ребенком до достижения ям определенного возраста, а также затраты на оплату труда нештатных работников.

В затраты на оплату труда включаются:

выплаты заработной платы за фактически выполненную работу, исчисленные исходя из сдельных расценок, тарифных ставок и должностных окладов в соответствии с принятыми на хозяйствующем субъекте формами и системами оплаты труда;

стоимость продукции, выдаваемой в порядке натуральной оплаты работникам;

выплаты стимулирующего характера по системным положениям: премии (включая стоимость натуральных премий) за производственные результаты, в том числе вознаграждения по итогам работы за год, надбавки к тарифным ставкам и окладам за профессиональное мастерство и т.д.;

выплаты компенсирующего характера, связанные с режимом работы и условиями труда (надбавки и доплаты за работу в ночное время, сверхурочную работу, за совмещение профессий, за работу в тяжелых, вредных условиях и т.д.);

стоимость бесплатно предоставляемых работникам отдельных отраслей коммунальных услуг, питания и продуктов, затраты на оплату предоставляемого работникам бесплатного жилья;

стоимость выдаваемых бесплатно предметов (включая форменную одежду), остающихся в личном постоянном пользовании (или сумма льгот в связи с их продажей по пониженным ценам);

оплата очередных и дополнительных отпусков (компенсация за неиспользованный отпуск), проезда к месту отдыха работников предприятий в районах Крайнего Севера, льготных часов подростков, перерывов в работе матерей для кормления ребенка, времени, связанного с прохождением медосмотра, выполнением государственных обязанностей;

выплаты работникам, высвобождаемым в связи с сокращением штатов;

единовременные вознаграждения за выслугу лет (надбавки за стаж работы на данном предприятии);

выплаты, обусловленные районным регулированием оплаты труда, в том числе выплаты по районным коэффициентам и коэффициентам за работу в пустынях и т.п.;

оплата отпусков перед началом работы выпускникам ПТУ, высших и средних специальных учебных заведений;

оплата учебных отпусков, а также поступающим в аспирантуру;

оплата за время вынужденного прогула или выполнения нижеоплачиваемой работы в случаях, предусмотренных законодательством;

доплаты в случае временной утраты трудоспособности до фактического заработка, установленные законодательством;

разница в окладах, выплачиваемая работникам, трудоустроенным с других предприятии с сохранением в течение определенного срока размеров должностного оклада по предыдущему месту работы, а также при временном заместительстве;

суммы, выплачиваемые (при выполнении работ вахтовым методом) в размере тарифной ставки, оклада за дни в пути от места нахождения хозяйствующего субъекта (пункта сбора) к месту работы и обратно, предусмотренные графиком работы на вахте, а также за дни задержки работников в пути по метеорологическим условиям и вине транспортных организаций;

суммы, начисленные за выполненную работу лицам, привлеченным для работы на предприятия согласно специальным договорам с государственными организациями (на предоставление рабочей силы), как выданные непосредственно этим лицам, так и перечисленные государственным организациям;

заработная плата по основному месту работы работникам за время их обучения с отрывом от работы в системе повышения квалификации и переподготовки кадров;

плата работникам-донорам за дни обследования, сдачи крови и отдыха;

оплата труда студентов и учащихся, проходящих производственную практику на хозяйствующем субъекте, и школьников в период профориентации;

оплата труда студентов и учащихся, работающих в составе студенческих отрядов;

оплата труда работников, не состоящих в штате хозяйствующего субъекта, за выполнение ими работ по заключенным договорам (в том числе договорам подряда);

другие виды выплат.

В себестоимость продукции не включаются следующие выплаты работникам в денежной и натуральной формах, а также затраты, связанные с их содержанием:

премии, выплачиваемые за счет средств специального назначения и целевых поступлений;

материальная помощь (в том числе для первоначального взноса на кооперативное жилищное строительство, на погашение кредита, выданного на кооперативное и индивидуальное жилищное строительство), беспроцентная ссуда на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности;

оплата дополнительно предоставляемых по коллективному договору (сверх предусмотренных законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей, оплата проезда членов семьи работника к месту использования отпуска и обратно (для предприятий, расположенных в районах Крайнего Севера);

надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда, доходы (дивиденды, проценты), выплачиваемые по акциям и вкладам трудового коллектива предприятия, компенсационные выплаты в связи с повышением цен, производимые сверх размеров индексации доходов по решениям Правительства РФ, компенсация удорожания стоимости питания или предоставление его бесплатно;

оплата проезда к месту работы транспортом общего пользования, специальными маршрутами, ведомственным транспортом;

ценовые разницы по продукции, предоставляемой работникам или отпускаемой подсобными хозяйствами для общественного питания хозяйствующего субъекта;

оплата путевок на лечение и отдых, экскурсий и путешествий, занятий в спортивных секциях, кружках, посещений культурно-зрелищных мероприятий, подписок и другие аналогичные выплаты и затраты, производимые за счет прибыли;

другие виды выплат, не связанных непосредственно с оплатой труда.

Отчисления на социальные нужды охватывают обязательные отчисления по установленным законодательством нормам органам государственного социального страхования, пенсионного фонда, фонда занятости и медицинского страхования от затрат на оплату труда работников, включаемые в себестоимость продукции.

Амортизация основных фондов охватывает сумму амортизационных отчислений на полное восстановление основных фондов. Предприятия, работающие на условиях аренды, по элементу "Амортизация основных фондов" отражают амортизационные отчисления на полное восстановление как по собственным, так и по арендованным основным средствам. В этом элементе затрат содержатся также амортизационные отчисления от стоимости основных фондов, предоставляемых бесплатно предприятиям общественного питания, обслуживающим трудовые коллективы, а также от стоимости помещений, инвентаря, предоставляемых предприятием медицинским учреждениям для организации медпунктов непосредственно на территории предприятия.

К элементу «Прочие затраты» относятся налоги, сборы, отчисления в социальные внебюджетные фонды, платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ, по обязательному страхованию имущества предприятия, учитываемого в составе производственных фондов, а также отдельных категорий работников, занятых в производстве соответствующих видов продукции (работ, услуг), вознаграждения за изобретения и рацпредложения, платежи по кредитам в пределах ставок, установленных законодательством, оплата работ по сертификации продукции, затраты на командировки по установленным законодательством нормам, подъемные, плата сторонним предприятиям за пожарную и сторожевую охрану, за подготовку и переподготовку кадров, затраты на организованный набор работников, на гарантийный ремонт и обслуживание, оплата услуг связи, вычислительных центров, плата за аренду отдельных объектов основных фондов, износ по нематериальным активам и др.

Кроме того, в составе элемента «Прочие затраты» отражаются отчисления в ремонтный фонд, определяемые исходя из балансовой стоимости основных фондов и нормативов отчислений, утверждаемых в установленном порядке самими предприятиями. В остальных случаях затраты на проведение всех видов ремонтов (текущих, средних, капитальных) основных производственных фондов входят в себестоимость по соответствующим элементам затрат (материальные затраты, затраты на оплату труда и др.). В целях равномерного списания затрат по ремонту на себестоимость допускается включение их в себестоимость исходя из установленного хозяйствующим субъектом норматива с отражением разницы между общей стоимостью ремонта и суммой, относимой по нормативу на себестоимость продукции (работ, услуг), в составе расходов будущих периодов.

Платежи по обязательному страхованию имущества и отдельных категорий работников, а также затраты, связанные со сбытом (реализацией) продукции (работ, услуг), могут выделяться из состава элемента «Прочие затраты» в отдельные элементы. Затраты, связанные с производством и реализацией продукции, при планировании, учете и калькуляции себестоимости продукции группируются по статьям затрат. Перечень статей затрат, их состав и методы распределения по видам продукции определяются отраслевыми методическими рекомендациями по вопросам планирования, учета и калькуляции себестоимости продукции с учетом характера и структуры производства.

Не подлежат включению в себестоимость продукции:

затраты на выполнение самим хозяйствующим субъектом или оплату им работ (услуг), не связанные с производством (работы по благоустройству городов и поселков, оказанию помощи сельскому хозяйству и другие виды работ);

затраты на выполнение работ по строительству, оборудованию и содержанию (включая амортизационные отчисления и затраты на все виды ремонтов) культурно-бытовых и других объектов, находящихся на балансе хозяйствующего субъекта, а также работ, выполняемых в порядке оказания помощи и участия в деятельности других хозяйствующих субъектов.

Прибыль от прочей реализации представляет собой прибыль, полученную от реализации основных фондов и другого имущества хозяйствующего субъекта, отходов, нематериальных активов и т.п. Прибыль от прочей реализации определяется как разница между выручкой от реализации и затратами на эту реализацию. При установлении прибыли от реализации основных фондов и иного имущества учитывается разница (превышение) между продажной ценой и первоначальной, или остаточной, стоимостью этих фондов и имущества. При этом остаточная стоимость имущества применяется к основным фон-| дам, нематериальным активам, малоценным и быстроизнашивающимся предметам. Остаточная стоимость - это балансовая (первоначальная или восстановительная) стоимость за минусом износа.

Доходы от внереализационных операций включают:

доходы, полученные от долевого участия в деятельности других хозяйствующих субъектов, дивиденды по акциям, доходы по облигациям и другим ценным бумагам, принадлежащим хозяйствующему субъекту;

доходы от сдачи имущества в аренду;

доходы от дооценки производственных запасов и готовой продукции;

присужденные или признанные должником штрафы, пени, неустойки, другие виды санкций за нарушение условий хозяйственных договоров, а также доходы от возмещения причиненных убытков;

прибыль прошлых лет, выявленная в отчетном году;

положительные курсовые разницы по валютным счетам, а также операциям в иностранных валютах;

суммы средств, полученных безвозмездно от других предприятий при отсутствии совместной деятельности;

другие доходы от операций, непосредственно не связанных с производством и реализацией продукции (например, доходы по операциям с тарой).

К расходам на внереализационные операции относятся:

затраты по аннулированным производственным заказам, а также затраты на производство, не давшее продукции;

затраты на содержание законсервированных производственных мощностей и объектов (кроме затрат, возмещаемых за счет других источников);

не компенсируемые виновниками потери от простоев по внешним причинам;

потери от уценки производственных запасов и готовой продукции;

убытки по операциям с тарой;

судебные издержки и арбитражные расходы, присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров а также расходы по возмещению причиненных убытков;

суммы сомнительных долгов по расчетам с другими хозяйствующими субъектами, а также отдельными лицами, подлежащие резервированию в соответствии с законодательством;

убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, не реальных для взыскания;

убытки по операциям прошлых лет, выявленные в текущем году;

некомпенсируемые потери от стихийных бедствий (уничтожение и порча производственных запасов, готовых изделий и других материальных ценностей, потери от остановки производства и прочее), включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствии;

некомпенсируемые убытки в результате пожаров, аварий, других чрезвычайных ситуаций, вызванных экстремальными условиями;

убытки от хищений, виновники которых по решению суда не установлены;

отрицательные курсовые разницы по валютным счетам, а также операциям в иностранной валюте.

Балансовая прибыль, т.е. валовая прибыль, которая

отражается в бухгалтерском балансе, представляет собой сумму прибылей от реализации продукции, от прочей реализации и доходов по внереализационным операциям за вычетом расходов по ним. Ставка налога на прибыль - 35% в 1994 г. При этом следует иметь в виду, что доходы от долевого участия в других хозяйствующих субъектах и доходы по ценным бумагам облагаются налогом по ставке 15%, доходы от видеопоказа - 70% и т.п. Поэтому эти доходы надо выделить из облагаемой прибыли в отдельную группу.

Хозяйствующие субъекты, в том числе получившие убыток, имеющие превышение фактических расходов на оплату труда работников, занятых в основной деятельности, в составе себестоимости продукции (работ, услуг) по сравнению с нормируемой величиной уплачивают в бюджет налог с суммы превышения этих расходов. Хозяйствующий субъект самостоятельно определяет направления использования прибыли, если иное не предусмотрено уставом. Далее показаны особенности распределения прибыли разных хозяйствующих субъектов.

Следующим образом выглядят схемы распределения чистой прибыли.

Предприятия

Чистая прибыль = Резервный фонд + Фонд накопления + Фонд потребления.

Товарищества

Чистая прибыль = Резервный фонд + Фонд накопления + Фонд потребления + Прибыль, распределяемая между учредителями.

Что касается распределения прибыли акционерного общества, то ее можно представить в виде такой схемы (рис. 4).

Рис. 4. Схема распределения балансовой прибыли акционерного общества.

Распределение балансовой прибыли предприятия с иностранными инвестициями можно представить следующим образом (рис. 5).

Рис. 5. Схема распределения балансовой прибыли предприятия с иностранными инвестициями.

Резервный фонд создается хозяйствующими субъектами на случай прекращения их деятельности для покрытия кредиторской задолженности. Он является обязательным для акционерного общества, кооператива, предприятия с иностранными инвестициями. Акционерные общества зачисляют в резервный фонд также эмиссионный доход, т.е. сумму разницы между продажной и номинальной стоимостью акций, вырученную при их реализации по цене, превышающей номинальную стоимость. Эта сумма не подлежит какому-либо использованию или распределению, кроме случаев реализации акций по цене ниже номинальной стоимости. Резервный фонд акционерного общества используется на выплату процентов по облигациям и дивидендов по привилегированным акциям в случае недостаточности чистой прибыли для этих целей. Отчисления в резервный фонд и другие аналогичные по назначению фонды производятся до достижения размеров этих фондов, установленных учредительными документами, но не более 25% уставного фонда, а для акционерного общества -не менее 10%. При этом сумма отчислений в указанные фонды не должна превышать 50% облагаемой налогом прибыли.

Фонды накопления и фонды потребления - это фонды специального назначения. Они образуются, если это предусмотрено учредительными документами. Фонд накопления представляет собой источник средств хозяйствующего субъекта, аккумулирующий прибыль, и другие источники для создания нового имущества, приобретения основных фондов, оборотных средств и т.п. Фонд накопления показывает рост имущественного состояния хозяйствующего субъекта, увеличение собственных его средств. Вместе с тем операции по приобретению и созданию нового имущества хозяйствующего субъекта не затрагивают фонд накопления. Фонд накопления может уменьшаться в случаях:

1) списания затрат, связанных с созданием нового имущества, но по установленному порядку не включаемых в первоначальную стоимость этого имущества <на подготовку эксплуатационных кадров для работы на вновь вводимом предприятии, передаваемых на строительство объектов в порядке долевого участия и др.);

2) распределения его между юридическими лицами-учредителями;

3) погашения убытка хозяйствующего субъекта, вы явленного по результатам работы за год.

Фонд потребления представляет собой источник средств хозяйствующего субъекта, зарезервированный для осуществления мероприятий по социальному развитию (кроме капитальных вложений) и материальному поощрению коллектива. В соответствии с инструкцией Госкомстата РФ от 13 октября 1992 г, № 6-3/124 «О составе средств, направляемых на потребление» в фонд потребления перечисляются следующие выплаты в денежной и натуральной формах:

суммы, начисленные на оплату труда (фонд оплаты труда);

доходы (дивиденды, проценты) по акциям членов трудового коллектива и вкладам членов трудового коллектива в имущество хозяйствующего субъекта, начисленные к выплате работникам;

сумма предоставленных хозяйствующим субъектом трудовых и социальных льгот, включая материальную помощь.

К трудовым и социальным льготам относятся:

оплата дополнительно предоставленных по коллективному договору (сверх предусмотренных законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей;

надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда;

оплата проездов членов семьи работника к месту использования отпуска и обратно (в соответствии с законодательством для предприятий, расположенных в районах Крайнего Севера, приравненных к ним местностях и в отдаленных районах Дальнего Востока);

стипендии студентам и учащимся, направленным хозяйствующим субъектом на обучение в высшие и средние специальные учебные заведения, выплачиваемые за счет средств хозяйствующего субъекта;

оплата путевок работникам и их детям на лечение, отдых,. экскурсии и путешествия за счет средств хозяйствующего субъекта;

компенсация удорожания стоимости питания в столовых, буфетах, профилакториях, предоставление его по льготным ценам или бесплатно работникам (кроме специального питания для отдельных категорий работников в случаях, предусмотренных законодательством), а также детям, находящимся в детских дошкольных учреждениях, санаториях, пионерских и оздоровительных лагерях;

компенсационные выплаты в связи с повышением цен, проводимые сверх размеров индексации доходов по решению Правительства РФ;

материальная помощь, в том числе материальная помощь работникам для первоначального взноса на кооперативно-индивидуальное строительство, на частичное погашение кредита, предоставленного на кооперативное и индивидуальное жилищное строительство;

расходы на погашение ссуд (включая беспроцентные), выданных работникам на улучшение жилищных условий, приобретение садовых домиков и обзаведение домашним хозяйством;

расходы по благоустройству садоводческих товариществ (строительство дорог, энерго- и водоснабжение, осушение и другие расходы общего характера), строительству гаражей;

расходы по возмещению ценовой разницы на продукцию (работы, услуги), предоставляемую работникам или отпускаемую подсобными хозяйствами для общественного питания хозяйствующего субъекта;

расходы по оплате услуг поликлиникам по договорам. заключенным с органами здравоохранения на предоставление своим работникам медицинской помощи, по содержанию детей в дошкольных учреждениях за счет средств хозяйствующего субъекта;

оплата жилья, квартирной платы, места в общежитии;

оплата проезда к месту работы транспортом общего пользования, специальными маршрутами, ведомственным транспортом (кроме расходов, включаемых в фонд оплаты труда);

командировочные расходы и компенсация за использование личных автомобилей для служебных поездок сверх установленных законодательством норм;

страховые платежи (взносы), уплачиваемые предприятиями по договорам личного и имущественного страхования, заключенным хозяйствующим субъектом в пользу своих работников;

другие льготы (оплата абонементов в группы здоровья, занятий в секциях, клубах, подписки на газеты и журналы, протезирования и т.п.).

Амортизационные отчисления.

Амортизационные отчисления являются устойчивым источником финансовых ресурсов. Амортизационные отчисления образуются в результате переноса стоимости основных фондов на стоимость продукта и в совокупности составляют амортизационный фонд. Расчет амортизационных отчислений производится на основе Положения о порядке начисления амортизационных отчислений по основным фондам в народном хозяйстве, утвержденного рядом ведомств СССР 29 декабря 1990 г., и Единых норм амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденных постановлением Совета Министров СССР от 22 октября 1990 г. № 1072. Амортизационные отчисления производятся только до полного переноса балансовой стоимости фондов на себестоимость продукции (работ, услуг) и издержки обращения. Амортизационные отчисления могут начисляться равномерным или ускоренным методом. В Российской Федерации применяется главным образом равномерный метод начисления амортизации.

Амортизация основных средств начисляется: по всем группам основных средств, включая и незавершенное строительство или не оформленные актами приемки объекты строительства, находящиеся в эксплуатации у предприятий, которым эти объекты будут переданы; на капитальные затраты по улучшению земель, не связанные с созданием сооружений; на оборудование и транспортные средства, находящиеся в запасе, резерве, на складе и числящиеся на балансе хозяйствующего субъекта. Амортизация (износ) не начисляется по: земельным участкам, продуктивному скоту, буйволам, оленям; библиотечным фондам; фондам, переданным в установленном порядке на консервацию; фондам бюджетных организаций; сооружениям городского благоустройства, подведомственным местным органам власти и автомобильным дорогам общего пользования.

При равномерном методе амортизация начисляется по единым нормам амортизации, установленным в процентах к первоначальной стоимости основных средств. Нормы амортизации могут корректироваться в зависимости от отклонений от нормативных условий использования основных средств. Величина этих коэффициентов приведена в сборниках норм амортизации. По подвижному составу автомобильного транспорта (легковые и грузовые автомобили, автобусы) нормы амортизации устанавливаются в процентах к первоначальной стоимости на тысячу километров пробега.

Постановлением Совмина РСФСР от 18 июля 1991 г. № 406 «О мерах по поддержке и развитию малых предприятий в РСФСР» малым предприятиям предоставлено право списания в первый год эксплуатации (т.е. отнесение на себестоимость продукции с соответствующим снижением налогооблагаемои базы) в виде амортизационных отчислений до 50% первоначальной стоимости основных фондов со сроком службы свыше трех лет. Малым предприятиям разрешено также производить ускоренную амортизацию активной части производственных фондов. При ускоренной амортизации норма ее увеличивается в два раза. Некоторые ограничения по применению ускоренной амортизации приведены в Положении о порядке начисления амортизационных отчислений по основным фондам в народном хозяйстве, утвержденном рядом ведомств СССР 29 декабря 1990 г. В частности, указывается, что ускоренный метод исчисления амортизации предприятия может применяться в отношении тех основных фондов, которые используются для увеличения выпуска средств вычислительной техники, новых прогрессивных видов материалов, приборов и оборудования и пр.

В странах с развитой рыночной экономикой начисление ускоренной амортизации производится методом уменьшающегося остатка балансовой стоимости основных фондов или методом суммы чисел (метод дегрессивной амортизации). Амортизационные отчисления по методу уменьшающегося остатка определяются при помощи фиксированного (постоянного) процента от остаточной стоимости основных фондов. При этом норма амортизации в два раза превышает норму амортизации по равномерному методу. Если рассчитанные по методу уменьшающегося остатка годовые амортизационные отчисления последовательно отнести к первоначальной стоимости средств труда, то полученные таким образом нормы амортизации распределяются поопределенней регрессивной шкале.

Годовые амортизационные отчисления по данному методу на протяжении срока службы непрерывно уменьшаются. В своем итоге они полностью не возмещают амортизируемую стоимость основных фондов. Поэтому иногда применяют комбинацию метода уменьшающегося остатка и равномерного метода. Переход на равномерный метод амортизации происходит во второй половине срока службы основных фондов. Это позволяет полностью амортизировать первоначальную стоимость.

Метод суммы чисел также характеризуется постоянным понижением годовых амортизационных отчислений от начального, довольно высокого их уровня, но в отличие от метода уменьшающегося остатка обеспечивает полное возмещение балансовой стоимости основных фондов. Годовая норма амортизации по этому методу определяется путем деления числа лет, оставшихся до истечения срока службы основных фондов, на сумму чисел от единицы до числа, равного общей установленной продолжительности использования данного вида основных фондов.

Этот метод сложнее, чем метод уменьшающегося остатка. Однако он обеспечивает полное возмещение стоимости основных фондов.

Ускоренная амортизация позволяет в первую половину срока службы основных фондов отчислять в амортизационный фонд до двух третей их стоимости. Ускоренное начисление амортизационного фонда является гарантией против потерь от морального износа основных фондов, вызываемых неполным возмещением их стоимости. Остаточная стоимость основных фондов при методах ускоренной амортизации будет в любом году меньше, чем ее величина при равномерном методе отчислений.

Разница в остаточной стоимости основных фондов при равномерном методе амортизации по сравнению с ее величиной по ускоренным методам будет возрастать в первой половине срока их службы, а затем уменьшаться. В случае замены основных фондов по причине морального износа до окончания установленного срока их службы методы ускоренной амортизации обеспечивают сокращение потерь из-за недовозмещенной стоимости в большей мере, чем равномерный метод амортизации. Износ нематериальных активов начисляется ежемесячно по нормам амортизации к первоначальной стоимости нематериальных активов.

Кредиторская задолженность, постоянно находящаяся в распоряжении хозяйствующего субъекта.

Устойчивым источником финансовых ресурсов хозяйствующего субъекта является кредиторская задолженность, постоянно находящаяся в его распоряжении. Это прежде всего задолженность по заработной плате, отчисления во внебюджетные фонды, связанные с фондом оплаты труда» резерв предстоящих платежей и др. Образование задолженности по заработной плате вызвано тем, что между сроком ее начисления и днем выплаты имеется определенное количество дней за работу, в которые хозяйствующий субъект еще должен заплатить работникам. Резерв предстоящих платежей образуется за счет накопления средств, предназначенных на оплату предстоящих отпусков работников. Указанные средства не принадлежат хозяйствующему субъекту или имеют целевое назначение. Однако они постоянно находятся у хозяйствующего субъекта, который распоряжается ими по своему усмотрению до момента погашения данной задолженности.

Средства, полученные от продажи ценных бумаг.

Ценные бумаги представляют собой денежные документы. Они могут существовать в форме обособленных документов или записей на счетах. К ним относятся акции, облигации, векселя, залоговые свидетельства, страховой полис и др. Содержание ценных бумаг и процесс их обращения рассматриваются в разделе «Ценные бумаги».

Паевой взнос.

Пай, или паевой взнос, представляет собой сумму денежного вклада, уплачиваемую юридическим или физическим лицом при вступлении в совместное предпринимательство. Паевой взнос обязателен для вступления в товарищество с ограниченной ответственностью, смешанное предприятие, совместное российско-иностранное предприятие. Паевой взнос часто делается и при вступлении в кооператив. Он вносится: денежными средствами; путем передачи в собственность хозяйствующего субъекта имущества и других материальных ценностей, прав пользования землей, водой и другими природными ресурсами, имущественных прав (в том числе на использование изобретений, «ноу-хау»); путем предоставления имущества в пользование хозяйствующего субъекта без возмещения в течение определенного времени расходов владельца (расходов на содержание, ремонт, амортизацию здания, помещения, оборудования, инструмента, транспорта); путем отчислений от заработной платы работников в течение определенного периода времени.

«Ноу-хау» (англ. know-how - знаю как) - комплекс технических знаний и коммерческих секретов. «Ноу-хау» технического характера включает:

опытные незарегистрированные образцы изделий, машины и аппараты, отдельные детали, инструменты, приспособления для обработки и пр.;

техническую документацию - формулы, расчеты, планы, чертежи, результаты опытов, перечень и содержание проведенных научно-исследовательских работ и их результаты; расчеты применительно к данному производству или технологии: данные о качестве материалов;

учебные планы для подготовки персонала;

инструкции, содержащие данные о конструкции, изготовлении или использовании продукта; производственный опыт, описание технологий; практические указания по дизайну; технические рецепты, данные по планированию и управлению производством;

знания и навыки в области бухгалтерской, статистической и финансовой отчетности, правовой и экономической работы;

знание таможенных и торговых правил и др. К «ноу-хау» коммерческого характера относятся:

адресные банки данных;

картотеки клиентов;

картотеки поставщиков;

данные об организации и эффективности производства, объеме выпуска продукции;

данные по организации сбыта и распространения продукции;

методы и формы рекламы;

данные об обучении персонала и др.

В отличие от секретов производства «ноу-хау» не патентуется, поскольку в значительной части состоит из определенных приемов, навыков и т.п. «Ноу-хау» определенного производственного процесса является собственностью того или иного юридического (или физического) лица и соответственно становится предметом купли-продажи. Как правило, «ноу-хау» в качестве товара сопутствует продаже патентов и лицензий, являясь как бы продолжением (инструкцией) к ним, но может реализоваться и самостоятельно. Приобретение «ноу-хау» совместно с покупкой лицензии облегчает и удешевляет налаживание производства, обеспечивает более полную передачу секретов производства.

Продажа «ноу-хау» имеет особенности. Для оценки «ноу-хау» покупатель (будущий пользователь) должен хотя бы частично ознакомиться с его существом; при этом владелец рискует потерять монополию на «ноу-хау», не продав его. В этом случае владелец передает для ознакомления сведения, которые не защищены патентом, исключая ключевые моменты, которые дали бы возможность использования «ноу-хау» самостоятельно. Если это невозможно по какой-либо причине, сторонам рекомендуется заключать предварительное соглашение на предпродажное ознакомление с «ноу-хау». В этом соглашении оговариваются конфиденциальность информации и ответственность в случае использования «ноу-хау» без его приобретения. При составлении соглашения на передачу «ноу-хау» стороны должны определить его содержание и полезность (сравнивая по возможности с аналогами), обязательства по передаче и эксплуатации, гарантии по достижению эффекта. Здесь владельцу выгодней описать все случаи применения «ноу-хау», а пользователю «сузить» его содержание, чтобы в будущем не платить владельцу вознаграждение за возможную дальнейшую его доработку.

При определении цены «ноу-хау» необходимо помнить, что она окупится будущей прибылью, которую получит пользователь; в противном случае у него будет меньшая прибыль или не будет ее вообще. Задача упростится, если владелец выполнит технико-экономический расчет для проекта: с «ноу-хау» и без «ноу-хау». В мировой практике цена «ноу-хау» составляет 5% от будущей прибыли, но есть случаи, когда она достигает 20%. При определении цены владелец устанавливает, какие затраты пользователь может понести при самостоятельной разработке «ноу-хау», а также минимально допустимую цену, ниже которой продажа нецелесообразна.

Существует несколько способов оплаты «ноу-хау». Основные из них:

1) ройялти - постепенные выплаты за «ноу-хау» пропорционально определенным показателям в ходе его использования. Ройялти обычно начисляется с привязкой к показателям роста прибыли или роста выпуска продукции и т.п.;

2) паушальный платеж - единовременный, оговоренный заранее платеж. Паушальные платежи используются, когда сложно спрогнозировать эффект действия «ноу-хау» или стоимость лицензии невысокая. Паушальные платежи чаще применяются во внепроизводственной сфере (управление, финансовая отчетность, правовые вопросы);

3) «кост плас» - выплаты за дополнительные услуги по согласованным расценкам сверх оговоренной цены (паушальный платеж).

Могут применяться также смешанные формы платежей.

Инвестиционный взнос.

Инвестиционный взнос представляет инструмент самокредитования деятельности хозяйствующего субъекта. Инвестиционный взнос - это денежный вклад работника в развитие данного хозяйствующего субъекта; который вкладчику начисляет процент в размере и в сроки, определенные договором или положением об инвестиционном взносе.

Взнос в фонд по доверию.

В хозяйствующем субъекте может создаваться фонд по доверию. Фонд по доверию состоит из добровольных взносов работников и предназначен для финансирования деятельности, не предусмотренной финансовым планом, но представляющей интерес для отдельной группы работников или подразделения хозяйствующего субъекта.

Кредит и заем.

Кредит - это предоставление в долг денег (ссуда) или товаров. Кредиты бывают: банковский, коммерческий, инвестиционный налоговый.