Навигация

Анализ платежеспособности и финансовой устойчивости, как показатели финансового потенциала предприятия

1.2 Анализ платежеспособности и финансовой устойчивости, как показатели финансового потенциала предприятия

Любая коммерческая организация стоит перед необходимостью решения двух основных задач в финансовой сфере: поддержания способности отвечать по своим текущим финансовым обязательствам и обеспечение долгосрочного финансирования в необходимых объемах. Таким образом, финансовое состояние предприятие может оцениваться с позиций краткосрочной и долгосрочной перспективы. В первом случае характеристиками его деятельности выступают показатели ликвидности и платежеспособности, во втором – финансовой устойчивости.

Ликвидность в общем виде характеризует способность предприятия быстро и с минимальным уровнем потерь преобразовать свои активы в денежные средства. Термин «ликвидность» может использоваться в приложении к определенному активу, балансу, предприятию в целом.

О ликвидности предприятия говорят, когда у него имеются оборотные средства в размере, в принципе, достаточном для погашения краткосрочных обязательств. Ликвидность не является характеристикой реальной возможности своевременного проведения расчетов. На практике поступление денежных средств от дебиторов может задерживаться, и в конкретный момент времени их может не хватить для расчетов по текущим обязательствам. Однако для оценки ликвидности важна принципиальная возможность расчета (пусть и с нарушением сроков), т. е. формальное наличие оборотных активов, превышающих в стоимостной оценке краткосрочные пассивы [16. С. 22].

О ликвидности баланса речь идет при сравнении активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, расположенными по срокам их погашения. Ликвидность баланса предприятия отражает его способность своевременно рассчитываться по долговым обязательствам, и в этом смысле находится очень близко к понятию платежеспособности. Через ликвидность баланса в общем случае выражается его платежеспособность. Основная задача, решаемая при оценке ликвидности баланса, - установление причины покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата) [22. С. 100].

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Платежеспособность предполагает достаточность средств на расчетном счете для проведения выплат по обязательствам и отсутствие кредиторской задолженности. Платежеспособность предприятия характеризует его возможность и способность своевременно и в полном объеме выполнять свои обязательства перед внутренними и внешними партнерами, а также перед государством. Этот показатель непосредственно влияет на условия и формы осуществления предприятием коммерческих сделок.

Ликвидность и платежеспособность – очень сходные, но не тождественные друг другу категории. Ликвидность является менее формальной и более динамичной характеристикой предприятия, чем платежеспособность; она лучше отражает практическое положение дел. Показатели ликвидности относительно стабильны, поскольку в процессе функционирования предприятия складывается определенная структура активов и источников средств, резкие изменения которых происходят значительно редко. По этой причине и значения коэффициентов ликвидности обычно находятся в некоторых предсказуемых границах. Показатели платежеспособности, напротив весьма изменчивы. В процессе деятельности предприятия нередко возникают задержки в поступлении средств от дебиторов именно в то время, когда приходит время расчета с кредиторами. Подобные ситуации могут длиться короткие сроки и носить случайный характер, и тогда по завершении их действия платежеспособность вновь восстанавливается до нормального для предприятия уровня; если же в основе проблем лежат нерациональная структура оборотных средств, постоянная нехватка финансовых ресурсов и невыполнение плана реализации продукции, то может возникнуть длительная, хроническая неплатежеспособность [13. С. 22].

Ухудшение ликвидности можно констатировать при увеличении иммобилизации собственных оборотных средств, которое проявляется в увеличении неликвидов просроченной дебиторской задолженности. О снижении платежеспособности свидетельствует наличие в отчетности таких больных статей, как «Убытки», «Кредиты и займы, не погашенные в срок», «Просроченная дебиторская задолженность».

Финансовая устойчивость предприятия – целеполагающее свойство финансового анализа. Существует множество определений финансовой устойчивости. Согласно одному из них сущностью финансовой устойчивости является обеспеченность товарно – материальных запасов источниками средств для их формирования (покрытия); согласно другому – она определяется эффективным формированием, распределением и использованием финансовых ресурсов [18. С. 45]; в соответствии с третьим финансовая устойчивость является способностью хозяйствующего субъекта отвечать по своим долгосрочным обязательствам; в четвертом финансовая устойчивость описывается через стабильное превышение доходов над расходами, свободное маневрирование денежными средствами и эффективным их использованием в процессе текущей деятельности. В целом, следует отметить, что финансовая устойчивость подразумевает длительность сохранения определенного состояния предприятия, то есть характеризует финансовое положение с позиции долгосрочной перспективы.

Похожие работы

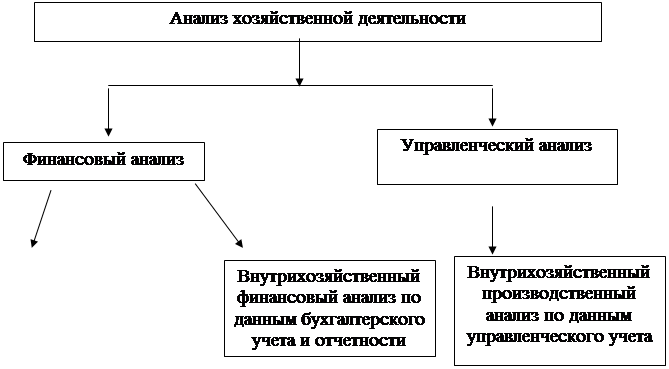

... предыдущего фактора; - максимальная открытость результатов анализа для пользователей информации о деятельности предприятия. Структура анализа хозяйственной деятельности предприятия приводится на рисунке 1. Рис.1 Схема финансового и управленческого анализа Финансовый анализ, основывающийся на данных только бухгалтерской отчетности, приобретает характер внешнего ...

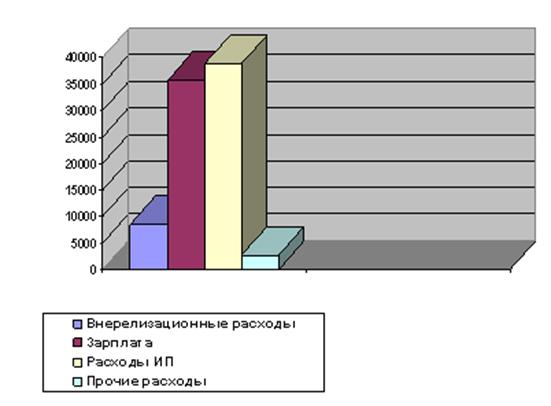

... 0,3 2.5. Техобслуживание лифтов 5479 5469,5 99,8 -9,5 1,44 2.6. Расходы ИП 38798,6 38774,5 99,9 -24,1 10,18 Всего расходов 381291 379085,2 99,4 -2208 99,55 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Эффективная работа жилищно-коммунального хозяйства, бесперебойная подача воды, тепла, газа, электричества и других услуг связана с обеспечением ...

... увеличился объем выпущенной продукции, который в значительной степени повлиял на увеличение всех рассмотренных выше показателей. 3. Мероприятия по улучшению финансового состояния предприятия. 3.1. Варианты дальнейшего использования имущества предприятия. В самом начале экономических реформ еще в 1991 году приказом Российского государственного концерна по производству текстильной продукции ...

... капитала, ликвидности и финансовой устойчивости предприятия, а также предложены рекомендации по улучшению финансового состояния предприятия МТПП «Фармация». Заключение В данной курсовой работе были выполнены следующие задачи: изучение общетеоретических аспектов финансового анализа; изучение информационной и нормативно-правовой базы финансового анализа; изучение ...

0 комментариев