Навигация

ПЕРСПЕКТИВЫ ПЕРЕСТРОЙКИ НАЛОГОВОЙ СИСТЕМЫ В БЛИЖАЙШИЕ ГОДЫ

1.2 ПЕРСПЕКТИВЫ ПЕРЕСТРОЙКИ НАЛОГОВОЙ СИСТЕМЫ В БЛИЖАЙШИЕ ГОДЫ

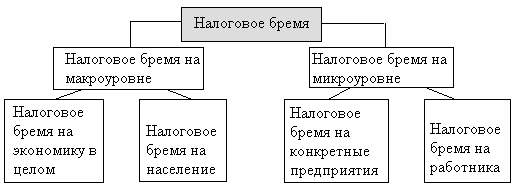

В 2010 году планируется продолжить работу по упрощению налоговой системы и снижению налогового бремени на экономику.

Предусматривается отменить сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, а также отменить местные целевые сборы из прибыли, взимаемые по ставке 3%.

Согласно Основных направлений социально-экономического развития Республики Беларусь на 2006 - 2015 годы основной целью бюджетно-налоговой политики является обеспечение финансовой и социальной стабильности.

Налоговая политика в 2006 - 2015 годах будет формироваться, исходя из необходимости существенного упрощения налоговой системы, поэтапного снижения налоговой нагрузки, качественного улучшения налогового администрирования, повышения рациональности, прозрачности, справедливости и стабильности налоговой системы.

Справедливость и нейтральность налоговой системы обеспечивается в основном за счет прекращения практики налогового льготирования и предоставления преференциальных режимов налогообложения, отмены имеющих негативное влияние на экономический рост и неэффективных налоговых платежей.

Формирование прозрачного и стабильного механизма налогообложения будет обеспечено за счет законодательного закрепления по каждому налоговому платежу всех обязательных элементов налогообложения: состава плательщиков, объектов налогообложения, налоговой базы, налоговых ставок, налоговых льгот, а также порядка исчисления налогов, сборов (пошлин) и сроков их уплаты.

Реализация бюджетной политики в 2006 - 2015 годах будет осуществляться путем оптимизации государственных обязательств, повышения эффективности и результативности бюджетных расходов на основе совершенствования форм и процедур их финансирования, снижения рисков, связанных с условными обязательствами бюджетов.

Предусматривается обеспечить устойчивость бюджетной системы, а также прозрачность процедур планирования, исполнения и оценки результатов бюджетных расходов.

Повышение эффективности использования бюджетных средств будет осуществляться за счет перехода к программно-целевому методу бюджетного планирования, обеспечивающему прямую взаимосвязь выделяемых бюджетных ресурсов с достижением конкретных результатов деятельности государственных органов и бюджетных организаций.

Предусматривается обеспечить переход к среднесрочному бюджетному планированию с ежегодным формированием по скользящему принципу среднесрочной финансовой программы Республики Беларусь, что станет основой для разработки бюджетов республиканскими и местными органами государственного управления, достижения прозрачности и ясности при планировании бюджетных расходов в пределах имеющихся ресурсов.

Будет завершена работа по приведению бюджетной классификации Республики Беларусь в соответствие с международными стандартами статистики государственных финансов, что позволит получать необходимые для анализа бюджетно-налогового сектора данные, сопоставимые со статистикой других секторов экономики, и осуществлять сопоставление итогов социально-экономического развития республики с показателями других стран.

Упорядочение государственной поддержки реального сектора экономики будет реализовано за счет оптимизации ее форм и сокращения объема. [13]

Так с 1 января 2010 года планируется:

- Отменить налог за выбросы загрязняющих веществ в атмосферный воздух от мобильных источников выбросов, налог за производство и (или) импорт пластмассовой, стеклянной тары, тары на основе бумаги и картона и иных товаров, после утраты потребительских свойств с которых образуются отходы, оказывающие вредное воздействие на окружающую среду и требующие организации систем сбора, обезвреживания и (или) использования, а также за импорт товаров, упакованных в пластмассовую, стеклянную тару, тару на основе бумаги и картона;

- Сократить количество ставок платежей за сбросы сточных вод или загрязняющих веществ в окружающую среду с 83 до 4;

- Отменить местный налог с продаж товаров в розничной торговле;

- Отменить сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки.

2 СУБЪЕКТЫ И ОБЪЕКТЫ НАЛОГОВЫХ ОТНОШЕНИЙ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Субъект налоговых отношений – это лицо, на которое в соответствии с законом возлагается ответственность за уплату налога, а также основополагающий элемент, по отношению, к которому строится вся налоговая система в комплексе. Все функциональные последующие элементы налога (объекты налогообложения, ставки, льготы и пр.) используются с учетом возможностей конкретного плательщика.

В соответствии с НК РБ , статья 13 «плательщиками налогов, сборов (пошлин) (далее - плательщики) признаются организации и физические лица, на которых в соответствии с Налоговым Кодексом Республики Беларусь, Таможенным кодексом Республики Беларусь и (или) актами Президента Республики Беларусь возложена обязанность уплачивать налоги, сборы (пошлины).

Под организациями понимаются:

- юридические лица Республики Беларусь

- иностранные и международные организации, в том числе не являющиеся юридическими лицами;

- простые товарищества (участники договора о совместной деятельности);

- хозяйственные группы.

Филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, исчисляют суммы налогов, сборов (пошлин) и исполняют налоговые обязательства этих юридических лиц, если иное не установлено Президентом Республики Беларусь или законами Республики Беларусь.

Участник простого товарищества, на которого в соответствии с договором о совместной деятельности между участниками возложено ведение дел этого товарищества либо который получает выручку по деятельности этого товарищества до ее распределения, исполняет налоговое обязательство этого товарищества.

Головная организация (центральная компания) либо участник хозяйственной группы, который в соответствии с законодательством или договором наделен полномочиями по ведению дел этой группы, исполняют налоговое обязательство этой хозяйственной группы.

Под физическими лицами понимаются:

- граждане Республики Беларусь;

- граждане либо подданные иностранного государства;

- лица без гражданства (подданства)».

| ПЛАТЕЛЬЩИКИ НАЛОГОВ (СБОРОВ) |

|

| |||

| |||

|

Рисунок 1. Плательщики налогов

2.1 ПРАВА СУБЪЕКТОВ НАЛОГОВЫХ ОТНОШЕНИЙ

Плательщик имеет право:

1. получать от налоговых органов по месту постановки на учет бесплатную информацию о действующих налогах, сборах (пошлинах), актах налогового законодательства, а также о правах и обязанностях плательщиков, налоговых органов и их должностных лиц;

2. получать от налоговых органов и других уполномоченных государственных органов письменные разъяснения по вопросам применения актов налогового законодательства;

3. представлять свои интересы в налоговых органах самостоятельно или через своего представителя;

4. использовать налоговые льготы при наличии оснований и в порядке, установленных настоящим Кодексом и иными актами налогового законодательства;

5. на зачет или возврат излишне уплаченных, а также излишне взысканных сумм налогов, сборов (пошлин), пеней в порядке, установленном настоящим Кодексом;

6. присутствовать при проведении налоговой проверки;

7. получать акт налоговой проверки; представлять в налоговые органы и их должностным лицам пояснения по исчислению и уплате налогов, сборов (пошлин), а также возражения (разногласия) по актам проведенных налоговых проверок;

8. требовать от должностных лиц налоговых органов соблюдения актов налогового законодательства при совершении ими действий в отношении плательщиков;

9. требовать соблюдения налоговой тайны;

10. обжаловать решения налоговых органов, действия (бездействие) их должностных лиц;

11. на возмещение убытков, причиненных незаконными решениями налоговых органов, неправомерными действиями (бездействием) их должностных лиц, в порядке, установленном законодательством.

Плательщики имеют также иные права, установленные настоящим Кодексом и иными актами налогового законодательства.

Плательщикам гарантируется административная и судебная защита их прав и законных интересов в порядке, определяемом настоящим Кодексом и иными актами законодательства.

Права плательщиков обеспечиваются соответствующими обязанностями налоговых органов.

2.2 ОБЯЗАННОСТИ СУБЪЕКТОВ НАЛОГОВЫХ ОТНОШЕНИЙ

Плательщик обязан:

1. уплачивать установленные налоговым законодательством налоги, сборы (пошлины);

2. стать на учет в налоговых органах в порядке и на условиях, установленных Налоговым Кодексом Республики Беларусь;

3. вести в установленном порядке учет доходов (расходов) и иных объектов налогообложения, если такая обязанность предусмотрена актами налогового законодательства;

4. представлять в налоговый орган по месту постановки на учет в установленном порядке бухгалтерские отчеты и балансы, налоговые декларации (расчеты), а также другие необходимые документы и сведения, связанные с налогообложением;

5. вести учет дебиторской задолженности и не позднее десяти рабочих дней со дня возникновения задолженности по уплате налогов, сборов (пошлин), пеней представлять в налоговый орган по месту постановки на учет перечень дебиторов с указанием суммы дебиторской задолженности, а также копии документов, подтверждающих факт наличия дебиторской задолженности;

6. представлять в налоговые органы и их должностным лицам, а в части налогов, сборов (пошлин), подлежащих уплате в связи с перемещением товаров через таможенную границу Республики Беларусь (далее - таможенные платежи), и в таможенные органы и их должностным лицам при проведении налоговых проверок документы и сведения, необходимые для налогообложения. Обеспечивать должностным лицам налоговых органов, прибывшим для проведения выездной налоговой проверки, возможность осуществления их прав и обязанностей, включая предоставление помещений, пригодных для рассмотрения и оформления необходимой документации;

7. подписать акт налоговой проверки

8. выполнять законные указания налогового, таможенного органа об устранении выявленных нарушений налогового законодательства;

9. сообщать в налоговый орган по месту постановки на учет:

- об открытии или закрытии текущего (расчетного) или иного счета в банке (для белорусских организаций - о счетах в Республике Беларусь и за ее пределами, а для иностранных организаций - о счетах в Республике Беларусь (за исключением вкладных (депозитных) и (или) корреспондентских счетов, открытых Центральным (Национальным) банком иностранного государства и иностранным банком, включенным в международный справочник "Bankers Almanac" (издательство Reed Business Information) и тех счетах, через которые осуществляется их деятельность в Республике Беларусь) - в срок не позднее пяти рабочих дней со дня открытия или закрытия счета. Настоящее положение не применяется в отношении физических лиц, не являющихся индивидуальными предпринимателями, за исключением частных нотариусов;

- об участии в белорусской или иностранной организации - в течение пяти рабочих дней со дня, когда плательщик стал участником организации. При этом физическое лицо, не являющееся налоговым резидентом Республики Беларусь, или иностранная организация не обязаны сообщать об участии в других иностранных организациях, если такое участие не связано с налогообложением в Республике Беларусь;

- о принятии решения о ликвидации или реорганизации организации, а индивидуальным предпринимателем - о прекращении предпринимательской деятельности - в срок не позднее пяти рабочих дней со дня принятия такого решения;

- об обособленных подразделениях организации - в срок не позднее десяти рабочих дней со дня их создания или ликвидации;

- об изменении места нахождения организации или места жительства индивидуального предпринимателя - в срок не позднее десяти рабочих дней со дня такого изменения;

- иные сведения, обязанность сообщения которых для плательщиков предусмотрена законодательными актами, - в порядке и сроки, установленные такими законодательными актами;

10. представлять в налоговый орган по месту постановки на учет либо налоговому агенту документы, подтверждающие право на использование налоговых льгот;

11. обеспечивать в течение сроков, установленных законодательством, сохранность документов бухгалтерского учета, учета доходов (расходов) и иных объектов налогообложения, других документов и сведений, необходимых для налогообложения;

12. обеспечивать, если иное не установлено законодательством, наличие документов, форма которых утверждена уполномоченными государственными органами:

подтверждающих приобретение (поступление) товарно-материальных ценностей, - в местах хранения этих товарно-материальных ценностей и при их транспортировке;

подтверждающих приобретение товарно-материальных ценностей при их непосредственном поступлении в места реализации или отпуск товаров в места реализации, - в местах реализации;

13. при реализации товаров (работ, услуг) за наличный расчет обеспечивать прием наличных денежных средств в порядке, определяемом законодательством;

14. являясь источником выплаты дохода для других организаций и физических лиц, в случаях, установленных настоящим Кодексом, удерживать и перечислять в бюджет соответствующие налоги, сборы (пошлины);

15. выполнять другие обязанности, установленные Налоговым Кодексом Республики Беларусь и другими актами налогового законодательства.[9]

За невыполнение или ненадлежащее выполнение возложенных на плательщика обязанностей он несет ответственность в соответствии с законодательными актами (приложение Б).

Привлечение организации к ответственности не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной или иной ответственности, предусмотренной законодательными актами.

Похожие работы

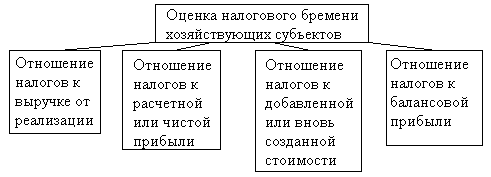

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

... правительств, бизнеса. Поэтому вопрос гармонизации налоговых систем является проблемой достаточно отдаленного будущего. 3. Особенности налоговой системы Республики Беларусь 3.1 Общая характеристика налоговой системы, особенности налогообложения в Республике Беларусь Под налоговой системой государства понимается совокупность налогов, пошлин и сборов, установленных на его территории и ...

... Было рассмотрено налоговое законодательство и основные его части. В работе была прослежена эволюция налоговой системы в Республике Беларусь в разрезе развития экономических отношений. Были выявлены основные недостатки системы налогообложения в Беларуси. Был сделан вывод о необходимости совершенствования налоговой системы с учетом международного опыта, которая показывает, что непременным условием ...

... индивидуальна, так как нет абсолютно одинаковых государств с точки зрения структуры экономики, институтов государственной власти, правовой доктрины, а именно они придают колорит национальным налоговым системам. Налоговая система Республики Беларусь была сформирована в 1992 году. Основу ее составил Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты ...

0 комментариев