Навигация

База налогообложения единым налогом

3. База налогообложения единым налогом

Юридические лица, которые применяют упрощенную систему налогообложения, учета и отчетности, рассчитывают сумму единого налога исходя из выручки от реализации продукции (товаров, работ, услуг).

В соответствии с Указом № 746 выручка от реализации продукции (товаров, работ, услуг) определяется как сумма, фактически полученная субъектом предпринимательской деятельности на расчетный счет или (и) к кассе за осуществление операций по продаже продукции (товаров, работ, услуг). При осуществлении операций с реализации основных фондов выручкой считается разница между суммой, полученной от реализации этих фондов, и их остаточной стоимостью.

Следует обратить внимание, что при использовании ставки единого налога в размере 6 % к сумме выручки от реализации продукции (товаров, работ, услуг) должны включаться суммы НДС. Это связано с тем, что в соответствии с Указом № 746 выручкой считается сумма, которая поступила на расчетный счет или в кассу предприятия, а эта сумма содержит в себе и НДС. Кроме того, в этом Указе определено, что 6 % суммы выручки рассчитывается только без учета акцизного сбора, а следовательно, с учетом НДС.

Порядок определения выручки для целей налогообложения единым налогом, изложенный в Указе № 746, дал налоговым органам возможность совсем безосновательно считать, что к базе налогообложения единым налогом включаются абсолютно все поступления на расчетный счет субъекта предпринимательства, в том числе средства, которые поступают как внереализационные доходы, а также средства, которые поступают “единоналожнику”-комиссионеру на банковский счет от продажи товаров комитента, суммы гостиничного и рыночного сборов и тому подобное.

Что касается необходимости включения в выручку с целью налогообложения единым налогом средств, которые поступают на банковский счет “единоналожника”-комиссионера от продажи товаров комитента, следует заметить, что ГНАУ отказалась от своей первичной позиции. В письме от 07.11.2000 г. № 14724/7/15-1317 содержатся разъяснения, согласно которым к базе для начисления единого налога включаются только суммы комиссионного вознаграждения. В письме также речь идет и о средствах, которые поступают на счета юридических лиц от предоставления экспедиторских, брокерских услуг. ГНАУ высказывает мнение, что указанные средства не учитываются при определении выручки, поскольку является транзитными.

Кроме того, ГНАУ также согласилась, что суммы гостиничного, рыночного сборов, которые поступают на банковский счет, не берут участия при расчете выручки для целей единого налога.

А вот что касается налогообложения единым налогом внереализационных доходов, то в этом вопросе ГНАУ сурово следует тому мнению, что внереализационных доходы подлежат налогообложению единым налогом.

Однако Министерство юстиции Украины следует другой точке зрения по этому вопросу и в своем письме от 12.09.2000 г. № 20-9-3873 абсолютно справедливо указывает, что суммы внереализационных доходов не подлежат налогообложению единым налогом! Такой же позиции придерживается и Государственный комитет Украины по вопросам регуляторной политики и предпринимательства (письмо от 18.09.2000 г. № 5-513/3395).

Таким образом, сегодня налогоплательщику единого налога приходится делать выбор: или отстаивать в суде свою позицию относительно не включения в базу налогообложения единым налогом внереализационных доходов, или согласиться с мнением ГНАУ и включать эти доходы в базу налогообложения единым.

Средства, полученные на банковский счет или в кассу предприятия как взнос в уставный фонд, не подлежат налогообложению единым налогом.

Также, по нашему мнению, не должны облагаться единым налогом денежные средства, полученные на возвратной основе, поскольку такие средства вообще не является доходом предприятия.

Рассмотрим еще один вопрос, касающийся базы налогообложения единым налогом, а именно: включается ли в эту базу сумма, которая поступила на банковский счет в результате продажи иностранной валюты? Иностранная валюта не является для предприятия товаром, а тем более продукцией. Эта операция представляет собой обмен иностранной валюты на гривну в эквиваленте, рассчитанном по установленному курсу. Поэтому при продаже валюты в контексте Указа № 746 полученные средства не является выручкой от реализации продукции (товаров, работ, услуг) и, следовательно, нет основания для начисления единого налога.

Кроме того, следует подробнее рассмотреть вопрос, когда в базу налогообложения единым налогом включается валютная выручка, которая подлежит обязательной продажи на межбанковской валютной бирже: в момент ее зачисления на распределительный счет или в момент зачисления суммы на основной или один из дополнительных текущих счетов в национальной валюте? Этот вопрос важен тем, что валютная выручка, которая поступает на распределительный счет, учитывается по курсу НБУ, а обязательная продажа валютной выручки осуществляется по коммерческому курсу. В результате гривневый эквивалент суммы, который находится на распределительном счете, будет отличаться от суммы, зачисленной от продажи на текущий счет, а следовательно, есть разница в определении базы налогообложения единым.

Для ответа на этот вопрос разберемся, что представляют собой распределительные счета. Распределительные счета являются балансовыми учетными счетами банка, хотя и персонифицированными относительно клиентов, поэтому, по нашему мнению, в момент поступления на распределительный счет валютной выручки еще нет оснований включать указанные суммы в базу налогообложения единым налогом. Выручка, которая подлежит обязательной продажи, включается в объект налогообложение единым налогом в момент зачисления суммы, полученной вследствие ее продажи на межбанковской валютной бирже, на текущий счет предприятия в национальной валюте.

Похожие работы

... политикой; • созданием благоприятных условий для привлечения иностранных инвестиций; • научно-технической политикой и др. Будущее экономики страны в значительной степени зависит от инвестиционной политики, проводимой государством. 1.3 Экономическая роль государства в трансформационных экономиках: Дискуссионные вопросы. 1.В настоящее время дискуссия об экономической роли государства в ...

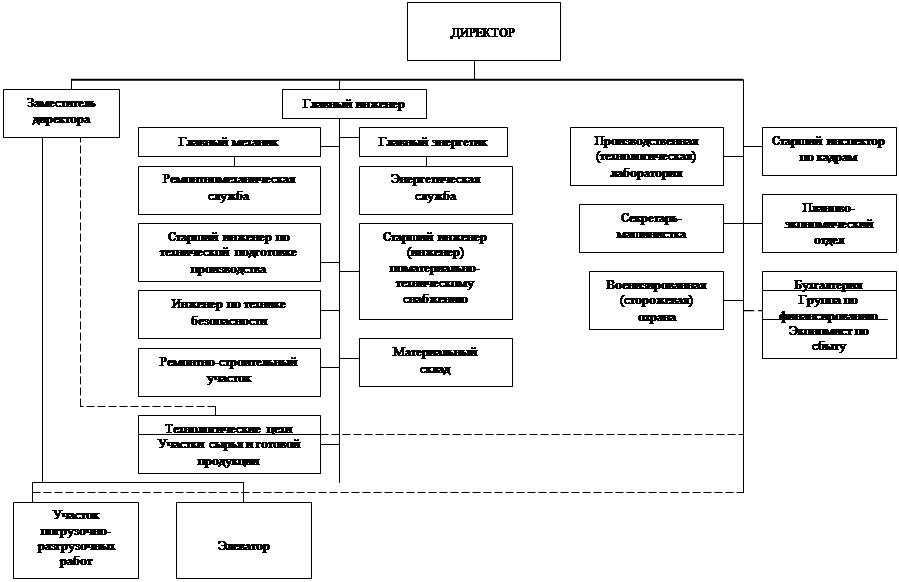

... позволит ему быть не просто восприимчивым к преобразованиям. Которые происходят в экономике, но и готовым к этим изменениям и умеющим проводить их в жизнь. 1.3. НАПРАВЛЕНИЯ РЕСТРУКТУРИЗАЦИИ ПРЕДПРИЯТИЙ В УСЛОВИЯХ РЫНОЧНЫХ ОТНОШЕНИЙ Реструктуризация – это изменение структуры системы. Если под структурой понимается организационная структура, то реструктуризация – это изменение организационной ...

... финансового менеджмента, которое получило отражение в современных учебниках. В эволюционной таблице на двух низших ступенях отражена именно эта эпоха становления и развития финансового менеджмента.[12]» С исторической точки зрения в эволюции финансового менеджмента обычно выделяют три периода, или этапа, эволюции теории финансового менеджмента. «1) Первый этап (1930-1950 гг.), на который ...

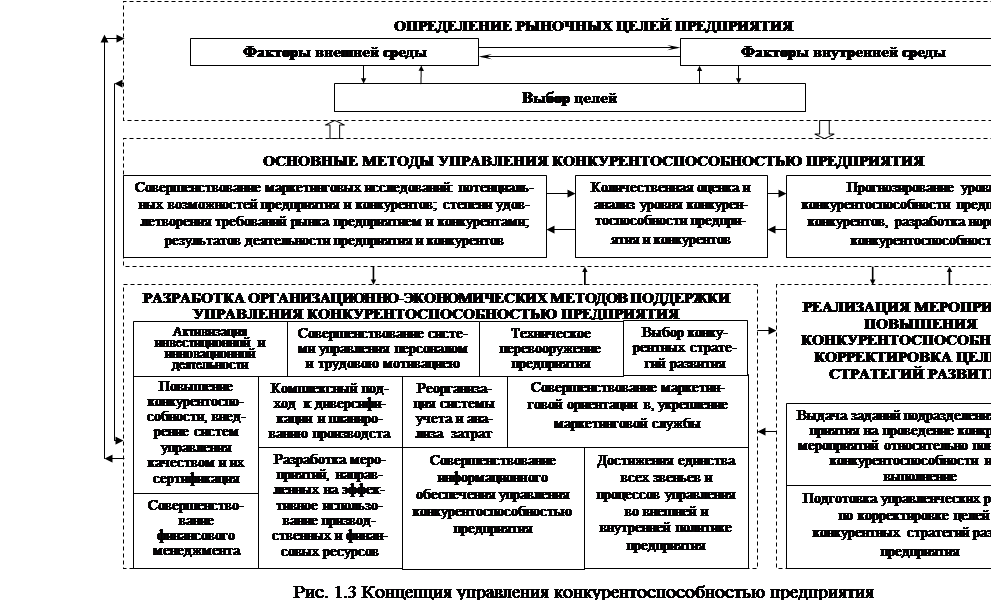

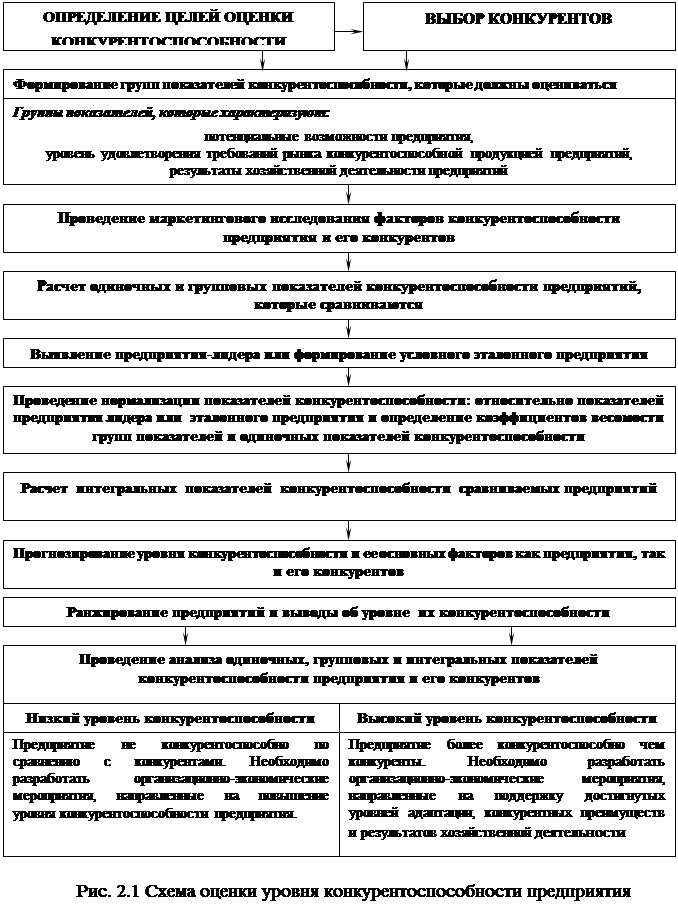

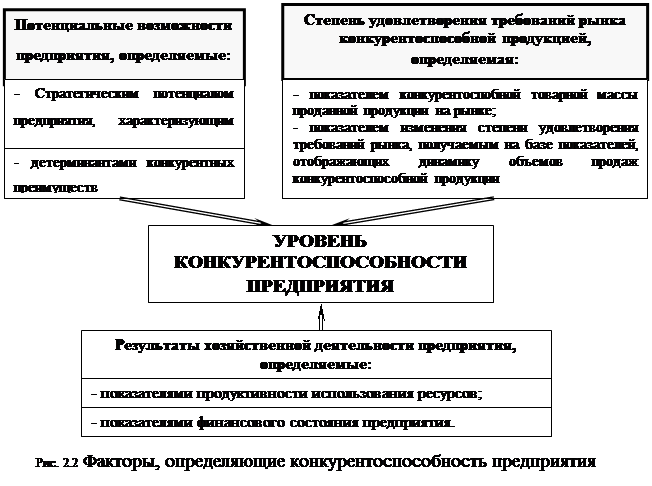

... и укрепления его позиций на внешнем и внутреннем рынках (рис. 1.3). Важность разработки эффективной системы организационно-экономических мероприятий поддержки управления конкурентоспособностью промышленного предприятия подтверждается работами [10, 21, 47,73]. ВЫВОДЫ К ПЕРВОЙ ГЛАВЕ Исследования, проведенные в первой главе, позволили сделать следующие выводы: 1. Высокая ...

0 комментариев