Навигация

Бухгалтерская (финансовая) отчетность ООО «Колос»

2.2 Бухгалтерская (финансовая) отчетность ООО «Колос»

На основе данных синтетического и аналитического учета ООО «Колос» составляет и представляет заинтересованным пользователям промежуточную и годовую бухгалтерскую отчетность.

Перед составлением годовой отчетности предприятие выполняет следующие работы: проводит годовую инвентаризацию имущества и обязательств; проверяет записи в регистрах бухгалтерского учета и устраняет выявленные ошибки; закрывает операционные счета, которые отражаются в бухгалтерских регистрах; выводит результаты и сальдо по всем счетам для непосредственного составления соответствующих форм годового отчета.

При составлении форм бухгалтерской отчетности используются в основном данные Главной книги.

Годовая бухгалтерская отчетность ООО «Колос» состоит из: бухгалтерского баланса, Отчета о прибылях и убытках, Отчета о движении денежных средств и Приложения к бухгалтерскому балансу.

Бухгалтерский баланс ООО «Колос» составлен на 1 января 2007 г.

В 1 разделе «Внеоборотные активы» ООО «Колос» заполняет только строку 120 «Основные средства». По этой строке предприятие показывает стоимость основных средств (за вычетом сумм начисленной амортизации) находящиеся у них в собственности. Данный показатель формируется как разница между дебетовым остатком сч. 01 «Основные средства» и кредитовым остатком сч. 02 «Амортизация основных средств». По всем остальным строкам стоят прочерки.

Во 2 разделе «Оборотные активы» ООО «Колос» заполняет строки 210 «Запасы»; 220 «НДС по приобретенным ценностям»; 240 «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)» и 260 «Денежные средства».

По строке 210 отражаются данные о запасах и затратах. Далее эти сведения расшифровываются по строкам 211-217.

Данные по строке 211 «Сырье, материалы и другие аналогичные ценности» включают в себя дебетовый остаток по сч. 10 «Материалы». Здесь указывается стоимость материалов, комплектующих, топлива, не списанных в производство.

А вот остатки готовой продукции и товаров отражаются по строке 214 «Готовая продукция и товары для перепродажи».

Остаток по сч. 19 «НДС по приобретенным ценностям» свидетельствует, что часть НДС, предъявленная поставщиками, еще не поставлена к вычету. Остаток по данному счету записывается в балансе по строке 220.

В строке 240 отражается краткосрочная кредиторская задолженность. В составе дебиторской задолженности показывают долги покупателей за поставленные им товары.

Остатки денежных средств предприятие суммируются и отражаются по строке 260 баланса. Так, здесь ООО «Колос» отражает: деньги в кассе предприятие и деньги на расчетном счете в банке.

В разделе 3 «Капитал и резервы» ООО «Колос» затрагивает строки 410 «Уставный капитал» и 470 «Нераспределенная прибыль (непокрытый убыток)».

В строке 410 указывается сумма уставного капитала, которая зафиксирована в учредительных документах и она составляет 5 тыс. руб.

Прибыль (убыток) отчетного года отражается общей суммой по строке 470. Предприятие получило убыток за 2006 г. в размере 5132 тыс. руб.

ООО «Колос» не имеет долгосрочных обязательств, поэтому раздел 4 «Долгосрочные обязательства» не заполняется.

В разделе 5 «Краткосрочные обязательства» отражаются суммы по строкам 620 «Кредиторская задолженность» и 660 «Прочие краткосрочные обязательства».

Общая сумма кредиторской задолженности отражается по строке 620, а далее расшифровывается по строкам 621-625.

По строке 621 показывают задолженность перед поставщиками и подрядчиками за поставленные товары.

По строке 622 записывают сумму начисленной, но еще не выданной заработной платы.

По строке 623 отражают задолженность по ЕСН, а также по взносам на обязательное пенсионное страхование и страхование от несчастных случаев на производстве и профессиональных заболеваниях.

По строке 624 показывают задолженность перед бюджетом по налогам, сборам и штрафным санкциям.

Таким образом, баланс на начало отчетного года равен 1744 тыс. руб., а на конец - 2110 тыс. руб.

Отчет о прибылях и убытках также предоставлен на 1 января 2007 г. (Приложение 3)

В данной форме нашли отражение следующие показатели:

выручка от продажи товаров, продукции и услуг – 15910 тыс. руб.;

себестоимость, т.е. сумма расходов по обычным видам деятельности за отчетный период – (17324 тыс. руб.);

валовая прибыль – это разница между выручкой и себестоимостью (1414 тыс. руб.);

коммерческие расходы – затраты, связанные с сбытом продукции, которые отражаются на сч. 44 «Расходы на продажу», т.е. затраты на транспортировку и упаковку своей продукции, на выплату зарплаты продавцам;

убыток от продаж – финансовый результат от продажи продукции -(2496 тыс. руб.);

прочие доходы и расходы;

убыток до налогообложения – (6585 тыс. руб.);

штрафные санкции за неисполнение обязательств перед бюджетом – (205 тыс. руб.);

чистый убыток отчетного периода – это конечный финансовый результата за минусом штрафных санкций, который составил (6790 тыс. руб.).

ООО «Колос» имеет отрицательные суммы, поэтому они отражаются в форме № 2 в круглых скобках.

Отчет о движении денежных средств раскрывает информацию о том, какие денежные поступления были у общества в отчетном периоде и на что ООО «Колос» их расходовало. В этом Отчете расшифровываются дебетовые и кредитовые обороты за год по счетам денежные средства (сч. 50 «Касса» и сч. 51 «Расчетные счета»). (Приложение 4)

Предприятие отражает движение денежных средств по текущей деятельности (производство муки и продажа товаров), т.к. оно получало в основном средства от покупателей и заказчиков, а направляла их на оплату приобретенных товаров, услуг, сырья; на оплату труда; на расчеты по налогам и сборам; на расчеты с государственными внебюджетными фондами только по основному виду деятельности.

Остатки денежных средств на начало отчетного года составили 21 тыс. руб., а на конец отчетного периода - 23 тыс. руб.

Таким образом, чистые денежные средства от текущей деятельности ООО «Колос» получились положительными в сумме 2 тыс. руб.

Наконец, в состав годовой бухгалтерской отчетности входит форма № 5 – приложение к бухгалтерскому балансу. В ней предприятие приводит данные о наличии и движении в течение отчетного периода некоторых активов, расходов и обязательств. (Приложение 5)

ООО «Колос» заполняет строки 112 и 142 раздела «Основные средства»; строки 611, 613, 641, 643, 646 раздела «Дебиторская и кредиторская задолженность», а также расходы по обычным видам деятельности (по элементам затрат). Суммы по данным разделам совпадает с суммами бухгалтерского баланса.

Бухгалтерия ООО «Колос» составляет взаимоувязку показателей формы № 4 «Отчет о движении денежных средств» и формы № 1 «Бухгалтерский баланс», и взаимоувязку показателей формы № 5 «Приложение к бухгалтерскому балансу» и формы № 1 «Бухгалтерский баланс» для того чтобы проверить правильность составления отчетности. (Приложение 6,7)

Для более детального изучения деятельности предприятие и для финансового анализа рекомендуется составлять пояснительную записку. (Приложение 8)

В данной отчетности можно рассмотреть такие разделы как:

1. Сведения об обществе с ограниченной ответственностью;

2. Основные элементы учетной политики предприятия;

3. Финансово-хозяйственная деятельность предприятия;

4. Социальные показатели.

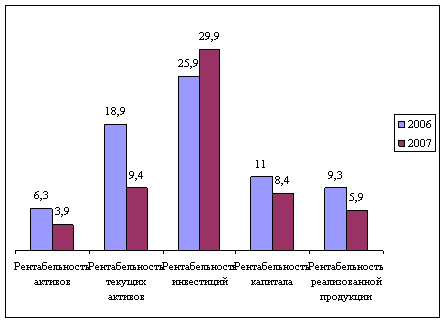

2.3 Бухгалтерская отчетность, как основной источник данных, используемых для финансового анализа ООО «Колос»

После того как бухгалтерская (финансовая) отчетность составлена, следует сделать предварительную оценку эффективности деятельности предприятия. Это важно, например, чтобы определить, может ли предприятие рассчитывать на получение кредита или привлечение стороннего инвестора.

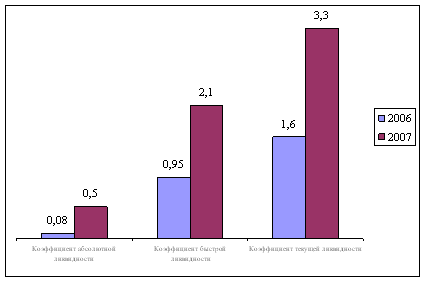

Остановимся на показателях оценки финансового положения предприятия, а именно ликвидности и платежеспособности.

Ликвидность – это способность актива трансформироваться в денежные средства, т.е. способность предприятия платить по своим обязательствам при наступлении сроков платежа - определяющий фактор прочности финансового положения.

Анализ ликвидности баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности.

Под платежеспособностью понимается готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств.

При этом следует учитывать, что ликвидность не равнозначна платежеспособности. При высоком уровне текущей ликвидности у предприятия может быть очень мало высоколиквидных активов, т.е. денежных средств и краткосрочных финансовых вложений. Следовательно, предприятие может оказаться не в состоянии своевременно погасить наиболее срочные обязательства.

Данные показатели позволят судить о кредитоспособности предприятия, т.е. о возможности своевременно и в полном объеме рассчитаться по своим краткосрочным обязательствам. Кроме того, оценка финансового состояния будет неполной без анализа финансовой устойчивости. Прежде всего, она заключается в оценке степени обеспеченности предприятия собственными средствами.

Реальную степень ликвидности предприятия можно оценить с помощью оценки коэффициентов ликвидности:

1. Общий коэффициент покрытия или текущей ликвидности. Этот показатель позволяет оценить, как предприятие справляется со своими текущими обязательствами. Он рассчитывается по формуле:

![]() =

= ![]() , (1)

, (1)

где ОА – сумма оборотных активов предприятия (строка 290 раздела II баланса); КО – величина краткосрочных обязательств (строка 690 раздела V баланса).

Однако если производить расчет общего коэффициента ликвидности по общей схеме, то почти каждое предприятие, накопившее большие материальные запасы, часть которых трудно реализовать, оказывается платежеспособным. Поэтому банки и прочие инвесторы отдают предпочтение коэффициенту абсолютной ликвидности.

2. Коэффициент абсолютной ликвидности - показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно, является наиболее жестким из всех показателей ликвидности и рассчитывается по формуле:

![]() , (2)

, (2)

где КФВ – краткосрочные финансовые вложения (строка 250 раздела II баланса); ДС – денежные средства (строка 260 раздела II баланса); КО – величина краткосрочных обязательств (строка 690 раздела V баланса).

3. Коэффициент соотношения собственных и заемных средств позволяет дать общую оценку финансовой устойчивости предприятия, определяется по формуле:

![]() , (3)

, (3)

где СК – собственный капитал (строка 490 раздела III баланса); КЗ – сумма долгосрочных (строка 590 раздела IV баланса) и краткосрочных обязательств (строка 690 раздела V баланса).

4. Коэффициент автономии (финансовой независимости) - этот показатель определяет долю активов предприятия, которые покрываются за счет собственного капитала, рассчитывается по следующей формуле:

![]() , (4)

, (4)

где СК – собственный капитал (строка 490 раздела III баланса); А – сумма актива баланса (строка 300).

5. Коэффициент маневренности собственного капитала отражает часть собственного капитала, используемую для финансирования текущей деятельности, а именно вложенную в оборотные средства и определяется по формуле:

![]() , (5)

, (5)

где СК – собственный капитал (строка 490 раздела III баланса); ВНА – сумма внеоброротных активов (строка 190 раздела I баланса).

Коэффициенты ликвидности представляют интерес, как для внутренних, так и для внешних пользователей предприятия.

На основании проведенных исследований общества с ограниченной ответственностью ООО «Колос», занимающегося производством муки и оптово-розничной торговлей были определены коэффициенты ликвидности и платежеспособности (таблица 2).

Таблица 2 - Финансовые коэффициенты ликвидности и платежеспособности ООО «Колос» за 2006 г.

| № п/п | Наименование показателя | Значение показателя | ||

| на начало периода | на конец периода | нормативное значение | ||

| 1 | Коэффициент текущей ликвидности | 0,215 | 0,134 | Оптимальное значение 1,5-2. |

| 2 | Коэффициент абсолютной ликвидности | 0,003 | 0,002 | Оптимальное значение колеблется в пределах от 0,15 и выше. |

| 3 | Соотношение собственных и заемных средств | -0,746 | -0,850 | Рекомендуемое значение не менее 0,7. |

| 4 | Коэффициент автономии | -2,940 | -5,648 | Минимальное значение – 0,4. |

| 5 | Коэффициент маневренности собственного капитала | 1,052 | 1,020 | Оптимальное значение – 0,5. |

В результате проведенного финансового анализа на основе данных бухгалтерской отчетности ООО «Колос» за 2006 г. можно сделать вывод:

Похожие работы

... : инфляция, научно-технический прогресс, изменения конъюнктуры рынка, общеэкономические изменения и т.д. 1.3 Конечные и промежуточные данные бухгалтерской отчетности как исходная информация в финансовом менеджменте Целью финансового анализа является оценка финансовых результатов, деловой активности и устойчивости финансового положения организации. Объектом финансового анализа может быть ...

... . Это позволяет определить, какие из основных задач финансового анализа и в какой степени, а также в какой очередности следует решать при выполнении комплексного анализа. §3. Информационная основа финансового анализа, его пользователи Информационными источниками для расчета показателей и проведенияанализа служат годовая, квартальная и месячная бухгалтерская отчетность, а также данные ...

... 2.2.2. АНАЛИЗ ПОКАЗАТЕЛЕЙ ДЕЛОВОЙ АКТИВНОСТИ Финансовые показатели /коэффициенты/ представляют собой относительные показатели финансового состояния организации. Для анализа финансового состояния ЗАО «ТОТУС» мы считаем целесообразным рассчитать, сравнить с базисными значениями и посмотреть динамику изменения показателей деловой активности. Деловая активность в финансовом аспекте проявляется ...

... второго этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта. Составляя первое представление о динамике приведенных в отчетности и пояснительной записке данных, необходимо ...

0 комментариев