Навигация

Теоретические аспекты учета лизинга

1.5 Теоретические аспекты учета лизинга

Переход к рыночной экономике поставил перед многими российскими предприятиями проблему поиска и привлечения долгосрочных инвестиций для расширения производства, приобретения современного оборудования и внедрения новых технологий. На наш взгляд, наиболее важной является следующая проблема: как утвердиться в условиях возрастающей конкуренции, сокращения рынка сбыта из-за невысоких цен продукции и неплатежеспособности, сложностей поиска поставщиков сырья, материалов и ограниченности финансовых ресурсов.

В настоящее время большинство российских предприятий испытывает недостаток оборотных средств. Они не могут обновлять свои основные фонды, внедрять достижения научно-технического прогресса.

При модернизации и развитии производства одним из главных вопросов является определение источников финансирования. Можно, конечно, попробовать самостоятельно оплатить приобретение и монтаж нового оборудования, но тогда необходимо будет изъять из оборота некоторое количество средств, не все предприятия могут себе это позволить.

Следующим источником финансирования может стать кредит, но в настоящее время кредиторы предъявляют жесткие требования по обеспечению кредита, кроме того, в форме залога должна выступать недвижимость, что для заемщика довольно дорого.

Третьем вариантом решения проблемы является финансовая аренда – лизинг. Этот вид аренды весьма распространен в международной коммерческой практике. Повысилось внимание к лизингу и в России.

Актуальность развития лизинга в России, включая формирование лизингового рынка, обусловлена, прежде всего, неблагоприятным состоянием парка оборудования. Значителен удельный вес морально устаревшего оборудования, низка эффективность его использования, нет обеспеченности запасными частями и т.д. Для многих предприятий это уже не проблема развития, а вопрос выживания, поскольку в нынешней ситуации новые капиталовложения зачастую уже не компенсируют естественного выбытия основных фондов.

Нынешняя экономическая ситуация в России, по мнению экспертов, благоприятствует лизингу. Форма лизинга примиряет противоречия между предприятием, у которого нет средств на модернизацию, и банком, который неохотно предоставит этому предприятию кредит, т.к. не имеет достаточных гарантий возврата инвестированных средств. По нашему мнению, лизинговая операция будет выгодна всем участвующим: одна сторона получает кредит, который выплачивает поэтапно, и нужное оборудование; другая – гарантию возврата кредита, т.к. объект лизинга является собственностью лизингодателя или банка, финансирующего лизинговую операцию до поступления последнего платежа.

Идея разделения функций собственности между различными субъектами очень проста: оставаясь собственником имущества, оказывается, его можно передавать в использование другими лицами не только без ущерба для владельца, а даже с большой выгодой и для него, и для пользователя. Такой экономико-правовой механизм сейчас считается само собой разумеющейся нормой для многих.

В глубокой древности как великое открытие было обнаружено, что для получения дохода или решения своих жизненных задач не обязательно покупать и иметь необходимое имущество, землю и другие средства в собственности, а достаточно иметь право их использовать и извлекать желаемые блага.

В этой связи, обобщая многовековую историю, еще Аристотель в «Риторике» отмечал, что богатство состоит в пользовании, а не в праве собственности, о чем забывают теперь многие наши современники.

Английский автор Т. Кларк пошел еще дальше, утверждая, что лизинг был известен задолго до того, как жил Аристотель: найдено несколько положений о лизинге в законах Хаммурапи, принятых около 1760 г. до н. э. Римская империя также не осталась в стороне от проблем лизинга – они нашли свое отражение в Институциях Юстиниана.

Как свидетельствуют историки, первое документальное упоминание о лизинговой сделке относится к 1066 г., когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова. Этот опыт не был забыт, и всего через два века, в 1248 г., была зарегистрирована первая официальная лизинговая сделка – крестоносцы, готовясь к очередному походу, получили, таким образом, амуницию.

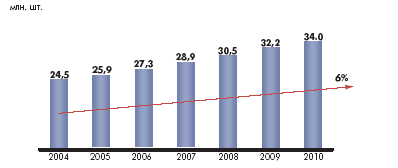

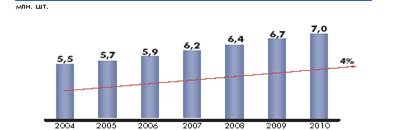

С позиции сегодняшнего дня наибольшие темпы роста показывает лизинг автотранспорта, причем как грузового, так и легкового, и пассажирского. Продажи автомобилей бурно растут в течение последних лет, а за 9 месяцев 2006 г. продажи иномарок выросли на 59 %. Автобизнес растет, вместе с ним растут и потребности в лизинге автосервисного оборудования.

Активным спросом среди лизингополучателей пользуется также оборудование для производства продуктов питания, обработки древесины, пластмасс и металла, складское оборудование. Также увеличивается лизинг дорожно-строительной техники и строительного оборудования, что связано с ростом этих отраслей.

В 2007 г. также продолжился рост лизинга транспорта, строительной техники, энергетического оборудования. Растет и лизинг недвижимости. Несмотря на специфику этой отрасли объективные сложности в реализации таких сделок набирают силу и, безусловно, буду расти. В последнее время лизинговые сделки стали более масштабными, сроки договоров – более продолжительным, деньги – более «дешевыми».

Принципиально важным, с точки зрения теоретической характеристики лизинга, является его определение, сама трактовка понятия «лизинг».

Существует достаточно много различных определений лизинга. Сначала необходимо привести понимание этой категории большинством авторов экономической литературы, посвященной этой теме. Лизинг – слово английского происхождения, производное от глагола lease – брать и сдавать имущество во временное пользование, исходя из вышерассмотренных вопросов его развития понимается как особый вид инвестирования временно свободных или привлеченных финансовых средств для приобретения в собственность у определенного продавца лизингодателем (арендодателем) оговоренного с конкретным лизингополучателем (арендатором) имущества и предоставления затем этого имущества данному арендатору во временное пользование за определенную плату.

Аналогичное его определение приводится в Федеральном законе «О лизинге».

Согласно ст. 2 этого закона, лизинг – это вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем. Нетрудно заметить, что данные определения представляют лизинг, прежде всего, как особый вид упоминавшейся инвестиционной деятельности. В то же время зачастую содержание такого вида деятельности, как лизинг, трактуется и по-другому. В частности, иногда рассматривают лизинг как своеобразный и перспективный способ кредитования производства и предпринимательской деятельности, иногда отождествляют его с долгосрочной арендой или с одной из ее форм, которая, в свою очередь, сводится к наемным, подрядным, прокатным отношениям, а иногда считают лизинг упрощенным, облегченным способом купли-продажи средств производства или права пользования чужим имуществом.

В соответствии с международной практикой под лизингом понимается особый вид предпринимательской деятельности, предусматривающий инвестирование лизингодателем временно свободных или привлеченных финансовых ресурсов в приобретение имущества с последующей передачей его лизингополучателю на условиях финансовой аренды, при которой риски и вознаграждения от владения и пользования арендованным имуществом ложатся на арендатора (лизингополучателя). В этом случае арендатор (лизингополучатель) согласно требованиям МСФО 17 «Аренда» должен отражать предмет лизинга в составе активов.

Существует международная унификация юридических понятий и условий лизинговых соглашений, которая разработана Международным институтом по унификации частного права на основе материалов, отражающих теорию и практику лизинга в соответствующих странах мира. Впервые проект унифицированного законодательства по лизингу был рассмотрен в 1979 г. Он разрабатывался с участием Организации европейского лизинга, рассматривался на нескольких конференциях и симпозиумах, в результате чего в мае 1998 г. в Оттаве (Канада) Международной конференцией по лизингу при участии 55 стран мира была принята Конвенция УНИДРУА о международном лизинге.

Наше мнение совпадает с мнением авторов, которые считают, что лизинг – это вид предпринимательской деятельности, который, в свою очередь, направлен на поиск и привлечение свободных финансовых средств, инвестирование их в элементы долгосрочных активов и последующую передачу этих активов во временное пользование на возмездной основе. Такое определение является расширительным по сравнению с определениями других авторов и позволяет реализовать системный подход к исследованию лизинга.

Большинство авторов (М. Кулаков, Е.В. Кабатов, К.И. Францева и др.) рассматривают лизинг как разновидность аренды. Действительно, передача имущество во временное пользование является основной операцией лизинговой сделки, но ряд различий не позволяет отнести лизинг только к арендным отношениям. Лизинговые отношения не ограничиваются только договором аренды и, как правило, включают в себя ряд договоров: договор купли-продажи, кредитный договор, договор страхования и др. Кроме лизингодателя и лизингополучателя в сделке, как правило, принимает участие продавец имущества, указанный лизингополучателем, т.е. лизингодатель не несет ответственность за выбор имущества и выбор поставщика. Продавец продукции должен быть оповещен о последующей передаче объекта в лизинг, потому что претензии по качеству продукции ему вправе предъявить и лизингополучатель, и лизингодатель, которые выступают солидарными кредиторами по сделке. При арендных отношениях арендодатель предлагает арендатору имущество, имеющееся у него в наличии, а при лизинге лизингодатель может предоставить как имеющееся у него имущество, так и приобретенное по заказу лизингополучателя.

Никто сегодня не будет отрицать тот факт, что лизинг оборудования способствует развитию российской промышленности, непосредственно стимулирует процесс замещения импортной продукции качественными отечественными аналогами, а также повышению занятости населения, росту доходов частного бизнеса и государства.

При всех преимуществах лизинга, по нашему мнению, считать его универсальным финансовым инструментом нельзя: у него есть и ряд недостатков, касающихся, в первую очередь, оборудования, взятого в финансовый лизинг (ведь оно с течением времени устарело до окончания действия лизингового договора, но лизингополучатель продолжает платить арендные платежи до конца контракта).

Вторым недостатком финансового лизинга является то, что в случае выхода оборудования из строя платежи производятся в установленные сроки независимо от состояния оборудования.

В-третьих, если объектом лизингового договора является крупный и уникальный объект, то в связи с большим разнообразием условий арендных сделок подготовка договоров об их лизинге требует значительного времени и средств.

Похожие работы

... Советом МАССР.На сегодняшний момент в РМ нет головного акта, определяющего вопросы взаимоотношения общества и природы. В связи с этим в этой области применяется российской экологическое законодательство. Однако, в развитии природоресурсового законодательства сделаны определенные шаги. Так, в настоящее время действует Земельный кодекс МАССР 1 , Лесной кодекс РМ 2. --------------- 1 Советская ...

... долл. в год, то к началу 90-х гг. текущего столетия он увеличился более чем в 80 раз и составил 30 млрд. долл. в год. На современном этапе следует говорить о качественно новом состоянии международной торговли лицензиями, развитие которой привело к образованию в мировом капиталистическом хозяйстве нового, самостоятельного рынка мировой торговли, оказывающего возрастающее воздействие на всю систему ...

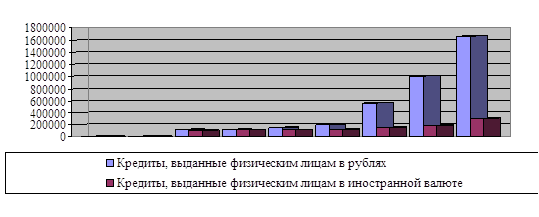

... кредитования) стал одним из лидеров рынка, однако столкнулся с очень высоким уровнем просроченной задолженности. 2. Оценка современного состояния кредитования потребительских нужд населения 2.1 Краткая экономическая характеристика Банка «Русский Стандарт» Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим ...

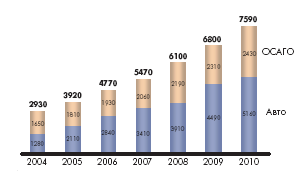

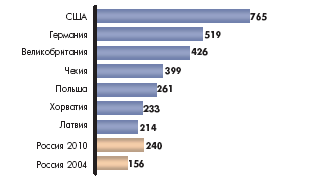

... ответственности (ОСАГО) не считается высокоприбыльным, но, по оценкам, страховщикам они дают стабильный и гарантированный заработок. Рассмотрим направления развития страхования в России. 3.3 Перспективы развития автострахования в РФ 3.3.1 Предложения по улучшению финансовой устойчивости страховых компаний В условиях рыночной экономики, чтобы защитить имущественные интересы юридических и ...

0 комментариев