Навигация

Если вексель является процентным;

1. если вексель является процентным;

2. если вексель имеет дисконт.

Согласно п. 3 ст. 43 НК РФ любой заранее заявленный (установленный) доход, в том числе в виде дисконта (разницы между номиналом и покупной стоимостью векселя либо суммой сделки по реализации продукции (работ, услуг) в счет расчетов, по которой была получена ценная бумага), признается процентами. Поэтому как в первом, так и во втором случае на основании пп. 6 ст. 250 НК РФ, сумма процентов является внереализационным доходом у получателя векселя и, соответственно, внереализационным расходом у плательщика (с учетом ограничений, перечисленных в пп. 2 п. 1 ст. 265 НК РФ и ст. 269 НК РФ). Следует заметить, что сумма процентов по векселям может быть установлена только в отношении векселей со сроком платежа "по предъявлении" и "во столько-то времени от предъявления". Во всех остальных случаях векселя должны оформляться как дисконтные. Следовательно, как только у организации появится ценная бумага без указания процентов, она должна проанализировать ее на наличие дисконта.

Для организаций, работающих по методу начисления, согласно требованиям п. 6 ст. 271 и ст. 328 НК РФ, проценты по ценным бумагам признаются доходом и включаются в состав внереализационных на конец соответствующего отчетного периода (при условии, что срок нахождения векселя приходится более чем на один отчетный период). Если ценные бумаги реализуются или выбывают (в том числе погашаются) до истечения отчетного периода, то доход включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

В бухгалтерском учете, на основании п. 16 ПБУ 9/99, проценты начисляются на каждый истекший отчетный период только при условии, что в полученном продавцом векселе указана процентная ставка.

Если от покупателя получен дисконтный вексель (то есть процентная ставка не указана), то доход по такой ценной бумаге выявляется только при продаже (погашении) векселя.

Таким образом, порядок учета доходов по векселям третьих лиц в бухгалтерском и налоговом учете при методе начисления может быть различен. Когда в бухгалтерском учете доход по ценным бумагам начисляется не на конец отчетного периода, а на другую дату или вообще в данном отчетном периоде не начисляется, тогда в целях налогообложения необходимо специально рассчитать его сумму, приходящуюся на отчетный период. Если же проценты в бухгалтерском учете начисляются на конец каждого отчетного периода, то эти суммы признаются и для целей налогового учета.

Организации, применяющие кассовый метод, признают доход (расход) независимо от срока нахождения векселя в момент оплаты или погашения его иным способом (п. 2, 3 ст. 273 НК РФ).

Следует заметить, что организации должны отражать сумму процентного дохода отдельно по каждому долговому обязательству на основании справок ответственного лица по учету доходов и расходов по долговым обязательствам. Разберем изложенное на примерах.

Пример. ОАО "Крост" уплачивает налог на прибыль методом начисления по результатам квартальных расчетов. 17 февраля 2004 г. организацией был приобретен процентный вексель третьего лица по номинальной стоимости 130 000 руб. со сроком "по предъявлении", предусматривающий выплату 20% годовых к номинальной стоимости на конец каждого месяца. В I квартале вексель не погашен.

В полученном векселе указана процентная ставка, что дает основание для целей бухгалтерского учета начислять проценты на каждый истекший отчетный период. Таким образом, для целей налогообложения проценты по векселю признаются по данным бухучета, так как они начисляются в том же порядке, что и для налогового учета.

Отражение операции по начислению процентов представлено в следующей таблице:

Таблица 20

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 17 февраля 2004 г. Принят к учету процентный вексель | 58-2 | 76 | 130 000 |

| Отражено начисление дохода по векселю: (130 000 руб. х 0,20 / 366 дн. х 12 дн.) | 76 | 91-1 | 852 |

| 31 марта 2004 г. (130 000 руб. х 0,20 / 366 дн. х 31 дн.) | 76 | 91-1 | 2 202 |

В Декларации по налогу на прибыль за I квартал 2004 г. ООО «Крост» отражает "по начислению" рассчитанную сумму процентного дохода - 3 054 руб. (852 + 2 202), причитающегося ему за время владения векселем (с 17 февраля по 31 марта 2004 г.), по строке 030 "Внереализационные доходы" Листа 02 Декларации в том случае, если на конец отчетного периода эта ценная бумага организацией не реализована. Расходы по приобретению векселя учитываются в налоговой базе только при его реализации.

Как уже было отмечено, если бы приобретение и реализация векселя были осуществлены в одном отчетном периоде, то у организации не возникло бы обязанности отражать "по начислению" сумму процентного дохода, приходящегося за время владения ценной бумагой, так как она была бы включена в цену реализации векселя.

Пример. ООО «Крост» 10 января 2004 г. в счет расчетов за отгруженную продукцию на сумму 150 000 руб. получило вексель третьего лица, номинальная стоимость которого - 200 000 руб. Срок погашения векселя - 10 апреля 2004 г.

В бухгалтерском учете по дисконтному векселю организация не обязана начислять проценты равномерно в течение срока его нахождения. Доход будет отражен при погашении векселя, то есть 10 апреля 2004 г. (разумеется, при условии, что организация не погасит вексель ранее указанной даты).

В целях налогообложения необходимо сделать специальный расчет. Поскольку до конца I квартала 2004 г. вексель находился в собственности организации, то по состоянию на последний день отчетного периода организация должна определить сумму процентного дохода исходя из величины дисконта, равной 50 000 руб. (200 000 - 150 000), и времени владения ценной бумагой с 10 января по 31 марта 2004 г. включительно, что составляет 82 дня.

Общее количество дней с момента приобретения векселя до даты его погашения - 92 дня.

Доход в I квартале будет рассчитан следующим образом: (50 000 / 92 х 82) = 44 565 руб. Эту сумму ООО «Крост» включает в качестве внереализационного дохода в налоговую базу при исчислении налога на прибыль по строке 030 Листа 02 Декларации.

Рассмотрим отражение операций по реализации (погашению) векселей третьих.

Порядок налогообложения операций с векселями третьих лицПонятие "операции с ценными бумагами" включает в себя операции по реализации, прочему выбытию, погашению ценных бумаг. Главой 25 НК РФ установлен отдельный порядок налогообложения доходов и расходов по таким операциям, согласно которому налоговая база формируется отдельно, с разбивкой по двум категориям ценных бумаг: ценные бумаги, обращающиеся на организованном рынке ценных бумаг и не обращающиеся на организованном рынке ценных бумаг. Векселя третьих лиц не удовлетворяют критериям п. 3 ст. 280 НК РФ, поэтому относятся ко второй категории - к ценным бумагам, не обращающимся на организованном рынке ценных бумаг.

Особенности определения налоговой базы по операциям с ценными бумагами установлены ст. 280 НК РФ, в соответствии с п. 2 которой доходы от операций по реализации или иного выбытия ценных бумаг (в том числе погашения) определяются исходя из цены реализации (иного выбытия), а также суммы накопленного процентного дохода, уплаченной покупателем налогоплательщику, и суммы процентного дохода, выплаченной налогоплательщику векселедателем. При этом в доход налогоплательщика от реализации (иного выбытия) ценных бумаг не включаются суммы процентного дохода, ранее учтенные при налогообложении.

Проиллюстрируем вышесказанное на примере.

Пример. Продолжим условие предыдущего примера. Предположим, что ООО «Крост» в назначенный срок (10 апреля 2004 г.) предъявит вексель к погашению и получит 200 000 рублей.

При заполнении Декларации за полугодие полученную сумму (200 000 руб.) организация отразит по строке 010 Листа 06 "Расчет налоговой базы по налогу на прибыль по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг" Декларации. Расходы, связанные с приобретением и реализацией векселя (150 000 руб.), отражаются по строке 030 Листа 06. Таким образом, в налоговую базу по Листу 06 Декларации попадает сумма в 50 000 руб. (строки 040, 070, 120). Она же (при условии, что других сделок по реализации (выбытию) ценных бумаг организация не проводила) переносится в основной Лист 02 (по строкам 180 - 200).

При этом необходимо учитывать, что процентный доход за I квартал 2004 г. (44 565 руб.) уже учтен в налоговой базе за соответствующий период (строка 030 Листа 02 Декларации за I квартал 2004 г.), поэтому, во избежание двойного налогообложения, организация должна уменьшить сумму дохода по погашению векселя на 44 565 руб. (п. 2 ст. 280 НК РФ) по строке 040 Листа 02 (строке 020 Приложения № 7 к Листу 02).

Определение цены сделки при расчетах векселями третьих лицПрежде чем рассчитать доходы и расходы по векселю, необходимо выяснить, соответствует ли сумма, полученная от плательщика, рыночной стоимости векселя. Такое требование закреплено в п. 6 ст. 280 НК РФ, согласно которому для целей налогообложения принимается фактическая цена реализации или иного выбытия данных ценных бумаг при выполнении хотя бы одного из следующих условий:

1. если фактическая цена соответствующей сделки находится в интервале цен по аналогичной (идентичной, однородной) ценной бумаге, зарегистрированной организатором торговли на рынке ценных бумаг на дату совершения сделки или на дату ближайших торгов до совершения соответствующей сделки хотя бы один раз в течение последних 12 месяцев;

2. если отклонение фактической цены соответствующей сделки находится в пределах 20% в сторону повышения или понижения от средневзвешенной цены аналогичной (идентичной, однородной) ценной бумаги либо на дату совершения сделки, либо на дату проведения ближайших торгов до совершения соответствующей сделки хотя бы один раз в течение последних 12 месяцев.

Следует заметить, что получить информацию о ценах аналогичного векселя, по которому проводились торги на бирже, представляется маловероятным (если, конечно, налогоплательщик не имеет дело, например, с векселями "Лукойла", "Газпрома" и аналогичными, информация о ценах реализации которых публикуется в специальных финансовых изданиях). При отсутствии необходимой информации о рыночной цене конкретного векселя рекомендуется сравнивать полученную сумму с некой расчетной ценой векселя. Разница между этими суммами не должна превышать 20% от расчетной цены. Если цена реализации векселя отклоняется от расчетной цены менее чем на 20%, то для целей налогообложения прибыли принимают цену реализации векселя. Если же цена реализации векселя отклоняется от расчетной цены более чем на 20%, то она не может быть принята для целей налогообложения. В таких случаях принимают расчетную цену векселя, при этом учитывают следующее.

Для процентных векселей расчетную цену можно определить, сложив сумму, подлежащую уплате по векселю, и процент с этой суммы, исчисленный по ставке рефинансирования ЦБ РФ за тот период, когда вексель находился у организации.

Для дисконтных векселей, согласно Методическим рекомендациям по применению главы 25 НК РФ, рекомендуется использовать следующую формулу расчета наращенных (накопленных) сумм процентных выплат:

Рц = (N - К) / Т x D + К,

где Рц- расчетная цена;

N - номинальная стоимость приобретенной ценной бумаги;

K - покупная стоимость ценной бумаги;

T - количество дней от приобретения до погашения ценной бумаги;

D - количество дней, прошедших после приобретения ценной бумаги до реализации (иного выбытия) векселя.

При погашении долговой ценной бумаги в срок расчетная цена не определяется.

По операциям с векселями третьих лиц получен убытокПредприятие, имеющее на балансе вексель третьего лица, может дождаться окончания вексельного срока и предъявить вексель должнику к оплате, а может передать вексель по индоссаменту (либо за денежные средства, либо в счет оплаты товаров (работ, услуг), либо авансом и др.) в более ранний срок. При этом у предприятия может возникнуть убыток по операциям с ценными бумагами. Возникает вопрос: как учитывается такой убыток в целях исчисления налога на прибыль?

Порядок признания убытка от операций с ценными бумагами определен в ст. 280 НК РФ, в п. 10 которой указывается следующее:

"Налогоплательщики, получившие убыток (убытки) от операций с ценными бумагами в предыдущем налоговом периоде или в предыдущие налоговые периоды, вправе уменьшить налоговую базу, полученную по операциям с ценными бумагами в отчетном (налоговом) периоде (перенести указанные убытки на будущее) в порядке и на условиях, которые установлены ст. 283 НК РФ.

При этом убытки от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, полученные в предыдущем налоговом периоде (предыдущих налоговых периодах), могут быть отнесены на уменьшение налоговой базы от операций с такими ценными бумагами, определенной в отчетном (налоговом) периоде".

Кроме того, при определении убытка от реализации векселя налогоплательщику следует помнить о правилах определения величины доходов и расходов от реализации ценных бумаг, установленных п. 2 и п. 6 ст. 280 НК РФ, а также даты признания для целей исчисления налога на прибыль доходов (п. 3 ст. 271 , ст. 279 НК РФ) и расходов (пп. 7 п. 7 ст. 272 НК РФ).

Пример.

ООО "Крост" 1 марта 2004 г. отгрузило товар в адрес ЗАО "Стрела" на сумму 236 000 руб. (в том числе НДС - 36 000 руб.). Покупная стоимость товара - 120 000 руб. Покупатель расплатился за товар простым векселем Сбербанка РФ на сумму 236 000 руб. со сроком платежа "по предъявлении, но не ранее 1 апреля 2004 г. ООО "Аврора" предъявило вексель к оплате 15 марта 2004 г. По соглашению между СБ РФ и ООО "Аврора" "О досрочной оплате простого векселя СБ РФ" на расчетный счет организации поступило 233 000 руб.

В бухгалтерском учете предприятия были сделаны следующие записи:

Таблица 21

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| 1 марта 2004 г. | |||

| Отражена реализация товара | 62 | 90-1 | 236 000 |

| Начислена задолженность по НДС | 90-3 | 76/ндс | 36 000 |

| Списана покупная стоимость | 90-2 | 41 | 120 000 |

| Получен вексель банка в оплату за реализованный товар | 58-2 | 62 | 236 000 |

| Начислен в бюджет НДС | 76/ндс | 68 | 36 000 |

| 15 марта 2004 г. | |||

| Отражена задолженность банка по векселю | 76 | 91-1 | 233 000 |

| Списана балансовая стоимость векселя | 91-2 | 58-2 | 236 000 |

| Получены денежные средства по векселю | 51 | 76 | 233 000 |

| Отражен убыток от реализации векселя | 99 | 91-9 | 3 000 |

Расчеты в рассматриваемом примере показывают, что сумма, полученная по векселю, не отклоняется от расчетной цены сделки более чем на 20%, следовательно, цена сделки признана фактической и дополнительной корректировки не требует. А это значит, что при соблюдении вышеперечисленных условий в убыток будет принята сумма 3 000 руб.

На этом, на мой взгляд, все основные моменты учёта расчётов с использованием векселей исследованы. Осталось подвести итог.ЗАКЛЮЧЕНИЕ

Завершая исследование, хотелось бы отметить следующие моменты :

1) Хотя существующее законодательство рекомендует использовать векселя в расчетах с контрагентами, многие предприятия стараются избегать использования этого финансового инструмента. Это объясняется как незнанием подавляющей массой бухгалтеров и руководителей особенностей использования векселей, отражения их в бухгалтерском учёте, так и опасением не получить вовремя деньги за отпущенный товар и возникновения в связи с этим дополнительных расходов и затрат времени;

2) В настоящее время векселя достаточно популярны в деловой жизни. Их используют как денежные суррогаты при оплате товаров (работ, услуг), как средство вложения свободных денежных средств, ими оформляют долговые обязательства. Наиболее широкое распространение вексель получил именно как средство платежа. Дело в том, что, используя эту ценную бумагу, можно избежать обязанности применять кассовые аппараты, а также избежать штрафа за превышение лимита расчетов наличными средствами (выдать несколько векселей на сумму сделки).

Вексель будет играть все большую роль в торговом обороте, поэтому весьма важно наличие проработанного вексельного законодательства и ужесточения государственного надзора за эмитентами векселей.

3) Фирмам, желающим использовать вексельные формы расчётов, хотелось бы порекомендовать следующее:

• вексельную форму расчета по сделке, желательно отразить это в самом договоре. Кроме этого, в договор необходимо включить пункт о завершении расчетов по договору после оплаты полученных за поставку товара векселей;

• местом оплаты векселя лучше всего выбирать либо банк-корреспондент своего банка, либо банк в своём городе;

• удобнее всего в расчетах использовать векселя, выписанные на бланках единого образца;

• принимая в оплату вексель, необходимо проверить полномочия лиц, выписавших его. Если это не первые руководители организации, то они должны иметь доверенности на право подписи денежных документов;

• вексель - удобный оборотный документ. Можно не дожидаться его оплаты, а передать другой организации в счет погашения своей кредиторской задолженности. При этом передаточная надпись выполняется и подписывается только передающей стороной, что удобно во взаиморасчетах контрагентов, удаленных друг от друга на значительные расстояния. Однако следует помнить, что индоссант продолжает нести ответственность до полного погашения векселя и ему может быть предъявлен иск в случае его неоплаты должником.

• принимая в оплату вексель, фирма фактически кредитует своего покупателя, поэтому в его сумму включаются не только стоимость товара, но и проценты за кредит, которые могут быть выше, чем банковская ставка кредита. Передача векселя по индоссаменту обычно происходит с дисконтом от суммы, указанной в нем, т.е. фирма делится частью получаемого по нему дохода с последующим держателем.

• если вы получаете в оплату вексель и намерены в дальнейшем расплатиться им со своими кредиторами, но не хотите быть ответственным в случае его неоплаты должником, то требуйте передачи его вам по бланковому индоссаменту или индоссаменту на предъявителя. В этом случае вы передадите вексель дальше путем простого вручения, без проставления на нем своей подписи.

4) недостаточная нормативная урегулированность вопросов бухгалтерского учёта вексельных расчётов, требует их детального отражения в учётной политики фирмы. На мой взгляд, целесообразно обновить, существующие нормативные акты по этому вопросу и достичь ясности и единообразия в отражении векселей в учёте. Для этого можно либо, учитывая специфику правового регулирования вексельного обращения, разработать специальное ПБУ « Учёт векселей», либо достичь единообразия в отражении векселей в учёте, по аналогии с учётом долговых ценных бумаг (облигаций) избавившись от такого алогизма в вексельном обороте, как порождённые российской практикой, товарные векселя единого образца. Если следовать подобной практике, то ведь можно ввести понятие товарных акций, облигаций, которые оплачены товаром или переданы в оплату поставки товара !?. В принципе, любой вексель является «безусловным обязательством уплатить определённую сумму». При этом суть и результат сделки, лежащей в основе получения векселя никаких правовых последствий не имеет, предметом вексельного обязательства могут быть только деньги, а не поставка товара. Векселедержатель получит деньги независимо от того выполнены условия сделки или нет, так как имеет «безусловное право получить определённую сумму». Любой вексель может участвовать в расчётах и нет смысла в искусственном их делении, которое противоречит Женевской Конвенции и усложняет ведение бухгалтерского учёта расчётов с использованием векселей.

СПИСОК ЛИТЕРАТУРЫ Нормативные акты

1. Гражданский кодекс Российской Федерации.

2. Налоговый кодекс Российской Федерации.

3. Конвенция о единообразном законе о простом и переводном векселях (заключена в Женеве 7 июня 1936 г., вступила в силу для СССР 25 ноября 1936 г.).

4. Положение о переводном и простом векселе. Приложение к Постановлению ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341.

5 Федеральный закон от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

6. Федеральный закон от 11 марта 1997 г. № 48-ФЗ «О переводном и простом векселе».

7. Постановление Правительства РФ от 26 сентября 1994 г. № 1094 «Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения».

8. Письмо Минфина России от 31 октября 1994 г. № 142 «О порядке отражения в бухгалтерском учете и отчетности операций с векселями, применяемыми при расчетах организациями за поставку товаров, выполненные работы и оказанные услуги».

9. Порядок отражения в бухгалтерском учете операций с ценными бумагами. Утвержден приказом Минфина России от 15 января 1997 г. № 2

10.Информационное письмо ВАС РФ от 25 июля 1997 г. № 18 «Обзор практики разрешения споров, связанных с использованием векселя в хозяйственном обороте».

11.Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина России от 29 июля 1998 г. № 34н.

12.Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98. Утверждено приказом Минфина России от 9 декабря 1998 г. № 60н.

13.Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99. Утверждено приказом Минфина России от 6 мая 1999 г. № 32н.

14.Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. Утверждено приказом Минфина России от 6 мая 1999 г. № ЗЗн.

15.Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99. Утверждено приказом Минфина России от 6 июля 1999 г. № 43н.

16. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации. Утверждены приказом Минфина России от 28 июня 2000 г. № 60н.

17. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению. Утверждены приказом Минфина России от 31 октября 2000 г. № 94н.

18. Методические рекомендации по применению главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации. Приложение к приказу МНС России от 20 декабря 2000 г. № БГ-3-03/447.

19. Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01). Утверждено приказом Минфина России от 2 августа 2001 г. № 60н.

20. Положение по бухгалтерскому учёту «Учёт финансовых вложений» ПБУ(19/02) . Утверждено приказом Минфина РФ от 10.12.02 г. № 126н

Учебные пособия| 21 | Агарков М.М. Основы банковского права. Учение о ценных бумагах. — М.-: БЕК, 1994. |

| 22 | Баталов В.С. Учёт и налогообложение вексельных операций М : ФБК-2002 |

| 23 | Белов В.А. Вексельное законодательство России: Научно-практический комментарий.—М.: Учебно-консультационный центр «ЮрИнфоР», 2001. |

| 24 | Белов В.А. Практика вексельного права, М.: Учебно-консультационный центр «ЮрИнфоР», 2001. |

| 25 | Брызгалин А.В., Берник В.Р. и др. Векселя и взаимозачеты: Налогообложение и бухгалтерский учет. — М.: АН-Пресс, 2001. |

| 26 | Вексельное право. Общие положения и юридический комментарий/В.В. Ильин, А.В. Макеев, Е.А. Павлодский. — М.: Банковский Деловой Центр, 2000 |

| 27 | Веселов В. Г. Бухгалтерский учёт вексельных операций – М:Юнити-2002 |

| 28 | Вишневский А.А. Вексельное право: Учебное пособие. — М.: Юристъ, 1999. |

| 29 | Гордон В.М. Положение о векселях в частной кодификации// Харьков 1925г. |

| 30 | Добрынина Л.Ю. Вексельное право России // М: Спарк 2000 |

| 31 | Козлова Е.П., Бабченко Т.Н., Галанина Е.Н. Бухгалтерский учет в организациях. – 2-е изд. перераб и доп. – М.: Финансы и статистика, 2002 |

| 32 | Комарова Т.Ю. "Бухгалтерский учет ценных бумаг". – М., 2002 г. |

| 33 | Кондраков Н.П. "Бухгалтерский учет". Учебное пособие. – М.: Инфра-М 2001 г. |

| 34 | Костюков А.В. "Ценные бумаги в России". – М.: ЮНИТИ 2002 г. |

| 35 | Курбангалеева О.А. Операции с векселями. – М.: Бератор-Пресс, 2002 |

| 36 | Наумова Н.А., Василевич И.П., Нуридинова Л.В. Основы бухгалтерского учета: Учебн. Пособие для вузов / Под ред. проф. Я.В. Соколова. – М.: Аудит, ЮНИТИ, 2000 |

| 37 | Хахонова Н.Н. Бухгалтерский учет и налогообложение операций с векселями. — М., Контур, 2000. |

| 38 | Шершеневич Г.Ф. Учебник торгового права //М: Спарк, 1994 |

| 39 | Шершеневич Г.Ф. Учебник русского гражданского права (по изданию 1907г.)// М.: Спарк, 1994 |

| 40 | Билялова Л. Куда деваться? // http://berator.ru/mosbuh/article/1011?print=1 2004г. |

| 41 | Брызгалин А.В., Демешева Е.В. Сложные вопросы обложения НДС операций с векселями/Налоговый вестник. №2 2002 |

| 42 | Волков С. Учёт вексельных операций// www.buhgalt.ru/archive.htm 2003 |

| 43 | Джаарбеков С.М. «Бухгалтерский учет и налогообложение операций с простыми векселями»//Консультант № 6 2000г. |

| 44 | Зайцева С.Н. " Налог на прибыль: Расчеты векселями третьих лиц: особенности налогообложения // "Актуальные вопросы бухгалтерского учета и налогообложения" №3 2004 |

| 45 | Злобин С.В. Учёт товарных векселей //www.audit-it.ru 2003г. |

| 46 | Игнатьев А.А. Как учитывать операции с финансовыми вложениями в бухучете по новым правилам // Газета "Учет, налоги, право" №03(314), 2003г |

| 47 | Курбангалеева О.А. Учет и налогообложение доходов в виде дисконта //radagroup.ru 2003 |

| 48 | Лукашин Н.В., операции с векселями: правовое регулирование, бухгалтерский учёт и налогообложение // http://www.akdi.ru/BUHUCH/prakt/011026.htm 2004г |

| 49 | Маневич В.Е., Перламутров В.Л. «Вексельное обращение и вексельный кредит»//Финансы № 3 2001г. |

| 50 | Митин Б.М. "Проблемы налогообложения вексельных операций с учетом части 2 НК РФ". // "Российский налоговый курьер", № 8 2002 г. |

| 51 | Митин Б.М. "Учет операций с векселями по новому плану счетов" // "Российский налоговый курьер", №1 2001 г. |

| 52 | Пятов М.Л. Бухгалтерский учет и налогообложение операций с векселями//Экономика и жизнь. — Бухгалтерское приложение. №25 2001 |

| 53 | Пятов М.Л. Учёт вексельного поручительства и посредничества по векселям // «Бухгалтерский учёт» №3 2003 |

| 54 | Пятов М.Л. Границы категории "финансовые вложения", устанавливаемые ПБУ 19/02 // http://www.buh.ru/document.jsp?ID=413 2004г. |

| 55 | Рабинович A.M. Вексель с номиналом в иностранной валюте как средство расчетов//Главбух № 23 2001 |

| 56 | Рабинович А. М. Всякий ли вексель является выручкой?//Экономика и жизнь. — Бухгалтерское приложение №46 2002 |

| 57 | Рабинович А.М. Этот многоликий вексель «третьего лица»//Экономика и жизнь. — Бухгалтерское приложение №34 2000 |

| 58 | Рабинович А.М. Расчеты банковскими векселями: как платить НДС// "Российский налоговый курьер", № 3 2003 |

| 59 | Скатов М.А. Предварительная оплата товаров векселем// Консультант №2 2002 |

| 60 | Скворцов Н.К. Особенности учёта вексельных операций //retail.ru/biblio/bntop/buh06.htm 2003г. |

| 61 | Сурин Т.Л. Учет и налогообложение операций с векселями// Экономика и жизнь. — Бухгалтерское приложение. №39 2001 |

| 62 | Толстокулакова С. Стандарты бухгалтерского учета: бухгалтерский учет займов и кредитов //"Бизнес Практика" - ttp://www.risp.ru/~practica/ 2003г. |

| 63 | Хабарова Л.П. Неденежные расчеты: учет и налогообложение// Финансовая газета. — Региональный выпуск. №23 2001 |

| 64 | Хабарова Л.П ПБУ 19/02 «Учет финансовых вложений» // «Бухгалтерский бюллетень» http://www.kvantex.ru/consult/bbul/pbu19-02ufl.htm 2004г. |

| 65 | Хабарова Л.П. Учет и налогообложение операций с векселями// Финансовая газета. — Региональный выпуск. № 50 2002 |

| 66 | Черкасов Д.Л. Товарные векселя: учёт и налогообложение Практическая бухгалтерия №6 2003 |

[1] Черкасов Д.Л. Товарные векселя: учёт и налогообложение Практическая бухгалтерия №6 2003 с.17

[2] Вексельное право. Общие положения и юридический комментарий/В.В. Ильин, А.В. Макеев, Е.А. Павлодский. — М.: Банковский Деловой Центр, 2000 с.17

[3] См.: Российская газета.— 1 октября 1994.

2 См.: Вестник ВАС РФ.— 1997.— № 10.

1 См.: Ведомости Съезда народных депутатов СССР и Верховного Совета

СССР.— 1991.— № 26.

[4] Вишневский А.А. Вексельное право: Учебное пособие. — М.: Юристъ, 1999 с.8-9

[5] Черкасов Д.Л. Товарные векселя: учёт и налогообложение Практическая бухгалтерия №6 – 2002 С.14

[6] Сурин Т.Л. Учет и налогообложение операций с векселями// Экономика и жизнь. — Бухгалтерское приложение. — 2001. — № 39. — С. 9—16

1 См.: Вестник ВАС РФ.— 1998.— № 9.

2 Рабинович А. Этот многоликий вексель «третьего лица»//Экономика и жизнь. — Бухгалтерское приложение №34 2000 — С. 1.

3 Сурин Т.Л. Учет и налогообложение операций с векселями// Экономика и жизнь. — Бухгалтерское приложение. — 2001. — № 39. — С. 11

[7] Курбангалеева О.А. Операции с векселями. – М.: Бератор-Пресс, 2002 с.48

[8] Агарков М.М. Основы банковского права. Учение о ценных бумагах. — М.-: БЕК, 1994 с.38

[9] Белов В.А. Практика вексельного права, М.: Учебно-консультационный центр «ЮрИнфоР», 2001 с.38

[10] Вишневский А.А. Вексельное право: Учебное пособие. — М.: Юристъ, 1999 с.9

[11] Вишневский А.А. Вексельное право: Учебное пособие. — М.: Юристъ, 1999 с.20

[12] Вишневский А.А. Вексельное право: Учебное пособие. — М.: Юристъ, 1999 с.20

[13] Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98. Утверждено приказом Минфина России от 9 декабря 1998 г. № 60н

[14] План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению. Утверждены приказом Минфина России от 31 октября 2000 г. № 94н

[15] Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. Утверждено приказом Минфина России от 6 мая 1999 г. № ЗЗн п.6.2.

[16] В 2004г. ставка НДС снижена до 18%

[17] Письмо Минфина России от 31 октября 1994 г. № 142 «О порядке отражения в бухгалтерском учете и отчетности операций с векселями, применяемыми при расчетах организациями за поставку товаров, выполненные работы и оказанные услуги»

Похожие работы

... участка учета на Кировской ТЭЦ-3 целесообразна и будет экономически выгодна.ЗАКЛЮЧЕНИЕ Целью написания дипломной работы являлось подробное изучение темы “Особенности и проблему учета расчетов с поставщиками и подрядчиками” на примере финансово-хозяйственной деятельности ТЭЦ-3 В ходе выполнения дипломной работы была проанализирована финансово-хозяйственная деятельность предприятия за 1997-1999 ...

... по стоимости имущество должен оплатить разницу в стоимости обмениваемого имущества. 2. Учет расчетов с поставщиками и подрядчиками, расчетов с покупателями и заказчиками в ООО «Русские автоттракторные запчасти» 2.1 Краткая технико-экономическая характеристика ООО «Русские автотракторные запчасти» Общество с ограниченной ответственностью «Русские автотракторные запчасти» является полностью ...

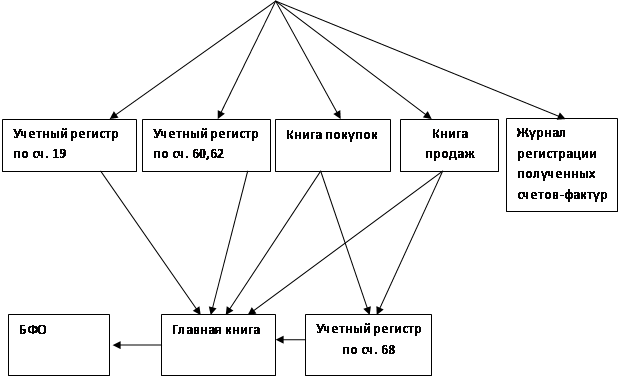

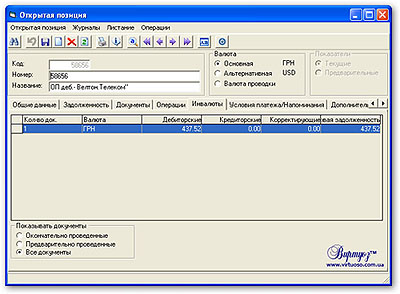

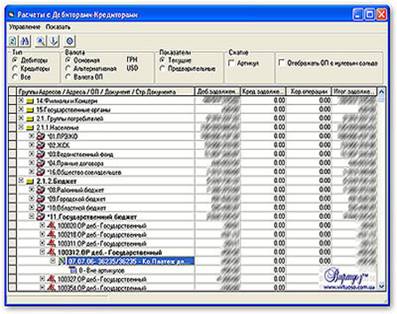

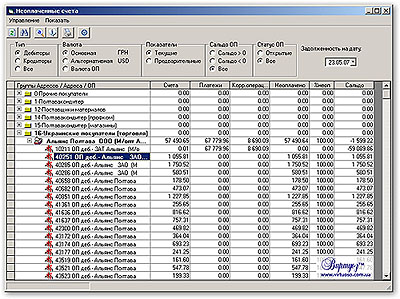

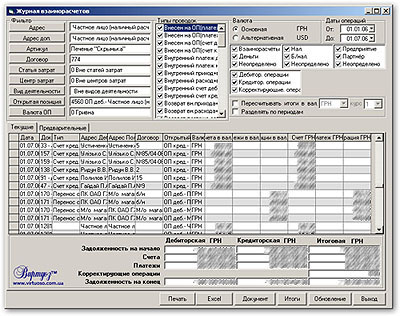

... можно получить информацию о непогашенной дебиторской и/или кредиторской задолженности в разрезе открытых позиций. С помощью Журнала производят контроль взаиморасчетов. 3. Автоматизация учета расчетов с контрагентами Бухгалтерский учет расчетов с контрагентом зависит от методики взаиморасчетов, определяемой в договоре. Сведения о договоре с контрагентом и условия расчетов должны быть ...

... Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям» КРЕДИТ 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с дебиторами и кредиторами», субсчет 3 «Векселя полученные» Данная запись, по существу, должна иметь место в учете с момента уплаты векселедержателем государственной пошлины и принятия его иска к рассмотрению в арбитражном суде. Указанные расходы наряду с ...

0 комментариев