Навигация

ИСПОЛЬЗОВАНИЕ ОБОРОТНОГО ВЕКСЕЛЯ В РАСЧЁТАХ ЗА ПОСТАВЛЕННЫЕ ТОВАРЫ

3.4. ИСПОЛЬЗОВАНИЕ ОБОРОТНОГО ВЕКСЕЛЯ В РАСЧЁТАХ ЗА ПОСТАВЛЕННЫЕ ТОВАРЫ

Особенностью оборотного векселя является то, что его выдает не покупатель, а продавец продукции. Сразу после отгрузки покупатель оплачивает не товар, а вексель. Однако для продавца с точки зрения получения денежных ресурсов и пополнения оборотных средств это не столь важно. Покупатель учитывает вексель продавца в банке, получая вексельную сумму за вычетом банковского дисконта. При наступлении срока платежа по векселю продавец погашает вексель, а покупатель за счет поступивших средств возвращает полученный в банке кредит. Погашение векселя совпадает и с оговоренным сторонами сроком оплаты продукции. Но в связи с тем, что платеж за продукцию осуществляется с отсрочкой, ее стоимость увеличивается.

Значит, смысл схемы в том, что продавец получает деньги немедленно, а покупатель при этом собственных оборотных средств не расходует. Таким образом, по экономическому смыслу операция очень похожа на оплату продукции товарным векселем: покупатель (векселедатель) так же не тратит собственных средств вплоть до момента погашения векселя, а продавец (ремитент) получает деньги сразу после отгрузки продукции (естественно, при условии, что он реализует полученный от покупателя продукции вексель).

Схема сделки с участием оборотного векселя строится так, чтобы продавец получил доход в сумме обычного дохода от реализации продукции данного вида, а покупатель понес расход в сумме обычного расхода по приобретению продукции данного вида, увеличенной на размер платы за пользование заемными средствами (в данном случае — за отсрочку оплаты полученной продукции). Размер платы за пользование заемными средствами определяется условиями кредитного рынка, сложившегося в данный момент времени в данном регионе. Однако стороны сделки определяют ее не на основе исследования кредитного рынка, а посредством обращения в учетный банк. Банк сообщает им размер учетного процента (дисконта), который он предполагает взыскать за учет векселя. Поэтому и стоимость продукции по сделке с отсрочкой платежа, и вексельная сумма по оборотному векселю определяются как обычная стоимость товара, увеличенная на размер дисконта учетного банка.

Пример. В 2003г. себестоимость продукции была равна 900 руб. ООО «Крост» обычно продавал эту продукцию за 1000 руб., НДС — 200 руб. (итого 1200 руб.). В сделке с условием выдачи оборотного векселя та же продукция реализуется по цене 1200 руб., НДС — 240 руб. (итого 1440 руб.) с условием платежа через три месяца.

После отгрузки продукции покупатель совершает платеж за вексель в сумме 1200 руб., а продавец ООО «Крост» выдает покупателю вексель номиналом 1400 руб. (дисконт — 200 руб.). Покупатель передает вексель в банк для учета. Учетный банк взыскивает дисконт в размере 200 руб.

Именно величина банковского дисконта определяет:

а) стоимость продукции — 1200 руб. (без учета НДС), где 1000 руб. — обычная стоимость данной продукции, 200 руб. — компенсация за отсрочку ее оплаты; с учетом НДС стоимость продукции составит 1440 руб.;

б) номинал оборотного векселя — 1400 руб., где 1200 руб. - обычная стоимость данной продукции с учетом НДС (вексель должен покрывать всю сумму задолженности, а не только доход продавца), 200 руб. — дисконт

Далее при наступлении срока платежа ООО «Крост» погашает свой вексель, а покупатель оплачивает поставленную ему продукцию.

Таблица 15| № | Учет у продавца | Учет у покупателя | Содержание операции | Сумма, руб. | |||||

| дебет | кредит | дебет | кредит | ||||||

| В момент отгрузки продукции | |||||||||

| 1 | 62-х | 90 | 10 | 60-х | Отгружена продукция | 1440 1200 | |||

| 2 | 90 | 76-3, 68 | 19 | 60-х | Отражен НДС | 240 | |||

| 3 | 90 | 43 | Списана себестоимость отгруженной продукции | 900 | |||||

| В момент оплаты векселя | |||||||||

| 4 | 51 | 76 | 76-1 | 51 | Оплачен вексель | 1200 | |||

| В момент выдачи векселя | |||||||||

| 5 | 76 | 66-1, 67-1 | 58-3-1 | 76-1 | Выдан оборотный вексель | 1200 | |||

| 6 | 91-1-2 | 66-1, 67-1 | Начислен дисконт по векселю | 200 | |||||

| В момент учёта векселя в банке | |||||||||

| 7 | 58-3-6 | 58-3-1 | Передан вексель в банк для учета | 1200 | |||||

| Получение средств в банке получение | |||||||||

| 8 | 51 | 66-2, 67-2 | Поступили средства от учетного банка | 1200 | |||||

| 9 | 91-1-2 | 66-2, 67-2 | Отражен учетный процент банка | 200 | |||||

| Погашение векселя | |||||||||

| 10 | 76 | 91-1-1, 91-1-3 | Предъявлен вексель к погашению | 1200 200 | |||||

| 11 | 91-1-1 | 58-3-6 | Списан вексель с баланса | 1200 | |||||

| 12 | 66-1, 67-1 | 51 | 66-2, 67-2 | 76 | Погашен вексель векселедателем | 1400 | |||

| Оплата продукции | |||||||||

| 13 | 51 | 62-х | 60-х | 51 | Оплачена продукция | 1440 | |||

| Примечание: Реализация продукции для целей обложения НДС отражается в момент оплаты продукции (проводка 13). Получение платежа за выданный вексель в качестве выручки не отражается | |||||||||

| 14 | 76-3 | 68 | 68 | 19 | Отражен НДС по оплаченной поставке | 240 | |||

Таким образом, если бы продукция оплачивалась сторонами без оформления оборотного векселя и отсрочки оплаты продукции, то доход продавца составил бы 1000 руб. (стоимость без учета НДС), прибыль (доход за вычетом себестоимости продукции) — 100 руб. (1000 руб. - 900 руб.), а расход покупателя — 1000 руб. (также без учета НДС).

По окончании операции с оформлением оборотного векселя доход продавца составил 1200 руб. (стоимость без учета НДС), прибыль (доход за вычетом себестоимости продукции и расхода по вексельному дисконту) — те же 100 руб. (1200 руб. - 900 руб. - 200 руб.). Расход покупателя — 1200 руб. (без учета НДС). Мы уже указали, что 200 руб. — это компенсация за трехмесячную отсрочку платежа, причем доход по векселю в размере 200 руб. (вексельный дисконт) у покупателя компенсируется вычетом учетного процента банка в размере тех же 200 руб.

3. 5. ПОЛУЧЕНИЕ И ПЕРЕДАЧА ВЕКСЕЛЯ «АВАНСОМ»

Учет у продавца продукции (исполнителя работ, услуг)

Получение векселя «авансом» создает в бухгалтерском и налоговом учете большое количество проблем. Сначала остановимся на налоговой проблеме получения векселя «авансом» либо возникновения кредиторской задолженности в результате получения векселя, сумма которого больше объемов поставки и который закрывается последующими поставками в течение определенного промежутка времени. Возникновение такой кредиторской задолженности следует рассматривать как некую потенциальную возможность появления «аванса» в целях обложения НДС. Речь идет о том, что в случае реализации полученного «авансом» векселя до отгрузки продукции, выполнения работ, оказания услуг поступление средств от реализации векселя включается в налоговую базу по НДС.

Вопрос о том, на дебете какого счета должен отражаться вексель, поступивший «авансом», — на счете 58 «Финансовые вложения» или 62 «Расчеты с покупателями и заказчиками», на сегодняшний день не дискутируется. В рассматриваемой ситуации вексель необходимо учитывать все-таки как товарный (на счете 62), если он выдан будущим покупателем продукции, и как финансовый, если это вексель третьего лица. Основной аргумент заключается в том, что основанием передачи векселя является отгрузка продукции (выполнение работ, оказание услуг), а не привлечение заемных средств или осуществление финансовых вложений.

На сегодняшний день необходимо сделать выбор собственной методики отражения «авансовых» векселей и зафиксировать принятое решение в приказе об учетной политике.

Бухгалтерские записи проиллюстрируем следующим примером: ООО «Крост» получает вексель номиналом 150 руб. в счет отгрузки продукции стоимостью 120 руб.

Таблица 16

| № операции | Дебет счета | Кредит счета | Содержание операции | Основание совершения операции | Сумма, руб. |

| В момент получения векселя | |||||

| 1 | 58-3-1, 62-х- 1 | 62-х | Получен вексель «авансом» | Акт приема-передачи векселя | 120 |

Примечание. Получение векселя означает появление у векселедержателя актива в виде товарного векселя или финансового векселя и кредиторской задолженности по отгрузке обеспеченной векселем продукции (но не аванса).

В момент отгрузки продукции

| 2 | 62-х | 90 | Отражена отгрузка продукции | Договор, товаросопроводительные документы | 120 |

Далее учет векселя, полученного «авансом», отражается в обычном для товарных векселей порядке. Продукция считается оплаченной для целей обложения НДС в момент погашения векселя или его передачи по индоссаменту. Дисконт начисляется в момент погашения векселя или при его передаче по индоссаменту.

Учет у покупателя продукции (заказчика работ, услуг)

Проблема выбора того, как отразить собственный вексель, выданный авансом, — как товарный или как финансовый, актуальна и для противоположной стороны сделки — векселедателя. Эта проблема осложняется следующими условиями.

1. Поставщик продукции (исполнитель работ, услуг) сразу после получения векселя имеет право его реализации (передачи по индоссаменту). Если по каким-то причинам поставка продукции (выполнение работ или услуг) не представляется возможной, то поставщик продукции будет обязан возместить свою задолженность денежными средствами. То есть вполне реальной становится ситуация, когда в обмен на вексель векселедателю поступят не товары, а денежные средства, а это уже схема обычного финансового векселя (обратим внимание на то, что при передаче векселя после отгрузки такая ситуация исключается).

2. Отражение выданного «авансом» векселя на счетах учета заемных средств (66 или 67) противоречит понятию займа, поскольку согласно п. 1 ст. 807 ГК РФ «по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества». Отгружаемая под вексель продукция не может быть предметом займа, поскольку векселедатель не обязуется возвращать «равное количество вещей того же рода и качества», но обязуется погасить выданный вексель денежными средствами. Поэтому выдача финансового векселя в данном случае вообще не представляется возможной.

Пример : ООО «Крост» передает вексель номиналом 150т. руб. в счет получения сырья стоимостью 120т. руб. Финансовый вексель числится в учете по стоимости 100т. руб.

Таблица 17

| № операции | Дебет счета | Кредит счета | Содержание операции | Основание совершения операции | Сумма, тыс. руб. |

В момент выдачи векселя

| 1а | 60-х | 60-х- 1 | Выдан товарный вексель «авансом» | Акт приема-передачи векселя, карточка аналитического учета векселя | 120 | |||

| 1б | 60-х | 91-1-1 | Выдан финансовый вексель «авансом» | Акт приема-передачи векселя | 120 | |||

| 2б | 91-1-1 | 58-3-1 | Списание с баланса переданного векселя | Карточка аналитического учета векселя | 100 | |||

| В момент получения сырья | ||||||||

| 3 | 10 | 60-х | Отражено поступление сырья | Договор, товаросопроводительные документы | 100 | |||

| 4 | 19 | 60-х | Начислен НДС | Счет-фактура | 20 | |||

| 5 | 10 | 60-х | Отражен дисконт по векселю | Карточка аналитического учета векселя | 30 | |||

Примечание. Передача векселя означает появление у векселедателя актива в виде дебиторской задолженности поставщика сырья и кредиторской задолженности по оплате собственного товарного векселя. При передаче финансового векселя в учете отражается мена последнего на сырье, причем право собственности переходит не одновременно, а по мере передачи вещей — ценной бумаги и сырья.

Далее учет векселя, выданного «авансом», отражается в обычном для товарных векселей порядке. Сырье считается оплаченным для целей зачета НДС в момент погашения векселя.

3.6. РАСЧЁТЫ ВЕКСЕЛЯМИ ТРЕТЬИХ ЛИЦСледует заметить, что переводные векселя практически не имеют хождения на территории РФ, поэтому в дальнейшем под словом "вексель" будет подразумеваться только простой вексель.

Бухгалтерский учет векселей третьих лиц осуществляется в соответствии с ПБУ 19/02 и Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, на основании которых такие ценные бумаги относятся к финансовым вложениям (п. 3 ПБУ 19/02), отражаются на одноименном счете 58 "Финансовые вложения" субсчет 2 "Долговые ценные бумаги".

Пример. ООО "Крост" в марте 2004 г. по договору купли-продажи приобрело у банка за 570 000 руб. финансовый вексель номинальной стоимостью 590 000 руб. со сроком платежа "через пять месяцев от даты составления", который в последующем был передан в оплату за приобретенные у организации "Х" материалы на сумму 590 000 руб. (в том числе НДС по ставке 18% - 90 000 руб.).

В бухгалтерском учете ООО "Крост" хозяйственные операции были отражены следующим образом:

Таблица 18

| Содержание операции | Дебет | Кредит | Руб. |

| Перечислены денежные средства в оплату за финансовый вексель | 76 | 51 | 570 000 |

| Вексель учтен как финансовое вложение | 58-2 | 76 | 570 000 |

| На дату приобретения поставки материалов | |||

| Отражена задолженность перед организацией "Х" за материалы | 10 | 60 | 500 000 |

| Учтен НДС по материалам | 19 | 60 | 90 000 |

| В счет погашения задолженности по договору поставки передан финансовый вексель | 60 | 91-1 | 590 000 |

| Списана учетная стоимость векселя | 91-2 | 58-1 | 570 000 |

| Предъявлен к возмещению НДС по приобретенным материалам (570 000 х 18 / 118) | 68 | 19 | 86 949 |

| Списана сумма НДС, не подлежащая вычету (90 000 - 86 949) | 91-2 | 19 | 3 051 |

Поставщик (организация "Х") отразит хозяйственную операцию следующим образом:

Таблица 19

| Содержание операции | Дебет | Кредит | руб. |

| Отгружена продукция покупателю | 62-1 | 90-1 | 590 000 |

| Начислена задолженность бюджету по отложенному НДС со стоимости проданной продукции | 90-3 | 76 | 90 000 |

| Получен вексель третьего лица в оплату за продукцию | 58-2 | 62-1 | 590 000 |

| Задолженность бюджету по отложенному НДС включена в состав налоговых обязательств | 76 | 68 | 90 000 |

Операция по приобретению векселя в собственность должна производиться на основании договора купли-продажи ценных бумаг, в котором определены основные существенные условия о передаваемом имуществе (векселе) и о его цене, а также акта приема-передачи ценных бумаг, в котором стороны должны четко указать, какой именно вексель передается (номер бланка, все его реквизиты, цель передачи и момент перехода права собственности на этот вексель).

Операция по передаче векселя в счет оплаты за товар может быть оформлена по двум вариантам: либо как проведение зачета, либо как предоставление отступного, в результате чего договор купли-продажи товара с момента передачи векселя считается исполненным.

В первом варианте зачет встречных однородных требований должен быть подтвержден актами сверки расчетов и заявлением о проведении взаимозачета.

Во втором варианте организация свои обязательства по оплате товара исполняет путем передачи векселя. Первичными документами в данном случае будут соглашение об отступном и акт приема-передачи векселя. В акте приема-передачи векселя помимо реквизитов ценной бумаги обязательно должно быть указано в оплату за какие товары (работы, услуги) передается вексель; на основании какого (номер, дата) договора ТМЦ (услуги) были получены; общая сумма погашаемых обязательств (может отличаться от номинала векселя). Отдельно в акте должна быть выделена сумма НДС. Если лицо, принимающее вексель, действует на основании доверенности, то ее реквизиты (дата выдачи, номер) должны быть указаны в акте.

Обычно на практике покупатель передает в оплату товаров вексель, номинал которого превышает цену договора, либо вексель, предусматривающий при его погашении выплату процентов. Налоговые последствия, которые при этом возникают, рассмотрим ниже.

Налог на прибыльПорядок налогообложения доходов по ценным бумагам, а также операций по их реализации и иному выбытию, в том числе погашению, определен главой 25 НК РФ. При этом учитывается двойственная природа ценных бумаг, которая заключается в следующем.

Первоначально в течение всего срока нахождения у организации ценная бумага рассматривается как долговое обязательство, к оценке которого применяются правила п. 6 ст. 250 НК РФ. И только на стадии реализации (погашения) ценной бумаги результат ее выбытия оценивается в особом порядке на основе норм ст. 280 НК РФ.

Эти особенности налогообложения ценных бумаг, которые далее будут рассмотрен подробнее, в полной мере относятся и к векселям третьих лиц.

Порядок налогообложения доходов по векселям третьих лицПри наличии у организации векселя третьего лица налоговые последствия по начислению процентов возникают в двух случаях:

Похожие работы

... участка учета на Кировской ТЭЦ-3 целесообразна и будет экономически выгодна.ЗАКЛЮЧЕНИЕ Целью написания дипломной работы являлось подробное изучение темы “Особенности и проблему учета расчетов с поставщиками и подрядчиками” на примере финансово-хозяйственной деятельности ТЭЦ-3 В ходе выполнения дипломной работы была проанализирована финансово-хозяйственная деятельность предприятия за 1997-1999 ...

... по стоимости имущество должен оплатить разницу в стоимости обмениваемого имущества. 2. Учет расчетов с поставщиками и подрядчиками, расчетов с покупателями и заказчиками в ООО «Русские автоттракторные запчасти» 2.1 Краткая технико-экономическая характеристика ООО «Русские автотракторные запчасти» Общество с ограниченной ответственностью «Русские автотракторные запчасти» является полностью ...

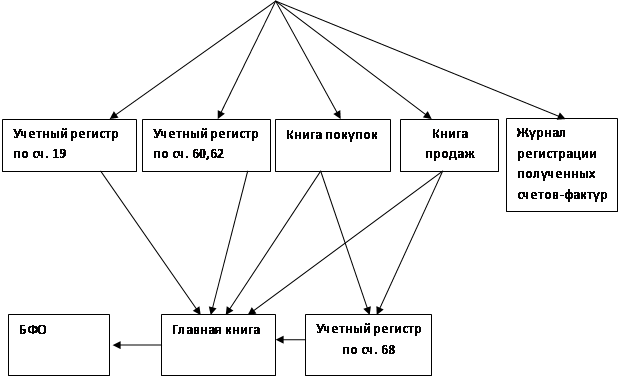

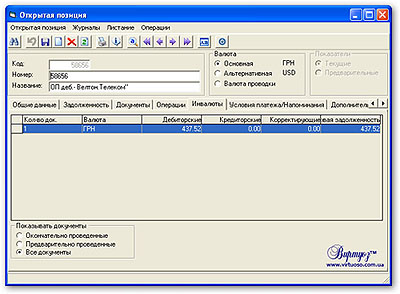

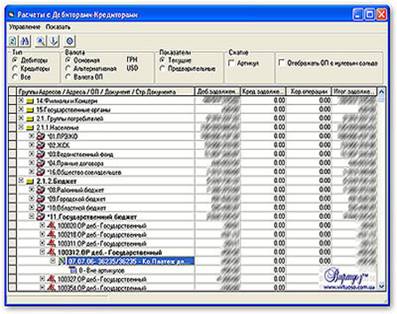

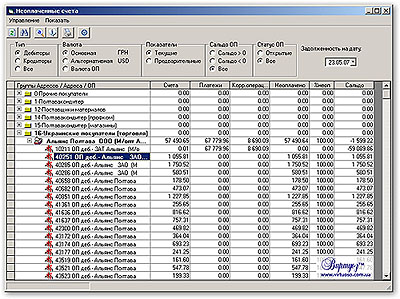

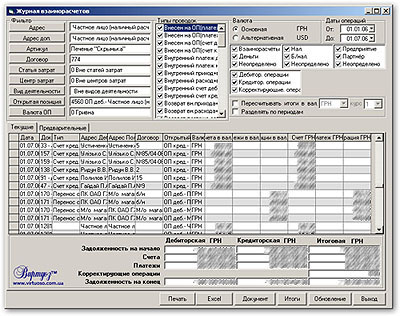

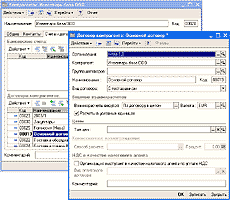

... можно получить информацию о непогашенной дебиторской и/или кредиторской задолженности в разрезе открытых позиций. С помощью Журнала производят контроль взаиморасчетов. 3. Автоматизация учета расчетов с контрагентами Бухгалтерский учет расчетов с контрагентом зависит от методики взаиморасчетов, определяемой в договоре. Сведения о договоре с контрагентом и условия расчетов должны быть ...

... Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям» КРЕДИТ 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с дебиторами и кредиторами», субсчет 3 «Векселя полученные» Данная запись, по существу, должна иметь место в учете с момента уплаты векселедержателем государственной пошлины и принятия его иска к рассмотрению в арбитражном суде. Указанные расходы наряду с ...

0 комментариев