Навигация

Оплата очередных отпусков

1.4 Оплата очередных отпусков.

Ежегодно работникам предоставляются очередные отпуска. Основанием для расчета суммы отпускных является приказ, в котором указывается, кому предоставляется отпуск, с какого числа, продолжительность отпуска. Продолжительность отпуска составляет 28 календарных дней. Для оплаты отпуска рассчитывается средний заработок за предшествующие три месяца, в который входит:

1) заработная плата сдельная и повременная;

2) надбавки и доплаты за выслугу лет;

3) доплаты за совмещение профессий;

4) выполнение обязанностей временно отсутствующего работника;

5) премии и вознаграждения и т.д.

Размер среднего заработка определяется путем деления суммарной заработной платы за последние три месяца на 3. Далее определяется размер отпуска за день: средняя заработная плата делится на 29,6 (среднее количество календарных дней в месяце). Полученная сумма умножается на количество дней отпуска.

Пример:

Работник уходит в отпуск на 28 дней. Заработная плата составила 1000 руб. в месяц.

(1000+1000+1000):3=1000 – средний заработок;

1000:29,6=33 руб. 78 коп. – размер отпускных за день;

33,78*28=945 руб. 84 коп. – размер отпускных.

Если у работника есть не полностью отработанный месяц, то при расчете дневного отпуска заработная плата за этот месяц делится на количество отработанных календарных дней.

Если в расчетном периоде отработано от 1 до 5 дней при пятидневной рабочей неделе, то эти дни пересчитываются в календарные.

Отпускным могут выплачиваться из резервного фонда Д-т 96 К-т 70.

1.5 Расчеты по пособиям по временной нетрудоспособности и оплаты за время простоев.

Пособия по временной нетрудоспособности выплачиваются за счет отчислений на социальное страхование. Порядок выплаты пособий по временной нетрудоспособности регулируется Постановлением СМ СССР и ВЦСПС от 23.02.84г. № 191. Согласно данному документу выплата пособия производится на основании подлинника больничного листа, который остается в бухгалтерии. При этом величина пособия зависит от непрерывного стажа сотрудника и его среднего заработка: при непрерывном стаже работы до 5 лет – 60% заработка; от 5 до 8 – 80%; от 8 лет и более – 100%.

Независимо от стажа пособие в размере 100% выплачивается:

по беременности и родам;

вследствие трудового увечья или профессионального заболевания;

лицам, имеющим на иждивении трех детей и более;

работающим инвалидам и ВОВ и инвалидам, приравненным по льготам к инвалидам ВОВ и др.

При переходе с одного места работы на другое непрерывный стаж сохраняется, если перерыв в работе не превысил 1 месяц.

Для расчета суммы больничного бухгалтер должен определить размер дневного пособия работника. По новым правилам его сумма рассчитывается следующим образом:

Заработок работника за последние 12 месяцев : количество фактически отработанных дней за последние 12 месяцев х 60% (в зависимости от продолжительности непрерывного трудового стажа работника) = размер дневного пособия.

Из формулы видно, что теперь для расчета пособий по временной нетрудоспособности и по беременности и родам берется средний заработок сотрудника за последние 12 календарных месяцев, предшествующих месяцу болезни.

Раньше больничный рассчитывался у повременщиков – исходя из тарифной ставки или оклада с постоянными доплатами и надбавками, а у сдельщиков – исходя из фактического заработка за последние 2 месяца перед наступлением нетрудоспособности. Как следствие, результатом нового порядка (расчетный период 12 месяцев) в большинстве случаев будет снижение размера выплат пособий по временной нетрудоспособности.

После расчета величины пособия его следует сравнить с максимальной допустимой величиной. Дело в том, что ФСС может оплачивать больничный только в пределах 11700 руб. за 1 календарный месяц.

Для расчета максимального размера дневного пособия можно использовать следующую формулу:

11700руб. х 12 месяцев : кол-во рабочих дней за последние 12 месяцев = максимальный размер дневного пособия.

Общая сумма больничного определяется по следующей формуле:

Размер дневного пособия, на которое имеет право работник х число рабочих дней, в течении которых болел сотрудник = общая сумма больничного.

Пособия по временной нетрудоспособности облагаются НДФЛ.

В случае превышения суммы пособия над максимальной, больничный выплачивается только в установленных пределах.

Пример:

Работник проболел 5 рабочих дней. Фактическая сумма заработной платы работника за 2003 год составила 120000 руб., а количество отработанных дней – 220. непрерывный стаж – 7 лет.

120000:220х80%=436 руб. – среднедневной заработок;

Всего в 2003 году было 250 рабочих дней. Отсюда максимальный размер дневного пособия составит:

11700 х 12:250=562 руб.

Работнику полагается пособие исходя из его заработка (436 руб. меньше, чем 562 руб.). Таким образом, сумма пособия составит:

436 х 5=2180 руб.

в учете должны быть выполнены следующие проводки:

Д-т 69 К-т 70 - 2180 руб. – начислено пособие по временной нетрудоспособности;

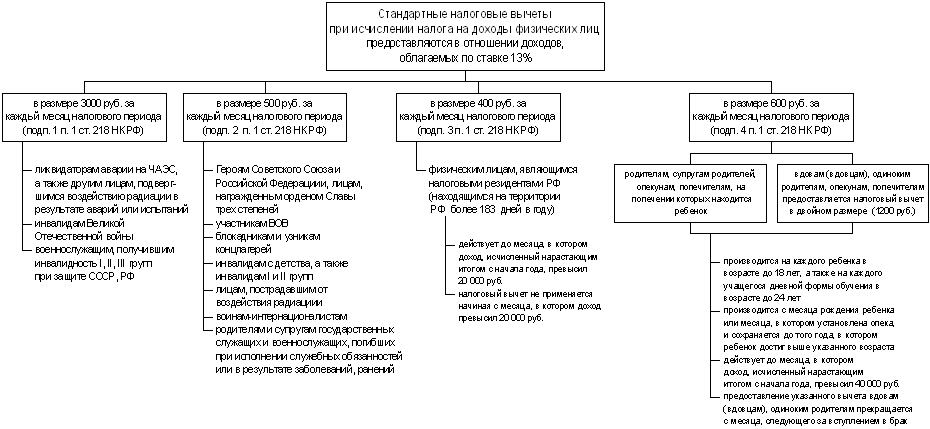

Д-т 70 К-т 68 - 283 руб. (2180*13%) – удержан НДФЛ (льгота 400руб. была учтена ранее при начислении заработной платы;

Д-т 70 К-т 50 – 1897 руб. (2180 – 283) – пособие выдано работнику.

Если размер дневного пособия превысит максимальный размер, то работодатель может возместить работнику эту сумму. Например, может выдать ее за счет материальной помощи.

При этом делается проводка:

Д-т 91 К-т 70 – начислена материальная помощь сотруднику.

Оплата времени простоя по вине работодателя оплачивается в размере не менее 2/3 средней заработной платы работника. Средняя заработная плата рассчитывается аналогично как при расчете пособий по больничному листу.

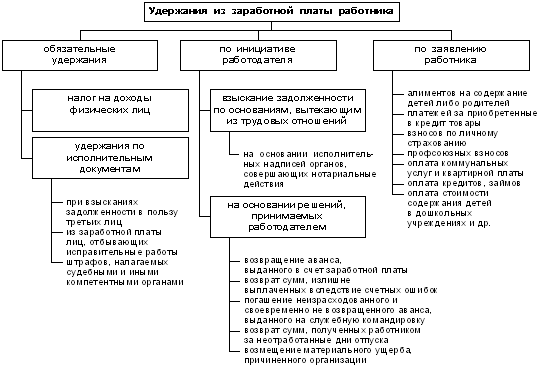

1.6 Удержания из заработной платы.

Из начисленной заработной платы производятся различные удержания и вычеты: НДФЛ, ранее выданные авансы, возмещение материального ущерба, причиненного работниками предприятия, удержания по исполнительным листам и т.д.

НДФЛ уплачивается в соответствии с Законом «О налоге не доходы физических лиц», он относится к обязательным удержаниям и исчисляется исходя из совокупного дохода. Так же к обязательным удержаниям относятся удержания по исполнительным листам.

По инициативе организации через бухгалтерию из заработной платы работников могут быть произведены следующие удержания: долг за работником; ранее выданные авансы; погашение задолженности по подотчетным суммам; за порчу, недостачу или утерю материальных ценностей; профсоюзные взносы; за брак; за ущерб, нанесенный производству.

Удержания из начисленной заработной платы отражают по Д-т счета 70 и К-т счетов:

69 «Расчеты по налогам и сборам»;

28 «Брак в производстве»;

73 «Расчеты с персоналом по прочим операциям»;

76 «Расчеты с разными дебиторами и кредиторами».

2 Практическая часть курсовой работы.

2.1 Начальный баланс на 01 декабря 2004 года.

В начале практической части курсовой работы нужно составить начальный баланс, т.е. разнести, данные в задании сальдо по активу и пассиву.

Таблица 1 – Начальный баланс на 01.12.2003г.

| Актив Хозяйственные средства | Пассив Источники образования хозяйственных средств | ||||||||

| № | Наименование счета | Сумма, Руб. | № | Наименование счета | Сумма, Руб. | ||||

| 01 | Основные средства | 1726770 | 02 | Износ основных средств | 548720 | ||||

| 04 | Нематериальные активы | 58000 | 05 | Амортизация нематери- альных активов | 30000 | ||||

| 06 | Долгосрочные финансо-вые вложения | 100000 | 60 | Расчеты с поставщиками и подрядчиками | 41820 | ||||

| 07 | Оборудование к уста- новке | 70000 | 66 | Расчеты по краткосроч-ным кредитам и займам | 194000 | ||||

| 08 | Вложения во внеоборот-ные активы | 120000 | 68 | Расчеты по налогам и сборам | 20800 | ||||

| 10 | Материалы | 489595 | 69 | Расчеты по социальному страхованию и обеспе-чению | 4270 | ||||

| 15 | Заготовление и приобре-тение материальных ценностей | 30000 | 70 | Расчеты с персоналом по оплате труда | 12250 | ||||

| 16 | Отклонение в стоимос-ти материальных цен-ностей | 31860 | 63 | Резервы по сомнитель-ным долгам | 15000 | ||||

| 19 | НДС по приобретенным ценностям | 7000 | 76 | Расчеты с разными де-биторами и кредитора-ми | 12280 | ||||

| 20 | Оновное производство | 53019 | 80 | Уставный капитал | 1000000 | ||||

| 43 | Готовая продукция | 50958 | 82 | Резервный капитал | 45600 | ||||

| 50 | Касса | 500 | 83 | Добавочный капитал | 977475 | ||||

| 51 | Расчетный счет | 400158 | 84 | Нераспределенная при-быль (непокрытый убыток прошлых лет) | 122000 | ||||

| 52 | Валютный счет | 35000 | 96 | Резервы предстоящих расходов | 2375 | ||||

| 58 | Финансовые вложения | 50000 | 99 | Прибыли и убытки | 322570 | ||||

| 62 | Расчеты с покупателя-ми и заказчиками | 70700 | |||||||

| 75 | Расчеты с учредителя-ми | 40000 | |||||||

| 97 | Расходы будущих пе-риодов | 15600 | |||||||

| Итого по активу: | 3349160 | Итого по пассиву: | 3349160 | ||||||

Похожие работы

... отпуск, праздничные дни и тому подобное). Объектом изучения в данной работе является ОАО Смоленский автоагрегатный завод. Целью данной выпускной квалификационной работы является проведение исследования учета расчетов по оплате труда на конкретном объекте, проанализировать действующие системы и формы оплаты труда, выяснить их недостатки, осуществить анализ использования фонда оплаты труда. Вопросы ...

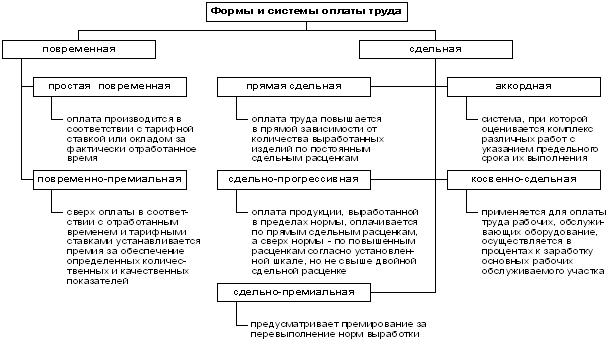

... правило, при автоматизации учета заработной платы) за фактически отработанное время или изготовленную продукцию, выполненные работы. 2. ОРГАНИЗАЦИЯ УЧЕТА РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ОПЛАТЕ ТРУД И ПРОЧИМ ОПЕРАЦИЯМ НА ПРИМЕРЕ СТЕРЛИТАМАКСКОЙ ТЭЦ ОАО «БАШКИРЭНЕРГО» 2.1 Организационно-экономическая характеристика Стерлитамакской ТЭЦ ОАО «Башкирэнерго» Стерлитамакская ТЭЦ – филиал открытого ...

... ; надлежащее качество материалов, инструментов, иных средств и предметов, необходимых для выполнения работы, их своевременное предоставление работнику; условия труда, соответствующие требованиям охраны труда и безопасности производства. Глава 2 УЧЕТ РАСЧЕТОВ ПО ОПЛАТЕ ТРУДА 2.1 Виды, формы и системы оплаты труда Выплата заработной платы обычно производится в денежной форме в валюте ...

... по возмещению материального ущерба; 76 «Расчеты с разными дебиторами и кредиторами» — на суммы удержаний по исполнительным листам и за товары, приобретенные в кредит. 70 «Расчеты с персоналом по оплате труда» Выдачу заработной платы и пособий в бухгалтерском учете отражают следующей записью: дебет счета 70 кредит счета 50 «Расчеты с персоналом по оплате труда» «Касса» Не выданные ...

0 комментариев