Навигация

Бухгалтерский учет расчетов по оплате труда с персоналом ООО "АГРО+"

на тему:

БУХГАЛТЕРСКИЙ УЧЕТ РАСЧЕТОВ ПО ОПЛАТЕ ТРУДА С ПЕРСОНАЛОМ»(НА ПРИМЕРЕ ООО "АГРО+"СОДЕРЖАНИЕ Введение Глава 1 ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ТАРИФНОЙ СИСТЕМЫ ОПЛАТЫ ТРУДА 1.1 Основные элементы тарифной системы 1.2 Разряды ЕТС 1.3 Нормирование труда Глава 2 УЧЕТ РАСЧЕТОВ ПО ОПЛАТЕ ТРУДА 2.1 Виды, формы и системы оплаты труда 2.2 Учет численности работников, отработанного времени и выработки 2.3 Порядок расчета оплаты труда, доплат, оплаты отпусков, надбавок, гарантий и компенсаций 2.4 Расчет среднего заработка 2.5 Учет начисления и удержаний из оплаты труда 2.6 Учет выплат начисленной оплаты труда Глава 3 АНАЛИЗ ЭФФЕКТИВНОСТИ РАСХОДОВ НА ОПЛАТУ ТРУДА 3.1 Структурно-логическая факторная модель фонда заработной платы 3.2 Анализ расходов на оплату труда в ООО «Агро+» 3.3 Бюджетирование расходов на оплату труда ВЫВОДЫ И ПРЕДЛОЖЕНИЯ СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

В соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержке и защиты работников. Многие функции государства по реализации этой политики возложены непосредственно на предприятия, которые самостоятельно устанавливают формы, системы и размеры оплаты труда, материального стимулирования его результатов. Понятие «заработная плата» наполнилось новым содержанием и охватывает все виды заработков (а также различных видов премии, доплат, надбавок и социальных льгот), начисленных в денежных формах, включая денежные суммы, начисленные работникам в соответствии с законодательством за не проработанное время (ежегодный отпуск, праздничные дни и тому подобное).

Рыночные отношения вызвали к жизни новые источники получения денежных доходов в виде сумм, начисленных к выплате по акциям и вкладов членов трудового коллектива в имущество предприятия (дивиденды, проценты).

Одним из важнейших направлений деятельности бухгалтерии любого предприятия является учет заработной платы работников предприятия. Так как он является одним из наиболее трудоёмких и ответственных участков работы бухгалтера, и должен обеспечить оперативный контроль над количеством и качеством труда, за использованием средств, включаемых в фонд заработной платы и выплат социального характера.

Проблема оплаты труда - одна из ключевых в экономике. От её успешного решения во многом зависят как повышение эффективности производства, так и рост благосостояния людей, благоприятный социально-психологический климат в обществе.

В новых условиях решение проблем в области оплаты труда невозможно без развитых механизмов социального партнёрства. В плоскости реформирования заработной платы находится и проблема государственных социальных стандартов, представляющих нормативные показатели уровня жизни и социального развития и используемых в качестве целевых ориентиров в практике государственного управления процессами экономического и социального развития.

Новые системы организации труда и заработной платы должны обеспечить сотрудникам материальные стимулы. Эти стимулы могут быть задействованы наиболее эффективно при жесткой индивидуализации заработной платы каждого работника: при внедрении бестарифной, гибкой модели оплаты труда, при которой заработок работника находится в прямой зависимости от спроса на производимую им продукцию и выполняемые информационные услуги, от качества и конкурентоспособности выполняемых работ и, конечно, от финансового положения предприятия, на котором он работает.

Необходимо учитывать так же, что формирование и величина прибыли зависят от выбранной системы оплаты труда.

Актуальность выбранной темы исследования объясняется зависимостью величины заработной платы от уровня жизни населения любой страны. Для подавляющего большинства людей заработная плата является основным источником дохода. Поэтому вопросы, связанные с заработной платой (ее величиной, формой начисления и выплаты и другие), являются одним из наиболее актуальных как для работников, так и для работодателей.

Объектом исследования является общество с ограниченной ответственностью ООО «Агро+».

Методологической основой исследования послужил принцип системного подхода, также нормативные документы, экономическая литература российских и зарубежных авторов, а также первичные, отчетные и другие документы ООО «Агро+».

Целью данной работы является проведение исследования постановки учета расчетов с персоналом по оплате труда, помощь предприятию в определении мер по ликвидации ошибок и неточностей и в формулировке рекомендаций по совершенствованию организации бухгалтерского учета расчетов с персоналом по оплате и прочим операциям.

Дипломная работа состоит из введения, трех глав и заключения, включающая выводы и предложения по результатам исследования.

В первой главе изложены теоретические основы тарифной системы оплаты труда с позиции современного похода. В ней рассматривается состав тарифной системы оплаты труда и ее элементы, ее регулирование со стороны государства.

Во второй главе рассмотрены основы бухгалтерского учета расчётов с персоналом по оплате труда. Даются основные понятия, задачи учета расчетов данного участка, характеристика счета 70 «Расчеты с персоналом по оплате труда». Основные категориальные понятия по учету и расчету заработной платы приводятся с учетом изменений в Налоговом, Трудовом кодексах.

Третья глава – практическая часть дипломной работы, в которой проведен анализ использования заработной платы на основе материалов ООО «Агро+», сформулированы рекомендации по повышению эффективности расходов на оплату труда, как основного рычага для материального стимулирования роста производительности труда.

В дипломной работе использованы статистический, монографический, абстрактно-логический и другие методы исследования. В заключении подведены итоги написания дипломной работы.

Глава 1 ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ТАРИФНОЙ СИСТЕМЫ ОПЛАТЫ ТРУДА 1.1 Основные элементы тарифной системы

Согласно трудовому законодательству нашей страны вознаграждение за труд работнику устанавливается в зависимости от его квалификации, сложности, количества, качества и условий выполняемой работы.

Дифференциация заработной платы по этим показателям обеспечивается, как правило, на основе тарифной системы оплаты труда.

Сложность выполняемых работ определяется на основе их тарификации[1].

Тарификация работ и присвоение тарифных разрядов работникам производятся с учетом единого тарифно-квалификационного справочника работ и профессий рабочих, единого квалификационного справочника должностей руководителей, специалистов и служащих. Указанные справочники и порядок их применения утверждаются в порядке, устанавливаемом Правительством Российской Федерации.

Тарифные системы оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права с учетом единого тарифно-квалификационного справочника работ и профессий рабочих, единого квалификационного справочника должностей руководителей, специалистов и служащих, а также с учетом государственных гарантий по оплате труда.

Единый тарифно-квалификационный справочник работ и профессий рабочих состоит из тарифно-квалификационных характеристик, содержащих характеристики основных видов работ по профессиям рабочих в зависимости от их сложности и соответствующих им тарифных разрядов, а также требования, предъявляемые к профессиональным знаниям и навыкам рабочих.

Единый квалификационный справочник должностей руководителей, специалистов и служащих состоит из квалификационных характеристик должностей руководителей, специалистов и служащих, содержащих должностные обязанности и требования, предъявляемые к уровню знаний и квалификации руководителей, специалистов и служащих. Указанные справочники и порядок их применения утверждаются в порядке, устанавливаемом Правительством Российской Федерации[2].

Общероссийский классификатор профессий рабочих, должностей служащих и тарифных разрядов (ОКПДТР), являющийся составной частью Единой системы классификации и кодирования информации (ЕСКК) Российской Федерации, подготовлен в рамках выполнения государственной программы перехода Российской Федерации на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики.

Основным элементом тарифной системы оплаты труда являются тарифные ставки. Тарифная ставка – фиксированный размер оплаты труда работника за выполнение нормы труда определенной сложности (квалификации) за единицу времени без учета компенсационных, стимулирующих и социальных выплат.

Тарифная ставка 1-го разряда, определяет минимальную оплату неквалифицированного труда в единицу времени. Тарифная сетка представляет собой совокупность тарифных разрядов работ (профессий, должностей), определенных в зависимости от сложности работ и требований к квалификации работников с помощью тарифных коэффициентов.

При этом тарифный разряд является величиной, отражающей сложность труда и уровень квалификации работника, а квалификационный разряд – величиной, отражающей уровень профессиональной подготовки работника.

Тарифный коэффициент устанавливает отношение тарифной ставки данного разряда к тарифной ставке первого разряда. Иначе говоря, тарифный коэффициент показывает, во сколько раз тарифная ставка данного разряда больше тарифной ставки первого разряда. При помощи тарифной ставки первого разряда и соответствующих тарифных коэффициентов определяются размеры тарифных ставок остальных разрядов.

Например, если тарифная ставка первого разряда составляет 4330 рублей (на сегодняшний день – это минимальный размер оплаты труда), то, зная тарифный коэффициент, скажем, десятого разряда (допустим – 2,047) несложно вычислить тарифную ставку десятого разряда, умножив тарифную ставку первого разряда на соответствующий тарифный коэффициент – 8863,51 рубля.

Таким образом, тарифная сетка представляет собой шкалу, определяющую соотношение в оплате труда при выполнении работ различной квалификации. Современное трудовое законодательство ориентирует на договорное и локальное регулирование оплаты труда. Вид, систему оплаты труда размеры тарифных ставок, окладов, премий, иных поощрительных выплат организации определяют самостоятельно в коллективных договорах и локальных актах. В различных организациях могут устанавливаться различные тарифные сетки, отличающиеся количеством разрядов и степенью нарастания тарифных коэффициентов.

Единая тарифная сетка (ETC) представляет собой единую шкалу тарификации оплаты труда рабочих и служащих. Она охватывает все группы работников учреждений, организаций и предприятий, находящихся на бюджетном финансировании (за исключением органов представительной и исполнительной власти). В ней содержится 18 разрядов. Ранее, соотношение тарифных разрядов этой тарифной сетки было установлено 1:10,07, т. е. оплата труда по высшему XVIII разряду превышала оплату труда по первому (низшему) разряду в 10,07 раза. Однако, с 1 декабря 2001 года соотношение между тарифными ставками (окладами) первого и восемнадцатого разрядов Единой тарифной сетки по оплате труда работников организаций бюджетной сферы установлено в размере 1 к 4,5.

Размер тарифной ставки I разряда устанавливается Правительством РФ и не может быть ниже минимальной оплаты труда (МРОТ). При повышении МРОТ Правительство РФ издает соответствующее постановление о повышении тарифных ставок ЕТС.

Каждому разряду сетки соответствует тарифный коэффициент, который показывает, во сколько раз тарифные ставки рабочих второго и последующих разрядов выше ставки рабочих первого разряда. Эти коэффициенты увеличиваются при увеличении тарифного разряда (от 1 до 4,5). В настоящее время тарифные коэффициенты для расчета оплаты труда работников федеральных государственных учреждений установлены постановлением Правительства РФ от 29 апреля 2006 г. № 256 «О размере тарифной ставки (оклада) первого разряда и о межразрядных тарифных коэффициентах Единой тарифной сетки по оплате труда работников федеральных государственных учреждений». Тарифные коэффициенты ЕТС и соответствующие им тарифные ставки приведены в таблице.

Единой тарифной сетки по оплате труда работников федеральных государственных учреждений». Тарифные коэффициенты ЕТС и соответствующие им тарифные ставки приведены в таблице.

| Разряды оплаты труда | Тарифные коэффициенты | Тарифная ставка |

| 1 | 1 | 4330 |

| 2 | 1,04 | 4503,2 |

| 3 | 1,09 | 4719,7 |

| 4 | 1,142 | 4944,86 |

| 5 | 1,268 | 5490,44 |

| 6 | 1,407 | 6092,31 |

| 7 | 1,546 | 6694,18 |

| 8 | 1,699 | 7356,67 |

| 9 | 1,866 | 8079,78 |

| 10 | 2,047 | 8863,51 |

| 11 | 2,242 | 9707,86 |

| 12 | 2,422 | 10487,26 |

| 13 | 2,618 | 11335,91 |

| 14 | 2,813 | 12180,29 |

| 15 | 3,036 | 13145,88 |

| 16 | 3,259 | 14111,47 |

| 17 | 3,51 | 15198,30 |

| 18 | 4,5 | 19485,00 |

Сложность выполняемых работ определяется на основе их тарификации[3].

Тарификация работ и присвоение тарифных разрядов работникам производятся с учетом единого тарифно-квалификационного справочника работ и профессий рабочих, единого квалификационного справочника должностей руководителей, специалистов и служащих. Указанные справочники и порядок их применения утверждаются в порядке, устанавливаемом Правительством Российской Федерации.

Тарифные системы оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

Тарифные системы оплаты труда устанавливаются с учетом единого тарифно-квалификационного справочника работ и профессий рабочих, единого квалификационного справочника должностей руководителей, специалистов и служащих, а также с учетом государственных гарантий по оплате труда.

Единый тарифно-квалификационный справочник работ и профессий рабочих состоит из тарифно-квалификационных характеристик, содержащих характеристики основных видов работ по профессиям рабочих в зависимости от их сложности и соответствующих им тарифных разрядов, а также требования, предъявляемые к профессиональным знаниям и навыкам рабочих.

Единый квалификационный справочник должностей руководителей, специалистов и служащих состоит из квалификационных характеристик должностей руководителей, специалистов и служащих, содержащих должностные обязанности и требования, предъявляемые к уровню знаний и квалификации руководителей, специалистов и служащих. Указанные справочники и порядок их применения утверждаются в порядке, устанавливаемом Правительством Российской Федерации[4].

Общероссийский классификатор профессий рабочих, должностей служащих и тарифных разрядов (ОКПДТР), являющийся составной частью Единой системы классификации и кодирования информации (ЕСКК) Российской Федерации, подготовлен в рамках выполнения государственной программы перехода Российской Федерации на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики.

Классификатор предназначен для решения задач, связанных с оценкой численности рабочих и служащих, учетом состава и распределением кадров по категориям персонала, уровню квалификации, степени механизации и условиям труда, вопросами обеспечения занятости, организации заработной платы рабочих и служащих, начисления пенсий, определения дополнительной потребности в кадрах и другими на всех уровнях управления народным хозяйством в условиях автоматизированной обработки информации.

1.2 Разряды ЕТС

Разряды оплаты труда в ETC отражают сложность выполняемых работ. Зависимость заработной платы от условий труда обеспечивается различного рода доплатами и компенсациями (за работу с тяжелыми или вредными условиями труда в тяжелых климатических условиях, в ночное время и т. п.).

Тарификация различных работ, профессий, специальностей в зависимости от их сложности осуществляется на основе тарифно-квалификационных справочников.

Тарифно-квалификационный справочник устанавливает требования, которым должен соответствовать работник, т. е. какими знаниями, навыками и умениями он должен обладать для выполнения той или иной работы в зависимости от ее сложности. В настоящее время действует, утвержденный постановлением Госкомтруда СССР и Секретариата ВЦСПС еще в 1985 г. Единый тарифно-квалификационный справочник работ и профессий рабочих устанавливает тарифно-квалификационные характеристики рабочих профессий в виде характеристики работ (что включает в себя данная работа) и необходимых знаний работника («должен знать»).

Квалификационный справочник должностей руководителей, специалистов и других служащих был утвержден постановлением Минтруда РФ от 21 августа 1998 г. № 37. Данный квалификационный справочник содержит три раздела: «Должностные обязанности», «Должен знать» и «Требования к квалификации».

В разделе «Должностные обязанности» перечисляются трудовые функции, которые должно выполнять лицо, занимающее данную должность.

Раздел «Должен знать» включает в себя требования, предъявляемые к знаниям, необходимым работнику для выполнения своих должностных обязанностей.

Раздел «Требования к квалификации» предусматривает минимальный уровень общей и специальной подготовки, необходимой для выполнения данной работы (уровень и профиль образования, стаж работы).

Тарификация рабочих производится по восьми разрядам (с I по VIII). Однако, согласно упомянутому выше постановлению Правительства РФ «О дифференциации в уровнях оплаты труда работников бюджетной сферы на основе Единой тарифной сетки» от 14 октября 1992 г. руководителям учреждений, организаций и предприятий, находящихся на бюджетном финансировании, предоставлено право устанавливать месячные ставки и оклады некоторым работникам по повышенным квалификационным разрядам.

Так, высококвалифицированным рабочим, занятым на важных и ответственных работах в соответствии с перечнями, утверждаемыми министерствами и ведомствами РФ, месячные ставки и оклады могут устанавливаться - исходя из IX и X разрядов ЕТС, а на особо важных и особо ответственных работах по перечню, утверждаемому Министерством здравоохранения и социального развития РФ - исходя из XI и XII разрядов ЕТС.

С ростом квалификации (разряда) работника увеличивается и его тарифная ставка. Присвоение разрядов работникам сферы осуществляется по результатам аттестации.

Разряды работ установлены по их сложности без учета условий труда (за исключением экстремальных случаев, влияющих на уровень сложности труда и повышающих требования к квалификации исполнителя).

В тарифно-квалификационных характеристиках приводится перечень работ, наиболее типичных для данного разряда профессии рабочего. Этот перечень не исчерпывает всех работ, которые может и должен выполнять рабочий. Работодатель может разрабатывать и утверждать с учетом мнения выборного профсоюзного органа или иного представительного органа работников дополнительный перечень работ, соответствующих по сложности их исполнения тем, которые содержатся в тарифно-квалификационных характеристиках профессий рабочих соответствующих разрядов.

Кроме работ, предусмотренных в разделе "Характеристика работ", рабочий должен выполнять работы по приемке и сдаче смены, уборке рабочего места, приспособлений, инструментов, а также содержанию их в надлежащем состоянии, чистке оборудования, ведению установленной технической документации.

Наряду с требованиями к теоретическим и практическим знаниям, содержащимся в разделе, рабочий должен знать: правила по охране труда, производственной санитарии и противопожарной безопасности; правила пользования средствами индивидуальной защиты; требования, предъявляемые к качеству выполняемых работ (услуг), рациональной организации труда на рабочем месте; виды брака и способы его предупреждения и устранения; производственную сигнализацию.

Рабочий более высокой квалификации помимо работ, перечисленных в его тарифно-квалификационной характеристике, должен уметь выполнять работы, предусмотренные тарифно-квалификационными характеристиками рабочих более низкой квалификации, а также руководить рабочими более низких разрядов этой же профессии. В связи с этим работы, приведенные в тарифно-квалификационных характеристиках профессий более низких разрядов, в характеристиках более высоких разрядов, как правило, не приводятся.

Тарифно-квалификационные характеристики разработаны применительно к восьмиразрядной тарифной сетке.

Разряды работ установлены по их сложности без учета условий труда (за исключением экстремальных случаев, влияющих на уровень сложности труда и повышающих требования к квалификации исполнителя).

Тарифно-квалификационные характеристики каждой профессии имеют два раздела.

Раздел "Характеристика работ" содержит описание работ, которые должен уметь выполнять рабочий.

В разделе "Должен знать" содержатся основные требования, предъявляемые к рабочему в отношении специальных знаний, а также знаний положений, инструкций и других руководящих документов, методов и средств, которые рабочий должен применять.

В тарифно-квалификационных характеристиках приводится перечень работ, наиболее типичных для данного разряда профессии рабочего. Этот перечень не исчерпывает всех работ, которые может и должен выполнять рабочий. Работодатель может разрабатывать и утверждать с учетом мнения выборного профсоюзного органа или иного представительного органа работников дополнительный перечень работ, соответствующих по сложности их исполнения тем, которые содержатся в тарифно-квалификационных характеристиках профессий рабочих соответствующих разрядов.

Кроме работ, предусмотренных в разделе "Характеристика работ", рабочий должен выполнять работы по приемке и сдаче смены, уборке рабочего места, приспособлений, инструментов, а также содержанию их в надлежащем состоянии, чистке оборудования, ведению установленной технической документации.

Наряду с требованиями к теоретическим и практическим знаниям, содержащимся в разделе, рабочий должен знать: правила по охране труда, производственной санитарии и противопожарной безопасности; правила пользования средствами индивидуальной защиты; требования, предъявляемые к качеству выполняемых работ (услуг), рациональной организации труда на рабочем месте; виды брака и способы его предупреждения и устранения; производственную сигнализацию.

Рабочий более высокой квалификации помимо работ, перечисленных в его тарифно-квалификационной характеристике, должен уметь выполнять работы, предусмотренные тарифно-квалификационными характеристиками рабочих более низкой квалификации, а также руководить рабочими более низких разрядов этой же профессии. В связи с этим работы, приведенные в тарифно-квалификационных характеристиках профессий более низких разрядов, в характеристиках более высоких разрядов, как правило, не приводятся.

Тарифно-квалификационные характеристики разработаны применительно к восьмиразрядной тарифной сетке. В качестве примера приведем характеристику работ загрузчика шихты, тарифицирующиеся по 4 разряду

«Характеристика работ. Загрузка шихты и ее компонентов в шахтные, отражательные, трубные и другие печи при помощи транспортно-загрузочных машин и механизмов под руководством загрузчика шихты более высокой квалификации. Перемешивание шихты. Наполнение шихтой транспортных средств. Корректировка веса шихты. Управление загрузочными машинами и механизмами, транспортными средствами, подающими шихту, и их обслуживание. Наблюдение за качеством загружаемой шихты, уровнем ее в печи и нормальным сходом. Отбор проб на ситовые и другие анализы. Футеровка патрубков печи. Выявление и устранение неисправностей в работе оборудования и участие в его ремонте.

Должен знать: устройство обслуживаемых печей, загрузочных машин и механизмов, транспортных средств; технологический режим и графики загрузки и выгрузки шихты; установленный состав получаемых газов; систему смазки обслуживаемых механизмов; взаимосвязь работы печей и загрузочных механизмов; требования, предъявляемые к качеству компонентов шихты»[5].

В соответствии со ст.132 Трудового кодекса РФ заработная плата каждого работника устанавливается в зависимости от сложности выполняемой работы.

В организациях, применяющих тарифную систему оплаты труда, сложность выполняемой работы учитывается посредством тарификации[6] (часть вторая ст.143 ТК РФ).

При этом установлено, что тарификация работ и присвоение тарифных разрядов работникам производятся с учетом единого тарифно - квалификационного справочника работ и профессий рабочих, единого квалификационного справочника должностей руководителей, специалистов и служащих (часть третья ст.143 ТК РФ).

Таким образом, применение единого тарифно - квалификационного справочника работ и профессий рабочих увязывается Трудовым кодексом РФ с системой оплаты труда, применяемой в организации, и является обязательным для организаций, применяющих тарифную систему оплаты труда. При этом тарифная система оплаты труда может применяться как организациями, финансируемыми из бюджета, так и организациями, не получающими такое финансирование (часть четвертая ст.143 ТК РФ).

В организациях, не получающих бюджетного финансирования, системы оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами, трудовыми договорами (ст.135 ТК РФ).

Следовательно, муниципальным унитарным предприятием, для которого не предусмотрено и не осуществляется бюджетное финансирование, выбор системы оплаты труда осуществляется самостоятельно, в частности предприятие вправе самостоятельно решать вопрос о применении ЕТКС, руководствуясь Трудовым кодексом РФ.

Но в случае выбора тарифной системы оплаты труда ЕТКС обязателен для применения в соответствии со ст.143 ТК РФ независимо от вида финансирования.

1.3 Нормирование труда

Статья 160 Трудового кодекса[7] гарантирует работникам: государственное содействие системной организации нормирования труда, а также применение систем нормирования труда, определяемых работодателем с учетом мнения представительного органа работников или устанавливаемых коллективным договором.

Типовые нормы труда разрабатываются федеральным органом исполнительной власти, на который возложены управление, регулирование и координация деятельности в отрасли (подотрасли) экономики, а Типовые межотраслевые нормы труда утверждаются Министерством труда и социального развития Российской Федерации.

Типовые профессиональные, отраслевые и иные нормы труда утверждаются федеральным органом исполнительной власти по согласованию с Министерством труда и социального развития Российской Федерации.

Типовые нормы труда утверждаются федеральным органом исполнительной власти в соответствии с правилами подготовки нормативных правовых актов федеральных органов исполнительной власти. Пересмотр типовых норм труда в случаях, предусмотренных законодательством Российской Федерации, осуществляется в порядке, установленном для их разработки и утверждения[8].

Нормы труда - нормы выработки, времени, нормативы численности и другие нормы - устанавливаются в соответствии с достигнутым уровнем техники, технологии, организации производства и труда[9].

Нормы труда могут быть пересмотрены по мере совершенствования или внедрения новой техники, технологии и проведения организационных либо иных мероприятий, обеспечивающих рост производительности труда, а также в случае использования физически и морально устаревшего оборудования.

Достижение высокого уровня выработки продукции (оказания услуг) отдельными работниками за счет применения по их инициативе новых приемов труда и совершенствования рабочих мест не является основанием для пересмотра ранее установленных норм труда.

Для однородных работ могут разрабатываться и устанавливаться типовые (межотраслевые, отраслевые, профессиональные и иные) нормы труда. Типовые нормы труда разрабатываются и утверждаются в порядке, установленном уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

Локальные нормативные акты, предусматривающие введение, замену и пересмотр норм труда, принимаются работодателем с учетом мнения представительного органа работников.

О введении новых норм труда работники должны быть извещены не позднее чем за два месяца.

Работодатель обязан обеспечить нормальные условия для выполнения работниками норм выработки. К таким условиям, в частности, относятся:

исправное состояние помещений, сооружений, машин, технологической оснастки и оборудования;

своевременное обеспечение технической и иной необходимой для работы документацией;

надлежащее качество материалов, инструментов, иных средств и предметов, необходимых для выполнения работы, их своевременное предоставление работнику;

условия труда, соответствующие требованиям охраны труда и безопасности производства.

Глава 2 УЧЕТ РАСЧЕТОВ ПО ОПЛАТЕ ТРУДА

2.1 Виды, формы и системы оплаты труда

Выплата заработной платы обычно производится в денежной форме в валюте РФ (в рублях). В соответствии с коллективным или трудовым договором по письменному заявлению работника оплата труда может производиться в иных формах, не противоречащих законодательству РФ. Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20% от общей суммы заработной платы.

В планировании и бухгалтерском учете различают основную и дополнительную оплату труда.

К основной относится оплата, начисляемая работникам за отработанное время, количество и качество выполненных работ: оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты в связи с отклонениями от нормальных условий работы, за работу в ночное время, за сверхурочные, за бригадирство, оплата простоев не по вине рабочих и т.п.

К дополнительной заработной плате относятся выплаты за непроработанное время, предусмотренные законодательством по труду: оплата очередных отпусков, перерывов в работе кормящих матерей, льготных часов подростков, за время выполнения государственных и общественных обязанностей, выходного пособия при увольнении и др.

Основными формами оплаты труда являются повременная, сдельная и аккордная. Первые две формы оплаты труда имеют свои системы: простая повременная, повременно - премиальная, прямая сдельная, сдельно - премиальная, сдельно - прогрессивная, косвенно - сдельная.

При повременных формах оплата производится за определенное количество отработанного времени независимо от количества выполненных работ.

При повременно - премиальной системе оплаты труда к сумме заработка по тарифу прибавляют премию в определенном проценте к тарифной ставке или к другому измерителю. Первичными документами по учету труда работников при повременной оплате являются табели.

При прямой сдельной системе оплата труда рабочих осуществляется за число единиц изготовленной ими продукции и выполненных работ исходя из твердых сдельных расценок, установленных с учетом необходимой квалификации. Сдельно - премиальная система оплаты труда рабочих предусматривает премирование за перевыполнение норм выработки и достижение определенных качественных показателей (отсутствие брака, рекламаций и т.п.). При сдельно - прогрессивной системе оплата повышается за выработку сверх нормы. При косвенно - сдельной системе оплата труда наладчиков, комплектовщиков, помощников мастеров и других рабочих осуществляется в процентах к заработку основных рабочих обслуживаемого участка.

Труд некоторых работников иногда оплачивается и по сдельной, и по повременной оплате труда, например оплата труда руководителя небольшого коллектива, который совмещает руководство коллективом (повременная оплата) с непосредственной производственной деятельностью, оплачиваемой по сдельным расценкам.

Аккордная форма оплаты труда предусматривает определение совокупного заработка за выполнение определенных стадий работы или производство определенного объема продукции.

Расчет заработка при сдельной форме оплаты труда осуществляется по документам о выработке.

Для более полного учета трудового вклада каждого рабочего в результаты труда бригады с согласия ее членов могут использоваться коэффициенты трудового участия (КТУ).

2.2 Учет численности работников, отработанного времени и выработки

Для учета личного состава, начисления и выплат заработной платы используют унифицированные формы первичных учетных документов, утвержденные Постановлением Госкомстата России от 6 апреля 2001 г. № 26.

Приказ (распоряжение) о приеме работника на работу (форма № Т-1) и приказ (распоряжение) о приеме работников на работу (форма № Т-1а) применяются для оформления и учета принимаемых на работу по трудовому договору (контракту). Составляются лицом, ответственным за прием, на всех лиц, принимаемых на работу в организацию.

Личная карточка работника (форма № Т-2) и личная карточка государственного служащего (форма № Т-2ГС) заполняются на лиц, принятых на работу на основании приказа о приеме на работу, трудовой книжки, паспорта, военного билета, документа об окончании учебного заведения и других документов, предусмотренных законодательством, а также сведений, сообщенных о себе работником. Личная карточка государственного служащего (форма № Т-2ГС) применяется для учета лиц, замещающих государственные должности государственной службы.

Штатное расписание (форма № Т-3) применяется для оформления структуры, штатного состава и штатной численности организации.

Учетная карточка научного, научно - педагогического работника (форма № Т-4) применяется в научных, научно - исследовательских, научно - производственных, образовательных и других учреждениях и организациях, осуществляющих деятельность в сфере образования, науки и технологии, для учета научных работников. На каждого научного и научно - педагогического работника ведется также личная карточка (форма № Т-2).

Приказ (распоряжение) о переводе работника на другую работу (форма № Т-5) и приказ (распоряжение) о переводе работников на другую работу (форма № Т-5а) используются для оформления и учета перевода работника (работников) на другую работу в организации.

Приказ (распоряжение) о предоставлении отпуска работнику (форма № Т-6) и приказ (распоряжение) о предоставлении отпуска работникам (форма № Т-6а) применяются для оформления и учета отпусков. На основании приказа делаются отметки в личной карточке, лицевом счете и производится расчет заработной платы, причитающейся за отпуск, по форме № Т-60 "Записка - расчет о предоставлении отпуска работнику".

График отпусков (форма № Т-7) предназначен для отражения сведений о времени распределения ежегодных оплачиваемых отпусков работникам всех структурных подразделений организации на календарный год по месяцам.

Приказ (распоряжение) о прекращении действия трудового договора (контракта) с работником (форма № Т-8) и приказ (распоряжение) о прекращении действия трудового договора (контракта) с работниками (форма № Т-8а) применяются для оформления и учета увольнения работника (работников). На основании приказа делается запись в личной карточке, лицевом счете, трудовой книжке, производится расчет с работником по форме № Т-61 "Записка - расчет при прекращении действия трудового договора (контракта) с работником".

Приказ (распоряжение) о направлении работника в командировку (форма № Т-9) и приказ (распоряжение) о направлении работников в командировку (форма № Т-9а) применяются для оформления и учета направлений работника (работников) в командировки. При необходимости указываются источники оплаты сумм командировочных расходов, другие условия направления в командировку.

Командировочное удостоверение (форма № Т-10) является документом, удостоверяющим время пребывания работника в служебной командировке.

Служебное задание для направления в командировку и отчет о его выполнении (форма № Т-10а) используются для оформления и учета служебного задания для направления в командировку, а также отчета о его выполнении.

Приказ (распоряжение) о поощрении работника (форма № Т-11) и приказ (распоряжение) о поощрении работников (форма № Т-11а) применяются для оформления и учета поощрений за успехи в работе.

Табель учета использования рабочего времени и расчета заработной платы (форма № Т-12) и табель учета использования рабочего времени (форма № Т-13) применяют для осуществления табельного учета и контроля трудовой дисциплины. Форма № Т-12 предназначена для учета использования рабочего времени и расчета заработной платы, а форма № Т-13 - только для учета использования рабочего времени. При использовании формы № Т-13 оплату труда начисляют в лицевом счете (форма № Т-54), расчетной ведомости (форма № Т-51) или расчетно - платежной ведомости (форма № Т-49).

Форма № Т-13 применяется в условиях автоматизированной обработки данных. Бланки табеля с частично заполненными реквизитами могут быть созданы с помощью средств вычислительной техники. В этом случае форма табеля изменяется в соответствии с принятой технологией обработки данных.

Учет выработки рабочих в организациях осуществляют мастера, бригадиры и другие работники, на которых возложены эти обязанности. Для учета выработки применяют различные формы первичных документов (наряды на сдельную работу, ведомости учета выполненных работ и др.).

Независимо от формы первичные документы содержат в себе, как правило, следующие реквизиты (показатели): место работы (цех, участок, отделение); время работы (дата); наименование и разряд работы (операции); количество и качество работы; фамилии, инициалы, табельные номера и разряды рабочих; нормы времени и расценки за единицу работы; сумма заработной платы рабочих; шифры учета затрат, на которые относится начисленная заработная плата; количество нормочасов по выполненной работе.

Учет выработки, а вместе с тем и выбор той или иной формы первичного документа зависят от многих причин: характера производства, особенностей технологии производства, организации и оплаты труда, системы контроля и качества продукции, обеспеченности производства мерной тарой, весами, счетчиками и другими измерительными приборами.

Оформленные первичные документы по учету выработки и выполненных работ вместе со всеми дополнительными документами (листками на оплату простоя, на доплаты, актами о браке и др.) передаются бухгалтеру.

Записка - расчет о предоставлении отпуска работнику (форма № Т-60) предназначена для расчета причитающейся работнику заработной платы и других выплат при предоставлении ему ежегодного оплачиваемого или иного отпуска.

Записка - расчет при прекращении действия трудового договора (контракта) с работником (форма № Т-61) применяется для учета и расчета причитающейся заработной платы и других выплат работнику при прекращении действия трудового договора (контракта).

2.3 Порядок расчета оплаты труда, доплат, оплаты отпусков, надбавок, гарантий и компенсаций

При повременных формах оплата производится за определенное количество отработанного времени независимо от количества выполненных работ.

Заработок рабочих определяют умножением часовой или дневной тарифной ставки его разряда на количество отработанных им часов или дней. Заработок других категорий работников определяют следующим образом: если эти работники отработали все рабочие дни месяца, то их оплату составят установленные для них оклады; если же они отработали неполное число рабочих дней, то их заработок определяют делением установленной ставки на календарное количество рабочих дней и умножением полученного результата на количество оплачиваемых за счет предприятия рабочих дней.

При сдельных формах оплаты труда сумму оплаты труда рабочих исчисляют умножением сдельных расценок на объем выполненных работ или количество произведенной продукции.

Для правильного начисления оплаты труда рабочим большое значение имеет учет отступлений от нормальных условий работы, которые требуют дополнительных затрат труда и оплачиваются дополнительно к действующим расценкам на сдельную работу. Доплаты оформляют следующими документами:

- дополнительные операции, не предусмотренные технологией производства, - нарядом на сдельную работу, который обычно содержит какой-либо отличительный знак (например, яркая черта по диагонали);

- отклонения от нормальных условий работы - листком на доплату, который выписывают на бригаду или отдельного рабочего. В нем указывают номер основного документа (наряда, ведомости и др.), к которому производится доплата, содержание дополнительной операции, причину и виновника доплат и расценку.

Размеры доплат и условия их выплаты предприятия устанавливают самостоятельно и фиксируют их в коллективном или трудовом договоре.

Простои не по вине рабочих оформляются листком учета простоев, в котором указывают время начала, окончания и длительности простоя, причины и виновников простоя и причитающуюся рабочим за простои сумму оплаты. Время простоя по вине работодателя оплачивается в размере не менее двух третей среднего заработка работника. Простои по вине рабочих не оплачивают и документами не оформляют.

Неисправимый, или окончательный, брак оформляют актом о браке или ведомостью о браке и, кроме того, его отмечают в первичных документах по учету выработки. Исправимый брак актом или ведомостью о браке не оформляют. Брак не по вине работника оплачивается наравне с годными изделиями. Полный брак по вине работника оплате не подлежит. Частичный брак по вине работника оплачивается по пониженным расценкам в зависимости от степени годности продукции.

Оплата часов ночной работы (с 22 до 6 ч). Час ночной работы оплачивается в повышенном размере, предусмотренном коллективным договором организации, но не ниже размеров, установленных законодательством. Продолжительность ночной работы (смены) сокращается на 1 ч.

Оплата часов сверхурочной работы. Сверхурочные работы допускаются в исключительных случаях. Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы - не менее чем в двойном размере за каждый час сверхурочной работы. Сверхурочные работы не должны превышать для каждого работника 4 ч в течение двух дней подряд и 120 ч в год. Компенсация сверхурочных часов отгулом не допускается.

К сверхурочным работам и к работе в ночное время не допускаются беременные женщины и женщины, имеющие детей в возрасте до трех лет, работники моложе 18 лет, работники других категорий, установленных законодательством.

Оплата работы в выходные и праздничные дни. Работа в выходные и праздничные дни компенсируется работнику предоставлением другого дня отдыха или по соглашению сторон в денежной форме. Работа в выходные и праздничные дни оплачивается не менее чем в двойном размере:

- сдельщикам - не менее чем по двойным сдельным расценкам;

- оплачиваемым по часовым (дневным) ставкам - в размере не менее двойной часовой (дневной) ставки;

- получающим месячный оклад - в размере не менее одной часовой (дневной) ставки сверх оклада, если работа проводилась в пределах месячной нормы рабочего времени, и в размере не менее двойной часовой (дневной) ставки сверх оклада, если работа проводилась сверх месячной нормы.

Оплата очередных отпусков. Право на отпуск работникам предоставляется по истечении 6 месяцев непрерывной работы на данном предприятии. За работником, находящимся в отпуске, сохраняют его средний заработок.

Оплата перерывов в работе кормящих матерей. Для кормящих матерей и женщин, имеющих детей в возрасте до 1,5 лет, установлены дополнительные перерывы. Время этих перерывов засчитывается в счет рабочего времени и подлежит оплате в размере среднего заработка.

Пособия по временной нетрудоспособности выплачивают рабочим и служащим за счет отчислений на социальное страхование. Основанием для выплаты пособий являются больничные листы, выдаваемые лечебными учреждениями и подписанные профсоюзным органом. Размер пособия по временной нетрудоспособности зависит от стажа работы сотрудника и его среднего заработка: при непрерывном стаже работы до 5 лет - 60% заработка, от 5 до 8 лет - 80% заработка, от 8 лет и более - 100% заработка.

Независимо от стажа работы пособие выдается в размере 100%:

- вследствие трудового увечья или профессионального заболевания; - работающим инвалидам ВОВ и другим категориям.

2.4 Расчет среднего заработка

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат. К таким выплатам относятся:

а) заработная плата, начисленная работнику по тарифным ставкам, окладам (должностным окладам) за отработанное время;

б) заработная плата, начисленная работнику за выполненную работу по сдельным расценкам;

в) заработная плата, начисленная работнику за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг), или комиссионное вознаграждение;

г) заработная плата, выданная в неденежной форме;

д) денежное вознаграждение (денежное содержание), начисленное за отработанное время лицам, замещающим государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, депутатам, членам выборных органов местного самоуправления, выборным должностным лицам местного самоуправления, членам избирательных комиссий, действующих на постоянной основе;

е) денежное содержание, начисленное муниципальным служащим за отработанное время;

ж) начисленные в редакциях средств массовой информации и организациях искусства гонорар работников, состоящих в списочном составе этих редакций и организаций, и (или) оплата их труда, осуществляемая по ставкам (расценкам) авторского (постановочного) вознаграждения;

з) заработная плата, начисленная преподавателям учреждений начального и среднего профессионального образования за часы преподавательской работы сверх установленной и (или) уменьшенной годовой учебной нагрузки за текущий учебный год, независимо от времени начисления;

и) заработная плата, окончательно рассчитанная по завершении предшествующего событию календарного года, обусловленная системой оплаты труда, независимо от времени начисления;

к) надбавки и доплаты к тарифным ставкам, окладам (должностным окладам) за профессиональное мастерство, классность, выслугу лет (стаж работы), ученую степень, ученое звание, знание иностранного языка, работу со сведениями, составляющими государственную тайну, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, руководство бригадой и другие;

л) выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы;

м) вознаграждение за выполнение функций классного руководителя педагогическим работникам государственных и муниципальных образовательных учреждений;

н) премии и вознаграждения, предусмотренные системой оплаты труда;

о) другие виды выплат по заработной плате, применяемые у соответствующего работодателя.

3. Для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие).

Расчет среднего заработка работника независимо от режима его работы производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале - по 28-е (29-е) число включительно).

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев.

При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

а) за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка, предусмотренных трудовым законодательством Российской Федерации;

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

г) работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период или за период, превышающий расчетный период, либо этот период состоял из времени, исключаемого из расчетного периода в соответствии с пунктом 5 настоящего Положения, средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному.

В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, средний заработок определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка.

В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период, до начала расчетного периода и до наступления случая, с которым связано сохранение среднего заработка, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада).

При определении среднего заработка используется средний дневной заработок в следующих случаях:

для оплаты отпусков и выплаты компенсации за неиспользованные отпуска;

для других случаев, предусмотренных Трудовым кодексом Российской Федерации[10], кроме случая определения среднего заработка работников, которым установлен суммированный учет рабочего времени.

Средний заработок работника определяется путем умножения среднего дневного заработка на количество дней (календарных, рабочих) в периоде, подлежащем оплате.

Средний дневной заработок, кроме случаев определения среднего заработка для оплаты отпусков и выплаты компенсаций за неиспользованные отпуска, исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетном периоде, включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 настоящего Положения, на количество фактически отработанных в этот период дней.

Средний дневной заработок для оплаты отпусков, предоставляемых в календарных днях, и выплаты компенсации за неиспользованные отпуска исчисляется путем деления суммы заработной платы, фактически начисленной за расчетный период, на 12 и на среднемесячное число календарных дней (29,4).

В случае если один или несколько месяцев расчетного периода отработаны не полностью или из него исключалось время в соответствии с пунктом 5 настоящего Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,4), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах.

Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,4) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце.

Средний дневной заработок для оплаты отпусков, предоставляемых в рабочих днях, а также для выплаты компенсации за неиспользованные отпуска исчисляется путем деления суммы фактически начисленной заработной платы на количество рабочих дней по календарю 6-дневной рабочей недели.

При работе на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня) средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется в соответствии с пунктами 10 и 11 настоящего Положения.

При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, кроме случаев определения среднего заработка для оплаты отпусков и выплаты компенсации за неиспользованные отпуска, используется средний часовой заработок.

Средний часовой заработок исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные часы в расчетном периоде, включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 настоящего Положения, на количество часов, фактически отработанных в этот период.

Средний заработок определяется путем умножения среднего часового заработка на количество рабочих часов по графику работника в периоде, подлежащем оплате.

При определении среднего заработка для оплаты дополнительных учебных отпусков оплате подлежат все календарные дни (включая нерабочие праздничные дни), приходящиеся на период таких отпусков, предоставляемых в соответствии со справкой-вызовом учебного заведения.

При определении среднего заработка премии и вознаграждения учитываются в следующем порядке:

ежемесячные премии и вознаграждения - фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода;

премии и вознаграждения за период работы, превышающий один месяц, - фактически начисленные в расчетном периоде за каждый показатель, если продолжительность периода, за который они начислены, не превышает продолжительности расчетного периода, и в размере месячной части за каждый месяц расчетного периода, если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода;

вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, - независимо от времени начисления вознаграждения.

В случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с пунктом 5 настоящего Положения, премии и вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, за исключением премий, начисленных за фактически отработанное время в расчетном периоде (ежемесячные, ежеквартальные и др.).

Если работник проработал неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм в порядке, установленном настоящим пунктом.

При повышении в организации (филиале, структурном подразделении) тарифных ставок, окладов (должностных окладов), денежного вознаграждения средний заработок работников повышается в следующем порядке:

если повышение произошло в расчетный период, - выплаты, учитываемые при определении среднего заработка и начисленные в расчетном периоде за предшествующий повышению период времени, повышаются на коэффициенты, которые рассчитываются путем деления тарифной ставки, оклада (должностного оклада), денежного вознаграждения, установленных в месяце последнего повышения тарифных ставок, окладов (должностных окладов), денежного вознаграждения, на тарифные ставки, оклады (должностные оклады), денежное вознаграждение, установленные в каждом из месяцев расчетного периода;

если повышение произошло после расчетного периода до наступления случая, с которым связано сохранение среднего заработка, - повышается средний заработок, исчисленный за расчетный период;

если повышение произошло в период сохранения среднего заработка, - часть среднего заработка повышается с даты повышения тарифной ставки, оклада (должностного оклада), денежного вознаграждения до окончания указанного периода.

В случае если при повышении в организации (филиале, структурном подразделении) тарифных ставок, окладов (должностных окладов), денежного вознаграждения изменяются перечень ежемесячных выплат к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению и (или) их размеры, средний заработок повышается на коэффициенты, которые рассчитываются путем деления вновь установленных тарифных ставок, окладов (должностных окладов), денежного вознаграждения и ежемесячных выплат на ранее установленные тарифные ставки, оклады (должностные оклады), денежное вознаграждение и ежемесячные выплаты.

При повышении среднего заработка учитываются тарифные ставки, оклады (должностные оклады), денежное вознаграждение и выплаты, установленные к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению в фиксированном размере (проценты, кратность), за исключением выплат, установленных к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению в диапазоне значений (проценты, кратность).

При повышении среднего заработка выплаты, учитываемые при определении среднего заработка, установленные в абсолютных размерах, не повышаются.

Средний заработок, определенный для оплаты времени вынужденного прогула, подлежит повышению на коэффициент, рассчитанный путем деления тарифной ставки, оклада (должностного оклада), денежного вознаграждения, установленных работнику с даты фактического начала работы после его восстановления на прежней работе, на тарифную ставку, оклад (должностной оклад), денежное вознаграждение, установленные в расчетном периоде, если за время вынужденного прогула в организации (филиале, структурном подразделении) повышались тарифные ставки, оклады (должностные оклады), денежное вознаграждение.

Пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за последние 12 календарных месяцев работы (службы, иной деятельности) у данного страхователя, предшествующих месяцу наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком. В случае, если застрахованное лицо не имело периода работы (службы, иной деятельности) непосредственно перед наступлением указанных страховых случаев в связи с временной нетрудоспособностью, отпуском по беременности и родам или отпуском по уходу за ребенком, соответствующие пособия исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за последние 12 календарных месяцев работы (службы, иной деятельности) у данного страхователя, предшествующих месяцу наступления предыдущего страхового случая.

2.5 Учет начисления и удержаний из оплаты труда

Синтетический учет расчетов с персоналом (состоящим и не состоящим в списочном составе организации) по оплате труда (по всем видам заработной платы, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации осуществляется на счете 70 "Расчеты с персоналом по оплате труда". По кредиту счета отражают начисления по оплате труда, пособий за счет отчислений на государственное социальное страхование, пенсий и других аналогичных сумм, а также доходов от участия в организации, а по дебету - удержания из начисленной суммы оплаты труда и доходов, выдачу причитающихся сумм работникам и не выплаченные в срок суммы оплаты труда и доходов. Сальдо этого счета, как правило, кредитовое и показывает задолженность организации перед рабочими и служащими по заработной плате и другим указанным платежам.

Операцию по начислению и распределению оплаты труда, включаемой в издержки производства и обращения, оформляют следующей бухгалтерской записью:

Дебет счета 20 "Основное производство" - оплата труда производственных рабочих;

Дебет счета 23 "Вспомогательные производства" - оплата труда рабочих вспомогательных производств;

Дебет счета 25 "Общепроизводственные расходы" - оплата труда цехового персонала;

Дебет счета 26 "Общехозяйственные расходы - оплата труда управленческого персонала организации;

Дебет счета 29 "Обслуживающие производства и хозяйства" - оплата труда работников обслуживающих производств и хозяйств;

Дебет других счетов издержек (28, 44, 45, 91, 97)

Кредит счета 70 "Расчеты с персоналом по оплате труда" - на всю сумму начисленной оплаты труда.

Начисление оплаты труда по операциям, связанным с заготовлением и приобретением производственных запасов, оборудования к установке и осуществлением капитальных вложений, отражают, как уже отмечалось, по дебету счетов 07, 08, 10, 11, 15 и кредиту счета 70.

Пособия по временной нетрудоспособности и другие выплаты за счет средств органов социального страхования отражают по дебету счета 69 "Расчеты по социальному страхованию и обеспечению" и кредиту счета 70.

Начисленные суммы премий, материальной помощи, пособий, оплаты труда по работам, производимым за счет средств целевого финансирования и в процессе получения внереализационных или операционных доходов, отражают по дебету счетов 91 "Прочие доходы и расходы", 84 "Нераспределенная прибыль (непокрытый убыток)", 86 "Целевое финансирование" и кредиту счета 70 "Расчеты с персоналом по оплате труда".

Начисление доходов работникам организации по акциям и вкладам в ее имущество оформляют следующей бухгалтерской записью:

Дебет счета 84 "Нераспределенная прибыль (непокрытый убыток)" Кредит счета 70 "Расчеты с персоналом по оплате труда".

В некоторых организациях ввиду сезонности производства отпуска работникам предоставляют в течение года неравномерно. Поэтому для более точного определения себестоимости продукции суммы, выплачиваемые работникам за отпуска, относят на издержки производства в течение года равномерными долями независимо от того, в каком месяце эти суммы будут выплачиваться. Тем самым создается резерв для оплаты отпусков работникам.

Организация может создавать резерв на выплату вознаграждений за выслугу лет. Резервируемые суммы относят в дебет тех же счетов производственных затрат, на которые отнесена начисленная зарплата работников, и в кредит счета 96 "Резервы предстоящих расходов".

По мере ухода рабочих в отпуск фактически начисленные им суммы за отпускной период списывают на уменьшение созданного резерва. При этом составляют следующую бухгалтерскую запись:

Дебет счета 96 "Резервы предстоящих расходов" Кредит счета 70 "Расчеты с персоналом по оплате труда".

Такой же записью оформляют начисление работникам вознаграждений за выслугу лет.

При натуральной форме оплаты труда, т.е. выдаче работникам в качестве оплаты труда готовой продукции, товаров и др., составляют следующие бухгалтерские записи:

1) Дебет счетов 20, 23, 25 и др. Кредит счета 70

- на сумму начисленной заработной платы;

2) Дебет счета 70 Кредит счетов 90, 91

- на сумму выданной продукции, товаров, материалов в натуре по ценам реализации, включая НДС и акцизный налог;

3) Дебет счетов 90, 91 Кредит счетов 10, 41, 43

- на производственную себестоимость готовой продукции, фактическую себестоимость товаров и материалов, выданных в порядке натуральной оплаты

Из начисленной работникам организации оплаты труда, в том числе по договорам подряда и по совместительству, производят различные удержания, которые можно разделить на две группы: обязательные удержания и удержания по инициативе организации.

Обязательными удержаниями являются налог на доходы физических лиц, по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

По инициативе организации через бухгалтерию из заработной платы работников могут быть произведены следующие удержания: долг за работником; ранее выданные плановый аванс и выплаты, сделанные в межрасчетный период; в погашение задолженности по подотчетным суммам; за ущерб, нанесенный производству; за порчу, недостачу или утерю материальных ценностей; за брак; денежные начеты; за товары, купленные в кредит, и др.

В соответствии с Налоговым кодексом РФ налоговая ставка на доходы физических лиц устанавливается в размере 13%.

Налоговая ставка устанавливается в размере 35% в отношении следующих доходов:

- выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр;

- стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения установленных Налоговым кодексом размеров;

- страховые выплаты по договорам добровольного страхования в части превышения установленных Налоговым кодексом размеров;

- процентные доходы по вкладам в банках в части превышения суммы, рассчитанной исходя из 3/4 действующей ставки рефинансирования Центрального банка РФ в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте;

- сумма экономии на процентах при получении налогоплательщиком заемных средств в части превышения установленных Налоговым кодексом размеров.

Налоговая ставка устанавливается в размере 30% в отношении следующих доходов:

- дивиденды;

- доходы, получаемые физическими лицами, не являющимися налоговыми резидентами РФ.

Удержания по исполнительным листам. Порядок удержания алиментов определен Семейным кодексом РФ, вступившим в силу в марте 1995 г., и Временной инструкцией о порядке удержания алиментов.

В соответствии с Семейным кодексом алименты на содержание несовершеннолетних детей устанавливаются в твердой денежной сумме или в размере: на 1 ребенка - 1/4, на 2 детей - 1/3, на 3 детей и более - 50% заработка (дохода), но не менее суммы, установленной законодательством. На содержание нуждающихся в помощи родителей, супругов, других лиц алименты устанавливаются в твердой денежной сумме.

Удержания за причиненный материальный ущерб. Материальная ответственность работников за ущерб, причиненный организации, предусматривается Трудовым кодексом РФ.

Различают полную и ограниченную материальную ответственность.

Полная материальная ответственность возникает при заключении договора о полной материальной ответственности между организацией и работником, отвечающим за сохранность соответствующего имущества. Договор заключается в двух экземплярах, один из которых хранится у организации, а второй - у работника.

Ограниченную материальную ответственность несут работники за порчу или уничтожение по небрежности материалов, полуфабрикатов, готовых изделий, инструментов, специальной одежды и других предметов, выданных в личное пользование, если ущерб причинен в ходе трудового процесса. Данная ответственность не может превышать среднего месячного заработка виновного работника на день выявления ущерба. Материальная ответственность свыше среднего месячного заработка допускается в случаях, предусмотренных Трудовым кодексом РФ.

Удержания из начисленной заработной платы отражают по дебету счета 70 "Расчеты с персоналом по оплате труда" и кредиту счетов:

- 68 "Расчеты по налогам и сборам" - на сумму налога на доходы физических лиц;

- 28 "Брак в производстве" - на суммы удержаний с виновников брака;

- 73 "Расчеты с персоналом по прочим операциям" - на суммы за товары, проданные в кредит, по ссудам банков, по предоставленным займам, на суммы, взысканные в возмещение недостач, уплаченных штрафов;

- 76 "Расчеты с разными дебиторами и кредиторами" - на суммы по исполнительным документам и других счетов.

Погашение задолженности перед бюджетом по удержаниям отражают по дебету счета 68 с кредита счета 51 "Расчетные счета", а по алиментам - по дебету счета 76 с кредита счетов 50 "Касса" (при выдаче удержанных сумм из кассы), 51 "Расчетные счета" (при переводе по почте или зачислении на счет получателя в Сберегательном банке).

Учет расчетов по возмещению материального ущерба осуществляют на счете 73 "Расчеты с персоналом по прочим операциям", субсчет 2 "Расчеты по возмещению материального ущерба".

В дебет счета 73 относят суммы, подлежащие взысканию с виновных лиц, с кредита счетов 94 "Недостачи и потери от порчи ценностей" (на балансовую стоимость недостающих и испорченных ценностей), 98 "Доходы будущих периодов" (на разницу между балансовой стоимостью указанных ценностей и суммой, взыскиваемой с виновных лиц, - как правило, рыночной стоимостью), 28 "Брак в производстве" (за потери от брака продукции) и др.

По кредиту счета 73, субсчет 2, отражают погашение сумм материального ущерба в корреспонденции со счетами:

- 50, 51 - на сумму внесенных платежей;

- 70 "Расчеты с персоналом по оплате труда" - на сумму удержаний из заработной платы;

- 26 "Общехозяйственные расходы" - на суммы, которые по решению суда не могут быть взысканы с виновного лица.

2.6 Учет выплат начисленной оплаты труда

Для определения суммы заработной платы, подлежащей выдаче на руки работникам, необходимо определить сумму заработка работников за месяц и произвести из этой суммы необходимые удержания. Эти расчеты производят обычно в расчетно - платежной ведомости (форма № Т-49), которая, кроме того, служит и документом для выплаты заработной платы за месяц.

В ряде организаций (особенно крупных) вместо расчетно - платежных ведомостей применяют отдельно расчетные ведомости (форма № Т-51) и платежные ведомости (форма № Т-53). В расчетной ведомости содержатся все расчеты по определению сумм заработной платы, подлежащих выплате работникам. Платежную ведомость используют лишь для выплаты заработной платы.

Аванс за первую половину месяца обычно выдают по платежным ведомостям. Сумму аванса обычно определяют из расчета 40% заработка по тарифным ставкам или окладам с учетом отработанных работниками дней.

Заработную плату выдают из кассы в течение трех дней. По истечении этого срока кассир против фамилий работников, не получивших заработную плату, делает отметку "Депонировано", составляет реестр невыданной заработной платы и на титульном листе ведомости указывает фактически выплаченную и не полученную работниками сумму заработной платы. Суммы не выплаченной в срок заработной платы по истечении трех дней сдают в банк на расчетный счет.

На выданную сумму заработной платы составляется расходный кассовый ордер (форма № КО-2), номер и дата которого проставляются на последней странице ведомости.

Журнал регистрации платежных ведомостей (форма № Т-53а) применяется для учета и регистрации платежных ведомостей по произведенным выплатам работникам организации. Ведется работником бухгалтерии.

Выплаты, не совпадающие со временем выдачи заработной платы (внеплановые авансы, отпускные суммы и т.п.), производят по расходным кассовым ордерам, на которых делают пометку "Разовый расчет по заработной плате".

Выдачу сумм заработной платы и пособий оформляют следующей бухгалтерской записью:

Дебет счета 70 "Расчеты с персоналом по оплате труда" Кредит счета 50 "Касса".

Не полученная в срок заработная плата оформляется следующей бухгалтерской записью:

Дебет счета 70 "Расчеты с персоналом по оплате труда" Кредит счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по депонированным суммам".

Остатки не выданной в срок заработной платы (задепонированных сумм) по истечении трех дней должны быть сданы в банк на расчетный счет. При этом составляют следующую бухгалтерскую запись:

Дебет счета 51 "Расчетные счета" Кредит счета 50 "Касса".

Учет расчетов с депонентами ведут в книге учета депонированной заработной платы, заполняемой по данным реестра невыданной заработной платы. Книгу открывают на год. Для каждого депонента в ней отводят отдельную строку, в которой указывают табельный номер депонента, его фамилию, имя, отчество, депонированную сумму и отметки о ее выдаче. Суммы, оставшиеся на конец года невыплаченными, переносят в новую книгу, открываемую также на год.

Последующую выплату депонированной заработной платы осуществляют по расходному кассовому ордеру и отражают по дебету счета 76 и кредиту счета 50 "Касса". С 1 января 2010 г. утратила свою силу гл. 24 "ЕСН" Налогового кодекса РФ. Теперь вместо платежей по единому социальному налогу организации и индивидуальные предприниматели должны начислять и уплачивать страховые взносы во внебюджетные фонды, как того требует Федеральный закон от 24.07.2009 № 212-ФЗ.

Путевки для работников и членов их семей. Многие предприятия полностью или частично оплачивают отдых сотрудников за счет собственных средств. Порядок оплаты отдыха за счет средств предприятия может быть определен в коллективном или трудовом договоре.

На оплату путевок для своих работников организация может направить часть нераспределенной (чистой) прибыли прошлых лет, но только при условии, что решение о подобном финансировании отдыха работников было принято на общем собрании учредителей (акционеров), которое утверждало итоги работы организации за предыдущий год. В этом случае стоимость путевки отражается по дебету счета 84 "Нераспределенная прибыль" такой проводкой:

Дебет 84 Кредит 73

- принято решение о направлении чистой прибыли прошлых лет на оплату путевки для сотрудника организации.

Напомним, что чистая прибыль - это прибыль, которая осталась в распоряжении организации после уплаты налога на прибыль с учетом штрафных санкций. Ее размер утверждает компетентный орган: в акционерном обществе это общее собрание акционеров, в обществе с ограниченной ответственностью - собрание участников (учредителей).

Если же организация оплачивает путевку для работника за счет прибыли текущего года, то ее стоимость нужно включить в состав прочих расходов текущего отчетного периода. Следовательно, стоимость путевки будет указана по дебету счета 91, субсчет "Прочие расходы", следующей записью:

Дебет 91-2 Кредит 73

- расходы на оплату путевки включены в состав прочих расходов организации.

Расходы на отдых организация компенсирует по-разному. Она может самостоятельно приобрести путевку в санаторно-курортное или оздоровительное учреждение, а затем передать ее работнику. Или же работник самостоятельно покупает путевку на лечение и отдых, а затем предприятие полностью или частично ему компенсирует ее стоимость.

В первом случае приобретенные путевки подлежат хранению и учету в бухгалтерии наравне с денежными документами и средствами. Они должны быть оприходованы на счете 50 "Касса", субсчет 3 "Денежные документы".

При передаче путевки своим сотрудникам организации не следует начислять налог на добавленную стоимость.

Если сотрудник приобретает путевку самостоятельно, то в этом случае ему придется написать в произвольной форме заявление на имя генерального директора организации с просьбой оплатить ее стоимость. Расходы на оплату путевки отражаются в бухгалтерском учете в момент фактической выдачи наличных денег сотруднику.

При расчете налога на прибыль стоимость путевки в санаторно-курортное учреждение не учитывается. Это установлено п. 29 ст. 270 НК РФ.

Поэтому расходы в бухгалтерском учете оказываются больше, чем в налоговом. В результате возникает постоянная разница, на основании которой необходимо сформировать постоянное налоговое обязательство (ПБУ 18/02 "Учет расчетов по налогу на прибыль организаций", утв. Приказом Минфина России от 19.11.2002 № 114н).

Стоимость путевки, которую оплачивает работодатель, облагается страховыми взносами во внебюджетные фонды. При этом не имеет значения, приобретала ли путевку сама организация или она компенсировала сотруднику расходы на ее приобретение.

Закон № 212-ФЗ не предусматривает никакой взаимосвязи между налогом на прибыль и страховыми взносами. Иными словами, страховые взносы начисляются не только на те выплаты, которые включаются в расходы в налоговом учете, но и на те, которые не учитываются при расчете налога на прибыль.

Для расчета используются тарифы страховых взносов, установленные п. 1 ст. 57 Закона № 212-ФЗ на 2010 г. Общая величина тарифа составляет 26%, в том числе:

- в Пенсионный фонд - 20% (из них для лиц 1967 года рождения и моложе 6% направляется на страховую часть трудовой пенсии, а 14% - на накопительную часть; для лиц 1966 года рождения и старше вся сумма страховых взносов по тарифу 20% направляется на страховую часть трудовой пенсии);

- Фонд социального страхования - 2,9%;

- Федеральный фонд обязательного медицинского страхования - 1%;

- территориальный фонд обязательного медицинского страхования - 2,1%.

В бухгалтерском учете начисление страховых взносов во внебюджетные фонды отражается по кредиту счета 69 "Расчеты по социальному страхованию".

Оказать материальную помощь организация может как своим работающим и бывшим сотрудникам, так и сторонним лицам по различным основаниям. Причинами выплаты материальной помощи могут быть уход в очередной отпуск, праздники, лечение, возмещение ущерба, причиненного какой-либо чрезвычайной ситуацией, смерть члена семьи сотрудника и др.

Стоимость приобретенных подарков в бухгалтерском учете отражается на счете 41 "Товары". При передаче подарков работникам стоимость подарков списывается в дебет счета 91, субсчет "Прочие расходы", так как расходы на подарки не связаны с производством и реализацией товаров, работ, услуг.

При вручении работнику подарка в качестве поощрения за труд на основании трудового (коллективного) договора применяют счет 70 "Расчеты с персоналом по оплате труда". А если работнику выдают подарок, который не связан с результатами его труда, а также при выдаче подарка его детям - счет 73 "Расчеты с персоналом по прочим операциям". Для отражения выдачи подарка партнеру по бизнесу следует задействовать счет 76 "Расчеты с прочими дебиторами и кредиторами".

В целях применения гл. 21 НК РФ безвозмездная передача подарков сотрудникам рассматривается как реализация. Поэтому операции по безвозмездной передаче подарков облагаются НДС (пп. 1 п. 1 ст. 146 НК РФ). Налоговая база определяется как стоимость подарков, рассчитанная исходя из рыночных цен без учета НДС (п. 2 ст. 154 НК РФ).

В то же время налоговым вычетам подлежат суммы "входного" НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории РФ для осуществления операций, признаваемых объектом налогообложения по НДС (ст. 171 НК РФ).

Поскольку подарки используются в деятельности, облагаемой НДС, сумму "входного" НДС организация может предъявить к налоговому вычету

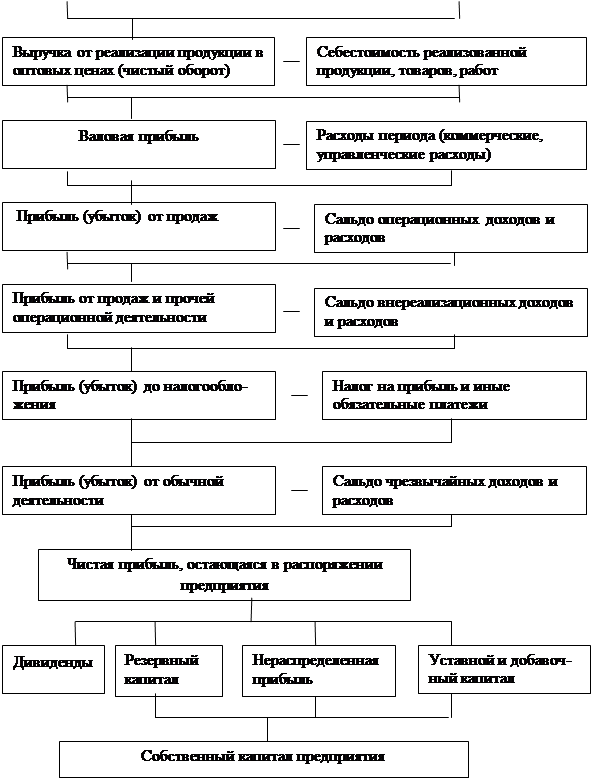

Если подарок приобретен в розничной торговле и в товарном чеке нет ссылки на сумму "входящего" НДС, то организация должна оприходовать подарок по стоимости, указанной в чеке. При передаче подарка сотруднику ей придется начислить НДС к уплате с полной стоимости подарка.