Навигация

Учет удержаний из заработной платы

2.3.3 Учет удержаний из заработной платы

Из начисленной заработной платы работникам организации, оплаты труда по трудовым соглашениям, договора подряда и по совместительству производят различные удержания, которые можно разделить на 2 группы: обязательные удержания и удержания по инициативе организации.

Обязательными удержаниями являются налог на доходы физических лиц, по исполнительным листам.

При определение размера налоговой базы налогоплательщик имеет право на получение стандартных вычетов.

Стандартные налоговые вычеты производятся при предоставлении следующих документов:

написать заявления об уменьшении налога с физических лиц, где указывается стандартные вычеты;

копии свидетельств о рождении детей;

справки из высших учебных учреждений детей студентов дневной формы обучения;

копия паспорта.

Пример №12: Иванова П.Л. имеет 1 ребенка в возрасте 10 лет, следовательно она пишет заявление на уменьшение налогооблагаемой базы по налогу на доходы физических лиц на себя – 400 рублей, и на ребенка – 300 рублей, прилагая копию свидетельства о рождении.

Алименты

Поступившие в бухгалтерию организации исполнительные листы или заявления плательщика регистрируют в специальном журнале или карточке и хранят как бланк строгой отчетности. О поступлении исполнительных документов бухгалтерия сообщает судебному исполнителю и взыскателю.

Взыскание алиментов производится со всех видов дохода и дополнительного вознаграждения как по основной, так и по совмещаемой работе.

Удержанные суммы алиментов бухгалтерия обязана в течение трех дней со дня выплаты заработной платы выдать взыскателю.

Размер алиментов – на содержание несовершеннолетних: на 1 ребенка – ¼, на 2 детей – 1/3, на 3 детей и более – 50% заработка (дохода), но не менее суммы, установленной законодательством.

Пример №13: Павлов Н.А. имеет одного ребенка, его заработная плата составляет 1560 рублей, сумма алиментов составляет ¼, т.е. 390 рублей.

На основании исполнительного листа производится удержания алиментов из заработной платы в размере ¼ от заработной платы. Деньги перечисляются на р/с указанный в исполнительном листе. Взыскивать ¼ часть всех видов заработка с 10 декабря 2002 г. до их совершеннолетия.

Дт180 Кт187 390

По инициативе организации через бухгалтерию из заработной платы работников могут быть произведены следующие удержания: долг за работником, раннее выданные плановый аванс и выплаты, сделанные в межрасчетный период, членские профсоюзные взносы, перечисления сторонним организациям и в кассу взаимопомощи, перечисления в филиалы Сберегательного банка.

2.3.4 Синтетический и аналитический учет заработной платы

Аналитический учет по счету 18 субсчету 180 «Расчеты с персоналом по оплате труда» ведут в лицевых счетах, которые открывают на год на каждого работника коллектива. В течение года в лицевые счета заносят данные о начисленной заработной плате, премиях, выплатах и пособиях по листам нетрудоспособности, о произведенных удержаниях с указанием сумм к выдаче. Лицевые счета по окончании года сдают в архив на хранение.

Синтетический учет с персоналом по оплате труда осуществляется на счете 18 субсчет 180 «Расчеты с персоналом по оплате труда».

На счете 20 с/счете 200 «Расходы по бюджету на содержание учреждения и другие мероприятия» учитываются фактически произведенные расходы на содержание учреждений и другие мероприятия. Расходование бюджетных средств производится в строгом соответствии с утвержденными сметами доходов и расходов.

Дт 200 Кт 180 начисление заработной платы

Начисление выплат за счет органов социального страхование ведется на счете 19 с/счете 193 «Расчеты по социальному страхованию и обеспечению»

Дт 193 Кт 180 начисление выплат за счет органов социального страхования (пособия по временной нетрудоспособности и другие выплаты за счет ФСС).

Начисленные суммы в Фонд социального страхования, Пенсионный фонд, в фонды обязательного медицинского страхования относят в дебет тех счетов на которые отнесена начисленная заработная плата: 200 – 193, 194, 198.

Отчисления по социальному страхованию перечисляют в Фонд социального страхования, отчисления в Пенсионный фонд – в указанный Фонд, а отчисления в фонды медицинского страхования – в соответствующие фонды. Перечисления оформляются следующей бухгалтерской записью:

193 101 перечисление взносов на социальное страхование

194 101 перечисление взносов на медицинское страхование

199 101 перечисления взносов в пенсионный фонд

Выдачу сумм заработной платы и пособий оформляют в следующем порядке:

180 120 выдача з/п

на с/счете 120 «Касса» учитываются движение и наличие средств в кассе учреждения.

Не полученная в срок заработная плата оформляется следующей записью:

180 177 депонированная з/п

на субсчете 177 «Расчеты с депонентами» учитываются суммы заработной платы и стипендий, не полученные в установленный срок. Суммы заработной платы и стипендий, не полученные в срок, записываются в кредит субсчета 177 и в дебет 180 и на соответствующие счета в кредитные организации, при этом производится запись по дебету 101 и кредиту 120. На суммы выданной депонентской задолженности дебетуется счет 177 и кредитуется субсчет 120 или 160.

173 «Расчеты по платежам в бюджет»

180 173 удержания из з/п налога на доходы физических лиц

187 «Расчеты с членами профсоюзов по безналичным перечислениям сумм членских профсоюзных взносов»

180 185. Профсоюз

187 «Расчеты по исполнительным и другим документам, прочие расчеты»

180 187. Ссуда

180 187 удержана по исполнительным и прочим документам

3. Аудит расчетов с персоналом по оплате труда

3.1 Методика проверки основных комплексов работ

Основные этапы проведения аудита.

Аудит – это предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей.

Основной целью аудиторской деятельности является установление достоверности бухгалтерской отчетности экономических субъектов и соответствие совершенных ими финансовых и хозяйственных операций нормативным акциям, действующих в РФ.

Основной целью аудита финансового отчета является объективная оценка полноты, достоверности и точности отражения в отчетности активов, обязательств, финансовых результатов деятельности предприятия за определенный период, проверка соответствия, принятой на предприятии учетной политики, действующему законодательству.

Определение принципов деловых отношений аудиторской фирмы с руководителем экономического субъекта в отношении бухгалтерской отчетности которого проводится аудит, осуществляется в соответствии с правилами стандарта аудиторской деятельности «Общение с руководителем экономического субъекта».

Целью общения с руководителем экономического субъекта до начала аудита является оценка возможности проведения аудита и заключения договора на оказание аудиторских или сопутствующих аудиту услуг.

Общение с руководителем экономического субъекта до начала аудита включает общение на стадии предварительного планирования аудита и общении на стадии переговоров.

На стадии переговоров с руководителем экономического субъекта должны быть определены и согласованы существенные условия предстоящего договора. Аудиторской организации рекомендуется разработать с учётом требований законодательства типовые договоры на оказание аудиторских или сопутствующих услуг, которые должны применяться на постоянной основе. Подписание договора на оказание аудиторских или сопутствующих аудиту услуг могут предшествовать подготовки письма обязательства.

Письмо-обязательство направляется руководству экономического субъекта до заключения договора на оказание аудиторских услуг во избежание неправильного понимания и условий предстоящего договора. При подготовке письма-обязательства аудиторская организация должна руководствоваться требованиям правилам стандартов аудиторской деятельности «письмо-обязательство аудиторской организации о согласии на проведение аудита»

В письмо-обязательство должны включаться обязательные и при необходимости дополнительные сведения.

К обязательным следует отнести:

- условия аудиторской проверки;

- обязательство аудиторской организации;

- объект и цели аудиторской проверки;

- необходимость (или отсутствие таковой) в аудиторской проверке филиалов, подразделений, дочерних организаций;

- информация о законодательных актах, на основе которых проводится аудит.

К обязательствам аудиторской организации следует отнести информацию о форме отчетности по результатам аудита, ответственности аудитора, соблюдение коммерческой тайны, возможном риске аудитора необнаружения существенных неточностей и ошибок.

К обязательствам экономического субъекта необходимо относить ответственность за полноту и достоверность представляемой для аудита документации и информации, обеспечение свободного доступа аудиторов к документации, давление на аудиторов или аудиторскую организацию в любой форме с целью изменения объективного мнения о достоверности отчетности по просьбе экономического субъекта или по своему усмотрению аудиторская организация может включать в письмо-обязательство любую иную информацию, связанную со своей деятельностью.

При наличии между аудиторской организацией и экономическим субъектом раннее заключенного длительного договора письмо-обязательство может не направляться, либо должно содержать раннее не указанную дополнительную информацию.

Договор заключается в соответствии с требованиями гл. 28 «Заключение договора», гл. 39 «Возмездное оказание услуг» и иными нормативными нормами Гражданского Кодекса.

Договор считается заключенным, если между сторонами в требуемой, подлежащих случаях, форме достигнуто соглашение по всем существенным условиям договора. В тексте договора раскрывается следующие существенные условия договора:

- предмет договора;

- условия оказания услуг;

- права и обязанности аудиторской организации;

- права и обязанности экономического субъекта;

- стоимость и порядок оплаты аудиторских услуг;

- ответственность сторон и порядок разрешения споров;

- прочие условия.

Основываясь на заключенном договоре с клиентом и поставленных в нем целях, аудитор должен осуществить планирование проверки.

Планирование – это начальная стадия проведения аудита, в ходе которой определяются объемы и сроки аудита, разрабатывается план и программа проверки, определяющая виды и последовательность осуществления аудиторских процедур. То есть, непосредственно определяется стратегия и тактика аудита.

При разработке плана и программы аудита можно выделить следующие принципы:

Комплексность – обеспечение взаимосвязи всех этапов работы от предварительного планирования до составления плана и программы аудита.

Непрерывность – выражающаяся во взаимосвязи стратегического и тактического планирования аудита особенно при постоянной работе аудиторской фирмы с клиентом в течении длительного времени (года и более).

Оптимальность – предусматривает разработку нескольких вариантов плана и выбор оптимального.

Процедуру планирования разделяют на три этапа:

- предварительное планирование;

- составление общего плана;

- разработка программы аудита.

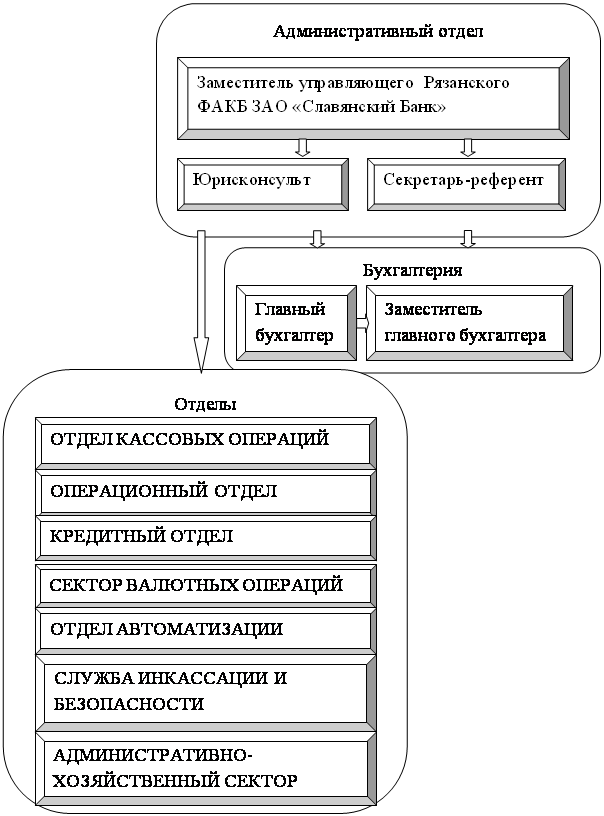

На этапе предварительного планирования аудитор должен ознакомиться с финансово-хозяйственной деятельностью субъекта и получить сведения о нем (организационно-правовая форма, организационно-управленческая структура, виды деятельности и номенклатура выпускаемой продукции, технология особенностей производства и т.п.)

Основными источниками для получения информации на предварительном этапе является:

- устав;

- документы о регистрации экономического субъекта;

- бухгалтерская и статистическая отчетность;

- материалы налоговых проверок;

- сведения, полученные из бесед с руководством и персоналом предприятия;

- информация, полученная при осмотре экономического субъекта, его основных участков, складов и т.п.

По окончании предварительного планирования аудитор должен владеть информацией о:

- внешних факторов, влияющих на хозяйственную деятельность предприятия, отражающих экономическую ситуацию и отраслевые особенности;

- внутренних факторов, влияющих на хозяйственную деятельность предприятия, связанных с его индивидуальными особенностями;

- независимости аудиторской фирмы по отношению к организации-клиенту.

На основе сведений об организации, полученных в ходе предварительного планирования, аудитор приступает к разработке общего плана аудита, являющегося руководством в осуществлении программы аудита. В процессе разработки плана аудитор может при необходимости провести оценку эффективности системы внутреннего контроля.

Если система внутреннего контроля своевременно предупреждает о возникновении недостоверной информации и выявляет ее, то аудитор при достаточной степени уверенности может скорректировать объем предстоящего аудита.

Разрабатывая план, обязательно определяет аудиторский риск и уровень существенности, позволяющий считать бухгалтерскую отчетность аудируемой организации достоверной. Уровень аудиторского риска и существенности позволяют спланировать необходимые аудиторские процедуры.

При планировании и определении объема предстоящих аудиторских процедур учитывается так степень автоматизации обработки учетной информации, наличие структурных подразделения и филиалов, показатели деятельности которых включаются в сводную бухгалтерскую отчетность организации. С повышения эффективности предстоящего аудита план в процессе его разработки может обсуждаться с руководством организации. Это позволяет, кроме того, скоординировать работу аудиторов и специалистов проверяемого субъекта.

В плане обязательно следует предусмотреть способ проведения аудита – сплошной или выборочный.

При решении провести выборочный аудит определяется порядок аудиторской выборки. Он может быть основан на статистических методах или интуиции и профессиональном опыте аудитора.

Основной и заключительной частью работы над планом является формирование бригады аудиторов, распределение их в соответствии с профессиональными качествами по конкретным участкам аудита, инструктаж, ознакомление с планом и программой аудита и порядком контроля качества работы.

Подготовительные работы, предшествующие непосредственно аудиту – это продолжительная и важная процедура, основная задача которой – определение стратегии аудита.

Важными моментами в принятии решения являются оценка риска аудитора и уровня существенности.

Аудиторский риск – вероятность того, что бухгалтерская отчетность экономического субъекта может содержать не выявленные существенные ошибки и (или) искажения после подтверждения ее достоверности или признать, что она содержит существенные искажения, когда на самом деле таких искажений в отчетности нет.

Внутренний риск или неизбежный риск, который относится к предприятию, деятельность которого проверяется. Под внутренним риском понимают субъективно определяемую аудитором вероятность появления существенных искажений в данном бухгалтерском счете, статье баланса, однотипной группы хозяйственных операций, отчетности предприятия в целом до того, как такие искажения будут выявлять средством СВК или при условии допущения отсутствия таких средств.

Значение внутреннего риска остается постоянным и может изменяться лишь в случае обнаружения в ходе поверки объективно существующих фактов неучтенных в подготовке общего плана.

Риск контроля – это степень доверия аудитора к внутреннему контролю организации за формированием экономических показателей.

Чем выше уровень надежности внутреннего контроля, тем ниже риск аудитора. В тоже время аудитор никогда не должен в полной мере полагаться на систему внутреннего контроля клиента. Для оценки риска средств контроля аудитор должен применять специальные аудиторские процедуры, называемые тестированием средств контроля (опросы, проверка документов и т.п.).

Риск необнаружения субъективно определяет аудитора вероятность того, что применяемые аудитором в ходе проверки аудиторской процедуры не позволяет обнаружить реально существующие нарушения, имеющие существенный характер по отдельности или в совокупности.

Риск необнаружения – это показатель эффективности и качества работы аудитора, если аудитору требуется снижения риска необнаружения, он обязан:

1. модифицировать применяемые аудиторские процедуры (увеличение или изменения);

2. увеличить затраты времени на проверку;

3. повысить объем аудиторской выборки.

Существенность – это одно из важнейших понятий аудита.

Существенность информации – это ее свойство, которое делает ее способной влиять на экономическое решение разумного пользователя такой информации. Существенность имеет количественную и качественную сторону.

Под уровнем существенности понимают то, что предельное значение ошибки бухгалтерской отчетности, начиная с которой квалифицированный пользователь этой отчетности с большой степенью вероятности перестает быть в состоянии делать на ее основе правильные выводы и принимать правильные экономические решения.

Составление плана и программы аудиторской проверки заработной платы.

Аудиторская проверка должна быть спланирована на основе достигнутого аудиторской организацией понимания деятельности экономического субъекта. Цель планирования – организовать эффективную и экономически оправданную проверку. На этапе планирования необходимо определить стратегию и тактику аудита, сроки его проведения; разработать общий план и программу аудита.

Планирование, являясь начальным этапом проведения аудита, состоит в разработке аудиторской организацией общего плана аудита с указанием ожидаемого объема, графиков и сроков проведения аудита, а также в разработке аудиторской программы, определяющей объем, виды и последовательность осуществления аудиторских процедур, необходимых для формирования аудиторской организацией объективного и обоснованного мнения о бухгалтерской отчетности организации.

Данный этап работы состоит в определении вопросов, подлежащих проверке при проведении аудита операций по оплате труда и расчетам с персоналом организации для их включения в общую программу аудита.

Такими вопросами могут быть:

1. аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета.

2. Аудит оформления первичных учетных документов.

3. Наличие коллективного договора. Наличие положений о премировании и поощрении работников.

4. Правильность исчисления страховых взносов во внебюджетные фонды и своевременность их перечисления по назначению.

5. Правильность расчета пособий, выплачиваемых за счет средств Фонда социального страхования РФ.

6. Правильность определения совокупного дохода для целей налогообложения физических лиц.

7. Определения для целей налогообложения физических лиц сумм материальной выгоды.

8. Правомерность применения вычетов и льгот для исчисления налога на доходы физических лиц.

9. Соответствие применяемых ставок налога на доходы физических лиц действующему законодательству.

10. Своевременность перечислений налога на доходы физических лиц и представления в налоговую инспекцию сведений о полученных доходах работниками организации в случаях, предусмотренных действующим законодательством.

11. Правильность расчета среднего заработка.

12. Расходы организации по подготовке и переподготовке кадров.

13. Правильность образования, использования и корректировки резервов: на предстоящую оплату отпусков работников; на выплату ежегодного вознаграждения за выслугу лет; на выплату вознаграждений по итогам работы за год.

14. Формирование пакета документов, передаваемых другим аудитором для последующего анализа.

15. Составление аудиторского отчета и предоставление его совместно с рабочей документацией руководителю группы.

Цели и задачи аудиторской проверки.

Целью аудита является установление соответствия применяемой в организации методики учета и налогообложения операций по оплате труда и расчетам с персоналом, действующим в Российской Федерации в проверяемом периоде нормативным документам, для того, чтобы выявить имеющиеся ошибки или нарушения и степень их влияния на достоверность бухгалтерской отчетности.

Основными задачами аудиторской проверки являются:

1. Оценка существующей в организации системы расчетов с персоналом и ее эффективности

1.1 Оценка организации документального оформления учета кадров, рабочего времени и объема выпуска продукции (работ, услуг)

1.2 Наличие классификаторов видов выплат и удержаний.

1.3 Контроль за выплатой заработной платы и подотчетных сумм.

1.4 Соответствие показателей отчетности данным синтетического и аналитического учета.

2. Проверка достоверности учетных и отчетных данных о расчетах с персоналом по оплате труда.

2.1 Правильность начисления заработанной платы по видам оплаты.

2.2 Правильность удержаний из заработанной платы.

2.3 Отражение начисления зарплаты и удержаний из нее в регистрах бухгалтерского учета.

2.4 Правильность учета совокупного дохода для целей налогообложения.

3. Проверка правильности начислений платежей в государственные внебюджетные фонды социального страхования и обеспечения.

3.1 Правильность определения базы начисления платежей во внебюджетные фонды социального страхования и обеспечения.

3.2 Отражение в учете расчетов с фондами социального страхования и обеспечения.

4. Оценка полноты отражения совершенных операций в бухгалтерском учете.

Объектами аудита операций по оплате труда и расчетов с персоналом организации являются расходы на оплату труда, расходы с бюджетом и внебюджетными фондами.

В ходе проверки аудитору необходимо получить достаточную уверенность в том, что перечисленные показатели отчетности не содержат существенных ошибок. Для сбора доказательств используется информационная база, формируемая из различных источников. Приступая к поверке, аудитор комплектует пакет нормативных документов, регистры синтетического учета и первичные документы, необходимые для проверки.

Пакет нормативных документов, регулирующих установленные правила ведения б/у и налогообложения, формируется аудитором с учетом специфики деятельности клиента.

Регистры синтетического и аналитического учета по счетам учета расчетов с персоналом по оплате труда зависят от формы учета, применяемой в организации. При журнально-ордерной форме это журналы-ордеры №5,8.

В бюджетных организациях учет ведется по с/счету 160 «Расчеты с подотчетными лицами», 180 «Расчеты по оплате труда», 187 «Расчеты по исполнительным и другим документам, прочие расчеты», 193 «Расчеты по обязательному социальному страхованию и социальной защите населения».

Аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета.

Проверка производится по каждой форме бухгалтерской отчетности раздельно путем сопоставления показателей, содержащихся в соответствующей форме, с остатками и оборотами по счетам Главной книге, а также сопоставления остатков и оборотов по счетам и субсчетам Главной книги с аналогичными показателями регистров синтетического учета, субсчетам и счетам аналитического учета. Проверка производится, как правило, выборочным способом. Размер выборки (количество отбираемых счетов синтетического и аналитического учета, по которым производится проверка, их названия, проверяемые периоды) устанавливается программой на этапе планирования аудита.

При обнаружении несоответствий необходимо установить причину расхождений. Оформив процедуру сверки рабочими документами и получив доказательство о тождественности показателей отчетности и данных синтетического и аналитического учета, аудитор приступает к проверке правильности начисления заработной платы. В случае обнаружения несоответствий необходимо в рабочих документах показать суммы отклонений и причины их образования

Аудит оформления первичных документов.

Первичные документы являются основным источником сбора информации при проверке расчетов

- с персоналом по оплате труда:

приказы о приеме на работу и переводе на другую работу, о предоставлении отпуска, о прекращении трудового договора; контракты, трудовые договоры; штатное расписание; личные карточки (ф.Т-2); табель учета использования рабочего времени (ф.Т-13); листок нетрудоспособности; расчетно-платежная ведомость (ф.Т-49); расчетная ведомость (ф. 51); платежная ведомость (ф.Т-53); лицевой счет (ф.Т-54); исполнительные листы; налоговые карточки по учету доходов и подоходного налога;

- по социальному страхованию и обеспечению:

расчетная ведомость по средствам Фонда социального страхования РФ (ф-4 ФСС РФ);

журнал поступления путевок от ФСС РФ;

расчетная ведомость по страховым взносам в Пенсионный фонд РФ;

расчетная ведомость по взносам в федеральный и территориальный фонды обязательного медицинского страхования;

- с подотчетными лицами:

авансовый отчет;

командировочное удостоверение;

журналы учета работников, прибывающих и выбывающих в командировки;

инвентаризационная опись по с/счету 160 «Расчеты с подотчетными лицами»

– с персоналом по прочим операциям:

поручения-обязательства за товары, проданные в кредит; договоры займы; приказы (распоряжения) о возмещении материального ущерба; платежные поручения; приходные кассовые ордера.

При проверке первичных документов внимание на использование типовых форм первичных документов, утвержденных в установленным порядке, и нетиповых форм, которые должны быть утверждены приказом по учетной политике (согласно п. 8, 13 Положение о введении бухгалтерского учета и бухгалтерской отчетности в РФ). Изучаются наличие и достоверность первичных документов, правильность заполнения, соответствие требованиям нормативных документов.

Проверке подвергаются табели учета рабочего времени, приказы, листки учета выработки, путевые листы, расчетные и расчетно-платежные ведомости, расчеты отпускных и других видов доплат и др. Обращается внимание на:

· полноту и правильность заполнения всех обязательных реквизитов;

· наличие подписей должностных лиц, ответственных за учет рабочего времени и выполнение работ;

· не оговоренные исправления и подчистки;

· необходимо выяснить, нет ли случаев включения в табель учета рабочего времени вымышленных (подставных) лиц, приписок невыполненных работ.

Расчетно-платежные и платежные ведомости целесообразно подвергнуть счетной проверке, что позволит выявить возможное завышение итоговых сумм в ведомостях при правильном подсчете итогов по отдельно взятым сотрудникам. Такого рода нарушения приводят не только к завышению расходов на оплату труда, но и к присвоению денежных средств.

Аудиторская проверка расчетов с персоналом по оплате труда предлагает уточнение предварительной оценки состояния учета и внутреннего контроля этих операций, данной в процессе планирования.

При этом выясняется порядок контроля за соблюдением законодательных норм при найме и увольнении персонала; состоянием учета и разделением обязанностей по учету и контролю списочного состава, рабочего времени и выполнение работы; соблюдение положения об оплате труда и др.

Оценив уровень эффективности внутреннего контроля (высокий, средний, низкий), аудитор определяет объем выборки для проверки внутренних расчетных операций.

В ходе проверки составляются рабочие документы аудитора.

Цель подготовки рабочих документов – это документальное подтверждение того, что проверка была должным образом спланирована, реализация плана аудиторами ежедневно контролировалась и в ходе аудита подвергалась рассмотрению, что при необходимости выполнялись соответствующие исследования.

Поскольку аудиторская проверка соблюдения трудового законодательства и расчетов по оплате труда весьма трудоемка, то для сокращения сроков ее проведения можно использовать схему аудита схему соответствия операций, отраженных в бухгалтерском учете, совершенным хозяйственным операциям. Проверенные аудитором первичные документы организации записываются в рабочие документы аудитора формы РД-1 (Д).

а) документы, по которым выявлены нарушения и (или) у аудитора возникли в ходе аудита вопросы, записываются в рабочий документ аудитора по всем его графам;

б) документы, проверенные аудитором, по которым нарушения не выявлены и (или) у аудитора вопросов не возникло, записываются в рабочий документ аудитора единым пакетом однородных документов с указанием их наименования, номеров и даты составления. В последней графе рабочего документа аудитора производится отметка «Нарушений не выявлено».

Результаты нарушений, выявленных при проведении формальной и арифметической проверок, обобщаются в отчетных документах аудитора формы ОД-1 (Д) и ОД-2 (Д)

Аудит начисления, удержания заработанной платы.

Процедура проверки по существу расчетов по оплате труда могут быть проведены сплошным (при небольшом штате работников) или выборочным способом. Размер выборки аудитор определяет исходя из программы проверки и конкретных условий. Однако целесообразно, чтобы в выборку были включены расчеты с работниками всех категорий, групп и подразделений с целью охвата всех видов оплат и удержаний.

Аудитору необходимо выбрать личные дела и лицевые счета конкретных работников и проверить соответствие информации о дате найма и переводах, условиях оплаты труда (ставка, оклад) и дополнительных выплатах. При этом проверяются соблюдение штатной дисциплины и установленных должностных окладов или условий контракта, обоснованность оплаты труда по трудовым соглашениям и по совместительству.

Необходимо установить идентичность данных о количестве отработанного времени путем сверки данных табелей учета использование рабочего времени, расчетные ведомости и лицевого счета, при неполном рабочем месяце проверить правильность арифметического подсчета начисленной заработной платы.

Проверяя правильность и обоснованность начисления премий, аудитор сопоставляет информацию положение о премировании, приказов, расчетных ведомостей и лицевых счетов. Например, сотруднику начислена премия по результатам деятельности в отчетном периоде при отсутствии у него рабочих дней в этом периоде. Начисление премий должно быть санкционировано приказом руководителя.

При проверке оплаты за время отпуска обращается внимание на дату отпуска по приказу и табелю, правильность определения расчетного периода и соответствие сумм заработной платы по месяцам расчетного периода в расчете отпускных и лицевом счете. Для получения аудиторами доказательств могут быть составлены альтернативные расчеты отпускных по ряду сотрудников.

Правильность начисления доплат в связи с отклонениями от нормальных условий работы (за работу в ночное время, за сверхурочную работу, за работу в праздничные дни, за работу в тяжелых и вредных условиях) устанавливается проверкой соответствие данных расчета и табеля учета использования рабочего времени и установленных законодательством размеров доплат.

Проверке начислений пособий по временной нетрудоспособности. Процедура контроля начисления пособий по временной нетрудоспособности включает проверку правильности:

· расчета среднедневного заработка;

· размера пособия (%) в зависимости от стажа работы;

· ограничения максимального размера пособия

· числа дней нетрудоспособности;

· суммы начисленного пособия.

Выявленные несоответствия в начислении отражаются в рабочих документах аудитора. Обобщение результатов проверки начисления оплаты труда может содержать информацию (см. табл. 1).

Таблица 1

| № п/п | Ф.И.О. | Табельный номер | Наименование И номер документа | месяц | Код оплаты | Начислено по данным | Отклонение (+,–) | |

| клиента | аудитора | |||||||

Проверив правильность и обоснованность начисления заработной платы, аудитор проверяет удержание из оплаты труда, как правило, выборочно на основе тех же лицевых счетов, по которым проверялось начисление оплаты труда. Необходимо установить документальную обоснованность удержаний из заработной платы работников, законность и их санкционирование. Удержания могут производиться по исполнительным документам (алименты, штрафы, возмещение материального ущерба, профсоюзные взносы и т.п.); удержание выданных авансов по платежным ведомостям. Особого внимания требует проверка правильности удержания налога на доходы физических лиц и взносов в Пенсионный фонд. Следует установить, не превышала ли сумму удержаний 50% месячного заработка.

При проверке правильности удержаний налога на доходы физических лиц следует руководствоваться Методическими рекомендациями по применению главы 23 «Налог на доходы физических лиц» Налогового кодекса РФ.

Для установления законности предоставления льгот по налогу на доходы физических лиц необходимо убедиться в наличии и правильности оформления документов, подтверждающих льготы:

· заверенные копии документов, подтверждающие право на вычеты из совокупного дохода на работника, его детей и иждивенцев;

Затем необходимо проверить правильность определения совокупного дохода физических лиц, применения налоговых льгот и ставок налога на доходы физических лиц в разрезе основных работников, совместителей, лиц, получающих выплаты на основании договоров гражданско-правового характера. При проверке совокупного дохода устанавливается полнота включения в совокупный доход физических лиц выплат социального характера, произведенных за счет собственных средств организации (оплата питания, приобретение проездных билетов, обучение в высших учебных заведениях, выдача заемных средств на льготных условиях, вручение подарков к праздникам и юбилейным датам, оплата сверх норм командировочных расходов и расходов, не подтвержденных документами, и т.п.). Выявленные отклонения по удержаниям с оплаты труда также должны быть отражены и обобщены в рабочих документах аудитора.

После проверки расчета заработной необходимо установить правильность обобщения и группировки расходов по оплате труда по счетам, центром ответственности, объектам калькулирования.

Проверка правильности начисления платежей в государственные внебюджетные фонды социального страхования.

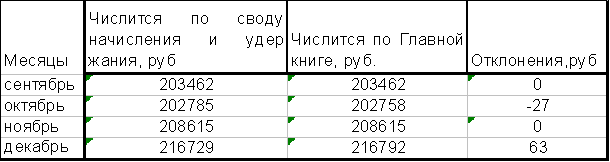

Следует установить тождественность отчетных и учетных данных путем сверки (см. схему 2)

Баланс (соответствующая строка и графа).

¯

Главная книга – сальдо с/счетов 193–1,2 «Расчеты по социальному страхованию и страхованию от несчастных случаев на производстве и профессиональных заболеваний», 198–1,2 «Расчеты по пенсионному обеспечению», 194 1–2 «Расчет по медицинскому страхованию».

¯

Регистры синтетического и аналитического учета по с/счетам 193 1,2, 194 1,2, 198 1,2 – сальдо.

¯

Расчетные ведомости по страховым взносам в фонды социального страхования и обеспечения – сумма остатков задолженности на конец отчетного периода по соответствующим фондам.

В случае расхождения данных аудитор устанавливает размер отклонений, определяя фонд и оборот (дебетовый и кредитовый). В дальнейшем причины этих отклонений причины должны быть конкретизированы.

Аудит начисления страховых взносов в государственный внебюджетный фонды социального страхования включает:

· установление достоверности облагаемой базой для начисления взносов по каждому фонду;

· проверку правильности применения тарифов страховых взносов в соответствующий фонд;

· счетную проверку;

· проверку источника страховых взносов.

Объектов для начисления страховых взносов в эти фонды являются все виды выплат в денежной и натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования. Для проверки достоверности облагаемой базы для начисления страховых взносов необходимо:

· определить виды оплаты труда и других выплат работникам, которые производились в отчетном году;

· сравнить виды выплат, на которые фактически были начислены страховые взносы, с видами оплат, на которые они должны начисляться или не начисляться в соответствии с перечнем выплат;

· определить размер недоплат (или переплат) страховых взносов по соответствующим фондам.

Особо внимательно стоит проверить разного рода выплаты производимые работникам непосредственно из кассы без предварительного начисления (материальная помощь, премии). Далее необходимо проверить правильность отражения в учете произведенных страховых взносов. При этом обращается внимание, что начисление страховых взносов отражается за счет источника финансирования произведенных выплат работникам. Результаты проверки могут быть представлены в виде рабочего документа.

В завершении аудитор определяет, как повлияют выявленные отклонения на достоверность показателей отчетности (на величину задолженности по социальному страхованию и обеспечению) с учетом уровня существенности.

Методы получения аудиторских доказательств.

При проведении аудита операций по соблюдению трудового законодательства и расчетов по оплате труда используют следующие методы и приемы:

проверка арифметических расчетов клиента (пересчет);

проверка соблюдения правил учета отдельных хозяйственных операций, подтверждение;

устный опрос персонала, руководства экономического субъекта и независимой (третьей) стороны;

проверка документов, прослеживание, аналитические процедуры.

Проверка арифметических расчетов клиента (пересчет) используется для подтверждения достоверности арифметических подсчетов сумм по оплате труда персонала и точности отражения их в бухгалтерских записях.

Проверка соблюдения правил учета отдельных хозяйственных операций позволяет аудиторской организации осуществлять контроль за учетными работами, выполняемыми бухгалтерией, и корреспонденцией счетов по оплате труда.

Подтверждение используется для получения информации о реальности остатков на счетах расчетов по оплате труда бюджетом и внебюджетными фондами.

Устный опрос используется в ходе получения ответов на вопросник аудитора при предварительной оценке состояния учета расчетов с персоналом по оплате труда, а также в процессе их проверки, при уточнении у специалистов отдельных совершенных хозяйственных операций, вызывающих сомнение.

Проверка документов позволяет аудитору убедиться в реальности определенного документа. Рекомендуется выбрать определенные записи в бухгалтерском учете и проследить отражение операций в учете вплоть до того первичного документа, который должен подтверждать реальность и целесообразность выполнения этой операции.

Прослеживание используется при изучении кредитовых оборотов по аналитическим счетам, ведомостям, отчетам, синтетическим счетам, отраженным в Главной книге, обращая внимание на нетиповые корреспонденции счетов.

Аналитические процедуры используются при сопоставлении фонда заработной платы отчетного периода с данными предыдущих периодов.

Аудиторское заключение представляет собой мнение аудиторской фирмы о достоверности бухгалтерской отчетности, выражающее оценку ее соответствия во всех существенных аспектах нормативному акту, регулирующему бухгалтерский учет и отчетность в Российской Федерации.

3.2 Аудит операций по оплате труда в МОС(К) Поповской школе-интернате

| Проверяемая организация | МОС(К) Поповская школа-интернат |

| Период аудита | С 01.01.02 по 31.12.02 |

| Планируемые виды работ | |

| 1. аудит оформления первичных документов | |

| 2. аудит системы начислений заработной платы | |

| 3. аудит обоснованности льгот и удержаний из заработной платы | |

| 4.аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета | |

| 5. аудит расчетов по начислению платежей во внебюджетные фонды | |

| Проверяемая организация | МОС (К) Поповская школа-интернат |

| Период аудита | С 01.01.02 по 31.12.02 |

| Перечень аудиторских процедур | Проверяемые документы |

| 1. Аудит оформления первичных документов | |

| 1.1 определение степени унификации первичных документов по учету персонала и рабочего времени | Приказы о приеме на работу увольнении, перемещении, табели учета использования рабочего времени, личные карточки, коллективный договор |

| 1.2 Проверка правильности учета рабочего времени | Табели учета использования рабочего времени, график – календарь |

| 1.3 Проверка правильности оформления расчетно-платежных документов | Расчетно-платежные ведомости, расчетные ведомости, платежные ведомости, расходные кассовые ордера |

| 1.4 Проверка правильности учета депонированной заработанной платы | Книга учета депонированной заработанной платы, депонентские карточки, расходные кассовые ордера |

Аудит системы начислений заработной платы

| 2.1 проверка обоснованности начислений за особые условия труда: а) сверхурочные работы и работу в ночное время; б) работу в выходные и праздничные дни; в) выполнение работ с тяжелыми и вредными условиями труда; | Приказы руководителя, табели использования рабочего времени, расчетно-платежные ведомости, лицевые счета (а, б) Табели учета рабочего времени, Перечень работ (постановление Минтруда России от 27.05.94 г. №41) Расчетно-платежные ведомости, личные карточки (в) |

| 2.2 проверка правильности расчета среднего заработка для различных целей | Приказы руководителя, заявления работников, расчетно-платежные ведомости, личные карточки |

| 2.3 Проверка правильности расчета пособий, выплачиваемых за счет средств ФСС РФ | Заявления работников на выплату пособий, листки нетрудоспособности, путевки на санаторно-курортное лечение, счета организаций, оказывающих услуги, расчетно-платежные ведомости, личные карточки |

| 2.4 Проверка правильности определения совокупного дохода для целей налогообложения физических лиц | Личные карточки, расчетно-платежные ведомости, сведения о полученных доходах работников, подаваемые в налоговую инспекцию |

| 2.5 Проверка правильности образования и корректировки резервов: на предстоящую оплату отпусков работников; на выплату ежегодного вознаграждения за выслугу лет; на выплату вознаграждений по итогам года | Журналы-ордера №5, 8 Смета расходов |

| 3. Аудит обоснованности применения льгот и удержаний из заработной платы. | |

| 3.1 проверка правомерности применения вычетов и льгот для исчисления налога на доходы физических лиц | Личные карточки, расчетно-платежные ведомости, сведения о полученных доходах, подаваемые в налоговую инспекцию |

| 3.2 определение соответствия применяемых ставок налога на доходы физических лиц действующему законодательству | Личные карточки, расчетно-платежные ведомости, расчетные ведомости, сведения о полученных доходах работников, подаваемые в налоговую инспекцию |

| 3.3 проверка правильности удержаний по исполнительным листам | Исполнительные листы, расчетно-платежные ведомости, расчетные ведомости |

| 3.4 проверка своевременности перечислений налога на доходы физических лиц в бюджет и представления в налоговую инспекцию сведений о полученных доходах работниками организации. | Личная карточка, расчетно-платежная ведомость, расчетная ведомость, сведения и получении доходов. |

Аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета

| 4.1 проверка правильности отражения оборотов по счетам и субсчетам Главной книги с аналогичными показателями регистров синтетического учета | Журналы-ордера №5, 8, Главная книга, Субсчет 180, лицевые счета, |

| 4.2 проверка обоснованности расходов организации по подготовке и переподготовке кадров, правильности отнесения таких выплат. | Журналы-ордера №8, 5. Главная книга, приказы, первичные документы (договоры на обучение, акты о выполненных работах) |

| 4.3 Проверка правильности исчисления страховых взносов во внебюджетные фонды и своевременность их перечисления по назначению | Разработанная таблица «Сводка начисленной заработной платы по составу и категориям работников, учета расчетов с работниками по страхованию и распределению заработной платы (с вкладным листом), отчетные декларации по расчетами с органами социального страхования и обеспечения. |

В МОС(К) Поповской школе-интернате был проведен аудит операций по оплате труда и расчетам с персоналом организации за 2002 год в соответствии с условиями и порядком, определенными заключительным договором №145/5 от 21.12.02 г.

При планировании и проведении аудита были рассмотрены операции по оплате труда и расчетам с персоналом в МОС(К) Поповской школе-интернате. Ответственность за организацию и состояние внутреннего контроля несет исполнительный орган Управление народного образования.

При рассмотрении первичных документов существенных ошибок не обнаружено. Были проверены приказы о приеме на работу, об увольнении, о замещении, табеля учета рабочего времени, платежные ведомости, личные карточки и т.д.

Аудит оформления первичных документов.

| Дата проведения проверки | Объект проверки | Наименование проверяемого документа | Дата (период) Составление документа | Номер документа | Заключение аудитора об отсутствии нарушений или о характере выявленных нарушений |

| 5.02.02 | Документы по учету личного состава | Приказ о приеме на работу | 06.03.02 | 56 | Нарушений не выявлено |

| 5.02.02 | Документы по учету рабочего времени | Табель рабочего времени | 30.04.02 | 4 | Записи простым карандашом |

| 5.02.02 | Проверка расчетно-платежных документов | Расчетно-платежная ведомость | 31.12.02 | 12 | Незаполненные обязательные реквизиты |

Сводка нарушений, выявленных в результате формальной проверки первичных учетных документов

| Виды нарушений, выявленных в документах | Наименование документа, по которому выявлено нарушение | Дата (период) составления документа | Номер документа |

| Незаполненные обязательные реквизиты | Расчетно-платежная ведомость | 15.02.02 | 2 |

| Подчистки, помарки | Табель учета рабочего времени | 30.04.02 | 5 |

| Отсутствие подписи лица, отвечающего за обработку документа | Приказ о замещении | 24.03.02 | 63 |

На лицевом счете Крыловой В.В. не указаны номер и дата приказа на ежемесячную доплату 80,00 руб., а также, что она производилась. При рассмотрении первичных документов бухгалтеру нужно быть внимательнее и сразу заносить все сведения о работнике в лицевой счет. Бухгалтеру следует произвести доплату Крыловой В.В. в следующем месяце.

На лицевых счетах не всегда указаны нагрузка в ставках: у Смольниковой Г.Ф. не указана нагрузка уборщицы, гардеробщицы,

У Семенычевой Н.А. – уборщицы. Во избежание ошибок и неточностей в лицевых счетах всегда надо указывать нагрузку.

При проверке начисления заработной платы были рассмотрены табеля учета рабочего времени, расчетно-платежные ведомости, личные карточки. Проверены соответствие информации о дате найма и перевода, условиях оплаты труда и дополнительных выплатах. Заработная плата педагогических работников начисляется согласно тарификации. Нагрузка и доплаты производятся на основании приказов по школе, на директоров по УНО.

При проверке начислений за особые условия труда выявлена арифметическая ошибка. За работу в праздничные дни было начислено меньше, чем положено. При расчете заработной платы за особые условия труда необходимо правильно рассчитать количество часов, которое необходимо отработать в месяц и оно не должно быть меньше или больше отработанного времени. В следующем месяце нужно произвести перерасчет работнику.

Сводка нарушений, выявленных в результате арифметической проверки первичных учетных документов

| Дата (период) составления документа | Номер документа | Наименование документа | Сумма по документу | Сумма по расчету аудитора | Сумма расхождений |

| 30.04.02 | 5 | Табель учета рабочего времени | 143,04 | 166,88 | 23,84 |

В феврале 2002 года начислена без приказа заработная плата Зотовой В.Г. за 0,125 ставки гардеробщицы. Оплата этой нагрузки является переплатой в сумме 56,25 руб., так как она имеет свою нагрузку 1,125 ставки и в феврале ей была дана дополнительно еще 1 ставка уборщицы, таким образом ее нагрузка уже составляет кроме 0,125 ставки гардеробщицы – 2,125 ставки. На каждый вид оплаты должен быть документ, подтверждающий выполнение данной работы, если она выполняется сверх нормы (акт выполненных работ и т.д.). Без первичного документа никаких дополнительных оплат делать нельзя.

Среднемесячный фонд начисленной заработной платы за январь-декабрь 2002 года не превышает плановой фонд.

Суммы выплачиваемой заработной платы по ведомостям соответствует начисленным суммам в лицевых счетах.

При проверки правильности удержаний налога на доходы физических лиц было установлено законность предоставления льгот по данному налогу. Наличие и правильность оформления документов, подтверждающих льготы:

- заверенные копии документов, подтверждающих право на вычеты из совокупного дохода на работника, его детей и иждивенцев;

При проверки было обнаружено следующее: Осину В.В. была предоставлена льгота на налог на доходы физических лиц в середине года без справки о доходах с предыдущего места работы за соответствующий период. Таким образом льгота на налог на доходы физических лиц была предоставлена не законно. Следует сделать перерасчет.

При проверке начисления страховых взносов в государственные внебюджетные фонды социального страхования были проверены все виды выплат оплаты труда, которые производились в отчетном периоде и на которые начислялись страховые взносы в соответствующий фонд социального страхования.

Заключение

Существуют различные точки зрения на экономическую природу заработной платы.

Господствует две основные концепции определения ее сущности: заработная плата есть денежное выражение стоимости и цены товара «рабочая сила» и заработная плата есть цена труда.

В современном рыночном хозяйстве заработная плата выступает особой и самой развитой формой материального вознаграждения за результаты труда с учетом законов стоимости, спроса и предложения. Заработная плата выполняет весьма важные экономические функции: воспроизводственную и стимулирующую. Поскольку заработная плата – основной источник доходов рабочих и служащих, она выступает главным средством возобновления их способности к труду.

Вместе с тем она является формой материального стимулирования труда. Материальные стимулы основываются на учете экономических интересов работников образования и проявляются через формы материального поощрения. Способами реализации материальных стимулов служат такие формы поощрения, как заработная плата, доплата, премии и др.

Заработная плата – один важнейших экономических рычагов, включенных в хозяйственный механизм и регулирующих развитие рыночной экономики. Отсюда вытекает необходимость постоянного роста и совершенствования заработной платы.

В образовательных учреждениях определяющим видом профессиональной деятельности выступает педагогический труд. Именно от педагогических работников зависит качество подготовки выпускников школ, ПТУ, техникумов и Вузов. Преподаватели и воспитатели – работники, на которых лежит повышенная социальная ответственность за будущее страны. Поэтому особо высокие требования предъявляются к тем, кто желает заняться педагогической деятельностью.

Но заработная плата работников образования в среднем находится ниже прожиточного минимума, и это – одна их трагедий российского общества.

Укрупненный алгоритм действий бухгалтера, отражающий порядок операций по оплате труда и связанных с нею расчетов, в общем виде, состоит из следующих этапов:

- начисление сумм оплаты труда и др. выплат работникам предприятия с отнесением за счет соответствующих источников;

- расчет всех видов удержаний из заработной платы;

- расчет отчислений в единый социальный налог от фонда оплаты труда и прочих выплат по перечню;

- получение в банке и отражение в учете наличных денег для выплаты работникам предприятия;

- депонирование и выдача задолженности предприятия перед работниками по зарплате.

В качестве объекта исследования было взято одно из структурных подразделений Управления народного образования Борского района – Муниципальное образовательное специальное (коррекционное) учреждение Поповская школа-интернат для детей с отклонениями в развитии.

При проведении аудиторской проверки в МОС(К) Поповской школе-интернате были

рассмотрены операции по оплате труда и расчетам с персоналом.

Оплата труда работников образовательных учреждений осуществляется на основе Единой тарифной сетки по оплате труда работников организаций бюджетной сферы.

Были проверены первичные документы: приказы о приеме на работу, об увольнении, о замещении, табеля учета рабочего времени, листы временной нетрудоспособности, платежные ведомости и т.д. При проверки серьезных нарушений порядка ведения бухгалтерского учета, которые могли бы существенно повлиять на достоверность данных по оплате труда, отраженных в бухгалтерском учете, обнаружено не было.

Начисление оплаты труда производится в соответствии с нормативными и законодательными актами. Заработная плата педагогических работников начисляется согласно тарификации, нагрузка и доплаты производятся на основании приказов по школе, на директоров по УНО.

Фонд начисленной заработной платы не превышает плановый фонд.

Суммы выплачиваемой заработной платы по платежным ведомостям соответствуют начисленным суммам в лицевых счетах.

Расчеты с внебюджетными фондами производятся своевременно и правильно. Отчисления по заработной плате начислены верно.

При расчете налога на доходы физических лиц удержания производятся с учетом имеющихся льгот по налогу у работника, с учетом ранее удержанной суммы.

Одна из проблем всех образовательных учреждений – это недофинансирование, отсюда невысокая заработная плата, недостаточное количество компьютеров, не соответствующее современному уровню программное обеспечение. Поэтому еще одна проблема – это нехватка кадров, особенно в сельской местности.

Начисление и расчет заработной платы ведется в основном вручную, в компьютер вносятся уже рассчитанные данные (листы по временной нетрудоспособности и т.д.). Поэтому в первую очередь желательно усовершенствовать компьютерную программу, применяемую при начислении заработной платы.

В первичных документах не всегда указываются нагрузка, номер приказа о принятии, об установленных ставках. Во избежание ошибок следует быть внимательнее и своевременно заносить все данные. Очень часто неграмотно составляются первичные документы, такие как приказы о приеме на работу, о замещении и т.д.

В связи с тем, что начисление заработной платы ведется практически вручную, на этот участок работы уходит много времени, и отводятся сжатые сроки, бухгалтер не всегда может уследить за правильностью составления первичных документов.

В связи с этим, я предложила мероприятия, которые на мой взгляд будут способствовать совершенствованию системы начисления заработной платы:

- разработать должностные инструкции для персонала бухгалтерии, в которых определить ответственность, полномочия и взаимодействия персонала для руководства, выполнения и контроля деятельности влияющих на порядок оплаты труда;

- усовершенствовать пользовательскую программу, которая используется для начисления заработной платы;

- усилить контроль со стороны экономистов за выборкой штатов во избежание перерасхода фонда оплаты труда по учреждению;

- регулярно проводить проверки начисления оплаты труда персоналом, несущим непосредственную ответственность за проверяемую деятельность и протоколировать результаты проверок;

- определить потребность учреждения в подготовленном (квалифицированном) персонале;

- определить порядок морального и материального стимулирования персонала.

Заработная плата это форма материального вознаграждения за труд, это основной источник доходов. От размера заработной платы зависит благосостояние страны.

Заработная плата это один из рычагов, регулирующий развитие рыночной экономики.

Поэтому оплату труда следует постоянно стимулировать и совершенствовать.

Литература

1. Трудовой кодекс РФ

2. Налоговый Кодекс РФ, части 1 и 2 в последней редакции

3. Аудит: Учебник для вузов /В.И. Подольский, Г.Б. Поляк, А.А. Савин и др.; проф. В.И. Подольского. – 2-е изд., перераб. И доп. – М.: ЮНИТИ-ДАНА, 2009.-665 с.

4. Скобара В.В. Аудит: методология и организация. – М.: Издательство «Дело и Сервис», 2009 г. –576 с.

5. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – М.: ИНФРА-М, 2009. – 640 с.

6. Глушков И.Е. Бухгалтерский (налоговый, финансовый, управленческий) учет. Москва» КНОУС», Новосибирск: «ЭКОР – книга», 2009. – 1200 с.

7. Вифлеемский А.Б. Организация и оплата труда в образовании. – Н. Новгород: Нижегородский гуманитарный центр, 2009. – 171 с.

8. Журнал «Главбух» №3,2009 г.

9. Постановление от 11 апреля 2009 г. №213 «Об особенностях порядка исчисления средней заработной платы».

10. Инструкция №107 Положение по ведению бухгалтерского учета в бюджетных организациях.

11. Постановление №32 от 06.06.09 «Об утверждении разрядов оплаты труда и тарифно-квалификационных характеристик (требований) по общеотраслевым должностям служащих.

12. Постановление №48 от 04.03.09 Об утверждении разъяснения «О порядке установления доплат и надбавок работникам учреждений, организаций и предприятий, находящихся на бюджетном финансировании»

13. Закон РФ от 10.07.09 №3266–1 «Об образовании»

14. Письмо Минобразования России от 29.12.09 №87-М «О почасовой оплате труда в образовательных учреждениях»

15. Письмо Министерства образования России от 25.11.09 №20–58–4046/20–4 «О выплате денежной компенсации на книгоиздательскую продукцию и периодические издания педагогическим работникам образовательных учреждений»

16. Постановление Госкомстата РФ от 6 апреля 2009 г. №26 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»

17. Постановление Минтруда России от 04.03.09 г. №48 «О порядке установления доплата и надбавок работникам учреждений, организаций и предприятий, находящихся на бюджетном финансировании».

18. Постановление Правительства РФ от 14.10.09 №785 «О дифференциации в уровнях оплаты труда работников бюджетной сферы на основе единой тарифной сетки».

19. Письмо Министерства образования РФ и Профсоюза работников народного образования и науки РФ от 16.01.09. №20–58–196/20–5/7 «О порядке исчисления заработной платы работников образовательных учреждений»

20. Федеральный закон от 15.12.09 №167-ФЗ «Тарифы страховых взносов на обязательное пенсионное страхование»

Похожие работы

... прежде всего, обязан провести работу, позволяющую получить достоверную информацию о правомерности принятия первичных документов, используемых на предприятии при начислении заработной платы, к бухгалтерскому учету. В ходе аудита расчетов по оплате труда персонала было установлено, что первичные документы и документы бухгалтерского учета ФАКБ «Славянский Банк» (ЗАО) в г. Рязань отвечают требованиям ...

... риска, воспользуемся опытом зарубежных специалистов и примем ее на уровне 3%. Необходимо отметить, что материальность в данном случае будет количественной, так как ее можно подсчитать. 2. Аудит расчетов по оплате труда 2.1 Задачи, источники аудита, нормативная база Задача аудита оплаты труда – проверка соблюдения нормативно-правовых актов при начислении оплаты труда, удержаниях из ...

... взносов администрации должны совпадать с данными Пенсионного фонда. Таким образом, на примере конкретного бюджетного учреждения был рассмотрен порядок ведения расчетов по оплате труда. Бухгалтерский учет неразрывно связан с такими дисциплинами как анализ и аудит, поэтому далее будут изучен порядок анализа трудовых показателей и аудиторской проверки расчетов по заработной плате. 1.5 Методика и ...

... понятия и определения, связанные с заработной платой. Четко сформулированы цели и задачи аудита оплаты труда. В практической главе рассмотрен аудит оплаты труда на примере конкретного предприятия – ООО «Стандарт». В ней выявлены все нарушения по ведению расчетов по оплате труда. В целом по практической главе можно сделать вывод, что бухгалтерский учет в ООО «Стандарт» ведется своевременно, все ...

0 комментариев