Навигация

Учет расчетов по обязательному социальному страхованию и социальной защите населения

1.4 Учет расчетов по обязательному социальному страхованию и социальной защите населения

В соответствии с частью второй Налогового кодекса РФ с 1 января 2001 г. введен единый социальный налог, зачисляемый в государственные внебюджетные фонды — Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования РФ и предназначенный для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Объектом налогообложения для исчисления налога признаются выплаты, вознаграждения и иные доходы, начисляемые работодателями в пользу работников по всем основаниям.

Детальный перечень объектов налогообложения, налоговая база, доходы, не подлежащие налогообложению, налоговые льготы изложены в части второй Налогового кодекса РФ.

В соответствии с Федеральным законом от 20 июля 2004 г. № 70-ФЗ «О внесении изменений в главу 24 части второй Налогового кодекса РФ, Федеральный закон "Об обязательном страховании в РФ" и признании утратившими силу некоторых положений законодательных актов РФ» для налогоплательщиков применяются следующие ставки социального налога (таблица № 1):

Ставки социального налога Таблица №1

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонд социального страхования Российской Федерации | Фонды обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | ||||

| До 280 000 руб. | 20,0% | 3,2% | 0,8% | 2,0% | 26,0% |

| От 280 001 руб. до 600 000 руб. | 56000 руб. + 7,9% с суммы, превышающей 280 000 руб. | 8960 руб. + 1,1% с суммы, превышающей 280000 руб. | 2240 руб. + 0,5% с суммы, превышающей 280000 руб. | 5600 руб. + 0,5% с суммы, превышающей 280000 руб. | 72 800 руб. + 10% с суммы, превышающей 280 000 руб. |

| Свыше 600000 руб. | 81280 руб.+ 2% с суммы, превышающей 600000 руб. | 12 480 руб. | 3840 руб. | 7200 руб. | 104800 руб. + 2% с суммы, превышающей 600 000 руб. |

Сумма налога исчисляется налогоплательщиком отдельно в отношении каждого фонда и определяется как соответствующая процентная доля налоговой базы.

Налогоплательщики уплачивают авансовые платежи по налогу ежемесячно в срок, установленный для получения средств в банке на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца.

Сумма налога, зачисляемая в составе социального налога в Фонд социального страхования РФ, подлежит уменьшению налогоплательщиками на произведенные ими самостоятельно расходы на цели государственного социального страхования, предусмотренные законодательством РФ.

В сроки, установленные для уплаты налога, налогоплательщики обязаны представить в Фонд социального страхования РФ сведения о суммах:

1) начисленного налога в Фонд социального страхования РФ;

2) использованных на выплату пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до достижения им возраста 1,5 лет, при рождении ребенка, на возмещение стоимости гарантированного перечня услуг и социального пособия на погребение, на другие виды пособий по государственному социальному страхованию;

3) направленных ими на санаторно-курортное обслуживание работников и их детей;

4) расходов, подлежащих зачету;

5) уплачиваемых в Фонд социального страхования РФ.

От уплаты единого социального налога освобождаются Министерство обороны РФ, Министерство внутренних дел РФ и другие федеральные органы исполнительной власти, в составе которых проходят службу военнослужащие, Министерство юстиции РФ, Государственная фельдъегерская служба РФ, Государственный таможенный комитет РФ, военные суды, Судебный департамент при Верховном Суде РФ, Военная коллегия Верховного Суда РФ в части сумм денежного довольствия, продовольственного и вещевого обеспечения и иных выплат, получаемых военнослужащими, лицами рядового и начальствующего состава органов внутренних дел, сотрудниками уголовно-исправительной системы и таможенной системы РФ, имеющими специальные звания, в связи с исполнением обязанностей военной и приравненной к ним службы в соответствии с законодательством РФ.

Федеральные суды и органы прокуратуры не включают в налоговую базу для исчисления налога, подлежащего перечислению в федеральный бюджет, суммы денежного содержания судей, прокуроров и следователей, имеющих специальные звания.

Государственный таможенный комитет РФ не включает в налоговую базу для исчисления налога, подлежащего уплате в федеральный бюджет, суммы денежного содержания и вещевого обеспечения сотрудников таможенных органов РФ, переведенных с 1 июля 2002 г. на условия оплаты труда федеральной государственной службы.

Учет расчетов по единому социальному налогу и страховым взносам на обязательное пенсионное страхование, а также расчетов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний ведут на следующих счетах счета 030300000 «Расчеты по платежам в бюджет»:

030302000 «Расчеты по единому социальному налогу и страховым взносам на обязательное пенсионное страхование в Российской Федерации»;

030306000 «Расчеты по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний».

Начисление взносов в указанные фонды отражают по дебету соответствующих аналитических счетов счета 040101200 «Расходы учреждения» и кредиту счетов 030302730 «Увеличение кредиторской задолженности по единому социальному налогу и страховым взносам на обязательное пенсионное страхование в Российской Федерации» и 030306730 «Увеличение кредиторской задолженности по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний».

Часть сумм, начисленных в Фонд социального страхования, используется организацией для выплаты работникам соответствующих пособий по временной нетрудоспособности, по уходу за ребенком до достижения им возраста 1,5 лет и др.

Суммы начисленных пособий работникам по временной нетрудоспособности, пособий по уходу за ребенком до достижения им возраста 1,5 лет, санаторно-курортного обслуживания работников и членов их семей и других выплат за счет средств государственного социального страхования отражаются по дебету счета 030302830 «Уменьшение кредиторской задолженности по единому социальному налогу и страховым взносам на обязательное пенсионное страхование в Российской Федерации» и кредиту счета 030203730 «Увеличение кредиторской задолженности по социальному страхования населения».

Суммы начисленных платежей в рамках обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний отражаются по дебету счета 030306830 «Уменьшение кредиторской задолженности по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» и кредиту счета 030213730 «Увеличение кредиторской задолженности по социальному страхования населении».

Суммы, поступившие в погашение текущей задолженности по социальному страхованию, отражаются по кредиту счета 030302730 «Увеличение кредиторской задолженности по единому социальному налогу и страховым взносам на обязательное пенсионное страхование в Российской Федерации» в корреспонденции с дебетом счета 020101510 «Поступления денежных средств учреждения на банковские счета», соответствующих счетов аналитического учета счета 030405000 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов».

Уплата начисленных платежей по социальному страхованию учитывается по дебету счетов 030302830 «Уменьшение кредиторской задолженности по единому социальному налогу и страховым взносам на обязательное пенсионное обеспечение в Российское Федерации», 030306830 «Уменьшение кредиторской задолженности по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» и кредиту счетов 030405212 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов по начислениям на выплаты по оплате труда» (при казначейском исполнении бюджетов) или 020101610 «Выбытия денежных средств учреждения с банковских счетов» (в рамках кассового исполнения бюджетов).

ГЛАВА 2 Учет заработной платы в Управлении по образованию, культуре и молодежной политике

Похожие работы

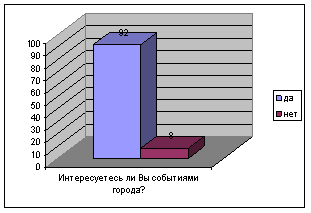

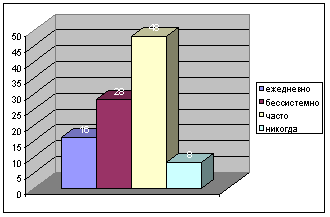

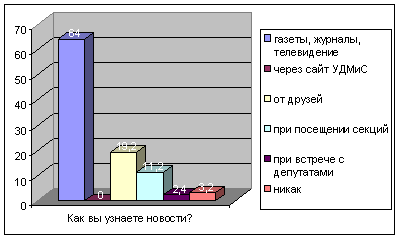

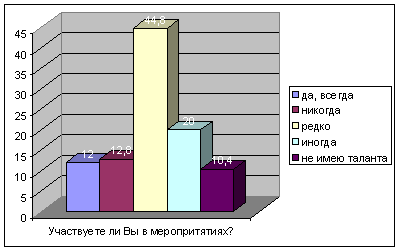

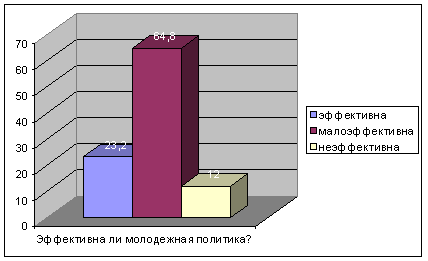

... решения проблем молодых людей в городе Нижнекамске; выяснить путем экспертного анкетного опроса о процессах реализации муниципальной молодежной политики в городе Нижнекамске, о достигнутых результатах и о планах на будущее; подтвердить путем анкетного опроса выдвинутые в гипотезе проблемы молодежи города Нижнекамска; предложить в анкетном исследовании рекомендации по решению молодежных проблем. ...

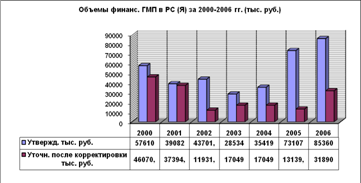

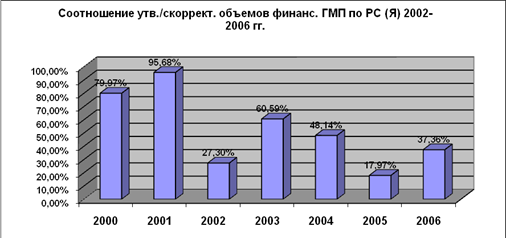

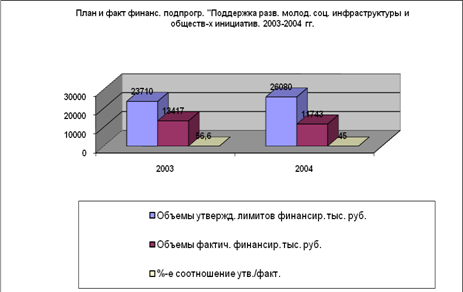

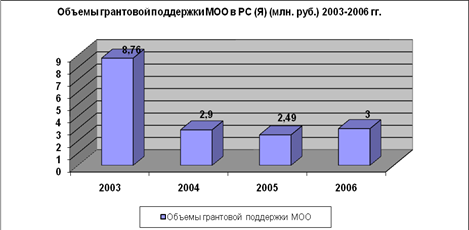

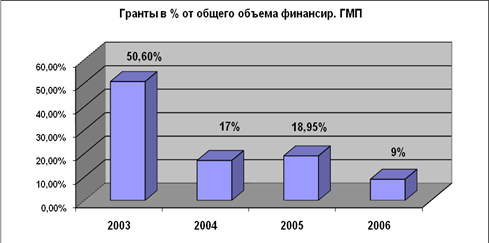

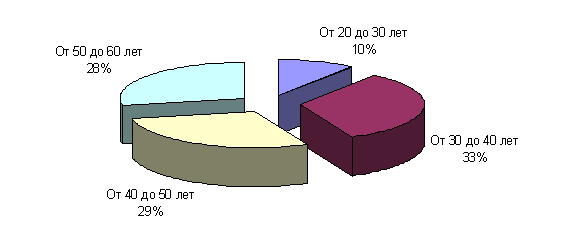

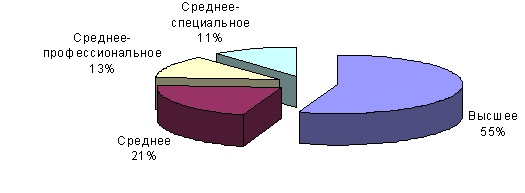

... молодежной политики предполагает постоянное совершенствование нормативно-правовых актов. ГЛАВА 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ОРГАНОВ ГОСУДАРСТВЕННОГО УПРАВЛЕНИЯ ПО ФОРМИРОВАНИЮ И РЕАЛИЗАЦИИ МОЛОДЕЖНОЙ ПОЛИТИКИ В РЕСПУБЛИКЕ САХА (ЯКУТИЯ) 3.1 Реализация молодежной политики в Республике Саха (Якутия) На сегодняшний день реализация молодежной политики осуществляется на основе Республиканской целевой ...

... работы (услуги), поступления от оказания услуг населению, добровольные взносы юридических лиц и граждан в виде денежных средств поступают в Единый фонд финансовых средств бюджетных учреждений, если сделавшие взносы не определили их. 2.6 Проблемы финансирования деятельности бюджетных учреждений В наше время большинство бюджетных учреждений финансируется по нормативному принципу, то есть им ...

... обсудить на Всероссийской конференции в Челябинске в конце ноября 2006 года. О том как будет решаться проблема будем информировать общество через СМИ и другие информационные источники. Глава3 Особенности управления системой образования в Челябинской области 3.1Состояние и основные проблемы системы образования Челябинской области На 1 января 2006 года в Челябинской области действуют 1503 ...

0 комментариев