Навигация

Ответственность за нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности

1.3. Ответственность за нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности

Статьей 120 Налогового кодекса РФ установлена ответственность налогоплательщика за систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений:

- если эти деяния совершены в течение одного налогового периода - взимается штраф в размере 5000 руб. (п. 1 ст. 120 НК РФ);

- если эти деяния совершены в течение более одного налогового периода - взимается штраф в размере 15 000 руб. (п. 2 ст. 120 НК РФ);

- если эти деяния повлекли занижение налоговой базы - взимается штраф в размере 10% от суммы неуплаченного налога, но не менее 15 000 руб. (п. 3 ст. 120 НК РФ).

Кроме того, ст. 15.11 Кодекса РФ об административных правонарушениях установлена ответственность для должностных лиц организации в виде штрафа в размере от 2000 руб. до 3000 руб. за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, под которым понимается:

- искажение сумм начисленных налогов и сборов не менее чем на 10%;

- искажение любой статьи (строки) бухгалтерской отчетности не менее чем на 10%.

Непредставление в налоговый орган в установленный срок форм бухгалтерской отчетности (в том числе аудиторского заключения в случаях, когда проведение аудиторской проверки обязательно) влечет наложение на организацию штрафа в размере 50 руб. за каждую непредставленную форму, а на должностных лиц организации - от 300 руб. до 500 руб. (пп. 5 п. 1 ст. 23, п. 1 ст. 126 НК РФ, п. 1 ст. 15.6 КоАП РФ). Причем уплата этих штрафов не освобождает от необходимости представить бухгалтерскую отчетность в налоговую инспекцию (п. 4 ст. 4.1 КоАП РФ).

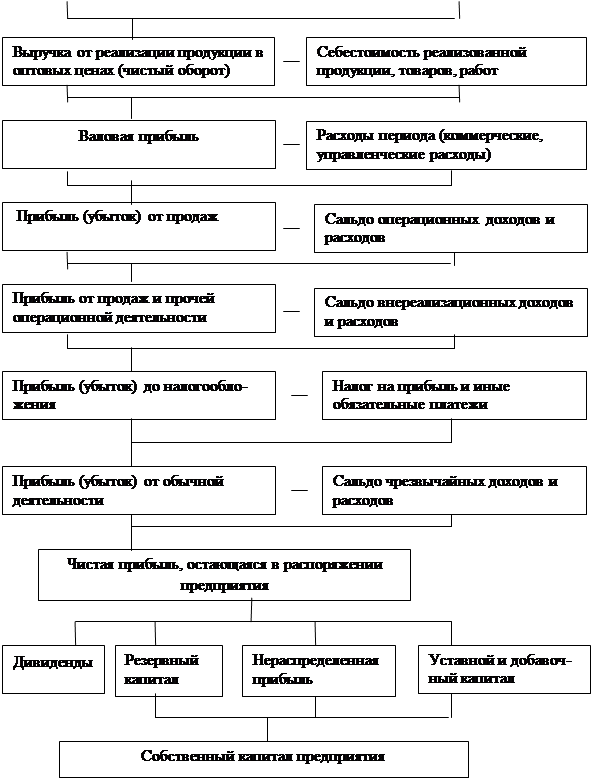

1.4. Состав собственного капитала организации и характеристика показателей, включаемых в Отчет об изменении капитала

В сегодняшних нормативных документах, регламентирующих ведение бухгалтерского учета, отсутствует определение капитала. Для определения величины капитала мы руководствуемся порядком, соответствующим международным стандартам финансовой отчетности.

В Концепции бухгалтерского учета в рыночной экономике России, одобренной Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом Института профессиональных бухгалтеров 29.12.1997, дано определение капитала организации: "Капитал представляет собой остаток хозяйственных средств организации после вычета из них кредиторской задолженности".

В рекомендованных Приказом Минфина образцах форм бухгалтерской отчетности структура капитала представлена в форме N 3 "Отчет об изменениях капитала".

В составе капитала организации выделены:

- уставный капитал;

- добавочный капитал;

- резервный капитал;

- нераспределенная прибыль (непокрытый убыток).

Рассмотрим эти понятия.

Инвестиционный капитал

Первые две составляющие капитала - это инвестиционный капитал, то есть те средства, которые были вложены в организацию. Инвестиционный капитал состоит из уставного капитала и эмиссионного дохода.

Эмиссионный доход - положительная разница между продажной и номинальной стоимостью акций (превышение стоимости вклада участника в уставный капитал над номинальной стоимостью оплаченной участником доли) за вычетом расходов, связанных с их продажей. К эмиссионному доходу относятся также положительные курсовые разницы, возникающие при оплате акций, стоимость которых выражена в иностранной валюте.

Отдельного счета для учета эмиссионного дохода нет. Но в составе счета 83 "Добавочный капитал" выделен отдельный субсчет для учета эмиссионного дохода.

В комментарии к счету 83 "Добавочный капитал" указано: "По кредиту счета 83 отражаются суммы разницы между продажной и номинальной стоимостью акций, вырученной в процессе формирования уставного капитала акционерного общества (при учреждении общества, при последующем увеличении уставного капитала) за счет продажи акций по цене, превышающей номинальную стоимость".

Уставный капитал

Одна из проблем, встречающихся при формировании инвестиционного капитала, маленькая величина уставного капитала. Причем незначительная величина уставного капитала многих составителей бухгалтерской отчетности не очень беспокоит.

Однако если организация заинтересована в создании имиджа инвестиционной привлекательности, то она должна больше внимания уделять величине и структуре капитала. Многие организации, для того чтобы их уставный капитал достиг разумных пределов, увеличивали его на часть добавочного капитала, образовавшуюся в результате переоценки основных средств по текущей стоимости.

Напомним, что размер уставного капитала зафиксирован в учредительных документах. Увеличиться или уменьшиться он может только в случае внесения изменений в учредительные документы.

Размер уставного капитала акционерного общества может измениться, если:

- произошел дополнительный выпуск акций;

- увеличена номинальная стоимость акций;

- произошло уменьшение количества акций;

- произошло уменьшение номиналов акций;

- по окончании второго и каждого последующего финансового года стоимость чистых активов общества оказывается меньше его уставного капитала;

- произошла реорганизация юридического лица.

Размер уставного капитала общества с ограниченной ответственностью может измениться, если:

- участники общества приняли решение об увеличении или уменьшении уставного капитала;

- появился новый участник и внес дополнительный вклад;

- один из участников принял решение о выходе из общества. Но в случае, если его долю выкупают оставшиеся участники или третье лицо, размер уставного капитала не изменяется;

- если в течение двух и более лет стоимость чистых активов общества по итогам финансового года оказалась меньше его уставного капитала.

В образце формы N 3 "Отчет об изменениях капитала", который рекомендован Приказом Минфина России N 67н, предусмотрены строки только для некоторых случаев изменения уставного капитала акционерных обществ. Общества с ограниченной ответственностью для достоверного отражения информации могут ввести другие, дополнительные строки вместо предложенных Минфином России (например, "Дополнительные вклады участников" или "Изменения уставного капитала ООО в связи с выходом участника").

В форме N 3 "Отчет об изменениях капитала" в графе 3 отражаются изменения уставного капитала за отчетный год и предыдущий год - остатки и обороты счета 80 "Уставный капитал". Кредитовый оборот счета 80 отражает увеличение уставного капитала, дебетовый - уменьшение.

Добавочный капитал

В графе 4 "Добавочный капитал" в форме N 3 "Отчет об изменениях капитала" отражаются остатки и обороты по одноименному счету 83.

По кредиту счета 83 "Добавочный капитал" отражаются:

- прирост стоимости внеоборотных активов, который может возникнуть в результате переоценки;

- сумма разницы между продажной и номинальной стоимостью акций, образовавшаяся в результате формирования уставного капитала.

По дебету счета 83 отражаются:

- суммы амортизации, доначисленной в связи с переоценкой основного средства;

- снижение стоимости внеоборотных активов, выявившихся по результатам их переоценки;

- суммы, направленные на увеличение уставного капитала;

- суммы, распределяемые между учредителями организации;

- и т.д.

Если в течение двух предыдущих лет организация переоценила основные средства, суммы переоценки, учтенные на счете 83, должны быть указаны в строках "Результат от переоценки объектов основных средств".

Изменения, возникшие вследствие переоценки основных средств, показываются в отчетности на начало года. При этом меняются входящие остатки при составлении баланса за I квартал отчетного года.

Если в результате переоценки стоимость основного средства увеличилась, показатель строки "Результат от переоценки объектов основных средств" формируется как разница между кредитовым оборотом по счету 83 в корреспонденции со счетом 01 и дебетовым оборотом по счету 83 в корреспонденции со счетом 02.

Если организация не переоценила основные средства, включать в форму N 3 "Отчет об изменениях капитала" строку "Результат от переоценки объектов основных средств" не нужно.

Строку "Результат от пересчета иностранных валют" включают в Отчет об изменениях капитала те организации, учредители которых в предыдущем или отчетном году оплачивали взносы в уставный капитал в иностранной валюте. Обычно в таких ситуациях возникают курсовые разницы, которые учитываются по дебету счета 83 в корреспонденции со счетом 75 "Расчеты с учредителями" субсчет "Расчеты по вкладам в уставный (складочный) капитал". Положительные разницы относятся на увеличение добавочного капитала, отрицательные - на уменьшение.

Суммы отрицательных курсовых разниц, возникших при оплате взноса в уставный капитал в иностранной валюте, отражаются в форме N 3 в круглых скобках.

Накопленный капитал

Накопленный капитал - капитал, созданный сверх того, что было первоначально вложено в организацию собственниками. В бухгалтерской отчетности величина накопленного капитала характеризуется показателями нераспределенной прибыли и резервного капитала.

В графе 5 формы N 3 отражаются сальдо и обороты по счету 82 "Резервный капитал". На этом счете учитываются резервный фонд и иные аналогичные фонды, которые создаются путем распределения части полученной прибыли.

Акционерные общества обязаны формировать резервный фонд [4, п.1 ст.35].

Общества с ограниченной ответственностью имеют право (но не обязаны) создавать такой фонд [3, ст.30].

Кредитовый оборот счета 82 в корреспонденции с дебетом счета 84 "Нераспределенная прибыль (непокрытый убыток)" отражает отчисления в резервный капитал из прибыли. Дебетовый оборот счета 82 - это использование средств резервного капитала.

Резервный капитал может быть использован:

- на покрытие убытка организации за отчетный год;

- на погашение облигаций;

- на выкуп собственных акций (долей) в случае отсутствия иных средств.

На другие цели резервный капитал не может быть использован.

В графе 5 "Резервный капитал" формы N 3 заполняются только те строки, в которых отражаются остатки по счету 82 (остаток на 31 декабря равен остатку на 1 января), и строки "Отчисления в резервный фонд" (показатели отчетного и предыдущего периода).

Если в течение года произошло изменение величины резервного капитала, то в форму N 3 "Отчет об изменениях капитала" нужно внести дополнительные строки.

Нераспределенная прибыль

Следующей составляющей накопленного капитала является нераспределенная прибыль. С этим показателем связана очень серьезная проблема, над которой составители отчетности должны хорошенько подумать.

А внешние пользователи отчетности, для того чтобы оценить последствия этой проблемы, должны внимательно ознакомиться с той информацией о чистой прибыли, которая приведена в пояснительной записке.

Очень часто величина нераспределенной прибыли, отраженная в балансах организаций, не соответствует реальному положению вещей.

Причинами такого положения являются:

- искажения оценки активов в балансе организации;

- несоздание оценочных резервов;

- включение в состав нераспределенной прибыли части прибыли, относящейся к безнадежной дебиторской задолженности;

- и т.д.

Еще одна проблема заключается в определении экономического смысла показателя "Нераспределенная прибыль".

Существует ошибочное, но достаточно распространенное мнение о том, что нераспределенная прибыль - это некий свободный резерв, который остается в распоряжении организации после того, как все остальное было распределено, и который при необходимости может быть использован на различные цели. То есть нераспределенная прибыль представляется "копилкой", где лежат свободные денежные средства.

Среди составителей отчетности, пользователей, среди руководителей организаций бытует неправильное мнение, что за счет нераспределенной прибыли прошлых лет можно:

- выплатить дивиденды, если в отчетном периоде убыток;

- выплатить премии;

- распределить ее между участниками ООО.

Конечно же, это неправильно. Экономическое содержание показателя "Нераспределенная прибыль" заключается в том, что он позволяет понять, насколько за весь период существования организации выросли ее чистые активы за счет полученной прибыли.

В уже упомянутой Концепции бухгалтерского учета в рыночной экономике России приведено еще одно определение капитала: "Капитал представляет собой вложение собственников и прибыль, накопленную за все время деятельности организации".

Кроме того, нужно иметь в виду, что все суммы, указанные в статье баланса "Нераспределенная прибыль (непокрытый убыток)" на отчетную дату, уже могут быть реинвестированы в долгосрочные активы. Поэтому ни в коем случае нераспределенная прибыль не должна ассоциироваться со свободными денежными средствами, доступными к использованию.

Необходимо ответить на два вопроса.

Первый вопрос - какие составляющие определяют показатель "Нераспределенная прибыль (непокрытый убыток)"?

Второй вопрос - что подлежит распределению общим собранием собственников (акционеров)?

Акционеры (собственники) часто задают вопрос, почему им не выплачивают дивиденды или выплачивают, но очень небольшие, несмотря на то что в отчетности организации указаны значительные суммы прибыли. Они не понимают того, что суммы нераспределенной прибыли уже давно могли быть инвестированы, что за счет полученной прибыли приобретены новые основные средства, которые уже используются в производственной деятельности и приносят доход.

До 1 января 2003 г. действовал порядок, по которому нераспределенная прибыль, использованная на капитальные вложения, включалась в состав добавочного капитала.

В Методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организаций, утвержденных Приказом Минфина России от 28.06.2000 N 60н (утратили силу, начиная с отчетности за 2003 г.), указывалось (п. 44): "Суммы от дооценки... внеоборотных активов организации, часть нераспределенной прибыли, оставшейся в распоряжении организации, в размере, направленном на капитальные вложения, включаются в добавочный капитал и показываются в составе данной группы статей "Добавочный капитал".

Пункт 91: "По статье "Добавочный капитал" отражается движение добавочного капитала, например, в виде прироста стоимости имущества организации в результате его дооценки в соответствии с установленным порядком, принятия к учету имущества в результате осуществления капитальных вложений, полученного эмиссионного дохода".

Сейчас этот порядок уже не действует, но в результате в составе добавочного капитала оказались суммы, которые не имеют никакого отношения к инвестиционному капиталу, а являются накопленным капиталом.

Многие организации, которым важно показать способность к наращиванию капитала, исключили эти суммы из добавочного капитала и перевели на отдельный субсчет счета 84 "Нераспределенная прибыль (непокрытый убыток)".

Кроме того, на этом же субсчете к счету 84 должны учитываться суммы нераспределенной прибыли, направленные с 2003 г. на капитальные вложения, то есть реинвестированные.

На отдельном субсчете к счету 84 должна учитываться сумма дооценки выбывших основных средств. При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации [11].

Как видим, перечисленные составляющие показателя "Нераспределенная прибыль" никакого отношения к свободным денежным средствам не имеют.

Распределению подлежит только нераспределенная прибыль отчетного периода [13]. Распределению может подлежать только чистая прибыль отчетного года, которая учитывается на счете 99 "Прибыль и убытки". Распределение возможно только после окончания отчетного периода, когда после реформирования баланса чистая прибыль отчетного года списывается с дебета счета 99 в кредит счета 84 субсчет "Нераспределенная прибыль (непокрытый убыток) отчетного года".

С нашей точки зрения, это совершенно правильная позиция. Чистая прибыль отчетного года может подлежать распределению только один раз. После распределения общим собранием собственников (акционеров) нераспределенная прибыль отчетного года становится нераспределенной прибылью прошлых лет, то есть частью накопленного капитала, который может использоваться только на реинвестирование (на капитальные вложения), но не на выплату дивидендов.

Так как в действующей нормативной системе регулирования бухгалтерского учета порядок формирования сохранности капитала не прописан, часто сталкиваешься с вопросом: по итогам года получен убыток, можно ли из нераспределенной прибыли прошлых лет выплатить дивиденды? Казалось бы, нельзя, так как нет источника выплаты. Однако многие консультанты отвечают: распределяйте и выплачивайте. Нормативные документы не дают прямого запрета [26, с.54].

Более того, на вопрос о том, можем ли мы распределить между участниками всю прибыль прошлых лет и не покрыть убытки отчетного года, также дают положительный ответ [16, с.62]. Законодательно никаких санкций за такие действия не предусмотрено. Но можно рассмотреть последствия таких действий.

Тот факт, что в отчетном году организация получила убыток, говорит об уменьшении величины чистых активов.

Чистые активы организации рассчитываются на основании Порядка оценки стоимости чистых активов акционерных обществ [12].

Согласно этому Порядку чистые активы организации включают в себя уставный, добавочный, резервный капитал, нераспределенную прибыль и доходы будущих периодов.

Величины добавочного капитала и доходов будущих периодов невелики.

Резервный капитал или вообще не создается, или создается в незначительной величине.

Если вся нераспределенная прибыль прошлых лет будет распределена, то величина чистых активов уменьшится на сумму убытка отчетного года.

На основании п. 1 ст. 29 Федерального закона от 08.02.1998 N 14-ФЗ общество не вправе принимать решение о распределении чистой прибыли между участниками, если его чистые активы меньше уставного капитала или станут таковыми после распределения прибыли.

Следовательно, как минимум нужно отслеживать ситуацию, что при распределении прибыли прошлых лет величина чистых активов должна быть не меньше величины уставного капитала. Но даже если данное требование будет соблюдено, при распределении прибыли прошлых лет организация столкнется с налоговыми рисками.

По мнению специалистов Минфина России, необходимым условием для выплаты дивидендов является наличие чистой прибыли, полученной по итогам отчетного года.

Если же в отчетном году прибыли не было, а выплаты были произведены за счет нераспределенной прибыли прошлых лет, то такие выплаты не являются дивидендами. Поэтому они должны облагаться НДФЛ или налогом на прибыль по общей ставке, то есть 13 или 24% [14].

Вернемся к форме N 3 "Отчет об изменениях капитала".

В графе 6 отражается сальдо и обороты по счету 84 "Нераспределенная прибыль (непокрытый убыток)".

При формировании Отчета об изменениях капитала за 2008 г. в строке "Остаток на 31 декабря предыдущего года" указывается сальдо счета 84 на 31 декабря 2007 г. Если сальдо дебетовое (то есть по итогам 2008 г. организация получила убыток), этот показатель отражается в круглых скобках.

Ретроспективный метод

Учетная политика предприятия может меняться в связи с изменениями в законодательстве, при существенных изменениях условий деятельности или в целях более достоверного отражения информации. При этом п. 21 ПБУ 1/2008 "Учетная политика организации" установлено, что отражение последствий изменения учетной политики заключается в корректировке включенных в бухгалтерскую отчетность за отчетный период соответствующих данных за периоды, предшествующие отчетному. Это означает, что все необходимые изменения вносятся путем изменения вступительного сальдо баланса на начало отчетного года, а также отражаются в строке "Изменения в учетной политике" в графе 6 "Отчета об изменениях капитала".

Этот метод получил название "ретроспективный".

Показатель строки "Результат от переоценки объектов основных средств" графы 6 нужно сформировать, если в отчетном и (или) в предыдущих периодах организация переоценивала основные средства, а также при выбытии переоцененного ранее основного средства.

По строке "Результат от переоценки объектов основных средств" графы 6 "Нераспределенная прибыль (непокрытый убыток)" отражается разница между оборотами по счету 84 в корреспонденции со счетами 01 "Основные средства" и 02 "Амортизация основных средств". Если стоимость основных средств в результате переоценки уменьшилась, показатель строки "Результат от переоценки объектов основных средств" нужно заключить в круглые скобки.

Показатель строки "Остаток на 31 декабря предыдущего года" должен быть равен показателю строки 100 "Остаток на 1 января отчетного года", если организация в предыдущем году не переоценивала основные средства.

Показатели строк "Чистая прибыль" (за отчетный и предыдущий периоды) в форме N 3 должны быть равны показателям строки 190 "Чистая прибыль (убыток) отчетного периода" формы N 2 "Отчет о прибылях и убытках". Если по итогам периода получен убыток, сумма в строке "Чистая прибыль" заключается в скобки.

В строках "Дивиденды" указывается сумма начисленных в течение предыдущего и отчетного года дивидендов. В бухгалтерском учете их начисление отражается проводками по дебету счета 84 "Нераспределенная прибыль (непокрытый убыток)" в корреспонденции со счетом 75 "Расчеты с учредителями" субсчет 2 "Расчеты по выплате доходов" или 70 "Расчеты с персоналом по оплате труда" субсчет "Доходы от участия в капитале" (для тех учредителей, которые одновременно являются работниками организации). Для заполнения строки "Дивиденды" нужно взять соответствующие обороты по дебету счета 84. Этот показатель отражается в форме N 3 в круглых скобках.

Строки "Отчисления в резервный фонд" включаются в форму N 3, если организация формировала резервный капитал. Показатель этой строки равен дебетовому обороту счета 84 в корреспонденции со счетом 82 "Резервный капитал". Показатель этой строки в графе 6 "Нераспределенная прибыль (непокрытый убыток)" равен показателю графы 5 "Резервный капитал". Но для графы 6 это отрицательная величина (уменьшение суммы прибыли), и она заключается в круглые скобки.

В графе 6 по строкам "Увеличение величины капитала за счет реорганизации юридического лица" и "Уменьшение величины капитала за счет реорганизации юридического лица" отражается изменение (уменьшение) величины нераспределенной прибыли (непокрытого убытка), если происходила реорганизация юридического лица. Сумма уменьшения нераспределенной прибыли отражается в круглых скобках.

Необходимо обратить внимание еще на один момент.

Фонд потребления

В соответствии с п. 12 ПБУ 10/99 "Расходы организации" в состав прочих расходов относят перечисление средств, связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительного характера и иных аналогичных мероприятий.

Но часто происходит следующее. По итогам работы за год на общем собрании собственники организации решают за счет части прибыли образовать фонд потребления, чтобы в дальнейшем руководитель организации мог распоряжаться средствами этого фонда, осуществляя за счет него расходы на культуру, физкультуру, благотворительность, оздоровительные мероприятия. Порядок распределения чистой прибыли собственниками организации, в том числе на фонды потребления, предусмотрен законодательством РФ [15, с.21].

В этом случае бухгалтер формирует кредитовое сальдо счета "Фонд потребления". Дебетуется при этом счет 84 субсчет "Нераспределенная прибыль отчетного года". В дальнейшем расходы на культуру, физкультуру, благотворительность, произведенные за счет этого фонда, отражаются в бухучете по дебету счета "Фонд потребления" и кредиту счетов расчетов.

Возникает вопрос: на каком счете учитывать "Фонд потребления"?

Некоторые специалисты рекомендуют средства фонда потребления учитывать на отдельном субсчете счета 84 [18, с.85]. По нашему мнению, лучше учитывать на счете 76. Но в любом случае в бухгалтерском балансе суммы должны быть исключены из разд. III "Капитал и резервы" и отражены в разд. V бухгалтерского баланса. Эта часть нераспределенной прибыли отчетного года исключается из накопленного капитала, так как будет полностью истрачена, и взамен организация не получит никаких новых активов или уменьшения обязательств.

В графе 6 формы N 3 появится новая строка "Отчисления в фонд потребления". Так как эта сумма уменьшает нераспределенную прибыль отчетного года, она отражается в круглых скобках.

Похожие работы

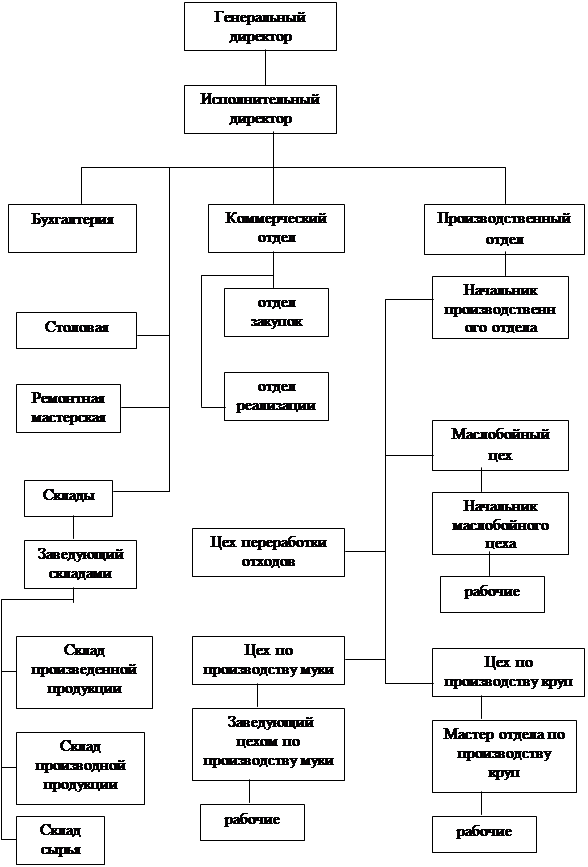

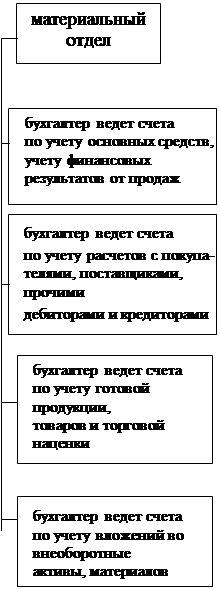

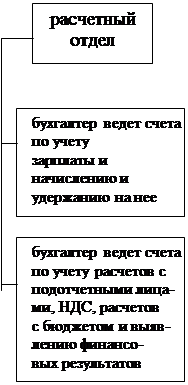

... обороте с 55 дней до 46 дней позволило высвободить средств на 372,5 млн.р. Это снижает потребность Октябрьского райпо в дополнительном привлечении внешних источников финансирования и приводит к уменьшению расходов организации. 2. БУХГАЛТЕРСКИЙ УЧЕТ ДОХОДОВ И ПРИБЫЛИ ОРГАНИЗАЦИИ, ПУТИ ЕГО СОВЕРШЕНСТВОВАНИЯ 2.1 Бухгалтерский учет доходов и прибыли от реализации товаров в розничной торговле ...

... в РФ. Роль и структура положений по б.у Общее методологическое руководство б.у. в РФ осуществляется Правительством РФ. Органы, которым федеральными законами предоставлено право регулирования бухгалтерского учета, руководствуясь законодательством РФ, разрабатывают и утверждают в пределах своей компетенции обязательные для исполнения всеми организациями на территории РФ (Министерство финансов ...

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... формирования и размещения капитала имеет очень большое значение при изучении исходных условий функционирования предприятия и оценке его финансовой устойчивости. 2.4 Проблемы совершенствования учета и анализа собственного капитала В условиях рыночной экономики любая коммерческая организация стремится к извлечению экономических выгод, именно эта целевая направленность в деятельности является ...

0 комментариев