Навигация

Анализ налогообложения, распределения и использования доходов и прибыли в торговле

2.2. Анализ налогообложения, распределения и использования доходов и прибыли в торговле.

Важным вопросом анализа хозяйственной деятельности является изучение и оценка распределения и использования доходов и прибыли. Распределение доходов и прибыли производится в соответствии с Законом Российской Федерации о налогах и сборах, другими нормативными документами и уставом предприятия. По установленным ставкам из прибыли производится начисление налога в доход государственного бюджета. Предприятия платят также из прибыли налог на недвижимость и осуществляет другие налоговые платежи, установленные законодательством. За счет валового дохода производится взимание налога на добавленную стоимость, акцизов и некоторых других обязательных платежей. Ряд налогов (налоги на землю, топливо, экологический, чрезвычайный и др.) отражаются на издержках обращения. Предприятия по установленным ставкам уплачивают налоги от полученных доходов (прибыли) от казино, от эксплуатация игровых автоматов с денежным выигрышем, от биржевой и брокерской деятельности, от продажи товаров и другого имущества на аукционах, от принадлежащих им акций, облигаций и других ценных бумаг.

Действующая налоговая система должна давать предприятию четкую ориентацию на те направления деятельности, которые могли бы ослабить налоговое бремя. Налоговый механизм должен выполнять не только фискальную функцию, но и функции управления, регулирования, стимулирования. Тяжесть налогового бремени принято оценивать процентным отношением всех уплачиваемых предприятием налогов и других обязательных платежей к выручке от реализации продукции, товаров и прочих активов. Рекомендации о снижении налогов законными способами содержатся в многочисленных публикациях по этому вопросу. Большинство из них достаточно аргументированы и представляют большой практический интерес. Это использование части доходов и прибыли на цели, льготируемые при их налогообложении. Самое главное в распределении и использовании доходов и прибыли - это сочетание бюджетных, хозрасчетных и личных интересов работников. Хозяйственная практика и экономическая наука постоянно занимаются поиском оптимальных критериев распределения и использования прибыли. При ее распределении субъект хозяйствования должен руководствоваться только действующим законодательством, своим уставом и собственными интересами.

Анализ налогообложения обычно начинают с изучения правильности расчета налогов и других обязательных платежей, своевременности их уплаты и выявления возможностей оптимизации. В частности, выявляют случаи и причины занижения и сокрытия доходов и прибыли, других объектов налогообложения, определяют экономические санкции, потери и убытки для предприятия за счет этого, виновников выявленных нарушений, принимают меры по улучшению расчетно-платежной дисциплины и другой экономической работы.

Расчет налоговой базы для налога на прибыль за отчетный (налоговый) период составляется налогоплательщиком самостоятельно в соответствии с нормами, установленными гл.25 НК РФ, исходя из данных налогового учета нарастающим итогом с начала года.

Расчет налоговой базы должен содержать следующие данные:

1. Период, за который определяется налоговая база (с начала налогового периода нарастающим итогом).

2. Сумма доходов от реализации, полученных в отчетном (налоговом) периоде, в том числе:

- выручка от реализации товаров (работ, услуг) собственного производства, а также выручка от реализации имущества, имущественных прав.

- выручка от реализации ценных бумаг, не обращающихся на организованном рынке;

- выручка от реализации ценных бумаг, обращающихся на организованном рынке;

- выручка от реализации покупных товаров;

- выручка от реализации основных средств;

- выручка от реализации товаров (работ, услуг) обслуживающих производств и хозяйств.

3. Сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации, в том числе:

- расходы на производство и реализацию товаров (работ, услуг) собственного производства, а также расходы, понесенные при реализации имущества, имущественных прав.

- расходы, понесенные при реализации ценных бумаг, не обращающихся на организованном рынке;

- расходы, понесенные при реализации ценных бумаг, обращающихся на организованном рынке;

- расходы, понесенные при реализации покупных товаров;

- расходы, связанные с реализацией основных средств;

- расходы, понесенные обслуживающими производствами и хозяйствами при реализации ими товаров (работ, услуг).

4.Прибыль (убыток) от реализации, в том числе:

1) прибыль от реализации товаров (работ, услуг) собственного производства, а также прибыль (убыток) от реализации имущества, имущественных прав

2) прибыль (убыток) от реализации ценных бумаг, не обращающихся на организованном рынке;

3) прибыль (убыток) от реализации ценных бумаг, обращающихся на организованном рынке;

4) прибыль (убыток) от реализации покупных товаров;

5) прибыль (убыток) от реализации основных средств;

6) прибыль (убыток) от реализации обслуживающих производств и хозяйств.

Сумма внереализационных доходов, в том числе:

1) доходы по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

2) доходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

5. Сумма внереализационных расходов, в частности:

1) расходы по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

2) расходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

Похожие работы

... . ЗАКЛЮЧЕНИЕ Таким образом, все поставленные во введении курсовой работы задачи выполнены и цель написания – достигнута. В заключении подведем итоги проведенного исследования. Бухгалтерский учет горюче-смазочных материалов в организациях должен обеспечить: - правильное и своевременное документальное оформление операций по приему и отпуску горюче-смазочных материалов; - получение полных и ...

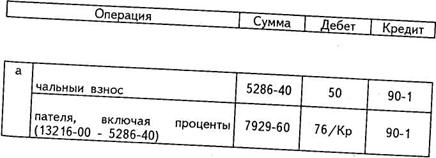

озничных) ценах. Согласно плана счетов финансово-хозяйственной деятельности от 31.10.2000 года № 94-Н учет бухгалтерских операций в розничной торговле ведется на счетах: 1. Счет 41 «Товары», где на субсчете 1 отражаются товары на складах, субсчете 2 отражаются товары в розничной торговле, субсчете 3 отражается тара под товаром и порожняк, на субсчете 4 отражаются покупные изделия. 2. Счет ...

... уровне, чтобы покрыть издержки обращения (расходы, связанные с перевозкой, хранением и реализацией товаров) и обеспечить получение торговой организацией прибыли и уплаты косвенных налогов. Глава 2. ДЕЙСТВУЮЩАЯ ПРАКТИКА УЧЕТА В РОЗНИЧНОЙ ТОРГОВЛЕ 2.1. Документальное оформление и учет движения товаров Порядок и сроки приема товаров по количеству, качеству и комплектности и его документального ...

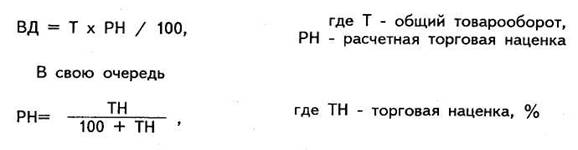

... 09.12.98 № 60н, организации могут разрабатывать самостоятельно соответствующие способы ведения раздельного учета исходя из требований действующих положений по бухгалтерскому учету. Порядок ведения раздельного учета в организациях розничной торговли зависит от принятой методики учета. Если применяется натурально - стоимостная схема учета товаров, то отражение реализации и начисление налога на ...

0 комментариев