Навигация

Операции центральных банков

1.3. Операции центральных банков.

Перечисленные выше функции центрального банка проявляются в его операциях, которые делятся на пассивные – операции по созданию ресурсов банка и активные – операции по их размещению. Банк России имеет право осуществлять следующие банковские операции и сделки с российскими и иностранными кредитными организациями, Правительством Российской Федерации для достижения целей, предусмотренных настоящим Федеральным законом:

1) предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами, если иное не установлено федеральным законом о федеральном бюджете;

2) покупать и продавать государственные ценные бумаги на открытом рынке;

3) покупать и продавать облигации, эмитированные Банком России, и депозитные сертификаты;

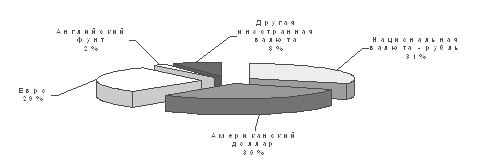

4) покупать и продавать иностранную валюту, а также платежные документы и обязательства, номинированные в иностранной валюте, выставленные российскими и иностранными кредитными организациями;

5) покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей;

6) проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и другие активы;

7) выдавать поручительства и банковские гарантии;

8) осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

9) открывать счета в российских и иностранных кредитных организациях на территории Российской Федерации и территориях иностранных государств;

10) выставлять чеки и векселя в любой валюте;

11) осуществлять другие банковские операции и сделки от своего имени в соответствии с обычаями делового оборота, принятыми в международной банковской практике.

Банк России вправе осуществлять банковские операции и сделки на комиссионной основе, за исключением случаев, предусмотренных федеральными законами.

Главным источником ресурсов центрального банка в большинстве стран является эмиссия банкнот (от 54 до 85% всех пассивов). На современном этапе выпуск банкнот полностью фидуциарный, т.е. не обеспечен золотом. Золотое обеспечение банкнот отменено, хотя в некоторых странах формально продолжают действовать законы, ограничивающие пределы фидуциарной эмиссии.

Современный механизм эмиссии банкнот основан на кредитовании коммерческих банков, государства и увеличении золотовалютных резервов.

Механизм эмиссии предопределяет характер кредитного обеспечения банкнот. Эмиссия банкнот при кредитовании банков обеспечена векселями и другими банковскими обязательствами; при кредитовании государства – государственными долговременными обязательствами, а при покупке золота и иностранной валюты – соответственно золотом и иностранной валютой.

Иначе говоря, обеспечением банкнотной эмиссии служат активы центрального банка. В этом, в частности, проявляется взаимосвязь пассивных и активных операций банка. Размеры пассивной операции центрального банка «эмиссия банкнот» зависят от его активных операций: ссуд банкам, казначейству (министерству финансов), покупки иностранной валюты и золота. В этом смысле можно сказать, что перечисленные активные операции центрального банка первичны по отношению к пассивным.

Сказанное не означает, что любая ссуда центрального банка кредитной системе или государству связана с новым выпуском банкнот.

Такие кредиты могут зачисляться на счета коммерческих банков и казначейства, открытые в центральном банке, в этом случае происходит не банкнотная, а депозитная эмиссия центрального банка. Источником ресурсов центрального банка служат вклады коммерческих банков и их обязательные резервы, зачисляемые на специальные счета, а также вклады казначейства (средства госбюджета).

К основным активным операциям центральных банков относятся: учетно-ссудные операции; банковские инвестиции; операции с золотом и иностранной валютой.

Учетно-ссудные операции представлены двумя видами:

- ссуды коммерческим банкам и государству под залог коммерческих векселей (акцептованных солидными банками), казначейских векселей, государственных облигаций и других ценных бумаг;

- учетные операции – покупка центральным банком векселей у государства и банков.

Покупка векселей у коммерческих банков называется переучетом, так как при этом происходит вторичный учет, вторичная покупка векселей, которые коммерческие банки купили у своих клиентов. Разница между суммой, которую центральный банк платит коммерческому банку при покупке векселя, и суммой, которая будет получена с должника по векселю при наступлении срока его погашения, образует доход банка.

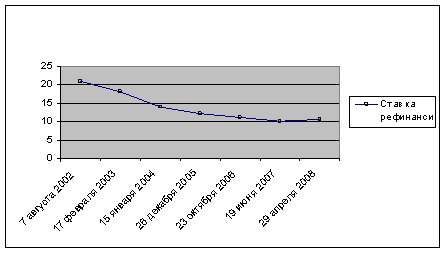

Ставка, по которой центральный банк предоставляет ссуды коммерческим банкам и переучитывает их векселя, называется официальной учетной ставкой, или учетной ставкой центрального банка.

Банковские инвестиции – это покупка банком ценных бумаг. Инвестиции центрального банка состоят из вложений в государственные ценные бумаги. Покупка центральным банком государственных обязательств в большинстве промышленно развитых стран служит главной и даже единственной формой кредитования правительства.

Прямое кредитование государства, т.е. предоставление банковской ссуды, в этих странах практически отсутствует (например, в США, Канаде, Японии, Великобритании, Швейцарии, Швеции) или ограничено законом (в ФРГ, Франции, Нидерландах).

Следует обратить внимание на то, что в портфеле центрального банка находится лишь незначительная часть государственных ценных бумаг, основная их масса перепродается банком на рынке ценных бумаг.

Соответственно основными кредиторами государства выступают не центральные, а коммерческие банки и другие финансово-кредитные учреждения, компании, население.

Важной, а нередко главной целью покупки центральным банком государственных ценных бумаг является регулирование ликвидности банковской системы и управление государственным долгом в ходе проведения денежно-кредитной политики.

ГЛАВА 2. ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА РОССИИ.

Похожие работы

... предприятиям – 2,5%. Министерство образования Российской Федерации МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ СТАТИСТИКИ И ИНФОРМАТИКИКурсовая работа На тему: Центральный банк: цели деятельности, функции. Студент группы ДФ 8-3 Парамонов М.А. Научный руководитель Чибисов О.В.Москва 2001. СодержаниеВведение. Со времен появления первых ...

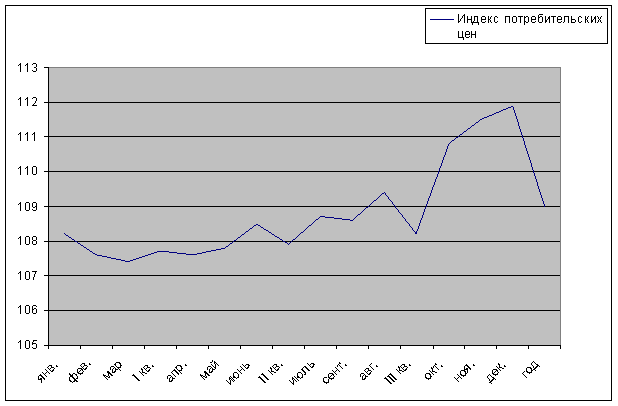

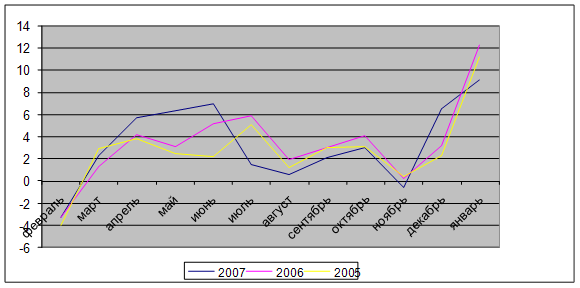

... прироста денежной базы принимаются как необходимое условие получения запланированных показателей инфляции и укрепления рубля. Учитывая провозглашение в России в последние годы инфляционно ориентированной денежно-кредитной политики, необходимо упомянуть об использовании (в отдельные периоды весьма активно) валютного таргетирования. Несмотря на переход в 1998 г. Банка России на плавающий ...

... роста ВВП с одновременным созданием предпосылок для снижения безработицы и увеличения реальных доходов населения. 2.3 Основные инструменты денежно-кредитной политики ЦБ РФ. В соответствии со статьей 35 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (в ред. Федерального закона от 26.04.95 N 65-ФЗ) основными инструментами и методами денежно-кредитной политики Банка ...

... понятие денежно-кредитной политики, но принципиальные различия в трактовке реальной сути данного термина разными авторами отсутствуют. Разработка денежно-кредитной политики Банком России проводится в соответствии со ст. 45 Федерального закона «О Центральном банке Российской Федерации (Банке России)». Банк России ежегодно не позднее 26 августа представляет в Государственную думу проект основных ...

0 комментариев