Навигация

Сутність співстрахування та механізм його дії

16. Сутність співстрахування та механізм його дії

Один і той самий об'єкт страхування може бути застрахований за одним договором страхування і, за згодою страхувальника, кількома страховиками.

Співстрахування - страхування, при якому два та більше страховиків беруть участь визначеними частками у страхуванні одного й того самого ризику, видаючи спільні чи окремі-поліси, кожний на страхову суму у своїй частці.

При цьому договір має містити умови, що визначають права і обов'язки кожного страховика.

За наявності угоди між співстрахувальниками та страхувальником один зі співстраховиків може представляти всіх інших у відносинах із страхувальником, залишаючись відповідальним перед ним лише у розмірі своєї частки.

Інколи співстрахування розглядається як окремий випадок перестрахування, коли одночасно кілька страховиків за взаємним узгодженням приймають чи передають на страхування великі ризики.

Співстрахувальні ознаки можна спостерігати на прикладі пе-рестрахувальних пулів (об'єднань, фондів).

Пул базується на концепції взаємності. Сутність його полягає в тому, що премія та суми збитків за відповідними ризиками передаються в пул, який розподіляє проходження операцій між членами пулу згідно з розміром премії, що її передано до пулу.

Розрізняють два типи пулів: пули страхування та пули перестрахування.

Міжнародним досвідом об'єднання страховиків відпрацьовані головні принципи їх організації. Ці принципи відображені в угоді про пул та визначають такі умови:

* форму об'єднання (обов'язкову чи добровільну, зі створенням юридичної особи чи без отримання відповідного статусу);

* форму прийняття чи розподілу відповідальності за страховим ризиком: співстрахування чи перестрахування;

* вид відповідальності учасників пулу перед страхувальниками: часткова, солідарна або субсидіарна;

* порядок об'єднання страховиків у страховий пул: вільний, обмежений, з урахуванням відповідних спеціальних критеріїв;

* форму відносин між учасниками пулу та страхувальниками, що стосується укладання договору страхування: будь-яким учасником пулу, тільки учасником-андеррайтером чи лідером пулу;

* установлення ліміту відповідальності пулу;

* проведення спільної політики з перестрахування відповідальності, що перевищує місткість пулу;

* здійснення спільної політики інвестування страхових резервів;

* проведення страхування на підставі загальних правил та тарифів.

Україна також іде шляхом створення страхових і перестра-ховувальних пулів. Нині вже існують ядерний пул, перестра-ховувальний "АВТО-КАСКО ПУЛ", до яких увійшли найві-доміші українські страховики, що спеціалізуються у відповідних галузях.

17. Характеристика страхових ринків США та Японії

Американський страховий бізнес найрозвинутіший в світі. Американські страхові монополії контролюють майже 1/2 всього страхового ринку індустріально розвинених країн світу. Кожен штат має своє страхове законодавство і свій регулюючий орган (нагляд). Єдиного федерального Закону про страхування і єдиного федерального органу по нагляду за страховою діяльністю немає. У США є два типи страхових компаній: акціонерні товариства і товариства взаємного страхування. Державних страхових фірм не існує. Акції акціонерних товариств може придбати як фізична, так і юридична особа. Страхові компанії здійснюють три типи страхування:1. Бекифіти (страхування життя і здоров'я, медичне, пенсії, ощадне і т.д.); 2. Комерційне (широкий спектр); 3. Особисте (мається на увазі страхування будов, автомобілій і іншого майна громадян). Законодавчо передбачена спеціалізація страхових компаній на проведенні операцій по страхуванню життя і майна. Активи всіх страхових компаній складають приблизно 1,6 трлн. дол. В середньому активи однієї компанії складають 950 млн. дол., а на 12 найбільшим компаніям належить 45 млрд. дол. Страхова індустрія в США є єдиною, яка не підпадає під антимонопольне законодавство. У США широко використовується електронний банк даних по всіх страхових компаніях, що дає можливість розподілити компанії по ризику, розмірам премії і т.д. Страховики Європи, США та Японії на кінець 90-х років управляли загальним обсягом вкладених коштів в економіку на суму більше 4 трлн. дол. США. В Японії страхові компанії володіють майже 18% всього акціонерного капіталу країни.

Японія посідає 2-ге місце після США серед лідерів страхування, при цьому: 1)Премії зі страхування, іншого ніж страхування життя - 89,1 млрд.дол.;2) Премії зі страхування життя - 356,7 млрд.дол.;3) Доля усвітовій сумі премій - 18,51 %

18. Страхова справа у Німеччині

Страховий ринок Німеччини характеризується динамічним розвитком. Щорічний приріст обсягу надходження страхових платежів становить у Німеччині 10%. Особисте страхування в структурі національного страхового ринку займає близько 37%. Медичне страхування, яке користується трохи меншою популярністю, чому в інших країнах Західної Європи, становить близько 12% загального обсягу надходження страхових платежів. Майнове страхування займає 51% національного страхового ринку в Німеччині. Страхова справа в Німеччині розділене між системою державного соціального забезпечення й часткам сектором страхових послуг. Соціальне страхування обов'язкове для всіх працівників найманої праці, якщо вони не охоплені сектором приватних страхових справ. Мається на увазі страхування по старості, на випадок безробіття, страхування на випадок тимчасової втрати працездатності. Приватний сектор страхових послуг у Німеччині представлений наступними видами страховиків: акціонерні страхові суспільства, що є власністю їхніх акціонерів, суспільства взаємного страхування й державні страхові корпорації. Великим джерелом залучення клієнтури служить робота незалежних страхових брокерів, що обслуговують різні страхові компанії. Широко представлений прямий продаж страхових полісів, здійснювана безпосередньо з офісів страхових компаній. Кожний страховик звичайно має більше одного страхового агента, що обслуговує певну закріплену територію. Усі діючі в Німеччині національні й іноземні страхові компанії підлягають обов'язковому державному страховому нагляду з боку Федерального відомства нагляду за діяльністю страхових компаній (BAV), розташованого в Берліні. Страхові компанії, засновані в окремих федеральних землях, підлягають страховому нагляду з боку уповноважених на те земельними владою органів. Усі іноземні страхові компанії, що наміряються здійснювати операції прямого страхування в Німеччині, повинні пройти процедуру ліцензування.

Похожие работы

... звести воєдино і права людини, і досягнення загальної теорії права, і проаналізувати весь масив трудового законодавства і, нарешті, реальні економічні можливості держави. 1.2 Система принципів трудового права Місце принципів трудового права в системі структурних елементів галузі досліджується на підставі різних теорій походження права, з урахуванням нових досягнень теорії права та галузевих ...

... відчужувачем. Договір довічного утримання (догляду) є безстроковим, тобто укладається на невизначений термін, оскільки набувач зобов’язаний утримувати відчужувача довічно. 2. Поняття, види та форми лізингу Згідно статті 292 Господарського Кодексу від 16.01. 2003 р. №436-ІУ дається поняття лізингу у сфері господарювання Лізинг - це господарська діяльність, спрямована на інвестування ...

... законі. По-друге, за колом осіб такі акти є «суб'єктними», тобто поширюються лише на тих суб'єктів, що їх прийняли. Звідси визначення локальні. Нормативні акти господарського законодавства: поняття і види Визначення нормативного акта господарського законодавства ґрунтується на загальнотеоретичному понятті «нормативний акт». Нормативний акт господарського законодавства являє собою офіційний ...

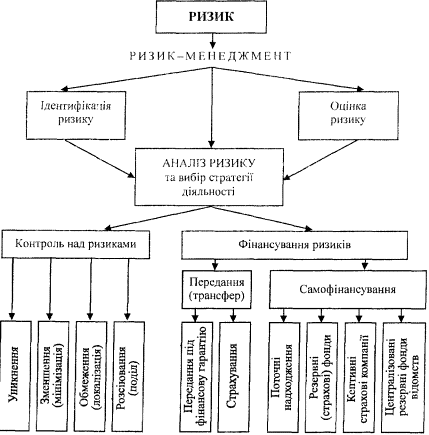

... і перестрахування. Страховик може брати на своє утримання обмежені за розміром ризики. Ці межі визначаються наявністю в компанії страхових фондів. Згідно із Законом України "Про страхування" страховик може укласти страховий договір на суму, що не перевищує 10 % сплаченого статутного фонду і сформованих страхових резервів. Такі обмеження диктуються інтересами додержання достатньої платоспроможност ...

0 комментариев