Навигация

МЕТОДИКА ПРОВЕДЕНИЯ АНАЛИЗА КАЧЕСТВА УПРАВЛЕНИЯ АКТИВАМИ КРЕДИТНОЙ ОРАНИЗАЦИИ: ИНФОРМАЦИОННАЯ БАЗА, МЕТОДЫ, ПОКАЗАТЕЛИ КАЧЕСТВА

1.2 МЕТОДИКА ПРОВЕДЕНИЯ АНАЛИЗА КАЧЕСТВА УПРАВЛЕНИЯ АКТИВАМИ КРЕДИТНОЙ ОРАНИЗАЦИИ: ИНФОРМАЦИОННАЯ БАЗА, МЕТОДЫ, ПОКАЗАТЕЛИ КАЧЕСТВА

Основным источником информации для анализа активных операций банка являются различные формы бухгалтерского баланса - публикуемая форма, оборотная ведомость, балансовый отчёт из финансовой отчётности, составляемой по МСФО. Основные формы отчётности, периодичность составления и нормативные документы, регламентирующие порядок её формирования, приведены в таблице 3.

В указанных формах отчётности содержится детальная и достаточно полная информация о заёмщиках банка (в том числе, наиболее крупных), характере, условиях, состоянии их ссудной задолженности, среднем уровне процентных ставок по выданным кредитам, портфеле учтённых банком векселей, видах обеспечения выданных ссуд. Здесь приводятся сведения о просроченной задолженности и просроченных процентах, даётся классификация ссудного портфеля по группам риска, по отраслям и регионам, информация о расчётном и фактически сформированном резерве на возможные пореи по ссудам, а также информация по другим активным операциям банка.

Консолидированная отчётность - достаточно новая форма представления информации о состоянии их требований и обязательств, собственных средств (чистых активов), финансовых результатов и финансовых рисков на консолидированной основе.

Таблица 3 - Перечень основных форм отчётности, предоставляемой коммерческими банками в Банк России [16, c.29]

| № | Наименование и номер формы отчётности | Нормативный акт, в соответствии с которым осуществляется составление и предоставление отчётности в Банк России |

| Ежемесячная отчётность | ||

| 1 | Оборотная ведомость по счетам бухгалтерского учёта кредитной организации (код формы № 0409101) | Указание ЦБ РФ № 1376-У |

| 2 | Информация о качестве ссуд, ссудной и приравненной к ней задолженности (код формы № 0409115) | Указание ЦБ РФ № 1376-У |

| 3 | Данные о крупных кредитах (код формы № 0409118) | Указание ЦБ РФ № 1376-У |

| 4 | Сведения об активах и пассивах по срокам востребования и погашения (код формы № 0409125) | Указание ЦБ РФ № 1376-У |

| 5 | Данные о средневзвешенных процентных ставках по кредитам, предоставленных кредитной организацией (код формы № 0409128) | Указание ЦБ РФ № 1376-У |

| 6 | Данные о средневзвешенных процентных ставках по привлечённым кредитной организацией депозитам и вкладам (код формы № 0409129) | Указание ЦБ РФ № 1376 -У |

| 7 | Расчёт собственных средств (капитала) (код формы № 0409134) | Положение ЦБ РФ № 215-П |

| 8 | Информация об обязательных нормативах (код формы № 0409135) | Указание ЦБ РФ № 1376-У |

| 9 | Сводный отчёт о размере рыночного риска (код формы № 0409153) | Положение ЦБ РФ № 89-П |

| 10 | Сведения о резервах на возможные потери (код формы № 0409155) | Положение ЦБ РФ № 283-П |

| 11 | Сведения об инвестициях кредитной организации (код формы № 0409156) | Указание ЦБ РФ № 1376-У |

| 12 | Отчёт о выполнении плана мер по финансовому оздоровлению кредитной организации (код формы № 0409354) | Инструкция ЦБ РФ от 12 июля 1999 года № 84-И «О порядке осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций» |

| Ежеквартальная отчётность | ||

| 1 | Отчёт о прибылях и убытках кредитной организации (код формы № 0409102) | |

| 2 | Данные о средневзвешенных процентных ставках по выпущенным кредитной организацией депозитным и сберегательным сертификатам и облигациям (код формы № 0409130) | Указание ЦБ РФ № 1376-У |

| 3 | Данные о средневзвешенных процентных ставках по учтённым кредитной организацией векселям и собственным векселям, выданным за счёт средств целевого кредитования (код формы № 0409132) | Указание ЦБ РФ № 1376-У |

| 4 | Данные о средневзвешенных процентных ставках по учтённым кредитной организацией векселям и собственным векселям, выданным за счёт средств целевого кредитования (код формы № 0409132) | Указание ЦБ РФ № 1376-У |

| 5 | Сведения о кредитах и задолженности по кредитам., выданным заёмщикам различных регионов, и размере привлечённых депозитов (код формы № 0409302) | Указание ЦБ РФ № 1376-У |

| 6 | Консолидированная отчётность | Указание ЦБ РФ № 1376-У |

| 7 | Публикуемая отчётность кредитных организаций | Указание ЦБ РФ № 1376-У |

| 8 | Неконсолидированная финансовая отчетность | Указание ЦБ РФ № 1363-У |

| 9 | Информация, предоставляемая кредитными организациями - эмитентами ценных бумаг (ежеквартальные отчёты по ценным бумагам) | В соответствии с законодательством Российской Федерации о рынке ценных бумаг Инструкция ЦБ РФ от 22 июля 2002 года № 102-И «О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации» |

| Годовая отчётность | ||

| 1 | Публикуемая консолидированная отчётность | Указание ЦБ РФ № 1376-У |

| 2 | Консолидируемая финансовая отчётность | Указание ЦБ РФ № 1363-У |

Целью её составления является установление характера влияния на финансовое состояние кредитных организаций их вложений в капиталы других юридических лиц, операций и сделок с этими юридическими лицами, выявление возможностей управлять их деятельностью, а также определение совокупной величины рисков и собственных средств (чистых активов) банковской или консолидированной группы [16, c.28].

Консолидация - это не простое арифметическое сложение остатков по соответствующим счетам бухгалтерского баланса и отчёта о прибылях и убытках нескольких кредитных организаций, входящих в банковскую группу, а довольно ответственная процедура, которая осуществляется различными методами. Центральный Банк РФ, в частности, предлагает кредитными организациям использовать в этих целях любой из трёх методов консолидации: метод полной консолидации, метод пропорциональной консолидации и метод эквивалентной стоимости (таблица 4).

Таблица 4 - Суть методов консолидации [16, c.35]

| Метод полной консолидации | Метод пропорциональной консолидации | Метод эквивалентной стоимости |

| Является наиболее универсальным. Позволяет включать в состав консолидированной отчетности данные всех участников банковской (консолидированной) группы. Суть метода: при постатейном суммировании активов и пассивов балансов головной организации и участников группы - кредитных организаций - в целях недопущения повторного счёта исключаются остатки по взаимным расчётам вложениям, а капитальные статьи включаются в состав отчётности пропорционально доле участия группы в капитале участника. При составлении консолидированного отчёта о прибылях и убытках постатейно суммируются все доходы и расходы головной организации и консолидируемых участников, но при этом исключаются соответственно: доходы и расходы от взаимных операций; дивиденды, полученные одними участниками от других; определяется сумма прибыли каждого участника, не принадлежащая группе (для малых участников - исходя из величины нераспределённой прибыли (убытка) участника и доли участия в капитале участника, не принадлежащего группе). | В состав консолидированной отчётности включается отчётность участников, управление которыми осуществляется ограниченным количеством участников. Суть метода: активы и пассивы, доходы и расходы балансового отчёта и отчёта о прибылях и убытках каждого участника суммируются аналогично методу полной консолидации, но в размере, прямо пропорциональном доле участия балансовой (консолидированной) группы в капитале участников, при этом доля малых участников не определяется. | Применяется в тех случаях, когда участниками группы являются зарубежные банки или организации, и объединить их средства со средствами отечественных банков и головной организации в силу каких-либо причин довольно затруднительно. Суть метода состоит в замещении стоимости акций (долей) консолидируемого участника, отражённой в балансовых отчётах головной кредитной организации и (или) других участников, на стоимостную оценку доли участия банковской группы в собственных средствах (чистых активах) консолидируемого участника. Метод рекомендуется использовать Банком России и для консолидации отчётности зависимых хозяйственных обществ, которые имеют отличные от банков планы счетов и специфическую отчётность. |

Качественное управление активами банка - процесс сложный и многоаспектный. Основные направления анализа его представлены на рисунке

Связь между активными и пассивными операциями коммерческого банка чрезвычайно сложна. Поэтому необходим четкий анализ всех сфер банковской деятельности. Так, если анализ пассива есть анализ ресурсов банка, то анализ актива есть анализ направлений использования этих ресурсов – на какие цели, в каком объеме, на какой срок и кому они предоставляются. По активу баланса коммерческого банка можно проследить за распределением ресурсов банка по видам операций. Стратегии, теории и методы управления активами, пассивами и ликвидностью представляют собой методологическую основу анализа финансового состояния коммерческого банка (рисунок 2).

В мировой практике сложилось несколько подходов к управлению банковскими активами. При том или ином подходе к управлению руководство банка по разному распределяет ресурсы между различными группами активов. Под управлением активами понимается пути и порядок размещения собственных и привлеченных средств. Применительно к коммерческим банкам – это распределение на наличные деньги, инвестиции, ссуды и другие активы. Особое внимание при размещении средств уделяется инвестициям в ценные бумаги и ссудные операции, в частности составу портфелей ценных бумаг и непогашенных ссуд.

Стратегия управления активами: величина и виды хранимых банком заёмных средств зависят в основном от потребностей клиентуры, которая формирует структуру его пассивов. Управление ликвидностью банка осуществляется за счёт разумного управления кредитами и хранения достаточного количества ликвидных средств.

Стратегия управления пассивами: Банкам приходиться сталкиваться с недостатком ресурсов в результате снижения темпов инфляции, а следовательно, и с ростом величины процентных ставок, появлением или ужесточением межбанковской конкуренции. Поэтому банки стараются минимизировать затраты по приобретению средств и оптимизировать структуру своих пассивов. При появлении выгодных сделок или в целях поддержания своей ликвидности банки покупают ресурсы на финансовом рынке.

Стратегия управления фондами: заключается в скоординированном управлении активами, пассивами и спрэдом одновременно. Анализируются: согласованность активов и пассивов по срокам их востребования и погашения; уровень средневзвешенных процентных ставок по привлечённым и размещённым кредитным ресурсам и ценным бумагам; движение финансовых потоков и резервов.

Метод общего фонда средств (иначе его называют методом объединения источников фондов или методом «общего котла»).

Данный метод долгие годы применялся в филиалах Центрального банка нашей страны. Многие банки широко используют этот метод, особенно в период избытка средств. В основе данного метода лежит идея объединения всех ресурсов. Затем совокупные средства распределяются между теми видами активов (ссуды, правительственные ценные бумаги, кассовая наличность и т.д.), которые считаются подходящими. Основной задачей является прибыльное размещение имеющихся средств при условии поддержания достаточного уровня ликвидности. В этих целях вначале формируются так называемые первичные резервы - наличность, средства на счетах в федеральных резервных банках (Центральном Банке), средства на корреспондентских счетах в других коммерческих банках, платёжные документы в процессе инкассирования; для отечественных банков - касса, корреспондентские счета, средства в инкассации.

Резервы второй очереди служат источником пополнения первичных резервов и состоят в основном из портфеля наиболее ликвидных ценных бумаг (в России - это ГКО, ОФЗ, краткосрочные депозиты в других банках, вложения в торговые ценные бумаги). От использования резервов второй очереди банк получает доход (в России - очень низкий, да и тот в основном за счёт вложений в ценные бумаги, предназначенные для торговли). Третий этап размещения средств в активы - формирование портфеля кредитов, основного источника доходов банка в развитой рыночной экономике. И последнюю очередь активы размещаются в сравнительно долгосрочные первоклассные ценные бумаги, совместную деятельность, лизинг, факторинг для пополнения резервов второй очереди, а затем и первой, по мере приближения сроков погашения ценных бумаг.

Данный метод требует от руководства банка равного соблюдения принципов ликвидности и прибыльности. Поэтому средства помещаются в такие виды активных операций, которые наиболее полно соответствуют этим принципам. Размещение средств осуществляется в соответствии с определенными приоритетами, какая часть средств, имеющихся у банка, должна быть помещена в резервы первой или второй очереди, использована для ссуд и покупки ценных бумаг, чтобы это принесло доход.

Метод общего фонда средств прост в применении, но основным его недостатком является отсутствие различий между требованиями к уровню ликвидности для разных видов активов, что ведёт к недоиспользованию средств банка и, как следствие, снижению его прибыли.

Метод общего фонда средств наиболее эффективен при централизованном управлении экономикой, когда предпринимательская деятельность предприятий и банков осуществляется в рамках государственных программ развития народного хозяйства. Формирование ресурсов и их размещение в активах происходит по мере выполнения этих программ и мало зависит от результатов работы данного банка.

Появление метода распределения активов или конверсии средств – связано со стремлением преодолеть некоторые недостатки первого. Модель распределения активов устанавливает, что размер необходимых банку ликвидных средств зависит от источников привлечения фондов.

Данная модель предполагает создание нескольких «прибыльных центров» (или «центров ликвидности») внутри самого банка, используемых для размещения средств, привлеченных банком из разных источников. Эти структурные подразделения часто называют «банками внутри банка», поскольку размещение средств каждым из этих центров осуществляется независимо от размещения средств других центров. Иными словами, в банке как бы существуют обособленные друг от друга: банк вкладов до востребования, банк сберегательных вкладов, банк срочных вкладов и банк основного капитала. Установив принадлежность средств к различным центрам с точки зрения их ликвидности и прибыльности, руководство банка определяет порядок их размещения каждым центром. Уставный фонд должен использоваться для создания капитального имущества банка, вклады до востребования - для быстротекущих активов, срочные и сберегательные вклады - для среднесрочных и долгосрочных ссуд и т.д. (Рисунок 4). Вклады до востребования требуют самого высокого покрытия обязательными резервами и имеют наивысшую скорость обращения, достигающую иногда 30 или даже 50 оборотов в год. Следовательно, значительная часть средств из центра вкладов до востребования будет направлена в резервы первой очереди (скажем на один процент больше, чем установлено нормой обязательных резервов), оставшаяся часть вкладов до востребования будет размещена преимущественно во вторичные резервы посредством инвестирования их в краткосрочные государственные ценные бумаги, и только сравнительно небольшие суммы будут предназначены для предоставления ссуд, главным образом в форме краткосрочных коммерческих кредитов.

Актуальность этого метода связана с тем, что он повышает ответственность каждого подразделения и руководства банка за эффективность принимаемых решений и результативность соответствующих операций. С помощью этого метода можно внедрять гибкие системы премирования отдельных работников и департаментов банка за достижение высоких показателей в работе. Данный метод позволяет установить удельный вес прибыли по различным видам активных операций банков. Чем выше доля прибыли, тем актуальнее данный вид операций для коммерческой деятельности банка. Для корректности расчётов прибыль можно взвесить по удельному весу соответствующих активов. Работа банков осуществляется в условиях постоянного изменения конъюнктуры товарных и денежных рынок. Это требует гибкого управления активными операциями банков. Цель такого управления - достижение необходимой прибыли и рентабельности.

Метод общего фонда средств и метод распределения активов имеют недостаток: они опираются на средний, а не предельный уровень ликвидности. Только анализ счетов отдельных клиентов банка и хорошее знание хозяйственных и финансовых условий на местном рынке позволят банку определить потребности в наличных деньгах на данный момент.

В рамках стратегии управления активами существуют следующие теории управления ликвидностью: теория коммерческих ссуд, теория перемещения (трансформации активов), теория ожидаемого дохода.

Теория коммерческих ссуд: уровень ликвидности является достаточным, если банк размещает свои средства лишь в краткосрочные ссуды, предназначенные для поддержания производственного цикла предприятий, и не выдаёт кредиты на покупку ценных бумаг, недвижимости, потребительских товаров сельскохозяйственным производителям.

Теория перемещения (трансформации активов): ликвидностью банка можно управлять. Перемещая (продавая) при необходимости некоторые виды активов за наличные. Такими активами могут быть легко реализуемые ценные бумаги правительств, федеральных, муниципальных органов и ведомств. Проблемы, которые возникают при реализации данной теории в практической деятельности банков, заключаются в следующем:

-цена продаваемых ликвидных средств может быть недостаточной для обеспечения необходимого уровня ликвидности банка;

-могут возникнуть потери будущих доходов банка, которые он понесёт при «недоиспользовании» продаваемых активов;

-ликвидность трансформируемых активов не является абсолютно предсказуемой величиной.

Теория ожидаемого дохода: управление ликвидностью возможно на основе планирования поступлений средств заёмщиков, которые, в свою очередь, зависят от получаемых ими доходов. Согласно данной теории, с одной стороны, погашение клиентами ссуд в рассрочку позволяет им поддерживать свою ликвидность, от которой зависит и ликвидность банка, а с другой - ликвидность определяется регулярными и легко планируемыми платежами его клиентов в счёт их основного долга [11, c 312-113].

Поддержание необходимого уровня ликвидности путём покупки банком заёмных средств является основой теории управления ликвидностью в рамках стратегии управления пассивами.

Одним из способов приобретения (или покупки) ликвидности является использование для этих целей федеральных резервных фондов (своего рода межбанковских кредитов) - временно свободных остатков средств банков, хранимых ими на депозитных счетах в федеральных резервных банках. Достоинствами этих фондов являются их относительно лёгкая доступность для банков, отсутствие требований по обеспечению их резервами и страховыми инструментами (т.к. они считаются приобретёнными средствами, а не вкладами), отсутствие ограничений на максимальный размер ссуды. Поскольку фонды находятся на счетах в резервных банках, тратты, выписанные на эти счета, оплачиваются немедленно, в отличие от чеков, выписанных на коммерческий банк (по которым возможно получение средств лишь через 1-2 дня). К основным недостаткам относятся: необходимость ежедневного возобновления такого кредита, а с точки зрения федеральных банков - его необеспеченность.

В целях снижения риска, связанного с покупкой заёмных ликвидных средств, а также стоимости хранения ликвидных активов, используют комбинированную стратегию управления ликвидностью через управление активами и пассивами одновременно. При этом одна часть ликвидных средств накапливается в виде быстрореализуемых ценных бумаг и депозитов в банках, а другая - обеспечивается заключением предварительных соглашений об открытии кредитных линий с банками-корреспондентами иди другими поставщиками средств.

В рамках данной стратегии существует несколько методов оценки потребностей банка в ликвидных средствах.

Метод источников и использования средств основан на том, что ликвидные средства банка растут, когда увеличиваются депозиты и снижается объём ссуд, в противоположной ситуации они уменьшаются. Если величина источников и объёма использованных ликвидных средств отличаются друг от друга, возникает положительный или отрицательный разрыв ликвидности.

Задачи менеджеров по управлению ликвидностью заключаются в составлении прогноза поступления / выдачи объёмов депозитов-кредитов и их ожидаемой динамики и определения возможного дефицита или излишка ликвидных средств на основе разнообразных статистических приёмов.

Методом структуры средств определяют общую предполагаемую потребность банка в ликвидных средствах путём разделения заёмных источников на категории в зависимости от возможности их обесценения и потери для банка, установления на основе опыта менеджеров необходимого резерва ликвидных средств по каждому заёмному источнику (в процентах от его величины, уменьшенный на размер обязательных резервов) и последующего их суммирования.

В методе показателей ликвидности используются основные, наиболее важные коэффициенты ликвидности, и значения их сравниваются со среднеотраслевыми показателями или с их уровнем, определяемым на основе опыта менеджеров банка. При данном методе расчёта необходимой величины ликвидных средств учитывается и объём «накопленной» ликвидности (полученной при управлении активами), и уровень «покупной» ликвидности (приобретённой в ходе управления пассивами банка).[9, c. 214-115]

Теперь перейдём к рассмотрению показателей качества управления активами кредитной организации, которые необходимы для применения того или иного рассмотренного метода (таблица 5).

Рассмотрены методы, показатели качества и информационная база, необходимые для проведения анализа качества управления активами кредитной организации. Выявлено, что существует несколько теорий и методов управления активами кредитных организаций. У каждого рассматриваемого метода имеются свои достоинства и недостатки, которые в определённой степени зависят от экономического положения в стране. Какой из методов предпочтительнее в данный момент времени - личный выбор каждого коммерческого банка. Однако, кредитные организации не могут управлять отдельно пассивами и отдельно активами. Только совместное управление активами и пассивами даст плодотворные результаты и приведёт к главной цели деятельности коммерческого банка - получение прибыли.

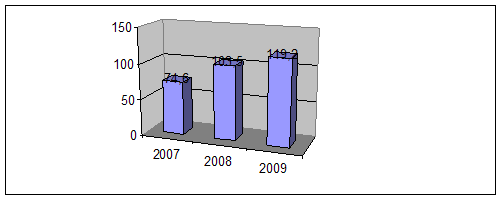

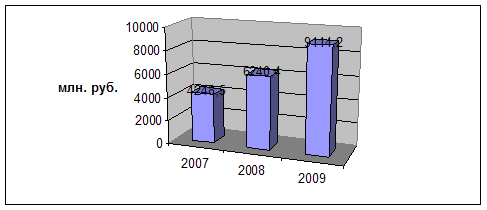

В 2007 году начался фондовый кризис. Следует разобраться, как возникший кризис повлиял на качество управления активами: как изменилась структура банковских активов, как пришлось подстраивать и возможно изменять имеющуюся методику проведения анализа качества управления активами кредитной организации, что изменилось в выдаче кредитов, смогли ли коммерческие банки получить прибыль в тех же объёмах, что и до кризиса?

Похожие работы

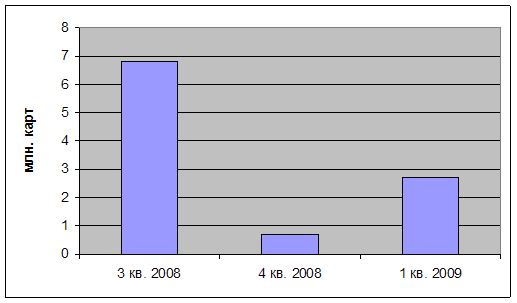

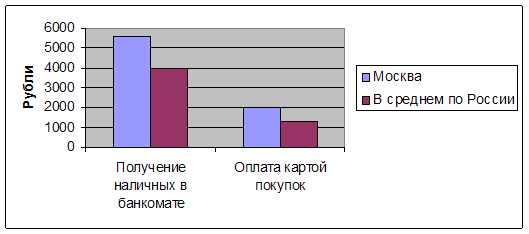

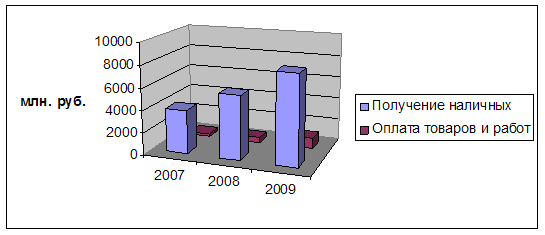

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

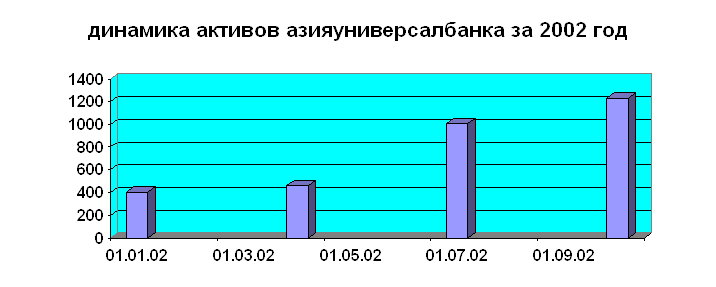

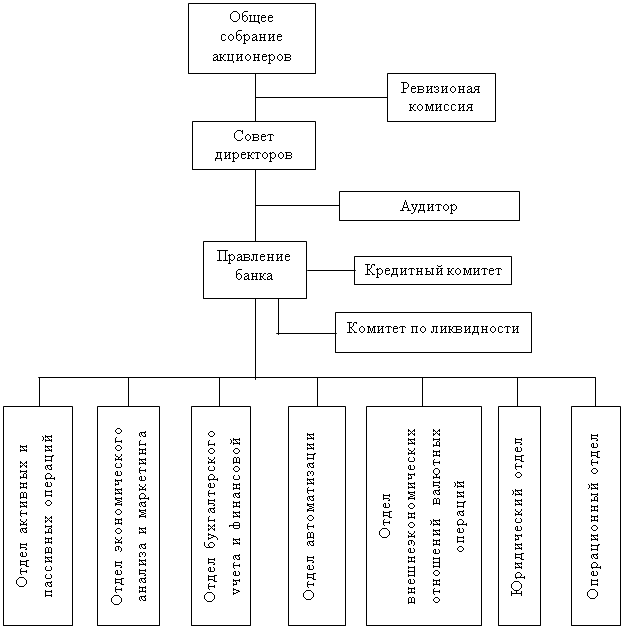

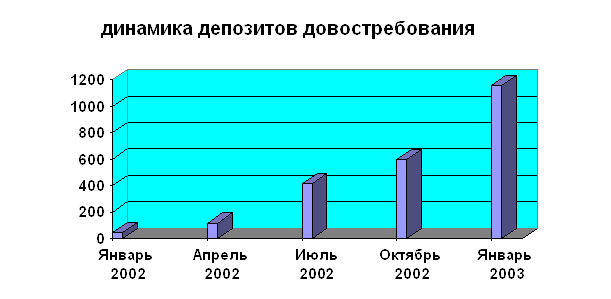

... . Дело за ассоциацией банков и Национальным Банком Кыргызской Республики, которые должны договориться о дальнейшей стратегии развития рынка и деятельности банков на этом рынке. Глава 2 Анализ управления банком в рыночных условиях. 2.1 Позиции занимаемые на рынке АЗИЯУНИВЕРСАЛБАНКом. Акционерный коммерческий «АзияУниверсалБанк» зарегистрирован 22 августа 1997 года. Лицензия НБКР №039. За ...

... по операциям с ценными бумагами по линии предоставления агентских услуг, к которым можно отнести управление активами, и услуги по первичному размещению ценных бумаг. В сфере управления активами коммерческие банки осуществляют операции с ценными бумагами, проводят инвестиции по поручению клиента, которые включают куплю-продажу ценных бумаг, формирование их портфеля. В качестве услуг по первичному ...

... : Д-т 40817 К-т 45505 Сумма 9 568,97 - вынесение ссуды на просрочку счет 45507 Сумма 13,35 Выводы и предложения На основании проведенного в работе исследования по теме «Учет кредитования физических лиц в ОАО «Балтийский Банк» можно сделать следующие выводы. Кредитные операции являются одним из самых важных и значимых направлений в банковской деятельности. Но вместе с тем кредитование ...

0 комментариев