Навигация

УПРАВЛЕНИЕ АКТИВАМИ КРЕДИТНОЙ ОРГАНИЗАЦИИ: СУЩНОСТЬ, НАЗНАЧЕНИЕ, СОДЕРЖАНИЕ

1.1 УПРАВЛЕНИЕ АКТИВАМИ КРЕДИТНОЙ ОРГАНИЗАЦИИ: СУЩНОСТЬ, НАЗНАЧЕНИЕ, СОДЕРЖАНИЕ

В настоящее время специфические кредитные институты, такие как коммерческие банки, всё в больших объёмах удовлетворяют всевозможные потребности субъектов народного хозяйства в наличных и безналичных средствах. В связи с этим банкам приходится решать вопрос относительно того, как сформировать устойчивый и перспективный портфель активов, отвечающий современным экономическим требованиям и нормативно-правовым актам надзорных и регулирующих органов власти. Особое внимание следует уделять финансовым активам в общем портфеле, именно эта категория активов представляет экономическую основу операций банка по выгодному размещению имеющихся ресурсов в распоряжении банка. Для того чтобы можно было говорить о банковских активах как составляющей общего портфеля активов, а также показать роль и место в этом портфеле, необходимо разобраться в отношении дефиниции термина «актив». Изложенные подходы к определению активов в экономической литературе в основном сводятся к отожествлению с понятием «финансовые вложения» и ограничиваются такими статьями баланса банка, как ценные бумаги и вклады в уставные капиталы других организаций. В российском законодательстве нет чёткой формулировки активов коммерческого банка, а лишь изредка встречаются отдельные элементы этого, по сути ключевого, термина характеризующего активные операции банка и применяемого в теории и практике функционирования кредитных организаций [9, c.65-68].

Решение вопросов определения финансовых вложений в российской экономике на современном эволюционном этапе развития не позволяет пользователям, как внутренним, так и внешним, составить полное представление о действительной величине активов и обязательств банка. Это, в свою очередь, приводит к трудностям при осуществлении активных операций, препятствует эффективной оценке и минимизации сопутствующих рисков, качественному контролю за структурой собственных средств (капитала) и определению достоверной величины будущих потоков денежных средств. Исходя из этого актуальность проблемы рассмотрения банковских активов столь велика [15, c.113-116].

Термин «актив» происходит от латинского Activus, что в переводе означает «деятельный»; активы характеризуют материальные и нематериальные ценности в денежном выражении, их состав и размещение. Американское управление по стандартам финансового учёта (FASB) в концептуальных принципах определяет «активы», как ожидаемую выгоду в будущих финансовых периодах, получаемую или контролируемую экономическим субъектом в результате операций или событий прошлых периодов. Банковский актив представляет собой результат операций банка по созданию, использованию и движению денежных средств и финансовых ресурсов, вследствие чего предполагается увеличение экономических выгод в течение определенного периода времени в форме поступления или увеличения стоимости активов, а также возможного уменьшения обязательств. В Международных стандартах финансовой отчётности (International financial reporting standards), финансовый актив (financial asset) определяется как денежные средства, долевой инструмент другой компании, договорное право на получение денежных средств или передачи выгодных финансовых инструментов от другой компании, либо взаимного обмена финансовыми инструментами на выгодных для себя условиях [22, c.34].

Активы включают в себя две важные составляющие: имущество и права кредитной организации [9, c.104]

Имущество - это совокупность средств, имеющих ценность в силу своих физических и платёжных свойств (здания, оборудование, деньги в их наличной и безналичной форме).

Права кредитной организации представлены правом владения каким-либо активом, предполагающим получение ценностей (например, ценной бумагой, векселем, чеком, облигацией, акцией и т.д.), правом на получение дохода (совместная деятельность с другими хозяйствующими субъектами, погашение ценной бумаги), либо долговыми требованиями (ссудная задолженность по различным видам кредитам дебиторов, лизинг, факторинг и т.д.) [9, c.105].

Рассмотрим также состав финансовых вложений исходя из изучения и анализа трудов российских учёных, непосредственно занимающихся финансово-кредитными проблемами как российской экономики в целом, так и банковского сектора в частности. С позиции российских экономистов к финансовым вложениям относятся:

-ценные бумаги, как долговые, так и долевые;

-займы другим организациям;

-вклады в уставные капиталы других организаций;

-депозиты в кредитных организациях;

-дебиторская задолженность.

Международные стандарты финансовой отчетности включают в состав ценных бумаг как финансовых активов производные ценные бумаги. Производными финансовыми активами являются не только ценные бумаги, а также любой договор, обладающий следующими особенностями:

-стоимость меняется в результате изменения конкретной процентной ставки, цены товара, валютного курса, индекса цен или ставок, кредитного рейтинга или кредитного индекса, другой переменной;

-для его приобретения не требуются первоначальные инвестиции или необходимы незначительные первоначальные чистые инвестиции;

-расчёты по нему осуществляются в будущем.

Примерами производных финансовых активов являются финансовые опционы, фьючерсные и форвардные контракты, процентные и валютные свопы. Производные финансовые активы порождают права и обязанности, в результате которых происходит передача одной стороной по договору другой стороне одного или нескольких финансовых рисков, содержащихся в базовом финансовом активе. Целью производных финансовых активов является страхование (хеджирование) от определённых финансовых рисков, либо получение дохода от торговых (спекулятивных) операций.

Одним из видов финансовых вложений являются займы, выданные другим организациям, т.е. другим банкам либо юридическим лицам. Термин «организация» также распространяется на физических лиц, товарищества, акционерные общества, трасты и государственные учреждения.

Ссуды и дебиторская задолженность представляют собой непроизводные финансовые активы с зафиксированными или устанавливаемыми платежами, которые не котируются на активном рынке, за исключением:

-тех, которые организация намерена продать в ближайшее время, и таких, которые являются частью портфеля аналогичных активов, сделки с которыми свидетельствуют о стремлении к получению прибыли либо от колебаний курса в краткосрочной перспективе, либо в качестве маржи дилера;

-тех, которые владелец, в силу других, чем ухудшение качества кредита, причин может не получить обратно (значительную часть своей первоначальной инвестиции) [17, c.26-27].

В состав объектов финансовых вложений не входят денежные средства. Однако они являются составной частью другой, представляющей очевидную теоретическую и практическую значимость экономической категории – инвестиции. В соответствии с Федеральным Законом от 25.02.1999 № 39-Ф3 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестиции определяются как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли или достижения иного полезного эффекта [4, № 39-ФЗ].

Тем не менее при сопоставлении понятий «финансовые вложения» и «инвестиции» может возникнуть впечатление, что некоторые элементы этих определений накладываются друг на друга, перемешиваются между собой и при употреблении в разных контекстах составных частей происходит потеря значения используемого термина, так как отсутствует однозначная смысловая характеристика. Это в очередной раз подтверждает актуальность проблемы тщательной проработки теоретических положений исследования системы финансовых активов коммерческих банков [33, c.237].

Согласно определению, рассмотренному в Международных стандартах финансовой отчётности, денежные средства включаются в состав финансовых активов. Денежные средства включают деньги в кассе и средства на собственных счетах банка. Валюта (денежные средства) - это финансовый актив, поскольку она представляет собой средство всеобщей обмениваемости на товары и, таким образом, основу, на которой осуществляется оценка и отражение всех сделок в финансовой отчетности. Денежный депозит в банке является финансовым активом, потому что он представляет собой договорное право вкладчика получить деньги из этого учреждения или выписать чек на остаток счёта.

Итак, расширенное толкование понятия «финансовый актив» с учётом взглядов разных экономистов, заключается в том, что это ценности, которыми владеет и управляет кредитная организация в целях обеспечения притока экономических выгод, увеличивающих капитал. Под ценностями подразумеваются экономические ресурсы или права на эти ресурсы, зафиксированные системой отношений субъектов экономических отношений и выражающиеся в ценах, которые характеризуют относительный уровень цены по сравнению с ценами других финансовых активов. Оптимальное управление активами компании, направленное на максимизацию их стоимости, является важным средством достижения цели максимизации капитала [19, c.118].

Финансовые активы являются, прежде всего, целенаправленным вложением имеющихся финансовых ресурсов в целях извлечения дохода. Нацеленность на извлечение дохода является условием абсолютно необходимым: основной целью любой кредитной организации в условиях рыночных отношений становится увеличение экономического потенциала и приращение капитала.

Финансовые активы могут быть ориентированы на долгосрочную перспективу или носить спекулятивный характер. Если активы спекулятивного характера ориентированы на получение кредитной организацией желаемого результата в конкретном периоде времени, то долгосрочные финансовые активы, как правило, преследуют стратегические цели, которые связаны с участием в управлении экономическим субъектом, в который вкладывается капитал [46, c.17].

К содержательной характеристике понимания концептуального отличия категории «финансовый актив» от других экономических категорий следует отнести возможность обмена на другой товар финансового рынка, при этом обеспечивая прирост стоимости через определённый период времени. Исходя из этого, логичным представляется рассматривать финансовые активы как краткосрочные и долгосрочные. Ведущим экономистом ОАО «Далькомбанк» г. Хабаровска А.В. Филимоновым предпринята попытка обобщить и выделить основные критерии, по которым можно классифицировать активы (таблица 1).

По классификации активных операций, как и по структуре активов коммерческого банка, сложились разные точки зрения (таблица 2).

Рассмотрим подробнее основные активные операции коммерческих банков.

Кредитные операции. Банковский кредит - это экономические отношения, в процессе которых банки предоставляют заёмщикам денежные средства с условием их возврата. Эти отношения предполагают движение стоимости (ссудного капитала) от банка (кредитора) к ссудозаёмщику (дебитору) и обратно. Заёмщиками выступают юридические лица - предприятия всех форм собственности (акционерные предприятия и фирмы, государственные предприятия, частные предприниматели и т.д.), а также физические лица.

Возврат полученной заёмщиком стоимости (погашение долга банку) в масштабах одного предприятия и всей экономики должен быть результатом воспроизводства в возрастающих размерах. Это определяет экономическую роль кредита и служит одним из важнейших условий получения банком прибыли от кредитных операций. Задолженность по кредитам, предоставляемым населению, может погашаться за счёт уменьшения накопления и даже сокращения потребления по сравнению с предыдущим периодом.

В то же время кредитование населения обеспечивает рост потребления, стимулирует повышение спроса на товары (особенно дорогостоящие. Длительного пользования) и зависит от уровня доходов населения, определяющих возможность получения банками прибыли от этих операций [26, с.54].

Кредитные операции составляют наибольшую долю в структуре статей банковских активов.

Банковская ссуда связана с аккумулированием временно свободных денежных средств в экономике и предоставлением их на условиях возврата хозяйствующим субъектам. В рамках банковской ссуды развиваются отдельные виды ссуд. Это зависит от множества признаков, характеризующих назначение, обеспечение, сроки, методы предоставления и погашения, объекты и субъекты кредитования. Под видами банковских ссуд следует понимать определённую их классификацию, используемую в процессе кредитования банками юридических и физических лиц. Существует множество различных классификаций банковских ссуд, построенных на основе определённых критериев. Значимость классификации банковских суд заключается в том, что кредитная функция банков является основной экономической функцией и от того, насколько они хорошо реализуют свои кредитные функции, во многом зависит экономическое положение, как самих банков, так и обслуживаемых ими клиентов. Банковские ссуды можно классифицировать в соответствии с целями кредитования, типами заёмщиков и сферой функционирования. Ниже рассмотрим основные критерии, которые являются типичными для классификации банковских ссуд в мировой практике [28, c.119-120].

Инвестиционные операции. В процессе их совершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности.

Инвестиционные операции также приносят банку доход посредством прямого участия в создании прибыли. Экономическое назначение инвестиционных операций как правило связано с долгосрочным вложением средств непосредственно в производство.

Разновидностью инвестиционных операций банков является вложение средств в конторские здания, оборудование и оплату аренды. Указанные вложения осуществляются за счёт собственного капитала банка, их назначение состоит в обеспечении условий для банковской деятельности. Эти инвестиции не приносят банку дохода.

Кассовые операции. Наличие кассовых активов в необходимом размере - важнейшее условие обеспечения нормального функционирования коммерческих банков, использующих денежную наличность для размена денег. Возврата вкладов, удовлетворения спроса на ссуды и покрытия операционных расходов, включая заработную плату персоналу, оплату различных материалов и услуг. Денежный запас зависит от: величины текущих обязательств банка; сроков выдачи денег клиентам; расчётов с собственным персоналом; развития бизнеса им т.д. Отсутствие в достаточном количестве денежных средств может подорвать авторитет банка. На величину денежной наличности влияет инфляция. Она увеличивает опасность обесценения денег, поэтому их необходимо скорее пускать в оборот, помещать в доходные активы. Из-за инфляции требуется всё больше и больше наличных денег. Кассовые операции - это операции, связанные с движением наличных денег, с формированием, размещением и использованием денежных средств на различных активных счетах.

Значение банковских кассовых операций определяется тем, что от них зависит формирование кассовой наличности в хозяйстве, соотношение денежных средств между различными активами, статьями, пропорции между массой бумажных, кредитных купюр и разменной монетой.

Прочие операции. Прочие активные операции, разнообразные по форме, приносят банку за рубежом значительный доход. К числу прочих активных операций относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и т.д.

Экономическое содержание указанных операций различно. В одних случаях (покупка-продажа иностранной валюты или драгоценных металлов) происходит изменение объёма или структуры активов, которые можно использовать для удовлетворения претензий кредиторов банка; в других (трастовые операции) банк выступает доверенным лицом по отношению к собственности, переданной ему в управление; в-третьих (агентские операции) - банк выполняет роль посредника, совершая расчётные операции по поручению своих клиентов [26, с.56].

Что включает в себя управление активами кредитной организации? Что нужно для того, чтобы эффективно управлять активами кредитной организацией?

Необходимо чётко знать классификацию активов. Правильная классификация активов даёт возможность оценить экономическое состояние кредитной организации в целом, а также определить свойства того или иного финансового актива в частности. Анализ этих свойств позволяет установить причинно-следственные связи функционирования данных активов на финансовом рынке, выражающиеся в виде таких принципов, как минимизация рисков и максимизация прибыли.

Необходимо помнить о взаимосвязи между активами и пассивами. Осуществляя операции по размещению средств, менеджмент банка должен сохранять постоянный контроль над пассивами в части сроков их привлечения, наличия свободных ресурсов, стоимости заимствования, поскольку в противном случае это может привести к снижению доходов и прибыли, возникновению риска ликвидности и даже убыткам.

Обязательна грамотная и непрерывная оценка рисков при проведении активных операций. Умение разумно рисковать - один из элементов культуры предпринимательства в целом, а банковской деятельности - в особенности. Нужно также понимать, что современный банковский рынок немыслим без риска. Было бы в высшей степени наивным искать варианты осуществления банковских операций, которые бы полностью исключали риск и заранее гарантировали бы определенный финансовый результат. Риск присутствует в любой операции, только он может быть разных масштабов и по-разному "смягчаться", компенсироваться.

При управлении активами кредитных организаций обязателен регулярный и непрерывный анализ динамики показателей движения активов коммерческих банков. Должен быть осуществлён контроль за изменениями показателей качества активов. Поэтому необходимо рассмотреть показатели качества управления активами, их характеристику и нормативное значение.

Теперь мы знаем, что входит в управление активами кредитной организации, далее очевиден поиск ответа на вопрос: как мы будем управлять активами кредитной организации? Какие методы существуют для эффективного управления качеством активов кредитной организации? Поэтому необходимо рассмотреть информационную базу и методы, которые применяются при методике проведения анализа качества управления активами.

Похожие работы

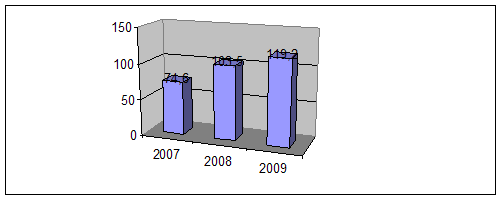

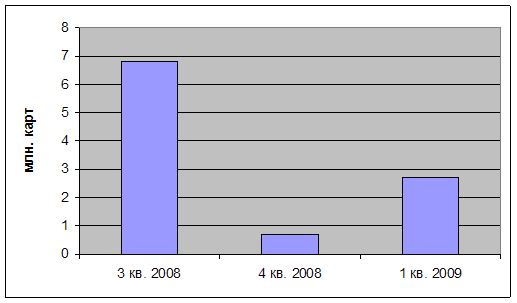

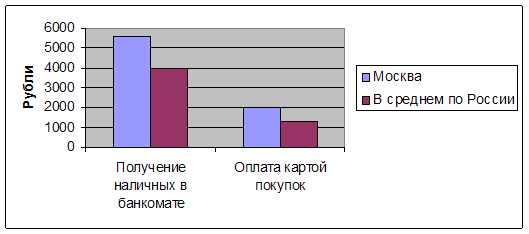

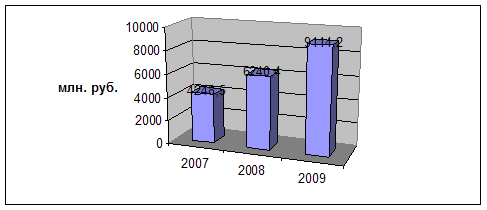

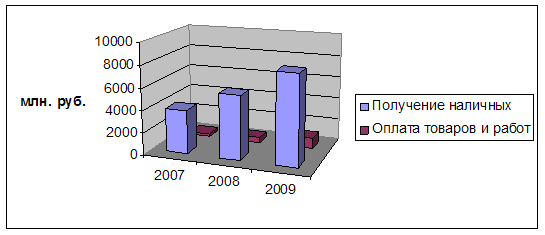

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

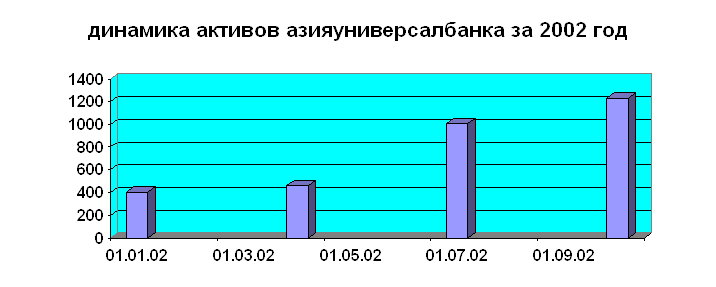

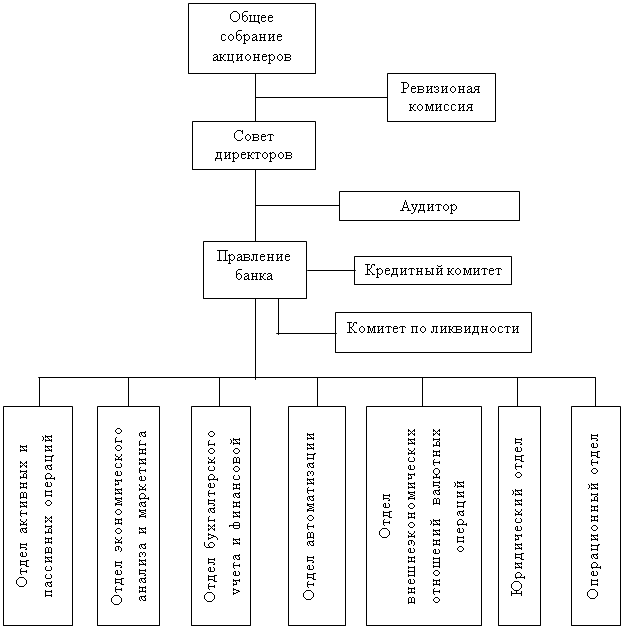

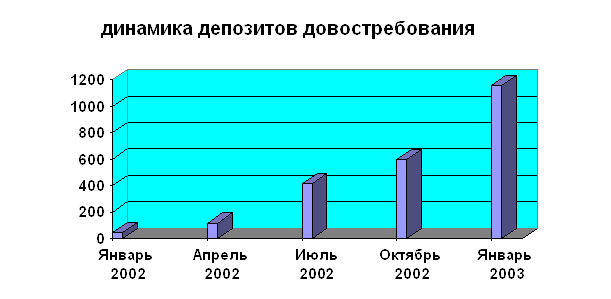

... . Дело за ассоциацией банков и Национальным Банком Кыргызской Республики, которые должны договориться о дальнейшей стратегии развития рынка и деятельности банков на этом рынке. Глава 2 Анализ управления банком в рыночных условиях. 2.1 Позиции занимаемые на рынке АЗИЯУНИВЕРСАЛБАНКом. Акционерный коммерческий «АзияУниверсалБанк» зарегистрирован 22 августа 1997 года. Лицензия НБКР №039. За ...

... по операциям с ценными бумагами по линии предоставления агентских услуг, к которым можно отнести управление активами, и услуги по первичному размещению ценных бумаг. В сфере управления активами коммерческие банки осуществляют операции с ценными бумагами, проводят инвестиции по поручению клиента, которые включают куплю-продажу ценных бумаг, формирование их портфеля. В качестве услуг по первичному ...

... : Д-т 40817 К-т 45505 Сумма 9 568,97 - вынесение ссуды на просрочку счет 45507 Сумма 13,35 Выводы и предложения На основании проведенного в работе исследования по теме «Учет кредитования физических лиц в ОАО «Балтийский Банк» можно сделать следующие выводы. Кредитные операции являются одним из самых важных и значимых направлений в банковской деятельности. Но вместе с тем кредитование ...

0 комментариев