Навигация

Классификация банковских кредитов

2.2 Классификация банковских кредитов

Коммерческие банки предоставляют своим клиентам кредиты, которые можно классифицировать по различным признакам.

По группам заемщиков предоставляются кредиты хозяйству, населению, государственным органам власти, другим банкам.

Кредиты по назначению делятся на потребительский, промышленный, торговый, сельскохозяйственный, инвестиционный, бюджетный, межбанковский.

Кредиты различаются по размерам:

- мелкие (величиной менее 1% собственных средств банка);

- средние (величиной от 1 до 5% собственных средств банка);

- крупные (величиной более 5% собственных средств банка).

По срокам пользования кредиты бывают до востребования и срочные (краткосрочные, среднесрочные и долгосрочные).

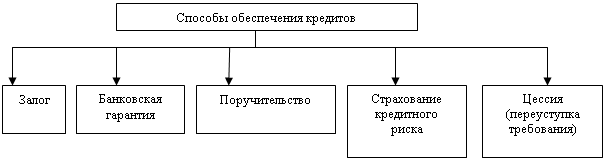

По обеспечению кредиты делятся на необеспеченные и обеспеченные, которые в свою очередь подразделяются по характеру обеспечения на залоговые, гарантированные и застрахованные.

В зависимости от сферы функционирования банковские кредиты, могут быть двух видов, участвующие в расширенном воспроизводстве основных фондов и, участвующие в формировании оборотных фондов.

По способу погашения кредиты бывают погашаемые единовременно (на определенную дату) и погашаемые в рассрочку (частыми, долями: равномерными и неравномерными в сроки, согласованные с банком).

2.3 Система банковского кредитования

Система кредитования - совокупность взаимосвязанных элементов, определяющих организацию кредитного процесса и его регулирование в соответствии с принципами кредитования и теорией кредитного риска.

В систему банковского кредитования входят такие элементы как:

- субъекты кредитования;

- объекты кредитования;

- методы кредитования;

- порядок и степень участия собственных средств заемщиков в кредитной операции;

- формы ссудных счетов;

- способы регулирования ссудной задолженности;

- банковский контроль в процессе кредитования.

Субъекты кредитных отношений. Субъектами кредитных отношений в области банковского кредита являются хозяйственные органы, население, государство и сами банки.

Субъекты кредитных отношений в кредитной сделке всегда выступают в качестве кредиторов и заемщиков. Кредиторами являются лица (юридические и физические), предоставившие свои денежные средства в распоряжение заемщика на определенный срок. Заемщик – лицо, получившее денежные средства в пользование (в ссуду) и обязанное их вернуть в установленный срок и за отдельную плату. Банки в основном работают на привлеченных средствах и по отношению к владельцам этих средств (хозяйственным органам, населению, государству) выступают в качестве заемщиков. Перераспределяя ресурсы заемщику, оформившему кредит, банки выступают как кредиторы. Население, хозяйства, государство, помещая на счетах в банке денежные средства, выступают в роли кредиторов, а запрашивая кредит в банке, превращаются в заемщиков.

В настоящее время в Российской Федерации создаются и действуют предприятия, находящиеся в частной, государственной, муниципальной собственности общественных объединений (организаций). Кроме того существуют предприятия смешанной формы собственности, а также в собственности иностранных государств, юридических лиц и граждан.

В соответствии с Гражданским Кодексом РФ юридические лица создаются в формах хозяйственных товариществ и обществ, производственных кооперативов, государственных и муниципальных унитарных предприятий. Хозяйственные товарищества выступают в формах полного товарищества и товарищества на вере (коммандитного). Хозяйственные общества выступают в формах акционерного общества (открытого и закрытого типа), общества с ограниченной ответственностью или с дополнительной ответственностью.

Коммерческие банки, которые занимаются кредитно-расчетным и кассовым обслуживанием юридических лиц, в соответствии с Законом РФ «О банках и банковской деятельности» на территории Российской Федерации могут образовываться на основе любой формы собственности (в том числе с привлечением иностранного капитала), и в любой организационно-правовой форме, предусмотренной законодательством России [7].

В настоящее время хозяйствующие субъекты кредитования классифицируются на следующие группы:

- коммерческие предприятия и организации;

- некоммерческие предприятия и организации;

- финансовые организации;

- нерезиденты – юридические лица;

- предприниматели.

Субъекты кредитования первых трех групп банками дополнительно подразделяются на три подгруппы: субъекты, находящиеся в федеральной собственности, в государственной (кроме федеральной) собственности и в частной собственности (т.е. негосударственной).

Банки-заемщики – это отечественные банки и банки-нерезиденты.

К физическим лицам – заемщикам относится население, обращающееся за потребительскими ссудами, и физические лица-нерезиденты.

Государство как заемщик выступает в лице Министерства финансов РФ, финансовых органов субъектов РФ и местных органов власти, а также в лице государственных внебюджетных фондов РФ и внебюджетных фондов субъектов РФ и местных органов власти.

Объект кредитования. Под объектом кредитования понимается цель кредита, которая выражает конкретную потребность в привлечении денежных средствах, на удовлетворение которой выдается кредит.

В настоящее время объекты кредитования устанавливаются коммерческими банками самостоятельно. Они определяются на основе стратегии развития банка на ближайшую перспективу, экономической ситуацией в стране и находят отражение в кредитной политике банка.

Общими для всех хозяйствующих субъектов объектами кредитования являются:

- затраты на выплату заработной платы;

- товарно-материальные ценности и имущество;

- ценные бумаги и валютные средства;

- потребности в средствах для расчетов;

- затраты по реализации готовой продукции;

- пополнение оборотных средств;

- инвестиционные затраты (реконструкция, расширение, техническое перевооружение, обновление основных фондов, покупка недвижимости).

Объекты кредитования имеют свою специфику: у розничных и оптовых торговых организаций – товары, находящиеся в товарообороте; у сельскохозяйственных предприятий и фермерских хозяйств – затраты растениеводства и животноводства, молодняк скота, племенное стадо, затраты под урожай будущего года; у органов государственной власти – разрыв в доходах (разница между доходами и расходами) и т.д.

Все объекты кредитования можно разбить на три группы:

- объекты по операциям производственного характера;

- объекты по торгово-посредническим операциям;

- объекты по операциям распределительного характера (на выплату заработной платы, платежей в бюджет различных уровней и во внебюджетные фонды, на оплату таможенных пошлин и т.п.).

Установление банками самостоятельно конкретных объектов кредитования ориентирует клиентов на тщательную проработку мотивации своих потребностей в заемных средствах и экономическое обоснование их величины.

Порядок и степень участия собственных средств заемщиков в кредитной операции. Коммерческие основы деятельности хозяйственных субъектов экономически побуждают их максимально использовать в своем хозяйственном обороте собственные средства и нести полную материальную ответственность за привлекаемые в оборот заемные средства.

Степень участия собственных средств заемщика в кредитуемой операции определяется в заключаемом между ним и банком кредитном договоре. Величина собственных средств в хозяйственном обороте каждого заемщика оказывает влияние на величину выдаваемого кредита через установление по целому комплексу показателей (включая и показатель обеспеченности собственными средствами) степени классности клиента при определении его кредитоспособности.

Способы регулирования ссудной задолженности. Величина кредита, выдаваемая каждому заемщику, имеет свои границы в банке-кредиторе, которые определяется лимитом кредитования.

Лимит выдач – максимальный суммарный оборот по выдаче за весь период действия кредитного договора.

Лимит задолженности – максимальный размер единовременной задолженности по кредиту в рамках одного кредитного договора.

Лимит кредитования – максимальная сумма задолженности клиента по всем кредитным договорам с банком.

Лимит кредитования выступает в роли ограничения кредитного риска, который берет на себя по конкретному заемщику банк.

Банки предварительно проводят классификацию своих клиентов-заемщиков, выделяя среди них акционеров, стратегических партнеров банка, VIP-клиентов, инсайдеров и т.д., что влияет на величину устанавливаемого им индивидуального лимита кредитования наряду с другими критериями (такими как рейтинг надежности заемщика, его кредитная история и т.д.). Максимально возможный размер лимита кредитования одного заемщика устанавливается, как правило, в процентном соотношении к собственному капиталу банка.

Ограничения на величину заемных средств, которые могут быть предоставлены коммерческим банком конкретному заемщику, устанавливаются не только самим банком, но и ЦБ РФ через критериальные значения экономических нормативов, регулирующих деятельность банков, как максимальный кредитный риск на одного заемщика.

Установление лимитов кредитования и нормативов кредитного риска направлено на рациональное и эффективное использование банками своих ресурсов.

Методы кредитования - это способы выдачи и погашения кредита в соответствии с принципами кредитования.

В дореформенный период отечественной банковской практикой были выработаны два метода кредитования: по остатку и по обороту. Сущность метода кредитования по остатку заключалась в том, что движение кредита (т.е. выдача и погашение его) увязывалось с движением остатка кредитуемых ценностей, в качестве которых могли выступать различные товарно-материальные ценности, незавершенное производство, готовая продукция и товары отгруженные. Кредит носил компенсационный характер, так как возмещал хозяйственным органам их собственные средства, вложенные в повышенные (сверх норматива) запасы ценностей и затрат. Метод кредитования по обороту состоял в том, что движение кредита определялось оборотом материальных ценностей, т.е. их поступлением и расходованием. Кредит носил платежный характер, выдача ссуд производилась непосредственно на производство платежа. Погашение осуществлялось по завершении полного кругооборота средств заемщика в соответствии с планом реализации (товарооборота).

В настоящее время способы выдачи и погашения кредитов коммерческими банками определяются Положением ЦБ РФ «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашении)» от 31 августа 1998 г. № 54-П [8]. В частности, предусмотрено предоставление кредитов клиентам банка следующими основными способами:

- разовым зачислением денежных средств на банковский счет, либо разовой выдачей наличных денег;

- открытием кредитной линии;

- кредитованием расчетного счета клиента (при недостаточности или отсутствии на нем денежных средств).

Формы ссудных счетов. В дореформенное время использовались специальные ссудные счета для кредитования заемщиков. Сущность специального ссудного счета для предоставления кредита платежного характера заключалось в направлении всей выручки от реализации товаров в кредит этого счета для своевременного погашения банковской ссуды и обеспечения полного участия собственных средств заемщика в воспроизводственном процессе. Таким образом, по специальному ссудному счету должны идти регулярные выдачи кредита и его погашение. Здесь расчетному счету отводилась роль вспомогательного счета, поскольку по нему совершались операции, связанные с распределением прибыли и выплатой заработной платы.

Контокоррентный счет является высшей формой доверия банка к клиенту. По дебету этого счета идут все платежи клиента, связанные с его производственной деятельностью и распределением прибыли, а в кредит зачисляются выручка и все другие поступления в пользу предприятия. Кредитовое сальдо счета свидетельствует о наличии у предприятия в данный момент собственных средств, а дебетовое сальдо – о привлечении в оборот банковского кредита, за который взимается процент.

Современный простой ссудный счет, представляющий собой бухгалтерский документ банка, служит исключительно для учета предоставленного банком заемщику кредита и его погашения. Никаких других функций он не выполняет. Однако до выхода в свет Положения ЦБ РФ «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31 августа 1998 г. № 54-П с простого ссудного счета непосредственно осуществлялась оплата расчетно-платежных и денежных документов заемщиков по оформленным с банком кредитным договором. Таким образом, простой ссудный счет выполнял еще и платежную функцию, что способствовало соблюдению принципа целевого банковского кредитования. При направлении суммы кредита, выдаваемого заемщику на его расчетный счет, соблюдать это принцип сложно, поэтому повышаются риски кредитования [8].

Банковский контроль в процессе кредитования. Для коммерческих банков кредитование является одним из самых доходных, но высокорискованных видов его деятельности. Это обязывает банки осуществлять тщательный контроль над соблюдением установленных принципов кредитования, а также за целевым использованием кредита заемщиками и его эффективностью в целом.

В области кредитных отношений банковский контроль проходит несколько стадий:

- предварительный контроль, который заключается в выборе из числа потенциальных заемщиков тех, которые по своему статусу, финансовому положению, кредитной истории и цели кредита отвечают всем требованиям банка и его кредитной политике;

- текущий контроль, под которым понимается проверка банком всей документации, предоставленной заемщиком, для оформления кредита, ее анализ с целью заключения кредитного договора и обеспеченных обязательств, которые позволяют соблюдать принципы кредитования и отвечают нормам ГК РФ и банковскому законодательству;

- последующий контроль осуществляется с момента предоставления ссуды до полного ее погашения. Его суть состоит в том, что на протяжении всего срока действия кредитного договора банком проводится постоянный контроль финансового состояния заемщика по его отчетности и движению средств по банковским счетам, состояния заложенного имущества, состояния лимита кредитования заемщика и целевого использования кредита, своевременности уплаты процентов по ссуде, полного и своевременного погашением кредита в сроки, определенные договором, а так же изменения качества кредита, а следовательно, и риска по нему для принятия соответствующих мер экономического и юридического характера [3].

Похожие работы

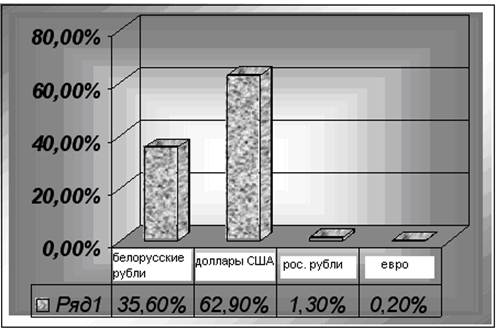

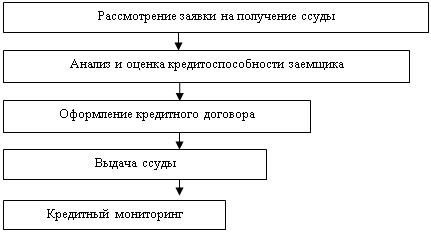

... годовых. Снижение стоимости кредитов будет способствовать расширению спроса на кредиты и увеличению их доступности для субъектов хозяйствования всех форм собственности. 1.2 Виды кредитования юридических лиц и организация кредитного процесса в АСБ «Беларусбанк» Кредиты, предоставляемые коммерческими банками юридическим лицам, можно классифицировать: - по целевой направленности – ...

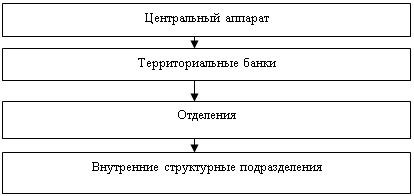

... в составе кредитного портфеля: снизился удельный вес стандартных ссуд с 92,5 % до 92,2 %, сомнительных - с 3,6 % до 1,2 %, выросла доля нестандартных ссуд с 1,4 % до 2,7 %, безнадежных - с 2,6 % до 3,9 %. Однако темпы прироста кредитования юридических лиц Сбербанком РФ по Алтайскому краю в целом, превышают общероссийские: за 2000 г. прирост объемов кредитования составлял 89 %, за 2001 год - 72 %, ...

... процесс оформления и выдачи кредита осуществляется за более короткий промежуток времени, обеспечивая экономию времени 3 дня. Предложенные мероприятия по совершенствованию организации кредитования юридических лиц позволят банку проводить более продуманную политику привлечения и удержания клиентов, а также повысить эффективность операций кредитования и улучшить политику управления риском. 3.2 ...

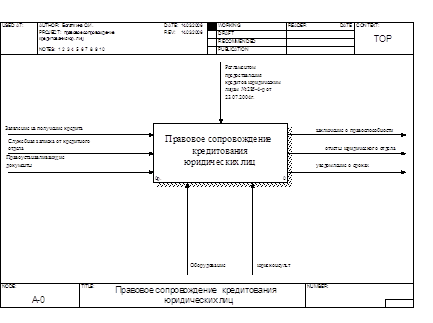

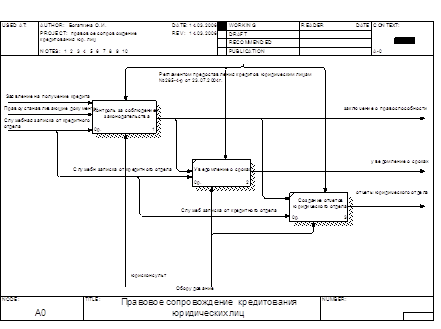

... Рис. 14 Формирование отчета После нажатия ok система формирует отчет юридического отдела за определенный период времени (рисунок 15). Рис. 15 Отчет 3.4 Тестирование автоматизированной системы правового сопровождения кредитования юридических лиц При создании любого программного обеспечения одним из основных этапов является этап тестирования. На данном этапе согласно сформулированным ...

0 комментариев