Навигация

Существующие межбанковские корреспондентские системы

2.2 Существующие межбанковские корреспондентские системы

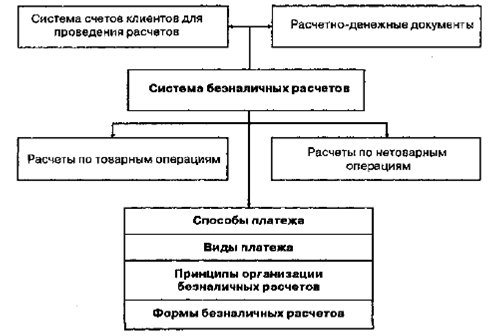

Межбанковские расчеты представляют собой систему безналичных расчетов между банковскими учреждениями, основанную главным образом на прямых переводах денежных средств и регулярных зачетах их взаимных финансовых требований и обязательств. Осуществление безналичных расчетов в хозяйстве между поставщиками и плательщиками порождает взаимные расчеты между банками. Межбанковские расчеты возникают тогда, когда плательщик и получатель обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег.

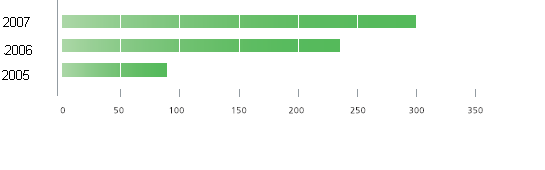

В настоящее время в РФ используются три основные системы межбанковских расчетов, структура которых в общем объеме платежей на 1января 2007 г. имеет следующий вид (по данным годового отчета Банка России за 2006 г.):

· платежи, совершенные через расчетную сеть Банка России,-67,7%;

· платежи, совершенные через корреспондентские счета банков, открытые друг у друга,-8,5%;

· платежи, совершенные через внутренние банковские системы расчетов,-22,6%.

Кроме того, незначительная часть платежей (около 2%) проходит через расчетные небанковские кредитные организации, осуществляющие межбанковский клиринг. Как видно из приведенных данных, отечественная система межбанковских расчетов в большей степени ориентируется на расчеты через расчетную сеть Банка России. Проведение расчетов между банками осуществляют специально созданные для этой цели структурные подразделения ЦБ РФ - расчетнокассовые центры (РКЦ). Каждому коммерческому банку по месту его территориального расположения в соответствующем РКЦ открывается корреспондентский счет. Филиалы банков имеют корреспондентские счета типа субсчетов. Для открытия корреспондентского счета каждый коммерческий банк предоставляет в РКЦ следующие документы:

· заявление на открытие корреспондентского счета;

· нотариально заверенную копию учредительных документов;

· нотариально заверенную копию лицензии на осуществление банковских операций;

· письмо регистрирующего органа и копию выписки о перечислении средств с временного накопительного счета на основной корреспондентский счет;

· письмо территориального учреждения Банка России с подтверждением кандидатур руководителя и главного бухгалтера кредитной организации;

· свидетельство о постановке на учет в налоговом органе;

· справка о постановке на учет в Пенсионном фонде РФ и Фонде обязательного медицинского страхования;

· нотариально заверенную карточку с образцами подписей руководителя, главного бухгалтера и других уполномоченных должностных лиц банка, право подписи которых согласовано с ЦБ РФ, и оттиском печати банка;

· информационное письмо Главного межрегионального центра обработки и распространения статистической информации и территориального органа статистики с присвоенным банку кодом общероссийского классификатора;

· извещение страхователя Фонда социального страхования;

Открытие банком корреспондентского счета в РКЦ оформляется соответствующими договорами, а именно:

· договором корреспондентского счета, который определяет порядок расчетного обслуживания банка;

· договором на кассовое обслуживание коммерческого банка РКЦ;

· специальным договором об установлении корреспондентских отношений на выполнение платежей электронным способом.

Корреспондентский счет банка в РКЦ представляет собой разновидность депозитного счета до востребования и, по существу, выполняет те же функции, что и расчетный счет предприятия, но с учетом специфики деятельности банка. На нем хранятся все свободные денежные средства коммерческого банка – как собственные, так и неиспользованные деньги его клиентов, и полученные ссуды от других банков. Через корреспондентский счет банк осуществляет весь круг операций, связанных с расчетно-кассовым обслуживанием своих клиентов, с получением и предоставлением межбанковских кредитов, с открытием в ЦБ РФ депозитов, а также с операциями самого банка как хозяйствующего субъекта. Расчеты между РКЦ по операциям коммерческих банков, а также по их собственным операциям осуществляются через систему межфилиальных оборотов (МФО). МФО должны осуществляться так, чтобы обеспечить сохранность средств, не допускать ошибок, несанкционированного доступа к движению документов, предотвращать засылку денежных средств не по адресу. В системе МФО каждая начальная операция дублируется ответной, а на балансе ЦБ РФ открываются два вида счетов по межфилиальным расчетам:

· счета начальных МФО;

· счета ответных МФО.

Перемещение денежных средств между РКЦ по системе МФО происходит на основе авизо, представляющего собой распоряжение одного учреждения банка другому о выполнение расчетной операции. По способу отсылки авизо подразделяются на почтовые и телеграфные. В зависимости от содержания операции авизо подразделяются на кредитовые (зачисление средств) и дебетовые (списание средств). Документооборот действующих на сегодня форм безналичных расчетов и соответствующих им платежных инструментов (платежные поручения, платежные требования, инкассовые поручения, аккредитивы, чеки) в расчетах по МФО обслуживает использование лишь кредитовых авизо.

Для проведения платежей через расчетную сеть Банка России действующая нормативно-правовая база допускает передачу расчетных документов от банка-отправителя платежа в банк – исполнитель платежа, как на бумажных носителях, так и в электронном виде (электронная копия документа). Централизованный порядок расчетов через расчетную сеть Банка России позволяет обеспечить перечисление денежных средств в любом направлении, охватить расчетными операциями клиентов самых отдаленных территорий РФ. Вместе с тем технология этих расчетов в части информации, основанной на бумажных носителях, имеет существенные недостатки: огромный бумажный документооборот, вероятность появления дефектов авизо, задержки в почтовом обороте между РКЦ, низкая скорость совершения расчетных операций, ошибки в расчетах. Совершенствование межбанковских расчетов через расчетную сеть Банка России связано с созданием и развитием электронной системы межбанковских расчетов (ЭЛСИМЕР). С 1993 г. эта задача решается путем проведения постоянно расширяющегося эксперимента по внедрению системы межрегиональных и внутрирегиональных электронных платежей. В апреле 1996 г. ЦБ РФ была принята «Стратегия развития платежной системы России», а в июле 1997 г. - «Концепция развития расчетной сети Банка России». В этих документах была поставлена задача к 2005 г. завершить создание в РФ современной автоматизированной системы межбанковских расчетов, работающей в режиме реального времени, что означает такой уровень системно-технических решений в расчетах, когда время, необходимое для проведения всех процедур по передаче банковской информации и ее проверки, будет измеряться секундами, а момент списания средств со счета плательщика будет совпадать с моментом зачисления средств на счет получателя.

В настоящее время система межрегиональных электронных платежей функционирует в 76, а внутрирегиональных – в 77 главных территориальных управлениях Банка России при общем количестве ГТУ-79. Электронный документ, предъявляемый для исполнения в расчетную сеть Банка России, должен содержать реквизиты, в соответствии с которыми совершаются операции по счетам клиентов. При этом допускается обмен электронными платежными документами (ЭПД) двух видов:

· полноформатными электронными платежными документами;

· электронными платежными документами сокращенного формата.

Перевод средств между пользователями через расчетную сеть Банка России с использованием полноформатных ЭПД не сопровождается обменом бумажными платежными документами, за исключением налоговых платежей. Перевод средств с использованием ЭПД сокращенного формата должен сопровождаться обменом платежных документов на бумажных носителях. Обмен ЭПД между коммерческим банком и обслуживающим его РКЦ осуществляется пакетами, включающими один или несколько ЭД. Каждый пакет подписывается (защищается) электронной цифровой подписью (ЭЦП), при этом отдельные ЭД в составе пакета не подписываются. ЭПД из пакета, подписанного ЭЦП, признаются имеющими равную юридическую силу с платежными документами, составленными на бумажном носителе только при положительном результате проверки ЭЦП.

Использование электронных платежей в расчетной сети Банка России дает возможность осуществлять расчеты день в день в режиме реального времени, значительно сократить сроки прохождения платежей между плательщиками и получателями средств, операционные ошибки и время обработки корреспонденции, объем денежной массы, поскольку увеличение скорости оборота денег обратно пропорционально требуемому объему.

Третьей системой организации межбанковских расчетов является их осуществление через внутрибанковские расчетные системы.

Похожие работы

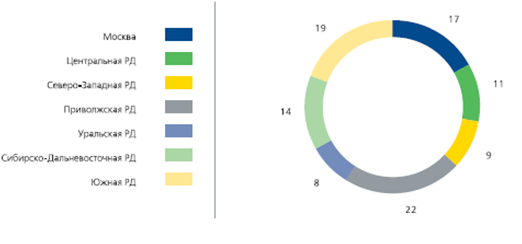

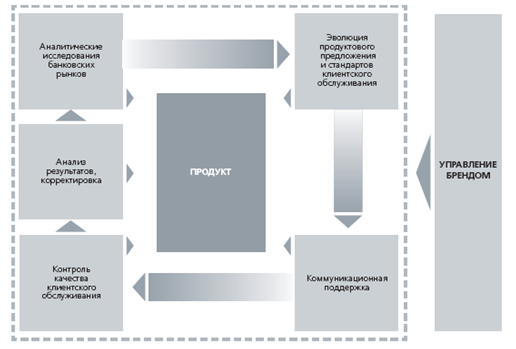

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

... изменения, создавая друг другу здоровую конкуренцию и постоянно совершенствуя и увеличивая спектр предоставляемых услуг. Приложение № 1 С О Г Л А Ш Е Н И Е об установлении корреспондентских отношений между Банком “Одинбанком” и Коммерческим банком “ ” Банк “Одинбанк” , в дальнейшем именуемый "Одинбанк", и Коммерческий банк “______ ”, в ...

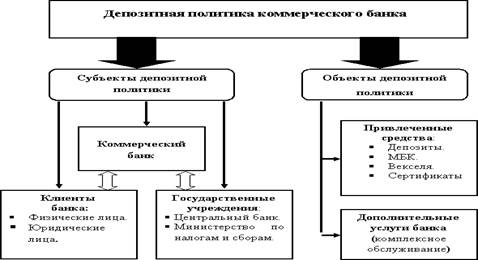

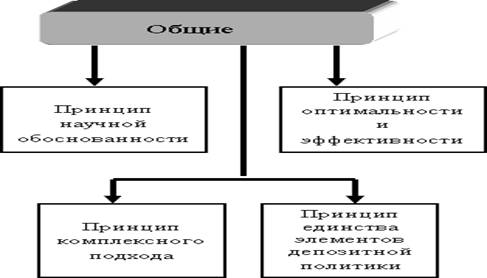

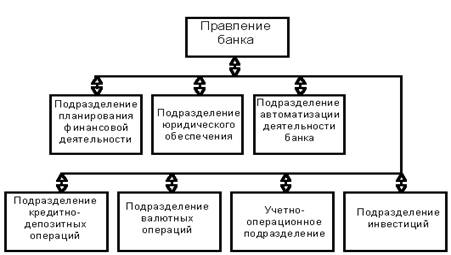

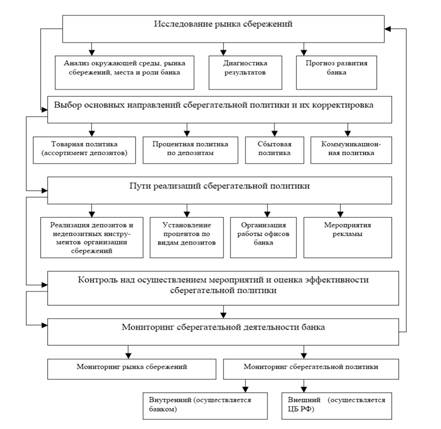

... кризиса, сложившегося в мире. Только за 1 квартал 2009 года они увеличились приблизительно на (3-5)% практически по всем коммерческим банкам. Глава 2 Депозитная политика коммерческого банка (на примере ОАО «Банк «Петровский») 2.1 Место ОАО «Банк «Петровский» на рынке банковских услуг Прежде чем анализировать конкретное направление деятельности какого-либо субъекта экономики, необходимо ...

... и выполненные работы и др. Предприятиям и организациям по согласованию с обслуживающими их банками устанавливается лимит кассовой наличности, т.е. предельная сумма наличных денег, которая может храниться в кассе предприятия. Коммерческие банки осуществляют операции с наличными деньгами по обслуживанию клиентов только при наличии у них лицензии, выданной Центральным банком РФ (или его террито ...

0 комментариев