Навигация

Организация корреспондентских отношений коммерческих банков

2 Организация корреспондентских отношений коммерческих банков

2.1 Сущность и необходимость корреспондентских отношений между банками

Корреспондентские отношения – это договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг.

Корреспондентские отношения - традиционная форма банковских связей, используемая в основном при обслуживании внешней торговли и включающая в себя совокупность всех возможных форм сотрудничества между банками. Установление корреспондентских отношений между двумя банками предполагает заключение корреспондентского соглашения, что в свою очередь, означает, что банки, обменявшись контрольными документами (альбомами образцов подписей лиц, уполномоченных подписывать банковскую документацию и ключом для идентификации телеграфной переписки), выполняют различные операции по поручению друг друга в пределах установленных друг другу лимитов на проведение тех или иных операций. Корреспондентское соглашение содержит в себе все условия и процедуры на основании которых будут строиться взаимоотношения банков.

В рамках корреспондентского соглашения производятся акцепты тратт, аккредитивные операции, выплата переводов, выдача и прием гарантий, инкассирование документов и т.п. При необходимости для удобства расчетов банки-корреспонденты открывают друг другу корреспондентские счета в различных валютах. Для торговых партнеров наличие корреспондентских отношений между банками экспортера и импортера имеет важное значение, поскольку позволяет осуществлять без задержек международные расчеты и избегать включения в них третьих банков и, соответственно, дополнительных расходов. Понятие "корреспондентские отношения" в настоящее время вышло за традиционные рамки только договоренности между банками о порядке совершения взаимных операций и распространилось практически на все сферы банковской деятельности, включая широкий комплекс межбанковских взаимоотношений, работу по совершенствованию практики международных расчетов, качество банковского обслуживания клиентуры.[1]

Под корреспондентскими отношениями в их современном выражении следует понимать отношения, опосредствующие проведение между банками взаимных операций, которые они совершают по поручению своих клиентов и от собственного имени. Понятие "корреспондентские отношения" включает формы, методы и условия совершения операций, порядок их проведения.

Если раньше установление корреспондентских отношений предполагало получение чисто технической возможности проведения расчетов с тем или иным банком, обеспечивало определенные гарантии четкости и своевременности осуществления расчетов, снижение рисков неплатежей, конкурентоспособность предоставляемых банком услуг, то теперь в рамках корреспондентских отношений становится возможным извлечение дополнительной прибыли, в частности путем получения оперативной информации о движениях средств на корреспондентских счетах, снижении или отмене ставок комиссионного вознаграждения по тем или иным операциям и т.д. Банки при установлении корреспондентских отношений подразделяются, по отношению друг к другу, на два вида - банк-корреспондент со счетом и банк-корреспондент без счета. При выборе иностранных корреспондентов предпочтение отдается национальным центральным и крупным коммерческим банкам, а также отделениям крупных иностранных банков в данной стране, по обязательствам которых их главные конторы подтвердили свою ответственность. При установлении корреспондентских отношений внутри страны выбор банка-корреспондента зависит от спектра операций, которые собирается осуществлять коммерческий банк. Корреспондентские отношения оформляются заключением межбанковского корреспондентского соглашения в форме двустороннего договора или обмена письмами.

Корреспондентские отношения оформляются обменными письмами или заключением специального корреспондентского договора (соглашения), в которых предусматриваются порядок и условия выполнения соответствующих банковских операций. При заключении корреспондентского договора определяются валюта расчетов, счета для проведения платежей, порядок пополнения счета, размер комиссионного вознаграждения и другие условия. После заключения корреспондентского договора кредитные учреждения обмениваются образцами подписей должностных лиц, контрольным ключом, который применяется для удостоверения подлинности выставленных банками платежных поручений, тарифами комиссионных вознаграждений и другими документами. Кредитные институты, установившие между собой корреспондентские отношения, называют друг друга корреспондентами. На более жесткой основе строятся корреспондентские отношения между коммерческими банками и центральным банком. Каждый коммерческий банк, как правило, должен иметь корреспондентский счет в каком- либо учреждении национального (эмиссионного) банка. Посредствам этих отношений банки связываются в единую систему. Они как бы дополняют друг друга, выступая в качестве клиентов друг друга. Корреспондентский счет - счет, на котором отражаются расчеты, произведенные одним кредитным учреждением по поручению и за счет другого кредитного учреждения на основе заключенного корреспондентского договора. Платежи по корреспондентским счетам могут осуществляется в пределах остатка денежных средств на счете либо с превышением этого остатка за счет предоставленного по счету кредита (овердрафта), что, как правило, оговаривается в заключенном договоре. Важно своевременно «подпитывать» указанные активы и оперативно управлять ими. Расчеты между банками осуществляются с помощью расчетных документов, выписываемых одной из сторон. Списание средств со счета плательщика производится только на основании первого экземпляра расчетного документа (документа, переданного по факсу), если иное не оговорено указаниями Центрального Банка России. Все операции, произведенные по корреспондентским счетам, открытым на балансе учреждений банков и в РКЦ, как правило, должны отражаться в один день. Поэтому остатки по ним должны быть равны с учетом документов, проведенных и полученных от учреждения банка по почте.

Порядок открытия и ведения счетов организаций в банках регулируется Инструкцией Центрального Банка Российской Федерации от 14.09.2006 №28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)[2]».

В Инструкции перечислены виды счетов, которые открываются кредитными организациями:

- текущие счета для физических лиц для операций, не связанных с предпринимательской деятельностью;

- расчетные счета для юридических лиц и индивидуальных предпринимателей, а также для лиц, занимающихся частной практикой;

- корреспондентские счета (субсчета) для кредитных организаций и их филиалов соответственно;

- бюджетные счета (открываются для осуществления операций со средствами бюджетов всех уровней);

- счета по вкладам (депозитам) открываются на основании договора банковского вклада (депозита);

- счета доверительного управления;

- специальные банковские счета (например, для осуществления брокерской деятельности клиентами - инвестиционными компаниями (брокерами));

- депозитные счета судов, службы судебных приставов, правоохранительных органов и нотариусов.

Следует учесть, что положения Инструкции не распространяются на порядок открытия и закрытия счетов кандидатов на выборные должности, счетов по вкладам военнослужащих, открываемых в полевых учреждениях Банка России, а также счетов, открываемых по иным основаниям, отличным от договора банковского счета, вклада (депозита).

В соответствии с Инструкцией кредитная организация обязана вести Книгу регистрации открытых счетов, в которую вносятся записи об открытии и закрытии банковских счетов, счетов по вкладам (депозитам). Записи в указанную Книгу регистрации вносятся не позднее следующего рабочего дня с даты совершения юридически значимого действия. При этом в Инструкции перечислены закрытые перечни документов, требующихся для открытия соответствующего счета.

В Инструкции детализированы требования к оформлению кредитной организацией представляемых клиентом документов. Отметим лишь необходимость использования сотрудником кредитной организации печати или штампа, которые будут проставляться на документах клиента. Образец печати или штампа закрепляется в распорядительном акте кредитной организации приказом единоличного исполнительного органа или иного уполномоченного органа управления.

Отдельная глава в Инструкции посвящена оформлению карточки с образцами подписей и оттиска печати. Подчеркнем, что большинство положений рецепиировано из утратившего силу указания Банка России от 21.06.2003 N 1297-У. Карточки клиентов, изготовленные до вступления в силу Инструкции, не подлежат переоформлению. Кроме того, оформление карточки с образцами подписей и оттиском печати не требуется в случае, если положения договора предусматривают перечисление денежных средств только на основании заявления клиента - физического лица, а все необходимые расчетные документы составляются и подписываются банком. В данной Инструкции Банк России разрешил подстрочный перевод карточки с образцами подписей, что значительно облегчит ее заполнение нерезидентами Российской Федерации.

Согласно Инструкции банк обязан формировать по каждому банковскому счету, счету по вкладу (депозиту) клиента юридическое дело. Вероятно, Банком России допущена неточность, так как исходя из буквального толкования положения п. 10.1 Инструкции обязанность формирования юридических дел распространяется только на банки. Иными словами, небанковские кредитные организации не обязаны вести юридические дела при открытии банковских счетов.

В юридическое дело клиента, имеющее порядковый номер, будут включаться идентификационные документы клиента, договоры с клиентом, налоговые уведомления об открытии (закрытии) счетов, переписка с клиентом, а также иные документы. В соответствии с Положением Банка России от 19.08.2004 N 262-П юридическое дело хранится не менее пяти лет с момента прекращения отношений с клиентом. В целях обеспечения соблюдения банковской тайны банк обязан исключить несанкционированный доступ к юридическим делам клиентов[3].

Открытие банком физическому лицу – резиденту и нерезиденту расчетных счетов в валюте РФ, текущих счетов в иностранной валюте, специальных банковских счетов в валюте РФ и иностранной валюте, порядок предоставления необходимых для открытия счета документов, а также их перечень предусматриваются отдельными Регламентами, утвержденными Президентом Банка. Положение основывается на нормах Гражданского кодекса Российской Федерации, Федеральных законов, нормативных актах Центрального банка Российской Федерации, других нормативных актах Министерств и Ведомств, регламентирующих порядок открытия счетов в кредитных организациях Российской Федерации. Установленный Инструкцией порядок является обязательным для соблюдения всеми работниками Банка. Согласно Федеральному Закону «О банках и банковской деятельности» клиенты вправе открывать необходимое им количество расчетных и иных счетов в банках. При открытии счетов клиентам работники Банка должны руководствоваться действующим законодательством, банковскими правилами, Положением, а также Технологическим регламентом, в котором описана технология открытия счетов в автоматизированной банковской системе.

Преимущества расчетов по межбанковским корреспондентским счетам заключаются в следующем.

Во-первых, это отвечает интересам клиентов, которые имеют устойчивые контрактные отношения с клиентами других банков. При открытии корсчета банк может скупить определенные услуги для клиентов гораздо дешевле, нежели осуществлял бы их сам, главным образом за счет экономии на масштабах. Имеют место случаи, когда банк открывает корсчет в другом банке для обслуживания даже одного крупного клиента. Известно, что организация расчетов, как в рублях, так и в валюте, является ключевым моментом в выборе клиентами обслуживающего банка. Вторым немаловажным преимуществом прямых корреспондентских отношений является обеспечение ускорения расчетов. Это достигается за счет того, что расчеты осуществляются напрямую, без промежуточных звеньев Оперативности расчетов способствует использование в отношениях между корреспондентами системы электронных платежей» или телексной связи.

В-третьих, при развитых прямых корреспондентских отношениях создаются условия для проведения клиринга — зачета взаимных поручений банков, как правило, посредством открытия счетов в одном каком-либо крупном банке. Проведение клиринга между банками-корреспондентами позволяет минимизировать остатки средств на корсчетах, а значит, высвободить часть их в расчетах и использовать для получения дохода. Клиринговые банки, имеющие у себя сотни счетов других банков, играют значимую роль в экономике благодаря четкой работе и устойчивости. Они организуют транзитные платежи: перечисления средств по поручению банков в различные регионы, с банками которых налажены корреспондентские отношения. Однако нормативная база такого рода платежей практически отсутствует, что затрудняет внедрение их в практику и создает в случае использования дополнительные риски.

В-четвертых, расширяются возможности для активной работы банков на рынке и применения целого набора финансовых инструментов. С одной стороны, крупный банк может привлечь на корреспондентский счет значительные дополнительные средства и использовать их на разнообразные операции. Широкая корреспондентская сеть позволяет крупному банку развивать вексельное обращение. С другой стороны, банки-клиенты могут, имея в качестве обеспечения на корсчетах неснижаемые остатки, получать кредиты под операции, которые осуществляет основной банк. Крупные банки, устанавливая корреспондентские отношения, как правило, обмениваются корсчетами, а более мелкие открывают счета в более крупных банках и проводят расчеты аналогично порядку осуществления расчетов через РКЦ. Открытие корсчета для банка-корреспондента означает то же самое, что открытие отделения банка. В то же время он сохраняет право собственности в отношении средств на этом корсчете и возможность контроля за своими операциями без лишних затрат. Многие банки для поддержания и расширения полезных банковских связей идут на сокращение стоимости услуг в пользу корреспондентов. Известно, что банки, не имеющие достаточного престижа, не избираются в качестве корреспондентов и рискуют потерять свои позиции в деловом мире. Степень развития и количество корреспондентских связей могут стать основой для более глубокого подчинения одних банков другими. Практически все банки, осуществляющие расчеты при прямых корреспондентских отношениях с другими банками, проводят их с электронным исполнением платежей преимущественно на валовой основе. В целом сроки платежей здесь минимальные. Однако разветвленная система прямых корреспондентских отношений приводит к рассредоточению денежных средств по многочисленным банкам-корреспондентам. Расчетные операции в этом случае носят локальный характер, так как затрагивают платежи клиентов ограниченного числа банков. Для полного удовлетворения потребностей клиентов банка в организации платежного оборота коммерческому банку необходимо было бы устанавливать прямые корреспондентские отношения условно с тысячей банков, т.е. открыть тысячу корсчетов, что для среднего банка неприемлемо. Кроме того, партнерство между банками в процессе установления корреспондентских отношений связано с рисками финансовой надежности контрагентов и требует квалифицированного анализа результатов их деятельности. В ряде случаев такие расчеты при использовании кредитных линий, могут быть даже опасны: неплатежеспособность одного из банков способна вызвать цепочку неплатежей, в результате чего пострадают клиенты банка. В конечном счете, при установлении корреспондентских отношений получение пользы для банка должно сопоставляться с издержками. Количество корсчетов должно быть оптимальным для обеспечения нормального процесса кредитно-расчетных взаимоотношений. Список банков-корреспондентов периодически должен пересматриваться для исключения наименее активных банков.

Возникают проблемы и в процессе проведения контроля за финансовым состоянием банков-корреспондентов. Анализ сложившейся системы проведения расчетов через взаимные корсчета банков показывает, что она менее эффективна по сравнению с глобальной валовой системой на базе РКЦ в связи с разрозненностью корсчетов и слабым взаимодействием между основными банками (банками, имеющими межбанковские расчетные центры по корсчетам). Корреспондентские банковские связи должны использоваться параллельно с последней и дополнять ее, что будет способствовать повышению эффективности функционирования российской платежной системы.

Похожие работы

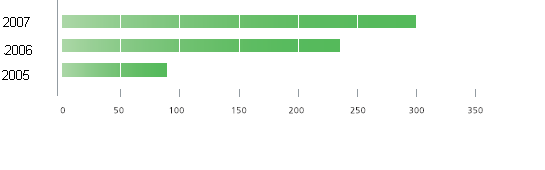

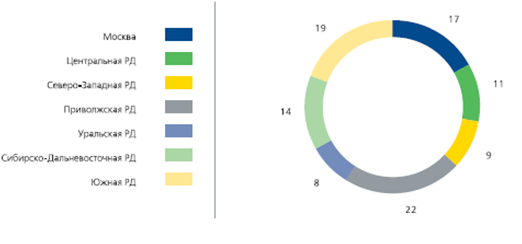

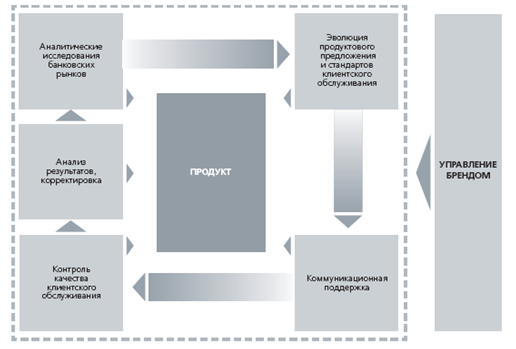

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

... изменения, создавая друг другу здоровую конкуренцию и постоянно совершенствуя и увеличивая спектр предоставляемых услуг. Приложение № 1 С О Г Л А Ш Е Н И Е об установлении корреспондентских отношений между Банком “Одинбанком” и Коммерческим банком “ ” Банк “Одинбанк” , в дальнейшем именуемый "Одинбанк", и Коммерческий банк “______ ”, в ...

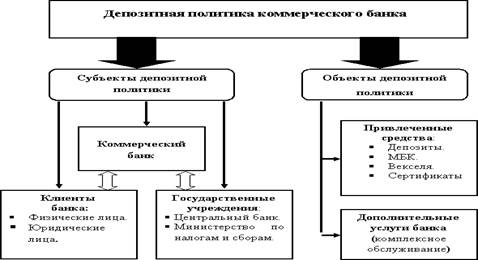

... кризиса, сложившегося в мире. Только за 1 квартал 2009 года они увеличились приблизительно на (3-5)% практически по всем коммерческим банкам. Глава 2 Депозитная политика коммерческого банка (на примере ОАО «Банк «Петровский») 2.1 Место ОАО «Банк «Петровский» на рынке банковских услуг Прежде чем анализировать конкретное направление деятельности какого-либо субъекта экономики, необходимо ...

... и выполненные работы и др. Предприятиям и организациям по согласованию с обслуживающими их банками устанавливается лимит кассовой наличности, т.е. предельная сумма наличных денег, которая может храниться в кассе предприятия. Коммерческие банки осуществляют операции с наличными деньгами по обслуживанию клиентов только при наличии у них лицензии, выданной Центральным банком РФ (или его террито ...

0 комментариев