Навигация

Безналичные расчёты в РФ за 2008 год

2.3 Безналичные расчёты в РФ за 2008 год

В 2008 году в развитии платежной системы России сохранялись позитивные тенденции, связанные с повышением эффективности ее функционирования.

Количество учреждений банковской системы, предоставляющих платежные услуги, увеличилось за год на 5,4% и на 1.01.2009 составило 43,3 тыс. единиц. Рост их числа в расчете на 1 млн. жителей с 289 на 1.01.2008 до305 учреждений на 1.01.2009 свидетельствовал о расширении доступности платежных услуг банковской системы. В институциональной структуре банковского сектора произошли существенные изменения. За 2008 год число операционных офисов кредитных организаций выросло более чем в 3 раза при незначительном увеличении количества дополнительных офисов (на 12,1%) и филиалов кредитных организаций (на 0,4%). Рост привлекательности операционных офисов по сравнению с другими организационными формами предоставления банковских услуг обусловлен, прежде всего, упрощенным порядком их регистрации и достаточно широким перечнем осуществляемых банковских операций.

Количество трансакционных счетов, открытых в кредитных организациях физическим и юридическим лицам, не являющимся кредитными организациями, увеличилось за 2008 год на 11,0% и на 1.01.2009 составило 467,8 млн. счетов. В их составе преобладали счета физических лиц, доля счетов юридических лиц не превышала 2%. К концу 2008 года на одного человека в среднем приходилось 3,3 трансакционного счета (годом ранее — 3,0 трансакционного счета).

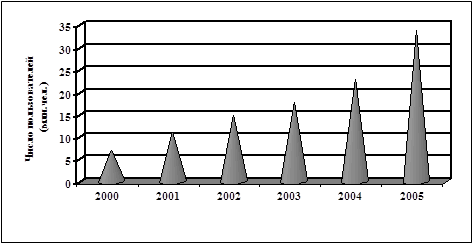

В условиях активного внедрения в деятельность российских банков современных информационных и коммуникационных технологий развитие рынка платежных услуг характеризовалось дальнейшим повышением клиентского спроса на услуги по дистанционному управлению счетами. С начала года количество счетов, к которым был предоставлен дистанционный доступ, выросло на 40,2%, и на 1.01.2009 их доля в общем количестве счетов, по которым в отчетном году проводились платежи, увеличилась до 31,0% (на 1.01.2008 она составляла 25,3%). В их числе отмечен значительный рост количества счетов, доступ к которым осуществлялся с использованием мобильных телефонов (в 2,0 раза), а также интернет технологий (в 1,6 раза).

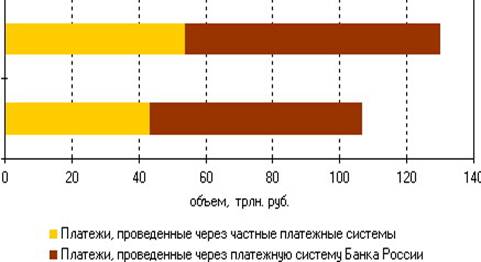

По сравнению с 2007 годом количество и объем безналичных платежей, проведенных в 2008 году через платежную систему России, выросли на 13,3 и 18,3% соответственно и составили 2,8 млрд. трансакций на сумму 882,3 трлн. рублей. Ежедневно осуществлялось в среднем 11,2 млн. платежных трансакций на сумму 3,5 трлн. рублей (в 2007 году — 9,9 млн. трансакций на сумму 3,0 трлн.рублей).

Частными платежными системами за год проведено 1,8 млрд. платежей на сумму 366,1 трлн. рублей, из них 71,4% от общего количества и 46,9% от общего объема приходилось на платежи внутри одного подразделения кредитной организации; 23,4 и 36,9% - на межфилиальные расчеты; 5,2 и 16,2% - на расчеты через корреспондентские счета кредитных организаций, открытые в других кредитных организациях.

Расчеты на рынке ценных бумаг в основном обеспечивались небанковскими кредитными организациями — Расчетной палатой ММВБ и Расчетной палатой РТС. Объем операций по счетам участников крупнейшего расчетного центра ОРЦБ - Расчетной палаты ММВБ - за 2008 год увеличился по сравнению с 2007 годом на 36,5% и составил 168,6 трлн. рублей.

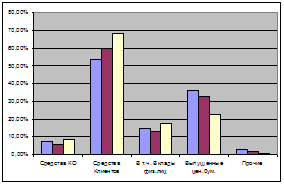

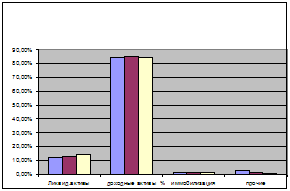

Преобладающей формой безналичных расчетов в 2008 году оставались расчеты, совершаемые с использованием платежных поручений (55,0% от общего количества и 96,9% от общего объема платежей). По сравнению с 2007 годом их количество увеличилось на 11,4% и составило 1,2 млрд. трансакций, а объем платежей — на 3,3% (до 527,8 трлн. рублей). Невысокий прирост объема платежей был обусловлен уменьшением средней суммы трансакции с 458,4 до 425,1 тыс. рублей (на 7,2%). В 2008 году активнее использовались инкассовые поручения, платежные требования, аккредитивы и чеки. Прирост количества платежей с применением данных платежных инструментов составил 30,3%. Однако в общем объеме платежей их доля была по-прежнему незначительной.

В сфере розничных платежей доминировали наличные деньги. При этом более половины общего объема поступлений наличных денег в кассы структурных подразделений Банка России и кредитных организаций обеспечили операции, связанные с оплатой потребительских товаров (33,9%) и услуг (9,3%), покупкой иностранной валюты (8,3%) и приобретением недвижимости (1,7%).

В 2008 году наиболее динамично развивающимся сегментом рынка розничных банковских услуг являлись переводы денежных средств по поручению физических лиц без открытия банковского счета. Клиентами кредитных организаций было совершено 813,5 млн. таких переводов на сумму 2,6 трлн. рублей. Относительно 2007 года их количество увеличилось на 12,8%, а объем — на 20,8%. В адрес физических лиц было направлено 19,9% общего объема переводов денежных средств по поручению физических лиц без открытия банковского счета, в адрес юридических лиц — 80,1%.

В связи с изменениями в банковском законодательстве кредитные организации получили возможность развивать агентские отношения с коммерческими организациями в части переводов денежных средств физических лиц без открытия банковского счета в целях оплаты за услуги электросвязи, жилое помещение и коммунальные услуги. В 2008 году объем таких переводов составил около 80 млрд. рублей.

Активно развивался рынок платежных карт. За 2008 год количество банковских карт, эмитированных кредитными организациями, выросло на 15,2% и составило 119,2 млн. карт.

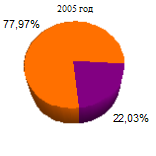

Вместе с тем, несмотря на значительный объем эмиссии банковских карт (на каждого жителя Российской Федерации на 1.01.2009 приходилось 0,8 карты), доля карт, с использованием которых осуществлялись операции, составляла менее 50%.

На территории Российской Федерации в 2008 году с использованием платежных карт было совершено 2,1 млрд. операций на сумму 9,1 трлн. рублей, из них операции по снятию наличных денег составили 76,2% по количеству и 88,9% по объему, платежи за товары и услуги - 23,4 и 9,7%, прочие операции - 0,4 и 1,4%. Значительные темпы прироста платежей за товары и услуги (42,0% - по количеству и 51,1% - по объему) напрямую связаны с развитием инфраструктуры по приему карт к оплате. На 1.01.2009 количество устройств, используемых при оплате товаров и услуг, составило 458,3 тыс. единиц, увеличившись по сравнению с 2007 годом на 45,6%.

Расширяется применение дистанционного банкинга. Так, безналичные розничные платежи физических лиц, проведенные по банковским счетам на основании распоряжений, переданных в кредитную организацию с использованием сети Интернет и мобильных телефонов, характеризовались наиболее высокими темпами прироста. Количество таких платежей в 2008 году увеличилось на 70,6% и составило 20,0 млн. трансакций, а объем вырос на 65,3% и составил 474,1 млрд. рублей [29].

Глава 3. Проблемы и перспективы развития безналичной системы расчётов

Похожие работы

... , банковский вексель становится эластичным, гибким инструментом совершения платежей, обслуживания части платежного оборота хозяйства. Глава 3. Направления совершенствования системы безналичных расчетов в Российской Федерации3.1. Направления совершенствования системы безналичных расчетов на примере «ИМПЭКСБАНКа» Основной целью деятельности ОАО «ИМПЭКСБАНК» является получение прибыли. Прочие ...

... время к безналичным расчетам предъявляются довольно жестокие требования. Они должны быть бесперебойны, своевременны, надежны, безопасны, экономичны. Для соблюдения всех этих требований, система безналичных расчетов должна строится на основе определенных принципах. Î âàæíîñòè ôîðìèðîâàíèÿ &# ...

... порядком зачисления средств на счет кредитора, видом расчетного документа и порядком документооборота»[76]. Большинство правоведов согласны в том, что существующие формы безналичных расчетов носят в своей основе сделочный характер. Дискуссия по поводу правовой квалификации соответствующих сделок носит явный цивилистический характер и по этой причине ее рассмотрение не входит в предмет данного ...

... к расходному ордеру. А также в этом разделе я предложила мероприятия для банка которые необходимо эффективно использовать для увеличения эффективности расчетных операций коммерческого банка: Первым мероприятием по повышению эффективности расчетных операций в АКБ «Райфазенбанк-Аваль», можно предложить совершенствование системы «Банк – клиент» и осуществить переход на новую систему «Интернет - ...

0 комментариев