Навигация

Анализ финансовой отчетности коммерческого банка

2.1.2 Анализ финансовой отчетности коммерческого банка

(по Инструкции № 17).

Цель данной Инструкции от 01.10.1997г №17 ЦБ РФ “О составлении финансовой отчетности” - представить коммерческим банкам новую форму финансовой отчетности, которая является определённым этапом приближения российских норм бухгалтерского учета к международным стандартам и практике.

Главное назначение международных стандартов общей финансовой отчетности - сделать её такой, чтобы она могла быть полезна наибольшему числу пользователей для принятия ими экономических решений. Представление явной и правильной картины операций коммерческого банка Центральному банку, а также физическим и юридическим лицам, которые являются заёмщиками или депозиторами банка, необходимо для того, чтобы создать и сохранить на средний и долгий срок доверие к банку и кредитной системе в целом.

В настоящее время это доверие является особенно важным для России как внутри, так и вне страны. Например, в связи с расширением экономических связей с иностранными партнёрами российской банковской системе необходимо будет составлять, и предоставлять достоверную финансовую отчетность, сопоставимую с отчетностью зарубежных партнёров.

В целях устранения несоответствий действующего в России плана счетов и международных норм и стандартов в Инструкции № 17 ЦБ РФ, помимо группировки статей, используются корректировки статей: А1-А25, которые исправляют предварительные данные отчетов и максимально приближают их к международным принципам учета.

Финансовые отчеты по Инструкции №17 включают главные формы бухгалтерской отчетности – Бухгалтерский баланс и Отчет о прибылях и убытках. Они показывают, как та или иная кредитная организация получила денежные средства, и на какие цели эти средства были израсходованы. Тем самым с помощью этих отчетов пользователи финансовой отчетности кредитной организации имеют возможность оценить ее ликвидность, платежеспособность, финансовую гибкость и прибыльность. Бухгалтерский баланс и Отчет о прибылях и убытках составленные, в соответствии, с международными стандартами, обобщают большое количество бухгалтерских операций и остатков по счетам, не связанным с реальным движением денежных средств. Примером могут служить суммы начисленных процентов, резервов на возможные потери, наращенные суммы обязательств будущих периодов (например, по налоговым выплатам или кредиторской задолженности).

Рассмотрим анализ финансовой отчетности коммерческого банка по Инструкции N 17 на примере филиала “Условного банка”.

В приложениях № 3, 4, 5 приведены три формы из Инструкции № 17 ЦБ РФ: баланс филиала “Условного” банка на отчетную дату (приложение № 3), агрегированный балансовый отчет (приложение № 4) и отчет о прибылях и убытках по филиалу (приложение № 5).

Данные формы представляют из себя группировку баланса (приложение №4) и доходов - расходов (приложение № 5) банка, приближенные к международным нормам и стандартам, путём внесения корректировок. Значения корректировок на 1.04.00 года и 1.04.01 года с наименованиями приведены в приложении № 6.

Таблица корректировок.

Анализ таблицы корректировок мы будем рассматривать на примере филиала “Условного банка”, опираясь на Инструкцию N 17 ЦБ РФ и Указания ЦБ РФ от 20.04.2000г N 782-У. Данные таблицы приведены в приложении N6 на две отчетные даты: на 01.04.00г и на 01.04.01г.

Анализ таблицы свидетельствует о некотором улучшении положения филиала банка: корректировка А 1 (недонасозданный резерв на потери по ссудам) на 01.04.00г составил 2 тыс. руб., а на 01.04.01г равен 0 тыс. руб. То есть начислены дополнительные средства в данный резерв (это свидетельствует о законопослушании банка).

Так, проценты к получению от клиентов (А 9) составляют на 1.04.00 года - 348 тыс. руб., а уже на 01.04.01г – 698 тыс. руб., учитывая корректировку В 9 (начисленные проценты к получению, относящиеся к прошлому году, учитываемые по принципу начислений) равны на 01.04.00г – 0 тыс. руб., а уже на 01.04.01г – 667 тыс. руб.

А вот проценты к уплате А 20 (начисленные проценты по привлеченным средствам) на обе отчетные даты составляют 23 тыс. руб., учитывая корректировку В 20 (начисленные проценты по привлеченным средствам, относящиеся к прошлому году) на 01.4.00г равны 0 тыс. руб., а уже на 01.04.01г составляют 22 тыс. руб.

То есть, на момент составления отчетности (на 01.04.00г), банком должны были быть получены (при условии ежедневной выплаты процентов) проценты от клиентов в размере 348 тыс. рублей, а уплачены только – 23 тыс. рублей. Доход от процентов равен 325 тыс. руб.

На 1.04.01 года: к получению – 698 тыс. рублей за отчетный период и еще 667 тыс. руб. за прошлый год (всего 1365 тыс. руб.), к уплате те же 23 тыс. руб. за отчетный период и 22 тыс. руб. за прошлый год (всего 45 тыс. руб.). Доход от начисленных процентов составляет примерно 1320 тыс. руб. на 01.04.01г.

Рассматривая ранее выполнение экономических нормативов согласно Инструкции N 1 ЦБ РФ (п.2.1.1.), мы наблюдали превышение норматива Н 8 (максимальный размер риска на одного кредитора) над его предельным значением в 5 раз. Критическое значение Н 8 равно 25% согласно нормативам, а фактическое значение на 01.04.00г равно 127,77%, на 01.04.01г равно 127,79%. Рост капитала банка за этот же период всего в 1,33 раза, что явно недостаточно, чтобы покрыть данный риск. Все это происходит из-за большого удельного веса кредитного портфеля банка при сравнительно небольшом капитале банка.

Возможно, по этому происходит столь существенная корректировка прибыли банка. Подтверждением этого служит уменьшение корректировки А 13 (сумма прочих фактических расходов, в том числе налоги, выплачиваемые из прибыли) на 01.04.00г составили 18 тыс. руб., а на 01.04.01г равны 4 тыс. руб. Уменьшение налогов выплачиваемых из прибыли, говорит о снижении получаемой прибыли в анализируемом периоде.

Представленная динамика показывает резкие изменения по корректировкам А9,В9,А13,А20,В20, что свидетельствует либо о резком изменении внешних факторов, либо о слабой управляемости банка.

Перейдем к подробному анализу бухгалтерского баланса, составленного по Инструкции №17 ЦБ РФ.

Бухгалтерский баланс. Модель анализа позволяет выявить оптимальное соотношение прибыльности и ликвидности банка, или определить, соблюдает ли менеджмент банка в активных и пассивных операциях необходимую диверсификацию и рациональность управления портфелем банка. Анализ основан на том, что в процессе управления ликвидностью необходимо соблюдать определенные соотношения в активах и пассивах или метод закрепления отдельных статей пассивов за определенными статьями активов. Метод группировки позволяет путем систематизации данных баланса разобраться в сущности анализируемых явлений и процессов. Главная цель модели анализа заключается не в выявлении величины прибыльности и уровня ликвидности банка, а в квалифицированном использовании имеющихся в распоряжении банка пассивов и определении различных сторон финансового состояния банка с позиции сбалансированности между прибыльностью и ликвидностью. По этому принципу построен агрегированный баланс банка. По нему определяется качество активов, структура пассивов и строится оценка ликвидности банка.Для формирования объективного представления о финансово- экономическом состоянии банка используются два блока анализа.

Первый блок анализа образован показателями качества активов и пассивов, их ликвидности и может служить для оценки финансовой устойчивости банка-заемщика.

Второй блок анализа включает в себя оценку эффективности деятельности банка, дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности деятельности.

Система показателей, оценивающих ликвидность и прибыльность банка, в значительной степени ориентирована на выработку рекомендаций лицу, принимающему решение. Стоя модель анализа, необходимо принять во внимание, что при решении всякой проблемы, связанной с принятием решений, используемая подборка финансовых показателей должна быть полной, т.е. охватывать все важнейшие аспекты оценки ликвидности или прибыльности банка. Одновременно система показателей, входящих в модель, действенна, так как польза от их применения не вызывает сомнения и, в свою очередь, не является избыточной: показатели не дублируют друг друга, а только дополняют и расшифровывают основные коэффициенты, обозначая причины их изменения.

По результатам анализа финансовых показателей достаточно просто сформировать рекомендации для лица, принимающего решение, так как колонки, расшифровывающие экономические значения показателей в таблицах, имеют ссылку на взаимосвязи и приоритеты коэффициентов. Показатели рассчитываются на основе агрегированного баланса банка и счета прибылей и убытков.

Проведем анализ составления агрегированного балансового отчет филиала “Условного” банка, согласно Инструкции № 17 ЦБ РФ и Указанию ЦБ РФ от 20.04.2000г N 782-У (приложение N 4) на основе балансового отчета (приложение N 3) на отчетную дату и таблице корректировок (приложение N 6).

Как видно из приведённой формы баланса на отчетную дату (приложение N 3), валюта баланса с 24891 тыс. р. по предварительным данным, в результате пересчета с корректировками (приложение N 6), снизилась до 23614 тыс. р., на 1277 тыс. р. (на 5,1%). Чем это может быть обусловлено?

В результате применения корректировок в Активе агрегированного баланса (приложение N 4) произошли изменения:

- чистые кредиты уменьшились в результате вычитания из всей ссудной задолженности и приравненной к ней (19935 тыс. р.) суммы резерва под возможные потери (634 тыс. р.), созданные под всю ссудную задолженность клиентов банка с учетом коэффициента ее кредитного риска (корректировка А1), получаемая путём сравнения фактической суммы созданного резерва и суммы, выявленной из расчетов по методике ЦБ РФ. В случае превышения расчетной величины над фактом, в финансовой отчетности должна быть отражена разница в виде А 1 - недонасозданный резерв. То есть, на данные суммы, по международным стандартам, необходимо уменьшать ресурсы банка.

- основные средства и нематериальные активы (1330 тыс. р.) учитываются только по остаточной стоимости (728 тыс. р.). Износ составил 602 тыс. р.;

Серьёзные изменения претерпели пассивы банка. В балансе они составляли 22433 тыс. р., а в агрегированном только 22059 тыс. р. Собственные средства в балансе были 1616 тыс. р., а в агрегированном – 1555 тыс. р. В агрегированном балансе не учитываются статьи износа ОС, НА, МБП, резервы под возможные потери по ссудам и приравненным к ним. Таким образом основные обязательства банка уменьшились на 374 тыс. р., а собственные средства уменьшились на 61 тыс. р. в результате перерасчета c корректировками (приложение N 6).

Значительные изменения коснулись статьи чистая прибыль: в балансе она составляет 1031 тыс. р., а в агрегированном – 1336 тыс. р. С учетом корректировок она выросла (А9-А1-А13-А20) на 305 тыс. р. Добавление произошло за счет начисленных процентов к получению по ссудам клиентов на конец отчетного периода. Конечно если их уплатят.

Рассмотрим изменения, произошедшие в балансе на 01.04.01г. (приложение N 3), и сравним его со значениями агрегированного баланса (приложение N 4).

Во-первых, наблюдаем существенное снижение валюты баланса при пересчете с корректировками: первоначальные данные – 53852 тыс. р., окончательные – 52177 тыс. р., снижение на 3,1 % (или на 1675 тыс. р.). Это снижение валюты баланса с учетом корректировок меньше, чем было на 01.04.00г.

За период в один год наметились тенденции роста: валюта баланса, по окончательным данным, увеличилась в 2,2 раза, денежные средства увеличились на 15,4 %, в других кредитных учреждениях – на 36%, средства клиентов выросли на 39,77 %, ссудная задолженность – на 242%, проценты к начислению почти в 2 раза, собственные средства - на 43,6 %, прочие обязательства на 260%. Наблюдается значительный рост кредитного портфеля банка при довольно незначительном росте капитала: 242% против 43,6%. Получается, что капитала банка явно не достаточно для покрытия ссудного риска, что еще раз подтверждает сказанное в п.2.1.1.

Проведем анализ агрегированного баланса “Условного” банка. Систематизируем основные статьи баланса и представим его в упрощенной форме, для облегчения анализа (таблица №4).

Таблица №4

Агрегированный баланс “Условного” банка.

(тыс.руб.)

| Агре-гат | Статья актива | Т1 | Т2 | Агре-гат | Статья пассива | Т1 | Т2 |

| А1 | Кассовые активы | 3159 | 3955 | О4 | Срочные обязат. | 6147 | 8424 |

| А10 | Ссуды | 19304 | 46739 | О8 | Прочие обязат. | 15912 | 41520 |

| А15 | Прочие активы | 1151 | 1483 | Всего обязат. | 22059 | 49944 | |

| А17 | Капит.активы | 728 | 841 | С1 | Собственный К | 1555 | 2233 |

| А19 | Отвлеч. Средства | 423 | 642 | С3 | Фонды банка | 219 | 872 |

| Баланс | 23614 | 52177 | С8 | Прибыль | 1336 | 1361 | |

| Баланс | 23614 | 52177 |

Пассивы.

Основным источником ресурсов любого банка являются привлеченные средства-брутто, которые равны в период Т1-22059 т.р. и Т2-49944 т.р. Вычитая из привлеченных средств-брутто сумму отвлеченных средств А19, получаем разность привлеченных средств-нетто, равный 21636 и 49302 т.р., в периоды Т1 и Т2. Эти средства являются реальным платным привлеченным ресурсом банка и вложение их может приносить доход.

На данной стадии можно сделать вывод о потенциальном росте производительных активов, источником которых являются привлеченные платные средства. Рассматривая в динамике агрегат О4 в периоды Т1-6147 т.р. и Т2-8424 т.р., можно сделать вывод о росте “объема выручки” от банковской деятельности, так как привлеченные платные средства по экономическому содержанию представляют собой выручку от продажи банковских продуктов и услуг. Следовательно, банк занимается созданием привлекательных конкурентоспособных продуктов, и ресурсы банка обеспечивают относительно стабильную прибыльность.

Привлеченные средства-нетто или потенциальные, доходные активы в составе валюты баланса составляют в Т1-93%, а в Т2-96%. Рост отвлеченных из производительного оборота средств А19 в составе привлеченных средств-брутто за сравниваемые периоды увеличился на 219 т.р., т.е. на 0,8%. Если рассматривать продуктовый ряд банка в составе привлеченных платных средств банка О4, то выручка банка от продажи банковских продуктов и услуг увеличилась на 2277 т.р. при этом потенциальный объем ресурсной базы (О4+О8+С1)-А15 для активных операций возрос на 28231 т.р.

Удельный вес собственного капитала в структуре пассивов составляет 6,6% и 4,3%, т.е. достаточность в собственном капитале довольно низкая для требуемого обеспечения выполнения обязательств банка в рамках текущей платежеспособности. Объем собственного капитала-нетто банка С1-А17 имеет значительный рост 565 т.р. за счет значительного увеличения фондов банка и росте получаемой прибыли.

На этом этапе анализа можно предположить, что мультипликативный эффект капитала банка имеет тенденцию к повышению. Косвенным подтверждением этого могут являться незначительный темп роста прибыли банка при значительном росте валюты баланса (102% и 221%). Абсолютная величина прибыли (1336 т.р. и 1361 т.р.) не является достаточным основанием, чтобы судить об эффективности деятельности банка. Она показывает только то, что достигнут удовлетворительный баланс между полученной и вложенной суммой. С позиции простого воспроизводственного процесса прибыль – это максимальная величина, которую банк мог бы израсходовать в течение некоторого периода и оставаться с такой же ценностью общего капитала (ценностью активов), как и в начале. В качестве иллюстрации ценности общего капитала можно рассмотреть динамику рентабельности инвестиций С8 \ (А1+А10+А15) в Т1-5,7%, а вот в Т2-2,6%. Наблюдается ее значительное уменьшение, что подтверждает выше сказанное: достаточность собственного капитала банка низкая для требуемого обеспечения выполнения обязательств банка в рамках текущей платежеспособности.

Активы.

Активы баланса выросли в 2,2 раза. Доля производительных активов А10 увеличилась с 81,7% до 89,6%, а доля непроизводительных прочих активов уменьшилась А15 с 4,9% до 2,8%. Это говорит о том, что банк все привлеченные денежные средства направляет на увеличение кредитного портфеля банка, для получения максимальной прибыли. Но при этом явно кредитный портфель банка не обеспечен собственным и привлеченным капиталом, что повышает риск текущей и мгновенной ликвидности банка.

Выводы по результатам анализа баланса.

На момент анализа баланс имеет довольно низкую достаточность капитала. Удельный вес собственного капитала в структуре баланса имеет тенденцию к понижению с 6,6% до 4,3%. А вот объем реальных платных привлеченных ресурсов банка, увеличился за тот же период с 81,7% до 89,6%. Таким образом, у банка наблюдаются проблемы с обеспеченностью выдаваемых кредитов, что понижает платежеспособность банка. При столь значительном росте объема выдаваемых ссуд, увеличение прибыли всего на 102%. Значит, у банка существуют проблемы с качеством кредитного портфеля банка. Что подтверждается снижением рентабельности инвестиций с 5,7% до 2,6%, при этом инфляционный рост не учитывается. У банка в целом наблюдаются проблемы с качеством управления активами, размещением пассивов, текущей ликвидностью и не управляет структурой собственного и привлеченного капитала. Т.е. нет оптимального соотношения между ликвидностью и прибыльностью. Вся деятельность банка направлена на достижение максимальной прибыли, при этом не учитывая условия соблюдения уровня ликвидности.

Анализ структуры пассивов (таблица №5).

Таблица №5

Анализ структуры пассивов

| Определение показателя | Расчет | Оптимальное значение | Т1 | Т2 |

| К11 = Капитал \ Активы | С1 \ А1 + А15 | 0,08-0,15 | 0,09 | 0,15 |

| К13 =Срочные обязательства \ Активы | О4 \ А1+А10+А15 | 0,2-0,35 | 0,26 | 0,16 |

| К15 =Срочные обязательства \ Все обязательства | О4 = О4+О8 | 0,1-0,3 | 0,28 | 0,17 |

| К17 =Прочие обязательства \ Все обязательства | О8 = О4+О8 | минимум | 0,72 | 0,83 |

Проведем анализ данных коэффициентов банка.

Коэффициент К11 характеризует финансовую устойчивость банка. В начале рассматриваемого периода Т1 банк находился очень близко к границе чрезвычайной опасности – риске банкротства, но переусердствовав с вложением привлеченных денежных средств в чрезвычайно раздутый кредитный портфель, этот коэффициент в момент времени Т2 указывает на то, что банк стал неконкурентоспособным и нетехнологичным. Т.е. в банке существуют проблемы с качественным и умелым распоряжением как пассивов, так и активов.

К13 указывает на уровень срочности и надежности. Уменьшение данного показателя еще раз подтверждает, что размера привлеченных срочных средств недостаточно для управления сбалансированной ликвидностью банка. С его уменьшением наблюдается рост кредитного риска и риска ликвидности.

К15 характеризует степень минимизации риска устойчивости или затрат.

К17 показывает степень пассивной устойчивости и качество управления прочими обязательствами (штрафы, пени, неустойки). Он должен быть минимальным, а в нашем случае, наблюдается его рост. Объем прочих обязательств растет по сравнению с общими обязательствами. Это указывает на проблемы с качеством управления пассивов.

Вывод. В банке прогрессирует некачественное управление, как активами, так и пассивами. Налицо рост кредитного риска и риска ликвидности. В случае не возврата большей части кредитов, собственные средства банка не смогут удовлетворить выплату всех привлеченных средств. Существует угроза неплатежеспособности и общего риска ликвидности. Имея такой объем кредитного портфеля, банку не обходимо наращивать собственные средства, для обеспечения должного уровня ликвидности или умело распоряжаться активами баланса.

Анализ активов банка (таблица № 6).

Таблица №6

Анализ активов банка

| Определение показателя | Расчет | Оптимальн. значение | Т1 | Т2 |

| К1 = Доходные активы \ Активы | А10 \ А1+А10+А15 | 0,75-0,85 | 0,82 | 0,90 |

| К2 = Доходные активы \ Платные пассивы | А10 \ О4 | Больше 1 | 3,14 | 5,54 |

| К3 = Ссуды \ Обязательства | А10 \ О4+О8 | 0,7 < k >0,6 | 0,88 | 0,94 |

Группу показателей качества активов позволяет их оценить по отношению к ресурсной базе банка.

Показатель К1 показывает довольно большой удельный вес доходно образующих активов в составе общих активов. Т.е. банк направляет большую часть привлеченных средств, в доходно образующие активы, т.к. именно они могут принести большую часть прибыли. Доходные активы наиболее важно оценить по отношению к платным пассивам К2, поэтому данному коэффициенту отдано предпочтение перед традиционным показателем К1. В нашем случае доходные активы превышают платные пассивы в 3,1 раза и 5,5 раза в периоды Т1 и Т2. Если оценивать этот показатель с точки зрения прибыльности, то это очень хорошо, а если с точки зрения кредитного риска, то эта политика банка очень опасна. В случае не возврата кредитов, банк может не выполнить своих обязательств перед своими вкладчиками, что увеличивает риск ликвидности. Показатель К3 еще раз подтверждает ранее сказанное. Банк проводит довольно агрессивную кредитную политику, направленную на достижение максимальной прибыли, забывая о росте риска ликвидности.

Анализ ликвидности банка (таблица №7)

Таблица №7

Анализ ликвидности банка

| Определение показателя | Расчет | Оптимальн. значение | Т1 | Т2 |

| К9 = кассовые А \ срочные обязательства | А1 \ О4 | 0,05-0,3 | 0,51 | 0,45 |

Раздел ликвидности банка отражает степень обеспечения наиболее неустойчивых по срокам обязательств ликвидными средствами банка.

Коэффициент К9 характеризует степень покрытия ликвидными средствами срочные вклады. В банке налицо избыточный уровень текущей ликвидности. Т.е. банк держит большое количество денежных средств в кассе, для управления ликвидностью, отвлекая средства из производительного оборота, что уменьшает в конечном счете получаемую прибыль.

Анализ прибыльности банка (таблица №8).

Таблица №8

Анализ прибыльности банка

| Определение Показателя | Расчет | Оптимальн. значение | Т1 | Т2 |

| К19 = Прибыль \ Активы | С8 \ А1 +А10+А15 | 1,0-4,0 | 0,06 | 0,03 |

| К22 = Прибыль \ Капитал | С8 \ С1 | 15,0-40,0 | 0,86 | 0,61 |

| К23 = Мультипликатор Капитала | А1+А10+А15\ С1 | 8-16 раз | 15,2 | 23,4 |

Эффективность деятельности или прибыльности, построена на основе широко известной формулы Дюпона. Эта комбинация позволяет аналитику “моментально” оценить значимость практически каждого из основных компонентов деятельности банка и выяснить, какие параметры банковской деятельности в наибольшей степени повлияли на его прибыльность.

Показатель К19 показывает эффективность работы активов. Соотношение общей массы активов к получаемой банком прибыли очень низкое. Что еще раз подтверждает проблемы с качеством управления активными операциями в банке. Эффективность работы активов довольно низкая, т.к. наблюдается рост валюты баланса на 221%, а рост прибыли всего на 102%. Т.е. при столь довольно большом росте общей суммы активов баланса, за счет именно доходно образующих активов (за счет кредитного портфеля), не принесло банку ожидаемой прибыли.

Эффективность использования собственного капитала также оставляет желать лучшего.

Показатель К22 также очень низкий.

Мультипликатор капитала. Он позволяет оценить качество исходящих и входящих финансовых процентных потоков или степень эффективности управления спредом (управление разницей между процентными ставками по размещению активов и привлечением платных денежных ресурсов) и эффективностью структуры собственного и заемного капитала. По своему значению его можно отнести к категории “финансовый рычаг” - это рычаг управления структурой собственного и привлеченного капитала. Другими словами это балансир между капитальной базой банка (собственным капиталом) и ее возможностями по дальнейшему привлечению дополнительных денежных финансовых ресурсов.

Данный мультипликатор капитала банка больше предельного значения. Это свидетельствует о том, что база капитала банка очень мала, и его возможности по дальнейшему привлечению заемных средств исчерпаны и неадекватны росту активов.

Вывод: Банк потенциально неконкурентоспособен. Существуют проблемы и с привлечением денежных средств и с их умелым и качественным размещением. Что подтверждает анализ прибыльности. Мультипликатор капитала показывает, что возможности по дальнейшему привлечению заемных средств исчерпаны и неадекватны росту активов. Возникает риск сбалансированной ликвидности с переходом к неплатежеспособности банка. Банк подвержен росту кредитного риска и риска ликвидности, т.к. проводит довольно агрессивную кредитную политику. Банк не в состоянии обеспечить сбалансированную ликвидность портфеля и оптимальные условия для получения максимально возможной прибыли.

После общего анализа и характеристики финансового состояния банка и его изменений за исследуемые периоды, важно провести исследование показателей финансовой устойчивости “Условного” банка.

Устойчивость финансового положения коммерческого банка (таблица №9).

Таблица №9

Показатели устойчивости финансового состояния банка

| Наименование показателя | Расчет | Значение | Т1 | Т2 |

| Состояние собственных средств К1 | Собственные средства-нетто \ Актив | больше 0 | 1,3 | 1,5 |

| Маневренность К2 | Собственные средства-нетто \ Собственные средства-брутто | больше 0 | 1,4 | 1,4 |

| Автономность К3 | Собственные средства-нетто \ Привлеченные средства | Максимум | 0,07 | 0,05 |

| Привлеченные срочные средства К4 | Пассив \ привлеченные средства | Максимум | 0,3 | 0,18 |

| Финансовая напряженность К5 | Итог баланса – пассив \ привлеченные средства | Максимум | 1,07 | 1,04 |

Наиболее обобщающим показателем, отражающим политику финансовой устойчивости банка, является состояние собственных средств К1. Его увеличение в динамике свидетельствует о целенаправленной политике банка на улучшение финансового положения. Т.е. банк использует дополнительные пути повышения общей ликвидности, платежеспособности и прибыльности.

Дополнительным и оценочным показателем правильности сделанного вывода по К1 является показатель К2. Данное значение свидетельствует о мобильности действий банка в случае возникновения любого банковского риска: кредитного, процентного, по новым видам деятельности, рыночного (конъюнктурного), при изменении состава клиентов банка, при формировании депозитов и т.д. Для этого, например, банк вынужден отвлекать денежные средства из оборота и держать их в кассе банка, что также не эффективно с точки зрения прибыльности.

Оценка независимости и, следовательно, устойчивости по отношению к конъюнктурным сдвигам на рынке заемных средств, осуществляется по показателю К3. Его понижение свидетельствует о риске потерь по формированию устойчивой ресурсной базы банка, т.е. проблемы с текущей ликвидностью.

Риск несбалансированной устойчивости банка определяется величиной “долгосрочных” депозитов в составе привлеченных средств по показателю К4. Снижение его говорит о подверженности банка любым изменениям финансового рычага. Отсутствует сбалансированное управление активными и пассивными операциями по срокам, объемам привлечения и размещения денежных ресурсов банка.

Снижение показателя К5 в рассматриваемом периоде может свидетельствовать об агрессивной кредитной политике и потенциальном кредитном риске. Уменьшение темпа роста собственных средств банка по сравнению с темпами роста заемных средств, снижает управляемость активными операциями, возможно “перекредитование” по взятым в банке заемным обязательствам.

Деловая активность коммерческого банка (таблица №10).

Таблица №10

Показатели деловой активности

(тыс.руб.)

| Наименование показателя | Расчет | Оптимальн. значение | Т1 | Т2 |

| Эффективность использования Активов К6 | Доходные активы \ Итог баланса | больше 0,7 | 0,82 | 0,89 |

| Использование привлеченных Средств К7 | Актив \ привлеченные средства | Агрес. >0.75 Норм.<0.65 | 0,94 | 0,86 |

| Доходность привлеченных Средств К8 | Срочные обязат. \ Итог пассива | Рост | 0,22 | 0,16 |

| Рамбурсная способность К9 | 1 \ (привлеченные средства \ прибыль) | Рост | 0,06 | 0,03 |

| Активность привлечения заемных средств К10 | Привлеченные средства \ пассив | Рост | 1,39 | 1,20 |

Данная группа показателей служит измерителем уровня эффективности деятельности банка на финансовом рынке.

Эффективность использования активов К6 определяется по размеру прибыли приносящих активов, которые определяют положение банка на рынке банковского капитала. Повышение удельного веса доходных активов свидетельствует об эскалации деловой активности коммерческого банка и расширении собственной рыночной ниши.

Общую оценку кредитной политики банка можно дать на основании показателя использования привлеченных средств К7. Данный показатель выше критического значения, что еще раз подтверждает, что банк проводит агрессивную высоко рискованную кредитную политику.

Активность коммерческого банка по эффективному использованию заемных средств определяется показателем К8. Данный показатель показывает, какое количество денежных единиц дохода, приходится на одну денежную единицу кредитных ресурсов, привлекаемых банком. В рассматриваемом периоде заметно его ухудшение: в момент времени Т1 на 1 руб. дохода приходится меньше заемных средств, чем в момент времени Т2. Тенденция к уменьшению данного показателя говорит о потенциальном наступлении риска ликвидности и процентного риска.

Показатель К9 показывает какая часть дохода банка отвлекается на возмещение задолженности. В нашем случае он снова имеет тенденцию к уменьшению. Значит, банк с меньшей эффективностью оборачивает свои активы, приносящие доход.

Деятельность банка по развитию депозитной клиентской базы оценивается по показателю К10, который характеризует активность привлечения средств. Данная тенденция к снижению говорит об отсутствии возможностей или нежелании конкретного коммерческого банка разрабатывать технологии по привлечению клиентов, а также о том, что этот банк зависим от определенной группы клиентов с высоким уровнем банковских рисков.

Эффективность управления коммерческим банком (таблица №11).

Таблица №11

Показатели эффективности управления

| Наименование показателя | Расчет | Норма | Т1 | Т2 |

| Рентабельность дохода К11 | Весь пассив \ прибыль | Рост | 1 | 1 |

| Рентабельность общего капитала К12 | Пассив \ итог баланса актива | Рост | 0,06 | 0,03 |

| Доходность активов, приносящих доход К13 | Прибыль \ Активы, приносящие доход | Рост | 0,07 | 0,03 |

| Рентабельность собственных средств К14 | Пассив \ собственные средства-брутто | Рост | 1,2 | 0,9 |

| Рентабельность текущих активов К15 | Пассив \ итог баланса – актив | Рост | 0,06 | 0,03 |

Результирующим показателем качественного менеджмента банка является его рентабельность, которая отражает степень прибыльности и доходности банковской деятельности.

Рентабельность дохода К11 показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу дохода. Данный показатель не изменился. Это говорит о том, что качество и эффективность предоставляемых услуг и совершаемых банковских операций не изменилось.

Рентабельность общего капитала К12 характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. их возможности приносить доход. И показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу совокупных активов, т.е. чтобы получить 1 руб. прибыли надо разместить в момент времени Т2 больше активов, чем в момент времени Т1. Рентабельность общего капитала ухудшается.

Финансовый коэффициент “отдачи” активов К13, показывает количество денежных единиц дохода, приходящихся на одну денежную единицу доходно образующих активов. По нему определяют, как функционирует банк с позиции прямой зависимости от “работающих” активов. Уменьшение его говорит о не сформированном кредитном портфеле банка и наличии в нем проблемных ссуд, в т.ч. “перекредитованных”. Наблюдается снижение оборачиваемости активов, приносящих доход, и как следствие этого, увеличение стоимости привлеченных средств. Что еще больше увеличивает риск ликвидности.

Эффективность использования собственных оборотных средств К14 показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу собственных оборотных средств. Снижение его свидетельствует об уменьшении мобильности собственных средств, вовлекаемых в оборот активных операций банка, снижая устойчивость и оперативность принятия решений при наступлении каких-либо банковских рисков. При этом снижается способность к быстрому реагированию на изменения рыночной ситуации. Это может быть следствием образования излишних непроизводительных накоплений, “фиктивного” собственного капитала или влияние рыночной конъюнктуры.

Общая рентабельность капитала банка К15, показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу активов, находящихся в обороте. Его снижение говорит об уменьшении: эффективности оборота текущих активов коммерческого бака и числа оборота текущих активов за единицу времени. По этому возможность возникновения риска несбалансированной ликвидности очень высока. Это результат некритического подхода к ведению активно-пассивных операций банка.

Ликвидность банка (таблица №12)

Таблица №12

Показатели ликвидности банка

| Наименование показателя | Расчет | Норма | Т1 | Т2 |

| Промежуточный коэффициент покрытия К16 | Собственные средства-брутто \ привлеченные средства | Рост | 1,4 | 1,4 |

| Коэффициент покрытия собственного капитала К17 | Пассив \ собственные средства-брутто | Рост | 1,93 | 1,84 |

| Коэффициент покрытия работающих активов К18 | Собст.ср.брутто- пассив \ Активы,приносящие доход | Рост | <0 | 0,004 |

Ликвидность банка заключается в наличии возможности и способности банка выполнять свои обязательства перед клиентами и различными контрагентами в анализируемых периодах. Ликвидность баланса как степень покрытия обязательств активами и ликвидность активов обеспечивается соблюдением обязательных экономических нормативов.

Настоящий раздел предназначен для оценки ликвидности банка с учетом изменений в анализируемом периоде структуры собственных средств, привлеченных средств, собственного капитала, депозитной базы, ликвидных активов.

Показатель промежуточного коэффициента покрытия К16 характеризует уровень обеспеченности собственными оборотными средствами заемных средств. Стабильность показателя говорит об отсутствии потенциалов роста и развития банка.

Удельный вес базисного капитала в структуре собственных средств К17, отражает уровень устойчивости банка, позволяющий определить уровень обеспеченности стержневым капиталом для обеспечения банковской неплатежеспособности. Снижение показателя говорит о вероятности возможного невыполнения принятых банком обязательств. Необходимо исследовать состав и финансовую структуру капитала в динамике. Показатель характеризует способность банка при не возврате выданных займов обеспечивать требования кредиторов и обеспеченность капиталом заемных средств.

Обеспечение собственными средствами банка доходных активов К18, отражает степень покрытия капиталом наиболее рискованных видов активов банка. Низкий коэффициент говорит о довольно низком уровне обеспеченности и защищенности банковских операций при неблагоприятном изменении конъюнктуры рынка и наступлении банковских рисков.

Похожие работы

... прибылях и убытках, отчет об уровне достаточности капитала, величина резервов на покрытие сомнительных ссуд и иных активов. Оценка же экономического положения производится ежеквартально. В ходе оценки финансово-хозяйственной деятельности коммерческих кредитных организаций анализируются: -показатели оценки капитала; -показатели оценки активов; -показатели оценки доходности; -показатели оценки ...

... этих статей расчетные коэффициенты будут искаженными и бессмысленными). Аналитический центр финансовой информации, начиная с 1995 года активно занимается проблемами дистанционного анализа финансового состояния коммерческих банков. Результатом этой работы явились публикации, обновляемые на начало каждого месяца в центральной печати и в специальном банковском журнале “Бюллетене финансовой ...

... перспективные планы, можно с уверенностью говорить об оптимистичном прогнозе дальнейшего развития АО «Народный Банк Казахстана» как одного из крупнейших банков страны. 3. СОВЕРШЕНСТВОВАНИЕ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ БАНКА Представляется возможным выделить следующие перспективы развития анализа финансового состояния банка. Важнейшей перспективой развития должно стать совершенствование ...

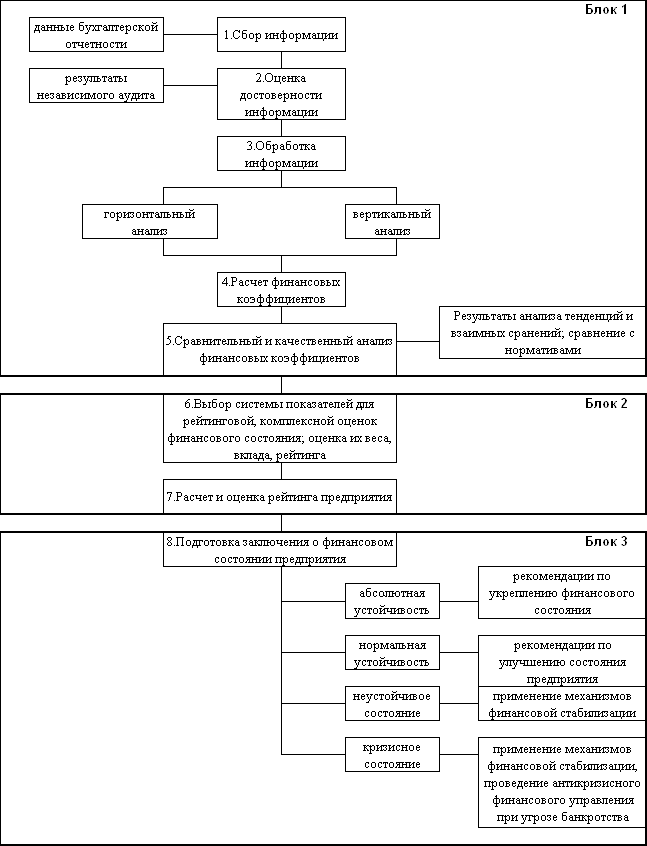

ываются показатели финансовой устойчивости, платежеспособности и ликвидности, деловой активности, предлагаются пути улучшения финансового состояния предприятия. Глава 1. Теоретические и методологические основы комплексного анализа и оценки финансового состояния предприятия 1.1. Значение, задачи анализа финансового состояния предприятия Финансовый анализ является одним из элементов ...

0 комментариев