Навигация

Не существует препятствий прямому или косвенному надзору за всеми аффилиированными и дочерними компаниями банковского учреждения

4. Не существует препятствий прямому или косвенному надзору за всеми аффилиированными и дочерними компаниями банковского учреждения.

5. Законы или правила устанавливают, или же орган надзора имеет право ввести, пруденциальные нормы на консолидированной основе для банковского учреждения. Орган надзора использует свое право устанавливать пруденциальные нормы на консолидированной основе для охвата таких аспектов, как достаточность капитала, подверженность риску крупных убытков и лимиты кредитования.

6. Орган надзора собирает консолидированную финансовую информацию по каждому банковскому учреждению. У органа надзора имеются договоренности с функциональными регулирующими органами , отвечающими за отдельные самостоятельные компании внутри банковской группы, если это важно, получать информацию о финансовом состоянии и адекватности управления рисками и механизмов контроля таких самостоятельных компаний.

7. Орган надзора имеет право ограничить диапазон деятельности, которую может осуществлять банковская группа, и ее отделения за рубежом, где может осуществляться деятельность; орган надзора использует это право для установления того, что эта деятельность контролируется надлежащим образом и что безопасность и устойчивость банковского учреждения не подвергается риску.

5) Бухгалтерский учет и раскрытие информации – принцип 22 (21).

Основные критерии

1. Орган надзора имеет право, подкрепляемое юридическими санкциями, принимать ряд профилактических мер или наказания к банкам, в зависимости от сложности ситуации. Эти профилактические меры используются для решения таких проблем, как несоблюдение пруденциальных требований или нарушения правил. Диапазон мер колеблется от неофициального устного или письменного сообщения руководству банка до действий, которые включают в себя отзыв банковской лицензии.

2. Диапазон возможных действий широк, включая, в дополнение к уже названным мерам, ограничение текущей деятельности банка, отзыв разрешения на проведение новых видов деятельности или приобретений, ограничение или приостановление выплат акционерам или обратных покупок акций, ограничение передачи активов, отстранение отдельных лиц от участия в банковской деятельности, замену или ограничение полномочий руководителей, директоров или владельцев контрольного пакета, организацию поглощения или слияния с более устойчивым учреждением, и применение консервации.

3. Орган надзора обеспечивает своевременное принятие мер.

4. Орган надзора применяет наказания и санкции не только к банку, но и к руководству и\или совету директоров, когда и если это необходимо.

6) Полномочия органов надзора по корректировке (деятельности банков и банковских групп) и исправлению (ситуации) – принцип 23 (22).

Основные критерии

1. Орган надзора имеет право осуществлять надзор за зарубежной деятельностью банков, зарегистрированных в его стране.

2. Орган надзора убежден в том, что руководство осуществляет надлежащий контроль за иностранными филиалами банка, его совместными и дочерними банками. Он также убежден в том, что местное руководство любых зарубежных отделений имеет достаточные знания и опыт для безопасного руководства их деятельностью.

3. Орган надзора устанавливает, что контроль со стороны руководства банка включает: а) представление информации о его зарубежных операциях, которая соответствует требованию содержания и частоты представления и периодически проверяется; б) правильную оценку соответствия методам внутреннего контроля; и в) обеспечение эффективного местного надзора за иностранными операциями.

4. Орган надзора страны происхождения имеет право требовать закрытия зарубежных отделений или наложения ограничений на их деятельность, если он установит, что надзор за деятельностью банка на местном рынке и\или же со стороны органа надзора принимающей страны не соответствует рискам, которые возникают у банка.

7) Консолидированный и трансграничный банковский надзор

Основные критерии

1. К местным филиалам и дочерним банкам иностранных банков предъявляются аналогичные пруденциальные требования, требования к проведению инспекций и регуляторной отчетности, что и к местным банкам.

2. Орган надзора принимающей страны определяет, для целей процесса лицензирования, также как и непрерывного надзора, практикует ли орган надзора страны происхождения глобальный консолидированный надзор.

3. Орган надзора принимающей страны, перед выдачей лицензии, устанавливает, было ли получено разрешение (или не возражение) от органа надзора страны местонахождения.

4. Орган надзора принимающей страны может делиться с органом надзора страны местонахождения информацией об операциях банка на местном рынке при условии защиты конфиденциальности информации.

5. Сотрудникам органа надзора страны местонахождения предоставляется непосредственный доступ к местным отделениям и дочерним банкам для целей безопасности.

6. Орган надзора принимающей страны своевременно извещает сотрудников органа надзора страны местонахождения о любых важных профилактических мерах, которые он принимает в отношении операционной деятельности банка той страны.

Заключение

К настоящему времени сложилась определенная система регулирования коммерческих банков, которая постоянно совершенствуется с учетом мировой практики. Консолидированный надзор, который регламентируется Проектом закона «О внесении изменений и дополнений в некоторые законодательные акты РК по вопросам банковской деятельности» от 12.03.2001 г. будет способствовать процессу интеграции казахстанской банковской системы в мировое финансовое сообщество, повышению степени доверия иностранных инвесторов к отечественной экономике. Для стран СНГ и Республики Казахстан применение Базельских принципов предполагает реализацию комплекса организационных и методических мероприятий, направленных на укрепление экономики, финансовых рынков и совершенствование национальных систем банковского надзора, а также развитие контактов, включая информационный обмен с органами надзора стран, в которых банки РК осуществляют свою деятельность, и стран, инвесторы которых вкладывают средства в капитал казахстанских банков.

Одной из главных задач является совершенствование нормативных документов, а также их более глубокая разработка с целью избежания практики частого внесения изменений и дополнений, которая является практически обыденным явлением, и является фактором, осложняющим и без того очень интенсивную работу банков.

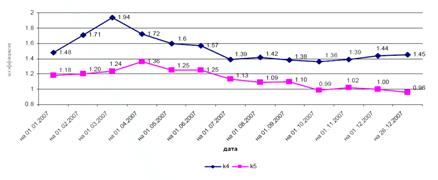

Методика расчета собственного капитала, а также коэффициентов достаточности капитала, в настоящее время, приближена к требованиям Базельского комитета по банковскому надзору. Данная методика расчета (капитал I, II уровня) позволяет сотрудникам управлений пруденциального надзора более реально подойти к оценке собственного капитала банка.

Обязательные резервные требования к банкам второго уровня используются во всех развитых странах. Они используются для снижения активности банков в целях смягчения "перегрева экономики", а также для оживления деловой активности. В нашей республике, в настоящий момент, наблюдается рост производства, приток инвестиций и оборотных средств.

В связи с прохождением практики в НБРК, хотелось бы добавить, что можно внести изменения и дополнения в некоторые документы:

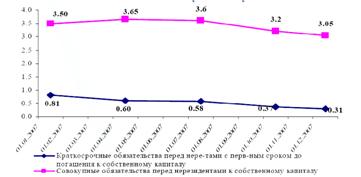

Ужесточить требования по участию нерезидентов РК в уставном капитале банков;

Усовершенствовать процедуры лицензирования банковских операций.

Похожие работы

... развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка. 2. Анализ регулирования и надзора деятельности банков второго уровня в Республике Казахстан 2.1 Анализ выполнения пруденциальных нормативов банков второго уровня Для обеспечения стабильности и надежности банковской системы ...

... экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. До настоящего момента основными направлениями деятельности Правительства Российской Федерации и Банка России были:[18] совершенствование правового обеспечения банковской деятельности; формирование благоприятных условий для участия банков в финансовом посредничестве; повышение эффективности банковского ...

... на определенные этапы, характеризующиеся своими особенностями. Каждый этап становления банковской системы сопровождался принятием сопутствующих нормативно-правовых актов, отвечающих потребностям текущих экономических и политических отношений в государстве. 2.2 Банковская система Республики Беларусь на современном этапе Банковская система Республики Беларусь является двухуровневой и состоит ...

... учреждения ЦБ (ГУ и НБ) и их подразделения (ГРКЦ и РКЦ).Депозитный аукцион проводится ЦБ на основании решения Кредитного комитета, когда большая ликвидность банковской системы. Определяется сумма, ставка и дата проведения. КБ делают заявки. Ставка отсечения устанавливается ЦБ по итогам аукциона как максимальная из минимальных предложенных банками. ДО по системе «рейтерс-дилинг» бывают: 1) по ...

0 комментариев