Навигация

Сравнительный анализ финансовых показателей банка

2.3 Сравнительный анализ финансовых показателей банка

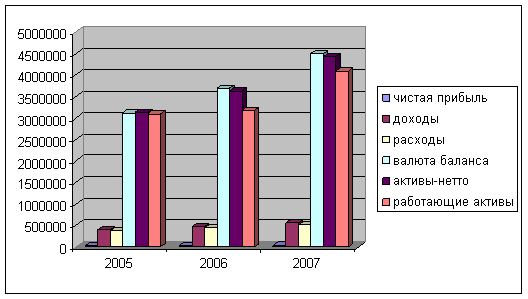

Если анализ финансового состояния банка заключает в себе широкий спектр анализа активов и пассивов на базе бухгалтерского баланса, то анализ финансовых результатов охватывает конкретные показатели – доходы, расходы и прибыль, используя при этом не только отчет о прибылях и убытках, но и средние балансовые показатели для определения доходности банка. Анализ доходов, расходов и прибыли служит основой для финансового менеджмента банка. Анализ банковской деятельности с точки зрения ее доходности позволяет руководству сформировать кредитную и процентную политику, выявить менее прибыльные операции и разработать рекомендации возможного получения банком больших доходов. Решение этих задач невозможно без грамотных финансового и экономического анализов, а также финансового менеджмента – системы рационального и эффективного использования капитала, механизма управления движением финансовых ресурсов

В процессе анализа финансовых показателей рекомендуется использовать:

- экономические группировки доходных и расходных аналитических счетов баланса.

- вертикальный и горизонтальный анализ финансовых результатов работы банка.

Цель результатов финансового анализа – выявление резервов роста прибыльности банковской деятельности.

Информационной базой для анализа финансовых показателей служит отчет о прибылях и убытков.

На основании отчета о прибылях и убытков рассмотрим структуру доходов и расходов банка

Таблица 3 - Анализ структуры доходов и расходов АО «Банк ТуранАлем» за 2006-2007 тыс.тг

| Наименование | 2006год | 2007 год | Отклонение (+,-) | Темп роста в % |

| 1 Доходы, связанные с получением вознаграждения | 22 003 352 | 23208415 | 1 205 065 | 105 |

| 2 Расходы, связанные с выплатой вознаграждения | 2 613 434 | 1 855 517 | -757 917 | 70 |

| 3 Чистый доход связанный с получением вознаграждения | 7 154 518 | 66 950839 | 59 796 321 | 93 |

| 4Чистый доход не связанный с получением вознаграждения | 60 229 297 | 48798774 | -11 430 523 | 81 |

| 5 Прибыль до формирования резервов | 39 149477 | 45381 571 | 6 232 094 | 115 |

| 6 Расходы, не связанные с вознаграждением | 11 431573 | 21818 311 | 10 386 738 | 190 |

| 7 Прибыль до налогообложения | 24 442207 | 57803 213 | 33 361 006 | 236 |

| 8 Чистая прибыль | 20 642207 | 48682 788 | 28 040 581 | 235 |

Из данной таблицы видно, что чистый доход банка в 2007 году составил 57803213 тыс.тенге, что на 33361006 тыс. тенге или на 236 % больше, чем в 2006 году. Данное изменение произошло за счет увеличения чистого дохода связанных с получением вознаграждения на 59796321тыс. тенге или 93%

В отношении расходов, не связанных с получением вознаграждения, то в 2007 году наблюдается их увеличение на 10386738 тыс. тенге или на 190 %.

При анализе структуры доходов последние подразделение подразделяется на процентные и непроцентные.

Наиболее значимым для банка является, как правило, процентные доходы. Оценку полученной банком их величины можно произвести с помощью таблицы.

Таблица 4- Анализ процентных доходов банка, тыс.тг

| Процентные доходы | 2006год Сумма | 2007 год Сумма | Отклонение (+, - ) | Темп роста, в % |

| 1 Совокупный доход, связанный с получением вознаграждения:. | 121641502 | 260202147 | 138560645 | 213 |

| 1.1 Доходы, связанные с получением вознаграждения по депозитам в других банках; | 520958 | 1060498 | 539 540 | 203 |

| 1.2 Доходы, связанные с получением вознаграждения по ценным бумагам, | 9177005 | 10959482 | 1 782477 | 119 |

| 1.3 Доходы, связанные с получением вознаграждения по займам, | 22003352 | 23208415 | 1 205 063 | 105 |

Из данной таблицы видно, что процентные доходы в отчётном году увеличились на 138560645 тыс.тенге или на 213 % .

Доходы, связанные с получением вознаграждения по займам, в рассматриваемом периоде их величина возросла с 22003352 тыс. тенге до 23208415 тыс. тенге, что на 1205063 тыс. тенге или на 105% больше. Доходы по ценным бумагам банка в текущем году увеличились на 1782477 тыс. тенге или 119% и составили 10959482 тыс.тенге. Доходы, связанные с получением вознаграждения по депозитам в других банках в 2007 году увеличились на 539540 тыс. тенге или на 203%.

К непроцентным доходам в коммерческом банке относятся:

- доходы по дилинговым операциям;

- доходы в виде комиссионных и сборов;

-доходы о переоценки;

- доходы от реализации активов;

- прочие доходы.

Оценку непроцентных доходов банка приведем на примере таблицы.

Таблица 5- Анализ не процентных доходов банка, тыс.тг

| № | Непроцентные доходы | 2006год Сумма, | 2007 год Сумма, | Отклонение (+, -) | Темп роста в % |

| 1 | Доходы, не связанные с получением вознаграждения. | 60229297 | 48798 774 | -11430523 | 81 |

| 2 | Доходы в виде комиссионных и сборов | 22 003352 | 232 08415 | -19682937 | 105 |

| 3 | Доходы по дилинговым операциям | 8233721 | 177847 | -8055874 | 2.1 |

| 3.1 | доходы по ценным бумагам | 12809173 | 3745085 | -9064088 | 29 |

| 3.2 | доходы по операциям с иностранной валютой. | 12438524 | 14878583 | 2440059 | 119 |

| 3.3 | доходы по драгоценным металлам | 805336 | 33 | -805303 | 0.004 |

| 4 | Прочие доходы | 14833765 | 9580125 | -20087405 | 6.4 |

Из данной таблицы видно, что непроцентные доходы в 2007 году по сравнению с 2006 годом уменьшились на -11430523 тыс. тенге. В 2007 году увеличение произошло в доходах по операциям с иностранной валютой которую составил 2440059 тыс. тенге или на 119%.

Следует отметить, что в 2007 году наблюдается убыток доходов по ценным бумагам на 9064088 тыс. тенге

При проведении анализа совокупных расходов, как и доходов банка, необходимо исходить из деления их на процентные и непроцентные. Процентные расходы составляют, как правило, большую часть расходов.

Проанализируем изменения по процентным расходам по следующей таблице:

Таблица 6-Анализ процентных расходов банка за 2006 – 2007года, тыс.тг

| Процентные расходы | 2006 год Сумма | 2007 год Сумма | Отклонен ие(+;-;) | Темп роста в % |

| 1 Совокупный расход связанные с получением вознаграждения | 75 337507 | 147 869737 | 72532230 | 196 |

| 1.1 Вознаграждение, выплаченное по депозитам клиентов | 515 962 | 963 240 | 447 278 | 186 |

| 1.2 Вознаграждение, выплаченное по межбанковским кредитам и депозитам; | 12 475588 | 34 124 301 | 21648713 | 273 |

| 1.3 Вознаграждение, выплаченное по выпущенным долговым ценным бумагам | 1 608 811 | 6 229 904 | 4621093 | 387 |

| 1.4 Прочие расходы | 28 741 | 25 039 | -3 702 | 87 |

Из данной таблицы видно, что процентные расходы за 2007 год по сравнению с 2006 годом увеличились на 72532230тыс. тенге или на 196%.

В 2007 году наблюдалось увеличение расходов по вкладам привлеченным от клиентов. В текущем году их величина возросла на 447278 тыс. тенге или 186% . Расходы по займам полученным от банков увеличились на 21648713 тыс. тенге. Также увеличились расходы по ценным бумагам на 4621093 тыс. тенге или на 387% и составили 6229904 тыс. тенге. Прочие расходы в 2007 году уменьшились на 3702 тыс. тенге или на 87% .

Далее рассмотрим непроцентные расходы за 2006-2007годы по следующей таблице:

Таблица 7- Анализ не процентных расходов банка за 2006 – 2007 года, тыс.тг

| № | Непроцентные расходы | 2006 год сумма | 2007 год сумма | Отклонение (+;-;) | Темп роста в % |

| 1 | Расходы не связанные с выплатой вознаграждения | 60 229 297 | 48 798 774 | 42775777 | 81 |

| 1,1 | Заработная плата и расходы на персонал | 9 452 459 | 17 888 515 | 8436056 | 189 |

| 1,2 | Административные расходы | 300 004 439 | 31 731 453 | 1727014 | 105 |

| 1,3 | Расходы по подоходному налогов | 1 452 624 | 2 723 041 | 1270417 | 187 |

| 1,4 | Прочие расходы | 30 004 439 | 31 731 453 | 1727014 | 105 |

Из данной таблицы мы видим, что непроцентные расходы за 2007 год, то увеличивались на 42775777 тыс. тенге или на 81%. В текущем году увеличение наблюдается по административным расходам на 1727014 тыс. тенге или на 105%. Также увеличились расходы на персонал. Темп роста по ним составил 189%. Расходы по подоходному налогу за 2007 год выросли на 1270417 тыс. тенге. Прочие расходы увеличились на – 1727014 тыс. тенге или на 105% .

Похожие работы

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

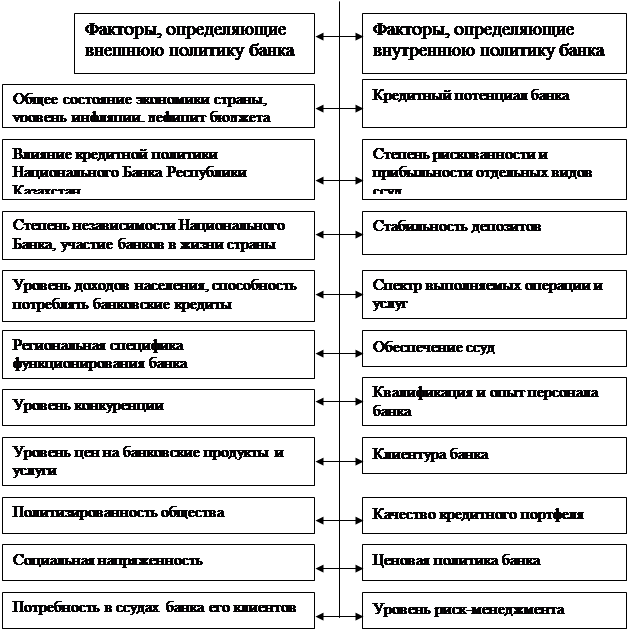

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

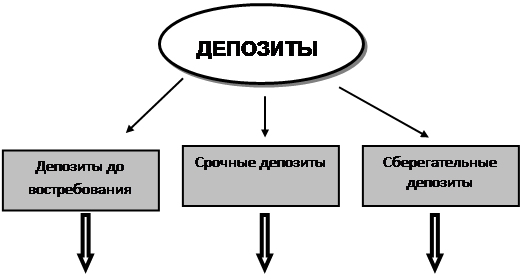

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев